基于BO-XGBoost的中小企业债务融资能力影响因素分析

2024-01-04谭本艳熊荣波

谭本艳 熊荣波

【摘 要】 债务融资能力对于中小企业的生存发展具有重要意义。文章利用2007—2021年新三板中小企业的相关数据,通过Pearson-XGBoost两阶段特征筛选方法选取了中小企业债务融资能力评价指标。在此基础上,运用BO-XGBoost模型对影响中小企业债务融资能力的特征进行了分析,并通过了岭回归(Ridge)、决策树(DT)、随机森林(RF)和轻量级梯度提升树(LightGBM)等模型进行了稳健性比较,结果显示BO-XGBoost模型在决定系数(R2)、平均绝对误差(MAE)、均方根误差(RMSE)三项性能指标上的表现均优于对比模型。进一步,基于机器学习的SHAP可解释方法显示非流动负债比率、产权比率和有形资产带息债务比等指标对中小企业债务融资能力起到了重要作用。最后,从比率结构、偿债能力和盈利能力等方面对中小企业债务融资能力的提升提出了政策建议。

【关键词】 中小企业; 债务融资能力; BO-XGBoost; SHAP

【中图分类号】 F276.3;F275.1 【文献标识码】 A 【文章编号】 1004-5937(2024)01-0039-08

一、引言及文献综述

快速发展壮大的中小企业,是最具活力的企业群体,是我国经济社会发展的主力军。截至2022年末,中小微企业已超过5 200万户。然而,中小企业由于资产规模小、抵押物不足、抗风险能力较差等原因,其融资面临着较大的困难。党的二十大报告提出“促进民营经济发展壮大”,并强调“支持中小微企业发展”,宣示了党中央大力促进中小企业发展壮大的坚定决心。大量研究表明,融资约束依然是制约中小企业持续健康发展的主要因素[1]。习近平总书记指出,要优先解决民营企业特别是中小企业融资难甚至融不到资的问题,同时逐步降低融资成本。

根据Myers et al.[2]提出的优序融资理论,企业通常会遵循内源融资、债务融资和股权融资的顺序进行融资。一方面,仅仅依靠内源融资,中小企业通常无法开展扩大经营规模、创新核心技术等重大经营活动;另一方面,受制于严苛的上市条件,股权融资门槛高、监管严,中小企业也往往无法获取大量股权融资。而债务融资具有速度快、成本较低、兼具税盾和财务杠杆效应等优势,成为中小企业更为青睐的融资方式,是其发展过程中必不可少的资本来源与支撑。此外,Stiglitz et al.[3]的信贷配给理论认为,银行信贷配给符合“理性经济人”假设,在信息不对称的信贷市场上,银行更愿意以较低的利率将贷款发放给风险较小的借款人。可见,借款企业的禀赋不仅是银行识别和度量信贷风险的重要依据,也是企业债务融资能力的主要影响因素。因此,探究影响中小企业债务融资能力的因素,如何以更高的效率获得更大规模和更长期限的融资,对于促进我国中小企业的健康发展具有重要现实意义。学术界对于企业债务融资能力进行了大量研究,主要集中在以下两个方面:

(一)债务融资能力的度量方法研究

学术界主要从债务融资规模、债务融资期限和债务融资成本等三个方面来测度企业的债务融资能力。(1)在债务融资规模方面,曲春青等[4]使用企业扣除应付账款后的总负债作为债务融资的近似值,再比上总负债,用以衡量企业债务融资能力;Ahmed et al.[5]使用长期债务总额、短期债务总额和总债务的自然对数来衡量企业的债务融资能力;杨蓉等[6]认为企业的长期债务更能反映企业的债务融资能力,用企业年末长期借款与总资产之比计算长期债务融资规模。(2)在债务融资期限方面,贺小刚等[7]将长期债务融资定义为长期负债占总负债的比值,用以反映企业的债务期限结构;陈雪等[8]用期末长期借款与期末总负债的比值度量债务融资期限;韩金红等[9]采用长期借款除以总资产作为债务融资期限的衡量方式。(3)在债务融资成本方面,杨红等[10]采用利息支出与负债的比值衡量债务融资成本;戴进等[11]用净财务费用与短期借款和长期借款之和的比值来计算债务融资成本;马宝君等[12]采用企业利息支出占当年长短期负债平均值的比重度量债务融资成本。

(二)债务融资能力的影响因素研究

对企业债务融资能力影响因素的研究,学术界主要从内部和外部两个角度进行探索。(1)内部影响因素主要集中于财务因素、股权结构、企业年龄等。Hang et al.[13]通过多元回归分析,指出公司债务水平的重要决定因素包括有形资产、市账比和盈利能力,三者的重要性按顺序递减。Kieschnick et al.[14]的研究表明公司年龄与债务规模呈正相关,但与公司的资产负债率呈负相关关系。马宁等[15]实证分析我国制造业企业融资约束和股权集中对债务融资的影响,结果表明融资约束和股权集中对企业债务融资有显著负向影响。(2)外部因素主要是宏观经济政策。廖果平等[16]实证检验表明绿色信贷政策的实施在一定层面上抑制了“两高”行业的债务融资;叶永卫等[17]研究发现随着经济政策不确定性上升,企业的债务期限结构呈现出短期化趋势,在信息不对称严重的企业中更为突出;云锋等[18]的实证结果表明契约执行环境改善对企业债务融资具有正向影响。

综上所述,现有文献对企业债务融资能力的研究呈现两个特点,一是现有对企业债务融资能力的研究主要采用统计和计量方法,使用机器学习方法的文献较少;二是大多数学者仅采用少量变量进行回归分析,缺乏对高维数据的研究。随着大数据和人工智能时代的到来,利用高维数据和采用机器学习的方法进行研究越来越受到学术界的重视。本文将根据新三板中小企业的高维数据,采用机器学习的方法预测其债务融资能力,并分析影响因素,从而针对性地帮助中小企业提高债务融资能力,破解融资困境。

本文的主要创新点如下:第一,采用机器学习的方法预测和分析中小企业债务融资能力。传统计量模型大多是低维模型,即解释变量维数较少,而机器学习可以针对高维数据进行预测分析。第二,采用贝叶斯优化的方法。机器学习模型中有大量的超参数,这些超参数对模型的性能和效果具有重要影响,本文通过贝叶斯全局优化方法来确定最优参数组合,可以最大程度地提升模型的运行效率和预测效果。第三,引入SHAP解释模型。机器学习的“黑盒”特質使得其结果缺乏可解释性,SHAP可以反映出每个特征对于最终预测值的影响,并且能够体现影响的正负效应,增强了模型的可解释性。

二、研究设计

(一)样本选择和数据处理

全国中小企业股份转让系统(俗称“新三板”)是全国性的非上市股份有限公司股权交易平台。新三板中小企业规模相对较小、业务不够成熟,与大型上市公司相比,不属于银行的优质客户,存在着较大的债务融资约束。因此,本文选取2007—2021年新三板中小企业的相关数据作为研究样本,对样本做如下处理:剔除金融行业企业;剔除变量严重缺失和关键变量缺失的观测值。为避免数据缺失和数据量级差别大等因素对其他对比模型的影响,在特征筛选后对指标体系缺失值采用均值进行填补,对数据采取Z-score标准化处理。经归纳整理,最终得到包含9 144个中小企业的17 495个有效样本。本文所用数据来源于CSMAR数据库和WIND数据库。

(二)指标体系构建

1.中小企业债务融资能力的界定

中小企业资产规模小、抗风险能力差,当中小企业公司发生资金短缺和财务危机时,一般金融机构出于风险防控目的更倾向于向其提供短期贷款,而不愿意提供长期贷款,以保证能够按时收回贷款。若借贷企业具备较强的融资能力和偿债能力,则可以向银行等金融机构以较低的贷款利率申请到更多的长期资金借贷,长期债务的多少能够直接反映企业债务融资能力的强弱。因此,本文借鉴张嘉兴等[19]的研究成果,用长期债务比率来衡量中小企业的债务融资能力,即长期债务比率=企业长期负债/企业总资产,长期债务比率越高,表明企业债务融资能力越强。

2.中小企业债务融资能力的影响因素

随着大数据时代的到来,中小企业会产生大量高维数据。本文主要从财务指标、非财务指标两个层面选取了131个可能影响中小企业债务融资能力的变量,具体情况如表1所示。以表1所示的影响因素指标体系为对象,首先通过Pearson相关系数筛选出第一阶段指标体系,在此基础上利用XGBoost特征重要度筛选出第二阶段指标体系,最后通过相关性检验,建立最终的中小企业债务融資能力评价指标体系。

(三)模型设定

1.模型说明

(1)极端梯度提升算法(Extreme Gradient Boosting,XGBoost)是Chen et al.[20]提出的基于Boosting算法改进的机器学习模型,通过多棵决策树的弱学习器迭代实现强学习器。XGBoost中每增加一棵新的决策树作为基学习器,去拟合前一次的预测残差,对所有决策树的预测结果累加求和得到模型的最终结果。最终预测函数如下:

式1中,■i即为该模型最终的预测值,fk为第k棵树。XGBoost的目标函数为:

式2中,第一项是由真实值与预测值的偏差构成的损失函数;第二项则是正则项Ω(fk)求和,可以有效防止模型过拟合。XGBoost利用贪婪算法计算所有叶子节点分裂前后的信息增益,增益用于确定最佳分割节点,公式如下:

式3中,第一项是左子树分数,第二项是右子树分数,第三项代表不可分割下的分数,γ表示切分后模型复杂度的增加量。结构评分Gain越大,表明切分后的目标函数值越低,即效果越好。

(2)贝叶斯优化算法(Bayesian Optimization Algorithm,BOA)是基于概率分布的全局优化算法。BOA在选择一组超参数时会考虑到以往的评估结果,通过先验信息的方式获得最优的参数解。BOA算法主要包括先验函数(Prior Function,PF)和采集函数(Acquisition Function,AC)两个核心部分。本文先验函数采用高斯回归过程,采集函数采用改进概率(Probability of Improvement,PI)。

(3)SHAP是由Lundberg et al.[21]在合作博弈论的启发下构建的一个加性的解释模型,通过计算特征的SHAP来反映各个特征对于整体模型预测能力的贡献程度。该模型最大的优势是能反映出每一个样本中特征的影响力大小和该影响对于最终预测结果的正负性。假设第i个样本为xi,第i个样本的第j个特征为xij,模型对第i个样本的预测值为yi,所有样本预测均值为ybase,那么xij的SHAP值服从以下等式:

式4中,f(xi,j)为xij的SHAP值。

2.模型构建

中小企业债务融资能力预测分析模型的构建主要按照以下三个步骤进行:

(1)特征筛选和数据处理。考虑到原始数据存在高维的问题,利用Pearson-XGBoost两阶特征筛选方法在原始高维数据集上进行特征筛选,再对指标体系进行均值填补和标准化处理,建立最终的中小企业债务融资能力评价指标体系。

(2)确定预测模型中的超参数值。将处理好的数据集按7■3比例划分为训练集和测试集,基于贝叶斯优化算法对XGBoost进行超参数优化。

(3)模型评估分析。将优化后的模型在测试集上进行预测,并计算模型的评价指标进行分析。为了增强预测结果的可解释性,引入SHAP可解释模型,分析中小企业的关键影响因素以及影响因素之间的交互作用。

三、实证检验与结果分析

(一)特征选择

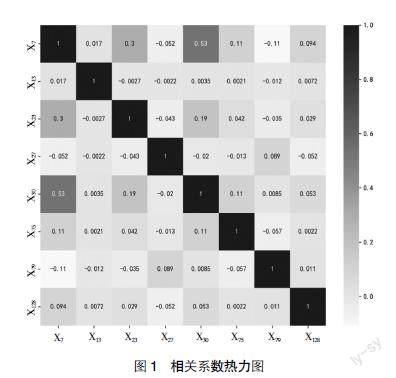

构建模型时,必须选取能够有效反映企业债务融资能力的指标作为解释变量。第一步,计算特征与标签以及特征相互间的Pearson相关系数,筛选出与标签显著相关的特征,并剔除与其他特征变量存在高度相关的特征(Pearson相关系数绝对值大于0.6的)。第一阶段从131个指标中筛选出了40个特征,从而建立第一阶段债务融资能力评价指标体系。第二步,通过XGBoost度量各个指标的重要性程度,进行第二阶段特征选择。通过特征选取最终保留特征重要度前8的指标,其中包括有形资产带息债务比(X7)、产权比率(X13)、无形资产比率(X23)、股东权益对固定资产比率(X27)、非流动负债比率(X30)、财务费用率(X75)、成本费用利润率(X79)、成立时间(X128)(见表2)。

最后,根据第二阶段筛选出的8个指标绘出相关系数热力图,反映不同变量之间的关系。热力图颜色的深浅表示相关系数的大小,颜色越深,说明两个变量之间的相关性越大,具体情况如图1所示。可以看出经过特征筛选之后各个变量之间只具有较低的相关性,可以排除共线性问题,最终选取这8个指标作为最终的中小企业债务融资能力评价指标体系。

(二)XGBoost超参数寻优

将处理好的数据集,按照7■3的比例划分为训练集和测试集。以经过特征选择得到的中小企业债务融资能力评价指标体系的8个特征作为XGBoost模型的输入变量,选用5折交叉验证,基于贝叶斯优化算法对模型进行超参数寻优。XGBoost模型中含有大量需要设置的超参数,最终选择8个超参数作为待寻优的目标,各参数的含义和调参后的结果见表3。

(三)模型结果评估

采用决定系数(R2)、平均绝对方差(MAE)和均方根方差(RMSE)等指标衡量模型的准确性。R2反映标签的全部变异能通过回归关系被特征所解释的比例,取值在[0,1]之间,且越接近1表示模型的预测精度越好。用MAE与RMSE衡量模型预测值与实际值之间的差异,两者的值越小,表明模型预测越准确。基于上述3个评价指标,对建立的模型进行预测评价,最终得到BO-XGBoost模型的R2、MAE和RMSE分别为0.9466、0.0064和0.0153,可见BO-XGboost模型具备较好的预测效果。

(四)基于SHAP的可解释性分析

1.全局可解释性分析

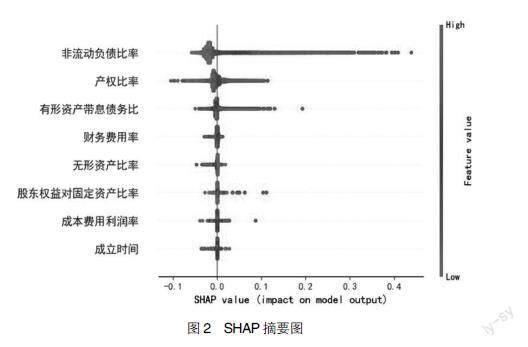

为了进一步明确各指标相对于企业债务融资能力的影响大小和方向,通过SHAP摘要图对各指标进行整体的可视化(见图2)。

从图2可以看出:

(1)影响中小企业债务融资能力的指标重要性排序从大到小为:非流动负债比率、产权比率、有形资产带息债务比、财务费用率、无形资产比率、股东权益对固定资產比率、成本费用利润率和成立时间。

(2)SHAP摘要图还能反映各特征对中小企业债务融资能力影响的正负效应。图2中,每一行代表1个特征,横坐标为SHAP值,每个点代表1个样本。从特征取值大小围绕SHAP值等于0处的两端分布可以看出:①非流动负债比率与债务融资能力呈正相关,即非流动负债占负债总额的比率越高时,债务融资能力越高;②产权比率与债务融资能力呈正相关,这意味着产权比率越高时,偿债能力越强,债务融资能力越强;③有形资产带息债务比与债务融资能力呈正相关,说明有形资产带息债务比越高时,偿债能力越强,债务融资能力越强;④财务费用率与债务融资能力呈正相关,表明当财务费用占营业收入比率越高时,企业愿意为债务融资行为付出更多的利息支出,金融机构也更青睐于投资这些预期将取得丰厚报酬的企业;⑤无形资产比率和债务融资能力呈负相关,意味着无形资产净额占总资产的比值越高,债务融资能力越低;⑥股东权益对固定资产比率与债务融资能力呈正相关,说明所有者权益相对于固定资产净额的比率越高,债务融资能力越强;⑦成本费用利润率与企业债务融资能力呈正相关,表明企业的利润总额相对于成本费用的比率越高,企业的盈利能力越强,中小企业的债务融资能力越强;⑧成立时间与债务融资能力呈负相关,说明对于中小企业来说,在创立初期更能容易获得融资贷款,但随着企业年龄的增长,如果未能发展壮大,其债务融资能力将会削弱。

2.交互作用分析

SHAP的另一个功能是对两两特征之间的交互作用进行分析,本文选择了两个具有代表性的交互图,分别为非流动负债比率与产权比率的交互图和有形资产带息债务比与财务费用率的交互图(见图3)。图中横坐标为主要特征的数值,左侧的纵坐标为该特征的SHAP值,右侧的纵坐标为次要特征的数值。图中的每个点都代表1个样本。

(1)从图3(a)可以看出:随着非流动负债比率的增大,其SHAP值呈现出上升趋势,即债务融资能力逐渐增大,这表明非流动负债比率对债务融资能力有正向影响。此外,右侧纵坐标值表示非流动负债比率和产权比率的交互作用。随着非流动负债比率的逐渐升高,当SHAP值小于0时,低产权比率的样本点SHAP值更高,当SHAP值大于0时,高产权比率的样本点SHAP值更高。该结果表明当非流动负债比率较低时,低产权比率的样本债务融资能力更强,当非流动负债比率较高时,高产权比率所表示的样本债务融资能力更高,这2种特征能够协同产生更强的债务融资能力。

(2)从图3(b)可以看出:随着有形资产带息债务比的升高,SHAP值不断升高,企业债务融资能力也逐渐提高,有形资产带息债务比对债务融资能力有正向作用。当有形资产带息债务比较高时,高财务费用率的样本数量更多,这表明有形资产带息债务比和高财务费用率之间呈正相关,并且二者同时增加会增强企业的债务融资能力。

3.个体可解释性分析

SHAP可对个体企业债务融资能力的影响因素进行分析。随机选取一个企业进行个体影响因素分析,如图4所示:对于该企业样本,产权比率、无形资产比率值拉低了该样本的SHAP值,对该企业的债务融资能力起负向作用。非流动负债比率、财务费用率、股东权益对固定资产比率值提高了该样本的SHAP值,对该企业的债务融资能力起正向作用。此外,非流动负债比率的条最宽,象征着其对结果的影响最大。

四、稳健性检验

(一)BO-XGBoost参数调整

相比于随机搜索和网格搜索,贝叶斯优化在效率和精度上都具有更大的优势。但本文模型的参数结果只是在指定参数区间的最优解,并不一定是全局最优解。为了克服参数取值范围的局限性,对超参数的取值范围进行适度修改,在修改后的参数区间上进行再次贝叶斯优化,以验证模型训练结果的稳健性。修改后得到的最优参数如下:max_depth为6,learning_rate为0.4,n_estimators为35,min_

child_weight为0.4,subsample为1,colsample_bytree为1,reg_alpha为0,gamma为0。

在新的参数条件下得到模型的R2、MAE、RMSE分别为0.9402、0.0068、0.0162,评估指标皆优于调参之前的结果,且与本文建立的模型预测效果接近,这说明结果具有较强的稳健性。

(二)更换机器学习方法

为了进一步验证BO-XGBoost模型的稳健性,选用4组其他机器学习算法作为对比实验,分别是岭回归(Ridge Regression,Ridge)、决策树(Decision Tree,DT)、随机森林(Random Forest,RF)和轻量级梯度提升树(Light Gradient Boosting Machine,LightGBM)算法。

根据表4进行分析可知,除了岭回归模型的预测效果较低,决策树、随机森林和轻量级梯度提升树模型的R2均在0.85以上,具有良好的表现效果,说明本文采用的BO-XGBoost模型具有稳健性。通过对比可知,BO-XGBoost预测模型的决定系数(R2)为0.9466,是5种预测模型中最接近1的,平均绝对误差(MAE)和均方根误差(RMSE)分别是0.0064和0.0153,是5种预测模型中最小的。这充分说明BO-XGBoost算法能够更加准确地预测中小企业债务融资能力,具备良好的预测性能。

五、结论与政策建议

(一)研究结论

本文构建了一种基于特征筛选、BO-XGBoost算法和SHAP解释方法的机器学习模型,对新三板中小企业的债务融资能力进行了实证分析,得到如下结论:

1.将BO-XGBoost与Ridge、DT、RF和LightGBM等模型作对比分析,本文提出的BO-XGBoost在R2、MAE、RMSE这3项性能指标上均有最优的表现,可以准确地预测中小企业的债务融资能力。

2.从影响因素的一级指标体系来看,偿债能力、比率结构、盈利能力和企业年龄对债务融资能力影响较为重要。二级指标中非流动负债比率影响最大,其次分别是产权比率、有形资产带息债务比、财务费用率、无形资产比率、股东权益对固定资产比率、成本费用利润率和成立时间。

3.比率结构中非流动负债比率和股东权益对固定资产比率越高,无形资产比率越低,越有利于提高债务融资能力;偿债能力中产权比率和有形资产带息债务比越高时,债务融资能力越强;盈利能力中财务费用率和成本费用利润率越高,越能提升中小企业的债务融资能力;中小企业在创立初期具有更大的债务融资潜力。同时,非流动负债比率和产权比率,有形资产带息债务比和财务费用率之间存在较强的交互效应。

(二)政策建议

根据本文实证结果,中小企业可以采取以下具有针对性的措施来提高债务融资能力:

1.中小企业应加强负债和资产管理,提高非流动负债比率和股东权益对固定资产比率,降低无形资产比率,优化比率结构,提高债务融资能力。

2.中小企业应提高自身偿债能力,提高产权比率和有形资产带息债务比,优化负债结构,从而缓解融资约束。

3.中小企业应增强自身盈利能力,提高成本费用利润率,通过提高营业利润为企业偿还债务提供资金保障。同时,适当增加利息支出,吸引金融机构投资。

4.中小企业在创立初期应当把握融资机会,充分展现自身竞争优势和发展前景,提高投资者对其预期,吸引更多长期债务。

5.中小企业应积极借助特征之间交互作用提高债务融资能力,在非流动负债比率较低时降低产权比率,在非流动负债比率较高时提高产权比率,二者协同能产生更高的债务融资能力。同时,采取高有形资产带息债务比和高财务费用率结合的策略,将会增强企业的债务融资能力。

【参考文献】

[1] 邓可斌,曾海舰.中国企业的融资约束:特征现象与成因检验[J].经济研究,2014,49(2):47-60,140.

[2] MYERS S C,MAJLUF N S.Corporate financing and investment decisions when firms have information that investors do not have[J].Journal of Financial Economics,1984,29(13):185-224.

[3] STIGLITZ J E,WEISS A.Credit rationing in markets with imperfect information[J].The American Economic Review,1981,71(3):393-410.

[4] 曲春青,莊新颖.提高金融市场化程度能否缓解地方政府债务对企业债务融资的挤出效应?[J].国际金融研究,2021,416(12):34-43.

[5] AHMED A,ATIF M.Board gender composition and debt financing[J].International Journal of Finance & Economics,2021,26(2):3075-3092.

[6] 杨蓉,朱杰.区域创新政策对企业债务融资能力的影响[J].中南民族大学学报(人文社会科学版),2022,42(2):135-142,186-187.

[7] 贺小刚,彭屹,郑豫容,等.期望落差下的组织搜索:长期债务融资及其价值再造[J].中国工业经济,2020,386(5):174-192

[8] 陈雪,孙慧莹,王雨鹏,等.媒体声誉与企业债务融资——基于媒体文本情绪大数据的证据[J].中央财经大学学报,2021,401(1):54-69.

[9] 韩金红,支皓.监督抑或掏空:纵向兼任高管与企业债务融资[J].经济经纬,2021,38(1):114-123.

[10] 杨红,杨云帆.内部资本市场、战略差异度与债务融资成本[J].会计之友,2022(1):61-67.

[11] 戴进,孙谦.员工持股计划与企业债务融资成本[J].财经问题研究,2022(5):109-118.

[12] 马宝君,宋逸兴,陈怿,等.社会责任报告美观度对企业债务融资成本的影响研究[J].管理学报,2022,19(12):1855-1862,1873.

[13] HANG M,et al.Measurement matters—A meta-study of the determinants of corporate capital structure[J].The Quarterly Review of Economics and Finance,2018,68:211-225.

[14] KIESCHNICK R,et al.Firm age,corporate governance,and capital structure choices[J].Journal of Corporate Finance,2018,48:597-614.

[15] 马宁,王鹏.融资约束、股权集中与债务融资——基于中国制造业上市企业数据的实证研究[J].会计之友,2021(13):70-76.

[16] 廖果平,姜铭哲,王卫星.绿色信贷政策、债务融资与企业创新——基于“两高”行业的DID模型检验[J].会计之友,2022(17):54-60.

[17] 葉永卫,李佳轩,陶云清.经济政策不确定性与企业债务期限结构[J].经济学报,2022(3):32-59.

[18] 云锋,叶永卫.契约执行环境与企业债务融资——基于自由贸易区设立的准自然实验研究[J].金融经济学研究,2022(6):38-52.

[19] 张嘉兴,余冬根.产权性质、审计师声誉与债务融资能力——基于中国2010-2014年A股IPO公司的经验证据[J].财经论丛,2015(11):71-79.

[20] CHEN T,GUESTRIN C.XGBoost:a scalable tree boosting system[C].Proceedings of the 22nd ACM SIGKDD International Conference on Knowledge Discovery and Data Mining.California,San Francisco:ACM,2016:785-794.

[21] LUNDBERG S M,LEE S I.A unified approach to interpreting model predictions[C].Proceedings of the 31st International Conference on Neural Information Processing Systems,ACM,2017,4765-4774.