银行理财发展趋势与业绩评价指标创新

2023-12-27李铎吴茜

李 铎 吴 茜

截至2022年,我国银行理财市场存续规模27.65万亿元,全年累计新发理财产品2.94万只,募集资金89.62万亿元,为投资者创造收益约8800亿元[1]。自国内首家理财公司在2019年5月24日成立以来,经过了四年多的跨越式发展,理财公司已经成为我国资产管理行业一股举足轻重的力量。

对于理财公司而言,过去四年的发展历程是理财产品逐步迈向净值化的过程。具体又可以分为2019年的徘徊期、2020年的起步期和2021年至今的加速期[2]。2019年,出于监管导向和业务发展的需要,理财公司在短时间内纷纷设立,但团队建设和渠道适应都有待完善。到了2020年,随着投研团队的搭建完备和净值化产品比例的提升,理财公司的发展逐渐步入正轨[3]。从2021年至今,理财产品的净值化进程明显加快,规模也从25万亿元稳步提升。2022年,伴随着资管新规过渡期的正式结束,理财产品正式进入净值化时代,2023年理财公司应该如何应对市场变局成为大家讨论的焦点[4]。本文从行业的机构和产品两个方面描述了理财行业正在发生的变化,并从行业发展趋势和业绩评价的角度提出了产品业绩评价的一个新指标,使投资者能够更加完整地了解理财产品的风险收益特性。

银行理财行业发展趋势

理财机构数量趋于稳定。目前,已开业理财公司有30家,按照母公司的所有制性质分类,可以分为国有银行理财子公司、股份制银行理财子公司、城商行理财子公司、农商行理财子公司和合资理财子公司。从各种类型理财子公司的特点来看,6家国有银行理财子公司的整体规模更大,股份制银行理财子公司的机构数量最多,达到了11家。同时,8家城商行理财子公司地域分布相对集中,主要集中在长三角地区。农商行中仅有重庆农商行一家成立了理财子公司,它与5家合资理财子公司一样都处于起步阶段。

经历了过去几年行业的快速发展后,当前理财公司格局基本形成,并且近两年城商行理财子公司获批筹建的速度明显放缓,整个行业的机构数量已经趋于稳定。

代销市场格局进一步打开,发行机构边际减少。有别于基金公司一般只销售自家的基金产品,理财公司借鉴之前的代销经验,自2022年开始逐步打开行外代销渠道,实现理财产品销售渠道的多元化,在充分利用自身网点布局的同时,借用第三方代销积极扩大自身资产管理规模。从实际效果看,2022年剔除母行代销产品后,理财公司合作代销机构数量逐步上升,截至2022年12月,有328家机构代销了理财公司发行的产品,比1月多出212家。

相比代销产品数量的增加,产品发行的机构数量却在减少。据银行业理财登记托管中心披露,2022年全国新发行理财产品的机构包括260家银行机构和29家理财公司,发行机构数量相比2021年减少了51家。其中,一些中小银行受限于资产管理规模和投研能力的限制,转而通过代销的方式规避短板。

2022年理财整体规模下降,机构间开始分化。2022年是理财行业实现净值化的元年,也是自2018年资管新规发布之后第一次整个理财行业规模出现了负增长。截至2022年底,全国范围内总存续产品数量为3.47万只,同比下降4.41%;总存续产品规模为27.65万亿元,同比下降4.66%。从具体原因来分析,一是为了解决此前冲规模现象的问题,现金管理类产品进行了阶段性整改,使其规模在2022年年初下降了5.75%,存续规模下降至8.76万亿元;二是在2022年11月债市出现大幅调整,导致以固定收益为主的债券型基金和理财产品净值波动明显,对行业的整体存续规模造成影响[5]。

虽然理财行业的整体规模边际上有所减少,但是理财公司之间却出现了两级分化的趋势。规模缩小较多的主要是体量相对较大的头部机构,之前管理规模基数较低或者产品布局相对灵活的机构依然实现了资产规模的逆势增长。

养老理财和ESG主题等创新产品有望成为新的增长点。个人养老金理财产品在2022年11月正式上线。相比于此前的养老理财产品,虽然新的个人养老金理财投资范围更广,但是现在获得发行个人养老金理财产品资格的只有11家大中型理财公司。另外,为助力我国实现碳达峰、碳中和的目标,理财公司也在积极布局ESG市场,在2022年总计有110只ESG主题理财产品完成发行,募集资金规模超过700亿元。截至2022年底,ESG主题理财产品存续规模达到1304亿元,较年初增长36%。

资产配置以固定收益类为主,风险偏好趋于保守。截至2022年底,固定收益类产品存续规模为26.13万亿元,占全部理财产品的比例上升至94.5%,同比上升6%;混合类产品存续规模为1.41万亿元,占比下降至5.1%,同比减少2.28%;权益类产品规模为0.09万亿元,商品及金融衍生品类的规模为0.02万亿元,整体占比较小。此外,按照《标准化债权类资产认定规则》,非标准化债权类资产统计口径在2021年相应调整之后,非标投资规模已经从3.75万亿元降至1.94万亿元,占总资产的比例由13.08%下降到6.48%。

从投资者风险偏好的角度看,2022年受宏观经济波动和权益市场下行的影响,理财投资者风险偏好边际上更加保守,具体表现在保守型(风险偏好为一级)和稳健型(风险偏好为二级)的个人投资者数量同比有所增加,分别增加了1.1%和0.55%;平衡型(风险偏好为三级)、成长型(风险偏好为四级)和进取型(风险偏好为五级)的个人投资者数量占比则相应的有所减少。根据2022年底的分布情况看,理财产品的个人投资者中稳健型投资者数量占比最多,达到35.44%。

理财产品业绩评价指标的创新

对于金融产品的业绩评价,实践中应用最为广泛的指标包括夏普比率(Sharpe Ratio)、索提诺比率(Sortino Ratio)和詹森比率(Jensen Ratio)等。这些指标的优点在于可以综合考虑投资业绩的风险和收益,长期来看能够排除非市场因素对绩效评估的干扰,使它们成为评价金融产品投资业绩的经典指标。然而对于理财产品而言,这些指标有它们自身的局限性,比如使用标准差作为风险指标是否完备,以及这些比率都是相对指标,即其大小本身没有意义,只有在与其他同类资产或者产品的比较中才有价值。

理财产品持有的资产中90%以上都是固定收益类资产,其低波动的特性容易产生超高的夏普比率,从而可能低估产品的投资风险。有鉴于此,笔者提出一种新的业绩评价指标——稳定比率(Don Ratio),其分子端是在当期交易日达到净值新高的日收益率之和(如最后一个交易日为新高,则与夏普比率分子端的定义一致),而分母端是投资期内所有正向收益和负向损失(或者回撤)的绝对值之和。

换句话说,与夏普比率用波动率来描述风险不同的是,稳定比率以实际发生的亏损或者净值回撤来衡量风险,可以在投资期内将每个交易日产生的收益情况都进行完整描述。如果说夏普比率是一个结果型指标的话,稳定比率则是一个过程型指标,并且因为根据定义它被界定在0至1之间,也便于不同类型资产和投资组合的对比。

下文将通过两个例子的对比来进行说明。在理财产品净值化之前,底层为非标资产的产品受到投资者的广泛欢迎,保守型投资者愿意购买非标类理财产品的原因之一就是净值的稳定性,通过摊余成本法估值的方式,产品净值在投资期限内不体现负向波动,并且投资者可以预期在未来产品到期之后能够拿到确定的收益率。

以一个一年期、年化收益率5%的非标产品净值走势为例,如果计算非标产品的夏普比率,将无法得出结果,因为分母端为0。如果用稳定比率来计算,因为分母端产出的损失为0,分子和分母的数值将相同,即稳定比率为1。同时,在所有的365个自然日中,从稳定比率的单日收益统计中可以看出每日收益率都是一个常数值0.0137%。

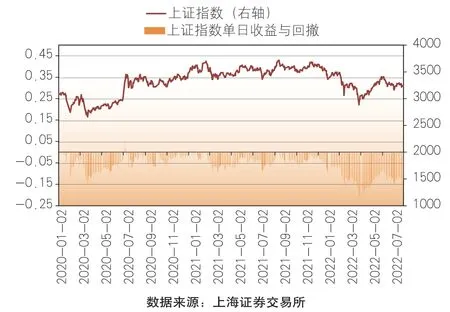

如果计算权益类资产,以上证指数为例,2020年1月2日至2022年8月29日,上证指数从3085.2点上涨至3240.73点,涨幅约5.04%,即与之前的非标产品收益率接近(见图1)。而在更加受关注的分母端,也就是对于风险的计算,根据夏普比率的计算公式,指数的区间年化波动率为17.96%,从而得到区间夏普比率为0.28(假设无风险收益率为0)。

图1 上证指数走势和其收益与回撤

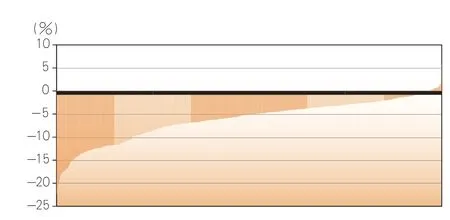

然而,根据稳定比率的定义,笔者计算出稳定比率在此区间的值为0.0047。从上证指数的单日收益与回撤统计中可以看出,在所有的645个交易日中,取得正收益的个数仅有22个,占比为3.4%,同时从实际投资体验来看,虽然产品净值最终也大于1,但在发生阶段性回撤的交易日,从机会成本的角度来讲投资人也在承受“损失”,因此稳定比率的分母端也计入了投资业绩发生回撤的区间,从而对整个投资期的实际盈亏情况进行了完整的描述。如果将单日收益与回撤的数据按照从小到大进行排序,如图2所示,其中最左边的数值-22.31%即为这段时期内市场的最大回撤。

图2 上证指数单日收益与回撤分布图

在对盈利区间和亏损(或回撤)区间的幅度求和之后,从稳定性的角度看,96.6%的时间区间内投资者感受到的是亏钱效应,而指数创造收益的稳定性仅为整个投资周期盈亏幅度总和的0.47%。这个指标也从侧面解释了投资者更加偏好非标资产的原因,以及目前理财产品净值化之后权益类产品存续规模为何仅占固定收益类产品的0.34%。因此,从投资体验的角度,理财公司如何提高产品的净值稳定性将可能直接关系到未来公司管理规模的提升和长远发展[6]。

结论与启示

本文通过对银行理财行业发展现状的数据观察,归纳了行业在产品供给端和投资者需求端表现出来的五个发展趋势,其中既有值得高兴的一面,比如代销格局扩展和创新产品不断推出,也有令人担心的地方,如行业规模下降和投资者更加保守。为了解决行业面临的问题并且更好地描述理财产品的风险收益特性,本文提出了稳定比率这个可以完整描述投资风险和收益的业绩评价指标,并且以非标资产和上证指数为例进行了说明,也在一定程度上解释了之前投资者喜爱非标产品和权益类产品规模占比不高的原因,同时在战略层面上为理财公司如何提高客户黏性和实现管理规模增长提供了一个新视角。