生物药企IPO上市陷“阵痛期”

2023-12-25韩婕

韩婕

自2018年4月港交所推行上市制度改革,尤其是对生物医药上市开辟“绿色通道”,允许未有收入和盈利的生物科技企业上市以来,生物医药类公司前赴后继,南下入港,并在2021年度达到顶峰。

数据显示,仅2018年当年,就有34家生物医药类公司上市,合计募资额达到789亿港元,并出现多家公司网上发行有效申购倍数超过1000倍。随着后续我国常态化、制度化的医保政策变革不断倒逼医药生物企业加速创新转型,无论是药品集采还是高值耗材集采,都在合理范围内进一步压缩企业利润空间,生物医药公司IPO上市“降温”。

据《中国品牌》统计显示,2022年共有23家生物医药公司在香港上市,合计募资额101亿港元,同比下滑87%。最新公布的Choice數据显示,截至2023年7月31日,以首发上市日期统计,今年共有16家生物医药(申万一级,下同)企业登陆A股,较去年同期减少10家;IPO企业的新受理企业数量及上会企业数量也双双下降。

与此同时,未通过沪深北三大交易所审核、未获中国证监会注册以及主动撤回IPO(统称“IPO终止”)的生物医药行业公司数量超过20家。

在IPO上市“预冷”之时,近日全国各地掀起的一波“医药反腐”之风,对不少医药公司上市又添新“阵痛”,不少生物药企主动选择“离场”。

· 生物药企IPO上市“预冷”·

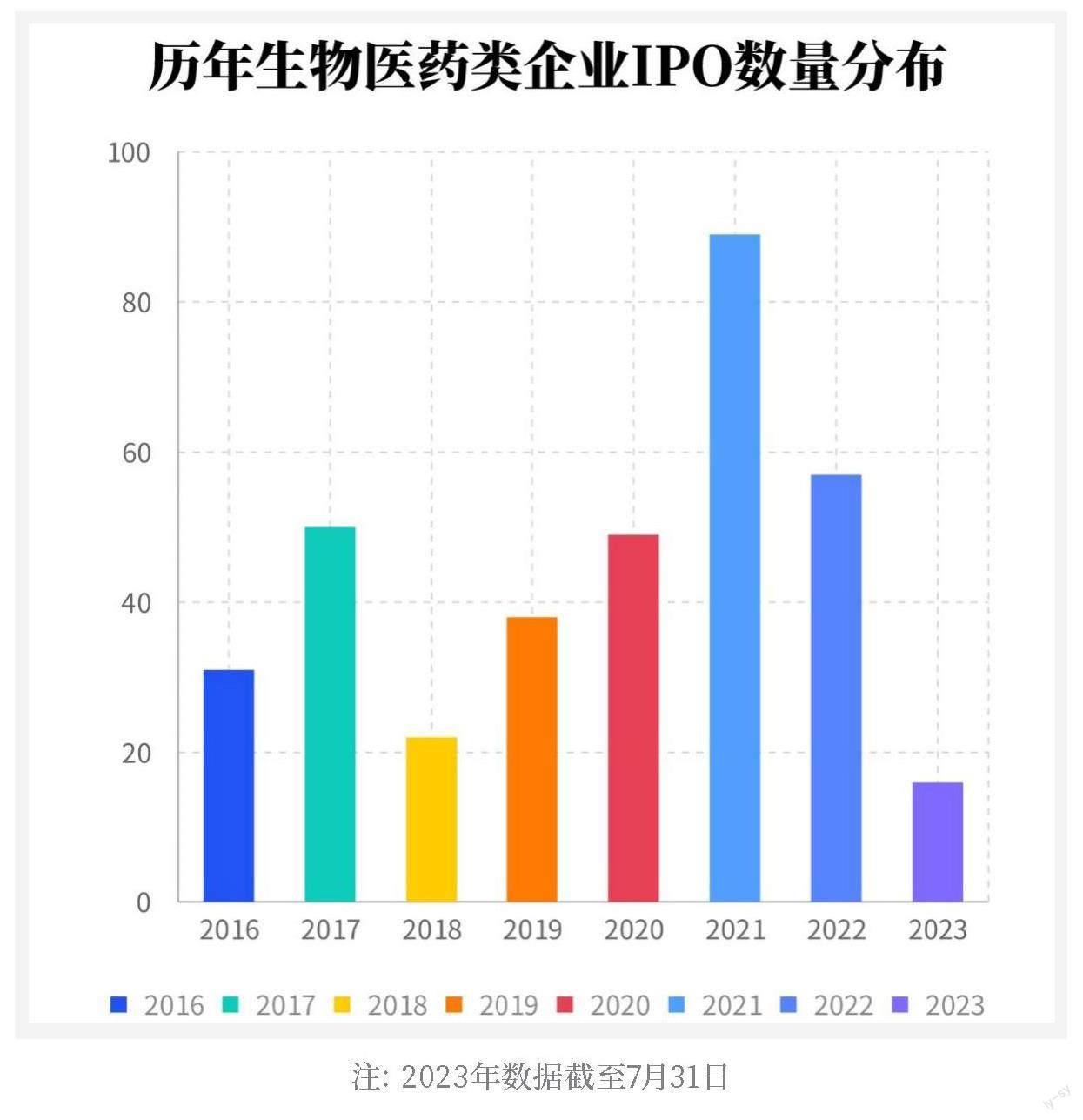

实际上,医药行业的“冷冬”自2022年起就已显现。中华职业家企业家协会发布的《2022年度中国生物医药投融资蓝皮书》显示,2022年二级市场对生物医药企业的投融资热度降温。2018年以来,有103家国内医疗企业在A股、港股、美股上市。相比2017年50家企业IPO的上市潮,2018年IPO遇冷,仅22家医疗企业上市。到了2019年,上市企业数量有所恢复,为38家。2020年继续回升,49家医疗企业上市成功。但相比2021年89家企业成功上市并累计获得约1400亿人民币的总募集金额,2022年在 IPO企业数量和融资总额上均出现较大下降,上市企业下降到57家,降幅分别为36%。

北京某私募基金合伙人指出,“从市场整体看,目前我国生物医药企业融资量确实不太理想,且上市意愿也在逐步降低,除非那些特别着急用钱的公司。事实上,整个生物医药行业凉气逼人。即使发行了,一二级市场严重的估值倒挂也让一级市场的投资人得不偿失”。

Wind数据显示,截至2023年7月底,今年港股仅有8家生物医药公司上市,分别是科伦博泰生物、艾迪康控股、来凯医药、药师帮、科笛、绿竹生物、梅斯健康、美丽田园医疗健康,合计募集资金总额(含股东售股)52.67亿港元。即使算上已经递表的拟上市生物医药公司12家,预计上市数量也仅20家左右。

同时,医药股的IPO热度也明显下降,“赚钱效应”大不如前,接连跌破发行价。统计数据显示,截至2023年7月底,117家生物医药类公司上市以来股价下跌的高达97家,占比83%,股价腰斩的有63家,占比54%,上市以来股价跌幅在80%以上的有22家。

在长江产业经济研究院苏州研究中心主任、苏州科技大学教授徐天舒看来,“医药市场 ‘遇冷’,既有自身原因也有客观环境因素影响。”徐天舒认为,一是前期资本过热,难免导致上市企业良莠不齐,且行业内同质化竞争严重,随着资本市场对医药行业估值回调,势必会带来部分“泡沫”的破碎。其次,国内医保谈判和集采常态化推进,也进一步影响了资本投资医药企业的热情。

医药行业资深从业者杨炳文指出,“这轮寒冬形成是经济周期、技术周期、政策周期叠加的产物。而这波寒冬下的杀估值,就是之前资本市场针对医药行业吹起来的泡沫太大了,正在做理性重构,还没结束。”

徐天舒也表示,从生物医药行业发展的生命周期来看,目前的估值回调并非坏事。“受此影响,行业正在逐渐回归健康、理性的路上,只要能切实加强研发,积极创造具有市场价值的医药产品,从长期来看,生物医药行业的需求和市场回暖前景可期,而且,从市场端来看,监管部门也正在积极研究对于创新药医保谈判和集采定价的保护性措施。”

· 主动“离场”IPO备战需全面 ·

伴随医疗反腐进入深水区,生物医药泡沫在资本寒冬下被刺破的同时,不少生物药企也在主动选择“离场”。8月7日晚间,上海荣盛生物药业股份有限公司科创板IPO终止,原因系主动撤单。7月31日,福建省闽东力捷迅药业股份有限公司创业板IPO终止,原因同样系发行人和保荐人撤回发行上市申请。

据最新《上交所发行上市审核动态》(2023年第4期)显示,上交所围绕“医疗IPO企业开展销售推广活动”,向中介机构提出了四大关注要点:一是各类推广活动开展的合法合规性;二是各类推广活动所涉各项费用的真实性和完整性;三是各类推广活动相关内控制度的有效性;四是经销商、推广服务商同发行人及其关联方的关联关系及交易公允性。无独有偶,北交所最新一期《发行上市审核动态》也在案例分享中提及,某医药企业因公司推广费核查不充分而撤回申报的案例。

值得注意的是,从去年下半年开始,涉及医药项目的IPO中“推广费”就已被重点问询。今年撤回上市申请的力捷迅、汉王药业、深圳安科等公司,均在交易所审核中被追问推广服务费、商业贿赂等问题。

深交所数据显示,2017年至2023年6月期间,深市医药上市公司的销售费用金额远高于深市整体上市公司的销售费用金额。医药上市公司的销售费用占营业收入比重基本不低于20%,而整体上市公司的销售费用占营业收入比重基本在5%左右。更为引人关注的是,在宣传推广费占销售费用比重这一项统计上,医药上市公司的比例基本在50%以上,而整体上市公司的比例基本仅在25%左右。“对于销售费用占比过高的情况,在此轮医药反腐前,已是医药类IPO项目问询的重点之一,而此次反腐风暴之后,监管层会否对此指标有更严格的监控,业界也非常关注。”

北京某大型券商分析师对记者表示,长期来看,如果有明确的监管要求,行业整顿过后会迎来规范发展时期,但中间这个阵痛期,会影响到部分企业的融资,不仅仅是IPO。

趋严的除了对销售费用的审核外,最近还有消息称,交易所对非营利生物医药企业IPO项目正在收紧。这期间,“市场空间”“技术优势”成为不少企业的死穴。

例如,轩竹生物被上交所要求說明主要在研产品与国内已上市产品和其他竞争方在研产品相比在技术方面的优势;主要产品预计销售峰值渗透率的主要考虑因素、测算方法,是否符合“市场空间大”的要求等。

杨炳文表示,监管趋严虽在短期内影响了生物医药行业IPO的信心和速度,但从长期来看,从严把好入口关,让创新成色不足的企业通过自我“体检”知难而退,有助于进一步提高医药行业上市公司的质量。

·“真功夫”才是发展最核心 ·

近年来,医药反腐持续推进,相关部门频频发声,要对医药领域腐败问题重拳出击。多位接受采访的行业人士认为,医药反腐虽在短期内影响了生物医药行业IPO的速度,但从长期来看是利好,打击那些依靠关系而扶持有研发实力的企业,要求生物药企要有“真功夫”。

多家拟IPO企业的审核问询内容显示,核心技术及专利等问题几乎是每家企业被问询的必答题,多位行业分析人士预计,随着医药行业全领域、全链条的制度约束越来越多,众多以销售为导向的药企将迎来巨大挑战。短期来看,本轮反腐将打击、清退部分销售不合规的企业,但对合规较严格的龙头药企来说影响有限;长期来看,医药反腐有望进一步扭转医药行业重销售、轻研发的现状,促使企业创新,有利于行业长期健康发展,进一步提高医药行业上市公司的质量。

实际上,当前我国医药产业正处在从高速增长到高质量发展跨越的重要历史新阶段,医药创新生态也正在发生变革,高水平合规将为助推医药产业可持续发展筑牢根基,完善的合规管理体系已成为医药企业最闪亮的名片。

面对当前处于行业转型变革调整的关键阶段,毕马威中国生命科学行业主管合伙人于子龙表示,在“健康中国”战略全面深入实施的带动下,中国医疗及医药监管体系逐步完善,审评审批进程不断加快,在政策鼓励,人才发展以及科技助力等多元融合发展过程中,2023年中国医药创新将更加稳步高质发展。

于子龙建议,对于企业自身而言,当前资本回归理性,生物医药行业竞争愈发激烈,企业应更加注重研发管线优化及合理化,细胞、ADC、基因治疗、类器官等热门领域研究依然是大部分企业创新关注重点。

随着国内逐步形成良性发展的医药创新生态,创新药不断加速落地商业化,这不断正向激励着中国生物医药产业加速从全球第二梯队向第一梯队迈进。对于我国生物医药企业如何保持创新,于子龙建议,中国企业创新战略制定和赛道选择上也应该有更长远的商业化眼光,不要什么热做什么,这就需要早期的创新或者研发人员有一定的商业化思维,不要完全从科学家思维角度考虑创新,创新也要有市场眼光,统筹考虑市场准入、政策监管,基础研究和成果转化、商业化等方面情况,这样才能更好地应对挑战。

在强监管、严监管的新常态下,合规经营、转型升级是推动高质量发展、促进我国医药产业由大向强转变的重要举措。