安徽省数字普惠金融空间分布格局与溢出效应研究*

——基于乡村振兴视角

2023-11-23柳晓明张紫洁李佳佳

柳晓明,张紫洁,李佳佳

(淮北师范大学 经济与管理学院,安徽 淮北 235000)

随着现代信息技术的快速发展,普惠金融借助大数据、区块链与云计算等工具与信息科技相融合衍生出数字普惠金融,为各类经济主体提供移动支付、互联网金融产品等,显著提高了金融服务的可获得性并扩大了服务范围。但由于经济发展水平与基础设施等领域的差异性导致发展不均衡,我国数字普惠金融水平在不同区域呈现差异化发展态势。数字普惠金融有着成本低、覆盖广和创新水平高等优势,其发展能否突破地理因素的限制,各地区之间数字普惠金融的发展是否存在相关性,这些问题的解决不仅有利于理清数字普惠金融与经济增长之间的关系,还能有效发挥经济发达地区的带动作用,实现不同地区之间的良性互动,推动区域协同发展。

一、相关文献回顾

现有文献集中于对数字普惠金融指标体系、地域特征、发展效应及影响因素等三个方面的分析。一是关于数字普惠金融衡量指标的探讨。目前具有代表性的衡量指标体系有两种:郭峰等从数字金融覆盖广度、数字金融使用深度和普惠金融数字化等方面测度区域数字普惠金融发展水平,并编制了北京大学数字普惠金融指数[1];冯兴元等从数字普惠金融服务广度、深度与质量三大维度出发,建构了我国市域数字普惠金融发展指数评价体系[2]。总体来看,国内学者大部分从融资约束性角度构建数字普惠金融体系[3],而Gomber 等则从数字金融业务功能、相关技术和数字金融机构三个新维度构建数字普惠金融指标体系[4]。数字金融业务能够有效降低成本,在传统普惠金融指标基础上纳入数字技术,使数字普惠金融内涵更为丰富。

二是数字普惠金融的地域特征。王雪等研究表明,我国数字普惠金融呈现东高西低、南高北低的空间非均衡发展状态,相比省际差距,省内市域间的普惠金融发展差距始终是总体差距的主要来源[5]。张龙耀等基于核密度、Dagum基尼系数等分析方法的分析结果显示,全国相对差异总体呈下降趋势,区域内、区域间非均衡现象不同程度减弱[6]。褚翠翠等基于省际数据的实证分析显示,提升数字普惠金融发展水平对本省经济增长能够产生显著的积极影响,但对邻近省份会产生负向的溢出效应[7]。就具体区域而言,珠三角地区的数字普惠金融指数发展水平的整体指数最高,且城市群内的差异最小[8]。数字普惠金融的发展产生集聚效应,调动资源分配并促进消费[9]。

三是对我国数字普惠金融发展在乡村层面的效应及影响因素的分析。在发展效应方面,数字普惠金融运用数字科技手段,开发、创新专门的金融产品、信贷技术和服务手段,有助于解决传统农村金融信息不对称、交易成本高、抵押约束等困境[10]。基于市场化机制,数字普惠金融和特色产业链条相融合,既能有效控制金融扶贫的风险性,也可以充分发挥其在农业生产过程中的重要作用[11]。此外,普惠金融数字化转型可以有效缩小我国城乡收入差距[12]。在影响因素方面,研究发现经济增长、政府支出等宏观因素,人力资本、城镇化率、人口密度等社会环境因素,产业结构、数字基础设施等因素都会对农村地区的数字普惠金融发展产生重要影响[13-15]。

尽管现有文献具有重要的借鉴意义,但对数字普惠金融的空间分布格局、空间特征和集聚效应的研究较为薄弱,特别是基于乡村振兴视角的研究比较欠缺。鉴于此,以安徽省为例,对数字普惠金融发展的空间特征进行分析,通过空间杜宾模型分析数字普惠金融与社会消费品零售总额、产业结构、乡村人口数量、收入水平以及政府干预度之间的相关性以及空间溢出效应,并对新时期数字普惠金融的地理特征和空间聚集情况进行探讨。

安徽省地处长江三角洲地区,对国家的现代化建设和全方位开放格局有着举足轻重的作用,在发展数字普惠金融方面具有得天独厚的地理条件。因此,在乡村振兴战略深入推进的时代背景下,以安徽省为例进行深入探讨具有重要的理论意义与实践价值。

二、安徽省数字普惠金融的空间分布格局

近年来,随着互联网技术发展和通信基础设施的不断改善,安徽省数字普惠金融发展迅速。数字普惠金融指数由2011年的33.07增至2021年的384.62,增长了10.63倍①,但区域之间发展不平衡的问题较为严重,特别是乡村地区的数字普惠金融发展具有一定的滞后性。从全国范围来看,这种发展态势具有一定的普遍性。一方面,由于安徽省南、中、北地区经济发展具有显著差异,金融资源配置的非均衡性也较为明显。另一方面,省内不同区域的数字化水平和数字金融使用深度存在差异。数据显示,安徽省普惠金融数字化程度排名靠前的城市为合肥、阜阳、蚌埠、马鞍山、滁州,排名靠后的为池州、宿州、淮北、淮南;数字金融使用深度排名靠前的为合肥、芜湖、铜陵、马鞍山,排名靠后的为宿州、亳州、阜阳、淮北。因此,基于空间视角的探究有利于全面刻画安徽省数字普惠金融发展状况与变动趋势。

(一)基于Moran指数的全局空间自相关检验

Moran指数作为衡量空间自相关性和空间依赖程度的重要指标,可以全面反映数字普惠金融发展的空间特征,计算公式如下:

(1)

(2)

其取值范围为[-1,1],数值的正负号表示不同的相关性。运用正态统计量Z值对n个地区空间自相关性进行检验时,Moran指数为正或为负,均表示不同的空间集聚情况。但如果Z值等于0,则表示不存在空间自相关。各年份的Moran指数计算结果见表1。

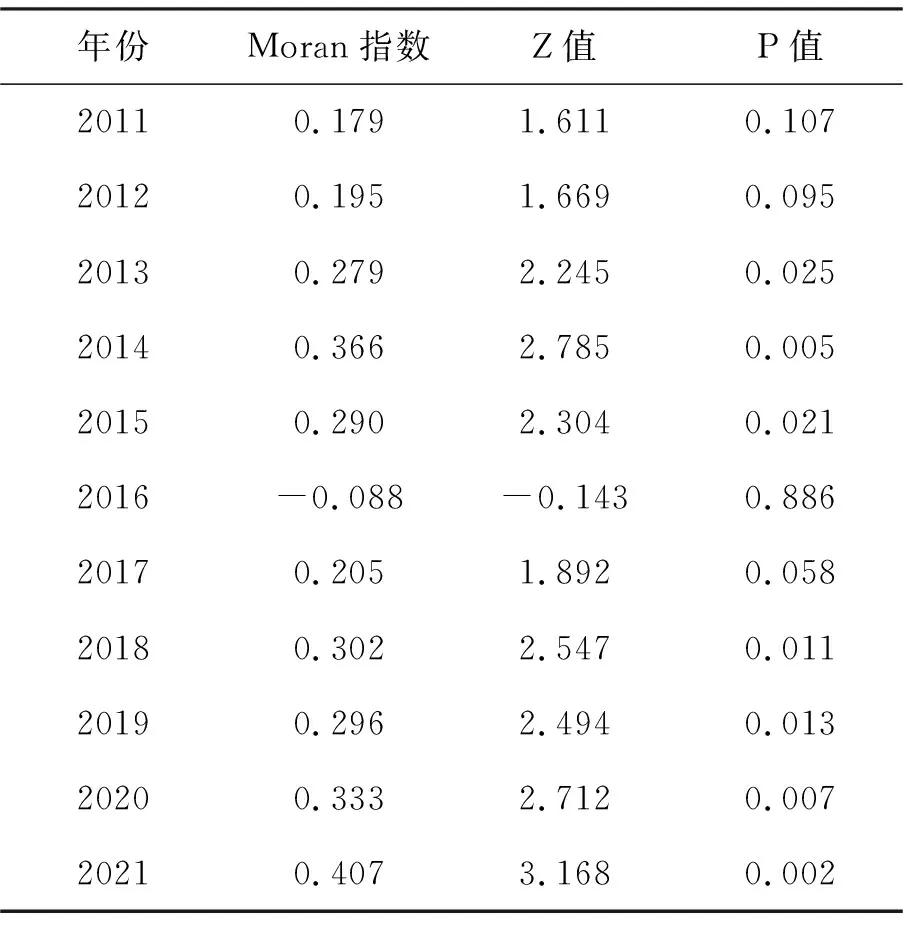

表1 2011—2021年Moran指数及统计值

表1显示,2011—2021年的P值大多呈显著状态,表明安徽省内数字普惠金融的发展存在着空间自相关性,区域分化现象并不是随机产生,且空间相关性已趋于正向并稳定增强。省内各地区数字普惠金融的发展一定程度上受到周边地区的影响,在发展水平较高的地区呈现集聚状态。

(二)基于Moran指数散点图的局部空间自相关检验

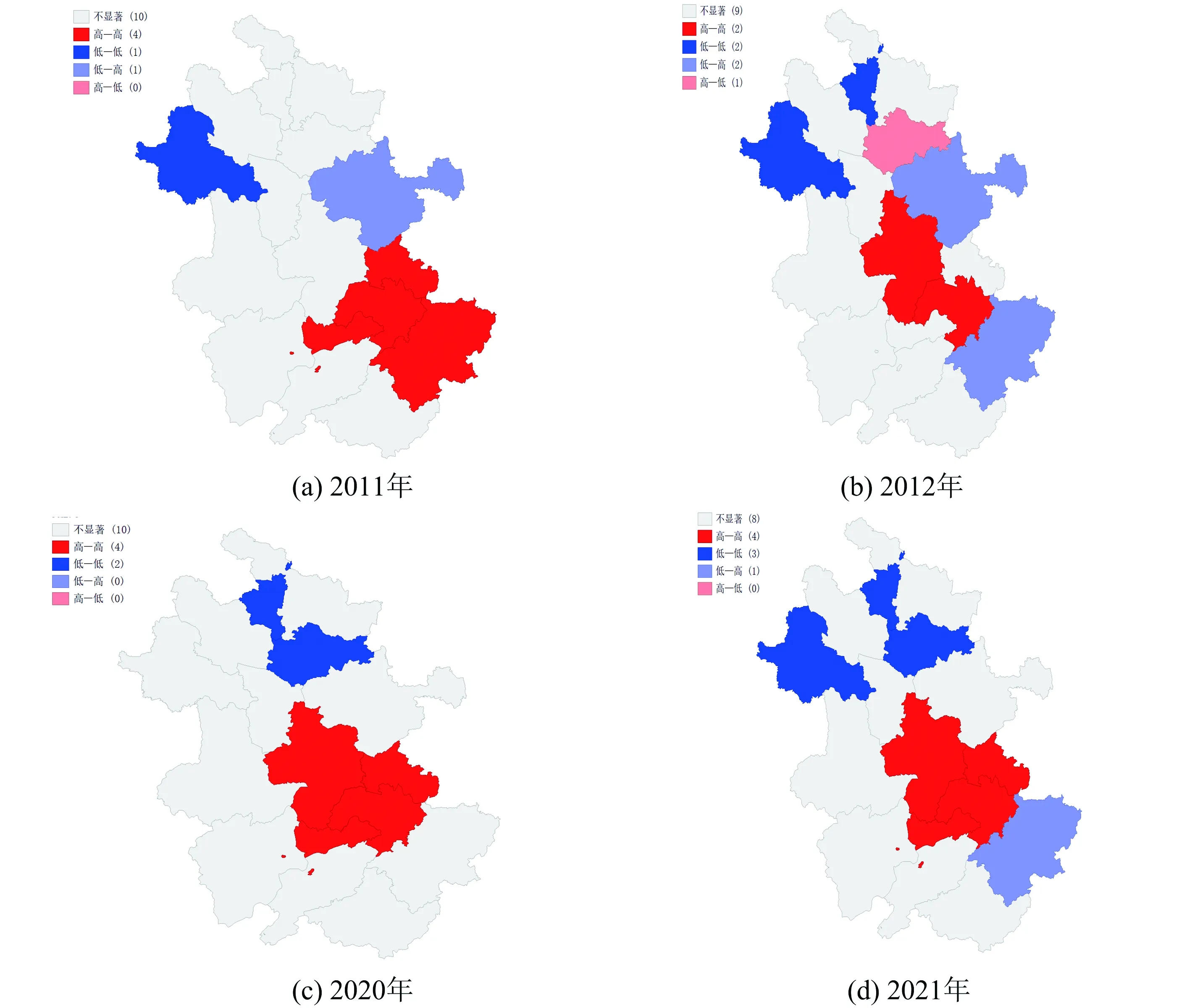

局部Moran指数是对安徽省各市数字普惠金融集聚水平进行检验,即从局部进行空间自相关的检验。采用Moran指数散点图展示对安徽省所有市域进行局部空间自相关检验。该图可将集聚模式划分为四个象限,根据各象限的顺序,依次为HH(高—高)、LH(低—高)、LL(低—低)、HL(高—低)。从图1来看,第一、第三象限显示为具有空间聚集特征的地点,且为正相关性;第二、第四象限显示为空间离群特征的地点,且为负相关性。

图1 部分年份安徽省数字普惠金融发展的Moran指数散点图

从2011—2012年和2020—2021年的Moran指数散点图可以看出,安徽省内各市数字普惠金融发展相互关联,并且相关性逐年增强。表明在空间辐射作用下,数字普惠金融发展的集聚情况呈现出上升趋势且空间相关性和集聚特征较为明显。从发展趋势来看,这种集聚态势由不相关向局部相关性演变。2021年,安徽省内75%的市区表现为正的空间相关性;其中37.5%的市区属于HH型,即高的数字普惠金融集聚—高的空间滞后;37.5%的市区属于LL型,即低的数字普惠金融集聚—低的空间滞后,这表明安徽省当前的数字普惠金融发展水平尚未达到理想状态,而且对于邻近地区的数字普惠金融发展也产生了一定的抑制作用。

(三)空间差异分析

从图2中可以看出,数字普惠金融发展在区域层面上的差异化特征较为明显。HH型、LL型市域数量占比高,且有逐年增加的趋势,而LH和HL型数量却逐渐减少,说明安徽省内数字普惠金融水平呈两极分化状况。HH型大多数集中在经济发展水平较高的合肥、芜湖和马鞍山,表明经济发展水平和区位有利于当地数字普惠金融发展。LL型多集中在宿州、亳州、阜阳等皖北地区,表明数字普惠金融水平低且相邻区域也低的地区,仍然面临着数字普惠金融水平提升难度大的困境。

图2 部分年份安徽省各市数字普惠金融水平空间相关模式

三、变量设定、理论模型与检验

(一)变量选取与数据说明

关于数字普惠金融的影响因素,参考宋晓玲[16]、王伟和朱一鸣[17]、梁榜和张建华[18]的研究,并结合安徽省数字普惠金融发展具体状况,选取如下解释变量:

一是居民消费水平(lnc),用各市社会零售品总额来衡量。该指标反映一段时期内居民的消费水平和零售市场的运营情况。一般而言,该指标值越大,表明该地区的经济发展状况越好,也意味着金融需求越大,因而预判数字普惠金融指数发展也会偏高。

二是第三产业发展水平(ind),用第三产业产值占GDP比重来衡量。该指标反映资金向第三产业的流入情况。由于现代信息技术和金融行业等均属于第三产业范畴,第三产业的发展往往能够带动当地金融产品和金融服务的创新,预判该指标值越大,数字普惠金融水平越高。

三是农村居民收入水平(inc),用农村居民家庭人均可支配收入来衡量。居民收入水平越高的地区,金融机构可能会设置更多经营网点,农村居民金融服务可获得性会提高,因此预判农村人均可支配收入与数字普惠金融水平呈正相关关系。

四是乡村人口数(peo),用常住人口数减去城镇人口数来衡量。一般而言,文化水平较高的农村居民为追求更高的收入水平,大多选择外出务工,留在乡村的基本上为老人和儿童,青壮年不愿回家务农,导致农村劳动力短缺。更多留在农村的人口受教育程度较低,对数字技术了解较少,对金融产品持保守态度,因而预判乡村人口越多的地区,市场对金融的需求度越小,数字普惠金融水平越低。

五是政府调控水平(gov)。用政府财政支出占GDP比重来反映政府调控水平和干预程度。目前政府干预对数字普惠金融发展的作用观点不一,在实践中能否起到积极作用有待实证检验。

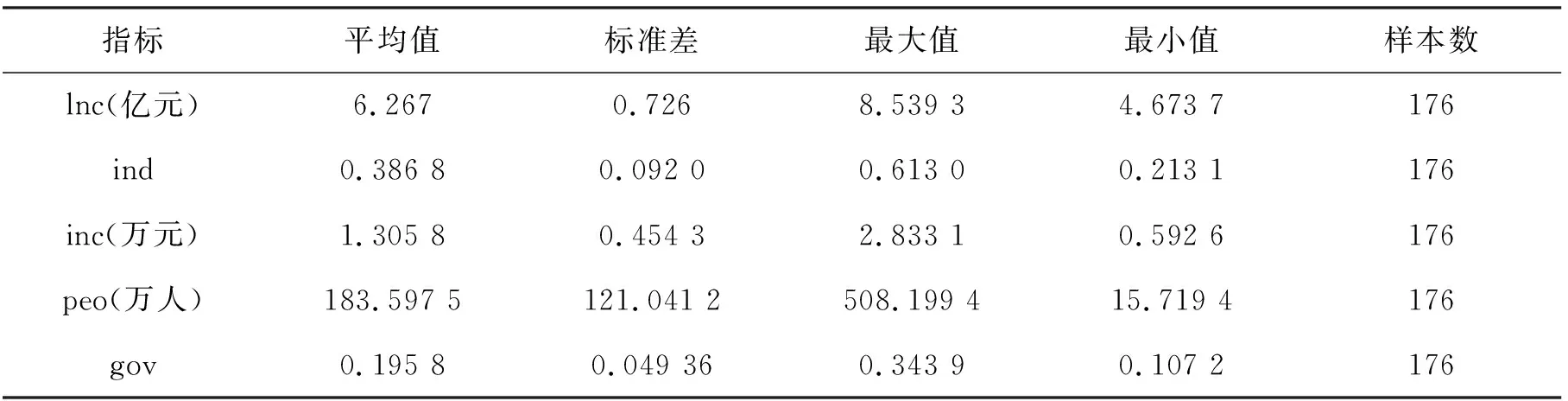

上述变量数据均来源于安徽省及省内各市相关年份统计年鉴,主要变量的描述性统计结果见表2。

表2 主要变量统计描述

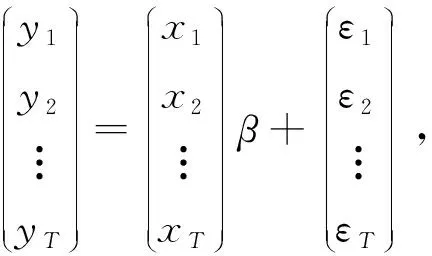

(二)空间计量模型

前述基于Moran指数的分析表明,安徽省市域之间数字普惠金融发展呈现空间集聚态势,同时也存在着区域差异。需要进一步从空间维度的相关性和异质性出发,结合空间效应对安徽省数字金融普惠度的影响因素进行空间计量分析。根据空间效应的体现方式不同,考虑如下三种模型:

1.空间滞后模型(SLM)

该模型主要用于讨论变量在某地区是否有溢出效应,这里可以用于探讨数字普惠金融发展是否会通过空间传导效应作用到其他地区。其表达式为:

(3)

其中,yt是第t期N个地区的数字普惠金融发展水平的指标列向量,xt是第t期k个解释变量的观测值矩阵,β是解释变量系数,ρ是空间自回归系数,εt是第t期的误差项。在空间滞后模型中,参数β反映了自变量X对因变量Y的影响,Wy为空间滞后因变量,反映空间距离对各空间单元之间的作用。

2.空间误差模型(SEM)

该模型反映了区域外溢是否为随机冲击的作用结果,主要用于度量邻近地区关于因变量的误差冲击对本地区观察值的影响程度。其表达式为:

(4)

其中,y是NT×1维的被解释变量,x是n×k的截面因变量向量的空间误差系数,u是正态分布的随机误差向量,ε是随机误差项向量。参数λ是因变量向量的空间误差系数,反映了邻近空间单元的依赖度,即度量相邻地区的观察值y误差冲击对本地区观察值Y的影响方向和程度,参数β为自变量x对因变量y的影响系数。

3.空间杜宾模型(SDM)

该模型兼具空间滞后模型和空间误差模型的特点,通过引入变量的空间滞后项,有效解决模型设定中的变量遗漏问题,其表达式为:

(5)

其中,yt是第t期N个地区的被解释变量指标列向量,xt是第t期k个解释变量的观测值矩阵,W是n×n维空间权重矩阵,β是解释变量系数,εt是第t期随机误差项向量,λ是空间误差系数。

(三)模型检验

对参数和所选用的指标进行检验,参考王永静和李慧[19]的研究,分为以下两步:

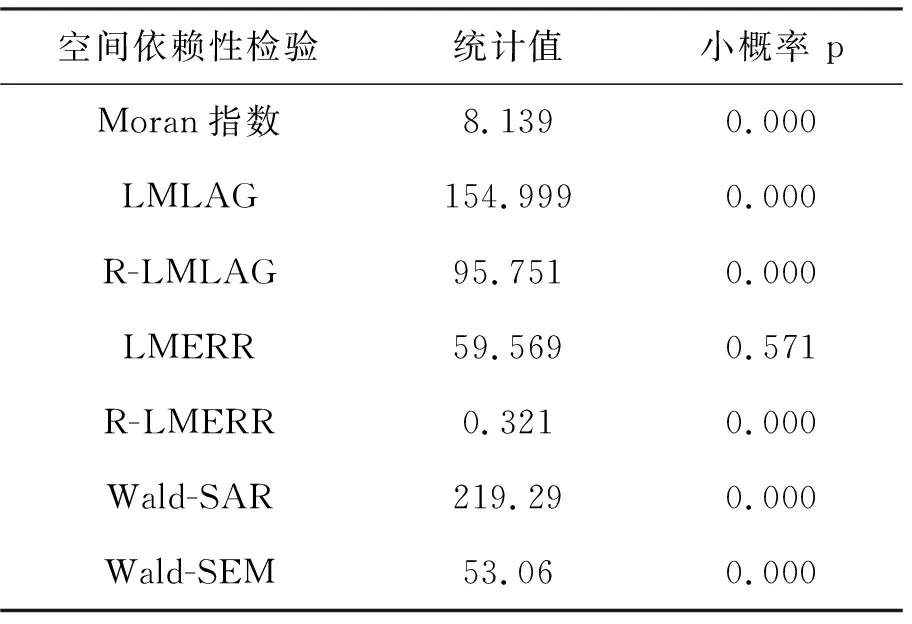

首先,根据Anselin等[20]提出的判别准则,通过LM Spatial Lag、Robust LM Spatial Lag、LM Spatial Error、Robust LM Spatial Error等方法来检验是否需要引入空间滞后面板模型和空间误差面板模型,检验结果如表3所示。空间模型估计结果显示,LM 检验的p值拒绝了不存在空间误差模型和空间滞后模型的原假设,表明应选用空间模型。

表3 空间模型检验

其次,选择合适的空间计量模型。首先检验是否将SLM和SEM模型扩展为空间杜宾模型(SDM)。SDM引入变量的空间滞后项后,减轻模型设定中的变量遗漏问题,同时对空间的异质性和不确定性的处理更为有效,因而在判断空间效应时更准确。通过Wald检验发现P值显著,即在1%的显著性水平上拒绝了原假设,表明SDM模型不能简化成SEM模型和SLM模型,因此基准模型定为式(5)的空间杜宾模型。

此外,Hausman检验结果显示P值显著,在1%的显著性水平上拒绝原假设,因而采用固定效应模型。综合以上检验结果,基准模型确定为SDM的固定效应模型。

四、安徽省数字普惠金融空间溢出效应的实证分析

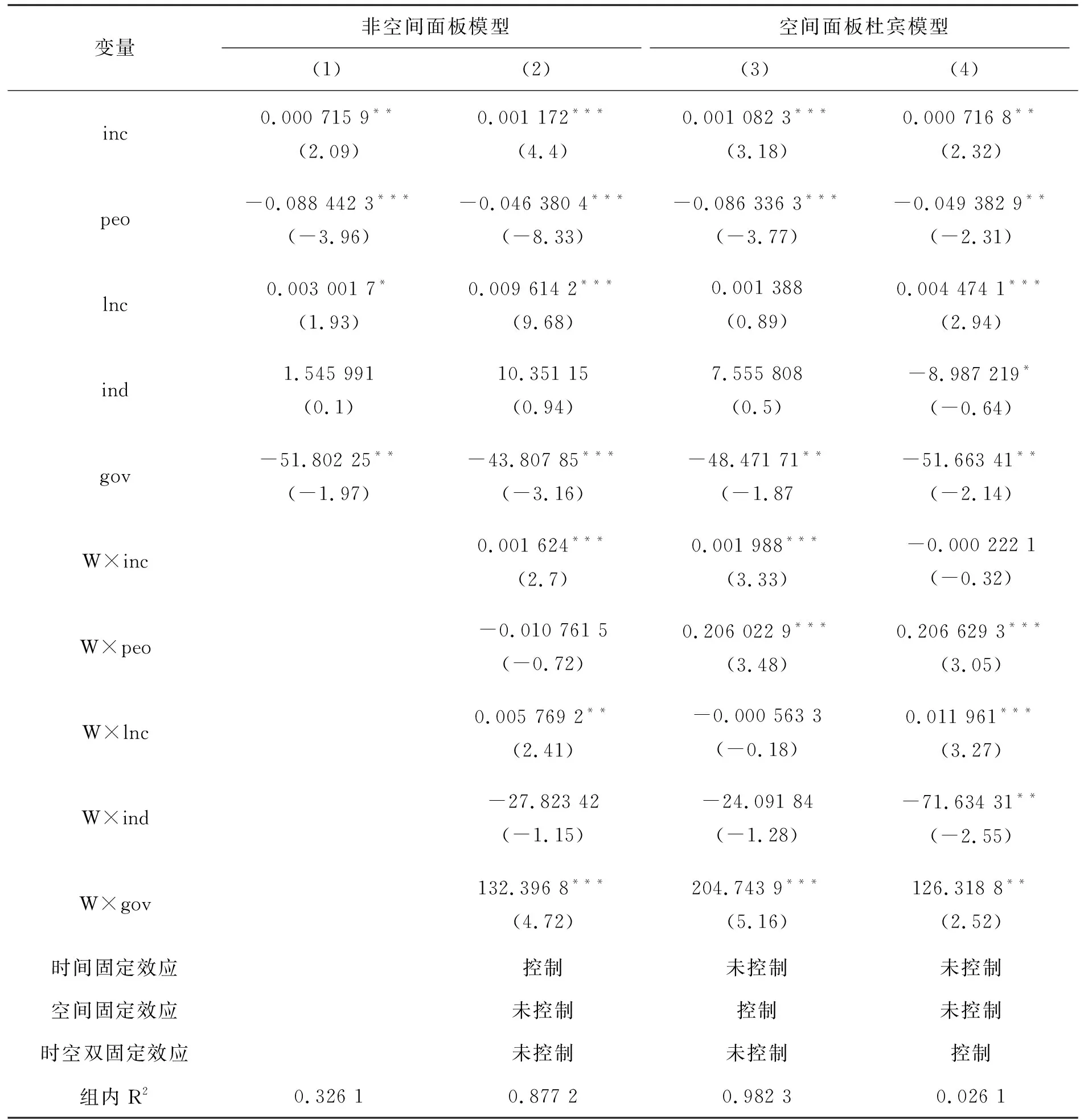

(一)空间杜宾模型的回归结果分析

在空间面板模型的选择上,通过比较普通面板的固定效应模型、时间固定效应、空间和时空双固定效应三种不同模式的SDM模型估计结果发现,乡村人口数量、农村人均可支配收入和政府调控水平三个指标均显著。另外,上述四个模型的模型拟合度分别为0.326 1、0.877 2、0.982 3、0.026 1 ,空间固定效应的SDM模型拟合度R2最高,因此选择空间固定的SDM模型,相应参数估计结果见表4。

表4 安徽省数字普惠金融的空间面板估计结果

根据表4中列(1)可知,在不考虑空间效应的情况下,第三产业占比未通过显著性水平检验,其余均通过了显著性检验。乡村人口数和政府调控水平估计系数显著为负,农村人均收入水平和社会零售品销售总额估计系数显著均为正,表明市域人均收入水平提高和居民消费水平提升有利于数字普惠金融发展。在考虑空间效应之后,列(2)显示仅考虑时间固定效应的空间杜宾模型结果,表明社会零售品总额的提升对数字普惠金融起促进作用,且通过了显著性检验。列(3)为考虑空间固定的空间杜宾模型,在空间加权后,乡村人口数量通过显著性检验且为负,乡村青壮年劳动力向外流失,留守在乡村的老人、儿童数量增加,当地数字普惠金融水平下降。同时,相邻市区的农村人口数量、农村人均收入提升和政府调控水平都会对本地区数字普惠金融发展产生正的溢出效应。列(4)为时空双固定的空间杜宾模型,在模型设定更为严格的情况之后,农村人均纯收入和社会零售品销售总额的系数显著且为正数,而乡村人口数量和政府调控水平的系数显著且为负数,与前几种模型设定结果一致。

(二)直接效应和间接效应分解

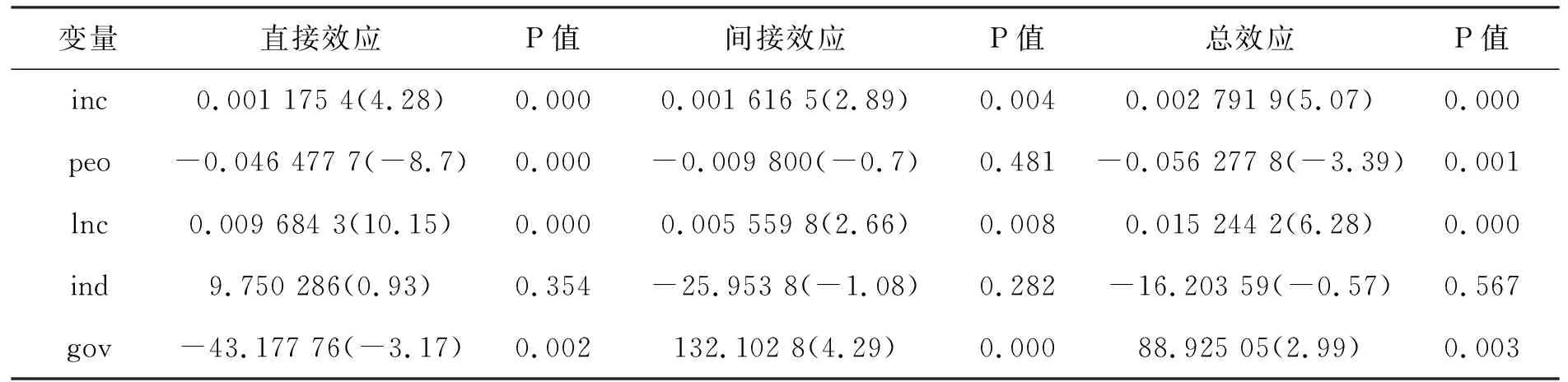

参考LeSage和Pace[21]的实证方法,将空间计量模型中自变量对被解释变量的影响分解为直接效应、间接效应和总效应,深入分析估计结果在区域间与地区内的溢出效应。因此,进一步分解安徽省内16个市区数字普惠金融各影响因素的效应来源,结果见表5。

表5 直接效应和间接效应的分解结果

第一,农村人均可支配收入水平的空间溢出。若农村人均可支配收入水平每提升1%,有100%的概率会使本地区数字普惠金融水平上升0.001 175 4%,同时会有99.996%的概率会使相邻地区数字普惠金融水平上升0.001 616 5%,有100%的概率使全部地区的数字普惠金融水平上升0.002 791 9%。这可能是因为当农村人均可支配收入水平升高时,农村居民的支付能力也相应增强,更愿意接受数字普惠金融,也有能力购买数字普惠金融相关产品和服务,如移动支付、互联网金融等,这将促使数字金融机构为满足农村市场需求而提供更多优质服务。

第二,乡村人口数增长的空间溢出。安徽省内各市乡村人口数每提升1%,则会有100%(P=0.000)的概率使本地数字普惠金融水平下降0.046 477 7%,并有99.999%的概率(P=0.001)使总体市域的数字普惠金融指数的发展水平下降0.056 277 8%,这是因为人口规模发挥的经济效应并不能改变金融机构的“选择行为”(即金融机构一般偏向于服务信用度较好的城市高薪人群与高利润行业等)[22]。结果也显示,安徽省人口的区域分布和数字普惠金融发展水平并不协调。

第三,居民消费水平的空间溢出。若社会零售品总额每提升1%,有100%的概率会使本地区数字普惠金融水平上升0.009 684 3%,并有99.992%的概率使邻近市域的数字普惠金融水平上升0.005 559 8%,同时有100%的概率使得全部市域的数字普惠金融水平上升0.015 244 2%,这是因为社会消费品零售总额越高,区域农村数字金融普惠发展水平越高。一个地区社会商品购买力水平越高,意味着这个区域的经济发展水平越高,而在考虑空间效应的情况下,会带动周边区域的发展,产生较强的空间溢出效应。

第四,政府调控水平的空间溢出。分析结果表明,政府调控水平每提升1%,会有99.98%的概率会使本地区数字普惠金融水平下降43.177 76%,同时会有100%的概率使邻近市域的数字普惠金融水平上升132.102 8%。这是由于政府财政支出可能偏向于基础设施、教育、医疗等。如果数字普惠金融基础设施、人员培训和推广活动缺乏财政支持,这些举措可能无法得到有效实施,从而限制了数字普惠金融的发展,导致本地区数字普惠金融水平下降。此外,一些数字普惠金融项目往往具有跨地区的合作和联动性,涉及多个地区的参与和共享。本地区财政支出的增加可以促进与邻近地区的合作关系和项目投资,扩大数字普惠金融服务的范围和规模,使得邻近地区的数字普惠金融水平上升。而对邻近地区的正向溢出效应大于对本地区的直接效应,从而有99.997%的概率使得全部地区的数字普惠金融水平上升88.925 05%。

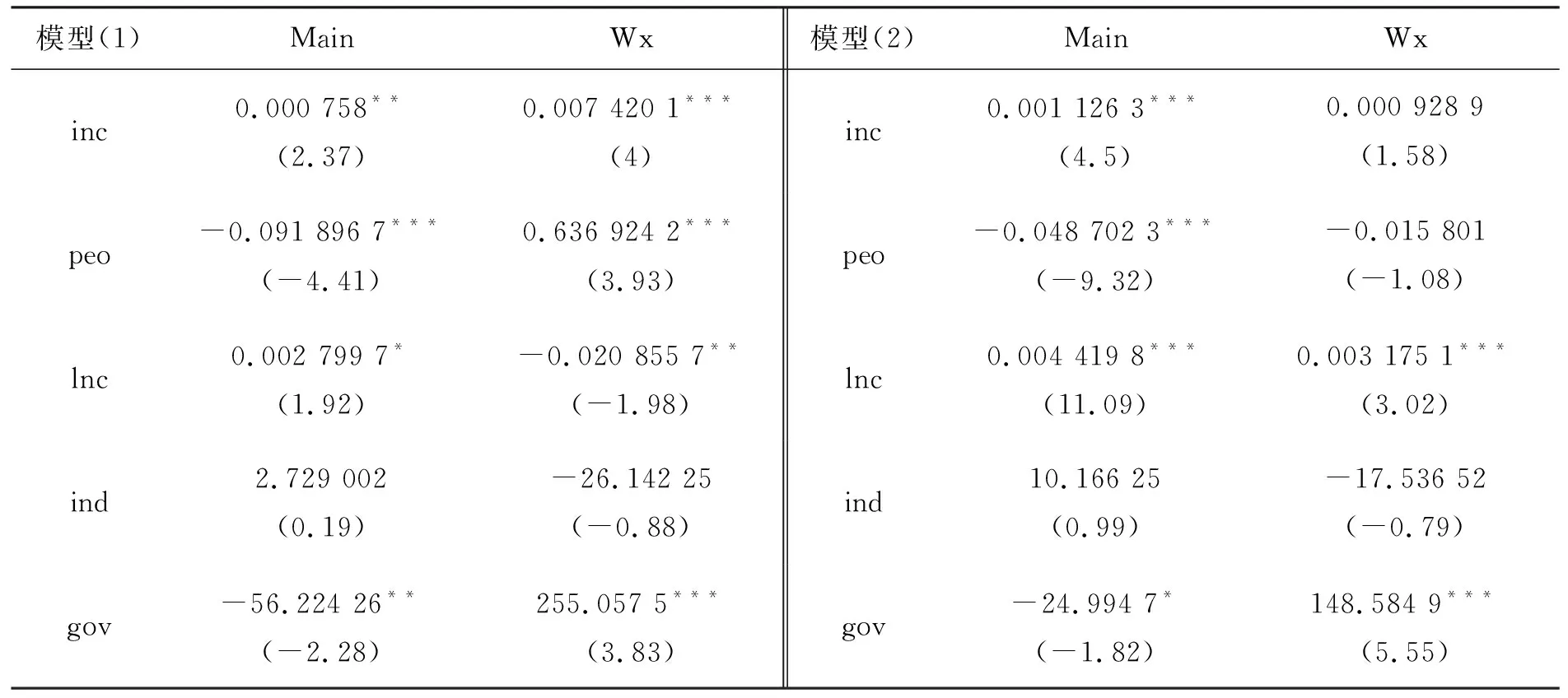

(三)稳健性检验

第一,替换空间权重矩阵。在研究空间杜宾模型和它的分解效果时,采用0-1矩阵。为进一步检验该模型的稳定性,用反向距离矩阵代替0-1矩阵,该反距离矩阵的空间矩阵表达式为:

(6)

以反距离空间矩阵为基础,重新进行回归分析。根据表6变量(1)回归结果可以得知,各变量的系数和显著性水平并没有发生显著的变化,说明实证结果具有较强的稳定性。

表6 稳健性检验结果

第二,替换指标变量。用区域GDP来反映某一地区的经济发展情况,替代指标社会零售品总额,用空间杜宾模型进行回归分析,得到的结果如变量(2)结果所示。证明前文的空间杜宾模型的结果具有一定的稳定性。

五、结论与启示

(一)结论

使用安徽省2011—2021年16个地级市的面板数据,结合空间杜宾模型的计量结果,得出如下基本结论:

第一,安徽省数字普惠金融表现出较为明显的集聚效应。空间的差异和地理位置的邻近性是影响和决定数字普惠金融发展的重要因素。邻近市域的数字普惠金融发展呈现趋同趋势,数字普惠金融发展水平较好的地区能带动周边市域的数字普惠金融发展,数字普惠金融发展较落后的地区抑制着周边地区数字普惠金融的发展。分析结果表明,合肥与芜湖作为安徽省内经济较为发达城市,对周边区域的数字普惠金融发展具有带动作用,而皖北各市经济发展水平相对较低,也使得当地数字普惠金融的发展受到限制。

第二,安徽省数字普惠金融发展水平受到多种因素的影响。在直接效应作用下,当地数字普惠金融发展水平主要受乡村人口数量、居民消费水平和政府调控水平的影响,且数字普惠金融发展水平随着乡村人口数量和政府调控水平的增加而下降,但和居民消费水平、农村居民可支配收入和产业结构变动正相关。在间接效应的影响下,相邻地区社会零售品总额和农村居民可支配收入的提升,以及政府调控水平会对本地区数字普惠金融发展水平起到促进作用,而相邻地区乡村人口数量的增加和第三产业发展水平的提升会制约本地区数字普惠金融发展。

第三,安徽省数字普惠金融发展在区域层面上的差异化特征较为明显。安徽省内数字普惠金融水平呈两极分化状况,HH型、LL型城市数量占比高,宿州、亳州、阜阳等皖北地区城市多为LL型,合肥和芜湖、马鞍山等城市多为HH型,且HH和LL型城市数量逐年增加、HL和LH型城市数量有逐渐减少的趋势。

(二)启示

第一,优化金融资源配置,缩小区域之间经济发展水平。皖北地区可利用提升产业链发展水平的契机,为当地企业催生更多的金融需求,以推进当地数字普惠金融的高质量发展。皖南地区应将发展重心放在基础设施的完善上,加大当地金融服务设施建设,增强数字普惠金融发展的支撑能力。可以基于金融工具创新的具体形式,进一步扩大数字普惠金融的覆盖面,合理配置城乡金融资源和基础设施,增加市域居民获得金融服务的可获得性。

第二,完善传统金融工具和数字普惠金融相互支撑的运行机制,为乡村振兴提供更为坚实的金融支持。充分利用已有金融机构网点、通讯基地等基础设施,实现数字普惠金融联动发展,发挥金融基础设施互联互通的联动效应,形成以点带面的数字金融普惠格局[23]。此外,基于乡村振兴对金融服务的内在要求,加大金融知识宣传与金融业务培训力度,提升数字金融服务的使用率。制定相关政策激励金融机构提供便利与高效的金融服务,支持新型农业经营主体和其他农村居民的生产经营活动,为乡村振兴提供坚实的金融支持。

第三,充分发挥数字普惠金融发展的空间依赖性以及空间外溢效应。为提升农村地区数字普惠金融的发展水平,首先要提升当地经济发展水平与居民收入水平,通过培育现代产业体系与大力发展特色产业等方式推动农村经济高质量发展,进而提升数字普惠金融发展水平。在此基础上建立数字普惠金融区域间联动发展机制[24],加强不同省份之间的金融资源共享,特别是完善与相邻省份的数字金融协同发展机制,促进更广泛区域内金融要素的自由流动。

注释:

①本文所涉及的数字普惠金融原始数据由北京大学数字普惠金融研究中心提供。