A股上市公司社会责任信息披露质量对财务绩效影响的研究*

2023-10-27黄凌李映潭

黄凌,李映潭

(福州外语外贸学院,福建 福州 350202)

近年来,“农夫山泉武夷山毁林取水”、康师傅“土坑酸菜”等违反社会道德的问题引起了公众的注意。企业只注重自己的利益而忽略了对自己的社会责任,这不仅破坏了自然与公共环境,还为企业的可持续性经营和发展埋下了隐患。自2006年开始,我国出台各类法规政策,敦促企业主动披露企业社会责任(Corporate Social Responsibility,下文简称“CSR”),履行社会责任,制定社会责任报告。这些法规政策主要有:《新公司法》(2006)、《上市公司社会责任指引》(2007)、《关于中央企业履行社会责任的指导意见》(2008)、《社会责任国家标准》(2015)。各项法规分别对CSR的定义、披露时间、披露内容与范畴、编写格式做了详细的规定。根据最新一期的中国社会科学院发布的企业社会责任蓝皮书显示,2022年中国企业300强的社会责任平均发展指数为36.4分,企业社会责任发展指数达到三星及以上水平的企业占比超过总数的45%。此外,我国国有企业社会责任发展指数为55.5分,明显高于民营企业与外资企业的33.4分与20.2分。但是整体而言,社会责任的信息披露意愿还是普遍较低的,其实施效果也并不理想。金蜜蜂中国CSR信息报显示2701份的社会责任报告中,超过九成的发布主体为上市公司,仅有145份报告发布主体为非上市企业,约占6.3%,这明显看出上市企业相对于非上市企业,更重视对社会责任方面的信息披露。

上市公司积极披露社会责任报告,不管是出于道德层面的义务,还是法律方面的约束,对于企业自身而言则希望达到社会效益与经济效益双赢,因此,本文利用A股上市公司2015—2019年的样本数据,对企业社会责任披露质量与财务绩效两者关系进行量化分析,期望为企业管理层和政府提供实证数据作为决策依据,促使政府更好地监督CSR的履行和制定合理的政策,利用政策来积极引导CSR信息披露。

1 国内外研究现状

在对企业社会责任与财务绩效关系的研究中,学者们发现不同行业类型的企业社会责任披露质量不尽相同,而且自愿披露程度各异。根据具体的研究对象、研究背景不同,CSR信息披露质量与财务绩效之间存在着正相关、负相关、非线性相关、不相关四种关系。

多数学者赞同两者之间的正相关关系。张劲松和李沐瑶(2021)以2013—2019年我国上市公司为样本,运用利益相关者理论,实证检验了CSR对公司财务业绩的影响,结果显示CSR与公司的财务业绩存在着明显的正相关关系[1];马俊峰和毛美仪(2022)以2012—2018年A股上市公司为样本,对CSR信息披露与公司财务业绩之间的关系进行了实证分析,结果表明CSR信息披露与公司财务业绩之间存在着显著的正相关关系[2];Amelia Desy Ratna Yuwita 等(2017)以印尼股市中的企业为研究对象,采用公司披露的企业社会责任信息,对企业资本回报率、股权收益率和股权收益率进行了实证研究,发现企业社会责任质量对企业的资产回报率和净资产收益率都有显著的积极影响[3];Krystallis Athanasios等(2021)发现公司在特定领域内对社会责任的信息披露提高了公司的会计利润和社会价值,而如果公司不积极履行社会责任且对社会传递负面的社会行为,将对公司的财务业绩产生明显的负面效应[4]。

然而也有少数学者发现二者之间也可能产生负相关关系。陈承等(2019)以2011—2016年沪深两市上市公司的CSR为样本,发现CSR的披露水平显著地降低了公司的财务绩效,并且这种效应会随着制度环境的提升而减弱[5];陈伟(2020)在对“零售类企业对公司价值的影响”的经验研究中,发现公司社会责任信息的披露与公司的财务绩效有一定的负相关关系,公司在短时间内履行社会责任会给公司的财务绩效带来负面影响[6];叶华和任晨(2023)认为以公司内部利益相关者为核心的CSR与公司当年的财务业绩呈显著正相关,而以公司外部利益相关者为核心的CSR则与公司当年的财务业绩呈显著负相关[7]。

当然也有学者通过大量的实证验证发现二者之间不相关或者呈非线性关系。Madorran(2016)经过实证分析却发现社会责任信息的披露与财务绩效之间的相关性并不显著[8];柳明村(2015)选取A股化工上市公司2012—2013年的数据,探讨CSR对公司财务绩效的影响,发现公司的社会责任与公司的财务绩效之间的关系不显著,滞后的企业社会责任披露促进了企业财务绩效的提高[9]。

2 CSR信息披露质量对财务绩效影响的实证分析

2.1 研究假设

基于“利益相关者”理论,公司社会责任信息披露的质量越高,各利益相关者越有可能做出对公司有利的决定,进而促进企业财务绩效的提升。就投资者而言,上市公司对投资者责任的履行水平越高,就越会吸引投资人投资,改善公司的财政状况。对雇员来说,公司积极地披露其社会责任的信息,能够帮助他们提高对企业的归属感,更努力地为企业工作,同时还能吸引到更多优秀的人才投入到企业的生产经营活动中,这对企业的经营成本和财务绩效都有很好的促进作用。对消费者而言,企业主动披露社会责任信息有助于增加顾客对公司的认同度,这会促使消费者购买更多的商品,这将有利于提高公司的销售收益,从而提高企业财务绩效。

企业改善CSR信息披露的质量,将有利于企业吸取更多资金、降低企业经营成本、提高企业营业收入。基于此,本研究提出假设:企业主动披露其社会责任信息对企业的财务绩效具有促进作用,也就是二者呈现正相关关系。

2.2 样本选取与数据来源

本文筛选了2015—2019年期间在润灵环球社会责任评级机构(RKS)均可查阅到的社会责任报告评级数据,而且这些企业在沪深两市A股上市,本研究用excel剔除了数据缺失的企业以及ST与ST*企业,最终选定了382家上市公司相关数据作为研究对象,其中财务绩效和相关企业数据均来源于Wind数据库。

2.3 变量选取

2.3.1 因变量

多数学者(陈德萍,2012;董勇,2017)在对企业社会责任对财务绩效进行实证研究时,建立多元线性回归模型,将总资产报酬率作为因变量来反映企业利润与投入产出水平[10,11]。因此,本文亦将总资产报酬率(ROA)设为因变量来衡量企业的财务绩效水平。

2.3.2 自变量

本文以润灵环球社会责任评级机构(RKS)在2015—2019年公布的382家相应企业社会责任评分分值作为社会责任披露质量(CSRD)的衡量指标。

2.3.3 控制变量

企业的财务绩效不仅可以受到社会责任信息披露质量的影响,还会受到其他因素的影响。因此,本文将选取资产负债率、第一大股东持股比例、企业规模、企业成立年限这4个对财务绩效影响程度较高的指标作为本文的控制变量。

根据以上的描述,将各变量的符号、具体名称、表达方式梳理如表1所示。

表1 变量的选取和定义

2.4 模型设计

基于本文变量的选取,构建了如下多元回归模型:

上述模型中,t表示年份,i表示公司,C为常数项, 表示回归系数, 表示误差项。该模型即为:i公司在第t年份的CSRD与公司财务绩效之间的关系。

2.5 实证结果

2.5.1 描述性统计

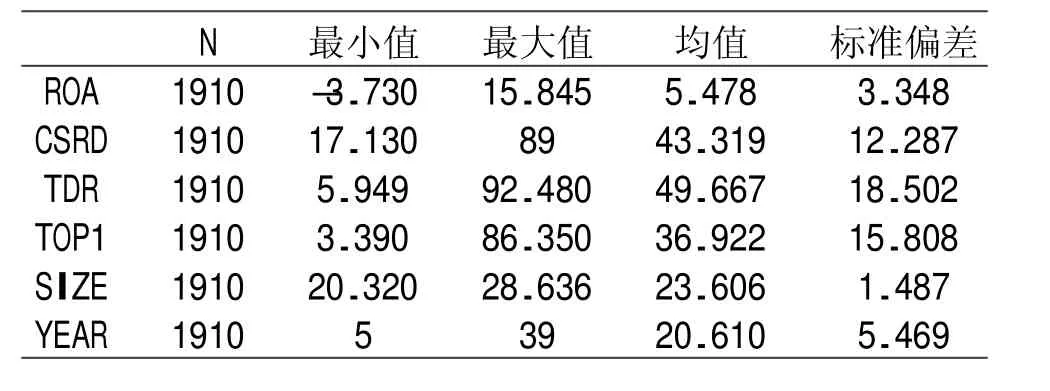

通过对各个变量进行描述性统计分析,从表2中可以看出,在2015—2019年中,因变量总资产报酬率(ROA)的平均值为5.478,表明样本公司的盈利能力较强;标准差为3.348,这说明各个样本公司之间获利能力水平和投入产出水平比较接近。自变量企业社会责任信息披露质量(CSRD)的平均值为43.319,这表明我国各企业社会责任信息披露的质量和水平较低;标准差为12.287,这表明我国各企业之间的社会责任信息披露水平差距较大,披露积极性仍有待提升。

表2 2015—2019年企业样本变量的描述性统计

控制变量方面:资产负债率(TDR)的平均值为49.667,在相对可控的风险范围之内,但整体偿债水平较高逼近临界值,最大值为92.48,最小值为5.949,说明各企业依靠举债经营的程度悬殊较大,一部分企业在经营活动中负债累累,只有少部分企业合理利用杠杆之力;第一大股东持股比例(TOP1)的平均值为36.922,这说明我国各上市公司结构相对分散,第一大股东的实际控股权较低;企业规模(SIZE)的标准差为1.487,这表明主动披露企业社会责任的上市公司规模都较为相近;企业年限(YEAR)的平均值为20.61,这说明自愿披露企业社会责任的上市公司经营管理模式已经相对完善,生命周期基本上已经进入成长期或者成熟期。

2.5.2 相关性分析

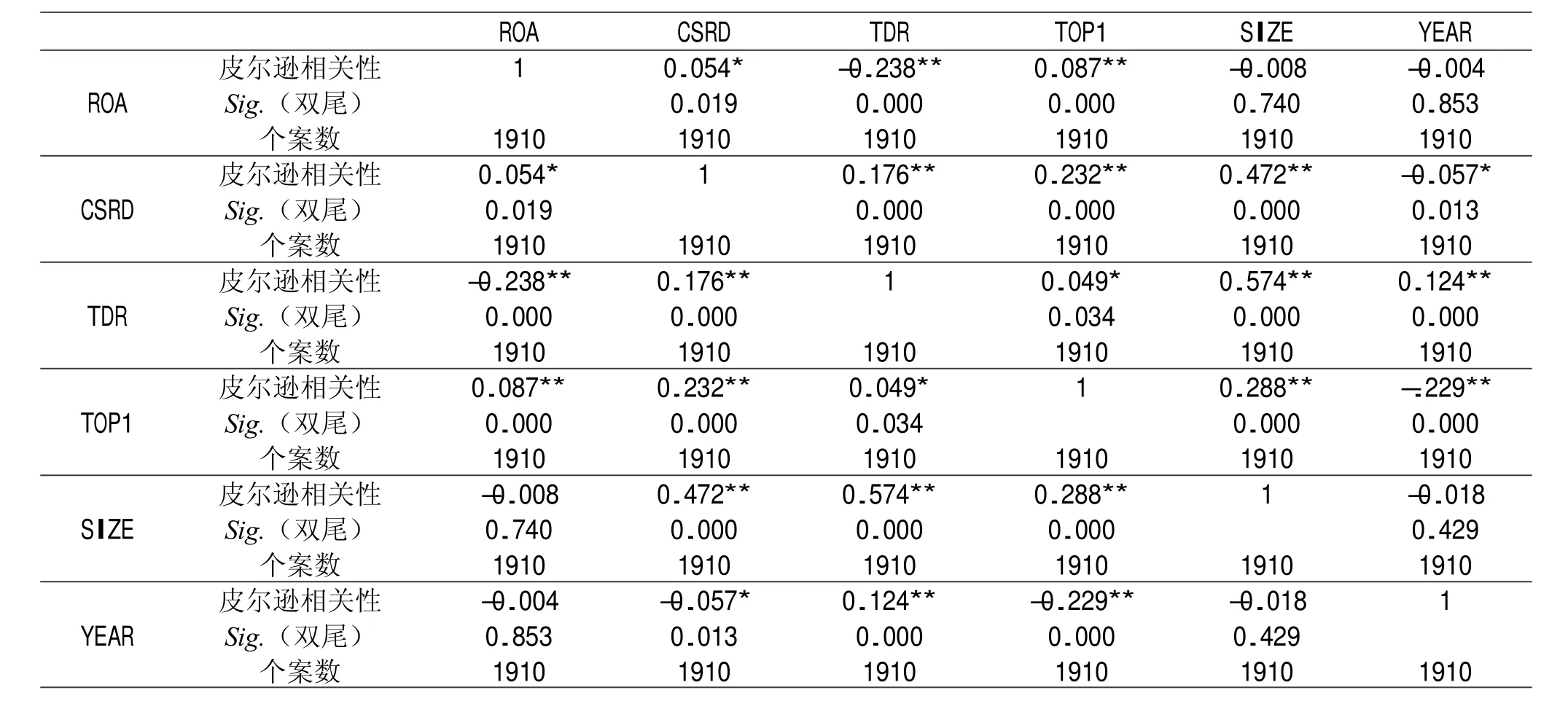

从表3的数据可以看到,企业的社会责任信息披露质量与企业的总资产回报率之间的相关性为0.054,说明二者在5%的水平上呈正相关关系但并不显著,这表明企业积极披露社会责任信息在一定程度上有利于企业财务绩效的提升。从表格中也可以看出,控制变量企业的资产负债率与企业的总资产报酬率之间的相关系数为-0.238,这说明在1%的相关水平下,二者呈负相关关系,当一个企业的资产负债率较高时,它没有更多的精力顾及履行社会责任,减少捐赠支出或者进行节能减排设备的投入,从而也使得它的总资产回报率无法提升。大股东在企业中的持股比率与总资产报酬率之间的相关系数为0.087,二者在1%的水平上呈显著的正相关关系,说明第一大股东持股比例在一定程度上能够把握企业的经营动态和社会责任的履行情况,改善公众对企业的认知,中长期提升企业的投资回报。

表3 2015—2019年企业样本变量的相关性分析

2.5.3 回归分析

根据以往的研究发现,皮尔逊测验的相关系数小于0.8, VIF测验的相关系数小于10,则表明不存在多重共线性。在表3中最大的相关系数为0.574,在表4中最高VIF值为2.019,由此可以断定样本资料中不存在多重共线现象。

表4 2015—2019年企业样本变量的回归结果分析

对回归模型的分析结果见表4所示,从表中我们可以得知:企业社会责任信息披露质量的回归系数为0.054,显著性为0.019,这表明企业主动披露社会责任信息有助于提高企业的财务绩效;大股东持股比例的回归系数为0.065,显著性为0.006,这说明第一大股东持股比例对企业财务绩效有显著的影响,他们通常是与企业价值观与财务目标一致,比例越大,越能让企业在投资决策、资源分配方面有集中的正面表决权,进而引导企业主动披露社会责任信息,推动企业财务绩效的提升;企业规模通过了显著性检验,其回归系数为0.160,这说明企业规模越大,越能够敦促企业履行对社会与环境的职责,从而让社会与市场认可企业,间接地对企业的财务绩效有较大的影响。

3 研究结论与建议

3.1 结论

本文整理了润零环球的社会责任评分数据和企业相关的财务指标,研究其与企业财务绩效之间的相关性。经过实证分析后得出:CSR信息披露质量与公司财务绩效呈正相关,上市公司大股东持股比率和企业规模均与企业财务绩效呈显著的正相关关系。

3.2 建议

3.2.1 提高CSR报告的披露质量

本研究发现,随着公司规模的扩大和CSR披露的增加,其财务绩效也会随之提高。因此,我们的企业应该积极地改进社会责任报告,增加员工的福利保障信息和社会公众满意度等方面的社会责任信息,同时对于初步开始进行社会责任披露的企业,应当加大融资力度,为企业扩大生产规模提供发展资金,并将企业的总资产、营业收入和净利润等数据提供给社会公众。另外,还要做好企业内部管理,履行好对投资方和员工的义务,加强对有关社会责任的法律条款的研究,披露更加丰富的社会责任报告。

3.2.2 优化企业自身的资本结构

结果表明,企业资产负债比率与企业财务绩效呈显著负相关关系。从某种程度而言,企业利用财务杠杆能够提升财务绩效,但是过高负债比率将严重影响财务绩效。为此,企业需要及时公布财务报告,还要积极披露社会责任履职情况,特别是重大利好的社会责任履行的信息,为投资者提供正确的投资决策,从而通过扩大外部股东投资总量、增加投资收益,来降低资产负债比率。

3.2.3 增加股权集中程度

研究发现企业的大股东持股比例越大,企业的财务绩效越高。企业的大股东作为企业经营决策的领军人物,其决策效率的提高会对企业可持续发展产生重大影响。所有权集中度越高,上市公司大股东更有可能监督企业社会责任信息,进而提升CSR信息披露的质量,从而直接影响公司的财务绩效。因此,企业应当适当提高所有权集中度,优先选择价值观、企业愿景、财务管理目标一致的大股东,借鉴大股东的管理模式与市场拓展方式,帮助企业吸收优质资源,间接提升财务绩效。

3.2.4 加强CSR信息披露的监管

政府和市场管理部门应加强对每一家公司社会责任信息披露的监管。通过完善相关法律法规,增加具体的规范与建议,努力形成一套统一的社会责任披露制度。另外,政府应强化对有社会责任问题企业的监管,并要求企业主动公开其社会责任信息。在此基础上,政府应积极引导公众参与企业的社会责任行为,促进企业主动披露社会责任信息。