金融科技对商业银行的影响

2023-10-11王龚葛新权王子阳

□文/王龚 葛新权 王子阳

(北京信息科技大学经济管理学院 北京)

[提要]2008年为了从根本上解决美国的次贷危机,日裔美国科学家中本聪开发了一种全新的货币形式(比特币),从而拉开金融科技发展的序幕。如今,各种金融科技正在金融行业广泛使用,这对商业银行业务产生极大影响。为了寻求商业银行应对金融科技影响的对策,本文选取商业银行三项基本业务(资产业务、负债业务、中间业务)作为主要分析对象,分析金融科技对商业银行三项基本业务的影响,并提出应对策略。

在金融领域,金融科技的应用为金融业带来前所未有的改变,产生许多特有的金融科技服务,例如针对贷款的P2P借贷、主要吸收居民小额流动资金的余额宝、分走支付业务蛋糕一大块的第三方支付等,这极大地影响了商业银行的业务。商业银行传统古老的经营模式已不再适应时代的要求,它们需要引入金融科技,为其存在方式带来改变。为了应对金融科技对商业银行各个业务的影响与冲击,商业银行必须面对金融科技是金融业的未来这个现实。

一、金融科技发展现状

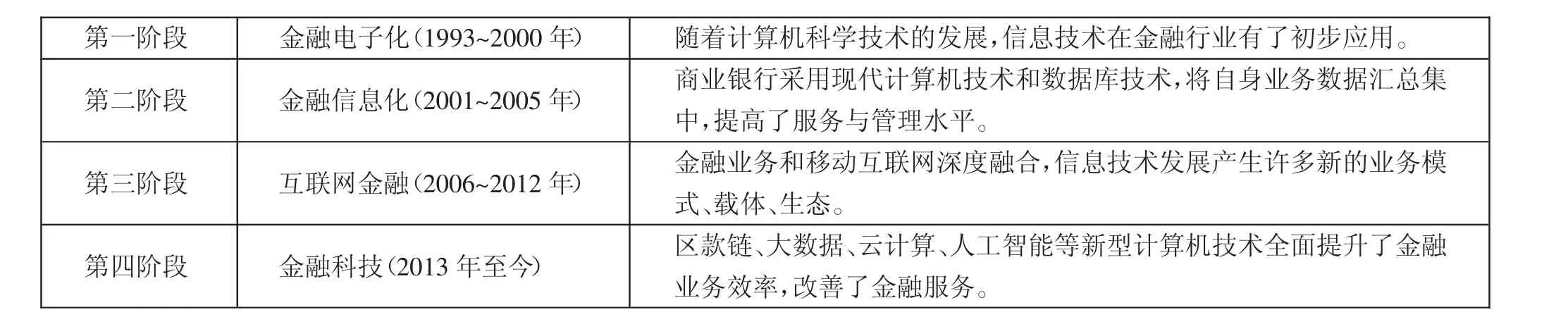

(一)我国金融与科技融合发展阶段。(表1)

表1 我国金融与科技融合发展阶段一览表

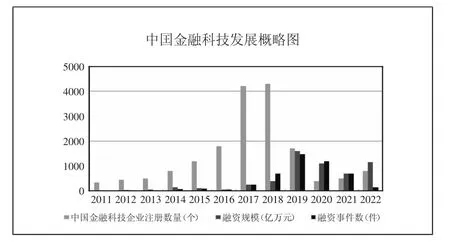

(二)我国金融科技发展稳步向好。如图1所示,从2011~2022年中国金融科技发展的主要指标来看,2011~2016年间金融科技注册企业、融资规模、融资事件数都保持稳步增长。但是在2016~2018年间,由于当时繁荣的经济环境和宽松的政府政策,金融科技出现了快速发展,其三个指标都出现了迅猛增长,之后2019年,市场开始淘汰小微金融科技企业,为了成本和效率,各个金融企业之间出现了大量的并购投资行为。之后的2020年、2021年、2022年连续三年的新冠肺炎疫情进一步考验了我国金融科技企业的资金流动性和技术实力,又淘汰了一大批的金融科技企业。但是与此同时,剩下的金融科技企业经受住了市场的考验,获得了更大的市场份额,也吸引了更多投资者的目光,从而在金融科技行业逐渐出现了规模效应。(图1)

图1 中囯金融科技发展概略图

二、金融科技对商业银行业务的影响

(一)金融科技使商业银行存款增幅连续下降。对于商业银行来说,负债主要属于被动负债——公民在商业银行的存款。在商业银行的负债业务中,存款业务占据了资金来源的80%,也占据了总负债的70%以上。存款业务是商业银行存在的根基,只有通过吸纳商业银行存款,商业银行才有开展其他业务的资金。但是随着经济大发展,越来越多的人注重自身的财富管理。而此时,伴随金融科技发展而来的大量理财产品如余额宝、零钱通等逐渐走入人们的视野,减少了商业银行存款的金额,挤压了商业银行的生存空间。

(二)金融科技挤压商业银行贷款市场。对于商业银行的资产业务,也极大地受到了金融科技公司的分流。例如,腾讯2014年创办前海微众商业银行,不设立一家实体机构,仅仅只是凭借着微信和手机QQ,利用“微粒贷”这个程序,在2017年就有了超过6,000万的注册用户,覆盖了567个城市,为1,200万人提供金融服务,发放贷款8,700亿元,营收67.5亿元。而在2018年,它的市场价值已达1,200亿元,营收超过40亿元,超过了华夏商业银行、宁波商业银行、南京商业银行。通过前海微众商业银行这个典型案例,我们可以得知金融科技的力量。通过金融科技,大量的非商业银行金融机构将成为人们更多更优的选择。

(三)金融科技分流商业银行中间业务收入。由于金融科技公司搭建起了巨大的交易平台,越来越多的金融产品选择金融科技公司所搭建的平台去销售给更多的客户;越来越多的人选择金融科技公司的支付App完成交易。这些都使得商业银行的中间业务收入不断下降。而金融科技公司影响商业银行中间收入,主要是通过两个手段:一是抢市场;二是抢客户。

1、第三方支付挤压银行支付业务市场。社会发展到如今,支付方式变得多种多样,你可以选择掏出钢笔,在支票上签下金额与名字;你也可以选择任何一张商业银行卡在POS机上完成付款;当然法律也会保障你用现金支付的权利。但是,现在第三方支付正逐渐成为主流。随着金融科技不断发展,原有的支付手段渐渐被数字支付所代替。而随着大型金融科技公司的崛起,在原有各种商业银行卡消费支付的场所,例如外卖、零售、娱乐等都已逐渐采用第三方支付的支付方式。

2、金融科技理财、资产管理分流商业银行理财资产管理客户。在我国,大多数商业银行奉行“二八定律”的客户原则,则只关注20%的大客户而选择忽略剩下的80%小客户。这一点在银行的理财业务中尤其显著,许多商业银行认为,在理财业务中,小客户无法为银行带来利润,因此80%的小客户的消费潜力被埋没。但有了金融科技在金融业的应用,一些理财、资产管理公司开始选择金融科技公司作为合作伙伴,与原来选择商业银行作为中介相比,不但可以依托金融科技公司庞大的用户群面向更多的客户,而且可以推出更多低门槛、高收益的产品。因此吸引了被银行所忽视的那80%的小客户。而随着理财、资产管理公司和金融科技公司合作的迅速正规化、扩大化。其所需的边际成本逐渐趋于零,又会吸引更多客户,从而形成了一个良性加倍循环。同时,选择金融科技公司进行理财和资产管理客户数量的迅速增加,让市场更加看好金融科技理财、资产管理的市场价值。随着其市场价值的不断增大,其在理财、资产管理市场的份额也不断增大。因此,金融科技公司在理财、资产管理市场上更加具有主动权。

三、商业银行应对金融科技影响的策略

正如《双城记》所示“这是一个最好的时代,这是一个最坏的时代”。确实,随着金融科技发展到今天,商业银行的一切看起来都好像在与这个时代相悖。信用中介是商业银行最基础的功能,它是建立信息不对称的基础上。然而,今日“金融脱媒”现象已经渗透到商业银行的方方面面。互联网的发展,使信息流通速度前所未有地加快;而如今区块链技术也可以使高速流通的息更加保真。一个最典型的例子就是,商业银行作为信用中介,现在竟然要用阿里巴巴的芝麻信用作为贷款依据。再者现在一说支付,我们都会想到支付宝、微信。而在年轻人的心目中,支付宝更是选择金融服务的首选;至于调节经济和信用创造的功能,已经被网贷蚕食了很大一部分。那么在金融科技高速发展的今天,商业银行应该何去何从呢?笔者建议如下:

(一)控制交易成本

1、开发更智能的网上银行,使每一个手机都是一个线上网点。金融科技高速发展到今天,使我们的社会已经全面信息电子化。商业银行传统的以线下商业银行网点作为基点的经营模式已经过时,现在的人更加认可的是更实效、更便捷的网络操作。根据交易成本理论,商业银行可以逐渐减少线下商业银行网点,开发更加智能的网上商业银行,使每一台手机在未来都可以成为一个线上网点。而与传统的经营模式相比,这将减少一大笔的营运成本,而随着线下商业银行网点的减少,就不再需要那么多的商业银行员工,这也将减少大笔人员工资支出。

2、商业银行应加大金融科技的投入。有的时候并不是成本越低越好,这很可能代表你有该花的钱没有花出去。近几年,国内商业银行的成本收入比持续走低,2018年中国工商银行的成本收入比已经降至23.91%,而同期国外商业银行的成本收入比保持在60%。过低的成本收入比意味着为了盈利,没有投入该投入的成本,没有随着生产率的提高加大投入,这就意味着失去了未来。在今日,商业银行应该加大金融科技的投入,这才有迎头赶上的可能。

(二)改变客户理念

1、商业银行应学习长尾理论,关注80%小客户,开辟新市场。在今日,以区块链、云计算、大数据、人工智能为核心的金融科技让很多不可能变成可能。以往商业银行所奉行的“二八定律”客户理念已经过时。如今,市场竞争如此激烈,商业银行以前所关注的只占20%的大客户已经无力支撑商业银行进行新的利润增长。商业银行应该学习长尾理论,关注那剩下的80%小客户,让80%的小客户成为商业银行新的利润支撑点。在这之前,已经有很多成功的例子,例如Google50%的广告收入来自以往广告商忽略的数以百万计的小企业和个人,例如近在眼前以长尾理论开发的余额宝。正如运用长尾理论的亚马逊的一个前员工所说:“过去的滞销书现在我们手中,比过去的畅销书畅销得多得多。”

2、商业银行应转变竞争策略,深耕20%大客户,细分旧市场。虽然时代在变化,但社会阶层仍然存在。20%的人群掌握80%的资源与财富仍然存在。在以往,由于争取这20%的客户会获得最大收益成为普遍共识,所以大家都会去竞争20%客户的关注,这极易引起恶性竞争,压低整个市场的收益和服务水平。但现在,有了各种金融科技的应用,更高技术水平的信息收集、信息提取、信息分析手段使得商业银行深挖每一个大客户市场具有了可行性,再加上更先进的经营策略,更广阔的金融市场就使商业银行为大客户提供低成本的一对一的超级个性化服务变为可能。对于大客户,商业银行应该摒弃物美价廉的思想,怀有“虽然我们极贵,但是我们是唯一合适”的观点。

(三)与金融科技企业合作。过去几十年,在我国,商业银行已经习惯了躺着赚钱的日子,而现在这种日子在金融科技高速发展下已不复存在。不可否认的是,在许多方面,金融科技企业已经超过了商业银行。现在,为了能够追上时代的潮流,商业银行必须放下以往姿态,与金融科技企业建立合作关系。

1、在经营业务中充分发挥各种金融科技技术优势。通过合作,向金融科技企业学习如何在经营业务中充分发挥各种金融科技技术优势。通过合作,学习金融科技企业更加现代化、信息化、扁平化的管理框架,以提高自身管理效率。

2、实现与金融科技企业的资源共享。运用自身以往积累的资金优势,实现与金融科技企业的资源共享,主要是信息和资金的共享,由金融科技企业提供大量真实有效的客户信息,由商业银行提供充足的资金,达到优势互补。