公募基金实物赎回和流动性风险管理

2023-09-20任泓霖

实物赎回是基金以证券组合的形式将资金返还给进行赎回的基金投资者。论文《公募基金实物赎回和流动性风险管理》(Redemption in Kind and Mutual Fund Liquidity Management)从基金、基金投资者和市场三个方面分析了实物赎回的经济后果。

公募基金是一种能有效分散个股投资风险且成本较低的资本市场投资工具。绝大部分公募基金都是开放式基金,即允许投资者对基金份额进行每日的申购和赎回。这个特征导致开放式基金在运营管理过程中面临资金流的流进流出带来的流动性风险。投资者不可预期的申赎行为增加了基金在短期内为应付投资者赎回而卖出持有资产带来的成本,同时会扰乱基金的日常运营和管理。和经典的银行“挤兑”(bank run)现象类似,部分基金投资者的赎回行为可能导致其他投资者因恐慌而实施战略性的赎回,从而进一步恶化基金的流动性状况。流动性风险对基金自身和金融市场均有显著的影响。首先,当基金面对大额赎回时,学者们发现基金业绩显著下降(Edelen, 1999;Chen、Goldstein和Jiang,2010;Agarwal等,2022)。其次,Coval和Stafford(2007)发现,开放式基金的极端资金外流会导致金融市场上被这些基金大量持有的股票面临价格下降的压力,给股票市场带来系统性金融风险。最后,研究发现部分投资者的赎回行为能引发其他投资者的战略性赎回,从而导致“基金挤兑(fund run)”的行为(Chen、Goldstein和Jiang, 2010;Schmidt、Timmermann和Wermers, 2016;Goldstein、Jiang和Ng,2017)。面对资金流带来的流动性风险,公募基金通常通过持有一定比例的现金(Yan, 2006;Simutin, 2014),向银行和同公司的其他基金进行借贷(Agarwal和Zhao,2019),或通过摆动定价(Jin等,2022)来管理相应的投资者流动性需求。

各种流动性风险管理工具都具有其相应的局限性。比如,一只基金能持有的现金比例和借贷比例都是有限的,在应对大额的投资者赎回时作用有限。实物赎回(Redemption in Kind)通常被认为是一种潜在的可以应对大额赎回的“应急性”流动性风险管理工具。在2016年美国开放式基金流动性风险管理相关政策改革期间,实物赎回作为一种潜在的重要且有效的流动性管理工具受到了美国证券交易委员会和业界各大基金公司的广泛关注和讨论(Release No. 33-10233, Sec. III.F)。此外,实物赎回与其他流动性管理工具的作用机制有所不同。传统的流動性管理工具通常将管理资金流动的成本分摊给所有基金投资者。然而,基金通过将在市场上交易证券变现的成本直接转移给了赎回投资者,减少了投资者赎回对基金运营以及业绩的冲击,从而有效抑制了其他投资者的赎回需求,帮助切断基金“挤兑”(fund run)的机制。

佐治亚州立大学教授阿加瓦尔(Vikas Agarwal)、中国人民大学商学院助理教授任泓霖、里海大学助理教授沈科以及副教授赵海贝撰写的论文(下简称“论文”)《公募基金实物赎回和流动性风险管理》(Redemption in Kind and Mutual Fund Liquidity Management)对实物赎回作为流动性风险管理工具的有效性及其对资本市场的影响首次进行了系统性的研究讨论。论文发表在国际主流学术期刊《金融研究评论》(Review of Financial Studies)上。

实物赎回政策是基金以证券组合而非现金的形式将资金返还给进行赎回的投资者。该文发现,美国股票型基金保留实物赎回权的比例大幅增加。同时,投资资产流动性较差的基金更倾向于保留实物赎回的权益。当实物赎回发生时,累计赎回金额较大,平均额度为管理资产的10%(同时期,平均现金持有和借贷比例分别为3.37%和3.11%)。其次,保留实物赎回权益与其他用于日常流动性管理的工具(如现金持有和借款)之间的相关性较弱,表明了实物赎回作为一种流动性风险管理工具的独特性。

论文讨论分析了实物赎回对基金流动性风险管理的作用。实证结果表示,在市场不景气时期(如金融危机时期),保留实物赎回权的基金在业绩不佳时面临着更少的投资者赎回,从而降低了“基金挤兑”的风险。该效应在偏机构投资者以及偏散户投资者的基金里均存在。由于流动性风险的降低,分析也发现保留实物赎回权的基金在面临大额赎回时,基金业绩受到的负面影响较小。通过对基金持仓变动的分析,论文对基金流动性风险管理的机制进行了进一步的探讨。研究发现,基金倾向于交付流动性较差和积累了更多资本收益的证券。交付流动性差的证券帮助基金节省更多的交易成本,并提高基金剩余投资组合的流动性。交付有资本收益的证券可以降低当期基金面临的税赋问题,减少投资者由于担心被迫交税而产生的赎回现象。这两种策略均可以缓解基金的流动性紧张状况。

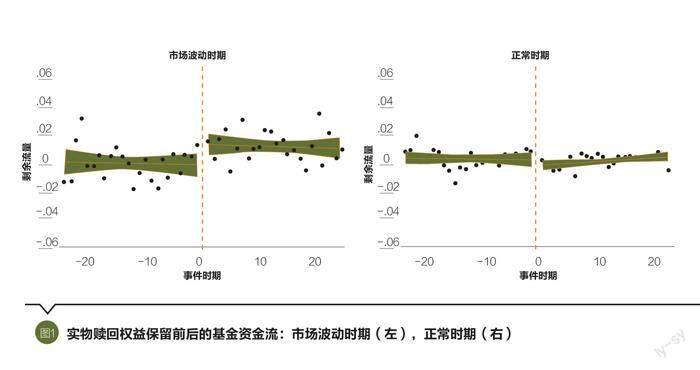

另一方面,对于基金投资者来说,实物赎回减少了其他投资者大量赎回时给他们带来的负面“溢出”成本。然而,基金投资者也要承担在他们最需要现金时收到流动性较差的证券的风险。分析发现,在市场相对较好的时候,这些保留实物赎回权的基金拥有相对较少的资金流入(见图1)。

对于金融市场稳定性来说,一方面,在市场波动时期,交付证券为赎回投资者缓解了进行实物赎回的基金的流动性压力,抑制了进一步赎回和市场恐慌的发生,有助于提高金融市场稳定性。另一方面,分析也发现,实物赎回加剧了被实物交付的证券的市场价格压力,这种价格压力会传导到市场上其他的投资者,从而给市场带来不稳定的风险的可能性。

论文针对实物赎回对基金流动性风险、基金投资者行为以及金融市场稳定性各方面的影响做出了分析和讨论,强调了实物赎回作为流动性风险管理工具的有效性和局限性。

(任泓霖为中国人民大学商学院财务与金融系助理教授。原论文《公募基金实物赎回和流动性风险管理》(Redemption in Kind and Mutual Fund Liquidity Management)于2023年6月刊发于《金融研究评论》(Review of Financial Studies)。本文编辑/孙世选)