高压气态储氢技术形势分析

2023-08-29周树辉王秀林段品佳隋依言

周树辉,王秀林,段品佳,张 瑜,隋依言,卢 璐

(中海石油气电集团有限责任公司,北京 100028)

2021年,“碳达峰”和“碳中和”在两会上作为中国的战略目标,首次被写入政府工作报告,彰显了中国坚持走低碳发展道路的决心。在加速能源行业转型的背景下,氢能凭借零污染、能量高、资源丰富、用途广泛等优点,受到了国家的高度重视,并积极引导、支持其发展。

中国氢能联盟预计2020~2025 年间,中国氢能产业产值将达1 万亿元,2026~2035 年达到5 万亿元。我国氢能已逐步建立起氢能制储运加用等重点环节较完整的产业链[1]。但氢气的稳定性极差,泄漏后易发生燃烧和爆炸,使得储运难度大、成本高、安全性低,从而对氢气的储运技术提出了更高的挑战。高压气态储氢为目前发展最为成熟、应用最广泛的技术[2],体积比容量小。各储氢技术特点见表1。

通过对2003 年以来美国、中国、日本、韩国等126个国家/地区进行数据检索,抓取高压气态储氢技术相关领域共2276 条专利,从申请数量、技术方向、专利持有人、市场布局等角度对高压气态储氢技术的发展形势进行了判断和预测,从而了解该行业的技术聚焦点、市场布局等,为下一步的研发方向及重点投入提供技术支持。

1 技术趋势分析

1.1 技术申请趋势

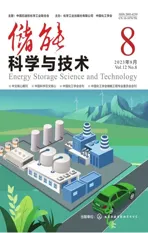

2003—2016 年,专利申请及授权数量保持平稳,如图1所示,数量均小于100件,2017年申请数量激增,2020 年达到峰值。说明研究逐渐受到各个企业或技术开发者的重视,正在积极进行技术布局。经调查,2016 年8 月,国务院印发《“十三五”国家科技创新规划》,指出氢能是新一代引领产业变革的颠覆性能源技术。氢燃料电池汽车是氢能利用的重要产业之一,加氢站是为氢燃料电池汽车及其他氢能利用装置提供氢气的核心基础设施[3]。2016 年制定的《中国氢能产业基础设施路线图》规划目标:到2020 年,以能源形式利用的氢气产能规模将达到720 亿m3;加氢站数量达到100 座;燃料电池车辆达到100000 辆;氢能轨道交通车辆达到50列;行业总产值达到3000亿元。到2030年,氢能产业将成为我国新的经济增长点和新能源战略的重要组成部分,产业产值将突破10000亿元;加氢站数量达到1000 座,燃料电池车辆保有量达到200 万辆[4]。中央和地方政府(广东省、上海市、苏州市等)相继出台了加氢站补助政策,国家能源集团、中石化及中石油等企业也纷纷布局氢能产业链,对高压气态储氢技术的发展起到了刺激作用。

图1 专利数量情况Fig.1 Number of patents

国家政策的出台,推动了氢能产业链蓬勃发展。由此可见,该技术周期处于成长期。

技术授权占比整体趋势较为平稳,仅在2014年技术授权占比激增,随后迅速回落且呈逐年下降趋势,说明2014 年前后可能出现重大技术突破。近年来出现技术瓶颈,技术壁垒逐年升高,对技术创新性提出了非常高的要求。

1.2 技术聚焦点

1.2.1 技术分支

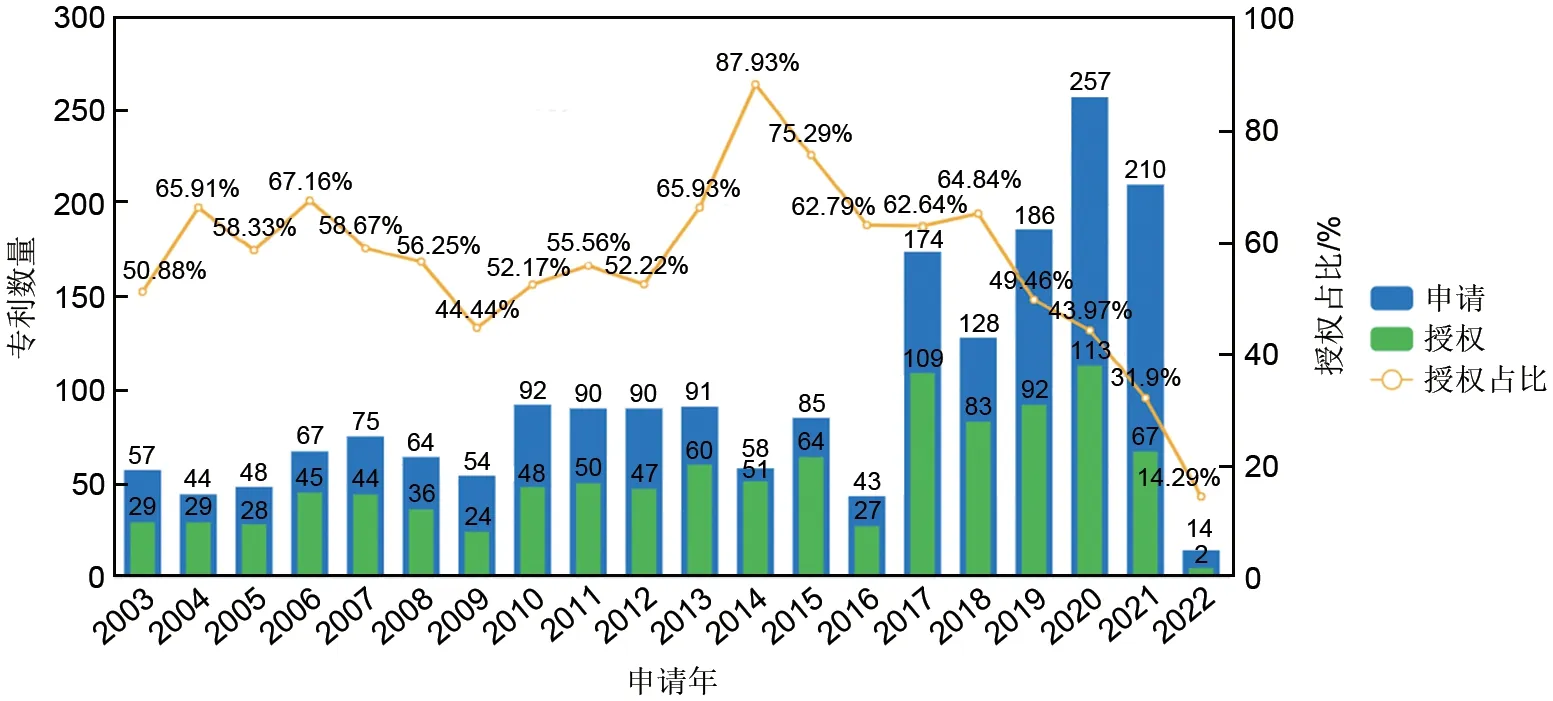

进一步聚焦发现,四大热点技术方向为“压力容器”“容器或容器装填排放的零部件”“液化、固化或压缩气体”和“成型复合材料”。研究方向以最左侧一列技术为主,如图2所示,分别是“压力容器,如气瓶、气罐、可替换的筒”和“容器或容器装填排放的零部件”。这两大技术方向也是行业重点关注的技术领域;此外,在其他类似技术领域挖掘技术创新点进行突破,以达到降本增效的目的。

图2 技术聚焦区块图Fig.2 Technical focus block diagram

将技术板块做成趋势图,如表2所示,近20年间,“压力容器,如气瓶、气罐、可替换的筒”和“容器或容器装填排放的零部件”两个技术方向的申请专利数量远远领先于其他技术,故高压气态储氢技术是目前主流的研发方向,前景广阔。

1.2.2 关键技术构成

从最近5000 条专利中提取语义关键词和主题词,做成旭日图,如图3所示,外层的关键词是内层关键词的进一步分解[5]。内层主流技术领域分别为“高压氢”“压力容器”“储气瓶”“复合材料”“支撑结构”“压力传感器”等;对技术进行分解,得到外层细分技术领域分别为“高压容器”“高压气瓶”“密封结构”“碳纤维”“储氢瓶”等,既是当前研究最热门的方向,也是行业重点关注的技术领域。了解高压气态储氢领域内比较详细的技术聚焦点及细分领域,为知识产权布局工作提供参考。

通过创新词云可以了解高压气态储氢领域内最热门的技术主题词,提取了领域中最近5000 条专利中最常见的关键词,分析最新重点研发的主题,可知,当前关键技术创新热点与旭日图保持一致。

1.3 技术垄断分析

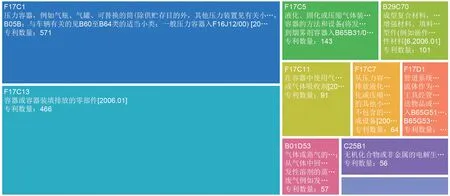

1.3.1 技术集中度分析

通过分析主要申请人持有专利的数量,判断近20 年技术的竞争激烈程度和垄断性。如图4 所示,技术整体的垄断性不高,且趋势较为平稳。2014年技术垄断性大幅升高至72.58%,创历史新高,随后大幅回落。在2014 年发布了《能源发展战略行动(2014—2020 年)》中,正式将“氢能与燃料电池”作为能源科技创新战略方向[6]。众多企业积极投身发展氢能和燃料电池等技术的研发应用,从而促使越来越多的企业或个人介入。

图4 技术集中度分析Fig.4 Technology concentration analysis

1.3.2 技术垄断区块分析

领域地图中大格子代表一类技术的研究总数,较小的灰色格子代表一定数量的技术研发量。不同颜色的格子代表不同公司,每个格子代表相同数量的专利。提取储氢领域内最新的5000 条专利,将每家公司的专利覆盖在不同领域内,了解其技术概念,以便于区分不同公司的技术焦点[7]。

如图5所示,每个大格子内均未被占满,说明各技术均存在很大的发展空间,不存在垄断现象。进一步聚焦技术研发方向,浙江大学在复合材料、储氢容器、高压气瓶等方向均有非常广泛的技术布局,江苏国富氢能技术装备股份有限公司在高压气态储氢领域的技术布局范围也较广,且应用效果良好。

图5 技术垄断区块图Fig.5 Block diagram of technology monopoly

2 专利持有者分析

对高压气态储氢领域内主要申请人专利总量的整体对比,如图6所示。排名前10的技术持有者及其所在公司超过半数为中国企业,说明中国的技术研发投入较大。其中,浙江大学的技术研发总量远超其他企业,其重点研究方向聚焦在高压气态储氢容器的材料分析及优化测试等,亚普汽车部件股份有限公司在高压密封结构及车用储氢瓶等方向布局广泛,江苏国富氢能技术装备股份有限公司于2020年前后异军突起,在各类瓶阀和其检测装置、塑料内胆碳纤维缠绕工艺等方向也具有较为突出的技术研发实力。近10 年各技术开发方明显活跃起来。2015 年前后石家庄安瑞科气体机械有限公司在高压气态储氢缠绕工艺方面有一定的技术突破,但近几年势头减弱。

图6 技术持有者排名及研发趋势Fig.6 Technology owner ranking and R & D trends

2.1 专利持有者地域分布

对专利持有者的地域分布情况进行分析,如图7所示,主要技术几乎全部集中在中国。从横向上看,约瑟夫⋅傅里叶大学的技术布局范围最广,在日本的技术布局最多;德国林德股份公司重点在本国进行了技术布局。从纵向上看,中国企业的技术布局主要集中在本土,几乎没有海外布局,未来国内竞争将更加激烈。

图7 技术持有者地域分布情况Fig.7 Geographical Distribution of technology holders

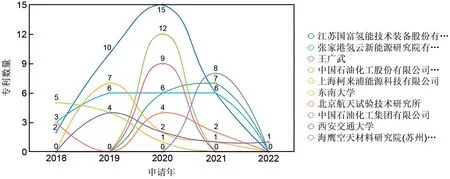

2018年至今的新入者全部为中国企业,如图8所示,说明中国本土的技术市场潜力较大。除江苏国富氢能技术装备股份有限公司以外,张家港氢云新能源研究院有限公司在行业也有一定的科技成果,参与多项国家级、省部级的氢能行业规划的编制,成为后起之秀。

图8 近5年新进入者Fig.8 New entrants in the last five years

2.2 重点研发的技术方向

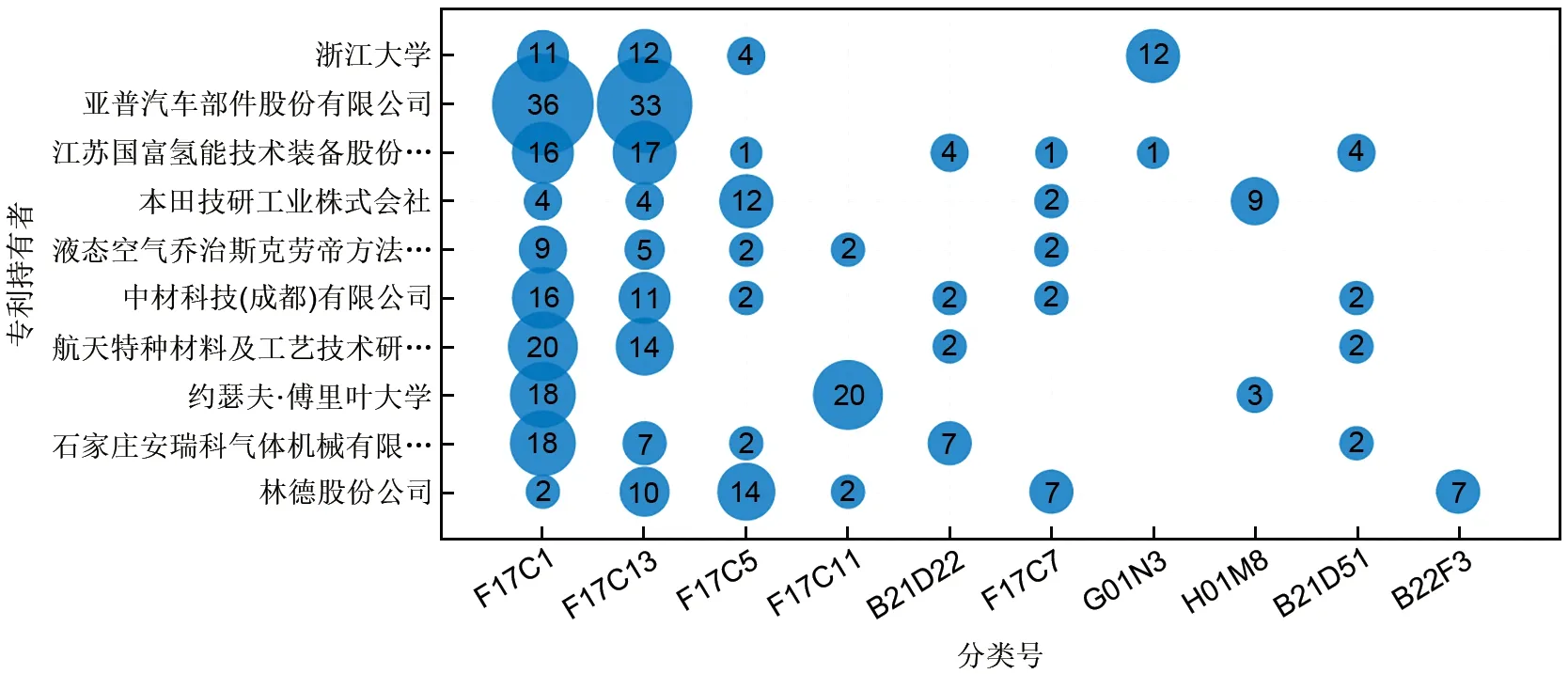

对行业内专利持有者的技术研究方向进行分析,如图9 和表3 所示。从专利聚焦的角度来看,江苏国富氢能技术装备股份有限公司的技术布局领域最广,涉及F17C1、F17C13、F17C5、B21D22、F17C7等7个研究领域;亚普汽车部件股份有限公司在F17C1、F17C13 两个领域的技术聚焦较为突出。从技术分类数据纵向来看,排名前10 的企业主要核心技术布局集中于高压气瓶及其零部件等,说明高压气态储氢这一技术领域是目前的热门研究方向;部分企业如林德股份公司等,也有一定的经济和技术实力布局液态储氢领域。

图9 重点技术研发方向Fig.9 Key technology research and development direction

表3 IPC分类号及其定义Table 3 IPC classification number and its definition

2.3 主要专利持有者的合作关系

图10 为几家主要专利持有者的合作关系图,整体上看国内企业的合作关系不强,几乎都是独自发展、孤军奋战。林德股份有限公司、本田技研工业株式会社、液态空气等国外公司的合作关系密切。建议国内企业在实际生产中增强企业或高校间的合作,加强整体技术研发实力。

3 市场布局分析

3.1 市场地域分布

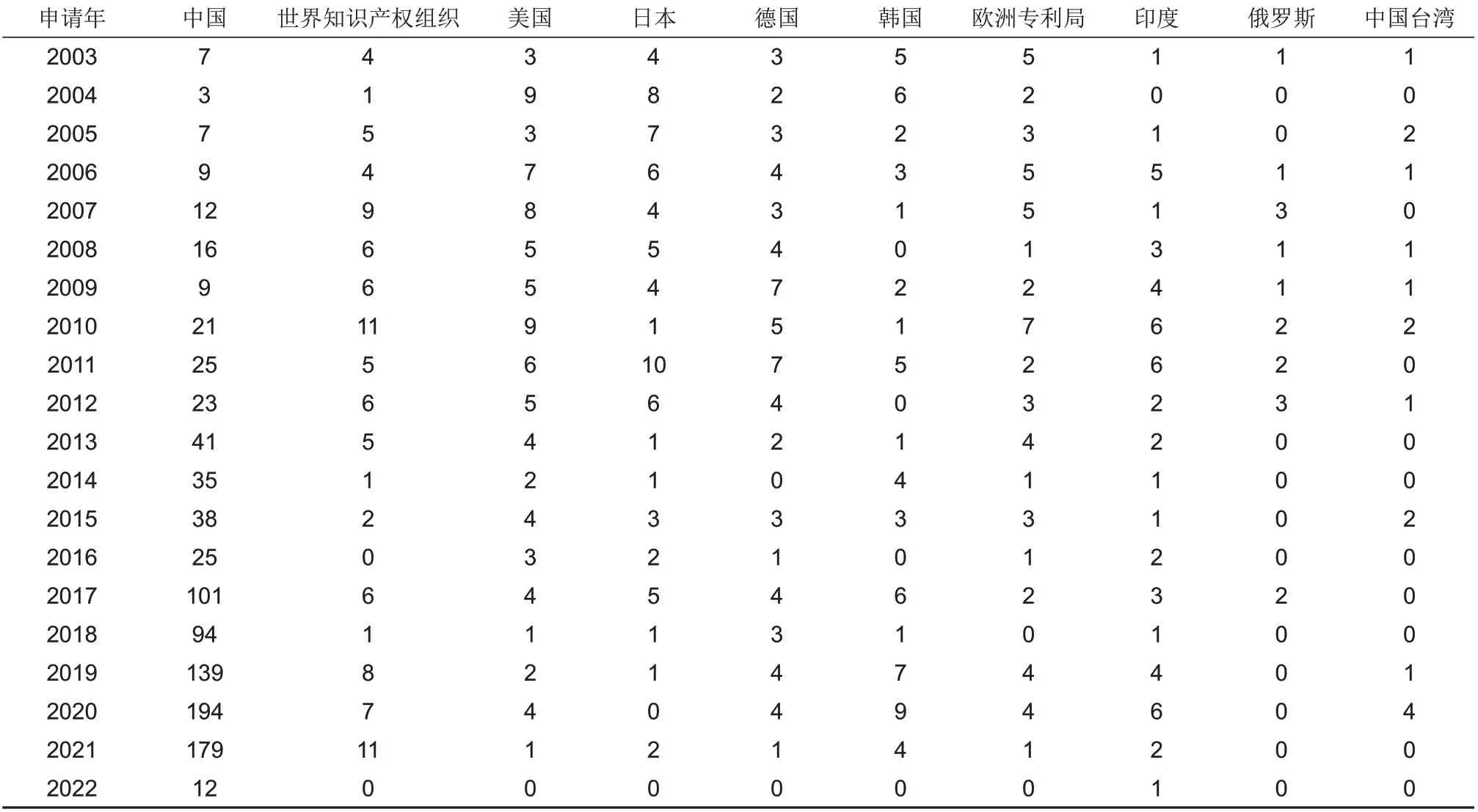

为了解技术在不同国家和地区的发展程度、专利申请分布的区域和申请量的水平,将技术相关专利做成地域分布图,如图11和表4所示,第一大技术来源国和目标市场均为中国,研发量遥遥领先于全球,其次是美国,日本第三。说明中国的技术市场空间足够大,但不排除国外企业将重点技术以秘密的形式进行了权利保护。

图11 技术来源国及趋势Fig.11 Country of origin and trend of technology

表4 各国家年度专利申请情况Table 4 Annual patent applications by country

在技术应用国中,中国的技术数量占比略微升高,而美国和日本却有明显下降,如图12和表5所示,说明中国的技术更多应用于本土企业;而美国、日本等国外企业进行了大量的海外布局乃至跨国合作,技术分布范围广。

图12 技术应用国及趋势Fig.12 Country and trend of technology application

表5 各国家年度专利应用情况Table 5 Annual patent application in each country

近20 年数据显示,中国的技术活跃度和市场趋势,一直处于遥遥领先的态势,远高于美国、日本、韩国等国家。技术研发和技术应用趋势基本一致,中国相关技术没有进行广泛的海外布局,且整体技术研发量以国内为主导。技术应用在近10 年才逐渐活跃起来,2017 年以来中国在技术研发上的态势尤为迅猛,如表5所示。

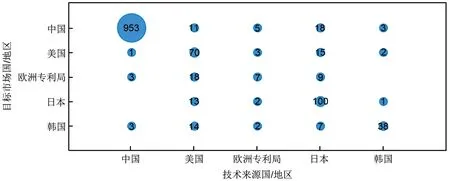

3.2 专利流向图

分析中、美、欧、日、韩五大局的专利流向,如图13所示,了解该项技术被哪些国家的申请人所持有、布局到了哪些目标市场。整体上看,各国以本国市场为主,海外布局偏少;中国在国内的技术布局远高于国外,说明国内市场空间足够大,也可能受到其他国家技术壁垒的限制;美国和日本较为注重技术输出,在国外的布局全面,市场占领度较高。

图13 技术流向图Fig.13 Technology flow chart

中国的技术申请量最大且侧重于国内,其他国籍申请人对中国的输入比例较小。日本的技术申请量居全球第二,主要集中在国内,但国外的专利申请量也较为可观。美国和韩国主要在本国进行布局,有部分技术输出于中国和日本。

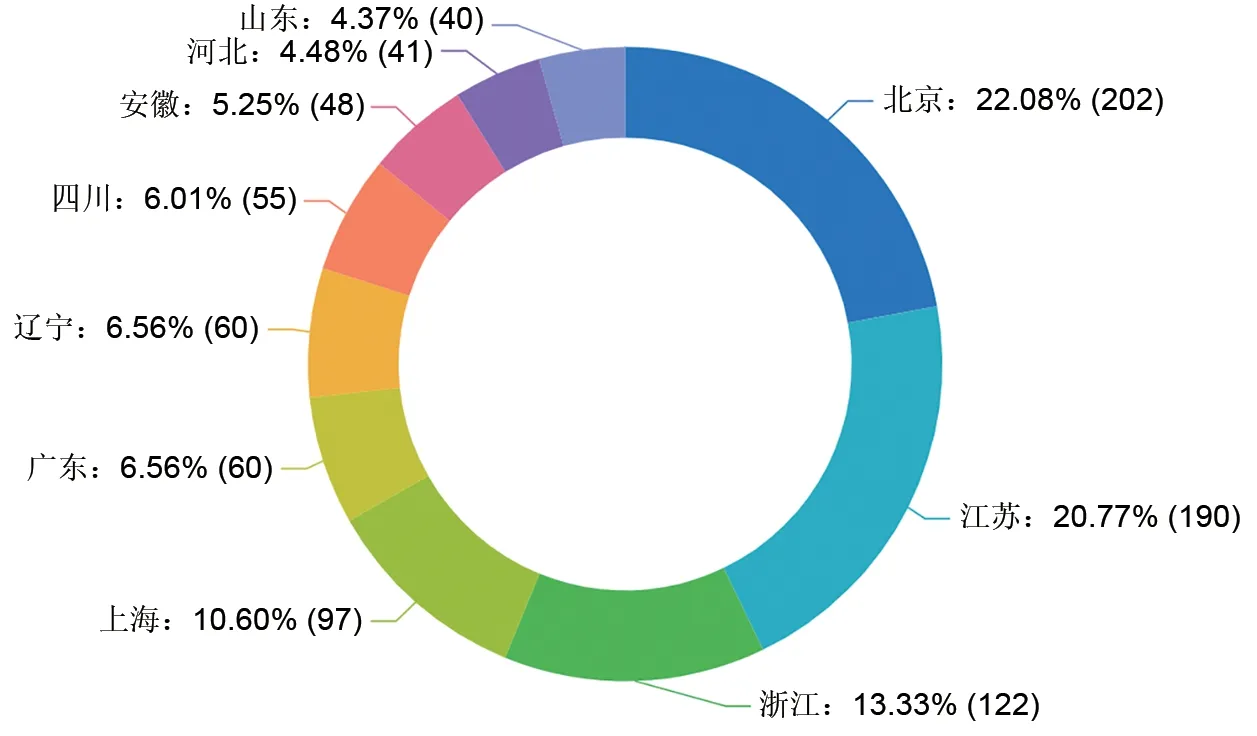

3.3 中国各省的市场布局

国内的技术分布主要集中在北京、江苏、浙江、上海及广东等地,如图14和表6所示。北京市的高校、科研院所和企业较多,技术创新布局和研发实力超前,在储氢材料及其制备工艺、测试系统等诸多领域均有深入研究,是中国当前申请专利数量最多的省份,也是企业主要竞争对手所在的地区。

图14 国内的技术分布情况Fig.14 Technology distribution in China

表6 各省市年度专利申请情况Table 6 Annual patent applications by provinces

4 结论

近年来,我国氢能产业发展加快,规模不断增大[8]。国家出台一系列政策和标准鼓励支持氢能发展。目前北京市、上海市、佛山市、河北省、浙江省、山东省等数十个省(市)和地区发布了氢能产业发展规划/实施方案/行动计划;《氢能产业发展中长期规划(2021—2035 年)》明确了氢的能源属性,是战略性新兴产业的重点方向,是构建绿色低碳产业体系、打造产业转型升级的新增长点,为氢能产业发展指明了方向。

(1)储氢产业技术目前处于成长期,产品渗透率较低,技术研发有待快速、高质量突破。从储氢技术成熟度、安全性和经济性等方面来看,高压气态储氢仍是当下储氢方式的最优选择,短中期高压气态储氢仍是主流。该行业技术垄断性整体处于较低水平,热点技术主要集中在以高压气态储氢容器、复合材料、铝合金等方向的研究。未来还需向轻量化、高压化、低成本、质量稳定的方向发展。纤维缠绕工艺所需的高分子复合材料具有减小储气瓶壁厚、提高容量和氢存储效率等诸多优势,故其性能及成本是高压气态储氢瓶制备的关键。

(2)高压气态储氢相关专利申请总量排名前10的均为中国企业,我国的技术研发投入较大,未来国内市场竞争激烈。近年来,技术研发数量整体呈上升趋势,新进入企业数量逐年增多,但高水平技术专利较少,对新进入企业来说是机遇;建议企业尽早入局,加快技术申请进程,建立技术壁垒。

(3)各国对高压气态储氢技术的布局均以本国为主,海外偏少;中国本土技术布局数量和研发投入远高于国外,技术市场空间足够大,企业的创新能力和活跃度主要集中在北京市;美国、日本注重技术输出,国外布局全面。