君逸数码、舜禹股份、盛邦安全威迈斯、浙江荣泰、逸飞激光、敷尔佳

2023-07-21

君逸数码(301172) 申购代码301172 申购日期7.17

发行概览:公司本次拟向社会公众公开发行人民币普通股3080 万股,占发行后总股本的25%。本次发行实际募集资金扣除发行费用后的净额拟用于下列项目:地下综合管廊智慧管理运营平台升级建设项目、新型智慧城市综合解决方案提升项目、研发测试及数据中心建设项目。

基本面介绍:发行人主要采用物联网、云计算、大数据、人工智能、BIM 等新一代信息应用技术,为客户提供集“应用软件定制开发”和“智能化、信息化系统集成服务”为一体的智慧城市行业综合解决方案,业务环节涵盖智慧城市项目的技术咨询、方案设计、软硬件的开发、系统集成、项目实施和运营维护等。

核心竞争力:发行人在智慧城市行业深耕约20 年,作为高新技术企业和省级企业技术中心,凭借在智慧金融安防、智慧管廊、智慧场馆和智慧楼宇等相关智慧城市行业的技术积累和丰富的研发经验,形成了智能视频分析技术等六大核心技术和一系列解决方案。截至2023 年2 月末,发行人拥有发明专利26 项,实用新型专利28 项,软件著作权140 项,公司的技术优势有助于实现智慧城市行业综合解决方案的推广和应用,奠定了公司在行业内的核心竞争力。

根据对我国地下综合管廊行业政策发展趋势的研判,从2015 年初开始,公司便对智慧管廊领域开展前瞻性的研发和投入。在经过近几年的努力后,公司在地下综合管廊领域已取得了技术突破,取得了一系列专利、核心技术,率先研发出了综合管廊智慧管理和运维平台等系统软件,获得了多项荣誉。公司凭借在智慧管廊的前瞻性投入,已在地下综合管廊领域取得了先发优势和丰硕成果。

发行人核心管理团队在智慧城市行业均拥有20 年以上的工作经验,在国内外知名企业或研究所担任过经营管理或技术管理职位。高素质的管理团队熟悉智慧城市行业的技术、产品和发展趋势,始终重视研发和技术创新,具备较强的技术成果的转化能力,有能力把控好企业的技术和经营方向。公司管理和技术、研发人员所涉及的专业包括:计算机应用、信息安全、机电一体化、自动化、电子信息等专业,组成了技术实力雄厚、专业互补、经验丰富的管理技术团队。

募投项目匹配性:公司计划通过募投项目实施,全面提升公司智慧城市解决方案能力,实现将公司打造成为国内具有核心竞争力的智慧城市解决方案提供商的经营战略。公司经过多年持续的研发投入和创新,已经在智慧城市领域形成了六大核心技术及八个智慧城市应用领域相应的解决方案,本次募集资金投资项目将提升公司智慧城市综合解决方案和核心技术的研发能力,增强公司的技术创新优势,有助于提升公司业务创新能力和水平。

风险因素:与发行人相关的风险、与行业相关的风险、其他风险。(数据截至7 月14 日)

舜禹股份(301519) 申购代码301519 申购日期7.17

发行概览:公司本次拟公开发行人民币普通股不超过4116 万股,占发行后总股本的比例不低于25%。本次募集资金投向经发行人股东大会审议确定,由董事会负责实施,拟按照轻重缓急投资以下项目:微動力智能一体化水处理设备扩产建设项目、研发中心建设项目、营销渠道建设项目、补充流动资金。

基本面介绍:公司系水务行业的国家高新技术企业,主营业务包括二次供水和污水处理业务。同时,公司逐步开展智慧管理平台的研发与搭建,为业务的智慧化管理提供支持,致力于成为二次供水、污水处理、智慧水务的整体解决方案综合服务商。

核心竞争力:公司持续进行研发技术创新的同时,不断提高生产的自动化、数字化和精细化水平,打造先进的生产制造和集成能力,融合最新的自动化生产理念,打造数字化车间,引入智能机器人、叶轮激光焊接系统等先进的工艺技术和设备,提升公司产品的生产效率和生产制造能力。2018年,公司智能水处理自控泵车间被合肥市经济和信息化委员会认定为“数字化车间”;2021年,公司智能供水成套设备车间被安徽省经济和信息化厅认定为安徽省数字化车间。

二次供水系统被喻为城镇生活供水环节的“最后一公里”,其运行的稳定性直接影响居民的用水安全,二次供水项目整体呈现出数量多、项目分散、需求量大等特征。随着“统建统管”模式在二次供水行业的深入推进,技术水平高运维保障能力强、行业经验丰富、品牌美誉度高的企业将更加具有竞争优势。公司较早进入二次供水行业,积累了丰富的研发经验和项目经验,业务区域遍布安徽、江苏、浙江、山东、陕西等省份,获得各地供水公司的广泛认可。

经过多年在水务行业二次供水领域和污水处理领域的耕耘,公司拥有一支专业能力强、经验丰富的经营管理团队,并在二次供水领域、污水处理领域的技术研发、生产集成、质量控制、工程建设、维修改造、智慧运营等方面积累了大量的实战管理经验,帮助公司在运营管理能力方面形成了明显的竞争优势。

募投项目匹配性:通过微动力智能一体化水处理设备扩产建设项目的实施,公司将进一步提升产品产能,满足未来三年公司业务增长的需要,保证公司稳定、可持续的发展。通过研发中心建设项目的实施,公司将围绕二次供水业务和污水处理业务全生命周期管理的关键节点,进行前瞻性、系统性研发布局,把握“智慧水务”的行业发展趋势,使技术创新成为公司向客户提供差异化服务和开拓新的应用领域的有力支撑。通过营销渠道建设项目的实施,将解决公司营销渠道深度、广度不够,销售区域不平衡等问题,进一步提升公司的品牌知名度,为公司形成新的利润增长点提供有力支持。

风险因素:与发行人相关的风险、与行业相关的风险、其他风险。(数据截至7月14日)

盛邦安全(688651) 申购代码787651 申购日期7.17

发行概览:公司本次拟公开发行人民币普通股(A 股)1888 万股(不包括行使超额配售选择权),发行募集资金扣除发行费用后,拟投资于以下项目:网络空间地图项目、工业互联网安全项目、数字化营销网络建设项目、研发中心建设项目、补充流动资金。

基本面介绍:公司专注于网络空间安全领域,主营业务为网络安全产品的研发、生产和销售,并提供相关网络安全服务。公司倡导“安全有道,治理先行”的发展理念,为用户提供网络安全基础类产品、业务场景安全类产品、网络空间地图类产品以及网络安全服务,是国内领先的网络安全产品厂商。

核心竞争力:公司为“北京市企业技术中心”,是华为、新华三等大型厂商的生态合作伙伴,在软件开发过程的改善能力、质量管理水平、软件开发的整体成熟度居于行业前列。公司核心技术团队均有10 年以上国内外网络安全公司从业经验,在系统架构及安全领域前瞻性和创新性研究方面具备深厚积累。

公司倡导“服务先行”的理念,设有专业的技术服务部门。截至2022 年12 月31 日,公司拥有安全服务及技术支持人员146 人,占总人数32.96%,向客户提供快速的响应服务。公司在全国建立了6 个区域服务中心,分别在京津冀、华东、华南、华中、西南、西北配置客户支持系统,完成了客户档案、备件库存、产品发布等信息的共享,形成了覆盖全国的服务网络。公司通过7*24 小时的服务呼叫中心对客户服务需求进行统一受理,对服务实施过程进行全流程监控。公司区域服务中心技术人员深入客户业务场景,了解客户需求,提供技术指导和现场支撑。针对重点客户,研发部门快速响应需求,迅速迭代开发,加快产品优化升级。

基于十多年以来对基础安全技术的研究、模块化的研发模型、行业经验丰富的安全专家团队,公司能够针对不同行业客户的需求,迅速开发出业务场景安全类产品。目前,公司已在公共安全、电力能源、金融科技、教育和关键信息基础设施等领域开发了多款标准化产品,获得了公安部、国家电网、中国人民银行、清华大学、中石化等行业客户的广泛认可及深度合作,促使公司进一步积累数据及模型,深耕行业场景化研发能力,扩充行业化的“货架产品”品类。

募投项目匹配性:本次募集资金均投入围绕公司现有主要业务的产品拓展和延伸、技术升级和前沿技术研发等科技创新领域,旨在增强公司技术实力,提高公司的核心竞争力,保持和扩大技术、服务的领先优势,为公司提升持续经营能力提供切实保障,体现了公司经营战略的发展方向,是公司未来业务发展目标的重要组成部分,有利于公司的长远发展并对经营业绩起到较大的促进作用。

风险因素:与发行人相关的风险、与行业相关的风险、其他风险。

(数据截至7月14日)

威邁斯(688612) 申购代码787612 申购日期7.17

发行概览:公司本次拟公开发行人民币普通股不超过4210万股,占发行后总股本的比例为10%。本次发行新股的实际募集资金扣除发行费用后,全部用于公司主营业务相关的项目,具体如下:新能源汽车电源产品生产基地项目、龙岗宝龙新能源汽车电源实验中心新建项目、补充流动资金。

基本面介绍:公司专注于新能源汽车领域,主要从事新能源汽车相关电力电子产品的研发、生产、销售和技术服务,主要产品包括车载电源的车载充电机、车载DC/DC变换器、车载电源集成产品,电驱系统的电机控制器、电驱总成,以及液冷充电桩模块等。

核心竞争力:经过十多年持续的研发投入和技术创新,公司围绕电力电子技术在新能源汽车领域的应用,在硬件开发、软件开发、产品结构和生产工艺等方面构建了系统性的电力电子产品共性技术体系和扎实丰富的技术平台,并积累了16 项具有自主知识产权的核心技术,支持满足产品的性能和可靠性要求的目标产品的快速开发、量产,可快速、高效满足众多客户、众多新开发车型的多样化、定制化同步开发需求。

在新能源汽车市场快速发展的背景下,核心零部件供应商的产能规模成为参与市场竞争的重要影响因素。公司通过自动化生产以及深圳宝龙生产基地的建设,实现了生产出货规模的持续增加,在生产供应稳定性以及生产规模经济性方面构建了较强的生产规模优势。根据NE Times数据,2020-2021年期间公司连续两年在中国乘用车车载充电机市场出货量排名第一,具有较强的市场竞争力。

公司致力于成为掌握核心技术的国内一流、国际领先的新能源汽车相关电力电子产品供应商,创始人暨主要管理团队具有丰富的电力电子产品及新能源汽车领域的相关行业经验,能够对市场变化及行业发展趋势进行深入判断,并在把握行业和公司发展方向的基础上,制定适合公司发展的战略和经营规划。公司董事长万仁春先生曾在邮电部第十研究所电源研究部、深圳市华为电气股份有限公司、艾默生网络能源有限公司等研究机构及知名公司任职,总经理刘钧先生曾在深圳市华为电气股份有限公司、艾默生网络能源有限公司等知名公司任职,两人均长期从事技术、市场及管理相关工作,具有20多年的技术研发、市场开拓和企业管理的丰富经验。

募投项目匹配性:“新能源汽车电源产品生产基地项目”将大幅提升公司产品的生产能力,并进一步优化公司生产制造环节的生产工艺水平。“龙岗宝龙新能源汽车电源实验中心新建项目”将通过扩建研发场地、新增研发及检测设备和扩充研发团队等方式,提高公司研发能力。“补充流动资金”将增加公司流动资产规模,降低公司资产负债率,提高公司财务安全性和经营稳定性。

风险因素:发行人相关的风险、行业相关风险、股票价格波动风险。

(数据截至7月14日)

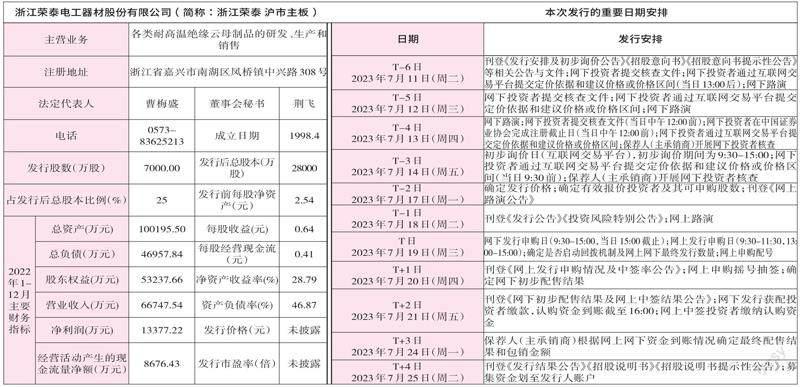

浙江荣泰(603119) 申购代码732119 申购日期7.19

发行概览:本次拟公开发行股票数量7000万股,占发行后总股本的25%。公司本次募集资金扣除发行费用后,将投入以下项目:年产240万套新能源汽车安全件项目、补充流动资金。

基本面介绍:公司主营业务为各类耐高温绝缘云母制品的研发、生产和销售。经过多年的技术创新、产品开发及市场开拓,目前,公司在新能源汽车、小家电、电线电缆等下游应用行业均积累了广泛的客户资源,产品已通过美国UL、FDA、德国TüV以及欧盟的RoHS、PAHs、REACH等标准检测。

核心竞争力:目前公司客户包括特斯拉、大众、宝马、奔驰、沃尔沃等世界知名汽车品牌,电池龙头企业宁德时代,美的、松下等知名家电企业及耐克森、宝胜、远东等国际或国内知名的电线电缆企业。报告期内在新能源汽车云母安全防护件领域,基于公司优质的产品和服务体系,2021年,公司被沃尔沃评为“最佳供应商”,2022年被沃尔沃授予“质量卓越奖”。在与上述客户长期稳定合作过程中,公司不断提升自身的生产、研发和管理能力,拉动了公司销售收入的快速增长,并逐步打造了良好的品牌影响力,为公司持续发展奠定了坚实的基础。

公司在多年的经营管理过程中不断完善供应链体系,形成了覆盖云母矿采购、云母纸加工及其他相关原辅料采购完整的供应鏈,可以满足下游客户严格的审核认证标准。公司自身具备云母纸加工能力,有助于有效控制生产成本,同时可以快速响应下游行业客户的订单需求。公司积极在全球范围内进行研发设计、生产制造以及销售服务综合供应链建设布局。公司在湖南、浙江两地设立生产基地,其中浙江生产基地可有效覆盖“长三角”地区新能源汽车制造产业集群区域,持续吸引邻近区域的优质新客户与公司开展合作。公司在德国设立仓储基地,为公司服务海外客户以及接洽国际技术合作与产品开发需求奠定了良好基础。

公司具有一支专业、稳定、高效且经验丰富的经营管理团队,公司实际控制人及其他主要管理人员长期从事耐高温绝缘云母材料领域的经营管理工作,具有丰富的行业经验,对行业的发展和未来趋势有着深刻的洞察,能够及时根据政策和市场环境的变化,结合客户需求及时调整和完善公司的发展战略和业务规划,为公司长期可持续发展提供了坚实的管理团队保障。

募投项目匹配性:通过新建240 万套的新能源汽车安全件项目,引进先进生产和检测设备、整合公司技术优势,进一步扩大公司新能源汽车热失控防护绝缘件的生产供应规模,持续提升规模化生产效应,以把握住现有的市场机遇,满足持续增长的下游市场客户需求。

风险因素:与发行人相关的风险、与行业相关的风险、其他风险。

(数据截至7月14日)

逸飞激光(688646) 申购代码787646 申购日期7.19

发行概览:本次拟公开发行股票数量2379.0652万股,占发行后总股本的比例为25%。本次发行募集资金扣除发行费用后,将分别投资于下列项目:逸飞激光锂电激光智造装备三期基地项目、精密激光焊接与智能化装备工程研究中心建设项目、补充流动资金。

基本面介绍:公司主营业务为精密激光加工智能装备的研发、设计、生产和销售,主要产品包括锂电池电芯自动装配线、模组/PACK自动装配线等自动化产线及各类精密激光加工智能化专机,广泛应用于锂电池、家电厨卫和装配式建筑等行业。

核心竞争力:报告期内,发行人锂电设备产品及技术多次获得高工金球奖等荣誉,获得市场认可。在锂电池制造领域,发行人在业内率先突破圆柱全极耳电池制造工艺技术难题,开发出圆柱全极耳电芯装配系列设备,并实现产业化。未来,随着锂电产业的发展,锂电设备市场需求将持续增加,发行人产品优势将得到凸显。尤其是随着4680大圆柱全极耳电池方案的逐步落地,特斯拉的行业龙头效应将带动圆柱电池市场需求增加,发行人“圆柱全极耳锂电池激光焊接设备及其全自动组装生产线”产品,以及其后续升级产品具有较强的产品优势。

从区域分布来看,华中地区是我国四大激光产业聚集区之一,其中又以武汉市最为集中,“中国光谷”(即武汉东湖新技术开发区)最为知名。发行人总部位于武汉东湖新技术开发区,毗邻华中科技大学等知名高校,能够共享“中国光谷”激光产业群完善的产业链配套设施,以及周边高等学府的才智资源。此外,发行人还分别在我国另外两大激光产业聚集区,长三角(江苏省镇江市)和珠三角(广东省东莞市)地区建立了生产基地和营销中心,方便公司更好地为客户提供产品和服务。

发行人自设立以来始终专注于激光加工领域,经过多年发展,其产品受到下游客户认可,获得了良好的市场口碑。锂电池领域,发行人主要客户包括宁德时代、国轩高科、亿纬锂能、鹏辉能源、骆驼股份、捷威动力、印度TATA、华友钴业、浙江美大、火星人等多家行业龙头或知名企业,其对发行人产品的认可,有利于提升发行人的品牌知名度。

募投项目匹配性:“逸飞激光锂电激光智造装备三期基地项目”是对发行人现有业务产能的扩张,主要用于增加锂电设备的生产产能,满足锂电池领域客户的订单需求。该项目投产后,发行人包括精密激光加工智能化专机、电芯自动装配线、电池模组/PACK 自动装配线在内的产品产能将得到显著提升。“精密激光焊接与智能化装备工程研究中心建设项目”虽不直接产生收益,但新技术、新工艺的研发可以提高发行人产品的市场竞争力,也能为新产品的开发提供技术储备。

風险因素:与发行人相关的风险、与行业相关的风险、其他风险。

(数据截至7月14日)

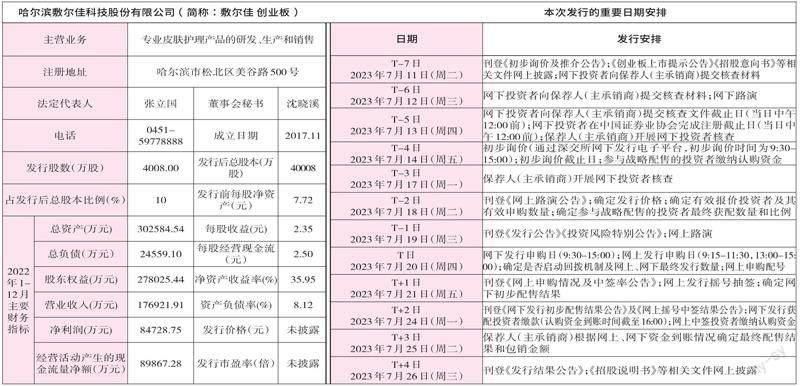

敷尔佳(301371) 申购代码301371 申购日期7.20

发行概览:本次发行的股票数量不超过4008万股,且不低于本次发行完成后公司股份总数的10%。公司本次公开发行股票募集的资金(扣除发行费用后)将用于公司主营业务相关项目,具体如下:生产基地建设项目、研发及质量检测中心建设项目、品牌营销推广项目、补充流动资金。

基本面介绍:敷尔佳是一家具有广泛市场认知度和品牌影响力,从事专业皮肤护理产品的研发、生产和销售的公司。公司紧跟消费者需求变化,采用精准营销的策略,借助国货崛起的消费新动力及广泛布局的专业渠道,逐步沉淀品牌力和产品力。

核心竞争力:公司以肌肤问题解决类产品作为主要切入点,打造了“敷尔佳”品牌II 类医疗器械类敷料产品。该类产品充分利用透明质酸钠活性成分,促进皮肤屏障自我修复,实现对肌肤的护理,具备良好功效。随着品牌影响力的持续沉淀,“敷尔佳”品牌在消费者群体中已经具备了较高的知名度,亦积累了较多忠实用户群体。

公司目前致力于多平台宣传运营,通过线上及线下的双向配合加大品牌宣传力度。线上方面,公司充分利用新媒体时代的营销渠道多元化趋势,通过赞助综艺节目、与直播达人合作,在传统电视媒体与抖音、微博、小红书等新媒体线上平台进行交互宣传推广,树立专业的品牌形象、拓宽用户群体。线下方面,公司积极参加各地的美容博览会,寻求与更优质的经销商及客户合作;并进行电梯媒体投放,快速便捷触达终端消费群体,从而进一步拓展品牌影响力及知名度。

公司拥有一支专业能力强、经验丰富、运营效率高的经营管理团队,并在专业皮肤护理产品研发、生产和销售等领域积累了大量的实战经验。针对专业皮肤护理产品行业特点,公司建立了完善的供应链管理体系,确保公司在快速更迭的行业市场环境中具备全方位的快速反应能力。针对电子商务渠道销售的特点,为应对如“双11”“双12”等大促期间井喷式的成交量和个性化消费带来的大数据分析挑战,公司建立了相应的信息化管理体系,从数据抓取、系统开发、平台对接、数据分析、会员运营等方面更好地服务于公司电商销售业务。

募投项目匹配性:生产基地建设项目拟配置国际标准配置水平的自动化生产线生产专业皮肤护理产品系列产品,生产车间配备智能生产控制系统,可大幅提升产能,提升产能利用率,增强公司高端专业皮肤护理产品生产能力。研发及质量检测中心建设项目建成后,将为公司的研发工作提供必备的研发环境、硬件设备和人才资源,使新产品和新技术更具竞争力。品牌营销推广项目的建设,有利于突出公司专业皮肤护理产品的产品特点,凸显敷尔佳产品优势,提高公司知名度与竞争力。

风险因素:与发行人相关的风险、与行业相关的风险、其他风险。(数据截至7月13日)