福建省生产性服务业融入全球价值链的现状与策略研究

2023-07-18魏丹

魏丹

摘要:生产性服务是全球价值链中的重要投入,是世界各国/地区获取全球价值链上高附加值的重要手段。福建省生产性服务业具有规模小增速快、行业整体创新能力不强、发展不均衡、重心偏向传统行业等特点。同时,福建省生产性服务业融入全球价值链存在内生动力,具体包括不完善的产业集群、亟待转型升级的高新技术行业、生产性服务业的发展不平衡以及创新人才的不足等因素。因此,福建省生产性服务业发展需要以顶层设计为导向,优先在“侨”、“台”和“民营企业”方面率先破局。一方面,通过扩大生產性服务贸易方式,拓宽融入全球价值链的渠道。另一方面,需要以规则为抓手,积极对接服务贸易新规则,增强融入全球价值链的外部动力,推进其融入全球价值链的进程。

关键词:生产性服务业;全球价值链

当前,全球经济竞争的重点已经从制造业一枝独秀演化为制造业与服务业双艳争春,以信息网络技术、云计算和现代通信技术为代表的现代服务业正在改变服务产品的生产流程和贸易程序。国际分工体系的深化、细化和数字化推动生产性服务业反哺传统或现代制造业,使生产性服务业在全球价值链中地位日益重要。生产性服务业作为从制造业服务化活动中独立出来的特殊产业,逐渐成为世界各国获取全球价值链上高附加值的重要手段。然而,世界经济的持续低迷、贸易保护主义的不断抬头、疫情的冲击以及以美国为首的西方国家对我国技术的打压等均加速了全球价值链和贸易规则的双双重构。面临如此严峻的国内外局势,2020年党的十九届五中全会再次明确提出,以推动高质量发展为主题,推进产业基础高级化、产业链现代化,加快发展现代服务业,实行高水平对外开放,开拓合作共赢新局面。党的二十大报告同样明确表示需要“推进高水平对外开放”“创新服务贸易发展机制”“深度参与全球产业分工和合作”。在此背景下,分析福建省生产性服务业融入全球价值链进展与特点,讨论其内生动力和策略建议,可为扩大福建省乃至我国生产性服务业开放、提高贸易高质量发展提供重要参考。

一、福建省生产性服务业融入全球价值链的进展及特点

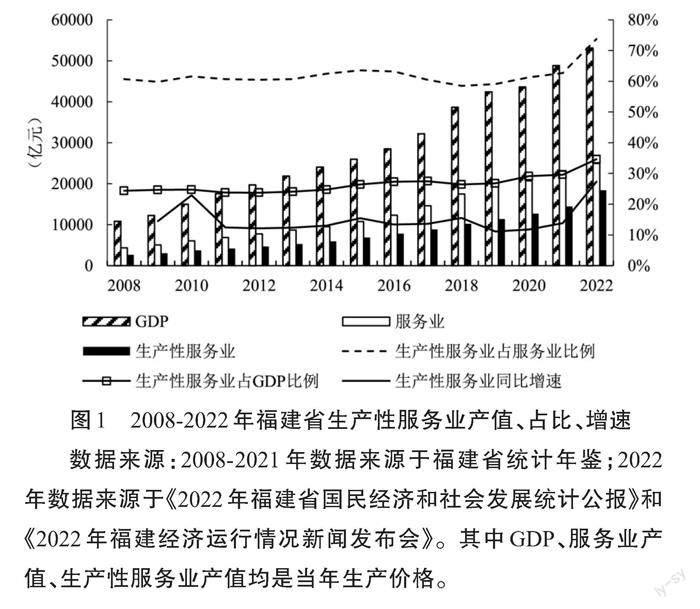

(一)福建省生产性服务业规模小、增速快

生产性服务业在福建省经济发展中占据着重要的地位。2008-2022年,福建省生产性服务业占 GDP的比重在24%~35%之间,在服务业中占比为60%以上,呈现出波动中缓慢上升的趋势(见图1)。在此期间,生产性服务业产值从2008年的2638亿元上升到2022年的18400亿元,增长了近7倍,同比增速在14%上下波动,分别高于同期GDP 增长的4.91倍和服务业增长的5.74倍。其中,2022年,福建省生产性服务业产值达到最大,占当年福建省 GDP 的比重为35%,服务业总产值的74%,与2008年相比,分别增长了11个百分点和13个百分点。可见,近些年来,福建省生产性服务业发展迅速,在国民经济和服务业中的地位越发重要,已经成为生产制造须臾不可或缺的产业活动。

此外,从与广东省、浙江省的横向对比,以及与全国生产性服务业平均水平对比来看,如表1所示,2019年和2021年福建省生产性服务业规模远远不及广东和浙江,仅占全国生产性服务业总值的4%和5%。然而它对本地区 GDP 增长的贡献却强于广东和全国平均水平,低于浙江。其中,2021年,福建、广东、浙江和全国生产性服务业占 GDP 比例依次为30%、22%、35%和25%。从生产性服务业占服务业比例和同比增速来看,从2019年到2021年,福建省明显好于全国平均水平,甚至好于广东。2021年,其生产性服务业占服务业的比重为63%,同比增速达14%,分别与浙江省持平。可见,在全国范围内,福建省生产性服务业规模虽然不大,但发展潜力不容小觑。

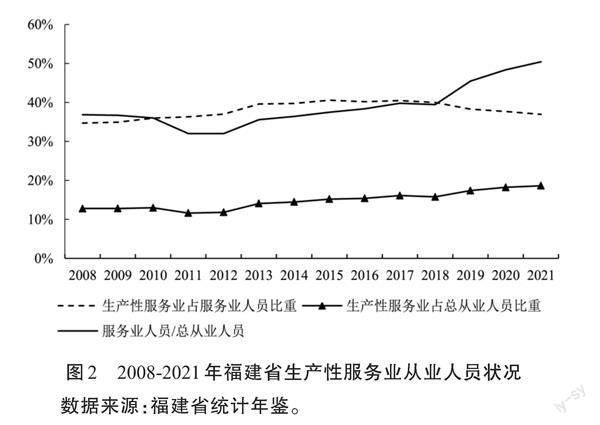

(二)福建省生产性服务业整体创新能力有待强化

创新能力提升是福建省生产性服务业融入全球价值链、实现贸易高质量发展的必修课。然而,福建省生产性服务业整体创新能力并不强。首先,福建企业创新密度偏低。2021年,在规模以上工业企业中,仅占34%的企业有创新活动,低于全国38%的平均水平。这些企业的 R&D 经费投入在全国排名第5,有效发明专利数位居第11位。其次,福建省知识产权使用费贸易规模不大。2016-2021年,该类贸易进出口占生产性服务贸易规模不足9%,仅在2021年有3.04亿美元的贸易顺差。可见福建省生产性服务业在创新方面并不具有国际竞争优势。第三,福建省生产性服务业创新要素支撑不足。这可以从生产性服务业解决就业能力得到证实。如图2所示,2008-2021年,虽然福建省服务业人员占总从业人员的比重逐渐上升,甚至在2021年已经超过50%。然而,与住宿和餐饮、房地产等生活性服务业相比,福建省生产性服务业在服务业从业人员中的比重不足40%,其解决就业的能力增势并不明显,甚至有下降趋势。2021年,这一比重为37%,低于全国平均水平(39%)。与广东(47%)和浙江(43%)相比,也有较大的差距。

(三)福建省生产性服务业发展不均衡

福建省生产性服务业发展的不均衡表现在产业结构和区域发展不均衡等。目前,传统行业仍是福建省生产性服务业的主体,如图3所示,其中,批发和零售业、交通运输、仓储和邮政业两类传统生产性服务业规模大,合计占比已经超过50%,增幅远超其他类型行业。金融业规模虽然仅次于批发和零售业,占比达25%,但其同比增速并不高,2021年仅为9.14%。其他类型的知识密集生产性服务业存在同样的情况,如信息传输、软件和信息技术服务业、科学研究和技术服务业,两项合计占比仅为13%,同比增速同样不及传统生产性服务业,依次为11.03%和8.96%。其次,福建省各地区生产性服务业的发展并不均衡。这种不均衡不仅体现在地区产业规模非均衡,也表现在地区创新能力的非均衡。例如,规模以上工业企业 R&D 活动主要集中在福州、厦门和泉州,2021年三地的合计比例达到63%,同时, R&D 人员同样集中在这三个地区,依次占比为22%、20%和19%。

(四)福建省生产性服务业重心偏向传统行业

正如上文指出,与新兴生产性服务业相比,传统行业是福建省生产性服务业发展的主体,其行业规模已经超过50%。不仅如此,传统行业也是生产性服务业行业固定资产投资的主要领域。2021年,交通运输、仓储和邮政业等传统行业的投资额近15亿元,占当年固定资产投资比重69%,而信息传输、软件和信息技术服务业,科学研究和技术服务业和金融业分别不足9%、4%和1%。其次,福建省生产性服务业从业人员同样主要集中在传统行业。如图4所示,2021年,福建省生产性服务业从业人员排名前三位的依次是批发和零售(24.49万人,占比23%)、金融业(24.05万人,占比22%)、交通运输、仓储和邮政业(18.69万人,占比20%)。其中,传统行业从业人员的合计占比约60%。然而在同年,广东生产性服务业的从业人员排名前三位依次为批发和零售(21%)、租赁和商务服务业(23%)、金融业(16%);浙江依次为金融业(21%)、批发和零售业(20%)、租赁与商务服务业(19%);全国依次为金融业(21%)、批发和零售业(20%)、交通运输、仓储和邮政业(20%)。可见,无论是与广东和浙江相比,还是和全国平均水平相比,福建省生产性服务业从业人员分配并不均衡,生产性服务业从业人员的就业领域仍偏向传统行业。第三,从生产性服务贸易来看,传统行业也是福建省对外联系的重要组成部分。一直以来,福建省服务贸易规模不大,占全国服务贸易比重不足5%,但生产性服务贸易占该地区服务贸易整体的比重却达到65%,2021年为114.41亿美元。其中,出口占该地区服务贸易出口的比重为81%,进口占比为48%。而在生产性服务贸易的出口和进口中,传统服务贸易是主体,如运输服务占比始终最大,2021年其出口和进口占比依次为46%和58%;相反,其他新兴生产性服务业合计占比却均未超过37%。

二、福建省生产性服务业融入全球价值链的内生动力

(一)不完善的产业集群要求福建省生产性服务业融入全球价值链

目前,福建省已经拥有21个产值超千亿的产业集群,其中动力电池、不锈钢新材料、汽车玻璃等产品产量居全球前列。然而,这些产业集群在应用链保障、技术创新能力与产业发展需求匹配度、产业集聚配套服务能力等方面仍然不够完善。①新材料产业集群中半导体用钨钼材料受制于下游企业技术水平和规模发展的进程,产能无法完全释放;②化工材料产业集群整体技术研发能力偏弱,集群内绝大多数企业没有设立专注技术预研、新产品开发的研发部门,研发投入匮乏、创新型人才储备不足,持续高质量发展后劲发展不足;③信息服务、法律服务、政策咨询服务、技术推广服务等配套服务难以满足福建省建设完善的生产性服务业的需求。虽然福建省生产性服务业增速快,已经成为制造业内联外通的重要纽带,但由于其服务重心偏向传统行业(如运输),其他高新制造业受制于生产性服务业发展局限,行业类型相对单一,总体规模偏小等基础性问题的存在,限制了福建省扩大可参与生产性服务业的范围,也增加了其提升在全球价值链中地位的难度。可见,福建省生产性服务业亟需对外开放,通过融入全球价值链来弥补自身不足。

(二)亟待转型升级的高新技术行业推动福建省生产性服务业融入全球价值链

高新技术行业是知识密集型、技术密集型产业,一定程度上也是资金密集型产业。高新技术行业的可持续发展既体现为国内产业的转型升级,也体现为全球价值链地位的建立、巩固与攀升。目前,福建国家高新技术企业已经突破10000家,其中,95%的高新技术企业是民营企业,2022年高新技术产业增加值增长17.1%。然而,创新能力不强、创新人才短缺、创新配套政策利用不够等问题普遍影响民营企业的发展壮大。2021年福建规模以上中小微型企业共19724个,其中有 R&D 活动的企业为6563个,仅占总数的33%,意味着大约67%的企业未进行创新活动,创新能力严重不足;福建高校数量少,民营企业又偏爱短平快的经营策略,对系统性和长远性的人才培育计划并不重视,导致福建面临本地研发人力资源有限、创新人才不足等问题;民营企业融资渠道单一,管理体制仍以家族式经营为主,企业品牌建设缺乏科学市场营销战略指导等,亟需政府在企业融资服务、管理咨询服务、知识产权和市场开拓服务等方面给予创新配套政策支持。可见,创新要素的不足阻碍了福建高新技术行业的快速发展,这也成为福建生产性服务业难以融入全球价值链的另一原因。

(三)福建省发展不平衡的生产性服务业需要融入全球价值链

生产性服务是全球价值链中重要的资源性投入,它的作用不仅体现在其自身作为利润源泉的价值,更体现在其作为各个专业化生产环节的纽带而产生的“黏合剂”功能。其中,研发服务、专业服务等生产性服务是价值链“微笑曲线”两端的高附加值环节,对全球价值链形成、传统制造业价值链重塑与升级具有重要作用,是国际产业竞争的重点和全球价值链的主要增值点,也是对企业抢占价值链主导地位的最大激励。因此,在一定程度上讲,完善的生产性服务业结构是地区贸易高质量发展的内在要求。目前,福建省生产性服务業的发展重心仍然集中在批发和零售业、交通运输、仓储和邮政业等传统行业,其他涉及金融、研发、专业服务等全球价值链增值重要环节的生产性服务业却规模小、发展缓慢。显然,这些问题的存在不仅不能有效和最大限度地促进生产性服务业与制造业和农业的协同发展,增进“生产性服务的数量与质量”与“生产性服务的提供者与使用者”的经济绩效,还不符合福建众多民营企业实现利润最大化目标的战略部署。因此,福建省不平衡的生产性服务业发展现状需要融入全球价值链。

(四)人才断层和缺口倒逼福建省生产性服务业融入全球价值链

随着服务业发展逐步转向以知识密集型为主的新兴服务业,福建省的人才储备和培养还不能充分满足服务贸易、尤其是生产性服务贸易发展的需要,亟需参与全球价值链弥补这些不足。在人才储备方面,福建省生产性服务业就业人数不高,正如前文指出,2021年为107.91万人,生产性服务业从业人员年末构成占比不仅远低于广东、浙江和全国平均水平,而且也低于福建省2019年的构成占比38%。在人才培养方面,从15岁以上文盲人口比重和受教育程度占比看,无论与全国平均水平相比,还是与广东相比,福建省均存在着文盲人口占比偏高、高中以上受教育程度人口比重偏低的问题。由此可以推知,福建省亟需从基本层面改进其生产性服务贸易人才缺乏的现状。《福建省2021-2022年度紧缺急需人才引进指导目录》同样证实了这一事实,即,目前福建省在电子信息、环境保护、交通物流、文旅、科研教育、金融、现代服务业、现代物流等新兴服务领域和生产性服务贸易领域,缺乏专业技能突出、具有国际视野的高端人才以及跨境电商业务综合等复合型服务贸易人才。在黄洁(2021)和杨永吉(2022)的研究中也指出金融人才已不能满足自贸区的需求等。正是因为这些人才断层和缺口的存在,也将会倒逼福建省生产性服务业融入全球价值链。

三、福建省生产性服务业融入全球价值链的策略

福建省生产性服务业融入全球价值链具有很大实施空间,需要结合其自身特色和优势,以顶层设计为导向,优先在“侨”、“台”和“民营企业”方面率先破局,通过扩大生产性服务贸易方式和服务贸易新规则对接,实现生产性服务业快速融入全球价值链。

(一)以“侨”为桥,加速福建省生产性服务业融入全球价值链

借助侨胞旅居东道国的先天优势,可以获取先进技术、可以尽快了解海外消费者的挑剔需求、可以针对性开发产品和服务,增加福建生产性服务业迅速融入全球价值链的几率,从而全面提升国内企业的竞争力。具体来说:首先,针对传统优势产业,借助触角遍布世界各地的海外闽商拓展市场,推动国际知名跨国公司来闽设立各类区域总部或次区域总部;帮助包括纺织服装、制鞋、食品加工、建材等福建传统优势产业在寻找自身比较优势的基础上创新发展,进而带动福建省知识密集型服务业的快速发展;引入具有竞争力、高关联度和优成长性的金融、物联网、人工智能等生产性引擎项目落地,辅助福建传统优势产业形成具有福建特色的产业集群。其次,着眼于产业链和产业生态系统的建构,推动本地民营企业与海外闽商的互通互动,通过深耕“专、精、特、新”的发展道路,助力海内外闽商的协作式发展,推进具有竞争优势的福建本地服务贸易产业集群主动融入国际价值链,实现区域内各类生产性服务企业的协同发展。最后,以满足市场需求为导向,构建诸如服务贸易创新发展试点建设和国家数字经济创新发展试验区等创新链平台,拓宽福建省服务产业数字化和数字产业服务化领域,带动本地区新兴服务贸易的快速发展。

(二)以“海”为路,引导福建省高新技术型服务业融入全球价值链

利用区位地缘优势,以“海”为路,打造海峡高技术特色优势产业集群。发挥中国台湾地区集成电路、芯片封装、视听产品等产业世界核心生产基地的优势,弥补祖国大陆在相应科技领域的缺失;依靠中国台湾地区良好的业态基础,通过加强两岸在基础科学领域的研究合作,提高应用型专利的创新和转化效率,有效促进两岸电信、计算机和信息服务的共同发展,引导福建高新技术型服务业融入全球价值链。具体而言:首先,重点围绕主导产业、战略性新兴产业和现代服务业,强化精准招商、产业链招商,充分利用海交会、投洽会、海峡论坛、两岸企业家峰会等重大平台开展产业对接,引进更多台湾百大及龙头企业、专精特新企业和扩链、补链、强链项目,推动闽台电子信息、石化、机械制造、生技医疗、休闲农业等优势产业链条式集群化融合发展。其次,强化闽台产业合作平台建设。打造包括建设台商投资区、海峡两岸集成电路产业合作试验区、海峡两岸生技和医疗健康产业合作区(妈祖健康城)、闽台精密机械制造产业园区、古雷台湾石化产业园区和台湾农民创业园、闽台融合发展产业园等,引导台资企业集聚发展。第三,支持台资企业转型升级、增资扩产,支持台资项目加快建设。最后,着力扩大闽台贸易方式,包括构建服务两岸货运枢纽、贸易通关便利化、对台跨境电商等。

(三)以规划为导向,激发福建省生产性服务业实现弯道超车

需要在服务全国大局中有计划、分步骤地推进福建生产性服务业快速发展,克服地区行业整体创新能力弱、行业发展不均衡等现实问题。对此,福建省需要通过立足自身比较优势,围绕“4+4+6”现代产业体系实现生产性服务的提质增效。在产业基础层面,需要出台激励措施,通过供给侧结构性改革,支持金融、信息传输、软件和信息技术服务等附加值高、产业带动性强的生产性服务业的发展。在产业融合层面,需要通过鼓励服务创新,促进生产性服务业与其他产业的有效融合。例如,针对传统服务业,鼓励依托高新技术和管理创新,实现其现代化发展;对于新兴生产性服务业,通过强化与先进制造业的深度融合,做好该行业优先实行对内完全开放的部署,帮助其形成竞争优势。在制度层面,尝试放宽管制,以逐步增加透明度的方式,帮助企业传递正确市场预期,在巩固自有竞争优势的基础上做精做细,夯实本地区在全球价值链中的架构。

(四)以规则为抓手,带动福建省生产性服务业快步发展

抓住对接服务贸易新规则的窗口期,帮助企业尽早熟悉国际规则,倒逼福建挖掘自身优势,在遵循我国提高贸易高质量发展要求的前提下,从服务国家大局出发,在其自贸试验区内对有关生产性服务贸易的新规则进行先行先试和制度创新,营造良好的营商环境,带动福建生产性服务业快步发展。具体来说:第一,福建省应主动对接中欧 CAI 和RCEP 成果,通过差异化制度改革,率先促成规则落地。以积极推动制度型开放为重点,优化福建省服务业开放发展环境。首先,充分发挥福建省经济特区、自由贸易试验区、综合实验区、21世纪海上丝绸之路核心区等多区叠加的优势,借助对台的独特区位优势,通过先行先试,持续推进贸易便利化措施,为企业提供智慧精准服务,打造稳定和便利的制度环境。其次,深入学习、对接 RCEP 开放承诺和规则条款,发挥政府积极引导作用,加快创建具有福建省特色的 RCEP 经贸合作示范区。第二,福建省自贸试验区应突破国家层面框架,加大对“侨”、“台”和“民营企业”有关生产性服务贸易新规则的先行先试。目前,RCEP 中有关服务贸易的规则是我国对外开放的最高水平,然而,CPTPP 中的相关规定是当前服务贸易规则发展的方向。因此,福建省需要提前规划,可以尝试将 CPTPP 中有关推动服务贸易的更高规则,包括放宽外资股比限制、人员流动限制、跨境数据流动和监管一致性等,应用于民营企业、台商和海外华商,探索配合我国服务业在世界范围内配置和利用资源的高水平制度供给体系,为国家层面制定更高标准的服务贸易规则、加入更高标准的服务贸易协定贡献福建样本。

四、结论

福建省生產性服务业融入全球价值链、提升其全球价值链地位需要长远布局。目前福建省生产性服务业发展具有规模小增速快、整体创新能力不强、各行业发展不均衡、偏向传统行业等特点,但不完善的产业集群、亟待转型升级的高新技术行业、发展不平衡的生产性服务业、人才断层和缺口等已经成为福建生产性服务业融入全球价值链的内生动力。因此,在未来,面对全球贸易保护主义持续肆虐和服务贸易新规则的逐渐深化,福建省需要分别通过扩大生产性服务贸易方式和积极对接服务贸易新规则等形式,拓宽融入全球价值链的渠道,增强融入全球价值链的外部动力,推进其融入全球价值链的进程。

注释:

①在本研究中,福建省生产性服务贸易主要包括运输、建筑、保险服务、金融服务、电信\计算机和信息服务、知识产权使用费、维护和维修服务、加工服务、其他商业服务。其中传统生产性服务贸易包括运输、建筑和加工服务,新兴生产性服务贸易则包括除了上述三项之外的其他六项服务。.

参考文献:

[1]Low P, Pasadilla G O. Manufacturing- Related ServicesSummary Report [M]//Low P, Pasadilla G O. Services inGlobal Value Chains: Manufacturing-Related Services. Singapore; World Scientific Publishing Co. Pte. Ltd. 2016.

[2]蔡春萍, 韦素琼, 陈松林等. 中小企业迁移:滞后性及其制约因素——基于晋江市安海镇的实证分析[J].经济地理, 2014, 34(10): 7-14.

[3]程大中. 加快推进生产性服务业高质量发展——基于经济循环优化与价值链地位提升视角[J]. 人民论坛·学术前沿, 2021(5): 28-40.

[4]崔日明, 邹康乾. 生产性服务业与全球价值链分工体系——基于我国制造业的研究[J]. 经济经纬, 2020, 37(04): 56-63.

[5]福建社科院课题组, 李鸿阶. 国际经贸规则调整与福建自贸试验区的政策选择[J]. 亚太经济, 2019, (01): 120-125.

[6]干勇, 李卫, 毛新平, 聂祚仁, 周济, 彭寿, 刘正东, 李鑫,卢灿忠, 谢曼. 福建省新材料产业集群发展建议[J]. 学会, 2022 (11): 71-76.

[7]黄洁. 福建自贸试验区闽台金融合作创新成果及策略[J]. 福州党校学报, 2021(04): 53-57.

[8]林海榕. 服务外包业与制造业协调发展研究——以福建省为例[J]. 价格理论与实践, 2015, No.377(11): 135-137.

[9]刘斌, 魏倩, 吕越, 祝坤福. 制造业服务化与价值链升级[J]. 经济研究, 2016, 51(03): 151-162.

[10]劉志彪. 生产者服务业及其集聚:攀升全球价值链的关键要素与实现机制[J]. 中国经济问题, 2008(1): 3-12.

[11]全毅. CPTPP 与 RCEP 服务贸易规则比较及中国服务业开放策略[J]. 世界经济研究, 2021, No.334(12): 30-41+85+132.

[12]沈玉良, 李墨丝. 国际服务贸易新规则研究[M]. 北京:对外经济贸易大学出版社, 2014.

[13]滕堂伟. 中国高新技术产业集群可持续发展研究[J].兰州大学学报(社会科学版), 2009,(1): 119-123.

[14]王爽. 全球价值链下我国生产性服务贸易发展:机理、特征与对策[J]. 宏观经济研究, 2016(10): 53-62.

[15]吴凤娇, 陈忠. 海峡两岸生产性服务业的出口竞争力比较及合作对策研究[J]. 国际贸易, 2015 (8): 60-66.

[16]许明, 卿陶. 新发展格局下扩大进口与中国制造业全球 价 值 链 布 局 [J]. 东 南 学 术, 2022, No.290(04): 157-166..

[17]杨永吉. 福建自贸试验区对福建省进出口贸易的影响研究——以福州片区为例[J]. 商场现代化, 2022(3): 73-75.

[18]张旭华. 完善福建民营企业创新生态体系的对策[J].当代经济, 2018, (01): 48-50.

[19]张艳, 陈镜冰, 吴志勇. 福建省中小企业融资服务体系建 设 的 政 策 研 究 [J]. 福 建 论 坛 ( 人 文 社 会 科 学 版),2015, No.278(07): 177-184.

[20]郑琼娥, 林峰. 民营企业品牌建设的策略研究——基于泉州的经验[J]. 科技管理研究, 2013, 33(16): 4-8.