中国金融资源配置效率的时空演变与区域差异

2023-07-13王田田

王田田,彭 耿

(1.吉首大学商学院,湖南吉首 416000;2.江苏理工学院商学院,江苏常州 213001)

一、引言

金融业是现代经济的核心产业,金融资源作为稀缺资源,配置效率的高低直接影响区域经济发展的速度和规模。由于国有企业和大型企业的金融资源被挤占、银行的垄断经营等原因,导致我国存在普遍的金融错配现象,即金融资源没有配置到效率最高的部门(林东杰等,2022)。金融错配会通过融资约束抑制企业的生产性投资行为,从而降低企业的实体投资行为,弱化金融的跨期资源配置的能力,进而对宏观经济增长产生负向影响(韩珣和李建军,2020)。因此,要推进金融供给侧改革,纠正资源错配,使金融资源流向生产率高的领域(伦晓波等,2018)。

当前,我国金融行业发展迅速,可供配置的金融资源愈发壮大,金融资源的配置趋于系统化、复杂化。另外,金融资源配置效率的区域差异也是经济发展不平衡的重要表现,因此,从效率的角度来考察金融业的发展状况,深入研究我国区域金融资源配置状况及其区域差异,对提高我国整体金融发展水平,乃至整个经济发展水平都具有重要的理论和现实意义。本文通过借鉴国内外金融资源配置已有的理论和实践成果,对我国不同区域进行金融资源配置效率评价,并分析其时空演变趋势和区域差异,能够反映出怎样对金融资源在不同生产要素、不同区域中进行分配才能达到最佳经济效益,从而更好地服务于经济发展。

二、文献综述

金融资源这种稀缺资源的合理配置对经济发展至关重要。当金融危机发生时,通常意味着金融资源配置不当和低效率,使其阻碍经济的发展(白钦先和丁志杰,1998;白钦先,1998)。王振山将经济学领域的帕累托最优引入金融学领域,如果全社会可利用的金融资源均达到帕累托最优状态,那么就认为该金融社会达到了金融资源配置有效(王振山,1999)。沈军进一步将金融效率划分为微观和宏观两个层面,并认为宏观金融效率才是金融资源配置效率,它是指在一定的金融制度下,一个金融系统内金融资源的配置效率(沈军,2006)。

许多文献用不同的方法从多个角度测度金融资源配置效率。Wurgler(2000)较早地构建了资本配置效率模型来估算不同国家的资本配置效率差异。余剑(2010)将最优化思想和运筹学理论结合在一起,提出了金融资源配置效率的判定方法,模拟制造行业的生产函数,并利用数学软件求解最优指标,以此来判定行业中的最佳金融资源配置状态。杨光明等(2018)采用至强有效前沿的最小距离法,测算了我国省际金融业效率值,发现金融效率的动态演进曲线呈现“单峰”的形态,并随着时间的推移表现出向右移动的态势。杨友才等(2019)基于面板的广义DEA 方法对金融资源配置效率进行测算,并在此基础上检验了金融资源配置效率与全要素生产率之间的关系。李俊霞和温小霓(2019)基于规模报酬可变的Bootstrap-DEA 模型测算了中国科技金融资源配置效率,结果显示科技金融资源配置整体上未达到最优状态。赵文举和张曾莲(2022)从金融资源配置服务于“双循环”战略视角,运用超效率DEA 模型测算了金融资源配置效率,所选取的产出指标更多地关注了金融资源配置对生产领域、消费领域与产业结构升级的影响。

现有关于金融资源配置效率的研究取得了丰富的成果,但还存在两方面问题:一方面,对金融资源配置效率的测算多采用传统DEA 方法,该方法忽视了有关外部环境和随机误差项的影响,测度结果可能会偏离实际情况;另一方面,现有对金融资源配置效率区域差异的研究,没有明晰区域差异的来源。鉴于此,本文运用三阶段DEA 模型对金融资源配置效率进行测度,由于该模型考虑了环境变量与随机干扰项对于效率值的影响,使得测算的效率值能够更接近实际值。此外,运用Dagum 基尼系数法以揭示金融资源配置效率的区域差异及其来源,Dagum(1997)在Theil 指数基础上,将基尼系数进一步分解为区域内差距贡献率、区域间差距贡献和超变密度贡献,解决了样本之间的交叉重叠问题,能够更科学地揭示区域差异及来源。

三、实证方法与研究设计

(一)三阶段DEA 模型

Fried et al(2002)提出的三阶段DEA 模型在原本DEA 模型的基础上,剔除了环境变量与随机误差项对于效率值的影响。该模型分为三个阶段:

第一阶段,由于金融资源投入产出规模报酬不定,因此,采用规模报酬可变的BCC 模型进行初始评价。对于任何DMU 来说,投入导向的BCC 模型可表示为:

其中,j=1,2,…,n表示决策单元,X,Y分别是投入、产出向量。若θ=1,S+=S-=0,则认为该决策单元DEA 有效;若θ=1,S+≠0 或S-≠0,则决策单元弱DEA 有效;若θ<1,则决策单元非DEA 有效。

第二阶段,将第一阶段计算得到的投入松弛变量作为被解释变量,将环境变量作为解释变量进行回归分析,利用SFA 模型调整随机干扰项和环境因素对金融资源配置效率值的影响,将每个决策单元置于相同的环境下,构造SFA 回归函数(投入导向):

其中,Sni代表第i个DMU 第n项投入的松弛值;f(Zi;βn)表示环境解释变量对投入松弛变量的影响,Zi是环境解释变量,βn是环境变量的系数;vni+μni是混合误差项;其中vni~N(0,σv2)是随机误差项,表示随机干扰项对投入松弛变量的影响,μni~N+(0,σμ2)是管理无效率,表示管理因素对投入松弛变量的影响。调整公式如下:

第三阶段,调整后的DEA模型。以调整后的投入变量替换初始投入变量,产出变量保持不变,再次使用第一阶段的BCC 模型测算各个省级区域的金融资源配置效率值,得到的效率值已经剔除了环境解释变量和随机误差项的影响,结果更加真实可靠。

(二)Dagum 基尼系数

在金融资源配置效率测算结果数据的基础上,进一步进行Dagum 基尼系数测算及其分解,分析中国区域金融资源配置效率的不平衡性和区域差异。基尼系数计算公式为:

其中,yji、yhr分别表示j、h 地区内第i、r 个省份的金融资源配置效率,n 表示省级区域的个数,μ表示各省份金融资源配置效率的均值,k 表示划分的地区个数,nj、nh表示第j、h 地区内省份的个数。

其中,地区j 的基尼系数为:

地区j- h 之间的基尼系数为:

Dagum(1997)将基尼系数(G)分解成三个部分,即:G=Gw+Gnb+Gt,其中Gw为区域内差距贡献、Gnb为区域间差距贡献、Gt为超变密度贡献。如果交叉项不存在,则超变密度贡献Gt,就为0。

按东中西三大地区分为三个样本子群体,即K=1,2,3 分别代表东中西部地区。地区内差距的贡献为:

地区间差距的贡献为:

超变密度贡献为:

Djh是j、h 两地区金融资源配置效率的相对影响,djh为地区j 与地区h 中所有yji-yhr>0 的数学期望,pjjh为地区j 与地区h 中所有yji-yhr<0 的数学期望。

(三)变量选择与数据来源

基于金融资源配置效率测度逻辑,同时兼顾测度指标层次性与数据可得性,选取包括从业人员投入、人力资本投入、固定资产投入和贷款资金投入在内的投入指标。以金融相关比率、金融业产出和数字金融发展作为产出指标,为剔除环境变量对测算结果的影响,将城镇化环境、消费环境、经济发展环境、市场环境、产业环境和经济开放环境作为SFA 模型中的环境解释变量。具体变量选取及数据来源如下。

四、结果分析

(一)金融资源配置效率的时空演变

通过表1 所示金融资源配置效率评价指标体系,运用三阶段DEA 模型对我国各省份金融资源配置效率的测度结果如表2 所示,为便于分析其空间规律,进一步将选取的31 个省区市划分为东部地区(包含北京、天津、河北、辽宁、上海、江苏、浙江、福建、山东、广东、海南)、中部地区(包含山西、吉林、黑龙江、安徽、江西、河南、湖北、湖南)和西部地区(包含内蒙古、广西、重庆、四川、贵州、云南、西藏、陕西、甘肃、青海、宁夏、新疆)。

表2 我国各省份金融资源配置效率值

从整体上看,我国金融资源配置效率大致呈现东南高、西北低的特点,总体效率并不高,仅部分经济发达地区处于金融资源配置有效前沿,2011-2020年总体波动平缓。全国层面均值从2011 年至2020年上升幅度仅为0.66%。在我国经济社会快速发展,金融可配置资源大幅度增加的情况下,金融资源配置效率却并未得到大幅提升,会造成金融资源错配,阻碍经济社会的可持续发展。

观察期内北上广一直处于金融资源配置DEA有效的前沿面上,江苏、浙江和天津部分年份达到DEA 有效,其余省份的金融资源配置均未达到DEA有效。其原因是经济发展水平与金融资源配置效率有着密切的联系,金融资源配置效率高的省份均为我国经济发展水平和市场化水平较高,并且是对外开放前沿的地区。金融资源配置效率处于高水平的省份在空间上有较强的集聚性,江浙沪和广东均为DEA 有效,天津、山东、河北等虽未达到DEA 有效,但金融资源配置效率也维持在较高水平。这些省份分别位于长三角经济区、珠三角经济区、环渤海经济圈等,具有得天独厚的优势。

金融资源配置效率最低的省份是甘肃和黑龙江,吉林、广西、新疆等地也多次出现配置效率值在0.5 以下,这些省份金融资源配置效率低下的原因是:黑龙江、吉林作为东北老工业基地,重工业占据主导,面临着经济转型困难,因而金融资源配置效率水平最低。甘肃、广西、青海等地位于西部地区,经济发展落后,金融市场和金融体制建设不完善,缺乏先进的管理经验和有效客户群体,使得部分省市的金融效率较低。

从区域分布来看,东部地区的金融资源配置效率一直处于领先地位,高于全国水平,中部地区处于中间水平,西部地区的金融资源配置综合效率值最低,两者均低于全国平均水平。其主要原因是东部地区经济发展水平是最高的,金融体制和市场规则运行等较为完善,对于金融资源的有效配置能力也最强。中部地区各省的经济发展水平处于中间位置,金融资源配置效率比较均匀地分布在中间水平。而西部地区各省由于经济发展落后、金融结构单一,导致了金融资源有效供给不足、金融错配等问题,使得西部地区表现出较低的金融资源配置效率。

值得一提的是,2020 年全国及各个地区的金融资源配置效率均出现不同程度的下降,其原因是2020 年突如其来的新冠疫情在世界范围内快速蔓延,短时间内不仅切断了与其他国家的贸易往来,国内经济也出现了大范围衰退,尤其是湖北作为受疫情影响最严重的省份,金融资源配置效率由2019年的0.787 大幅下降到2020 年的0.643。金融投入指标如金融业固定资产投资由2019 年的1003 亿元大幅下降至2020 年的825 亿元,产出指标如GDP 由2019 年的14.28 万亿下降到2020 年10.14万亿,其他指标如居民收入水平、进出口总额等也出现了不同程度的下降,因此对我国金融资源配置效率造成显著的负向影响。

(二)金融资源配置效率的区域差异

由基尼系数分解结果可知,我国金融资源配置效率非均衡特征显著。从总体差异来看,基尼系数最大值出现在2016 年,最小值出现在2012 年,均值为0.101,2014 年以前低于均值,逐步趋于平缓,尽管个别年份存在一定波动,从长远来看总体基尼系数是扩大的。主要原因是近年来不同地区金融发展的不平衡性,虽然实施了区域协同发展战略,金融资源错配的情况有所改善,但是,地区间经济差距在拉大。

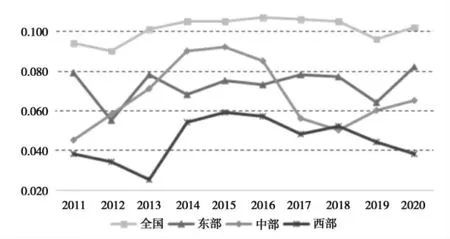

从区域内部差异来看,三大区域内部差异均表现为较大的波动性,多数年份的基尼系数均呈现出东部地区>中部地区>西部地区的特点,三大区域金融资源配置效率的区域内差异低于全国差异水平,同时东部地区内的相对差异要高于中部和西部。从变化走势来看,三个地区都是围绕均值水平上下波动,其中东部地区除2013 年外,基本走势和全国总体基尼系数的走势一致。其原因在于金融资源配置DEA 有效的省份如北上广都在东部地区,其效率值远超区域内河北、辽宁等金融资源配置效率较低的省份,效率差异波动较大,因而东部地区基尼系数最高。中部地区基尼系数在2014-2016 年出现个别省份金融资源配置效率值较高的情况,河南、湖北在2014-2016 年金融资源配置效率分别达到0.9、0.8 以上,与中部地区其他省份效率值差异较大,因此,基尼系数在这些年份出现较大波动。而西部地区除了2013 年以外,基尼系数较低且波动不大,其原因是各个省份虽然金融资源配置效率低下,但都维持在均衡水平。2013 年西部地区各省金融资源配置效率差异最小,因此,基尼系数较低。

图1 全国及各区域内部基尼系数变化趋势

图2 区域间基尼系数变化趋势

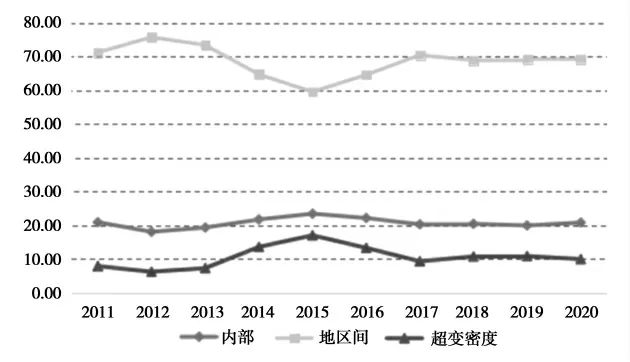

图3 差距贡献率变化趋势

从地区之间的差异来看,东、中、西部地区之间的金融资源配置效率具有明显差异。东-中部和东-西部基尼系数远大于中部-西部,意味着东-中部和东-西部之间金融资源配置效率的差距较大,中-西部之间差距较小。从变化趋势来看,东-中部、东-西部基尼系数除2012 年和2019 年出现短暂下降外,其余年份均呈现缓慢上升的趋势。在中部和西部之间,2011-2013 年基尼系数缓慢上升,2013-2017 年间,区间差距的变动总体上呈现倒“U”型分布,2017 年以后无明显变化。究其原因是东部地区金融资源配置效率远高于其他地区,因此,东部地区和另外两地区的区域间差距较大。在2011-2013年间,中、西部地区金融资源配置效率与东部地区的差距逐渐拉大,2013 年以后这种差距进一步扩大,直到2016 年以后这种状况逐渐改善。中西部地区之间的差距之所以呈倒“U”型分布变动,也是由两地区金融资源配置效率的差距大小变动来决定的。

从贡献率来看,地区间差异的贡献率是最大的,超变密度贡献率最小。观察期内,区域内部贡献率变化比较平稳,且地区间差异贡献率和超变密度贡献率是此消彼长的关系。说明地区间差异是金融资源配置效率总体区域差异的主要来源,超变密度贡献率低,对金融资源配置效率总体差异影响不大,因此,缩小区域间差异是解决金融资源配置效率发展不均衡问题的关键所在。

五、研究结论与对策建议

根据前文分析,主要研究结论如下:第一,从金融资源配置效率来看,我国金融资源配置效率大致呈现东南高、西北低的特点,总体效率并不高,仅部分经济发达地区处于金融资源配置有效前沿,2011-2020 年总体波动平缓。东部地区的金融资源配置效率一直处于领先地位,高于全国水平,中部地区处于中间水平,西部地区的金融资源配置综合效率值最低,两者均低于全国平均水平。第二,从Dagum 基尼系数测度的金融资源配置效率差异来看,2011-2020 年我国金融资源配置效率的基尼系数除个别年分外总体呈上升趋势,意味着其相对差异趋于扩大;大多数年份的区域内差异呈现出东部地区>中部地区>西部地区的特点,各区域内差异低于全国差异水平;东-中部和东-西部地区差距较大,2011-2010 年经历波动上升趋势,而中-西部地区之间差距较小,2017 年之前差距的变动呈现倒“U”型分布,2017 年后无明显变化;地区间差异的贡献率是最大的,超变密度贡献率最小,区域内部贡献率变化比较平稳。说明地区间差异是金融资源配置效率总体区域差异的主要来源,超变密度贡献率低,对金融资源配置效率总体差异影响不大,因此,缩小区域间差异是解决金融资源配置效率发展不均衡问题的关键所在。

针对上述结论,提出以下优化建议:第一,深化金融体制改革,加强金融制度创新,提高相关部门对资金的配置效率,加快推进金融市场化进程,将金融资源配置到高边际产出、高附加值、低污染、低能耗的高新技术产业,为提高金融资源配置效率提供良好的经济政策和外部环境。第二,实施区域协调发展战略,开展区域间金融合作,促进金融资源跨省、跨地区自由流动,发挥大城市的辐射带动作用,缩小区域间金融资源配置效率差异,从整体上提高我国金融资源配置效率。第三,重点关注西部地区金融资源匮乏问题。金融资源配置效率与经济发展水平存在相关性,应改善西部地区经济环境和金融生态环境,吸引外部金融资源的流入,合理扩大西部地区的资金投入规模,加强金融机构之间的合作,提高经济欠发达地区金融支持能力。