东道国金融发展对中国对外直接投资的影响研究

2023-06-17高云龙连哲懿

高云龙 连哲懿

摘要:本文运用动态面板模型,选取欧盟23个国家为样本,利用2005-2020年中国对外直接投资数据,采用系统 GMM 检验东道国金融发展与中国对外直接投资之间的关系。首先利用金融发展指标进行检验,其次再将总体指标细分,分别对金融机构发展和金融市场发展进行检验。研究发现:东道国金融发展有利于中国对外直接投资流入,同时,其金融机构发展和金融市场发展都会对投资产生促进作用,金融机构的作用效果更加明显。此外,当加入东盟国家扩充样本容量后,回归结果与基准模型一致。为此,中国应继续坚持对外开放政策,扩大对外交流,加强同高水平国家的贸易投资合作,提升国内金融业发展,加强市场的自我调节作用,完善風险防范体系,为中国企业对外投资提供保障。

关键词:金融发展;对外直接投资;欧盟

改革开放以来,中国经济高速发展,国际地位不断提升。自2019年新冠疫情暴发,全球经济受到冲击,党中央统筹布局,作出重大决策,让中国经济保持正增长态势。随着中国经济不断攀升,对外投资的数量不断增加,风险挑战也接踵而至。就2020年的情况来看,中国对外直接投资额跃居世界第一,跨国并购数量有所减少,但投资结构在不断优化。其中,对欧盟国家的总体投资额超过100亿美元,较上一年增长了5.2%,对东盟国家的投资增长更快,为23.3%,流量额超过160亿美元。

在与中国对外直接投资相关的文献中,研究其影响因素的文献较多,探究如制度质量、投资便利化、营商环境、政策不确定性等因素对中国对外直接投资的影响。除以上因素外,东道国金融发展也会对其产生影响,当一国金融发展水平较高时,可以为中国投资者提供更加便利的投资条件,获得更高的收益。

鉴于此,本文利用2005-2020年中国对欧盟23个国家的对外直接投资数据,选取反映金融发展水平的指标,运用两步系统 GMM 实证检验东道国金融发展水平对中国对外直接投资的影响,并进一步扩大样本容量,加入东盟国家进行检验,丰富对外投资方面的相关文献。

一、文献综述

在过去的研究中,关于中国对外直接投资的文献较多,有将对外直接投资作为自变量的研究,也有对中国对外直接投资影响因素的研究,但总的来看,从东道国金融发展角度出发研究得较少。

近年来,越来越多的学者分析有关金融发展的问题。赵丽君(2019)研究中国与东盟金融合作的路径;田川(2020)探究中国金融服务贸易的发展。金融发展在很大程度上会影响经济增长,其中,金融中介的发展会有很强的正向影响作用,而股票市场则表现出影响相对局限的特点(谈儒,1999);徐亚平等(2023)运用面板数据计量模型,检验数字金融发展所产生的影响效果。除经济增长外,产业结构会通过需求、资源配置、创新等机制受到影响。

中国对外直接投资的相关问题,一直是学者们的关注重点。部分学者探究中国对老挝、中亚地区直接投资相关问题(刘瑞娟、彭剑峰,2021;邓小蝶、宋良荣,2022)。制度质量作为关键影响因素,不断受到学者们的重视,邱龙宇(2020)研究发现东盟制度质量对中国对外直接投资有促进作用。另外,营商环境会表现出正反不同方向的影响(周超、刘夏、辜转,2017);由于各个国家较大的便利化水平差异,不同国家(地区)表现出不同的投资潜力(朱念、谷玉、庞子冰,2022)。汇率作为影响国家往来的重要因素,其对对外投资也会产生影响(Jie Qin,2000)。

近年来,金融发展与对外直接投资之间的关系研究受到学者们的关注。多数文献从企业视角研究金融与对外直接投资的关系。陈享光等(2022)通过上市公司数据发现企业金融化能够促进其对外直接投资,而孙华平等(2022)研究发现金融化会加剧企业投资非效率程度;余官胜等(2023)研究发现数字金融对对外直接投资有正向影响;许志等(2022)通过对区域金融发展研究,发现区域金融发展对当地企业以及相邻城市企业对外直接投资均有促进作用。此外,有部分文献从国家层面研究。通过对“一带一路”沿线国家的数据分析,发现东道国金融开放有利于吸引中国对外直接投资(何俊勇、万粲、张顺明,2021),金融风险对中国对外直接投资也有显著影响;经济政策不确定性在金融发展对投资的影响中有正向调节作用。由此,已有文献采用省级面板数据的较多,基于国家面板数据的较少,特别是基于欧盟国家的更加少见。

因此,相较于之前的研究,本文选择欧盟国家作为样本,利用国际货币基金组织的金融发展指数,研究东道国的金融发展与中国 OFDI 之间的关系。本文的贡献体现在:(1)以欧盟国家为研究样本,核心解释变量金融发展数据来源于国际货币基金组织,指标的权威性较强。(2)考虑到对外直接投资的动态连续性,运用动态面板系统 GMM 估计对东道国金融发展、金融机构发展、金融市场发展与中国对外直接投资之间的关系进行检验。为了验证结论的稳健性,采用扩充样本容量的方法,加入东盟国家相关变量进行稳健性检验。

二、模型设定及数据描述

(一)模型设定

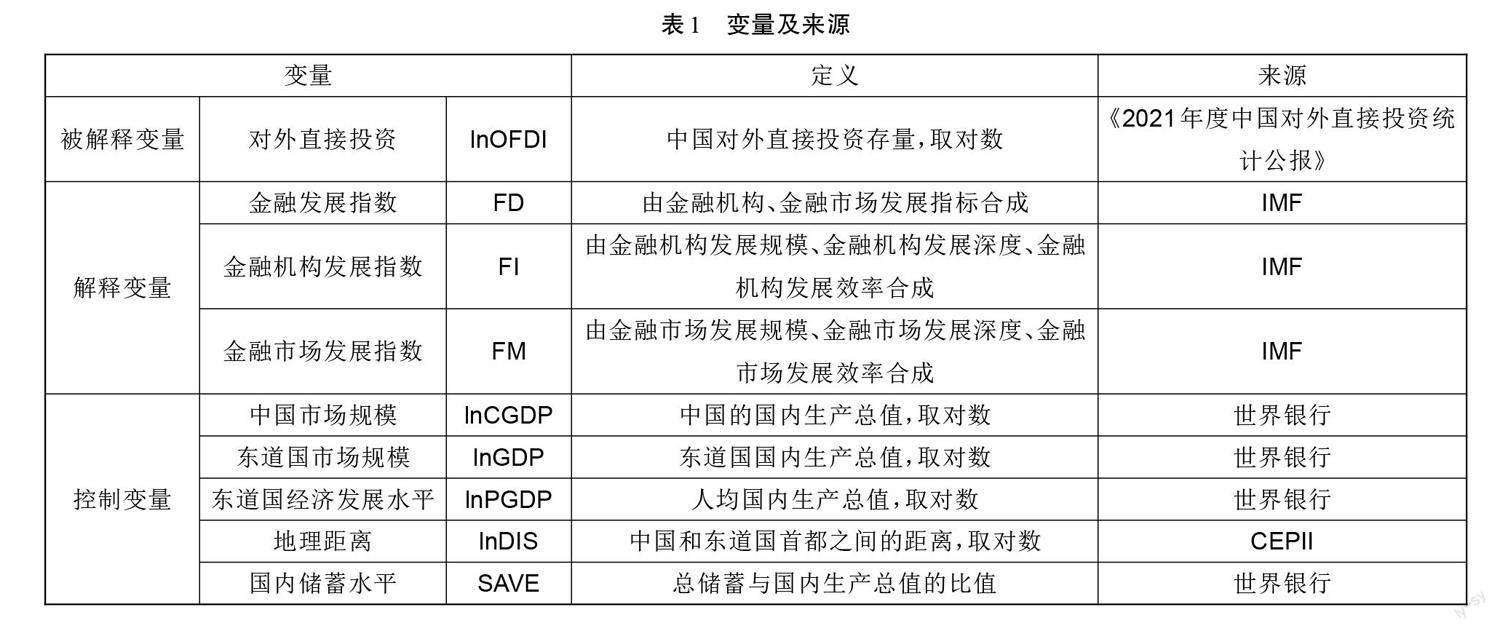

本文结合钱进和王庭东(2019)的研究方法,引入变量金融发展,结合 IMF 的相关指数,分别采用金融发展、金融机构发展、金融市场发展3个指数作为核心解释变量。

构建如下静态面板模型:

ln OFDIit =α0+α1FDit +α2 ln CGDPt +α3 ln GDPit +α4 lnPGDPit +α5 lnDISi +α6SAVEit + ui +εit 式(1)

ln OFDIit =β0+β1FIit +β2 ln CGDPt +β3 ln GDPit +β4 lnPGDPit +β5 lnDISi +β6SAVEit + ui +εit 式(2)

ln OFDIit =γ0+γ1FMit +γ2 ln CGDPt +γ3 ln GDPit +γ4 lnPGDPit +γ5 lnDISi +γ6SAVEit + ui +εit 式(3)

上式中,i表示东道国;t 表示年份;α、γ、β为待估参数;ui代表个体效应;ε为误差项。除金融发展、金融机构发展、金融市场发展和国内储蓄,其余变量均取对数。

考虑到对外直接投资(OFDI)存在动态连续性(项本武,2009),上一期的对外直接投资结果会对本期投资结果产生影响,本文将被解释变量的滞后项加入方程。

构建动态面板模型如下:

ln OFDIit =α0+α1 ln OFDIi,t -1+α2FDit +α3 ln CGDPtα4 ln GDPit +α5 lnPGDPit +α6 lnDISi +α7SAVEit + ui +εit

式(4)

ln OFDIit =β0+β1 ln OFDIi,t -1+β2FIit +β3 ln CGDPt +β4 ln GDPit +β5 lnPGDPit +β6 lnDISi +β7SAVEit + ui +εit

式(5)

ln OFDIit =γ0+γ1 ln OFDIi,t -1+γ2FMit +γ3 ln CGDPt+γ4 ln GDPit +γ5 lnPGDPit +γ6 lnDISi +γ7SAVEit + ui +εit

式(6)

在靜态面板模型的基础上,在方程(4)-(6)中加入对外直接投资的滞后一期,其余变量解释不变。

(二)样本及变量说明

为使样本原始数据具有完整性,考虑到欧盟部分国家数据缺失,本文选取2005—2020年的投资数据,剔除爱沙尼亚、克罗地亚、葡萄牙、卢森堡四个国家,英国已正式脱欧,也不包含在内,选择其余23个国家的有关数据,具体变量如下。

1.被解释变量

由于中国对外直接投资历年流量数据波动较大,参考陈升(2021)的研究,本文选择中国对欧盟23个国家对外直接投资存量作为被解释变量,单位为万美元,数据来自《2021年度中国对外直接投资统计公报》。

2.核心解释变量

已有文献中,金融发展的度量采用多种指标,数据大多来源于世界银行。概括起来包含以下几方面:金融发展规模多采用金融部门信贷表示,金融发展效率采用私营部门国内信贷与 GDP 之比,金融发展结构采用股票交易额与 GDP 之比,但这些指标往往忽视了金融发展的复杂多维性。

本文参考王雪(2021)的研究,采用国际货币基金组织的数据,采用金融发展指数,其值介于0到1之间。其中,金融发展指数(FD)是反映总体水平的指标,是金融机构和市场在深度、效率方面的排名,数值越低则表明东道国的金融发展较低。金融机构发展指数(FI)是机构发展深度指数、效率指数和访问指数的总和,数值越高代表交易成本越低,交易越便利。金融市场指数(FM)是市场深度指数、准入指数和效率指数的总和,数值越高代表融资越方便。

3.控制变量

对外直接投资除了受到东道国金融发展的影响,仍需考虑其他的因素,根据已有文献的研究,本文加入有关的控制变量,具体如下:

(1)中国市场规模(lnCGDP):通过中国的国内生产总值现价美元值表示,单位为万美元。

(2)东道国市场规模(lnGDPi ):通过欧盟成员i国的国内生产总值现价美元值表示,单位为万美元。

(3)东道国经济发展水平(lnPGDPi ):该变量通过欧盟成员i国的人均国内生产总值现价美元值表示,单位为万美元。

(4)地理距离(lnDISi ):通过中国首都与欧盟成员i国首都间的距离来表示,单位为公里,并取对数。距离越短,交通相对越便利,越有利于投资者的管理,投资成本相对较低。

(5)国内储蓄水平(SAVEi ):储蓄水平通过欧盟成员i国总储蓄与国内生产总值的比值来衡量。储蓄水平越高,中国的直接投资越多。

中国市场规模,东道国市场规模,东道国经济发展水平,国内储蓄水平等相关数据均来自世界银行;地理距离数据来自CEPII 数据库。

三、实证结果分析

(一)描述性分析

表2统计了对外直接投资、金融发展以及控制变量的均值、标准差、最小值、最大值等信息。由表中数据可得,所有变量数据均完整,没有遗漏值。中国对欧盟国家的对外直接投资存量取对数后均值为9.0426,最大值为14.7726,说明中国对欧盟成员国的总体投资水平较高;金融发展相关指数均值在0.5左右,其中金融发展指数和金融机构发展指数均值均在0.5之上,最大值高达0.9268,说明欧盟成员国整体发展水平较高,机构发展水平也较高;金融市场发展指数均值为0.4547,在0.5之下,标准差为0.2633,离散程度较大,说明欧盟国家金融市场发展情况差距较大。

(二)结果分析

1.静态面板模型回归分析

本文利用 stata16.0软件对静态面板模型进行估计,地理距离由于不随时间变化,会与个体效应构成多重共线性,因此固定效应对其不做估计,结果见表3。第1列、第2列的核心解释变量为金融发展(FD),固定效应估计量为负且不显著,混合 OLS 估计量为正且在1%的水平上显著,说明东道国金融发展可以创造便利投资环境,降低融资成本,促进中国对外直接投资。第3列、第4列的核心解释变量为金融机构发展(FI),固定效应估计量小于零且不显著,混合 OLS 估计量大于零且在1%的水平上显著,说明金融机构发展会促进中国投资。第5列、第6列的核心解释变量为金融市场发展(FM),固定效应估计量为负且不显著,混合 OLS 估计量为正且在1%的水平上显著,说明东道国金融市场发展可以提供畅通的融资环境,资金周转速度快,吸引中国投资。

2.动态面板模型回归分析

本文利用 stata16.0软件对动态面板模型进行估计,参考苏屹(2020)的做法,分别采用固定效应、混合 OLS 和系统 GMM 方法。表中第2、3、5、6、8、9列分别对金融发展(FD)、金融机构发展(FI)和金融市场发展(FM)采用固定效应和混合 OLS 进行估计,由表中结果发现两种方法所得结论不同,可能由于不可观测的个体效应以及内生问题所致,带来估计偏差。对动态短面板数据的估计,通常采用的方法包括差分 GMM 和系统 GMM 方法,差分 GMM 方法往往会出现弱工具变量问题,系统 GMM 方法通过水平方程和差分方程的估计,可以修正没有观测到的个体差异,降低差分方法的潜在偏差,相对来说更有效率。因此,考虑到对外直接投资的动态性,加入被解释变量滞后项的动态面板,本文采用系统 GMM 方法,并进行序列相关以及过度识别检验,保证模型设定以及工具变量选择的合理有效性,回归结果如下:

表中第1、4、7列分别代表三个变量的系统 GMM回归结果。首先,lnOFDIi,t-1在1%的水平上显著,说明 OFDI 存在动态性,因此加入滞后项是合理的。其次,Wald 检验值代表所有解释变量对被解释变量回归的总体显著水平,由表中数据,其值分别为877.70、981.10、862.08,均在1%的水平下通过检验,即拒绝所有系数估计值都为零的假设。再次,根据干扰项自回归检验的p 值可得,AR(2)检验值均大于0.1,不能拒绝原假设,说明不存在二阶序列相关性,符合模型的假设条件。最后,根据表中最后两行的检验,通过了过度识别检验,工具变量选择合理。因此,模型符合估计方法的假设条件,回归结果具有可信性。

根据表4中系统 GMM 结果可以看出,首先,对于金融发展(FD),其系数估计值为正,在5%的水平上显著,说明东道国金融发展可以吸引中国投资,且其估计值较其余两个指标更大,说明在投资时整体水平更加受到关注;其次,金融机构发展(FI)系数估计值为正,由表数据可得为2.472,说明金融机构信贷额、保险费、银行存取款交易、资本回报率等因素都会影响中国对外投资,交易越频繁,交易数量越多,越有利于中国对该国直接投资。金融机构发展较金融市场发展的系数估计值高,即中国对外投资过程中,金融机构发展的影响更大。最后,金融市场(FM)系数估计值大于零,在三个指标中的值最小,为1.603,但显著水平较高,说明股票市场资金周转率、个人持有资本比率会对投资造成一定影响。金融市场规模的增大,可以使融资更加便利,能够为外资企业创造好的环境和方便的条件,提供更大的发展空间,从而进一步促进外资的投入。

在控制变量方面,变量 CGDP 的回归系数均显著为正,表明中国的市场规模可以对投资产生正向的影响,中国经济规模的扩大促进了对欧盟的投资,符合预期;变量 GDP 的系数为正,说明东道国市场规模也是影响投资的变量之一,市场发展的规模大,深度深,可以为投资提供更广阔的发展空间,越有利于外资的流入,符合预期;变量 PGDP 的系数均显著为负,说明 PGDP 与中国对外直接投资成反比,较高的PGDP 代表东道国人民生活水平较高,服务设施较完善,在市场竞争力较高的情况下,中国会减少对其直接投资,与预期不符;变量 SAVE 的系数大于零,储蓄率越高,意味着该国资本供应越充分,金融市场融资成本越低,有助于中国企业在相应国家获得较为便利的融资,符合预期。

四、稳健性检验

参考铁瑛(2019)的研究,本文选择扩充样本容量的方法,对上述实证分析进行稳健性检验。由于欧盟成员国大多为发达国家,加入东盟国家可以加入避免由于发达国家金融发展水平较高的影响。综合考虑样本数据完整性,在原有欧盟23个国家的基础上,增加东盟8个国家(剔除缅甸、老挝两个国家储蓄水平变量数据缺失較多的国家),确定国家样本数为31个。结果见表5。

表5显示,扩充样本容量后的模型检验结果与扩充前检验结果基本一致,系统 GMM 估计的核心解释变量回归系数显著,对中国对外直接投资的影响方向同扩充前的结果相同,模型稳健性检验成立。根据检验结果,在三个模型中,对外直接投资滞后项的系数都在合理范围内,大于固定效应系数估计值,小于混合 OLS 估计值;东道国的金融发展(FD)、金融机构发展(FI)、金融市场发展(FM)都与中国对外直接投资呈正相关,且系数估计值较扩充样本前的值有所增加,即东道国金融发展越好,越有利于形成良好投资环境,中国会增加对外直接投资。综合来看,系统 GMM 方法检验结果符合逻辑并与前文结果保持一致,控制中国 GDP 规模、东道国市场规模、东道国经济发展水平、地理距离、国内储蓄水平等变量的稳健性检验结果依然正常。

五、结论与建议

(一)主要结论

本文基于2005-2020年中国对外直接投资数据,选取欧盟23个国家进行研究,运用动态面板模型,采用系统 GMM 检验东道国金融发展与中国对外直接投资的关系,结论如下:

第一,东道国金融发展会显著促进中国对外直接投资。金融发展可以促进中国企业获得较为便利的融资,接受更加高质量的金融服务,降低企业的金融风险,这对中国企业具有较大的投资吸引力。金融机构发展会吸引外资投入,且其影响程度较大。金融机构贷款额度、保险保额、利息率会影响外国投资。金融机构规模越大,业务种类越丰富,服务水平越高,交易数量越多,抗风险能力越强,外资投入越多。金融机构效率越高,资金流动更方便,更能吸引外资。金融市场发展能促进中国对该国投资。股票市场活跃度、资金周转率、资本投入量都会影响投资。金融市场规模越大,资本投入越多,市场活跃度高,资本流动高速快捷,融资门槛低规模大,吸引外资能力强;金融市场效率高,资本流动合理,风险降低,资金需求者的交易成本低,资源配置速度快,产出能力强,实现高收益,吸引外资涌入。

第二,基于国家发展水平不同,加入东盟国家扩充样本容量,研究发现,东道国金融发展与中国对外直接投资显著正相关,说明在国家经济发展水平不同的前提下,金融发展可以吸引外资。发展中国家的经济发展水平较低,金融发展有利于创造好的融资条件,吸引外资,优化资源利用配置。

(二)政策建议

本文提出如下建议:

第一,中国企业的对外直接投资要关注东道国的金融发展。企业对外直接投资,对于金融发展较好的国家,可以利用该国的金融资源,降低企业面临的融资约束压力,获得更加持续、健康的资金支持,提升企业技术创新能力,帮助企业扩大生产规模,促进社会资源高效、合理配置。同时,投资企业要关注东道国金融机构与金融市场的发展情况,优先选择金融机构和金融市场发展良好的国家。金融机构的发展越好,其金融产品更加丰富多样,资金流动性越强,抗风险能力更高,更有利于企业融资便利化。金融市场发展好,资金投入高流动性强,资本转换效率高,收益增加,在服务好资金供给者的同时更好地满足资金需求者,从而良性循环,创造健康高效的市场,更好地服务于融资企业。

第二,中国政府和央行应加强与境外各国经济与金融领域合作,并逐步建立境外国别金融环境报告制度,既可为中国对外投资企业提供稳定可靠的对外投资环境,也可为其提供及时可信的金融环境信息。中国企业通过利用官方发布的金融环境信息,可降低其信息搜集成本,有助于其判断影响东道国融资的主要因素,做出合理投资决策,提高对外投资成功概率。

第三,中国政府应积极鼓励国有商业银行和政策性银行提高境外投资规模,为境外投资的中国企业及其合作伙伴提供高效的金融服务。中国国有银行应不断加快国际化步伐,并推动金融产品的国际化创新。无论是在欧盟,还是在东盟,或是在境外其他区域,目前中国银行业所占的市场份额仍然较小,并且其金融产品难以满足当前中国跨国企业多元化的金融需求,这与当前中国银行业的整体营业规模不相匹配。因此,国有商业银行和政策性银行应提高境外投资规模,改善金融服务质量。

参考文献:

[1]铁瑛,张明志,陈榕景. 人口结构转型、人口红利演进与出口增长:来自中国城市层面的经验证据[J]. 经济研究,2019(5): 164-180.

[2]苏屹,李丹,胡志军. 专业化对区域创新质量的影响研究:基于系统 GMM 动态面板模型的实证分析[J]. 宏观质量研究, 2020(5): 58-69.

[3]王雪,马野驰. 东道国金融发展、经济政策不确定性与中国对外直接投资的空间溢出效应[J]. 云南财经大学学报, 2021(8): 1-15.

[4]陈升,过勇. 东道国营商环境与母国对外直接投资:基于中国对“一带一路”沿线国家 OFDI 的实证研究[J]. 世界经济与政治论坛, 2021(3): 78-105.

[5]项本武. 东道国特征与中国对外直接投资的实证研究[J]. 数量经济技术经济研究,2009(7): 33-46.

[6]钱进,王庭东.“一带一路”倡议、东道国制度与中国的对外直接投资:基于动态面板数据 GMM 的经验考量[J].国际贸易问题, 2019(3): 101-114.

[7]何俊勇,万粲,张顺明. 东道国金融开放度、制度质量与中国对外直接投资:“一带一路”沿线国家的证据[J]. 国际金融研究, 2021(10): 36-45.

[8]许志,王文春. 区域金融发展对制造业对外直接投资的影响及空间效应[J]. 经济地理, 2022(12): 124-132.

[9]余官胜,田菊芳. 数字金融发展与企业对外直接投资规模增长:基于上市公司样本的实证研究[J]. 国际商务(对外经济贸易大学学报), 2023(1): 88-104.

[10]孙华平,张旭. 金融化對民营企业投资效率的影响研究[J]. 国际商务研究, 2022(4): 39-50.

[11]陈享光,汤龙. 实体企业金融化对其 OFDI 的影响研究[J]. 世界经济研究, 2022(8): 10-25.

[12]Jie Qin. Exchange Rate Risk and Two-way Foreign directinvestment[J]. International Journal of Finance and Economics,2000(5):221-231.

[13]朱念,谷玉,庞子冰.“一带一路”沿线国家投资便利化水平对中国对外直接投资的影响研究[J]. 区域经济评论, 2022(6): 140-147.

[14]周超,刘夏,辜转. 营商环境与中国对外直接投资:基于投资动机的视角[J]. 国际贸易问题, 2017(10): 143-152.

[15]邱龙宇. 东盟制度质量对中国对外直接投资的影响研究[J]. 学习与探索, 2020(12): 154-161.

[16]TonhphanithOumaphone邓小蝶,宋良荣. 中国对老挝直接投资存在的问题及应对策略研究[J]. 对外经贸实务,2022(8): 86-91.

[17]刘瑞娟,彭剑峰. 中国企业对中亚地区直接投资风险识别与规避策略探究[J]. 对外经贸实务, 2021(12): 71-76.

[18]徐亚平,潘韵婷,史依铭. 数字普惠金融、市场化水平与经济高质量发展:来自我国 217 个地级市的证据[J]. 金融发展研究, 2023(1): 1-10.

[19]谈儒勇. 中国金融发展和经济增长关系的实证研究[J]. 经济研究, 1999(10): 53-61.

[20]田川. 新时代我国金融服务贸易现状及国际竞争力的提升路径[J]. 对外经贸实务, 2020(1): 84-87.

[21]赵丽君.“一带一路”背景下中国与东盟区域金融合作的创新路径[J]. 对外经贸实务, 2019(12): 58-61.

[22]刘振林.东道国(地区)数字经济发展对中国对外直接投资的影响研究[J].当代财经, 2023(4):118-130.

[23]饶春晓,周之浩,王滨.东道国制度环境对中国对外直接投资的影响——基于RCEP国家的研究[J].对外经贸实务,2023(4):55-63.

[24]许劲,黄漫玲,肖思思.东道国数字经济发展水平对中国对外直接投资的影响——来自RCEP伙伴国的证据[J].兰州财经大学学报,2022(4):41-53.

[25]丘俭裕“. 一带一路”视域下制度距离对中国对外直接投资的影响研究[D].长春:吉林大学,2023.

[26]孙子豪.东道国金融发展水平对中国对外直接投资的影响研究—来自“一带一路”沿线国家的经验证据[D].北京:北京外国语大学,2022.