“营改增”对房地产企业土地增值税的影响

2023-06-10杨渝筱

杨渝筱

(作者单位:山东科技大学财经学院)

为加快深化经济体制改革的步伐,全面理顺我国经济结构,促进第三产业发展,实施行业性减税让利,我国的税收迎来“营改增”这一重大改革,“营改增”首先在交通运输业和现代服务业试点,在取得成功的基础上,房地产企业、建筑业等行业也于2016 年5 月1 日全面推行,营业税退出历史舞台,将应缴的营业税改为应缴增值税。起初为了调节房地产的炒作暴利,规范土地、房地产市场交易秩序,因而在房地产交易环节征收土地增值税,目前为止没有停征土地增值税的通知,“营改增”实施后土地增值税依然存在。“营改增”政策虽然摆脱了重复征税的现象,但是由于房地产内部结构复杂、开发周期长,部分项目在营业税时期就已经立项,“营改增”后的税负变化就成为房地产企业关注的焦点。土地增值税与房地产企业经济效益息息相关,“营改增”政策实施之后,房地产企业在土地增值税的税金、扣除项目以及项目利润方面受到一定程度的影响[1]。本文梳理了国内外相关文献及研究,对比营业税与增值税不同时期的税制模式,认为“营改增”对房地产土地增值税的影响是一项必要的研究,基于此,本文以“营改增”政策实施后的土地增值税变动作为研究导向,采取理论指导实践的方法,结合具体案例分析“营改增”对土地增值税的影响。

综上所述,本文可能的边际贡献在于:第一,围绕“营改增”实施前后的房地产企业土地增值税的问题进行深入探讨,揭示“营改增”对土地增值税影响的税负变化;第二,通过定量与定性相结合的方式,对土地增值税展开研究;第三,结合房地产企业具体的案例,以此来论证土地增值税的税负情况,具有可操作性与使用价值。

一、房地产企业土地增值税相关规定

(一)土地增值税概念界定

根据《中华人民共和国土地增值税暂行条例》规定,土地增值税是对转让国有土地使用权、地上建筑物及其附着物并取得收入的单位和个人,就其转让房地产所取得的增值额征收的一种税。由于有限的土地供给弹性和土地极差收入,使得土地保持增值状态,而这部分增值收入并非是劳动所得,基于公平原则对这部分收入通过征收土地增值税进行调节[2]。2008 年11 月1 日以后个人买卖房子免征土地增值税,但也是作为土地增值税的纳税人的身份。

土地增值税实行30%~60%的四级超率累进税率,按相对数设计税率,按增值额计算缴纳税款,因此赚钱能力强的适用高税率,赚钱能力弱的适用低税率,有利于调节贫富差距,促进社会公平。

(二)土地增值税一般业务测算

应纳土地增值税=土地增值额×适用税率-扣除项目金额×速算扣除率

土地增值额=应税收入-扣除项目金额

税负率=应纳税额/销售收入×100%

二、“营改增”对土地增值税税负影响的因素分析

由土地增值税的计算公式可知,影响土地增值税税负的两大因素为土地增值额与扣除项目金额。基于此,本文在“营改增”背景下,针对两大因素对土地增值税的影响进行理论分析与深入探讨。

(一)由于技术原因,扣除项目金额减少

在“营改增”政策实施以后,土地增值税抵扣项目也受到了较大影响。自营业税改征增值税后,所缴纳的增值税成为价外税,不在成本费用中列支,增值税的销项税额与进项税额需要在应交税费下设立专门的科目进行核算,因此扣除项目金额的变动是营改增后影响土地增值税的主要因素,房地产企业扣除项目金额如表1 所示。

在开发成本方面,转让新房时,当期购进材料的进项税额可以在企业计算土地增值税时抵扣,但是营业税时期没有进项税额,则无法抵扣[3]。而开发费用与附加扣除也随着开发成本的降低而减少。

在税金方面,税金是指企业发生的各项税金及其附加(除了企业所得税和允许抵扣的增值税),属于房地产企业扣除项目金额中的一部分。在实施“营改增”政策之前,依据行政法规规定,营业税作为价内税是包含在税金中的,因此可列入与房地产有关联的税金中,用来抵扣土地增值税。在“营改增”实施以后,增值税为价外税,不作为成本费用的一部分,不能用来抵扣,“营业税金及附加”科目也变为“税金及附加”,所以土地增值税扣除项目金额也相对减少[4]。

(二)“营改增”后增值税税收负担率下降,土地增值额增加

“营改增”之前,纳税人购进货物所征收的营业税不能抵扣进项税额,需要承担相应的增值税税额,这无疑给企业带来了极大的税收负担,随着经济发展,原来营业税与增值税分别缴纳的两种经济活动融合程度越来越高[5]。当“营改增”政策实施后,增值税的征收则避免了这种重复征税现象,流转税的税收负担率下降。企业的销售利润为售价扣除材料进价、加工成本和应纳增值税的余额,因此,税负率的变动必然会影响企业的利润,在增值税税负率降低的情况下,企业利润相对增加,房地产企业缴纳的土地增值额也有所增加。

三、“营改增”对土地增值税税负影响的案例分析

(一)“营改增”对土地增值税税负影响的测算分析

泰安市某房地产开发企业,其账面收入与成本如下:

房产销售收入为1 000 万元,地价100 万元,开发成本200 万元,利息未取得金融机构证明,不能分摊。

(1)该房地产企业在“营改增”之前建设并且销售的土地增值税:

销售收入=1 000(万元)

开发费用=(100+200)×10%=30(万元)

税金及附加=1 000×5%×(1+7%+3%+2%)=56(万元)

加计扣除=(100+200)×20%=60(万元)

扣除项目合计=100+200+30+56+60=446(万元)

土地增值额=1 000-446=554(万元)

增值率=554/446=124%

应纳土地增值税=554×50%-446×15%=210.1(万元)

(2)该房地产企业在“营改增”之前进行建设,“营改增”之后销售:

销售收入=1 000/(1+5%)=952.38(万元)

开发费用=(100+200)×10%=30(万元)

增值税=1 000/(1+5%)×5%=47.62(万元)

税金及附加=47.62×(7%+3%+2%)=5.71(万元)

加计扣除=(100+200)×20%=60(万元)

扣除项目合计=100+200+30+5.71 +60=395.71(万元)

土地增值额=952.38-395.71=556.67(万元)

增值率=556.67/395.71=140%

应纳土地增值税=556.67×50%-395.71×15%=218.98(万元)

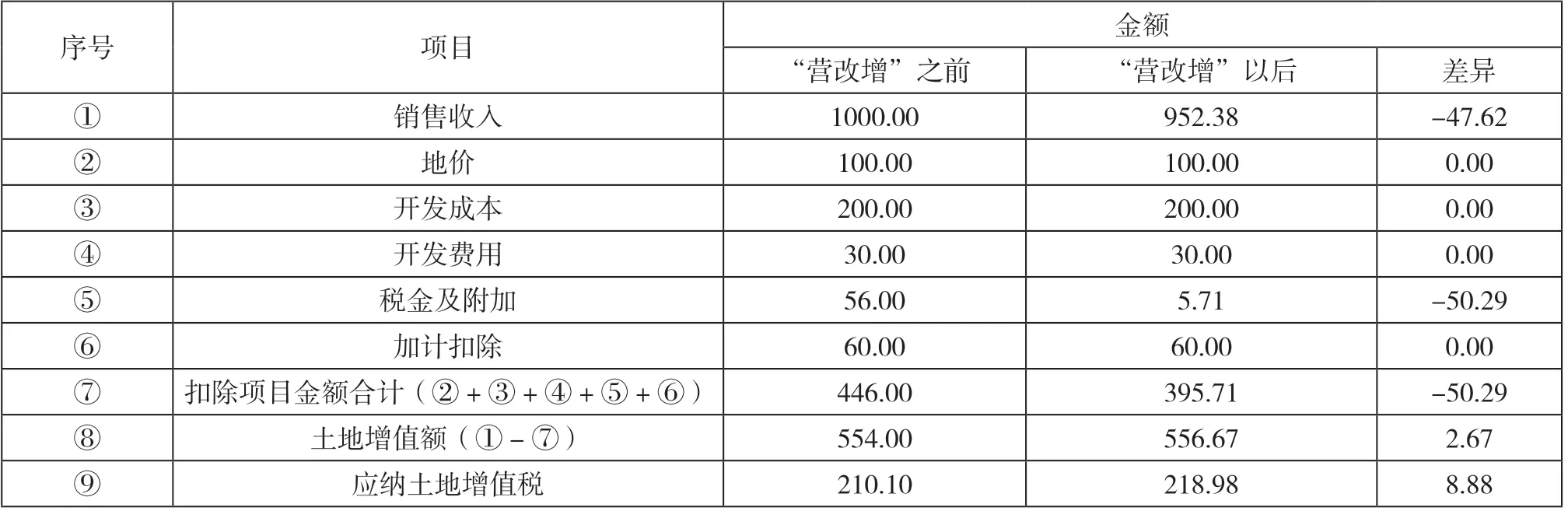

3.“营改增”税负变化比较

由表2 综合比较来看,“营改增”后应缴的增值税属于价外税,不计入销售收入中,因此对比营业税时期,增值税时期的销售收入下降了47.62 万元。扣除金额方面,营业税是包含在税金及附加中的,而实施增值税政策下的税金只包括城建税以及教育费附加,在“营改增”之前,该房地产开发企业应缴纳的税金及附加为56 万元,而在“营改增”后应缴纳的税金及附加为5.71 万元,比“营改增”前少缴纳了50.29 万元的相关附加税金,因此,在增值税时期计算的扣除项目金额减少50.29 万元。土地增值额方面,经过测算土地增值额增加2.67 万元,通过差异调整后,得出增值税时期应纳土地增值税比营业税时期多缴8.88万元。综上所述,“营改增”政策的实施并没有减轻房地产企业土地增值税的税收负担,反而使得企业赋税增加。

表2 “营改增”税负变化结果 单位:万元

四、结论与对策建议

本文以“营改增”政策实施后的土地增值税变动为研究导向,分析扣除项目金额与土地增值额两因素的变化情况,并且结合具体案例探究“营改增”对土地增值税的影响。研究结果表明,在“营改增”前就已立项、建设的房地产企业,由于土地增值额增加而扣除项目金额减少,一定程度上导致销售房地产所缴纳的土地增值税税负增加。

基于上述分析结论,本文提出的对策建议:

一是纳税人要增强纳税意识,提高企业财务与会计管理水平。企业的财务管理水平关于企业的经营利润情况,房地产企业在面对“营改增”政策的实施调控时,要及时根据企业的实际情况进行调整,对财务员工要做好有关政策的培训工作,从而提升员工的业务与财务水平,为企业制定合理的发展战略与规划,确保企业能够有序运行。

二是积极开展税务筹划工作,努力实现企业价值。房地产企业可以合理利用转移企业费用的方法,在一定的范围内扩大可扣除项目金额,以达到降低税负的目的。此外,房地产企业要紧跟政策的要求,积极培养税务筹划意识,结合房地产企业的实际情况,筹划好企业的成本,由此实现成本可控并降低纳税风险,以合理合法的方式达到少缴税款的目的,进而实现企业税后收益最大化,提高企业自身的综合竞争能力。

三是加大人力资源与知识研发的投入力度,储备高层次、复合型人才资源。加强房地产企业人员队伍的建设,在日常管理运营中,充分调动企业职工参与税务管理的积极性,培养员工的创新意识与综合素质,以此来优化企业内部结构,壮大企业整体实力,提高企业的经济效益。

四是企业要强化税务风险点控制,规范会计处理方式。在“营改增”实施后,企业财务会计处理变得复杂化,因此面临的税务风险点增多。实行增值税后,发票的管理也成为企业经营管理的一个重要环节,企业要建立健全发票管理制度,加强发票管理,避免出现虚开发票等违法行为,进而有效规避税务风险。