房地产行业信用风险展望

2023-04-23梁荣栋

梁荣栋

我国房地产行业发展现状

2021年以来,房地产行业债券违约事件频发,市场投资者对房企风险偏好持续走低,行业陷入融资经营负反馈循环。为更好地了解房地产企业风险现状,笔者选取主板上市房地产企业作为本次研究的分析样本,对财务、负债、信用等方面状况进行分析。

根据Wind数据统计,截至2022年末,我国主板上市房地产开发企业共有101家(剔除了房地产行业大类中主营业务非房地产开发的主体)。2019—2021年末及2022年9月末,101家上市房企的总资产规模合计分别为11.65万亿元、13.32万亿元、13.8万亿元和13.5万亿元,分别同比增长17.37%、14.29%、3.66%和-3.1%;营业收入合计分别为2.45万亿元、2.73万亿元、2.97万亿元和1.62万亿元,分别同比增长21.07%、11.64%、8.61%和-12.97%,上市房企业务规模扩张趋势显著下降(见图1)。

存续债券情况及信用评级情况

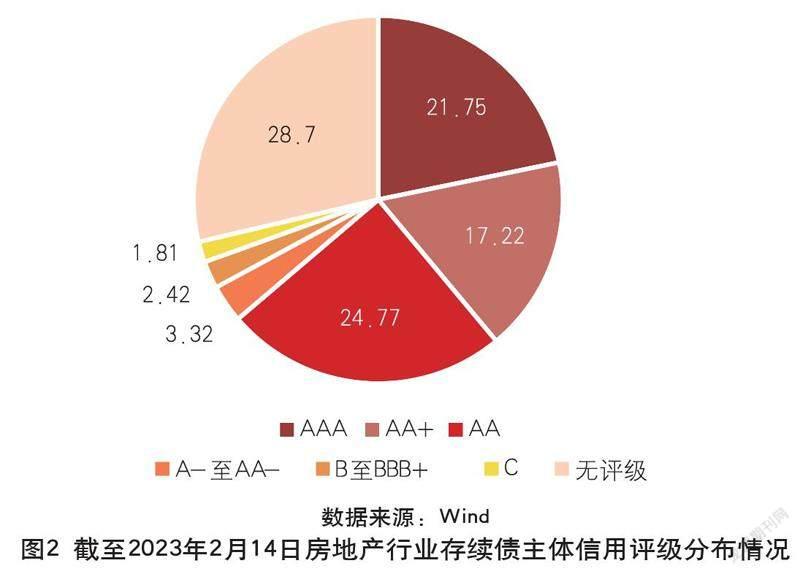

根据Wind数据统计,截至2023年2月14日,房地产行业境内存续债券共有1923只(Wind口径,不含信息披露缺失或者数据不全的ABS、ABN和项目收益债),涉及331家房企,债券余额为1.83万亿元。从房企信用评级来看,主体评级主要集中于AA、AAA和AA+,占比分别为24.77%、21.75%和17.22%(见图2)。2021年以来,评级下迁主体显著增加,C至AA-的房企数量占比较2020年末增加5.15个百分点至7.55%,行业信用水平下降较快。

从房地产行业债券违约和展期情况来看,2022年债券违约规模合计达到561.4亿元(含海外债),涉及38家房企,包含中国恒大、阳光城、华夏幸福、蓝光发展等中大型企业;债券展期规模合计1715.27亿元,涉及25家房企。除债券违约和展期外,亦有多家房企发生票据违约、非标违约、债务展期等事项,房地产行业违约风险处于高发期。

从存续债券期限分布来看,2023年房地产行业为债券兑付的高峰期;若考虑全额回售因素,2023年房地产行业将面临5228亿元的债券兑付。存续债中,非国有房企占比较低,但到期/回售相对集中于2023年;国有房企占比较高,但期限结构相对分散(见图3)。

信用风险分析及展望

2022年以来,房地产行业调控政策不断优化,预计在房地产销售未出现明显回暖之前,房地产调控政策将进一步优化。以“三道红线”为重要标志的房地产行业调控政策出台以来,房地产行业融资受限,房企债券违约增加,对房地产市场、金融市场乃至整体经济产生冲击。2021年四季度以来,中央及地方对房地产行业的调控政策开始出现宽松,围绕“支持房地产企业正常融资需求”、放松限购条件及降低房贷利率等主题的政策逐步增多。

从中央层面来看,2022年4月,中央政治局会议强调,要有效管控重点风险,守住不发生系统性风险底线。要坚持房子是用来住的、不是用来炒的定位,支持各地从当地实际出发完善房地产政策,支持刚性和改善性住房需求,优化商品房预售资金监管,促进房地产市场平稳健康发展。2022年10月28日,《国务院关于金融工作情况的报告》中提出,妥善化解房地产金融风险。推动房地产企业风险处置,做好金融支持保交楼工作。引导金融机构支持房地产业合理融资需求,校正过度避险行为,推动个人住房贷款利率下行,更好满足刚性和改善性住房需求。2022年11月8日,交易商协会发布消息,将继续推进并扩大民营企业债券融资支持工具,支持包括房地产企业在内的民营企业发债融资;11月11日,中国人民银行、银保监会发布《关于做好当前金融支持房地产市场平稳健康发展工作的通知》,出台16条举措维护房地产市场稳定;11月28日,证监会发出“第三支箭”,恢复上市房企融资。

从地方层面来看,一线城市尚未出台较大力度的宽松政策;二线城市中多数,尤其是2022年二季度以来,在降低首套购房条件、提高公积金贷款额度、放松落户标准及购房补贴等方面出台了较多的宽松政策;三线及以下城市房地产市场、土地市场受冲击较重,多数地区已基本放开房地产限购。

2021年以来,我国房地产销售增速快速下滑,銷售回升仍面临较大不确定性。据Wind统计,在房地产开发投资方面,2020—2022年,房地产开发投资完成额分别为14.14万亿元、14.76万亿元和13.29万亿元,同比增速分别为7%、4.4%和-10%,增速持续下降。2021年以来,房地产行业信用风险提升、融资环境恶化、流动性困境等因素限制了房企在项目中的投入,拿地及新开工拖累了行业开发投资完成额的增速。

在商品房销售面积和销售额方面,2020—2022年,商品房销售面积分别为17.61亿平方米、17.94亿平方米和13.58亿平方米,同比增速分别为2.6%、1.9%和-24.3%;商品房销售额分别为17.36万亿元、18.19万亿元和13.33万亿元,同比增速分别为8.7%、4.8%和-26.7%。同期,房价指数方面,住宅价格指数增速逐年放缓,并于2022年二季度出现负增长(见图4)。

2021年以来,房地产行业销售及价格指标快速下滑,居民购房需求快速收缩,短期来看,主要是多种因素的叠加影响。首先,在经济下行、失业风险提升的背景下,居民对未来收入预期较为悲观,倾向于增加预防性储蓄并降低家庭杠杆;其次,房地产行业销售下滑、房价下跌风险加大,居民对房地产市场预期转弱;最后,房地产企业经营困难,期房烂尾风险提升,进一步加重居民的观望情绪。

2022年二季度以来,各地大量出台放松限购等政策,2022年下半年全国商品房销售面积和销售额累计同比降幅也出现小幅收窄,但未来居民对房地产预期的改善仍需要一定过程且具有较大不确定性。

2021年以来,房地产行业盈利大幅下降,非国有房企表现差于国有房企。预计未来一年,行业盈利仍不容乐观,非国有房企和国有房企的盈利将会进一步分化。近年来,房地产行业盈利能力出现大幅下滑。利润规模方面,2019—2021年及2022年前三季度,101家上市房企合计分别实现净利润2998.68亿元、2715.56亿元、753.15亿元和478.72亿元,分别同比增长15.76%、-9.44%、-72.27%和-58.3%,自2020年以來净利润持续负增长。

从盈利能力指标来看,2019—2021年,上市房企毛利率分别为31.26%、26.67%和20.62%,营业利润率分别为17.14%、14.09%和5.5%,总资产收益率分别为2.78%、2.18%和0.56%,净资产收益率分别为13.97%、10.63%和2.72%,均呈下降态势。从不同性质的房企来看,非国有房企在本轮调控中经营困难程度高于国有房企,盈利指标下滑幅度明显大于国有房企。2022年前三季度,上市房企毛利率、营业利润率、总资产收益率和净资产收益率分别为18.56%、5.47%、0.35%(未经年化)和1.71%(未经年化),均较2021年同期有所下降(见图5)。

短期来看,行业成本端受益于2021年以来多数城市土地价格有所回落而存在一定下降趋势,但由于近来在土地市场中,国有房企参与程度明显高于非国有房企,预计成本下降的主体以国有房企为主;销售端目前仍然低迷,房价存在一定下行压力,目前宽松的政策对销售形成一定正向刺激,但未来恢复情况仍存在一定的不确定性。

地产行业债务负担仍处于较高水平,融资分化明显,融资环境仍较为严峻。在债务方面,房地产行业债务负担仍处于较高水平。具体来看,2019—2021年末及2022年9月末,101家上市房企平均资产负债率分别为79.62%、79.45%、79.73%和79.35%,仍维持在较高水平;剔除预收款后的资产负债率①的中位数分别为67.29%、69.36%、68.52%和68.01%,2021年末以来呈小幅下降态势,但仍处于较高水平(见图6)。截至2022年9月末,上市房企中有37家房企高于70%。

净负债率②是衡量房地产企业资金链安全和杠杆使用情况的重要指标。2019—2021年末及2022年9月末,上市房企净负债率中位数分别为66.25%、68.32%、66.38%和67.46%,有所波动(见图7)。截至2022年9月末,有35家房企的净负债率高于100%,未来将面临较大的压缩债务规模压力。

在现金流方面,2021年以来,受融资受限及销售下降等因素影响,房地产行业现金流状况较差。2019—2021年,上市房企经营活动产生的现金流量净额合计分别为2340.55亿元、3112.35亿元和3682.56亿元,随着销售规模增加及房企加强销售回款,而不断增长。2022年前三季度,上市房企经营活动产生的现金流量净额为729.94亿元,受销售规模下降等因素影响大幅下降。

2019—2021年及2022年前三季度,上市房企筹资活动产生的现金流量净额合计分别为349.89亿元、593.55亿元、-3250.23亿元和-2233.69亿元(见图8),其中2021年以来,行业融资流入下降、偿债大幅增长。若将上市房企按国有和非国有分类来看,2021年以来的筹资活动现金流的大额流出主要由非国有房企产生。

从行业债券融资方面来看,2020年下半年以来,房地产行业债券净融资额由正转负,并在2021年一季度和三季度形成债券融资净偿还的高峰;2021年四季度以来,房地产行业债券融资净偿还量开始收缩,至2022年二季度实现净融入,行业融资环境有所改善。若将发债房企按国有和非国有分类来看,债券融资实现净流入主要是国有房企,非国有房企仍处于较大规模的净偿还阶段,融资环境仍较为严峻。

整体来看,房地产行业债务负担仍处于较高水平,受融资恶化及销售下降等因素影响,整体现金流状况较差。未来一年内,考虑到销售回升的不确定性以及非国有房企风险暴露后恢复融资困难程度高的因素,预计房地产行业现金流状况改善较为困难,非国有房企流动性风险仍有待改善。

近年来,房地产行业偿债能力弱化,其中非国有房企的短期偿债指标弱化尤为明显。在短期偿债指标方面,2019—2021年及2022年前三季度,101家上市房企平均的经营活动产生的净现金流对流动负债的保障程度③分别为3.37%、3.93%、4.34%和0.9%,处于低水平且存在进一步的弱化现象;平均现金短债比④分别为1.01倍、1.14倍、0.99倍和0.82倍,整体有所下降;若将上市房企按国有和非国有分类来看,国有房企的现金短债比分别为1.10倍、1.32倍、1.51倍和1.35倍,非国有房企的现金短债比分别为0.95倍、1.02倍、0.71倍和0.55倍,体现出国有房企短期偿债指标有所改善,而非国有房企则在2021年末以来明显减弱。

在长期偿债指标方面,由于利息支出大幅增长,房地产行业EBITDA利息倍数⑤近年来持续下降,对利息的保障能力明显减弱。2019—2021年,上市房企EBITDA利息倍数的中位数分别为6.61倍、4.36倍和2.82倍,偿债能力下降幅度较大。

结论

2022年二季度以来,调控放松的政策明显增多,销售降幅边际小幅收窄,但居民购房预期尚未扭转,非国有房企融资环境仍有待改善,同时叠加未来一年存在债券兑付高峰的因素,预计未来一年房地产行业信用风险仍将处于较高水平,非国有房企的违约风险仍需关注。

(本文仅代表作者个人观点,与所在单位无关)

(作者单位:中粮信托有限责任公司风险管理部)

责任编辑:孙 爽