一季报发布,美中小银行存款流出可控商业抵押贷款是潜在的危机

2023-04-23吴海珊

吴海珊

过去一周,美国银行业拉开了一季报的序幕。从业绩报来看,发生于3月的美国银行业危机已经基本稳定,表现为大部分大银行的业绩向好;中小银行方面,存款流出基本稳定。至少,截至本刊发稿,已发布业绩报的银行没有发生业绩爆雷的情况。

但是瑞信亚太区财富管理部大中华区副主席陶冬以及野村中国首席经济学家陆挺都指出,商业贷款是美国银行业即将要面临的另一个风险。“今年底到明年年初是商业贷款集中到期的时候,持有大量商业抵押债券的银行届时将面临另一场波动。”陶冬说。

大银行业绩基本向好500点加息下,净利息收入普遍大增

大银行率先发布了业绩报。从结果来看,大银行的业绩报基本超出市场预期。从市场反应来看,除了对高盛有些担忧外,对其他银行基本保持了相对正面的态度。

财报显示,大银行在3月以来的美国银行业危机中并未受到明显的影响。陶冬表示,这是因为大银行通常在风险管理方面更为完善,能够快速实现证券化,从而在危机中降低自己的风险。

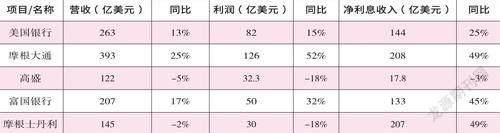

高盛和摩根士丹利的业绩相对稍差,营收同比下降5%和2%。其中的一个重要原因在于,二者在投行领域的业务规模较大。从表3可以看出,高盛和摩根士丹利的存款规模大幅低于其他银行。而作为商业银行主要收入的净利息收入,在一季度为银行的利润做出了巨大的贡献(如表1)。

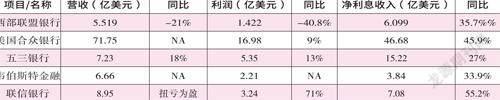

表2 美国中小银行一季度业绩

数据来源:公司公告注:部分银行因为1 季度出现了并购等较大商业活动,与去年同期不具备可比性。大银行甚至可以说是受益了。

表3 大银行的存款变动及信贷准备金变动

数据来源:公司公告

表1 美国大银行一季度业绩情况

数据来源:公司公告

从结果来看,无论大小,绝大部分银行的净利息收入都出现了较高的增长。甚至,部分银行净利息收入的涨幅接近50%。毫无疑问,这是由美联储在过去一年近500点的加息造成的。

“利率上升”几乎是所有银行财報中在解释净利息收入中会使用到的词。利率上升会直接拉开银行的存贷息差。从银行已经公布的数字来看,部分银行的息差同步出现了数十个点的涨幅。如五三银行(FITB)2022年一季度该行的息差为2.59%,2023年一季度达到3.29%;合众银行一季度的净息差达到3.1%,环比上升9个百分比,更是大幅高于2022年同期的2.44%。

大银行甚至可以说是受益了。

但是从另一个角度来看,大幅加息也会损害到银行的资产负债表,压低其资产价值。

小银行资金流出可控部分银行存款与2022年四季度持平

在3月份的美国中小银行业危机中,许多储户为了规避风险,将储蓄资金取出,转存到了更大的银行中。这个迹象从季报中可以看出端倪。

以美国银行为例,整个一季度,美国银行的存款环比去年四季度下降了1%,但统计平均存款数值,却环比下降了7%。这侧面证明,美国银行在季度末(也就是硅谷银行爆雷之后)的较短时间内,出现了存款流入的迹象。

同时,不可忽略的是,其中一些资金流向了货币基金市场,一季度末美国货币基金市场的资金流入量创了纪录。“这是因为,在硅谷银行破产之前,人们认为将钱存在银行,尽管收益不高但是风险很低。但是硅谷银行的破产打破了这一认知,在同样高的风险下,人们更愿意去追求高收益”,陶冬分析表示。

不过,从已公布的财报可以看出,包括小银行在内,存款并没有出现不可挽回的、崩溃式的流出。因为随着时间的推移,储户开始看重银行的存款黏性。富国银行分析师JaredShaw认为,3月份之后,银行的存款被存款保险覆盖的比重高,被视为更安全的存款。

一季报显示,中小银行正在提高其被存款保险覆盖的比例。联信银行(CMA)在季报中写道,没有存款保险覆盖的存款减少了105亿美元,降至336亿美元,占存款总额的54%;美国合众银行(USB)数据显示,其受到存款保险覆盖的存款占存款总额的51%;五三银行整体存款中,被存款保险覆盖的比例从去年四季度的58%提升至一季度的60%

也有一些银行的存款并没有出现特别明显的下降,例如五三银行的期末存款总额与2022年四季度基本持平,核心存款仅小幅下降了1%。《红周刊》上周采访的“量化宽松”理论创始人、曼彻斯特大学银行与经济学教授理查德·沃纳就表示,美国一些小银行的资产情况良好,它们具有自身优势,主要的客户是其所在区域的居民。

由此可以看出,中小银行的危机不会大面积爆发,目前的风险仍在可控范围内。

商业地产贷款可能引发另一场危机

同时,从一季报可以看出,跟银行净利息收入同样出现高增长的,还有银行的信贷损失准备金。

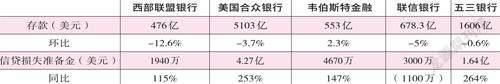

从表4不难看出,不论是大银行还是小银行都大幅提高了信贷损失准备金。如西部联盟银行2023年第一季度的信贷损失准备金总计1940万美元,而2022年第四季度仅为310万美元。

表4中小银行的存款变动及信贷准备金变动

数据来源:公司公告。

从一季度情况看,信贷损失已经明显增高。西部联盟一季度的贷款冲销净额为600万美元,占平均贷款(年化)的0.05%,而2022年第四季度的冲销净额为180万美元,占平均贷款(年化)的0.01%。

其中的主要风险来自于商业抵押贷款的问题。陶冬表示:“在美联储暴力加息近500个点后,金融行业最弱的一环可能会出问题,这个最弱的一环就是商业地产,尤其是写字楼。”原因包括两方面,一方面是疫情带来的工作方式的变化,导致写字楼空置率非常高;另一方面,基准利率的提升,导致按揭成本的上涨。

陆挺也表现出了同样的担忧,“尽管美国银行业危机看起来已经告一段落,但是后续的隐忧还没有完全解除,就是商业地产。商业地产在疫情期间是一个明显处于下行的资产,且在快速加息背景下,作为长期资产的商业地产本身价值就在下降,而商业地产的资金很多是通过各种渠道从银行贷款来的。”据陆挺介绍,美国70%左右的房地产贷款是来自中小银行的。

根据陶冬的测算,今年年底,商业按揭的还款高峰期就会到来。届时,中小银行可能会面临另外一波挑战。

甚至大银行也已经开始储粮过冬了。富国银行首席执行官查理·沙夫在财报中明确表示,“风险控制议程是首要任务。”美国银行则率先发起了裁员计划。4月18日,美国银行宣布在6月底前裁员4000人,在4月的前两周美国银行已经裁员了1000人。