新冠肺炎疫情背景下中国与吉尔吉斯斯坦贸易竞争力研究

——基于国际产能合作细分产业视角

2023-03-14杨习铭汤婉钰

杨习铭 汤婉钰 黄 钦

(新疆财经大学 经济学院, 新疆乌鲁木齐 830012)

一、 引言

吉尔吉斯斯坦东南与中国新疆接壤,是中亚地区与中国相连的门户。 自2013 年“一带一路”倡议提出以来,中国与吉尔吉斯斯坦在产品贸易、境外产业园区建设等方面取得一系列重大成果, 近年来, 中国已成为吉尔吉斯斯坦第一大贸易伙伴国、最大投资来源国和最大进口来源国。 受目前国际政治环境和2020 年以来持续新冠肺炎疫情的影响,中吉国际产能合作面临诸多困境, 但两国始终保持了良好的经贸合作伙伴关系。2022 年6 月“中国+中亚五国”外长第三次会晤提出:完善中国与中亚五国贸易合作机制, 同时打造更多新冠肺炎疫情后六国贸易合作的协调和沟通机制,并且开辟六国外贸和跨国企业交流的多元路径。 2022 年7 月,中国和吉尔吉斯斯坦签署《中华人民共和国政府和吉尔吉斯共和国内阁中长期经贸合作规划(至2030 年)》,就深化互利经贸合作,推动双边经贸合作提质升级和中吉经贸关系高水平发展提出新的目标要求。 对中国与吉尔吉斯斯坦贸易竞争力的分析研究,可进一步拓展国际产能合作的研究范围,丰富中国与中亚国家产能合作的内容,为中吉两国未来经贸合作发展提供一定参考,同时为中国与“一带一路”沿线国家的区域经济合作注入新活力。

二、 文献综述

目前,国内外学者对中吉两国的贸易研究主要结合国际国内“两个大局”“两个市场、两种资源”,对内化解国内产能过剩,助推产业转型升级,实现次区域国家间优势互补和资源优化配置;对外可助推沿线国家国际产能合作,提升沿线国家制造业向全球价值链攀升。 一是对中国与吉尔吉斯斯坦贸易合作关系的研究。 高新才和梅兰(2012)认为中吉贸易关系受多重经济因素影响, 要充分发挥竞争优势,适当调整贸易结构,消除贸易壁垒。[1]程云洁(2014)、尔保利(2016)认为中国与吉尔吉斯斯坦贸易合作关系较为稳定,但两国贸易发展水平差距较大,商品结构较为单一,建议中国应加大对吉尔吉斯斯坦的投资力度, 积极发展口岸经济。[2-3]李颖(2017)、高志刚(2018)运用局部均衡模型分析,提出关税减少有利于两国贸易发展,鉴于吉尔吉斯斯坦资源禀赋和经济发展水平,应加强中吉两国互补产业以及信息化合作,提高两国贸易合作的增长效应。[4-5]江丽(2014)、王其猛(2022)以“一带一路”为背景, 对中吉贸易结构和贸易互补性进行深入研究,发现两国贸易互补性表现在技术、经济投资、地缘和深加工方面存在互补性,提出不断优化贸易结构,实现两国互利双赢。[6-7]二是针对中国和吉尔吉斯斯坦细分产业贸易的研究。 方媛(2012)、努娜木·吐尔逊买买提(2021) 认为中吉农产品产业内贸易程度较低,影响两国贸易的主要原因是对外开放程度和经济发展水平,提出中吉两国农产品耦合性较高,互补性强,发展前景广阔。[8-9]上述研究主要集中在中吉贸易规模、结构、竞争性和互补性等推进路径及对策建议方面。 但是针对两国特定细分产业贸易竞争力的分析很少,且大多采用单一竞争力指标进行分析。 全文创新点主要体现在:一是运用比较优势,竞争优势和互补优势等9 个指标构建贸易竞争力综合评价指标体系。 二是对中国和吉尔吉斯斯坦总体产业和细分产业进行深入分析,能够更加精准地找出影响中吉两国贸易竞争力的关键因素。 三是针对性提出中吉两国未来优势产业、互补产业和重点产业的合作方式及对策建议。

三、中国与吉尔吉斯斯坦贸易现状分析

(一) 贸易规模

1. 中国贸易规模

由图1 可知,2010—2021 年中国进出口贸易额总体呈上升趋势, 由2010 年的29737.65 亿美元增至2021 年的60466.64 亿美元, 增长了1.03 倍。 其中2015—2016 年期间由于国际贸易保护主义以及国内外市场需求低迷,中国进出口贸易总额呈下降趋势。 随着世界经济的复苏,国内经济稳中向好,中国进出口总额再次进入增长阶段。2020 年新冠肺炎疫情暴发以来,中国疫情防控政策及时有效,其防控效果处于世界领先地位,且中国稳增长和双循环措施取得明显成效,2021 年中国进出口规模超6 万亿美元,同比增长29.8%。 (1)出口。 2010—2021 年中国出口贸易额总体呈上升趋势, 由2010 年的15777.63 亿美元增至2021 年的33623.02 亿美元,增长了1.13 倍。 2021 年出口规模增幅较大主要得益于中国进出口结构优化和疫情防控措施有效,且高新技术产品出口保持了较高增速。 (2) 进口。2010—2021 年中国进口贸易总额也呈上升趋势,由2010 年的13960.02 亿美元增至2021 年的26843.63亿美元,增长了0.92 倍。 2021 年中国进口额增幅较大, 可能的原因是2021 年新冠肺炎疫情防控期间进口产品价格上涨,尤其是能源矿物类和高新技术产品,同时国内对进口商品的需求量仍然较大。

图1 2010—2021 年中国进出口贸易额一览图(单位:亿美元)

2.吉尔吉斯斯坦贸易规模

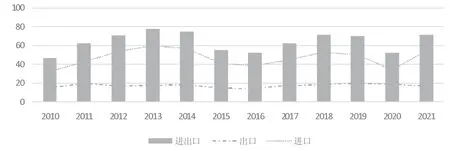

由图2 可知,2010—2021 年吉尔吉斯斯坦进出口贸易额总体呈上升趋势,由2010 年的47.11 亿美元增至2021 年的71.36 亿美元,增长了0.51 倍,其中2020 年新冠肺炎疫情对吉尔吉斯斯坦进出口贸易产生了一定抑制作用,2020 年该国进出口贸易额下降至52.5 亿美元,2021 年出现快速反弹,主要是中国与吉尔吉斯斯坦加强了贸易合作有关。 (1)出口。 2010—2021 年吉尔吉斯斯坦出口贸易总额基本保持平稳且略微上升趋势, 由2010 年的14.88 亿美元增至2021年的16.88 亿美元,增长了0.13 倍。 (2)进口。2010-2021 年吉尔吉斯斯坦进口贸易总额呈波动上升趋势,由2010 年的32.23 亿美元增至2021 年的54.48 亿美元,增长了0.69 倍。 其中2020年出现了较大程度下滑,主要是新冠肺炎疫情导致全球贸易整体不景气,使得吉尔吉斯斯坦进口额出现大幅下降。

图2 2010—2021 年吉尔吉斯斯坦进出口贸易额一览图(单位:亿美元)

3.中国-吉尔吉斯斯坦贸易规模

由图3 可知,2010—2021 年中对吉进出口贸易额总体呈上升趋势, 由2010 年的42 亿美元增至2021 年的75.53 亿美元,增长了0.8 倍,2020 年中对吉进出口贸易总额为29 亿美元,主要是新冠肺炎疫情影响导致中对吉进出口贸易额快速下滑,2021 年由于海关检疫限制解除,中吉两国加强经贸合作和国际产能合作,中对吉进出口贸易额快速上升。 (1)出口。 2010—2021 年中对吉出口额总体呈上升趋势,由2010 年的41.28 亿美元增至2021 年的74.74亿美元,增长了0.81 倍。 2020 年受新冠肺炎疫情影响,中对吉出口额大幅下降。 (2)进口。 2010—2021年中自吉进口贸易额增幅较小, 由2010 年的0.72亿美元增至2021 年的0.79 亿美元。 因吉尔吉斯斯坦出口产品主要为资源密集型产品,中对吉的产品总体需求不足,导致进口贸易规模偏小。

图3 2010—2021 年中国-吉尔吉斯斯坦进出口贸易额一览图(单位:亿美元)

(二)贸易结构

2018 年和2021 年中国-吉尔吉斯斯坦进出口贸易结构分析如下:

1.出口。2018 年中对吉出口额为55.57 亿美元,出口产品主要为化学制品、按原材料分类的制成品、机械运输类和杂项制品类等工业制成品,四类产品合计占比98.44%,而资源密集型产品占比仅为1.56%。 2021 年中对吉出口额为74.74 亿美元,较2018 年增长34.5%, 且出口结构较稳定, 主要为劳动密集型产品和资本、技术密集型产品, 合计占比98.28%, 而资源密集型产品占比仅为1.71%。

2.进口。 2018 年中自吉进口额为0.54 亿美元,其中中自吉进口排名前三的产品是非食用原料、按原材料分类的制成品和食品与活动物,分别占比47.62%、34.05%、12.08%,合计占比93.75%。 2021 年中自吉进口产品主要为非食用原料和未分类产品, 分别占比36.60%和46.19%,而食品和活动物进口占比降至0.56%。

四、中国与吉尔吉斯斯坦贸易竞争力分析

(一)中国、吉尔吉斯斯坦总体产业竞争力分析

1.中国总体产业竞争力分析

(1)比较优势

①RCA 指数。 2021 年中国按原材料分类的制成品、机械运输类、杂项制品RCA 指数分别为1.28、1.36、1.92,介于1.25 和2.5 之间,表明这三类产品具有很强的比较优势;其他产品都不具有明显的比较优势。 ②NRCA 指数。 2021 年中国总体产业NRCA指数排在前三位的是杂项制品、按原材料分类的制成品和机械运输类产品,NRCA 指数分别为3.57、2.06、1.28,表明这三类产品具有很强的出口比较优势。 ③Dt 指数。 2021 年中国非食用原料、矿物燃料类、动植物油脂、化学制品、杂项制品和未分类产品的Dt 指数均大于0, 表示这六类产品比较优势上升。 通过上述三类比较优势指数的分析,中国杂项制品、机械运输类和按原材料分类的制成品有较强的比较优势(见表1)。

(2)竞争优势

①TC 指数。 2021 年中国按原材料分类的制成品、机械运输类、杂项制品的TC 指数分别为0.44、0.23、0.63,具有国际竞争优势。②IMS 指数。2021 年中国十类产品的IMS 指数均大于1%, 其中排在前三位的是杂项制品、机械运输类和按原材料分类的制成品,IMS 指数分别为0.31、0.22、0.20, 表明其竞争优势和国际影响力较强。 ③CA 指数。 2021 年中国杂项制品、按原材料分类的制成品和机械运输类产品的CA 指数均大于0, 分别为1.35、0.61、0.30。通过以上三类竞争优势指数的分析可见,中国杂项制品、机械运输类以及按原材料分类的制成品具有较强的国际竞争优势(见表1)。

2.吉尔吉斯斯坦产业竞争力分析

(1)比较优势

①RCA 指数。 2021 年吉尔吉斯斯坦未分类产品、 非食用原料、 食品与活动物RCA 指数分别为3.89、3.70、2.63,均大于2.5,表明这三类产品具有极强的比较优势;饮料及烟草、按原材料分类的制成品RCA 指数分别为2.06、1.61, 介于1.25 和2.5 之间,具有很强的比较优势;其他产品都不具有明显的比较优势。②NRCA 指数。2021 年吉尔吉斯斯坦食品与活动物、 非食用原料以及未分类产品的NRCA指数分别为1.45、15.15、31.96,表明这三类产品具有较强的出口比较优势。③Dt 指数。2021 年吉尔吉斯斯坦除未分类产品外其他产品的Dt 指数均大于0,表明其出口比较优势不断提升,其中排在前三位的是按原材料分类的制成品、机械运输类、饮料及烟草类产品,Dt 指数分别为2.34、0.78、0.66。 通过以上三类比较优势指数的分析,吉尔吉斯斯坦非食用原料和未分类产品具有较强的比较优势(见表1)。

(2)竞争优势

①TC 指数。 2021 年吉尔吉斯斯坦非食用原料和未分类产品的TC 指数为0.65、0.82, 具有国际竞争优势。②IMS 指数。2021 年吉尔吉斯斯坦IMS 指数排名前三的为未分类产品、非食用原料、食品与活动 物 产 品,IMS 指 数 分 别 为0.00031、0.00030、0.00021。③CA 指数。2021 年该国未分类产品、非食用原料、 食品与活动物的CA 指数分别为3.76、3.48、0.75,均大于0,具有一定的国际竞争优势。 通过以上三类竞争优势指数的分析,吉尔吉斯斯坦非食用原料和未分类产品具有较强的竞争优势(见表1)。

3.中国-吉尔吉斯斯坦互补优势指数分析

(1)中-吉互补优势

①Cij指数。 2021 年中对吉杂项制品和按原材料分类的制成品的Cij 指数分别为2.51、2.36 均大于1, 表明中国与吉尔吉斯斯坦这两类产品的互补性较大。 ②TCD 指数。 2021 年中对吉资本、技术密集型产品、 劳动密集型产品以及食品与活动物的TCD 指数均较大,表明中国与吉尔吉斯斯坦此类产品的贸易联系较紧密,其中杂项制品、机械运输类、按原材料分类的制成品、化学制品、食品与活动物的TCD 指 数 分 别 为 2884.02、481.03、415.9、66.2、60.97。 ③IIT 指数。 2021 年中对吉IIT 指数排在前三位的是饮料及烟草、非食用原料和未分类产品,分别为0.70、0.53、0.04。 通过以上三类互补优势指数的分析,中对吉杂项制品和按原材料分类的制成品具有很强的互补优势(见表1)。

(2)吉-中互补优势

①Cij指数。2021 年吉对中的非食用原料、食品与活动物、未分类产品、按原材料分类的制成品Cij指数分别为11.77、1.95、1.89、1.07, 四类产品的Cij指数均大于1, 表明吉对中这四类产品具有较强的互补性。 ②TCD 指数。 2021 年吉对中非食用原料、饮料及烟草、矿物燃料类、按原材料分类的制成品TCD 指数分别为3.88、2.07、1.07、0.82, 表明这四类产品的贸易联系较为紧密。 ③IIT 指数。 2021 年吉对中资源密集型产品IIT 指数较大, 其中非食用原料和矿物燃料类产品IIT 指数分别为0.14、0.12。 通过以上三类互补优势指数的分析,吉对中非食用原料和按原材料分类的制成品具有较强的互补优势(见表1)。

表1 2021 年中、吉总体产业比较优势、竞争优势和互补优势对比分析一览表

(二)中国-吉尔吉斯斯坦重点细分产业竞争力分析

1.比较优势

(1)RCA 指数。 2021 年中国预制建筑物、纺织品、 通信设备类产品RCA 指数分别为3.52、2.67、2.60 均大于2.5, 表明中国这三类产品具有极强的国际竞争力;家具、旅行用具、办公设备、饮料、服装产品、杂项制品、金属制品、电力机械八类产品的RCA 指 数 分 别 为2.48、2.45、2.40、2.36、2.31、1.90、1.83、1.44,均介于1.25 和2.5 之间,表明具有很强的国际竞争力; 橡胶制品RCA 指数为1.03, 介于0.8和1.25 之间,表明具有较强的国际竞争力。 2021 年吉尔吉斯斯坦非货币用黄金、饮料、活动物、纺织纤维、乳制品和禽蛋、蔬菜及水果、金属矿等七类产品的RCA 指数分 别为31.37、10.68、9.64、7.74、5.60、5.31、4.31,均大于2.5,表明具有极强的国际竞争力;煤、生皮、非金属矿、烟草等四类产品RCA 指数分别为2.32、2.21、2.17、1.53, 介于1.25 和2.5 之间,表明具有很强的国际竞争力;皮革制品RCA 指数为0.94,介于0.8 和1.25 之间,表明具有较强的国际竞争力。(2)NRCA 指数。 2021 年中国预制建筑物、家具、服装产品、纺织品的NRCA 指数分别为48.87、27.43、11.42、7.19;2021 年吉尔吉斯斯坦金属矿、生皮、非货币用黄金、 皮革制品的NRCA 指数分别为146.69、69.28、49.11、25.92,表明这些产品具有很强的出口竞争力。 (3)Dt 指数。2021 年中国金属制品、电力机械、旅行用具和杂项制品的Dt指数大于0, 这四类产品出口增长速度较快, 竞争力不断增强。 其余产品Dt 指数均小于0,表明其出口竞争力有不同程度下降;2021 年吉尔吉斯斯坦非金属矿产品、皮革制品、烟草和饮料的Dt 指数分别为3.51、1.42、0.68、0.60,这四类产品出口增速较快(见表2)。

2.竞争优势

(1)TC 指数。 2021 年中国橡胶制品、纺织品、金属制品、通信设备、办公设备、预制建筑物、家具、旅行用具、 服装产品和杂项制品十类产品的TC 指数均大于0;吉尔吉斯斯坦乳制品和禽蛋、生皮、纺织纤维、金属矿、煤、非货币用黄金、皮革制品和非金属矿八类产品的TC 指数均大于0,表明中吉两国此类产品在国际竞争中处于竞争优势。 (2)IMS 指数。2021 年中国产品IMS 指数排在前五位的是预制建筑物、纺织品、通信设备、家具和旅行用具, 其指数分别为0.56、0.43、0.42、0.40、0.39, 表明其具有较强的产业竞争优势;吉尔吉斯斯坦的产品IMS指数都很小,其中指数最大的为饮料产品。(3)CA 指数。2021年中国产品CA 指数排在前五位的是预制建筑物、 家具、纺织品、 服装产品和饮料,其指数分别为3.42、2.39、2.19、2.11、1.96;吉尔吉斯斯坦的产品CA 指数排在前五位的是非货币用黄金、饮料、纺织纤维、活动物、乳制品和禽蛋,其指数分别为31.19、8.46、6.82、6.55、4.69(见表2)。

3.互补优势

(1)Cij指数。 中国和吉尔吉斯斯坦具有较强的互补优势,2021 年中对吉电力机械、办公设备、旅行用具、通信设备、 纺织品等五类产品的Cij指数分别为2.73、1.96、1.85、1.8、1.27, 表明中对吉这五类产品的贸易互补性较强,未来合作潜力较大;2021 年吉对中Cij 指数排名前五位的是活动物、饮料、蔬菜及水果、烟草和纺织纤维,其指数分别为27.56、23.68、13.55、8.60、7.14,吉对中这五类产品的贸易互补性较强。(2)TCD 指数。2021 年中对吉除饮料外其他产品的TCD 指数都很大,排在前五位的是服装产品、纺织品、杂项制品、电力机械和通信设备, 其指数分别为2274.86、264.55、171.31、154.69、134.41,表明中对吉这五类产品贸易联系紧密;2021年吉对中金属矿、 烟草的TCD 指数分别为3.73、2.04,表明吉对中这两类产品的贸易联系较紧密,该国其余产品的TCD 指数较小。(3)IIT 指数。2021 年中对吉除饮料外其他产品的IIT 指数较小, 产业内贸易程度较低。2021 年吉对中饮料、纺织纤维的IIT指数分别为0.82、0.81,其余产品的IIT 指数较小,产业内贸易程度较低(见表2)。

表2 2021 年中国和吉尔吉斯斯坦重点细分产业比较优势、竞争优势和互补优势一览表

五、结论与对策建议

(一) 研究结论

1. 通过对2021 年中国和吉尔吉斯斯坦总体产业贸易竞争力的分析,中国杂项制品、机械运输类以及按原材料分类的制成品具有竞争优势和比较优势, 吉尔吉斯斯坦非食用原料和未分类产品具有比较优势和竞争优势;中对吉杂项制品和按原材料分类的制成品具有很强的互补优势,吉对中非食用原料和按原材料分类的制成品具有较强的互补优势。

2. 通过对2021 年中国和吉尔吉斯斯坦重点细分产业贸易竞争力的分析,中国橡胶制品、纺织品、金属制品、通信设备、办公设备、预制建筑物、家具、旅行用具、服装产品、杂项制品十类产品具有比较优势和竞争优势; 吉尔吉斯斯坦乳制品和禽蛋、生皮、纺织纤维、金属矿、煤、非货币用黄金、皮革制品、 非金属矿八类产品具有比较优势和竞争优势。中对吉互补性较强的产品是电力机械、 办公设备、旅行用具、通信设备和纺织品五类;吉对中互补性较强的产品是活动物、饮料、蔬菜及水果、烟草和纺织纤维五类。 中对吉贸易联系较为紧密的产品是服装产品、纺织品、杂项制品、电力机械和通信设备五类;吉对中贸易联系较为紧密的产品是金属矿和烟草产品。

(二) 对策建议

1.提升优势产业核心竞争力。 充分发挥中吉两国优势产业的比较优势、 竞争优势和互补优势,提升按原材料分类的制成品等优势产业的核心竞争力,如皮革制品、橡胶制品、棉纺织品、人造纤维等,中国可对此类产业加大数字技术要素投入,将其打造成独具创新特色的产业。 中吉纺织产业应加快两国纺织产品技术创新、设备改造升级、管理及市场营销的信息化和智能化,在低碳纺织、绿色纺织、资源循环纺织等技术环节取得新突破,加快向国际纺织服装市场的全球价值链、产业链和生产链中高端挺进。

2.加强重点产业优势互补。 中吉两国在食品与活动物、非食用原料、机械运输类以及杂项制品具有较强的比较优势和竞争优势,应将其作为未来两国产能合作的重点产业。 吉尔吉斯斯坦的乳制品、纺织纤维等产品具有极强的国际竞争力,可将吉尔吉斯斯坦的资源密集型产品、劳动密集型产品与中国的先进技术相结合, 提高这类产品的深加工能力。 同时充分利用中吉乌“公铁联运”国际货运班列的产品贸易流通便利,加强与周边沿线国家及地区的交流合作。 将中国服装产品的先进生产加工技术与吉尔吉斯斯坦具有竞争优势的生皮、生毛皮以及纺织纤维等产品相结合,在新型纺织品牌和特色产品设计、研发、营销及品牌运营等环节,积极参与国际纺织产品分工,实现流程和工艺升级。

3.提高互补产业合作水平。 中国和吉尔吉斯斯坦在矿物燃料类和化学制品方面具有较强的互补优势,可加强上中下游产业链合作,增强两国此类产品的贸易联系。 一是提高产品加工水平,可在吉尔吉斯斯坦建立完整的煤、石油、天然气选开采和冶炼产业链,加大新型加工设备投入,在矿产开发、加工和销售等投资领域开展国际产能合作。 二是依托中国的人才、资金、设备和技术研发等优势与吉尔吉斯斯坦的要素禀赋优势及劳动力资源,积极合作开发火电、水电、风电、太阳能和核电项目,促进双边合作共赢。

4.拓展与沿线国家产能合作。 对于中吉两国都不具有出口优势的产品应加强同沿线国家的交流合作,不断学习先进技术,提高两国创新能力。 同时建立高效互利的国际分工体系,与周边沿线国家开展深度合作与交流,创新两国出口产品技术与发展模式,积极参与全球价值链分工与合作;对于饮料类产品,应积极向美国、日本等国家的先进技术水平看齐,学习并建立具有本国竞争优势的饮料产品;对于动植物油脂类产品,应与竞争力较强的印度尼西亚、马来西亚等具有动植物油脂类优势的国家开展国际合作。

5.促进两国贸易数字化转型。 加快两国出口产品信息化、网络化、数字化和智能化建设。 中吉两国可通过建立中吉跨境电商集群,中吉数字贸易国际合作论坛机制,拓宽两国纺织品牌、特色产品的国际销售渠道和市场份额。 同时积极推进物联网、大数据、5G 技术等数字经济合作,赋能产业数字化转型,促进双边经贸合作提质升级和中吉经贸关系高水平发展。

6.推进中吉乌铁路贸易运输便利化。 中吉乌铁路的建成,将全面促进中亚贸易的蓬勃发展,进一步推动中吉两国经贸合作提质增效。 同时也为中国新疆口岸经济带的出口贸易提供便利。以此为契机,可充分利用中吉乌铁路提供的交通便利条件,优化中吉两国贸易结构,不断提高经贸合作水平。

7.建立境外产业园区促进双边合作。 中吉两国可通过建立境外产业园区,充分利用吉尔吉斯斯坦的地理区位优势和境外产业园区运营模式,发展以贸易转运和文化旅游为主的配套加工制造业和服务业。 亦可采取产业集群方式,发展壮大产业园区物流转运等相关企业的数量及规模,形成中吉产能合作特色产业链。 同时,合理利用吉尔吉斯斯坦资源密集型产业的优势以及中国先进生产加工技术,推动中吉经贸合作再上新台阶。