企业借壳上市动因及财务效应分析

——以中公教育为例

2023-03-09刘丁铷

刘丁铷

(嘉泉大学,韩国 13120)

一、借壳方和售壳方概况

中公教育在国内职业教育行业属于龙头企业,主营业务包括职业能力培训、学历提升和考试培训三大板块。自1999年起,中公教育创始人李永新创建了国内第一个公考门户网站“中公网”,用了23年的时间把中公教育打造成专业化、全国化、直营化为一体的职业教育培训综合平台。中公教育每年培训超过320万知识性就业人才,公司已在全国1104个直营网点展开经营,覆盖319个地级市。目前,公司核心业务包括人才招录类培训,公务员序列、事业单位序列和教师序列。

亚夏实业有限公司于1999年成立,通过IPO方式在深圳证券交易所上市,主营业务为汽车经销、汽车销售以及汽车产业链上一系列的业务,包括汽车保险公司、汽车驾校,亚夏汽车旗下还拥有多家4S汽车的旗舰店。但是近年来,受到政策影响,公司发展前景不佳。

二、中公教育借壳上市运作模式

(一)重大资产置换

亚夏汽车置出资产价值为约13.5亿元,中公教育置入资产价值估计为185亿元,双方经过谈判,中公教育最终估计价值为185亿元,因而两者存在约171.5亿元的差距。

(二)发行股份购买资产

根据双方交易协议约定,亚夏汽车通过定向对中公教育全体股东发行股票来补齐置入资产与置出资产之间的差额,以2018年5月5日作为股票定价的基准日,由专业的评估机构对其股票进行定价,最终以3.68元每股,发行了约46.6亿股,均由中公教育的全体股东按其持股比例获得相应的份额。

(三)股份转让

中公教育全体股东一致希望亚夏汽车所置出的资产由亚夏实业或者第三方来承接,因此亚夏实业向中公合伙转让8000万股作为置出资产的对价,中公教育控制人李永新则以10亿元现金作为亚夏实业转让72696561股的对价,本次交易完成之后,中公教育100%的股权转移完成,公司的实际控制人由周夏耘变更为鲁忠芳和李永新。

三、中公教育借壳上市动因分析

(一)拓宽融资渠道,满足资金需求

企业上市的根本原因是获取更多的资金从而进行融资(任刚要,2009)。2015年至2018年,中公教育处于快速发展期,其面临企业向综合化和科技化转型机遇。中公教育想利用此次转型扩大其服务范围,从单一的公考培训等基础培训模式转向多元化职业教育培训。首先,中公教育需要大量资金扩充现有序列,计划增添教师序列培训、综合序列培训和事业编序列培训,扩大服务范围。

其次,中公教育也需要大量资金支持线上和线下平台建设,一方面加大全国范围的线下基础设施投入和加大研发力度,同时培养专职师资;另一方面,加强其网络建设与维护,完善平台功能设施吸引更多消费者。由此也可以看出,中公教育急需拓宽融资渠道,民办教育机构的短期借款的条件比较严苛,且周期长,审批额度少,所以,仅靠向银行借款作为融资渠道是行不通的,只有登陆资本市场,拓宽融资渠道才能解决融资难的问题,满足其资金需求。

(二)提升品牌知名度,应对行业竞争

一方面,民营企业选择上市是因为自身没有品牌效应,民营企业存在规模大、盈利弱以及政府补贴少等问题(何邓娇,2015);另一方面,为了应对职业培训教育行业的激烈竞争,并在竞争中获胜,需要提高自己的市场竞争力和市占率,因而选择了借壳上市(叶宇,2008)。据国家统计局的数据显示,近年来高校毕业生人数激增,同时,在新冠肺炎疫情的影响下,各行业的经济增速放缓,就业压力变大导致大量的高校毕业生选择通过公务员和事业编选拔考试从而获得相对稳定的收入。此外,竞争激烈的劳动力市场也提高了对毕业生和其他求职者的就业要求,例如,学历和职业资格等级及职业技术等级的要求等。如此多元化的就业要求,使求职者和从业者积极寻求自我提升渠道,由此看出,职业教育的市场发展潜力巨大,越来越多的教育培训企业想要争夺更多的市场份额。此外,由于教育行业进入壁垒低,投资成本小,并且基本不存在存货积压等特点,这些特点也吸引了大量的投资者想要进入教育行业从中逐利,这就导致了培训机构数量越来越多。但同时带来的产品与服务同质化严重,缺少特色与针对性,市场竞争也愈加激烈。中公教育如何在激烈的市场竞争中脱颖而出并保持自身优势是未来发展的重点,对于中公教育来说,一方面,在上市之后能够提高自身品牌的影响力,提高吸引消费者和投资者的能力,从而扩大营业范围,降低融资难度促进中公教育的大规模发展;另一方面,上市之后中公教育能够更加轻松地应对激烈的行业竞争,提升市场知名度,争夺更多的市场份额。

(三)国家政策的支持

近年来,我国出台了大量的政策法规支持推动教育培训行业发展,为其快速发展指明了方向。我国的教育企业一直由于其非营利的特殊性质而难以在A股市场上市。2017年,我国重新修订的《民办教育促进法》允许了营利性教育机构的出现,民办教育机构可以申请变成营利性质的教育机构,以“营利法人”身份存在,从而为未来的上市之路扫除“非营利性”的障碍。据调查显示,新《民促法》对教育培训行业下的K12教育培训和职业教育培训收益最大,中公教育即属于职业教育培训机构,无疑是此次上市的重大利好。

(四)IPO上市难度大

我国目前审批制和核准制下对 IPO 企业财务指标要求较为严格,使处于上升期但不符合要求的企业受到上市限制(邱静,2020)。IPO在审核时间和审核条件等方面要求十分严苛,例如,在我国品牌影响力较大的教育培训机构好未来、新东方等教育企业,基本都是选择海外上市或者港股上市,我国A股的教育上市企业基本都是通过借壳上市或者业务转型登陆资本市场。由此可以看出,民办教育机构上市难度之大,一方面,教育机构的收入按照课时完成度进行确认,并且学员退费也会导致收入不确定性,这一特点影响IPO审核中收入的真实性和完整性确认;另一方面,教育培训机构会投入大量的资金和人力对企业的培训产品进行完善和提供定制化服务,企业自行开发的产品和个定制服务的知识产权归属问题影响IPO审核中资产完整性的确认。通过对比借壳上市与IPO的各项条件,发现借壳上市在审批手续以及上市流程等方面都比IPO更为简便,通过率也更高(Brusco,2002)。此外,借壳上市不仅更为容易,还可以有效降低交易成本,通过较低的成本投入获取更多的资金流入(Gleason et al.,2005)。

四、短期市场反应分析

本文基于事件研究法分析中公教育借壳上市的市场反应,通过分析中公教育复牌日前后股价涨跌情况,了解市场对于此次借壳态度。事件研究法的步骤如下:

(一)界定事件和事件期间

根据亚夏汽车对外披露的信息,2018年5月5日亚夏汽车对外发布资产重组的关联交易方案,在2018年5月23日发布复牌公告。所以,事件发生日为2018年5月23日,事件窗口期定为2017年12月13日至2018年6月13日[-15,15]的31个交易日。事件估计期定为[-150,-30]为事件发生日前第150个交易日至第30个交易日,即2017年5月31日至2017年11月22日的121个交易日。

(二)计算期望收益率

本文根据选择的事件估计期内的121个交易日的收盘价计算出中公教育的个股实际收益率(Rit),计算公式为:

其中 Ri 代表为个股的实际收益率,Pt指的是个股在t 日的收盘价格,Pt-1指的是个股在 t-1 日的收盘价格。

选取事件估计期的中公教育个股的实际收益率(Rit)和市场的日收益率深证成指的收益率(Rmt),将Rmt作为自变量,Rit作为因变量,带入市场模型(Malkiel&Fama,1970)得到期望收益率来显示中公教育收益率和市场收益率的关系:

Rit表示公司第t日的实际收益率,α1表示截距,β1表示市场风险系数,Rmt表示深证成指第t日的实际收益率,μit表示随机干扰项。

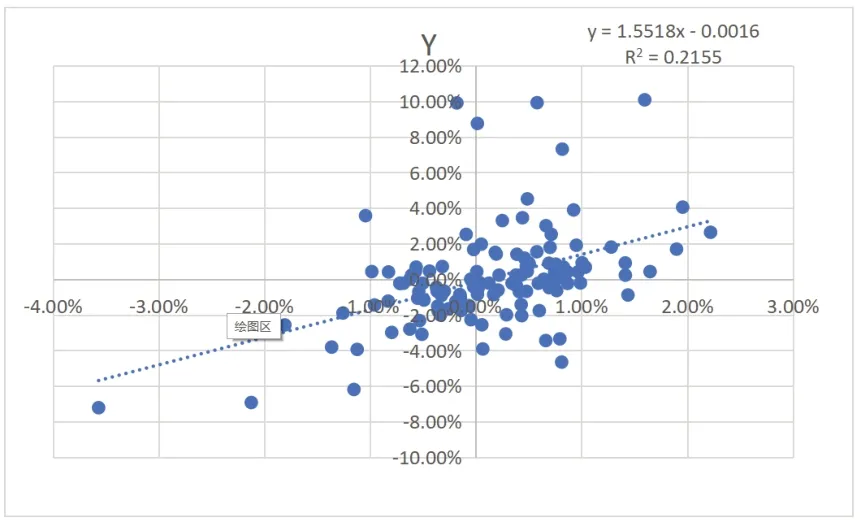

将深证成指市场收益率作为自变量,中公教育的收益率作为因变量,然后运用Excel软件进行线性回归的分析,得出期望收益率的线性回归方程即Rit=1.5518Rmt-0.0016,如图1所示。

图1 线性回归计算图

(三)计算超额收益率

日超额收益率ARit=事件窗口期内的实际收益率-事件窗口期内期望收益率,中公教育超额收益率即:ARit=Rit-1.5518Rmt-0.0016

累计超额收益率是事件期内每日超额收益率累计汇总即:CARit=ΣARit

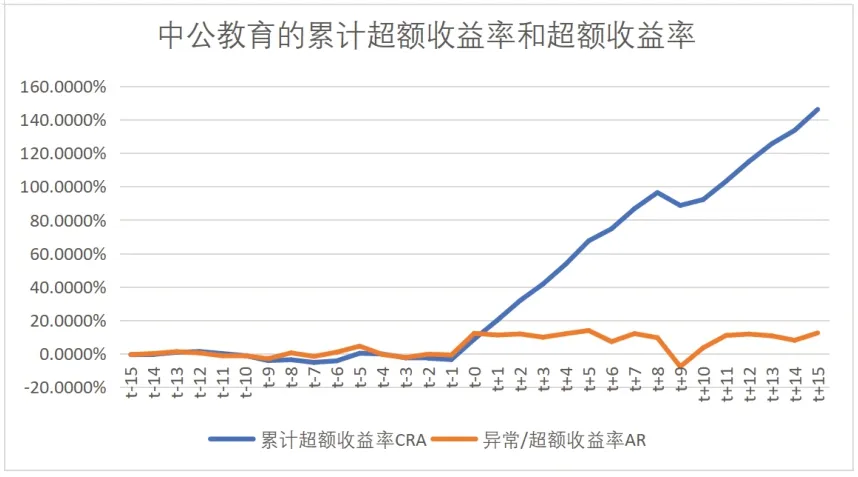

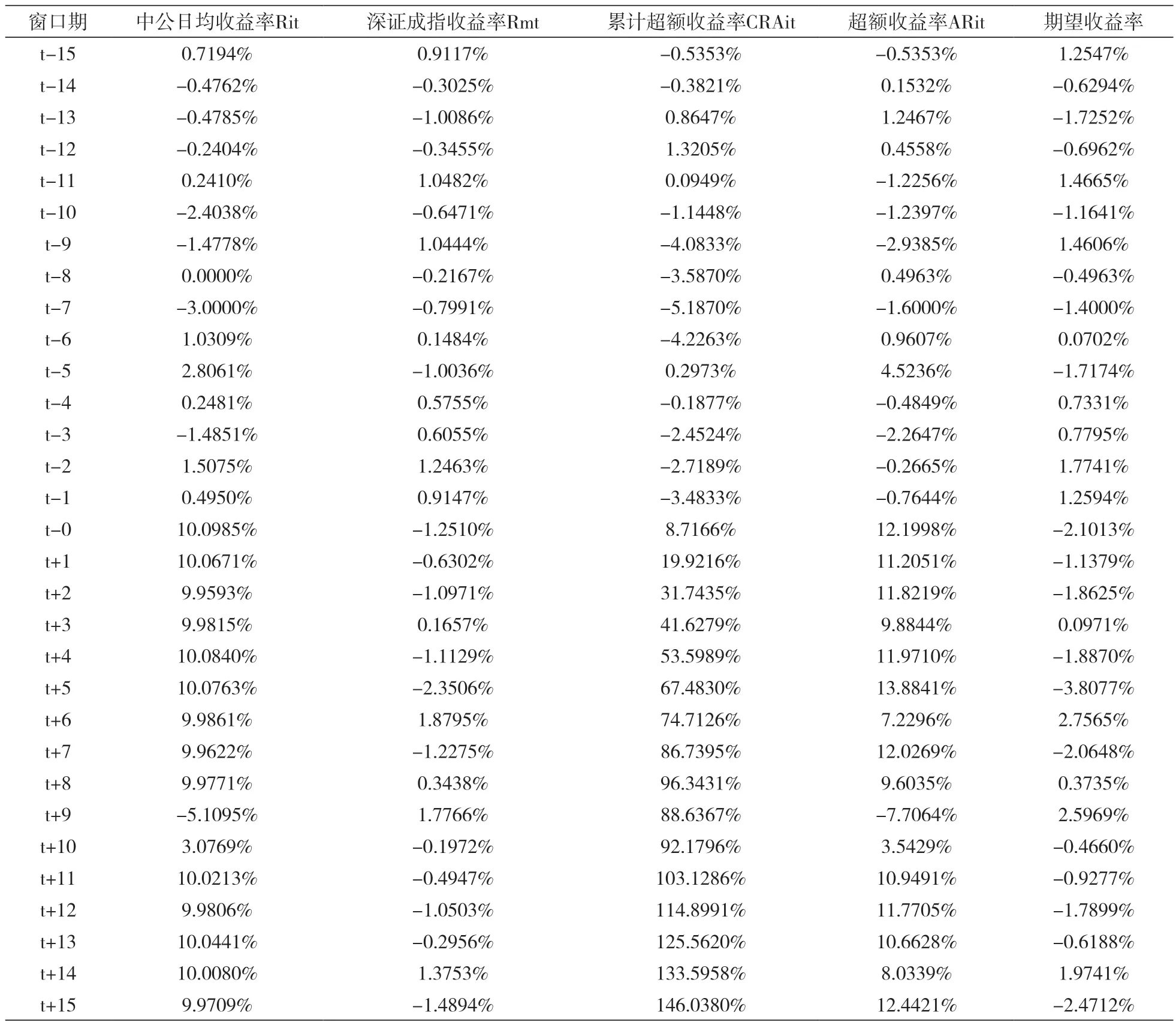

从表1和图2可知,在发布借壳上市公告前,中公教育的超额收益率呈现出较为稳定的态势,没有很大浮动,波动幅度在3%左右,而在2018年5月23日公司复牌后,中公教育在窗口期内超额收益率快速增长,由负数转为正数。复牌当日超额收益率达到12.19%,事件日的15个交易日除了一个为负值之外,其他交易日的超额收益率都维持11%左右,在第五个交易日达到最大值13.88%,随后开始上下波动,说明市场开始对前期的剧烈反应逐渐缓解。股价也由最开始的最低值3.88元/股上涨到15.11元/股,上涨幅度高达289.44%,说明投资者看好中公教育借壳上市这一行为。从图2可知,在复牌日当天,中公教育的累计超额收益率由前一个交易日的-3.48%上涨到8.71%,并于窗口期第十五个交易日达到最大值146.04%,说明市场对此次事件的反应是积极的,企业的股东获得了正向的财富效应。

图2 中公教育窗口期内累计超额收益率和超额收益率变化趋势图

表1 中公教育窗口期AR和CAR值表

通过事件研究法的分析,可以发现在借壳上市后的短期时间内,中公教育的股价出现较大波动,持续上涨,市场绩效正向增加。

五、建议及启示

通过分析中公教育借壳上市动因和财务绩效及市场反应,本文总结出几点针对教育类企业借壳上市的建议:

(一)加强企业自身的综合实力

企业无论是选择借壳上市或者是通过IPO的方式上市,都需要足够强大的自身实力,自身的硬件实力和软件实力都要跟得上,这样才能在资本的浪潮中胜出,使企业朝着更好的方向发展,保持持久的生命力。只有发展潜力大、前景好的公司才会获得更多市场投资者的青睐,而基础便是要自身的业务能力过硬。

(二)选择合适的壳资源

借壳上市最为关键的就是挑选一个优质的壳,在借壳前要对壳资源进行详细的调查,充分了解壳公司所在的行业前景、壳公司规模大小、公司股权构成企业运营状况。在挑选时尽量选择市值小、付出的对价少、成本低风险也小的壳资源。亚夏汽车在停牌时的市值为13.5亿元,收益为负数,经营条件“干净”“简单”,作为壳资源具有较高性价比,使其成为理想的壳公司。中公教育当时采用收益法的估值为185亿元,对于营收稳定的中公教育的来说财务压力较小。

(三)正确选择借壳上市模式

在进行借壳的过程中,正确的选择交易模式非常重要。借壳企业可以根据自身和壳企业的具体情况选择一种或者多种模式来完成交易,例如,中公教育采用了三种模式进行借壳完成上市,分别是资产置换、定向增发新股和股份转让。资产置换环节,亚夏汽车将自己的主要资产、负债、业务等整体剥离出去,为中公教育提供充足发展空间;增发换股环节,是为了在交易中避免大量现金支付,减少企业资金压力;股权转让环节,中公把资产置换环节获得的亚夏置出的原公司的资产和业务再次置出,中公教育不仅可以减少现金支出,而且不再保留壳公司的资产和业务,这样不仅亚夏汽车的控股股东又再次获得原公司的资产和业务,还获得了10亿元现金,双方实现了共赢。正确选择借壳上市模式通常来说,交易便捷,时间成本低,交易花费少,促使双方更好地发展的方案是企业所期望的。

(四)中公教育借壳上市的启示

中国职业教育机构大多属于“大行业、高分散”的企业,存在融资渠道单一、渠道链条不稳定的困难,而且公司的发展壮大需要长期依赖资金的支持。中公教育通过借壳上市改善了企业现状,募集到了大量的发展资本。2019年2月中公教育成功登陆A股市场;2021年6月,中公教育纳入富时中国A150指数;2022年,公司外部环境面临更加严峻的考验,公司各地直营分支机构先后出现阶段性停课,公务员笔试联考推迟、国考面试、教师和事业单位考试等也出现延期情况,截至2022年8月30日收盘,中公教育(002607)报收于4.57元,上涨2.24%。