装备制造业数字化转型及其对区域分布的影响分析

2023-02-27张红霞黄隽

张红霞 黄隽

装备制造业是现代工业经济的“脊梁”,为“制造强国”目标提供坚实支撑。党的十八大以来,党中央、国务院高度重视装备制造业发展。习近平总书记强调,要努力把关键核心技术和装备制造业掌握在我们自己手里。作为国民经济的战略性、基础性行业,装备制造业数字化转型对产业体系的转型发展具有重要的支撑作用。本文关注装备制造业的数字化转型问题,重点对装备制造业数字化转型及其与区域分布的关系进行分析。首先通过对装备制造业中小企业开展数字化转型调查、综合运用上市公司年报文本数据,对我国装备制造业的数字化转型情况进行分析,并在此基础上,进一步分析装备制造业数字化转型对其区域分布的影响。

一、我国装备制造业的发展与区域分布演变

(一)我国装备制造业的发展概况

1.规模上,我国装备制造业快速增长。从2012到2021,装备制造业规模以上企业数量增长将近45.30%,截至2021年底时已达到10.51万家,广延边际大大扩展。截至2021年底,装备制造业规上企业的资产总额、营业收入、利润总额分别达到28.83万亿、26.47万亿和1.57万亿元,比2012年增长92.97%、47.76%、28.84%。

2.结构上,高端装备制造业发展迅速。高端装备制造业作为战略性新兴产业的组成部分,代表着国家工业制造的先进水平和实力。2021年,装备工业中战略性新兴产业实现营业收入20万亿元,同比增长18.58%。其中,计算机、通信和其他电子设备制造业的营收实现同比超高速增长(超过100%);专用设备制造业、电子机械和器材制造业、仪器仪表制造业营收和利润均实现快速(30%—100%)增长;交通运输设备制造业的营收快速增长(30%—100%),营业利润低速增长(0%—30%);通用设备制造业营收低速增长(0%—30%),利润负增长。金属制品业的营收超高速同比(超100%)增长,营业利润快速增长(30%—100%);作为数字技术的核心部门,计算机、通信和其他电子设备制造业的高速发展为各个产业的数字化转型提供了强大的支撑。随着5G实现全面商用,未来计算机、通信和电子设备制造业有望取得进一步发展。

(二)我国装备制造业的区域分布演变

从区域分布上看,我国装备制造业的发达区域集中在长江三角洲和珠江三角洲等沿海省市,而内陆地区的发展则相对滞后,2012—2021年期间自东南向西北递减的趋势更加显著。

其中,东部地区装备制造业持续保持优势。东部地区率先发展的装备制造业,特别是战略性新兴产业,发挥了全国性的引领和示范作用。2021年,东部地区装备制造业规上企业营业收入占全国比重达到66.18%,其中计算机、汽车和电气机械是重点发展的产业。从上市公司看,2010年东部地区装备制造业上市公司数量占全国的68%,营业总收入占全国的74%,2022年数量占比为77%,营业总收入占比为81%。京津冀、长三角和粤港澳三个城市群保持领先,并带动周边城市发展。这种协同效应从2010年至2022年不断增强,具体体现为核心城市周边的装备制造业上市公司的数量和规模均实现增长。

中部装备制造业崛起,发展趋势良好,装备制造业规模持续稳步增长。中部地区的装备制造业营业收入在2012—2021年期间提高了2.23倍,2012年占全国比重为11.73%,到2021年提高到17.8%。其中,计算机、通信和其他电子设备制造业迅猛发展,营业收入占装备制造业的比重2021年达到31.71%,汽车制造业、电气机械和器材制造业等行业有所下降。上市公司发展稳中向好,在公司数量和规模上保持稳定增长,2010年至2022年分别增长174%和271%,部分城市实现了装备制造业上市公司从无到有的跨越,典型代表如十堰市(2022年有4家,主要为汽车制造业企业)、蚌埠市(2022年有3家,主要为计算机、通信和电子设备制造业企业)、赣州市(2022年有3家,主要为电气机械和器材制造业、金属制品业企业)和黄石市(2022年有3家,主要为专用设备制造业企业)等。

西部地区装备制造业发展相对较慢,但保持不断增长的趋势,呈现局部聚集的特征,成渝城市群保持领先地位。2012—2021年规上企业营业收入由2.31万亿元增长到5.21万亿元。2022年,上市公司数量和营业收入占全国的比例都为8%,相较于2010年,分别增长113%和320%。其中成渝城市群的区域集聚效应较为显著,从2010年到2022年,成渝城市群企业数量和规模实现跨越式发展,2022年成都装备制造业上市企业数位居全国第9,重庆市位居全国第27。其中成都市以计算机、通信和其他电子设备制造业为主,重庆以汽车制造业为主。

东北地区装备制造业在全国的比重持续萎缩。2012—2021年东北地区装备制造业无明显增加,2012年规上企业营业收入为1.7566万亿元,到2021年为1.7772万亿元,仅增加了206亿元,远低于其他三大板块。同时,占全国比重不断下降,由2012年的5.95%下降到2021年的4.07%。从细分行业看,东北地区的装备制造业以汽车制造业发展为主导产业,其他细分的装备制造业发展均较为落后。

二、装备制造业的数字化转型现状

上市公司和中小企业在规模、资源、市场竞争压力等方面均存在差异,这可能导致它们在数字化转型上有不同的诉求,呈现不同的特点,因此需要分别进行分析。由于基础数据的差异,本文对上市公司和中小企业的分析采用了不同的研究方法。对上市公司主要使用文本分析和指标构建的方法,通过深入挖掘上市公司年报和市场表现数据来获取数字化转型的有效信息。而对中小企业则采用了问卷调查的方式。

(一)装备制造业上市公司的数字化转型

本文参考有关文献做法,从上市公司年报中统计其与数字化转型相关的词频,进而刻画上市公司对数字化转型的关注度,近似体现其数字化转型推进程度。

总的来看,装备制造业数字化转型指数呈现波动上升趋势,近年来对数字化转型的关注度持续加大。具体可分为两个阶段:阶段一,2010—2012年呈先升后降趋势,这一趋势与2012年全球经济波动有关,这一时期全球经济的不确定性和波动性较强,导致装备制造业企业对数字化转型的相关投资保持谨慎态度,以适应不确定的经济环境;阶段二,2014年后总体稳步上升,2018年后增长加速,与我国的数字发展政策节点相吻合,2018年,我国正式提出了《数字经济发展战略纲要》,明确了我国数字经济发展在基础设施、服务方面的系统战略部署,之后几年又不断提出相关的发展规划和政策。在这些政策的指导和引领下,各行业加速数字化转型的步伐,企业对数字化转型的关注度和积极性也进一步提升。

从区域差异来看,东部主要城市群上市公司高度关注数字化转型,转型指数保持全国领先,其中京津冀、长三角和粤港澳大湾区城市群的上市公司对数字化转型的关注度最高,数字转型指数最高的前十个城市也多属于这三个城市群。京津冀、长三角和粤港澳大湾区的中心城市对数字化转型的关注度在全国居于榜首,2010至2022年间,这些城市群的中心城市周边的数字化转型指数也显著提高,体现出一定的区域协同效应。2010到2022年期间,中部地区部分城市上市公司对数字化转型关注度显著提高。其中关注度提升最为显著的城市为合肥市、武汉市和郑州市。益阳市、鹤壁市和黄石市也有显著提高,益阳市和鹤壁市以计算机、通信和其他电子设备制造业为主导产业,黄石市以专用设备制造业为主导产业。西部地区上市公司对数字化转型的关注度保持上升状态,但关注程度仍然较低,成渝城市群的上市公司对数字化转型的关注度较为突出,在2010至2022年间关注度增长显著,其中成都市呈现出对周边城市一定的带动引领作用。

(二)装备制造业中小企业的数字化转型

在装备制造业的数字化转型过程中,中小企业的转型是重点也是难点。基于此,本文通过问卷调查分析装备制造业中小企业的数字化转型特点(样本量为426)。根据问卷调查的数据,得到如下结论。

1.装备制造业中小企业数字化转型整体处于起步阶段,并且受行业性质、企业规模等因素的影响显著。在被调研的426家企业中,已进行数字化转型的企业为193家,占比45.31%,不足一半。其中专精特新企业的数字化转型率为69.57%,占已开展数字化转型企业的58%。与之相比,一般的中小企业数字化转型率仅有30%。在数字化转型的程度上,多数企业选择的是部分生产阶段的设备自动化,占比40.93%,而完整的产线自动化或产线数字化与人机交互的比例较低,分别为20.73%和19.69%。更高级别的数字化应用,如完全的智能化,只有4.15%的企业进行了尝试(见图1)。

图1 装备制造业各行业中小企业数字化转型情况

分行业来看,汽车制造业和专用设备制造业的数字化转型企业比率超过50%,电气机械和器材制造业数字化转型比率达61.11%,是数字化转型比率最高的行业。金属制品业的数字化转型率仅为37%。

从企业规模来看,营业收入在2000万至4亿元之间的企业占数字化转型企业总数的比例最高,占比46.11%,而营收收入小于300万元的企业数字化转型占比不到5%。此外,企业数字化转型率比率与营业收入呈正相关关系,营业收入大于等于4亿元的企业数字化转型率约73.33%,2000万—4亿元的企业数字化转型率约53.29%,而营业收入为300万—2000万元及小于300万元的企业数字化转型率分别为41.71%和16.67%。

总体而言,虽然装备制造业中小企业对数字化转型有一定的认识和实践,但转型的深度和广度还有待提高。行业特性和企业规模是数字化转型的重要影响因素,前者决定了当前数字技术与生产的适配度,后者决定了数字化转型的投入和抗风险能力,影响了企业转型的路径选择和实施程度。

2.中小企业面临数字化转型困境,转型认知有待深化。目前,中小企业数字化转型面临“不想转”“不会转”“不敢转”的困境,一方面,中小企业的数字化转型存在人才缺失、投入过高、数字化基础薄弱等问题,制约了转型的深入开展;另一方面,中小企业对数字化转型长期回报的认知不够清晰,仅有48%的企业对数字化呈积极态度,大部分的企业对数字化转型呈观望或负面态度,约20%的企业认为数字化转型带来了负面影响,主要影响包括成本、效率方面的劣势增大以及产品种类、质量等方面的优势下降。

从数字化转型的要素投入情况来看,平均而言,样本企业对数字化的资金投入约为677.08万元,中位数为300万元,大部分企业数字化投入占年营业收入比例为1%—5%,显示出中小企业在面对资金投入时的普遍谨慎态度。人才配置上,多数企业的数字化人才占比在5%至10%之间,这一数据显示了企业在技术和专业人才上的投资重视程度,以及数字化转型对企业人才结构和培训需求产生的影响。

在数字化转型的成效来看,尽管开展了数字化转型的企业对转型的成效普遍给出积极反馈,特别是在提高生产和运营效率、降低成本、提升产品和服务质量、增强创新能力等方面,但与之相对,约40%的企业认为本行业的产品生产技术和生产过程不需要自动化、数字化,或者适用性不强。对于企业所认为的最佳转型阶段而言,“部分生产阶段的设备自动化”是最受欢迎的数字化转型阶段,原因在于中小企业认为这一阶段的转型能够以相对较低的投资带来即时的效率提升和成本节约。而“自动化+人机交互”作为第二选择,数字化和智能化等进一步的转型阶段则超出了已有的生产需要。这表明尽管中小企业认可数字化转型的成效,但其实际生产过程并不具有迫切的数字化需求,数字化转型对中小企业带来的效益仍有待探讨。

在数字化转型的实施环节上,生产制造、生产计划和产品设计开发是重点转型领域。这些环节直接关系到产品质量和生产效率,因此成为数字化改造的首选目标。与之相对应,物流与分销、日常管理等环节的数字化应用率较低。分行业来看,通用设备制造、专用设备制造及计算机、通信和其他电子设备制造业在产品设计开发环节的数字化应用率远高于其他行业,而金属制品业则是唯一一个在物流与分销环节数字化应用率达到40%的行业,汽车制造业则呈现出重视质量控制与检验数字化应用的特点(68.9%),这说明针对不同行业特性,数字化转型的侧重点各有不同。

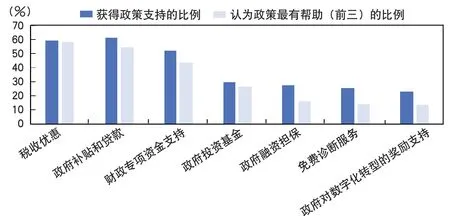

3.从政策工具来看,政府补贴和贷款、税收优惠,以及财政专项资金是最主要也被中小企业认为是最有效的政策支持;同时多维度政策可以有效激励企业深入推进数字化转型,但目前尚未形成完备体系。

针对中小企业数字化转型存在的诸多困难,政府开展了多维度的政策激励,成为中小企业转型突围的重要助力。政策支持通过财政补贴、税收优惠、专项资金支持、投资基金、融资担保、服务供应商推荐和转型奖励等多种形式实现。从调查样本来看,获得政策支持的企业占已进行数字化转型企业的比例约为86.53%。在已获得政策支持的企业中,超过半数的企业受益于政府补贴和贷款、税收优惠,以及财政专项资金支持,这表明直接的财政激励和资金支持对于企业的数字化转型至关重要,税收优惠和政府补贴是被企业认为最有帮助的政策,凸显了税负减轻和资金支持在降低初期转型门槛中的重要性(见图2)。

图2 装备制造业中小企业数字化转型政策支持情况

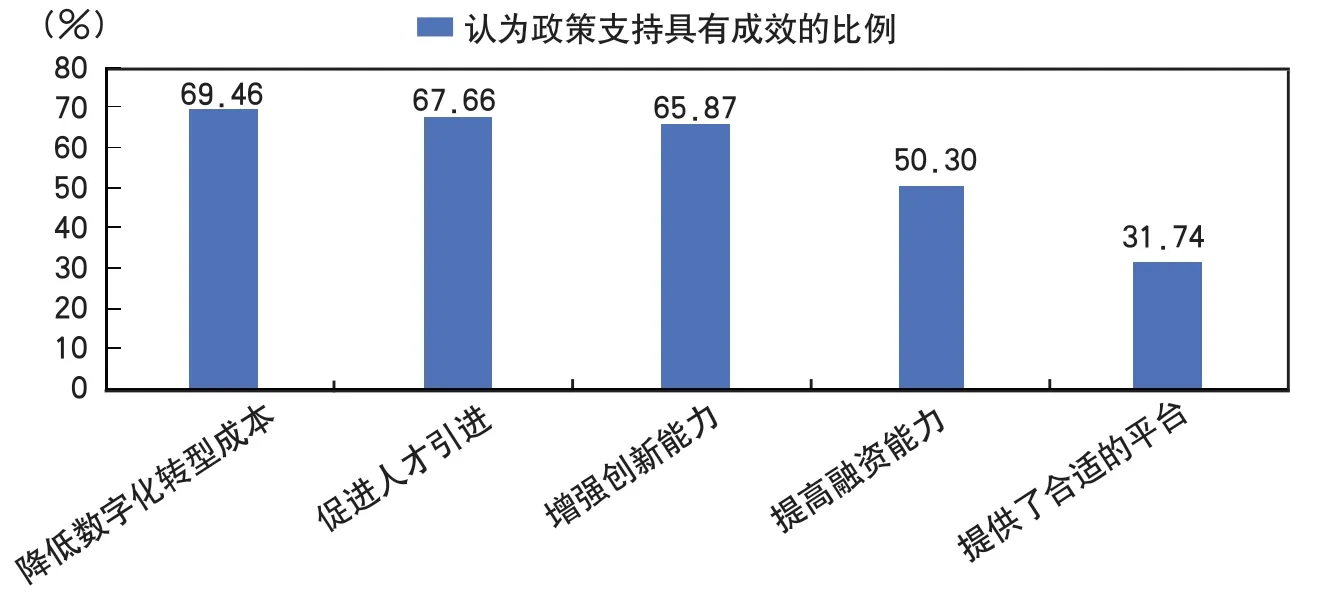

从政策激励的成效来看,多维度政策在降低转型成本、促进人才引进、增强创新能力、提高融资能力等方面发挥了关键作用。大多数受访企业表示,一方面,政策帮助他们降低了数字化转型的成本,这包括采购硬件、软件以及相关服务的费用;另一方面,部分企业认为政策还可以助力于企业的人才引进,对于数字化转型而言尤为关键,因为专业技能人才是推行新技术的基础。此外,提高中小企业融资能力、提供有效的支持平台等也有助于中小企业实现数字化转型和市场扩张。

从数字化转型途径来看,中小企业在数字化转型过程中不仅依赖内部资源,也广泛寻求外部支持。企业在开发数字化解决方案的途径上主要依赖自主开发、外部服务提供商(68.91%)和技术合作伙伴。然而仅有30%的企业认为政策支持为他们提供了合适的平台(见图3)。

图3 装备制造业中小企业对政策支持的认知情况分布

综合而言,尽管多维度政策有效激励了企业深入推进数字化转型,但尚未形成完备体系。企业享受的政策支持主要针对财政激励和资金支持,而除此之外的融资担保、服务供应商推荐和转型奖励等更综合的政策支持有所欠缺,仅有不到30%的已转型企业享受到这些政策。而在成效方面,政策的平台支持效应并不显著,无法有效帮助中小企业进行数字化转型。

4.从产业链来看,数字化转型存在产业链的溢出效应,上游企业数字化转型促进下游企业降本增效、抗风险能力提高,激励下游企业数字化转型,形成协同效应。

根据调研结果,从上游企业数字化转型受益或通过数字化转型对下游企业产生影响的企业占比为53.39%,说明超过一半的装备制造业中小企业参与到产业链的数字化协同中,并从上下游的数字化转型中受益。所调查的中小企业普遍都认为上游企业的数字化转型可以提高下游降本增效和抗风险能力,对下游企业的发展带来有利影响(70%),有10%左右的企业认为这一影响较为显著,说明企业的数字化转型存在产业链的溢出效应。

除降本增效及抗风险能力提高外,上游数字化转型激励了下游企业数字化转型,形成协同效应。从具体形式来看,上游企业数字化转型对于下游企业的影响形式主要包括提供自动化生产设备、提供数字化解决方案、提供智能制造方案打造智能车间三个方面。除这三种形式外,提供物流、管理、销售等方面的数字化解决方案以及帮助客户实现生产或管理过程中的监测等其他形式都仅占很小比例。

三、数字化转型与装备制造业的区域分布

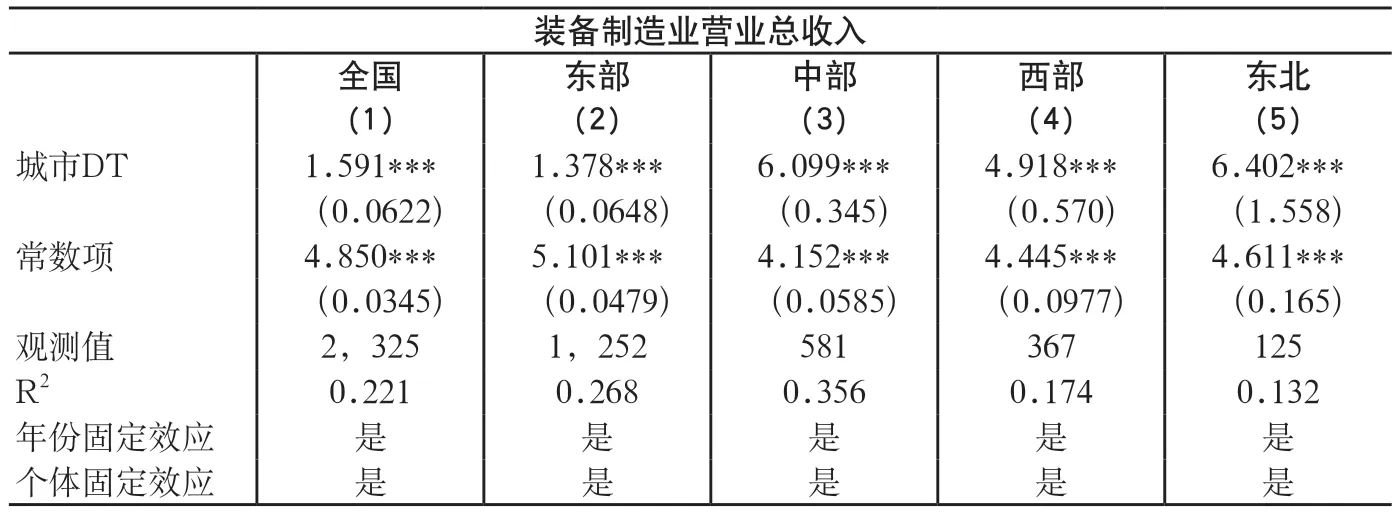

随着信息技术的迅速发展,数字经济与实体经济深度融合。现代装备制造业更加注重科技创新和智能化发展,过往的生产模式、管理模式和竞争格局被逐渐重塑,数字化转型已是大势所趋。为进一步分析装备制造业企业数字化转型与区域分布的关系,本文将装备制造业上市公司微观数据归集到城市层面,构建城市面板数据进行回归,分析装备制造业上市公司数字化转型与其区域分布的关系,分析结果见表1。

表1 2010—2022年四大板块装备制造业公司数字化转型和营收规模的关系

结果显示,无论从全国还是四大板块,固定效应模型的分析结果显示,装备制造业数字化转型对其区域分布都有显著的正向影响。尽管上市公司数字化转型指数基于上市公司年报的文本分析,在描述数字化转型推进程度时存在局限性,并且本部分的分析结果仅说明装备制造业数字化转型和其区域分布存在密切的相关性,还无法证明装备制造业公司数字化转型对其区域分布存在因果性影响,但不能忽视数字化转型对于装备制造业区域间不平衡发展可能存在的强化作用。

进一步从数字化转型与产业链分布来看,装备制造业上游企业分布与其数字化转型关联较弱。例如,江苏和浙江以及与他们联系密切的山东、河南、湖北、上海、广东等地区的上游采购活跃。除了广东和上海外,这些地区的装备制造业数字化水平处于中游水平。装备制造业本身的数字化转型对其上游供应商影响较小。相对而言,装备制造业下游企业与其数字化转型关联较强。具体来说,北京和广东以及与他们联系密切的浙江、江苏、上海和四川等地区的下游销售活跃,这些地区大多拥有较高的装备制造业数字化水平。这意味着装备制造业的数字化转型有助于其吸引下游企业聚集。对于数字化转型的高关注度意味着对于更领先的工艺、技术和产品的追求,以及更为完善的区域内产业链发展环境,更能满足下游企业的需求。

四、结论

本文的研究发现,第一,从数字化转型发展来看,尽管我国装备制造业上市公司数字化转型程度持续提升,但中小企业的数字化转型尚处于起步阶段,在所调查的426多家装备制造业中小企业中,只有45.31%开始推进数字化转型,且其中40%以上仅实施了部分生产阶段的设备自动化,多数推进了数字化转型的企业数字化投入占其营业收入的比例在5%以下;调查发现,装备制造业企业数字化转型存在产业链上的溢出效应。第二,进一步的研究发现,装备制造业数字化转型对其区域分布有显著的影响,并且与其供应链下游区域分布相关性较强,因此,装备制造企业数字化转型进程的差异可能会导致装备制造业及其产业链进一步的聚集,导致东西部之间、南北方之间差距的进一步拉大。第三,长三角和粤港澳大湾区城市群装备制造业的数字化转型具有明显的城市群空间溢出效应,其中心城市带动了周边城市数字化转型协同发展。

据此提出如下建议。第一,关注中小企业,切实考虑装备制造业中小企业面临的数字化转型困境,有针对性地设计实施有效的支持政策。一方面,中小企业对数字化转型的长期收益和对企业竞争力的影响认识不足,另一方面,缺乏人才、资金和适合的数字化转型方案与支持平台。这就需要面向中小企业设计切实有效的引导政策和支持政策。第二,重视装备制造业数字化转型对于区域协调发展的影响,避免数字化转型对区域差距的强化作用。应充分发挥装备制造业数字化转型优势地区的示范引领作用,将其经验与模式推广至其他地区。第三,激发装备制造业数字化转型的空间溢出效应和产业链溢出效应。采取有效措施充分激发装备制造业数字化转型在空间和产业链上的溢出效应有助于促进区域整体和产业体系整体的数字化转型发展以及效率提升。