基于Stackelberg博弈下的连续内部交易均衡的存在性

2023-02-27聂启红周永辉

聂启红,周永辉

(1.贵州师范大学 数学科学学院,贵州 贵阳 550025;2.贵州师范大学 大数据与计算机科学学院,贵州 贵阳 550025)

0 引言

在金融市场中,拥有私人信息的市场参与者,称为内部人,常常会利用这些信息使得自己效用最大化。1985年,Kyle[1]首次提出了一类风险资产的多阶段内部交易模型,并得到一类线性均衡的存在性。在该模型中,内部人在噪声交易者的掩护下与做市商之间进行博弈,以使自身利润最大化;而做市商对风险资产进行半强有效性定价。进一步,Holden等[2]将Kyle的模型扩展到多个知情内部人多阶段的内部交易博弈模型,并得到序贯线性均衡的闭式解。此外,Gong等[3]还给出了领导者、追随者等可能角色互换的序贯公平Stackelberg博弈的市场均衡。之后,Yang等[4]还考虑了两阶段投资者与“后手”投资者之间策略互动的内部交易模型,分别得到了纯策略、混合策略下的博弈均衡。其他多阶段单一内部人交易市场均衡研究,可见文献[5-6]等。

1992年,Back[7]将Kyle模型推广到连续时间内部交易情形,利用动态规划原理证明了一类市场均衡的存在性。Back等[8]假定内部人仅知道资产价值分布,通过学习逐渐了解相关信息,得到内部交易策略与定价组合均衡。Cho[9]考虑了不同风险偏好的内部人在受历史交易信息定价下影响的策略均衡。Campi等[10]研究了一类内部人还知道随机破产时间的内部交易模型,发现均衡时的内部交易是不显著的。Caldentey等[11]研究了风险资产受布朗运动驱动而交易随机停止的情况。后来,Aase等[12]运用变分原理和滤波方法给出了线性均衡的闭式解。Ma等[13]进一步给出了一类受O-U型随机微分方程驱动的风险资产在连续时间内部交易的市场均衡的必要条件,并得到了一类新的随机微分方程在特定情形下的Q0-弱解。相关单个内部人连续内部交易研究,可见文献[14-18]等。

2000年,Back等[19]首次研究了连续时间多个非完美信息的内部人进行的内部交易模型,并得到一类线性市场均衡的存在性。Zhou[20]指出,当两个内部人拥有风险资产的完美信息,并在连续时间上进行古诺博弈时,市场不存在某种线性策略均衡。关于连续时间博弈下内部交易可见文献[21]。

在市场中,内部人之间的关系复杂多变。本文主要研究两个内部人在连续时间进行Stackelberg主从博弈,并讨论一类市场均衡的存在性。

1 模型

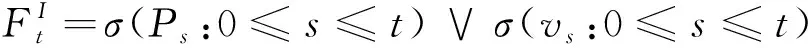

在本文中所有随机变量或过程均定义在同一个滤子化的概率空间上(Ω,F,{Ft},Ρ),并且满足通常性假设条件[22]。

(i)噪声交易者:不知道资产价值v的任何信息,在t时刻随机提交交易量zt

满足[7]

(1)

其中,B是一个与v相互独立的标准布朗运动;σZ是一个[0,T]上连续可微的、正的实函数。

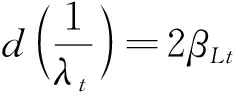

(ii)领导者:知道风险资产价值v,并提交交易量xLt满足[1]

dxLt=(v-Ρt)βLtdt

(2)

其中,βL为[0,T)的连续函数。

(iii)追随者:也知道风险资产价值v,在时刻t接收到领导者的交易信息交交易量xFt,满足[1]

dxFt=(v-Ρt)βFtdt

(3)

其中βF为关于βL的连续函数;βi(i=L,F)称为内部人i在信息优势(v-Ρt)下的交易强度。

(iv)做市商:知道风险资产价值v的分布,在t时刻收到市场交易订单总量yt

yt=xLt+xFt+zt

(4)

(但不能区分噪声交易者和内部人的交易量),并根据交易总量制定价格Ρt满足[1]

Ρt=λtdyt

其中λ是关于时间[0,T)的连续可微函数,称为市场流动性[1]。

假设做市商是完美竞争和风险中性的,那么市场定价满足

(5)

注意,对于给定内部人和做市商的三元策略组(βL,βF,λt)∈(ΘL,ΘF,Λ),其中ΘL,ΘF,Λ分别为领导者、追随者和做市商的策略集,还需满足条件

(6)

于是,对于内部人来说,他们的期望利润分别为

(7)

(8)

定义三元组(βL,βF,λt)∈(ΘL,ΘF,Λ)称为市场的一个线性均衡,如果满足以下条件:

(i)最大化利润:给定λ,函数βi(i=L,F)分别使得(7)、(8)式达到最优;

(ii)半强有效性定价:给定βi(i=L,F),λ满足

2 线性均衡的存在性定理

下面给出存在性定理,证明将留在下一节。

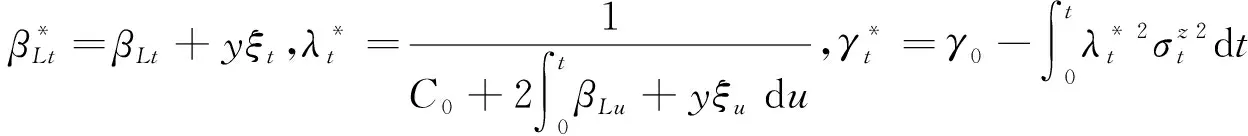

定理1存在唯一的线性均衡(βL,βF,λt)∈(ΘL,ΘF,Λ):

(9)

对应的内部人最大利润为

(10)

对应的剩余信息为

(11)

评注定理1表明,当市场处于均衡时,领导者不参与交易;而追随者垄断整个市场,相当于文献[12]中所描述的单个内部人的内部交易市场特征。这可能是两者之间在连续时间上博弈,领导者及其他所有信息时刻被追随者所追踪,而领导者又必须遵从这种主从博弈结构所致;由此领导者期望利润远小于追随者的期望利润,这与文献[3]中所描述的单阶段Stackelberg博弈下的内部交易均衡特征相似。

3 存在性定理的证明

定理1的证明将分为4个步骤。首先考虑市场半强有效性定价的必要条件。其次,注意,对于追随者的随机控制问题,状态方程为反馈系统,其应用最大值原理和动态规划原理求解是等价的[23];这里,我们将应用动态规划原理,给出追随者最优线性策略的必要条件。第三,由于两个内部人遵从Stackelberg博弈结构,作为领导者,其策略需在每一时刻考虑追随者的历史信息,动态规划原理求解不再适用;在此,我们将应用最大值原理,求解领导者的最优线性策略的必要条件。最后,整合前面步骤的结论得到存在性定理。

第一步半强有效性定价的必要条件

引理1 假设给定(βL,βF,λt)∈(ΘL,ΘF,Λ),若λ使得Ρt满足市场有效性定价,则

(12)

而剩余信息γt满足常微分方程

(13)

证明由方程(1)~ (4)可得到信号、观察系统

(14)

Ρt满足市场有效性定价(5),由文献[24]中定理12.1得到

(15)

第二步追随者最优线性策略的必要条件

证明记mt=v=Ρt,则由式(1)~(4)以及式(15)得到mt所满足的SDE:

s∈[t,T],m∈

(16)

则对追随者而言,对于给定的βL,λt,相应的条件值函数为

(17)

假设JF满足It公式的正则性条件,运用文献[23]中的动态规划原理,易得到JF满足的HJB方程如下:

(18)

从而,等价地

(19)

于是

由式(19)的第二个式子可得到

(20)

由式(20)意味着

因此得到

(21)

第三步市场均衡的必要条件

引理3 假设(βL,βF,λt)∈(ΘL,ΘF,Λ)是一个市场均衡,则有

证明下面将分3个子步骤进行。

计算领导者期望利润

(22)

注意,根据式(13)和式(21),可改写为

其中C0为1个常数。

为了利用最大值原理,我们将讨论下列函数关于βL的变分问题

其中,ξt为[0,T]上的任意连续函数。则有下列变分式子成立:

(23)

(24)

(25)

领导者的最优线性策略的必要条件

定义函数

(26)

由于βL为最优策略,根据最大值原理,则g在y=0处取得最大,从而

上式运用积分交换顺序化简得到

(27)

对所有的连续函数ξt∈ΘL都成立,因此等价得到

(28)

等式两边关于t求导得到

(29)

整理得到

(30)

第四步定理1的证明

假设(βL,βF,λt)∈(ΘL,ΘF,Λ)是一个市场均衡,根据引理2及引理3得到

βLt=0

可见,在市场均衡时,领导者不参与交易,这时追随者垄断整个市场,即与文献[12]所研究的单个内部人交易市场相同。注意,对于追随者的随机控制问题,状态方程为反馈系统,其最大值原理和动态规划原理的求解是等价的[23]。所以,本文模型中追随者的最优交易强度和市场流动性与文献[12]中应用最大值原理所得到定理1结果一致,即

对应的内部人最大利润为

对应的剩余信息为

从而定理得证。

4 总结

本文建立了两个内部人在连续时间进行Stackelberg主从博弈的内部交易模型,并给出了一类线性市场均衡的闭式解。研究发现,市场处于均衡时,风险资产价值的所有信息体现在定价之中。由于内部人之间遵循主从博弈准则,追随者时刻追踪领导者的交易信息以完全了解风险资产价值信息,导致领导者不参与交易,追随者垄断整个市场。那么,如果在实际情况下,谁都不愿意作为领导者,除非硬性要求。因此,领导者如何在真实的博弈中适当向追随者透露部分信息使得自身利润最大化,我们将另行文研究。