债券市场跨境资本流入驱动因素的非线性效应研究

2023-02-24赵付影

赵付影

(安徽大学,安徽 合肥 230601)

近几年我国债券市场发展迅猛,对外开放步伐不断加速,作为金融市场的子系统,其开放是金融体系开放中的重要一环。回顾历史,我国债券市场的开放始终遵循审慎的原则。2002年,合格境外机构投资者(QFII)投资渠道的开通拉开了国内债券市场开放的序幕。2010年,境外三类机构被允许进入银行间债券市场。2013年,QFII和人民币合格境外机构投资者(RQFII)获准进入交易所及银行间市场,债市对外开放进一步扩大。2017年,债券通的上线代表着中国债市对外开放进入全新时代。至此,我国债券市场已基本实现全面开放。

外资参与本币债券市场是一把“双刃剑”。吸引境外投资者参与有助于壮大我国债券市场,降低国内企业融资成本和促进经济“双循环”。同时境外资金的进入也会带来许多不确定性因素,如加剧汇率波动、增大政策调控的复杂性等,导致债市非理性波动。但总体而言,境外投资者入市对我国债券市场利大于弊。

因此,研究境外资本缘何持有我国债券,能够为吸引境外资金流入,促进我国债券市场繁荣提供更多启示。

1 研究现状

债券市场自1981年复苏以来发展十分迅速,“引进来”与“走出去”日益频繁,由此催生了债券市场开放理论。王国刚等(2015)认为,在经济新常态阶段,为提升中国的国际金融影响力,债券市场的开放面临新的要求,应与人民币国际化、资本项目开放结合起来考虑[1]。刘爽(2019)关于债券市场的研究认为,其开放内涵可以由以下三个方面来解释:一是“投进来”,吸引境外投资者入市;二是“发出去”,发展离岸人民币债券市场;三是“发进来”,允许境外机构在本国市场发行人民币计价债券[2]。开放的债券市场能够降低融资成本,优化投资者结构,增加市场流动性与深度,完善货币回流机制。综合来看,理论界认为债券市场的开放大有裨益。

目前关于跨境资本流动成因的研究,大多从利率和汇率方面进行分析。李婧等(2017)指出内外经济环境对跨境资本流动均有影响,并通过构建VAR模型实证分析发现汇率因素的影响显著,而利差的影响较弱[3]。李文乐(2020)先是分析利率、汇率对资本流动影响的理论逻辑,再通过构建TVP-VAR模型实证检验,结果表明套利和套汇动机是驱使境外资本流动的重要原因[4]。何雨霖等(2021)利用“推-拉”模型框架并通过滚动窗口回归模型,分析发现国际因素对跨境资本流动的影响明显增强[5]。

国内外已有学者对跨境资本进入一国债券市场的驱动因素进行了剖析。Burger等(2006)分析了40多个国家债券市场的外国参与情况,结果表明各国可以通过改善宏观经济的不稳定来提高对境外投资者的吸引力[6]。MIYAJIMA等(2015)的研究表明,可以为现有资产组合提供风险分散是境外投资者进入新兴国家债券市场的一个主要动力[7]。SMAOUI等(2017)指出,降低汇率的波动性能够吸引更多的投资者,促进本国债券市场发展[8]。范东等(2020)认为在我国经济“双循环”的宏观背景下,资本市场对外开放步伐加快,加之中美利差扩大、人民币汇率走强等因素促使外资持续增持我国债券[9]。龙红亮(2020)研究发现境外投资者配置中国债券的主要原因在于中美利差走扩和风险分散[10]。马保明等(2021)通过对抛补利率平价理论进行修正补充,将微观基础纳入研究,建立线性模型实证检验债券市场资本流入与汇率要素之间的关系[11]。

国内关于跨境资本流动的研究,主要从整体角度进行分析,采用不同计量模型分析利率汇率与资本流动的关系,具体针对债券市场的研究相对较少。加之我国债券市场开放较晚、程度较低,现有关于影响境外资本进入我国债券市场方面的研究也以简单直观的定性方法为主。鉴于此,本文采用更有利于刻画出变量间的动态特征和非线性关系的TVP-VAR模型,对债券市场的跨境资本流入展开实证分析。

2 理论逻辑与现实分析

2.1 利率平价理论

本文关注的重点为中国债券市场的跨境资本流入,现有围绕跨境资本流动的研究认为,套利和套汇是国际资本流动的两大主要因素。抛补利率平价理论认为,在资本自由流动的假设下,国内外一旦出现利率差异,资本会敏锐地从利率较低的国家流入利率较高的国家进行投资,以获取套利收益。如果一国汇率发生波动,币值存在低估的情况,会引起资本大量流入展开套汇吸收汇差利润,而大规模的资本流入使得本币需求增加,本币规模扩张到一定程度导致市场对本币的贬值预期增强,两者相互作用,直至汇率达到均衡水平消除套汇空间时,资本流动才趋于平静。因此,投资者在进行国际投资决策时需要同时考虑利率和汇率可能的变动。

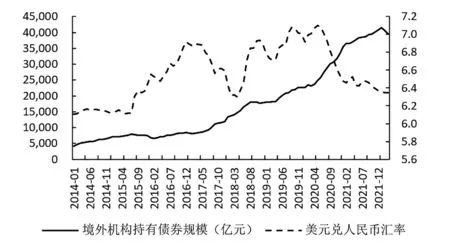

市场普遍认为,中美利差和美元兑人民币的汇率是影响境外资本投资人民币债券的“头部”因素。中美债券收益率利差越大,美元兑人民币汇率越低,则更多的境外资本会从美元市场流入人民币债券市场,可获得汇差和利差的双重收益。图1展示了近年来中美十年期国债收益率的走势,观察发现,中国国债收益率始终高于美国国债收益率,使得中美债券市场存在明显的利差空间。由图2可知,近年来境外机构持续大幅增持中国债券,无惧汇率贬值的压力,且自2020年6月开始,美元指数持续走弱,人民币汇率不断走强,为境外资本进入我国债券市场创造了必要的汇率条件。

图1 中美十年期国债收益率走势

图2 境外投资者持有中国债券的规模和汇率走势

2.2 避险理论

除套利和套汇因素外,境外投资者的投资决策还需考虑风险性因素。在经济全球化的大环境下,各经济体金融市场的关联性较过去显著增强,同时信息在各市场间传播也尤为迅速,因此主要经济体的波动或恐慌容易快速扩散至全球市场,导致金融资产风险溢价上升,货币政策失效,从而可能改变资本的流动方向。当全球金融风险情绪上升时,出于避险需求,投资者更青睐于市场稳定的国家或地区。

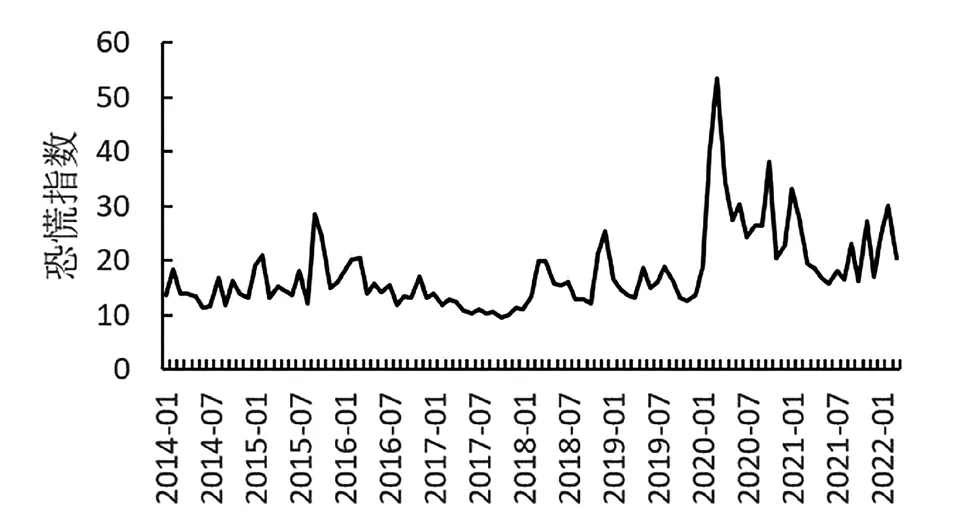

许多文献均已表明,恐慌指数(VIX)与全球避险情绪显著相关,一般而言,VIX指数上升,会出现境外资本从发达经济体撤出投向新兴经济体的现象。图3展示了近年来VIX指数的走势。从图3中可以看出,VIX指数在2020年3月疫情暴发后飙升至53.54,反映出境外投资者风险厌恶情绪升温。中国作为新兴市场国家的代表,近些年债市运行平稳,且整体违约风险可控。因此,在全球降息潮的背景下,中债市场受到众多境外投资者的青睐,成为新的避险地。

图3 恐慌指数走势图

上述理论与现实分析奠定了本文对债券市场跨境资本流入研究的基础,结合后疫情时代中国经济快速复苏实现正增长与全球主要发达国家经济萎缩等因素,给全球大量资金的流动带来不确定性,本文最终选取四种因素进行分析,具体包括境内外利差、汇率变动、经济增长和恐慌指数,这些因素包括了套利和套汇动机、避险情绪,也涵盖了经济基本面。

3 实证检验

3.1 数据说明、平稳性检验与参数估计结果

3.1.1 数据说明

本文所用数据主要来自国泰安数据库、美国芝加哥期权交易所和中国人民银行。样本区间为2014年1月至2022年3月,变量的数据频率为月度。选取变量如下:

(1)境内外利差(IRS)。借鉴何雨霖等(2021)[5]的研究,用十年期中国国债收益率与十年期美国国债收益率的差值来衡量境内外利差。

(2)汇率变动(rer)。针对汇率变动有多种测度方法,本文采用变动率来衡量,计算公式为rer=(ret+1-ret)/ret×100%。

(3)经济增长(gdpr)。由于我国GDP数据缺少月度数据,因此本文参考张登耀(2019)[12]的做法,选择工业增加值增长率作为代理变量,缺失值采用线性插值法补充。

(4)恐慌指数(VIX)。该指数越高,意味着市场参与者越消极,预期风险越大;该指数越低,意味着市场参与者越积极,预期风险越小。

(5)债券市场跨境资本流入规模(lnFI)。选取境外机构持有境内人民币金融资产中的债券,并进行对数化处理。

3.1.2 平稳性检验

为防止伪回归,采用ADF方法检验,发现汇率变动、经济增长和恐慌指数均为平稳变量,境内外利差和跨境资本流入规模的非平稳性十分显著,但经过一阶差分后变量具有平稳性。

3.1.3 参数估计结果检验

TVP-VAR模型中包含的系数过多,本文采用MCMC算法迭代10 000次,并舍弃前1 000次的预模拟抽样来估计结果。结合AIC和SC法则,设定滞后期数为1。参数估计结果中Geweke值均小于1.96,说明该统计量在5%的显著性水平下,无法拒绝估计参数收敛于后验标准分布的原假设,模拟结果的收敛性较好。另外,参数无效因子均比较小,最大值仅为46.2,因此至少可以获得10 000/46.2=216.4个不相关性样本,满足后验统计推断需要,模型参数估计有效。

3.2 时变脉冲响应分析

本文通过TVP-VAR模型绘制两种形式的脉冲响应函数,并在研究的样本区间中选取三个具有代表性事件的时间点,分别为2017年7月的“北向通”正式运行、2019年4月的中国债券纳入国际债券指数和2020年2月的新冠肺炎疫情的彻底暴发。

3.2.1 境内外利差对债券市场跨境资本流入规模的影响

从图4(a)的等间隔脉冲响应函数来看,在样本期内,债券市场跨境资本流入规模对境内外利差一单位正向冲击的响应均为正,这一结果与理论分析相符,表明境内外利差的扩大会使境外投资者愿意持有更多的中国债券。一方面境内外利差的扩大意味着资金流入中国债券市场将会获得更高的回报,另一方面债券价格与债券收益率呈反向变动,债券收益率越高意味着债券价格越低,从而扩大未来资本利得的空间。具体来看,1个月的脉冲响应函数显示,跨境资本流入规模的正向响应起初逐渐减弱,自2017年9月开始响应程度逐渐加强。其主要原因在于随着债券通“北向通”的开通,债券市场加速开放,门槛大幅降低、投资流程简化,吸引了更多境外投资机构参与到内地银行间债券市场。另外,3个月的脉冲响应函数自2018年2月开始维持在较低水平,6个月的脉冲响应曲线始终维持在0附近,表明境内外利差的滞后影响并不显著。

从图4(b)的时点脉冲响应函数来看,虽然不同时点的起始值不同,但是三个时点的响应形态差别较小,仅在强度和收敛速度上存在区别。三条脉冲响应曲线均表现为在当期为负向影响,随后转为正向影响,在滞后一期达到峰值,并在滞后二期快速回落,在第四期收敛于0。这表明在三个时点的约束下,境内外利差对境外投资者持有中国债券规模的影响大致相同,且不存在长期影响。

图4 境内外利差对债券市场跨境资本流入规模的影响

3.2.2 汇率变动对债券市场跨境资本流入规模的影响

从图5(a)汇率变动对跨境资本流入规模的影响来看,短期响应总体为负向,且波动程度较大,具有微弱的正向特征;中期响应程度逐渐减弱,并最终在0附近震荡;长期响应效果基本消失。这一结论与理论分析有些出入,对此需结合现实情况探寻可能的原因。具体来看,2016年至2018年上半年,债券市场跨境资本流入规模对汇率的不同冲击均呈现负向响应,并且响应程度逐渐减弱。汇率正向冲击代表人民币贬值,意味着中国经济走“弱”,若中债市场利差收益不能够覆盖汇兑成本,境外投资者的投资意愿自然降低。且经过2015年8月和2017年5月两次汇率改革,汇率出现失调,人民币大幅贬值,加之中国经济增长放缓、美联储加息意愿强烈,使得人民币贬值预期加强,导致境外投资者在中国的投资有所减少,部分资金从债券市场撤回。值得注意的是,2018年下半年至2020年年初,汇率变动的冲击有较小的正向响应,随后再次转为负。一方面是因为人民币自加入特别提款权(SDR)以来,国际化进程进一步推进;另一方面,随着我国资本账户的逐步开放,各项金融支持政策频出,一定程度上可增强国际社会对我国金融市场的信心。

从图5(b)时点脉冲响应函数来看,跨境资本流入规模对汇率变动正向冲击的反应,在三个时点的约束下均呈现出当期影响最大随后衰减至0。区别在于2017年7月的脉冲函数影响为负,2019年4月和2020年2月的影响为正,且前者的影响更大,远大于其余两个时点,并且收敛速度较慢。这说明“北向通”的开通,使得汇率变动对境外投资者的影响更为长远。而在中国债券被纳入国际主流债券和新冠肺炎暴发导致全球金融市场波动的背景下,国际社会争相竞逐安全资产,中国债券成为国际资本的“避风港”,因此即使人民币贬值也能给我国债券市场带来被动资金流入。

图5 汇率变动对债券市场跨境资本流入规模的影响

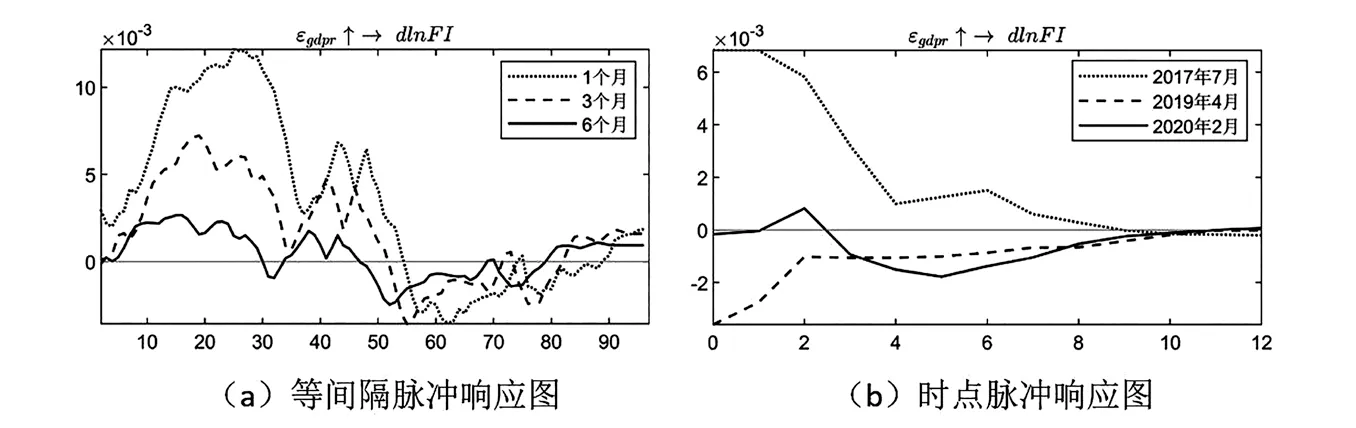

3.2.3 经济增长对债券市场跨境资本流入规模的影响

从图6(a)等间隔脉冲响应函数来看,经济增长对债券市场跨境资本流入规模的影响具有明显的时变性与时滞性,总体响应为正。这表明随着经济的增长,短期内更多的境外资本会参与到中国债券市场。具体来看,1个月的脉冲响应函数显示,债券市场跨境资本流入规模对经济增长正向冲击的响应程度先上升,随后波动下降;中期脉冲响应函数呈现出相似的响应形态;长期响应曲线较为稳定,响应程度也较低。可以看出,近两年脉冲响应具有微弱的负向效应,波动程度也逐渐减弱。该现象可从以下角度解释。其一,2018年国际贸易摩擦升级,我国经济下行压力增大,因此经济因素对债券市场跨境资本流入的影响相对有限。其二,2020年受疫情影响,我国GDP增速呈“V”字型走势,5月之后得益于疫情防控得力以及稳增长政策持续发力,经济基本面稳健复苏,下行风险得到控制。但世界范围内新冠疫情相继暴发,给全球经济带来巨大压力,造成金融市场价格波动加剧,资金流向具有不确定性。在这一时期,中国经济虽然逆势增长,债券市场的跨境资本流入依然有所放缓。

从图6(b)时点脉冲响应函数来看,与中国债券指数加入彭博巴克莱全球综合指数和新冠肺炎疫情暴发相比,作为债券市场对外开放重要里程碑事件的“北向通”的开通导致的长期效应更大,影响程度更深。

图6 经济增长对债券市场跨境资本流入规模的影响

3.2.4 恐慌指数对债券市场跨境资本流入规模的影响

从图7(a)等间隔脉冲响应函数可以看出,恐慌指数对跨境资本流入规模的影响较为复杂,具有显著的时变特征。具体来看,1个月脉冲响应函数显示,2014—2021年期间,恐慌指数的正向冲击对债券市场跨境资本流入规模的影响呈现出震荡态势,先表现为正向,随后围绕0上下波动,近3年总体为正向。3个月的脉冲响应函数形态相似,6个月的脉冲响应函数基本围绕0波动,滞后影响不显著。当风险事件发生时,VIX指数较高,投资者风险厌恶情绪上升,纷纷抛售各种资产兑换成较为保险的避险资产。在全球主要经济体经济增长放缓和普遍降息的背景下,国际投资恐慌情绪蔓延,投资者风险偏好上升。美元作为重要的避险货币,在疫情期间却整体走弱,并未表现出避险属性。相较之下,人民币资产债券具有相对安全与高收益率的优势。同时,2017年以来我国采取的防风险措施小有成效,宏观杠杆率增长趋势放缓,仅疫情期间有所攀升,债市整体风险可控,违约率明显回落。在全球避险情绪高涨时,作为经济在全球率先实现复苏、债券市场体量庞大、债务风险可控的国家,中国无疑是真正意义上的避风港,对全球避险资金的吸引力持续上升。

从图7(b)时点脉冲响应函数来看,与考察跨境资本流入规模对汇率变动正向冲击的反应结果相似,在三个时点的约束下均呈现出当期影响最大随后衰减至0,区别在于2017年7月的脉冲函数在滞后二期出现微弱的正向影响。

图7 恐慌指数对债券市场跨境资本流入规模的影响

4 结论与启示

本文以2014年1月至2022年3月的月度数据为样本,通过建立TVP-VAR模型,刻画了境内外利差、汇率变动、经济增长与恐慌指数对债券市场跨境资本流入规模的影响。实证检验发现:(1)债券市场跨境资本流入规模对境内外利差一单位正向冲击的响应均为正,且滞后影响不显著,主要体现为短期影响,这表明境内外利差的扩大会使境外投资者愿意持有更多的中国债券。在债券通开通、加入国际主流债券和新冠肺炎疫情暴发的背景下,境内外利差的影响大致相同,且不存在长期影响。(2)汇率变动的影响总体为负向,且具有明显的时变特征,这表明人民币的贬值使得境外投资者投资中国债市的意愿减弱。在债券通开通的情况下,汇率变动的影响为负向,且影响持续时间较长,在加入国际主流债券和新冠肺炎疫情暴发的背景下,汇率变动的影响为短暂的正向影响。(3)经济增长对债券市场跨境资本流入规模的影响具有明显的时变性与时滞性,总体响应为正。在三个时点约束下,境外投资者持有中国债券规模对经济增长正向冲击的变动较为复杂。(4)恐慌指数对债券市场跨境资本流入规模的影响较为复杂,呈现出震荡态势,近3年总体为正向,说明中国正成为国际投资的新胜地[13]。

受新冠肺炎疫情的巨大冲击,全球经济金融复苏仍面临巨大考验,唯有中国率先控制疫情,经济持续复苏,稳增长政策持续发力显效。尽管近期中美利差收窄甚至倒挂,债券市场短期内出现资本外逃,但市场各方认为这一现象可持续性不强,中国国债收益率仍有回升空间,在全球市场仍具有相对优势。此外,我国国际收支运行基本平衡,人民币汇率在合理均衡水平上保持稳定,弹性显著增强。因此,在当前非常有利的环境下,如何吸引外资进一步参与国内债券市场、维持债券市场平稳运行显得尤为重要。我国应当抓住历史机遇,继续落实金融业对外开放承诺,大力提升债券市场基础设施服务水平,增强境外机构进入我国债券市场的信心。