乐观和悲观对股市羊群效应的差异化影响研究

2023-02-14余蕊

余 蕊

(四川建筑职业技术学院 经济管理系,四川 德阳 618000 )

1 引言

投资者在自身拥有信息不充分的情况下,采取跟随或模仿其他投资者进行投资决策的非理性行为称为羊群效应。刘祥东[1]研究表明,股市羊群效应严重破坏资本市场信息效率,加剧资本市场证券价格的波动,是形成市场泡沫、金融危机的重要行为机制。

随着互联网的发展和社交媒体的兴起,人们在线搜索或发布的主动行为,能够直接反映个人对股票的看法,因此可以提供衡量投资者情绪的渠道。现有研究表明,我国股票市场存在显著的羊群效应,投资者情绪会驱动羊群效应出现。但是,从投资者情绪强度及投资者乐观和悲观情绪角度分析羊群效应的研究较少。文章在前人研究基础之上,对投资者在网络论坛中的发帖行为和发帖内容进行分析,构建网络论坛投资者情绪强度指标,分析投资者情绪强度对股市羊群效应的重要影响。

2 研究设计

2.1 数据来源

文章研究的场内交易市场数据包括衡量整体市场的新综指指数收益率和上证、深圳交易市场所有A股的个股收益率,综合市场指数和个股交易数据来源锐思(RESSET)数据库。考察场外股票论坛数据时以东方财富网股票论坛下的上证指数把股票论坛讨论社区为研究对象,研究的样本区间为2010年1月6日至2016年4月1日,共计1514个交易日数据,研究样本的主题帖达2080222条。

2.2 变量定义

2.2.1 市场分散度

个股收益率分散度是描述股市羊群效应的常用指标。个股收益率分散度计算方式参考Chang等[11]采用的截面收益绝对偏差(cross- sectional absolute deviation,CSAD) 计算,文章采用式(1)测度市场分散度,进而分析股市羊群效应。

(1)

其中,CSADt为t期的市场分散度,Ri,t为股票i在t期的收益率,Rm,t为t期的市场收益率,Nt为t期的交易股票数。市场分散度越小,表明股市同涨共跌现象越严重,投资者之间的趋同交易更明显,股市羊群效应严重。

2.2.2 投资者情绪强度测度

行为金融理论认为,过度乐观和过度悲观都是投资者非理性行为的一种表现,人们在消极的情绪下会对悲观评价产生一致性,在积极的情绪下会对乐观评价产生一致,情绪左右着人们的决策行为。因此,文章认为,投资者情绪可以用来度量投资者的非理性行为。

当今互联网的发展为人们提供了各类免费开放式社区交流平台,提高了人们信息交流的手段和效率。投资者在股票论坛的发帖通常有简短的语句构成,在这些简短的语句中通常包含投资者对市场看多、看空、谩骂、高兴等反应投资者多空情绪的关键词,对这些关键词统计可以作为投资者情绪的一种直观度量。文章认为,在网络论坛发帖中,如果当日发帖量一定,在发帖内容中包含投资者多空情绪关键词数量越大,则认为当日投资者情绪强度越大,反之越小。

(2)

(3)

式(2)为多方投资者情绪强度(Longt),式(3)为空方投资者情绪强度(Shortt)。文章构建的投资者情绪强度可以对投资者非理性程度进行直观度量。

2.2.3 模型设定

市场分散度由指数收益率和股票收益率计算所得,因此与典型的金融时间序列相符,存在一定的ARCH效应,故在分析时引入GARCH模型进行讨论。文章参照国内外有关学者选用的模型,用GARCH(1,1)进行实证分析。此外,由于投资者对市场表现和信息存在一定的即时效应和延迟效应,故在建模时需考虑投资者情绪对市场分散度的同期影响关系和先行——滞后的影响关系。

考虑到多、空投资者情绪强度对股市羊群效应的即时影响关系,建立如下模型:

模型一:多方情绪对股市羊群效应同期影响关系:

(4)

模型二:空方情绪对股市羊群效应同期影响关系:

(5)

考虑到多、空投资者情绪强度对股市羊群效应的延迟影响关系,建立如下模型:

模型三:多方情绪对股市羊群效应的先行——滞后的影响关系:

(6)

模型四:空方情绪对股市羊群效应先行——滞后的影响关系:

(7)

在模型一至模型四中包含两部分,模型的上半部分为均值方程,模型的下半部分为方差方程,在均值方程中文章添加了同期(longt,shortt)和滞后期(longt-1,shortt-1)的多空投资者情绪强度,同时还考虑到市场收益率(Rm,t)和市场收益率平方指数(exp(Rm,t2))对市场分散度存在非对称和非线性影响。上述模型中,S为虚拟变量,市场收益率Rm,t<0时,S=1;当Rm,t>=0时,S=0。LNSTQt为t期时市场股票数Nt的对数,exp(Rm,t2)为t期市场收益平方指数。

3 实证分析

3.1 变量的基本描述统计

表1 给出了综合市场收益率,市场分散度,多方投资者情绪强度,空方投资者情绪强度的基本特征的描述统计,从表中可以看出,市场分散度的最小值为0.0094,说明股市有极端的同涨齐跌现象发生。多方情绪强度的最大值为0.8852,空方情绪强度最大值为0.5829,进一步说明,在缺乏卖空交易的制度环境中,投资者的情绪表达更倾向于表达乐观情绪。

表1 变量基本描述性统计

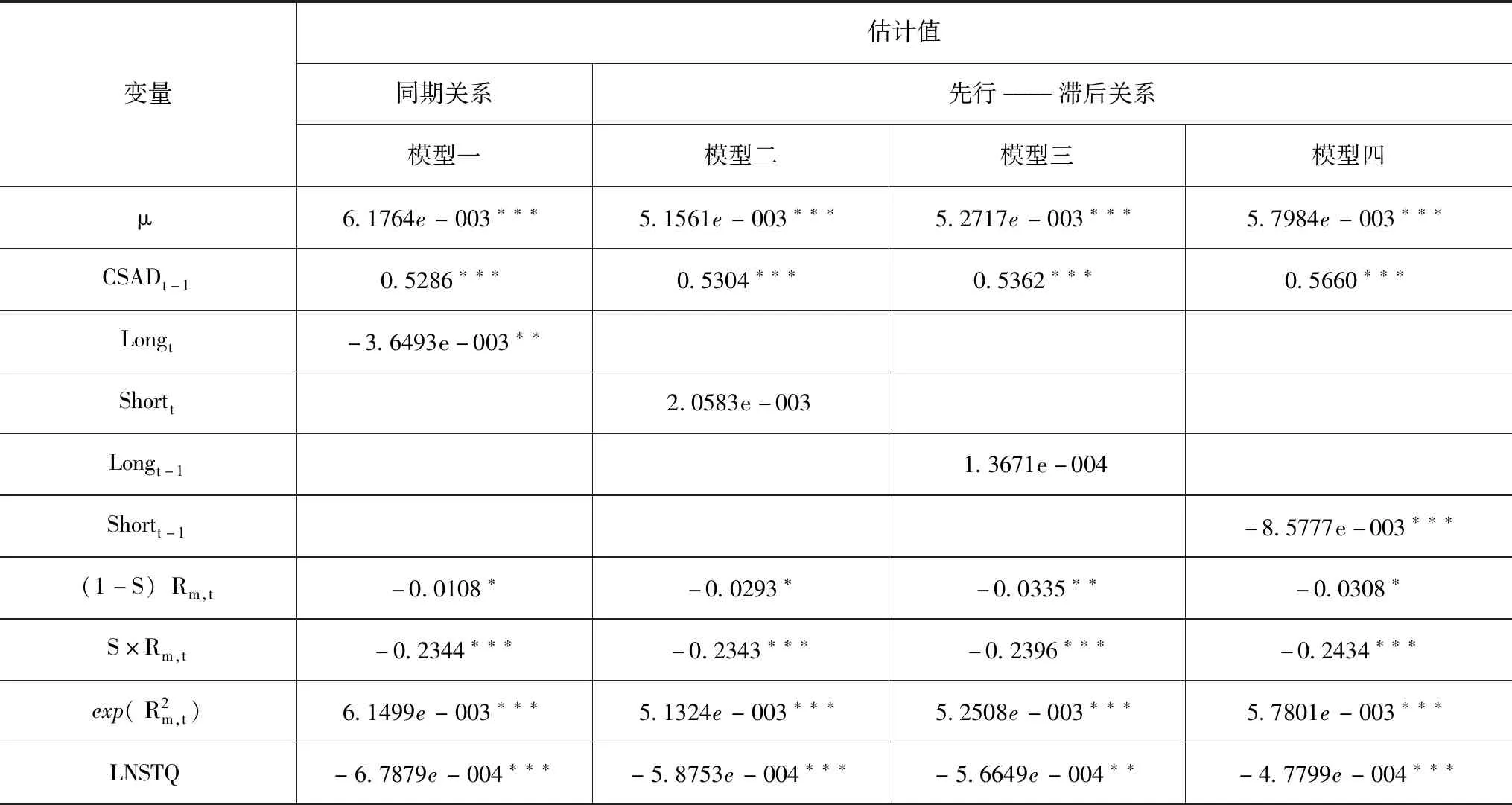

3.2 市场分散度GARCH(1,1)模型的参数估计结果

表2为各模型参数估计结果,从表中可以看出,当分析多空情绪强度对市场分散度同期影响时,模型一多方情绪强度在5%显著水平下显著,且符号为负;模型二空方情绪强度在10%水平下没有通过显著性检验,说明同期投资者多方情绪强度对市场分散度有负向影响,多方情绪强度越大,市场分散度越小,股市羊群效应增大。意味着投资者乐观情绪表达反映了即时好的市场行情,乐观情绪表达越强烈投资者对总体市场的分歧越小。在模型一和模型二中,变量(1-S)Rm,t、S×Rm,t在0.1水平下通过显著性检验且符号为负,说明指数的上涨行情与下跌行情对市场分散度都有减弱作用,都会对股市羊群效应产生影响;变量exp(Rm,t2)在0.01水平下通过显著性检验且符号为正,说明收益率对市场分散度存在非线性影响关系,收益率波动越大,市场分散度越大,股市羊群效应不显著。

表2 CSAD的GARCH模型极大似然估计结果

表2中从多、空投资者情绪强度对市场分散度的先行——滞后关系影响来看,模型三滞后一期的多方投资者情绪强度在10%的显著水平下没通过显著性检验,模型四滞后一期的空方投资者情绪强度在1%的显著水平下通过了显著性检验,且符号为负,说明网络论坛多方投资者情绪强度对未来市场分散度没有显著影响,而网络论坛空方投资者情绪强度对未来市场分散度有负向影响,说明前期空方投资者情绪强度越大,未来市场分散度越小,股市羊群效应增大。意味着投资者悲观情绪表达会使得投资者对未来市场看法一致,从而会引发股市羊群效应。在模型三和模型四中,变量(1-S)Rm,t、S×Rm,t、exp(Rm,t2)在0.1水平下通过显著性检验且符号与模型一、模型二相同,说明指数收益率及收益率波动对市场分散度存在影响。

4 结论

文章对基于网络论坛的投资者发帖行为与发帖内容进行分析,构建投资者情绪强度指标,探讨投资者情绪强度对股市羊群效应的差异化影响。文章所得的研究结论如下:①在测度股市羊群效应的分析中,仅考虑收益率的非对称和非线性对市场分散度影响是不够的,因为投资者的乐观和悲观情绪也会对股市的羊群效应产生影响。②投资者的乐观情绪表达越强烈,同期股市羊群效应就会越显著;投资者的悲观情绪表达越强烈,未来一期的股市羊群效应就会越显著,即乐观情绪的股市羊群效应表现为即时性,而悲观情绪的股市羊群效应表现为时滞性,投资者的悲观情绪是驱动股市羊群效应的重要因素。