多重基金网络、信息发掘与基金中基金(FOF)绩效

——基于2018—2021年FOF面板数据的实证研究

2023-02-09曾庆松

曾庆松,冯 科

(北京大学 经济学院,北京 100080)

引 言

基金是一种高度依赖信息的金融产品,其业绩会受管理者依据掌握信息而采取行为的影响,这种信息多通过社交网络得到。所以,研究者为考察基金业绩和管理者能力,借鉴社会网络学理论研究了基金经理间基于某种联系形成的“基金—股票”网络,发现同处于该网络的基金经理间可通过分享私有信息改善彼此业绩,研究者则根据基金经理对此类信息使用的特点来判断其能力[1]。基金中基金(Fund of Funds,简称FOF,又称母基金)作为近年来一种以投资直接投资基金(direct investment fund,以下简称直接基金[2])为主的新兴金融产品发展迅速,①基金中基金由证监会2016年发布的《基金中基金指引》所定义,是指将80%以上基金资产投资于经证监会依法核准或注册的公开募集的基金份额的基金。直接投资基金是相对于FOF而言,包括直接投资股票、债券等证券的基金和投资股权的直投基金。其所具有的“FOF—子基金(直接基金)—底层资产(证券、股权等)”多重管理结构,使其拥有分散化投资、双层风险控制、提供稳健收益等优势,成为当前各国吸引社会资本集聚、平衡资本收益与风险、培育创业投资行业的重要金融工具,备受市场投资者青睐。作为以投资基金为主的基金,FOF不仅业绩同样深受信息影响,还要在运营中处理比直接基金更为复杂的多重基金关系网络。而且与直接基金相比,关于FOF的研究严重滞后,因此,加强对FOF研究,不仅可帮投资者更好地识别FOF管理能力,还能为FOF发展完善提供新的理论支撑,具有理论和实践价值,有助于更好地发挥FOF在引导创新创业方式升级、服务实体经济发展、提高资本链整体效率等方面的积极作用[3]333-334。

本文创新和贡献可能体现在:(1)现有研究多关注直接基金网络的信息共享使用,本文改进研究“直接基金—股票”网络的方法用于“FOF—子基金—股票”多重网络研究,拓展了基金网络领域的研究范围。(2)以实证方法探讨了多重基金关系网络服务FOF业绩提升的作用及影响因素,从各管理者互动合作的视角探讨了FOF背后的运行规律,进一步丰富了FOF领域的研究内容。

一、理论分析与研究假设

(一)基金网络信息使用与基金绩效

基金业绩高度依赖掌握的市场信息,市场信息分为公共信息和私有信息,公共信息能在市场内轻松获得,私有信息需要通过关系网络或经过信息发掘加工得到[4]3-5。在市场信息不对称的情况下,基金经理可利用居住邻近、校友经历、利益关联等形成的人际关系网络,传播交流专业知识、投资策略、私人信息等,指导其作出正确的投资决策改善基金业绩,且这种社会关系网络为外生给定[5]。但投资者个体背景信息不易获得且存在局限,所以Pareek(2012)构建了重仓持股网络,若两个基金经理将较多资金重仓同一只或数只股票,则判断两者很可能存在私有信息的关联且处于相同基金网络中[4]3,其优点是信息易得且重仓连接的包容性使其不受限于某一类信息联系[6]140。虽然已有很多研究认为,基金网络能产生信息扩散效应,处于网络中心的管理者能更快获得有价值信息对业绩产生正向影响[7],但基金网络会诱发“搭便车”效应导致基金经理的独立决策受到干扰而让业绩变差[8]。罗荣华等(2020)研究发现,在业绩排名竞争的压力下,投资风格相同的基金经理间较难分享对业绩提升有用的信息[6]138,那些对基金网络信息使用程度较低的基金经理,掌握有用私有信息较多,投研能力更强,更 有 机 会 取 得 好 业 绩[9]189。田 利 辉[10](2021)认为,绩优基金信息挖掘更依赖投研能力而非信息获取优势。他们通过发挥投研能力捕捉股票特质信息以对其价值进行合理评估,从而作出理性交易决策。绩优基金经理虽会大量购入与同处网络的其他同行相同的股票,但在管理调仓时较少受市场情绪干扰而盲目跟从其他同行的操作。他们对重仓股票的调仓幅度与基金网络中的同行对该股票调仓幅度的平均水平的偏离程度较高,研究者将这种情况定义为基金经理对基金网络信息使用程度(Deviation From Network,简称DFN),并用这一外生工具变量研究基金网络对基金业绩的影响,认为DFN值高的基金经理投研能力较强,发掘掌握的有用信息更多,可以综合权衡各种信息后选择收益更高的交易机会[9]203。FOF主要以基金为投资对象,在组建子基金组合时应选择高DFN值的基金,这样的基金组合的整体DFN值也会较高。由此提出假设1:

H1:业绩较好的FOF组建的子基金组合,对重仓股票交易调整的幅度,与其所在的基金关系网络中其他直接基金对相同股票交易调整平均水平的偏离程度较高。

(二)多重基金网络信息使用与FOF绩效

FOF作为以基金为主要投资对象的金融工具,其业绩同样依赖所掌握的信息。FOF管理者一般称为母基金经理,持有的直接基金称为子基金,其管理者称为子基金经理,形成了“母基金经理+子基金经理”的双重管理模式[3]335,母基金经理在上层挑选各领域的绩优基金组建子基金组合,相当于将基金经理们掌握的专业知识、投研能力、私有信息等统合到FOF体系下,增加了FOF私有信息资源获取渠道和获利机会,在此基金之于FOF相当于股票之于基金。但FOF母基金经理不仅要选好绩优基金,还要抓好投后管理,积极跟踪研判子基金在下一阶段获利能力,适时调整所持基金保障业绩[11]34。如果FOF疏于投后跟踪管理,重“选”轻“管”,加之母子基金经理间存在一定信息阻隔,将使FOF持基仓位调整与直接基金经理的盈利周期出现偏差进而影响业绩。例如,研究发现很多优秀基金经理业绩难以长期持续,若FOF管理人疏于跟踪或反应过度,在标的基金经理获利状态好的时候提前减仓,或未能在标的基金经理状态进入低潮前及时将该基金及时卖出,则会让FOF整体业绩受损[11]35,所以,FOF实际上是在发挥母子基金经理协同作战创造价值的优势,FOF对有价值私有信息的发掘使用,不能局限于各自层面的信息发掘,还需在做好自身层面的信息发掘的基础上,将两层基金信息网络统合成一个有机的整体网络,确保两层网络整合后的有价值私有信息的整体掌握水平尽可能多。由此提出假设2和假设3:

H2:业绩较好的FOF母基金经理,对重仓直接基金交易调整的幅度,与其所在的母基金经理关系网络中其他母基金经理对相同直接基金持仓交易调整平均水平的偏离程度较高。

H3:业绩较好的FOF在母基金经理网络和子基金组合网络整合后的整体信息使用程度,体现为偏离程度较高。

二、研究设计

(一)数据样本选取及来源

选取2018年1月1日至2021年6月30日期间的公募系和券商系FOF持基和直接基金持股数据作为研究样本,时间频率为季度。共收集216只FOF重仓持基数据3001组,同时收集相同时间跨度和频率的非纯债型直接基金重仓持股样本223976组。将“FOF—子基金”与“直接基金—股票”进行数据匹配合并,得到“FOF—子基金—股票”网络的21765组样本数据。通过Wind、新财富、CSMAR等数据库收集FOF业绩指标、基金规模、管理团队特征、市场宏观环境等数据。

(二)FOF多重基金网络构建及相关指标设定

参考Kacperczyk等[12](2007)、Pareek[4]4-9(2012)、罗荣华等[9]191-193(2020)的研究方法,比照直接基金重仓持股网络构建母基金经理的重仓持基网络及整体网络,并设计相应的研究指标。

1.直接基金网络构建及基金网络信息使用

“直接基金—股票”网络是FOF各网络构建的基础。对直接基金网络定义如下:如果两只直接基金重仓持有相同股票(占各自仓位的5%以上),则两只产品彼此之间存在关联。定义直接基金J的网络ZN(J)为与它存在关联的其他基金集合,但不包括与其在同一家基金公司的基金。通过计算直接基金j自身交易与其所处网络中其他基金平均交易的偏离程度DFNHHS(Deviation From Network of Heavy Hold Stocks)来衡量其对所处基金网络中信息使用。

其中,表示第j只直接基金在t期末与t-1期末对股票i的持仓变化比例,计算方式见(2)式:adfactori,t为用考察期内每只股票i包括送股、拆细、股权分置的比例换算出的期末股数调整因子,将其与基金j在期末持有股票i的股数匹配相乘减去其期初持有数量,得到基金j对股票i持仓变动数量。为方便比较,将调整到期初的变动股数乘以期初股价Pi,t-1后,再除以基金j期初持股总市值SMVj,t-1,得到对所持每只股票的变动比例。是直接基金j在t-1期末的基金网络(基金网络内直接基金数目为NSj,i,t-1)中其他配置股票i的基金在t期末与t-1期末对股票i的平均持仓变化比例,按(3)式先求得网络中除基金j外其他基金对股票i的持仓变化 比 例,再 进 行 算 术 平 均。注 意,DFNHHSf,j.t-1及后面各指标的时间下标均为t-1,因为基金网络是t-1期末确定与该基金存在交流的基金集合,两期间基金持仓变化仅是该基金受交流影响程度的一种行为体现。

2.子基金组合基金网络信息使用

首先计算FOF每个子基金的DFNHHS,然后加总得到FOF子基金组合整体重仓持股交易与所处网络交易平均水平的总偏离程度TDFNHHS(Total Deviation From Network of Heavy Hold Stocks),以表示FOFf选配的子基金组合对基金网络信息使用程度,计算方式如下:

3.母基金经理网络构建及基金网络信息使用

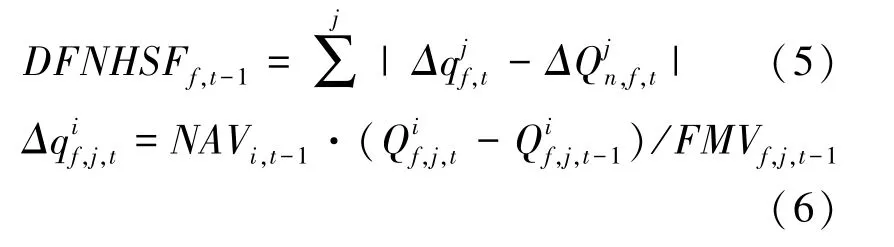

对母基金经理网络定义如下:如果两只FOF重仓持有相同子基金(占各自仓位的3%以上①本文将重仓基金的门槛定在3%,主要因为传统FOF强调分散风险而采用多元资产配置,很多FOF对股、债型子基金的配比在6:4左右(该比例会根据市场行情调整),故文中将仓位5%的重仓标准放宽到其60%的程度,即占仓位3%。,且不属于同一家公司),则两只FOF彼此存在关联。定义FOFf的网络N(F)为与它存在关联的其他FOF集合。首先计算FOFf对第j个子基金的交易与所处网络中其他持子基金j的FOF平均交易的偏离程度,然后将该值加总得到母基金经理持子基金交易对所处网络平均交易偏离程度DFNHSF(Deviation From Network of Heavy Hold Sub-Fund),计算方式如下:

其中,为FOFf在t期末与t—1期末对子基金j持仓变化比例,按(6)式将FOF在t期末持有子基金j的数量减去t-1期末持有数量,得到子基金j持仓变动数量,乘以其期初复权单位净值NAVj,t-1,得到其变动价值规模,再除以FOFf期初持基总市值FMVj,t-1,得到。是FOFf在t-1期末的基金网络(母基金经理基金网络内FOF数目为NFf,j,t-1)中的配置子基金j的其他所有FOF在t期末与t-1期末对基金j平均持仓变化比例,按(7)式求得网络中除FOFf外其他FOF对基金j的持仓变化比例,再进行算术平均。

4.FOF整体基金网络信息使用

针对FOF特点,设定“FOF—子基金—股票”整体网络信息使用程度,即FOF持基和基金持股交易对所处各自基金网络平均交易水平的偏离程度整合后的水平DFIMFN(Deviation From the Integration of Multi-Fund Network)。将FOFf对子基金j交易调整对其他FOF交易调整子基金j平均水平的偏离程度,与子基金j的DFNHHSf,j.t-1相乘,对FOFf所有子基金重复该过程再加总。

(三)基本模型和变量设定

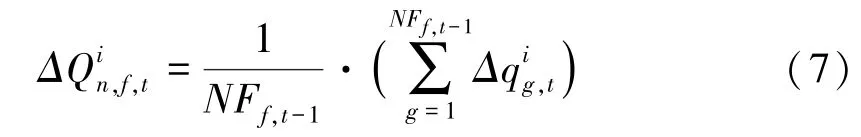

为验证FOF对“FOF—子基金—股票”网络及两个子网络信息利用程度与其未来绩效的关系,在借鉴和改进上述研究成果和方法的基础上,建立如下模型:

被解释变量Perff,t为FOFf在t期绩效,参照已有相关文献,采用t期以沪深300指数周收益率为市场投资组合收益率和银行间市场七日回购利率为无风险利率计算的季度Jensen指数、T—M模型分解出的选股能力(CS)、区间胜率(WINRATIO)等来度量。核心解释变量(XDFN)包括FOF三个基金网络信息使用程度指标:子基金组合所处网络信息利用程度(TDFNHHS)、母基金经理所处网络信息利用程度(DFNHSF)、FOF重仓持基和持股网络整合后整体网络信息利用程度(DFIMFN)。按公式(1)-(8)计算得到FOF的三个基金网络信息使用程度指标数据999组。控制变量(Controls)包括体现FOF管理团队特征的管理人数(ADNOM)、教育程度(Education)、性别(Gender)等指标,体现FOF自身特征的成立年限(FOFAGE)、基金规模(ANV)等指标,市场宏观环境(MAKEV)指标,以及个体、时间固定效应等。

三、实证结果及解释分析

(一)各层基金网络信息使用程度与业绩验证分析

用公式(9)检验FOF对各层网络信息使用程度高低与FOF未来业绩的关系,为避免异常值影响结果,对所有连续变量分期进行前后1%缩尾。首先,以FOF季度Jensen-α作为业绩指标(为避免回归系数过小,扩大100倍)进行检验,结果见下页表1,各组检验均控制个体和时间效应,第1、4、7列为仅控制及FOF自身特征,第2、5、8列控制管理团队特征,第3、6、9列全部控制变量,以去除解释变量通过模型中的控制变量影响被解释变量的可能性。在各组回归中,TDFNHHS和DFIMFN与代表FOF业绩的Jensen-α均呈显著正相关,与已有文献结论基本一致,FOF子基金组合的TDFNHHS越高,表明FOF选择的各子基金中管理能力强、发掘有价值私有信息能力强的占比相对较多。FOF基于自身投研能力发掘有价值私有信息完善投资决策,通过把握时机、调整比例等措施让子基金经理的盈利能力较高效地转化为FOF获利能力,实现FOF掌握有价值信息总体含量的增加(提升DFIMFN),进而提升FOF取得优秀业绩的机会。若母基金经理管理能力不佳,即使选到有潜力的优质基金,也可能因错误调仓或错失交易时机而影响业绩,假设H1和H3得证。

表1 FOF对各基金网络信息使用与绩效表现

在母基金经理层面,DFNHSF与其业绩呈负相关,但不显著。导致该情况的原因可能如下:一方面,绩优基金在市场中是相对少数,母基金经理在选基时难免会向业绩处于“头部”的基金集中;另一方面,FOF数量较少且主要由较大基金公司推出,管理者多毕业于名校金融专业,客观上便于彼此共享信息,加之2018年的熊市使管理者们不约而同进行风险规避,各种因素综合导致大家的交易行为在一定时期出现趋同现象。不过,随着FOF和直接基金数量持续增长,投资选择空间变大,绩优FOF管理团队间的决策和投资行为的趋同性可能将减弱,可能逐渐与TDFNHHS和DFIMFN的特征趋同。为验证该假设,将FOF每期按其业绩(Jensen-α)大小以3∶4∶3比例分成高中低三组,将考察时期分为全时期和2020年1季度以后两个时段,运用组间均值差异检验考察不同时期高业绩组(H)和低业绩组(L)FOF对各网络信息使用程度对其业绩影响的变化。

表2(见下页)显示,高业绩组FOF的DFIMFN和TDFNHHS均值在两种情况均高于低业绩组,而DFNHSF均值在全时期低于低业绩组,但在2020年1季度以后,高业绩组FOF的DFNHSF显著高于低业绩组,验证了上面的假设。

表2 不同时期FOF各基金网络信息使用程度对绩效影响

(二)稳健性检验

为提升核心假说的有效性,本部分采用新的变量口径做进一步检验,用FOF选股能力(CS)、区间胜率(WINRATIO)替换公式(9)中的Jensen-α后分别进行回归。结果显示,①限于篇幅,本文并未汇报描述性统计、稳健性检验结果,留存备索。FOF选股能力、区间胜率与FOF的DFIMFN和TDFNHHS呈显著正相关,与DFNHSF呈负相关,但不显著,与上一节结果基本一致,保持了高度稳健。

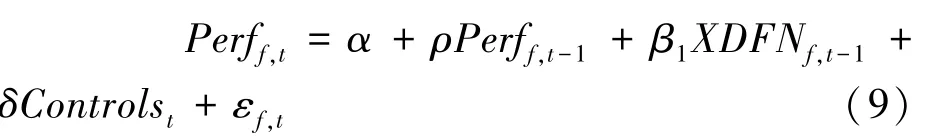

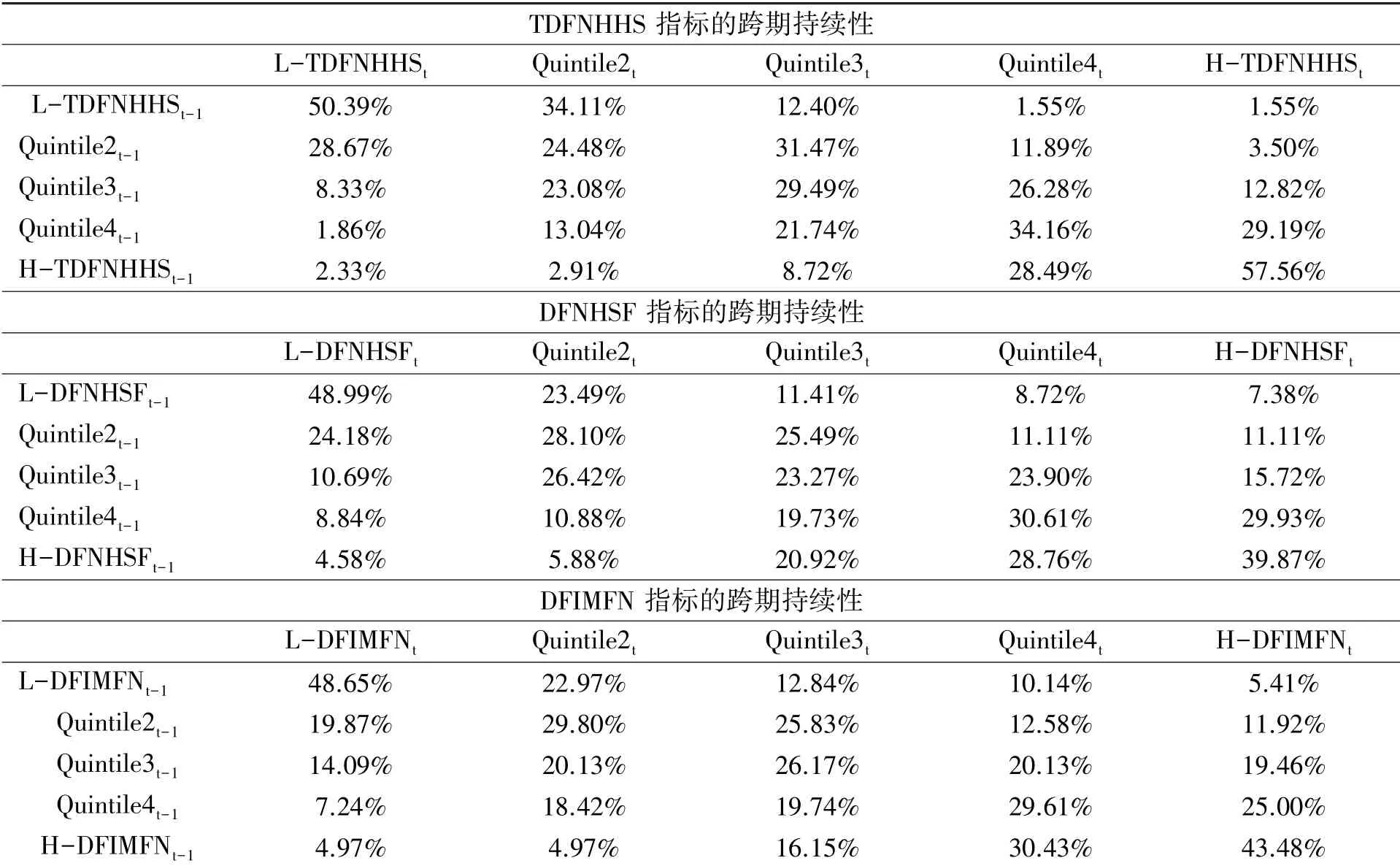

(三)FOF网络信息使用程度的跨期持续性及配合效率

要判断FOF取得好业绩是靠能力而非运气,关键看能否持续,能力有持续性,若对基金网络中信息使用程度不同的FOF的业绩差别是因其能力差异导致,则其应在一定时期内可延续。为此,绘制FOF各网络信息使用程度跨期转移概率矩阵。如表3所示,三个指标跨期转移概率总体呈现相似的变化,在t-1期处于最低分组的FOF在t期仍是最小一组的概率为50.4%、49.0%和48.6%,说明网络信息使用程度较高(低偏离度)具有很强的持续性,这组FOF因能力较差,无法获取更多有价值信息,只能消极地持续跟随网络中其他管理者而行动,故其交易调整行为与网络中其他同类产品平均交易调整水平趋同度较高。网络使用指标值最高组的FOF也有相似趋势,在三个网络使用信息较低的FOF(高偏离度)同样具有持续性,这组FOF投研能力较强,可以整理发掘到比网络内其他成员更多有价值的私有信息,组建的子基金组合也为高TDFNHHS值,使这些FOF的三个指标能持续保持高位。研究还发现,FOF在t-1期高TDFNHHS组子基金组合跨期转移概率为57.6%,而经过FOF整合后在t期依然在高DFIMFN组的概率为43.5%,可见部分FOF未能将子基金组合绩效较好吸收,表明这些FOF各管理者间在管理的协同配合中存在瑕疵,造成了盈利损耗。因此,能否持续将子基金的优势转化为FOF整体业绩就是其管理者能力的体现。

表3 FOF各网络信息使用指标的跨期持续性

(四)基金网络信息使用程度和FOF私有信息

参照申宇等[13](2016)的方法,验证FOF对网络信息使用程度高低与其掌握的有价值私有信息含量多少之间的关系,基金业绩指标对市场因子回归得到的1-R2越大,即基金收益率中无法被市场因子解释的比例越高,意味着基金业绩可被自身所拥有的私有信息所解释的比例更高。FOF对市场因子回归得到的1-R2主要反映FOF整体掌握的有价值信息含量和母基金经理掌握的有价值信息含量,故用DFIMFN和DFNHSF作解释变量,建立模型如下:

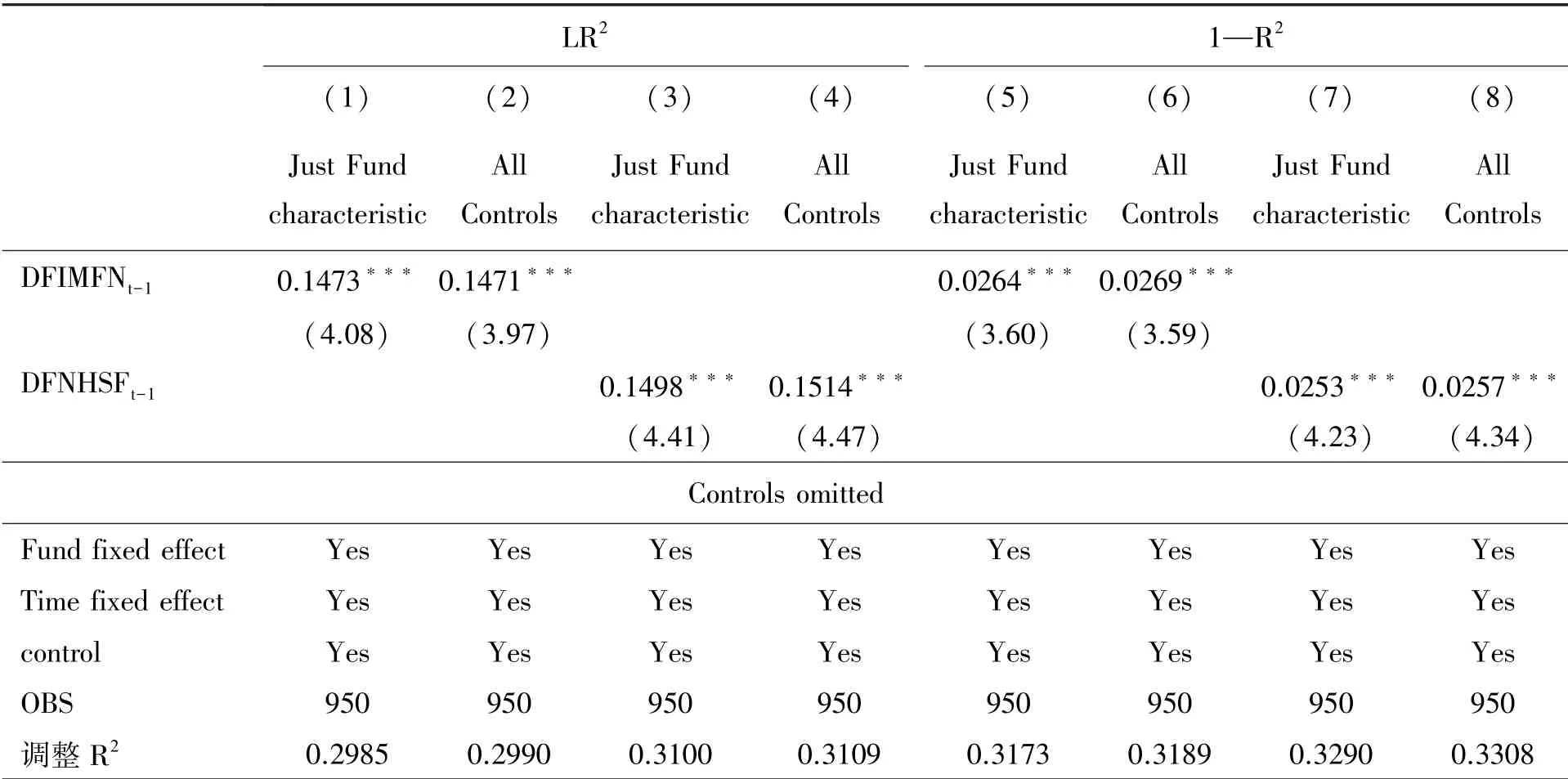

其中,为第t期向后滚动24个月内可获得的月收益率对市场因子回归所得,将该指标按(11)式做对数转换后得到,其中k=1/2n,n为24。将和(1)同作为被解释变量进行回归以验证结果的稳健性。如表4所示,DFIMFN和DFNHSF的回归系数均显著为正,这显示FOF对母子基金管理人整体网络和母基金经理层面的网络的信息使用程度越低,其收益被市场因子解释的比例就越少,可被特有信息解释的比例就越高,反映FOF管理者发掘加工获得的有价值私有信息更多,投研能力更强。

表4 各网络信息使用程度与特有信息含量关系

四、结论和启示

研究发现:FOF对“FOF—子基金—股票”整体网络信息使用程度较低、所选子基金对其所处“基金—股票”网络信息利用程度较低,表明其投研能力强,不会盲目使用从关系网络中获取的信息,而会基于投研能力甄选发掘掌握更多有价值的私有信息,作出具有独到见解的投资决策和行为,更有机会在未来获取较好业绩。同时,FOF业绩不仅取决于基金的选择,还取决于投后跟踪管理,能持续把握好子基金经理盈利节奏的FOF更有机会将好业绩保持下去。基于研究结论提出以下建议:(1)加大对FOF培育力度,发挥FOF在缓解信息分享阻隔、整合有价值私有信息的媒介作用,提升金融市场中的信息利用效率。(2)FOF管理者要注重投后管理,加强投资机构的资源对接和互补,推进FOF专业化资源整合,打造资产管理行业全产业链。(3)加强FOF多重基金网络研究,助力监管者了解FOF与直接基金管理者投资的热点及投资管理特点,权衡投资者行为可能引发的金融风险,防范内幕交易、过度投资,惩处涉嫌“共谋”行为,建立公平规范的市场秩序。