全球碳定价机制发展现状、趋势及对油气行业影响

2023-01-15易洁芯李宏伟

彭 云 熊 靓 李 嘉 易洁芯 李宏伟

(中国石油勘探开发研究院)

0 引言

综合世界银行及联合国定义,碳定价是一种具有成本效益的政策工具,通过价格机制将温室气体(GHG)排放导致的气候变化成本与排放行为联系起来,通常表现为对单位二氧化碳或其他温室气体排放的定价,通过对碳排放收费或提供减少排放的激励措施来遏制温室气体排放[1-3]。其本质是通过政策手段干预能源产品定价,进而利用市场力量来促进能源消费与生产结构和模式的改变,在需求侧通过价格传导机制改变高碳排能源和低碳排能源的相对价格及需求,在供给侧通过市场和财税激励刺激清洁能源投资及技术创新,引导行业实现低碳化生产并促进新能源的发展,从而推动低碳减排总体目标的实现。碳定价机制可分为显性碳定价机制和隐性碳定价机制两类,显性碳定价机制直接针对碳排放量定价,包括碳排放交易体系(ETS)、碳税、碳信用机制、基于结果的气候融资(Results Based Climate Finance,简称RBCF)、内部碳价格等多种形式,其中碳排放交易体系和碳税覆盖面最广、影响力最大,代表了国际碳定价机制的主流。隐性碳定价机制则包含了更广义的影响碳排放成本的政策安排,例如燃油税、能效标准等。碳定价机制被广泛认为是最具成本效益和最具潜力的低碳减排政策工具,其实施和发展会对油气行业产生直接影响,已经成为影响油公司战略发展方向和具体投资决策的重要因素。本文试图通过对全球碳排放交易体系和碳税机制的分析,来把握全球碳定价机制的发展现状与趋势,并分析其对油气行业影响,以期为政府和行业提供有价值的参考,科学应对国际碳定价压力。

1 国际碳定价机制发展现状

1.1 国际碳定价机制覆盖范围进一步扩大,但仍集中于欧美发达国家

自1990年芬兰在全球首次征收碳税,以及2005年欧盟建立全球首个碳排放交易体系以来,国际碳定价机制取得了长足的发展,覆盖的地理和碳排放范围持续扩大。据世界银行统计,截至2022年4月1日,全球正在运行的碳定价机制共68项(新增4项),计划实施的3项,考虑实施的29项。正在运行的碳定价机制涉及全球46个国家(包括欧盟27国),较上年度仅增加乌拉圭1个国家,覆盖温室气体排放量占全球的23%,较2020年增长10个百分点。正在运行的碳定价机制中有36项为碳税机制,其中国家层面的碳税机制28项,省/州/城市等国家行政区划层面的碳税机制8项;正在运行的碳定价机制中有32项为碳排放交易体系,其中国家层面的碳排放交易体系9项,地区层面的碳排放交易体系1项(即欧盟碳排放交易市场),国家行政区划层面的碳排放交易体系22项(表1)[4]。各碳排放交易体系覆盖行业、发放的总配额、金融行业参与度及国家总体碳排放规模均存在较大差别,将直接影响其交易收入,以及全球碳排放覆盖率。例如欧盟碳排放交易市场是全球运行时间最长、最为成熟的碳排放交易市场,覆盖电力、工业(包括钢铁、水泥、玻璃、油气等行业)及国内航空业,采取自上而下的方式由政府确定配额上限,进入执行的第四阶段(2021—2030年)后,配额上限每年减少2.2%,2021年配额上限约为15.72×108t二氧化碳当量,除了一级市场外还设有二级市场,允许部分金融机构参与,价格水平较高,2021年覆盖温室气体排放量约占欧盟的36%,占全球的3%[5]。比较而言,中国碳排放交易市场起步较晚,2021年正式投入运行,目前仅覆盖电力行业,价格也处于较低水平,但却是覆盖温室气体排放范围最大的碳排放交易市场,约占全球的9%。

表1 世界碳排放交易体系与碳税实施概况[4]Table 1 Overview of the world carbon emission trading system and carbon tax [4]

除上述碳定价机制外,还有3项碳定价机制在实施一段时间后被废除。澳大利亚碳排放交易体系(Australia CPM)2012年开始实施但于2015年废除,加拿大阿尔伯塔省碳税2017年开始实施但于2020年废除,加拿大安大略省总量控制碳排放交易体系(Ontario CaT)2017年实施但于2018年废除。

从地区分布来看,正在运行的68项碳定价机制虽然已覆盖全球,涉及亚洲、欧洲、非洲、美洲和大洋洲,但仍主要集中于北美洲和欧洲地区,其中北美洲24项,欧洲23项,合计占全球碳定价机制总数的69.1%;其次是亚洲地区,共15项,占全球碳定价机制总数的22.1%。从涉及国家来看,正运行碳定价机制的46个国家中,有36个为发达国家①,占78.3%,除美国、加拿大、新西兰、日本外均为欧洲国家,包括欧盟27国,以及英国、挪威、瑞士、冰岛、列支敦士登5个非欧盟国家;有8个为发展中国家,占17.4%,包括中国、韩国、新加坡、南非、墨西哥、阿根廷、智利、乌拉圭;此外还有2个转型中经济体,即哈萨克斯坦和乌克兰,占4.3%。欧洲地区是全球碳定价机制发展最为成熟和碳价格水平最高的地区,普遍建立了碳排放交易体系,欧盟碳排放交易市场不仅覆盖了27个欧盟成员国,还覆盖挪威、冰岛、列支敦士登3个非欧盟成员国,瑞士碳排放交易市场也于2008年同欧盟碳排放交易市场接轨。欧洲地区还有13个国家同时运行碳排放交易市场和碳税两种机制,包括法国、荷兰、西班牙、葡萄牙、丹麦、瑞典、爱尔兰、爱沙尼亚、波兰、芬兰、拉脱维亚、卢森堡和斯洛文尼亚。

1.2 国际碳价格水平大幅增长,但仍远低于实现温控目标所需水平

在全球气候治理全面加速、多国低碳减排政策加

①按照联合国发布的2022年《世界经济形势与展望》报告中的国家分类,将36个国家定义为发达经济体,包括美国、加拿大、欧盟27国、冰岛、挪威、瑞士、英国、澳大利亚、新西兰、日本。联合国将全球国家分为三类,即发达经济体、转型中经济体和发展中经济体,但列支敦士登未列入国家分类,考虑到列支敦士登是全球人均GDP收入最高的国家之一,文中也将其归为发达国家。压、全球能源价格上涨、市场投机行为增加等多方因素拉动下,2022年(数据更新至2022年4月1日,下同),全球碳定价机制的平均碳价格①根据世界银行提供的全球碳交易市场价格及碳税价格数据计算,碳税仅计算1类标签碳税(Price label 1),不同的碳税机制对1类标签碳税规定了不同的适用范围,一般而言针对化石燃料、交通燃料征收,或为碳税的征收上限。平均价格=(碳排放交易市场价格+1类标签碳税)/碳定价机制数量,碳定价机制数量未计算投入运营但交易价格为零的碳排放交易市场。升至32.46美元/t二氧化碳当量,较2020年提升11.73美元/t二氧化碳当量,涨幅达57%,是2013年以来的最高平均碳价格。全球平均碳价格的增长主要受三方面因素拉动,一是碳交易市场价格的大幅增长起到主要作用。欧盟、瑞士、新西兰、加拿大阿尔伯塔省、加拿大魁北克省、美国加利福尼亚州、美国区域温室气体排放行动(RGGI)等多个碳排放交易市场价格达到历史最高水平,较2020年涨幅均超过100%,其中欧盟碳交易市场价格涨幅最大,2022年价格达86.53美元/t二氧化碳当量,较2020年上涨67.99美元/t二氧化碳当量,涨幅达367%。二是多个国家碳税大幅上调。2022年,有10项碳税较2020年增幅超过50%,其中挪威碳税上调金额最高,较2020年上调34.72美元/t二氧化碳当量,涨幅达60%(表2)。三是新增碳定价机制起点高。乌拉圭2022年开始征收碳税,定价高达137.30美元/t二氧化碳当量,超过瑞典成为全球碳税最高的国家;2021年启动的英国碳排放交易市场碳价格达到99美元/t二氧化碳当量,超过欧盟成为全球最高交易碳价。与2020年相比,截至2022年4月也有少部分国家下调了碳价格,例如韩国碳交易市场、东京碳交易市场、阿根廷碳税、波兰碳税等,但下调累计总金额仅33.4美元/t二氧化碳当量,对平均价格影响较小。

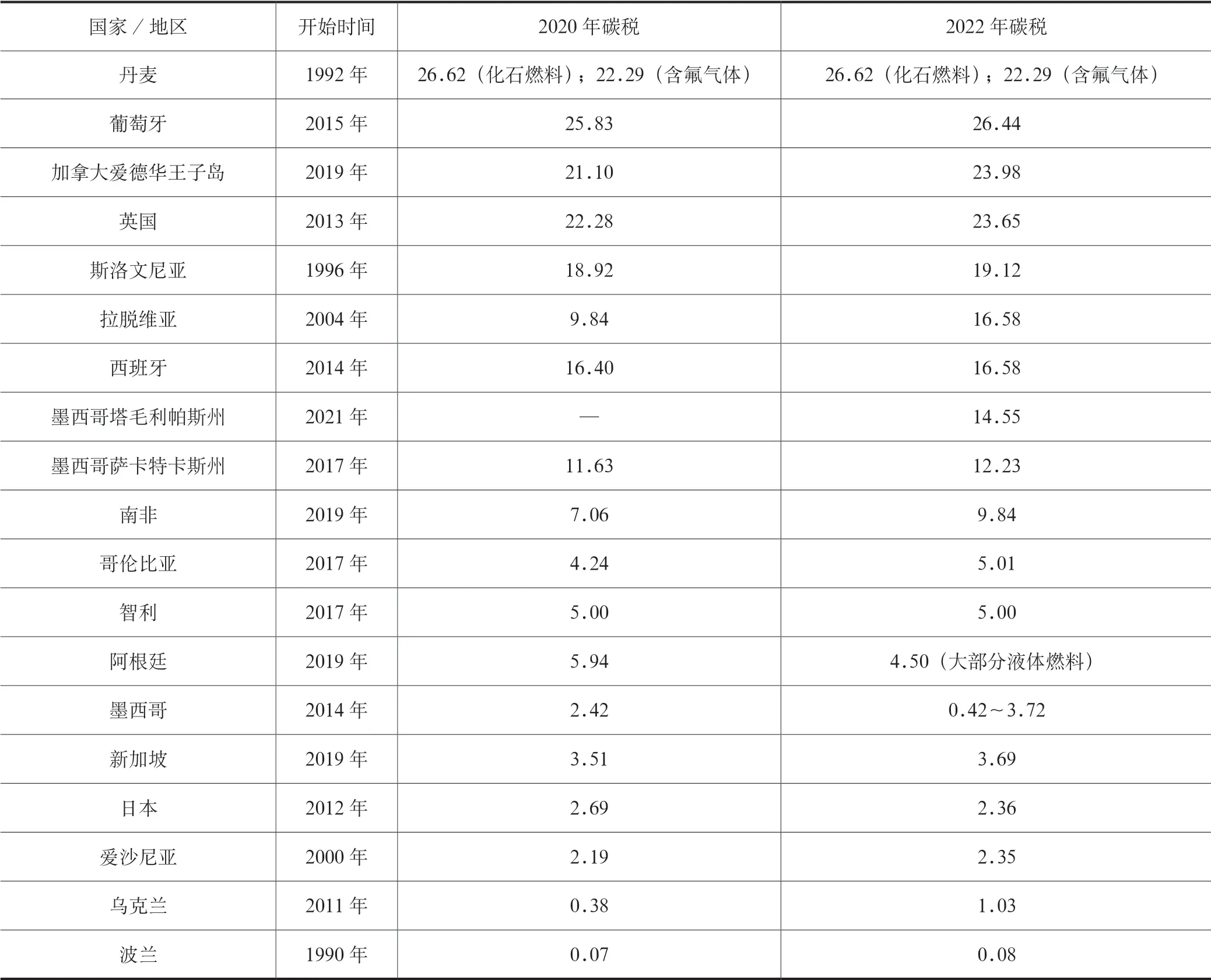

表2 全球碳税概况[4]Table 2 Overview of the world carbon tax[4]单位:美元/t二氧化碳当量

续表

尽管国际碳价格水平大幅提升,但总体看仍然远低于实现《巴黎协定》1.5~2℃温控目标所需要的程度。根据世界银行碳定价高级别委员会发布的2021—2022年碳价格报告,要实现2℃温控目标,2020年碳价格需达到40~80美元/t二氧化碳当量,2030年需达到50~100美元/t二氧化碳当量价格区间,但当前处于40~80美元/t二氧化碳当量区间的碳定价机制覆盖的碳排放量不足全球的4%[6]。联合国政府间气候变化专门委员会(IPCC)最新发布的评估报告也指出,可能需要更高的价格才能在2050年前实现净零排放。2021年,一项对30位气候经济学家进行的调查显示,需要50~250美元/t二氧化碳当量的价格,价格中值为100美元/t二氧化碳当量,才能实现温控目标[6]。当前在运行的碳定价机制中仅乌拉圭碳税、瑞典碳税、列支敦士登碳税、瑞士碳税、英国碳排放交易市场、挪威碳税、欧盟碳排放交易市场、芬兰碳税、瑞士碳排放交易市场、新西兰碳排放交易市场等10项达到这一区间水平,约占全球碳定价机制总数的15%,但上述几个国家和地区碳排量占比小,对全球减排的贡献较为有限。

1.3 碳定价收入大幅增加,但发达国家与发展中国家间存在巨大差异

2021年全球碳定价收入大幅增长,据世界银行统计,2021年全球碳定价收入约为844亿美元,比2020年增加311亿美元,增幅达58.5%。碳收入的大幅增长主要得益于全球碳排放交易体系价格的大幅提升,欧盟碳排放交易市场在其中发挥了关键性作用。2021年欧盟碳排放交易市场价格为49.78美元/t二氧化碳当量,较2020年涨幅169%;总收入达到343亿美元,较2020年涨幅52%,约占全球总收入的41%。此外,2021年开始运行的英国碳排放交易市场和德国碳排放交易市场也发挥了明显的拉动作用,其收入合计达136亿美元,占全球的16%以上。长期以来,碳税一直是全球碳定价收入的主要来源,但是近年来随着碳排放交易体系覆盖范围的扩大、价格的大幅提升及交易量的增长,来源于碳排放交易体系和碳税的收入差距逐步缩小,2021年全球碳排放交易体系收入达564亿美元,占比达66.8%,首次超过碳税收入。2021年碳税收入约为280亿美元,占比从2020年的50.8%减小到33.2%[4,6]。

从国家分布情况看,全球碳定价收入分布极不平衡,与数量分布不一致[7]。当前正在运行的发展中国家碳定价机制已达到21项,另外还有2项转型国家碳定价机制,合计占全球的33.8%,但2021年发展中国家碳定价收入仅13亿美元,转型国家0.4亿美元,合计仅占全球碳定价收入的1.6%。发达国家碳定价机制45项,合计占全球的66.2%,收入达到830.6亿美元,占比为98.4%。收入的巨大差异集中反映了发达国家与发展中国家在碳定价机制发展水平上的重大落差。

2 国际碳定价机制的发展趋势

2.1 国际碳定价机制与全球气候治理同步演进,呈现强化发展的总体趋势

碳定价机制作为实现碳减排目标的重要举措,是全球气候治理的一部分,伴随着全球气候治理的演进呈现递进式发展。1988年,联合国政府间气候变化专门委员会的成立和第43届联合国大会《为人类当代和后代保护全球气候》43/53号决议的通过,标志着人类活动影响气候变化由科学问题演变为政治问题,全球气候变化治理走向机制化[8]。正是在这一背景下,1990年芬兰首次征收碳税,建立了全球第一项显性碳定价机制,但此后全球碳定价机制发展进入平台期(图1)。1997年《京都议定书》规定了对36个发达国家的强制性减排义务,并首次将市场机制引入国际减排合作,提出国际排放权交易机制(IET)、清洁发展机制(CDM)和联合履约机制(JI)3种形式[9]。2005年《京都议定书》正式生效,推动国际碳定价机制实现跨越式发展,欧盟碳排放交易市场正式启动,全球碳税与碳排放交易体系数量从1990年的2项增长至2005年的9项,覆盖全球温室气体排放量占比从0.15%跃升至4.83%,但主要受到美国拒绝签署、加拿大退出《京都议定书》的影响,全球碳定价机制发展受挫,步入第二个发展平台期。2011年德班世界气候大会决定实施《京都议定书》第二承诺期,2015年《巴黎协定》首次将所有成员承诺的减排行动纳入统一的法律约束框架,并提出建立国际碳交易市场的新路径,包括缔约方之间可通过转让国际减排成果实施合作,推动了碳定价机制的快速发展。2015年全球碳税与碳排放交易体系增加至38项,覆盖温室气体排放量占比增加至11.4%。2021年《联合国气候变化公约》第26次缔约方大会(COP26)签署了《格拉斯哥气候协议》,强化了国家自主贡献目标,并就国际碳排放交易市场机制基本框架达成共识,推动国际碳定价机制实现第二次跨越式发展。2021年全球碳定价机制增长至64项,覆盖温室气体排放量占比升至23%。

图1 碳定价机制覆盖全球温室气体排放量占比历史变化图[4]Fig.1 Historical change of the proportion of carbon pricing mechanism in global greenhouse gas emissions [4]

当前,全球前6大能源生产和消费群体,即美国、沙特阿拉伯、俄罗斯、中国、欧盟和印度均宣布了零碳排或碳中和目标,全球油气生产国和消费国低碳战略呈现出前所未有的趋同效应[10]。截至2022年5月,全球已有121个国家通过立法、政策规划或政府承诺的方式确立了零碳排或碳中和目标[11],虽然未来政策仍可能出现不同程度的反复,但政府层面的低碳目标通过相关发展规划、不同层次的立法进一步确立和落实已成为发展大趋势,将进一步拉动全球碳定价机制的发展。

2.2 国际碳定价机制数量稳步增长,价格水平呈波浪式螺旋上升

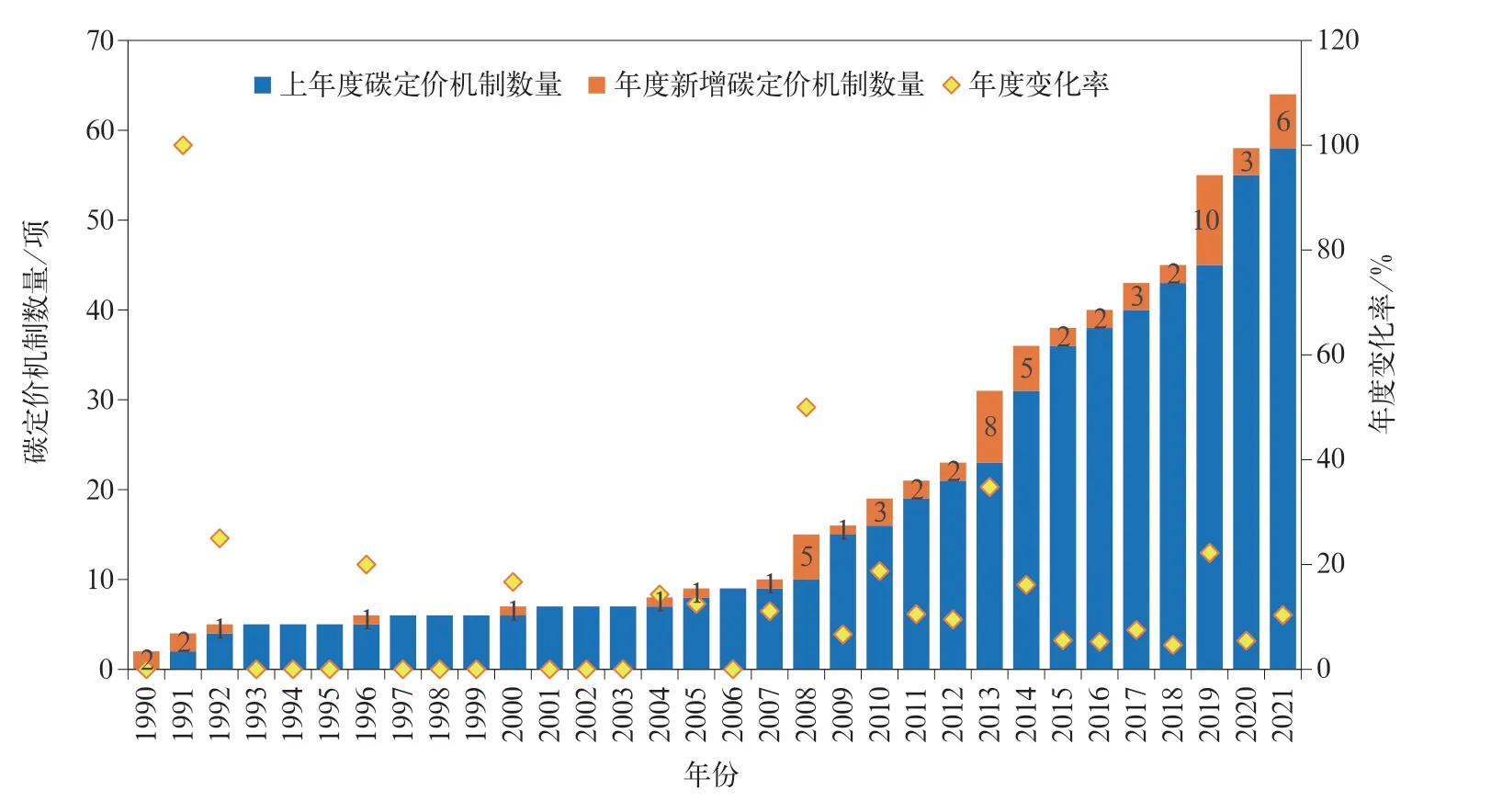

1990年以来,全球碳定价机制的数量总体呈现稳步增长态势,特别是2008年以来,增长规模大幅提升。2008年全球正在运行的碳定价机制15项,较1990年增长7.5倍;2021年全球碳定价机制数量达到64项,较1990年增长了32倍,较2008年增长4.3倍(图2)。但年度新增数量差异大,增速波动十分明显,体现了国际碳定价机制持续发展的长期趋势与多因素作用下的短期波动并存的特征,预计未来仍将保持这一趋势。2022年1—4月,全球已新增4项碳定价机制,未来在乌克兰危机与能源价格危机叠加、全球气候治理进程受挫的影响下,增速将有所放缓,但仍将保持总体增长态势。

图2 全球碳定价机制数量历史变化图[4]Fig.2 Historical change in the number of global carbon pricing mechanism [4]

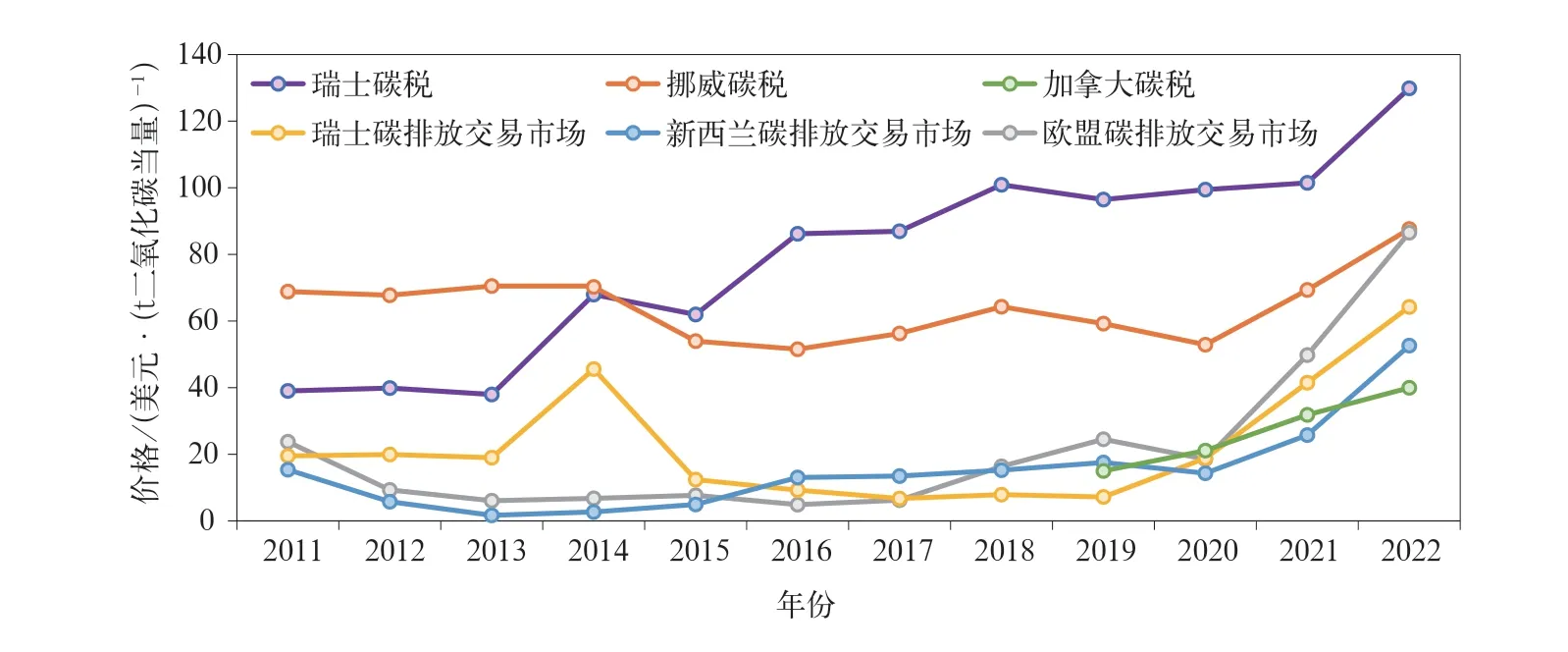

1990年以来,国际碳定价机制的总体价格水平则呈现波浪式发展,具有价格波峰与波谷交替出现、拉动价格水平螺旋式上升的特点。2012年全球碳定价机制平均价格水平达到历史峰值36.1美元/t二氧化碳当量,其后又下滑至2016年的波谷16.2美元/t二氧化碳当量,2021年再度提升至23美元/t二氧化碳当量(图3)。呈现这一增长特点主要受两方面因素影响,一是新增价格机制价格起点一般较低,特别是新增发展中国家和转型国家的碳定价机制,此外碳排放交易市场机制普遍设置了1~5年的过渡期,过渡期内免费发放配额,拉平了总体价格水平,随着新机制的不断加入,波谷往复出现。二是大部分发达国家碳价格保持在较高水平并呈现波动增长态势,推动价格波峰往复出现。例如欧盟碳交易市场价格2018年以来总体呈现快速增长态势,2021年价格达到49.80美元/t二氧化碳当量,2022年进一步提升至86.50美元/t二氧化碳当量(图4)。加拿大碳税自2019年开始征收以来,逐年上涨,2021年增至31.80美元/t二氧化碳当量,2022年进一步增至39.96美元/t二氧化碳当量(图4)。此外,发展中国家碳价格虽然总体处在较低水平,但也呈现增长态势。例如南非碳税从2020年的7.06美元/t二氧化碳当量提升至2021年的9.20美元/t二氧化碳当量,2022年进一步提升至9.8美元/t二氧化碳当量,较2020年增幅39.4%;墨西哥碳税2022年提升至3.72美元/t二氧化碳当量,较2019年增幅24.3%(图5)。

图3 全球碳定价机制年度收入与平均价格历史变化图[4]Fig.3 Historical changes in annual revenue and average price of global carbon pricing mechanism [4]

图4 近10年主要发达国家碳定价机制价格变化图[4]Fig.4 Price changes of carbon pricing mechanism of major developed countries in last 10 years [4]

图5 主要发展中国家碳定价机制价格变化统计图[4]Fig.5 Price changes of carbon pricing mechanism in major developing countries [4]

2.3 发展中国家是未来拓展的主要方向,但与发达国家间差距短期难以弥合

按照联合国分类,当前澳大利亚是唯一未运行碳交易市场或碳税机制的发达国家。2022年澳大利亚政府表示将在气候政策上“做出重大改变”[12],未来澳大利亚重新启用碳税或碳排放交易体系的可能性有所提升。但总体看,碳定价机制在发达国家拓展的空间已经十分有限,未来将主要在发展中国家拓展。截至2022年4月1日,全球仅有9个发展中国家在运行碳定价机制,分别为中国、韩国、新加坡、墨西哥、智利、阿根廷、哥伦比亚、乌拉圭和南非,仅占联合国定义的发展中国家数量的7%,但全球已有80个发展中国家正式做出零碳排或碳中和承诺,占零碳承诺国家总数的64%[11]。当前发展中国家碳定价机制总体还处于初级阶段,起步晚,覆盖国家少,价格和收入水平低,2021年平均价格仅为5.3美元/t二氧化碳当量,但进一步发展提升的空间广阔。未来国际碳减排政策约束的强化,以及发达国家推动出台碳边界调节机制产生的倒逼效应,将推动发展中国家碳减排机制加速发展。2022年乌拉圭以全球最高碳价格水平开始征收碳税,反映了发展中国家强化碳定价机制自主意识的大幅提升。但总体看,发展中国家碳定价机制在价格和收入水平上同发达国家间还存在巨大差距,体现了国家总体发展水平的差距,预计短期内难以弥合。

2.4 发达国家加速碳边界调节机制建设,但前景和效果面临较大不确定性

2022年6月,经过长期讨论和修订后,欧盟议会终于通过了建立碳边界调节机制(Carbon Border Adjustment Mechanism, CBAM)的法案,成为全球首项CBAM立法。根据法案,欧盟将于2023年1月开始启用CBAM,过渡期至2026年底,从2027年开始正式征收碳关税,征收范围初期覆盖钢铁、铝、电力、水泥和化肥行业,到2032年将覆盖被纳入欧盟碳排放交易市场的所有行业[13]。除欧盟外,加拿大、英国、美国等发达国家也在积极推动设立自己的碳边界调节机制。2021年8月,加拿大政府启动了关于碳边界调节机制的磋商,并计划同美国、欧盟等国际伙伴沟通[14]。2022年4月,英国议会环境审计委员会发布了《绿色进口:英国碳边界方法》的报告,政府承诺就实施英国CBAM进行磋商[15]。2022年6月,美国民主党参议员向参议院提交了旨在设立美国碳边界调节机制的《清洁竞争法案》(Clean Competition Act)[16]。总体看,发达国家间关于征收碳关税的分歧在减小,相互间协调在加强,未来基于G7、OECD及国家间气候合作倡议等平台建立跨国CBAM的可能性提升。

目前欧盟及其他发达国家提出的CBAM机制有两个共同点,一是意图通过消除各国碳定价水平差异来维护本国企业的国际竞争力;二是并未区分发达国家和发展中国家。CBMA的实施将倒逼尚未实施碳定价机制或定价水平较低的国家提升碳价格,以避免“碳收入”外溢,有助于拉升全球碳排放成本,一定程度推动全球气候减排目标的实现[17],但违背了《联合国气候变化公约》确立的“共同但有区别的责任”原则,单边强制性征收“碳关税”抹杀了因历史碳排及发展阶段差异带来的发达国家与发展中国家减碳责任的“区别”,将在事实上形成主要针对发展中国家的“绿色贸易壁垒”。随着欧盟法案的通过,CBAM实施已提上日程,但其合法性及“生态帝国主义”倾向备受争议[18],背后则是围绕国际贸易规则制定权的博弈,由此引发的国家间博弈将远超气候治理范畴,而是同全球地缘政治经济格局和秩序调整紧密相连,其实施前景和效果仍面临较大不确定性。

3 国际碳定价机制对油气行业的影响

3.1 当前碳定价机制对油气行业的总体影响还较为有限

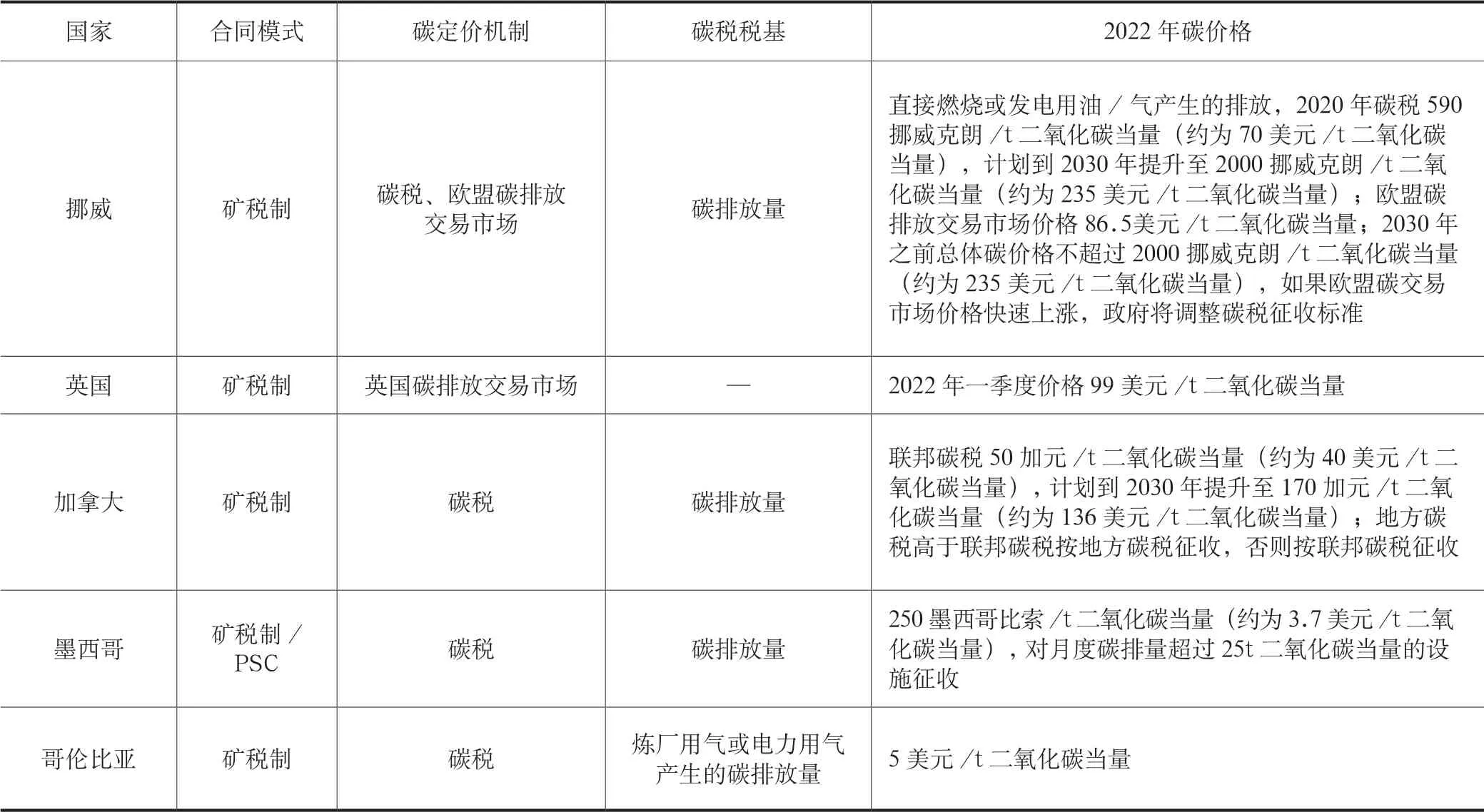

一是油气行业并不因生产化石燃料而承担更高的碳价格成本。按照《温室气体核算体系》(GHG Protocol)划分标准[19],现行碳定价机制主要针对范围1(Scope 1)和范围2(Scope 2)的温室气体排放,即由企业内部拥有或控制的直接排放和因消耗购买的电力而产生的间接排放。这两部分排放是石油和天然气开采及加工过程中产生的温室气体排放,在化石燃料全周期排放中仅占12%,而88%的排放量发生在终端消费环节,由范围3(Scope 3)覆盖[20]。二是现行的碳定价机制仅覆盖少数油气资源国,且碳价格水平差异大。基于bp统计数据得出的2021年度全球前20大油气生产国中,仅美国、加拿大、挪威、墨西哥、哈萨克斯坦5个国家在运行碳税或碳排放交易市场机制。全球最大油气生产国美国尚未建立全国性的碳定价机制,仅运行地方性碳排放交易市场,例如加利福尼亚州、马萨诸塞州、俄勒冈州及美国区域温室气体减排行动(RGGI)碳排放交易市场,其中RGGI碳排放交易市场仅覆盖电力行业,不涉及石油行业。墨西哥于2014年开始征收碳税,但价格水平较低,2021年仅3.2美元/t二氧化碳当量(表3)[21-24]。哈萨克斯坦于2013年开始运行碳排放交易市场,但2016—2017年停摆,2018年重启后一直保持较低价格,2021年为1.2美元/t二氧化碳当量。三是资源国为了避免因碳成本过高导致的经济社会负面效应,不一定能够严格执行碳价格标准。例如加拿大虽然出台了较高的碳税标准,但联邦政府和大多数省政府对包括石油天然气、化工、水泥、钢铁和采矿在内的多个行业给予大幅度的豁免。据加拿大气候选择研究所(Canadian Institute for Climate Choices,CICC)分析,加拿大油气行业最大排放企业森科能源公司(Suncor)2020年实际支付的平均碳成本约为2.1美元/t二氧化碳当量,仅为总碳价的1/14[21]。

表3 主要资源国油气行业碳价格征收情况Table 3 Overview of carbon tax rate of the petroleum industry in major resource countries

3.2 科学合理的税收设计能较好平衡减碳与行业发展利益

在全球前20大油气生产国中,挪威是碳定价机制运行时间最长、价格水平最高、实际执行最为严格的国家。挪威早在1991年就开始征收碳税,并于2005年加入欧盟碳排放交易市场,如果综合碳税与碳排放交易市场价格,2021年挪威碳价高达122.6美元/t二氧化碳当量。2021年1月,挪威政府发布《2021—2030年气候行动计划》,为了实现到2030年碳排量在1990年基础上至少降低50%的目标,计划将挪威碳税从2020年的590挪威克朗/t二氧化碳当量(约为70美元/t二氧化碳当量)提高到2030年的2000挪威克朗/t二氧化碳当量(约为235美元/t二氧化碳当量),涨幅近340%[25]。当前挪威的电力供应和建筑能源使用已基本实现脱碳,必须大幅降低运输和工业碳排才能实现这一目标,油气行业约占挪威碳排放量的1/4,是减排的重点领域。挪威也是欧洲最大的油气生产国和出口国,2021年天然气产量为1143×108m3,全球排名第9;石油产量为380×104t,全球排名第12;天然气出口量为1130×108m3,全球排名第5。油气行业对挪威经济民生意义重大,2021年,油气行业出口占挪威出口收入的50%以上,油气行业占挪威国内生产总值(GDP)的20%以上[26]。此外,挪威90%以上的石油和天然气出口均流向欧盟,其在欧洲能源安全中占有特殊地位,在当前俄乌冲突持续、欧洲能源危机愈演愈烈的大背景下,挪威油气行业的重要性更加凸显。

挪威政府需要在促进石油和天然气行业发展与低碳减排目标之间取得有效平衡,以确保经济发展、能源安全和低碳减排等多个目标之间的协同。挪威政府通过油气财税体系的税收中性设计,较好地实现了各方目标的平衡。挪威油气财税体系在保持高税率的同时,设计了复杂的退税制度,仅对公司利润征税,从而确保税前盈利的投资项目在税后也能盈利。在挪威油气税收体系下,碳税被计入总体支出,在计算特别税(Special Tax)的时候可以抵扣,从而削弱了高碳税给项目带来的负面经济影响。据Wood Mackenzie公司经济评价分析,虽然挪威碳价格快速上升,到2030年,年度碳收入将达到20亿美元,较调整前增长一倍以上,相当于桶油操作费增加2美元,但挪威的油气资产总体估值仅下降14亿美元,降幅约为1%。新碳税情景下,油公司价值的下降幅度为0~4%,那些电气化率较高、碳排放量较低的公司,资产价值下降幅度也低,能更好应对碳税高涨带来的负面影响。在挪威油气财税体系下,政府的碳税收入虽然大幅提升,但将以其他形式的税收收入优惠或减免来实现总体平衡,一方面能确保行业能获得合理利润;另一方面又为油气行业脱碳提供了税收激励,推动行业通过电气化、新能源融合发展、碳捕捉与碳封存等多种方式进一步脱碳[27]。

3.3 国际碳定价机制发展将加速推动油气行业低碳转型

虽然当前碳定价机制对油气行业的影响还较为有限,但呈现出明显的强化发展态势,特别是在碳边界调节机制的“倒逼”效应下,越来越多的资源国考虑实施碳定价机制。2021年底巴西公布了建立碳定价机制的法律草案;2021年俄罗斯气候法案通过初审,计划引入碳排放交易体系[7];印度尼西亚计划2022年开始征收碳税,2025年建立碳排放交易市场。碳定价机制会直接提升油气行业税收成本,影响项目当期利润和未来资产价值,对企业投资决策和生产经营规划产生直接影响。国际碳定价机制的持续发展,促使越来越多的油公司在运营层面将碳价格因素纳入项目经济评价,充分重视碳价格风险;在战略层面则加大低碳战略转型部署,通过油气业务结构调整、低碳业务投资、减碳技术研发、油气与新能源融合发展等多种途径加快推进低碳转型。

4 启示和建议

4.1 政府层面

一是加强国家政策引导。中国自2013年起,在北京、上海、天津、重庆、湖北、广东、深圳、福建8个省/市启动了碳排放交易市场试点,2021年正式启动全国统一的碳排放交易市场。目前,中国碳排放交易市场整体设计初步明确并已具备一定的交易规模,但在运行中也存在立法欠缺、运行机制不完善、交易规则不统一、市场调节作用未完全发挥等问题。建议进一步健全顶层设计,完善相关法律法规,明确政府、地方、企业、交易机构的定位、职责与分工,完善碳排放交易市场,逐步推进全国碳交易市场建设。

二是扩大碳排放交易市场覆盖范围。中国碳排放交易市场总体还处于起步阶段,目前只在2162家发电行业重点碳排放企业间开展配额现货交易[28],覆盖碳排放量超40×108t二氧化碳当量,全国占比约30%。中国实现“双碳目标”时间紧、任务重,应尽快分步骤将水泥、钢铁、化工、造纸等高排放企业纳入碳排放交易市场,强化重点行业控减碳排放意识,发挥碳排放交易市场在实现“双碳目标”中的关键作用。

三是构建碳排放量核算体系。碳排放量核算涉及不同的行业、排放范围、生产过程等,是国家内部以及未来国家间碳交易、征收碳关税最为重要的基础。中国应进一步完善与国际接轨、符合国内实际情况的碳排放量核算方法与报告指南,完善碳排放因子核算,为各行业参与碳交易提供基础;此外,更为重要的是要深度参与国际碳排放量核算标准及报告的制定,提高话语权,以便在国际碳交易中掌控更多主动权。

四是优化总体税收设计。对油气等影响国计民生的基础性行业的碳价格征收要考虑低碳减排与经济发展、社会稳定利益的平衡,基于中国基本国情,跟随发展中国家总体趋势缓步实施。同时也要积极借鉴发达国家经验,通过设计合理的税收减免和低碳减排税收激励机制,优化税收总体设计,实现碳价格收费显著增加,但保持总体税收负担平衡,从而在促进行业低碳减排的同时保持行业活力,提升应对“碳关税”压力的能力。

4.2 行业层面

一是高度重视碳交易对行业的影响。全国碳排放交易市场目前仅纳入了油气企业的自备电厂,但作为碳排放主要来源之一的油气行业将在2022—2023年纳入全国碳排放交易市场。根据碳排放交易市场规则,如果油气企业的碳排放量大于配额,就不得不在碳排放交易市场购买配额,而整体呈上涨趋势的碳价[27],将加大油气企业的成本压力,给企业运营带来较大挑战。

二是加强研发创新力度及新能源融合发展来促进碳减排。油气企业要认清碳定价机制通过价格信号、市场手段达到碳减排的作用,不仅要明确生产过程中碳排放来源,科学核算碳排放量,制定碳减排目标路径,更需要通过碳减排关键技术的研发与创新,以及与新能源的融合发展来加大碳减排力度。

三是紧密跟踪境外资源国碳定价机制发展趋势,积极应对海外项目碳价格风险。碳定价机制正向主要油气资源国,特别是发展中油气资源国拓展,覆盖范围也逐步延伸至油气全产业链,这将对石油公司境外油气业务的发展带来更加严峻的挑战。石油公司需要未雨绸缪,在新项目获取时,充分做好资源国碳定价机制及相关法律法规的尽职调查,全面分析对项目技术性与经济性的影响;在现有项目运营中,要尽快制定生产过程中减排的措施,最大限度避免因碳税等因素给项目造成的经济损失。

5 结论

(1)当前,在全球能源转型和气候治理进程加速的拉动下,国际碳定价机制实现快速发展,截至2022年4月,全球碳定价机制数量、覆盖地理范围、覆盖温室气体排放量及碳定价收入均达到迄今历史最高水平。但发达国家和发展中国家间在机制数量及价格与收入水平上存在巨大差异。

(2)国际碳定价机制将随国际气候治理进程同步演进,近期受俄乌冲突等因素影响有所放缓,中长期仍将保持强化发展趋势。发展中国家是未来碳定价机制拓展的主要方向,但受发展水平限制,同发达国家间的巨大差异短期难以弥合。发达国家则利用先发优势加速推动碳边界调整机制,一方面将对碳定价机制发展水平较低国家形成 “倒逼”效应,提升总体发展水平;另一方面则违背了《联合国气候变化公约》“共同但有区别的责任”原则,带来 “绿色贸易壁垒”隐患,将激化国际“碳政治”博弈。

(3)当前碳定价机制对油气行业的影响较为有限。一是油气行业温室气体排放主要产生在终端消费环节,为范围3排放,但现行碳定价机制仅针对范围1和范围2排放;二是绝大部分油气资源国尚未运行碳定价机制;三是资源国政府为了平衡经济社会利益,实际执行不严,或通过优化总体油气财税设计来减缓行业负面影响,但未来碳定价机制对油气行业约束趋于加强,将加速推动行业低碳转型。

(4)中国是能源消费大国以及全球最大二氧化碳排放国,实现2030年前碳达峰、2060年碳中和的“双碳目标”任重道远。油气行业是国民经济基础行业,对国家发展与稳定起到关键支撑作用,油气行业的低碳转型必须兼顾行业发展与低碳减排的双重目标,才能实现能源的平稳转型和“安全降碳”。无论是政府还是行业,都应高度重视国际碳定价机制的发展、顺应趋势,借鉴经验,不断完善,持续摸索适合自身的碳定价机制,使其在实现低碳目标中发挥更重要的作用。