金融科技对商业银行信用风险的影响研究

2023-01-14李红豆

唐 杰 李红豆

(信阳学院,河南 信阳 464000)

一、引言

根据世界银行研究报告,由于银行业务的特殊性,信用风险是银行发生风险倒闭的最主要原因,因此对信用风险的管理和防范是银行风险管理中需要重点关注的对象。从市场环境来看,2019 年8 月央行发布的《金融科技(FinTech)发展规划(2019—2021 年)》,科学全面的对我国金融科技发展方向做出了详细介绍。由此金融科技产生爆炸式发展,推动着云计算、区块链、人工智能、大数据等技术的进步,各种金融机构网络平台兴起,外部的变化以及商业银行对金融科技的运用是否会改变商业银行的经营模式,同时改变自身对风险的偏好,因此进行金融科技对我国商业银行信用风险会产生何种影响的研究具有一定的必要性。

二、文献综述

金融科技是一种新的范式,金融稳定委员会(FSB,2016)认为,金融科技是技术创新驱动金融发展,其对金融机构提供服务和相应的技术应用,对业务模式和产品服务进行创新[1]。巴曙松和白海峰(2016)表示,金融科技是一种技术手段,其创新的运用科学技术在金融行业中,降低行业服务成本并提高行业服务效率[2]。Williams(1999)提出,银行信用风险是银行借贷方无法按照合同及时偿还贷款或债务所产生的风险,这里信用风险仅包括因借贷关系而产生的风险[3]。一些学者认为金融科技减轻了商业银行风险,刘忠璐(2016)研究提出,商业银行的风险管理的改变得益于互联网金融的快速发展,使银行经营效率不断得到提升,商业银行破产风险在一定程度上得到降低[4];另有学者认为金融科技会加大银行的风险:罗航,颜大为等(2020)提出,金融科技会使信息收集处理增强,社会信用更加可靠,对系统性金融风险的扩散有阻碍作用。但是金融科技也会使金融脆弱性增加,货币流通速度加快,进而加剧系统风险扩散[5]。吴成颂等人(2019)研究发现,互联网金融通过冲击商业银行负债和资产两项业务,从而对商业银行流动性风险和信贷风险产生影响,其对商业银行系统性风险具有显著提高作用[6]。

金融科技分别通过影响银行竞争环境和改善银行技术支持两个方面来影响商业银行信用风险,因此通过实证检验来探究金融科技对商业银行信用风险的具体影响。

三、金融科技指数构建

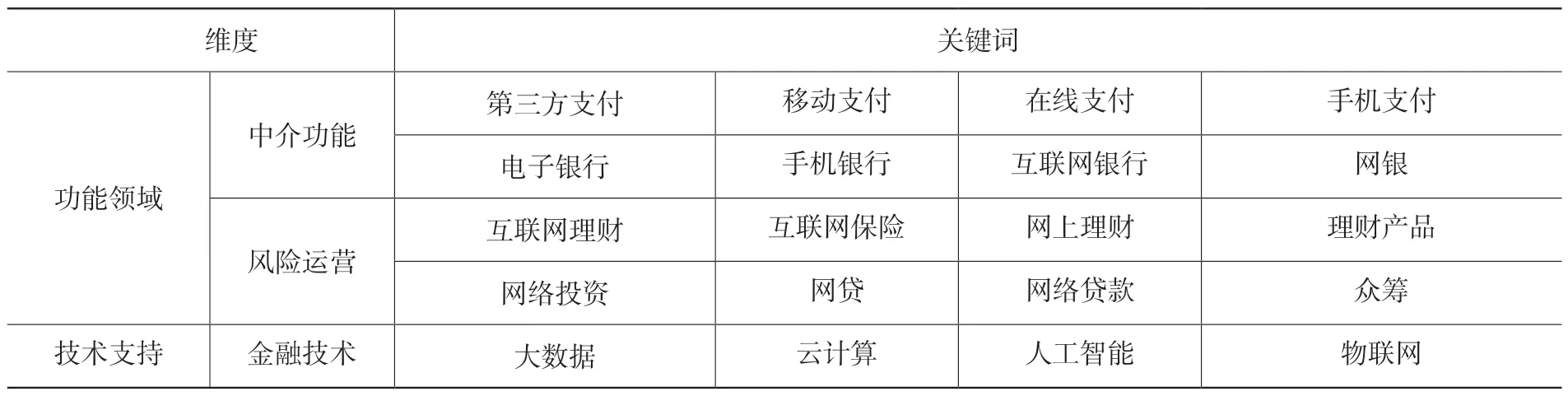

借鉴郭品和沈月[7]的方法自行构建金融科技指数。将其金融功能分为两类即支付与办理业务方面的中介功能和风险运营功能。构建的金融科技指数初始词库表见表1。

表1 金融科技指数初始词库

通过百度数据库对表1 每个关键词进行爬取并计算得到所需关键词的年度词频。根据Askitas 和Zimmermann(2009)研究,新闻发布的数量多少反映了互联网信息需求者以及相关企业资源投入者的关联程度[8]。

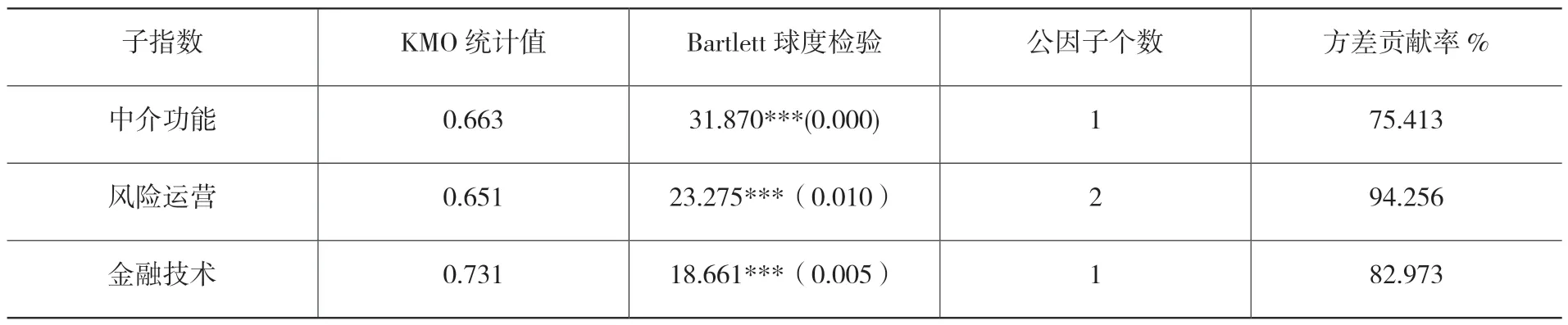

因子分析。根据因子分析法先构建三个子指数,保证其子指数分别能够代表金融功能和金融技术两个领域,然后根据各词频数占年度总词频数比例合成金融科技指数见式(1)。表2 中显示三个子指数的KMO 统计值均在0.65 以上,大于0.5 的临界值,且全部在1%的水平下通过了Bartlett 球度检验,方差贡献率均达到70%以上,说明所选择的子数据全部适用于因子分析法,能够很好解释相应子指数。

表2 因子分析检验

构建金融科技指数。根据各子指数因子的得分系数矩阵计算相应子指数的公因子得分,其计算公式通用式见式(2),其中β 代表相应年度词频的得分系数,X 代表年度词频的词频数。最后根据各子指数占比见式(1)计算金融科技指数。

四、金融科技对商业银行信用风险影响的实证分析

样本选自中国71 家银行,时间跨度为2013—2019年,数据主要通过wind、相应银行官网、银行相关统计年鉴和国家统计局网站、国泰安数据库、北大金融数据库、相关研报等进行原始数据收集整理。被解释变量为银行不良贷款率,解释变量为前述构建的金融科技指数。

(一)样本选取及模型构建

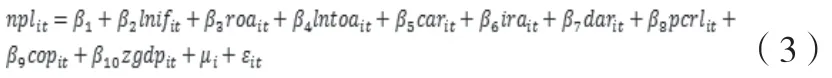

依据前人研究构建面板模型,若金融科技系数为正,则认为现阶段金融科技对商业银行带来的竞争环境产生的信用风险大于技术支持减少的信用风险,外部竞争影响更大,反之则相反。方程设计如下:

(二)实证检验结果分析

1.F 与P 检验结果

面板数据具有解决遗漏变量偏差的优势,同时可以消除不随时间变化的因素导致的内生性问题的优点,而且当样本容量大时,在估计过程中面板数据可以提供更高的精准度,展示更多的个体的动态信息。面板数据检验过程,首先进行混合回归作为对照,而后由于各银行可能存在不随时间变化的遗漏变量,因而采用固定效应的稳健标准误进行回归,相关检验结果及解读见表3.

表3 回归结果显示

2.面板回归结果

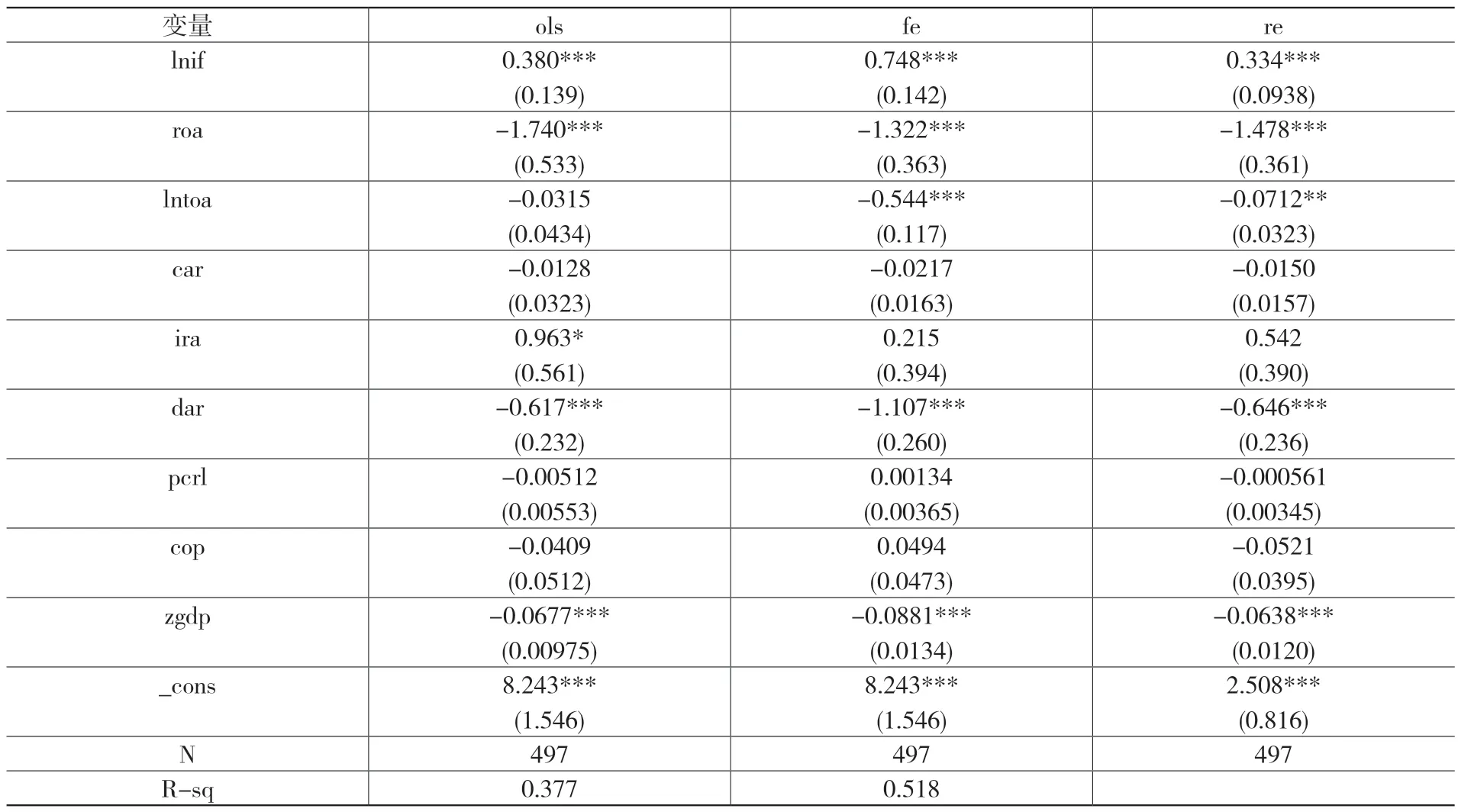

表4 展示了稳健效应的ols 回归、fe 回归和re 回归,从显著性上来看,三种回归结果相差不大,从系数上来看,混合回归与随机效应回归更为接近。由于上述检验过程中认为固定效应较好,故主要运用固定效应进行分析,其余作为对照。自变量lnif 在对银行信用风险影响系数为正且显著,且在一定程度上应注意金融科技带来的外部竞争产生的风险,商业银行应当加深与金融科技联合,增强技术支持。资产回报率(roa)、总资产(toa)、资产负债率(dar)、GDP 增长率(zgdp)均显著,他们均与银行信用风险具有负相关关系,符合变量指标本身含义,银行在运营管理过程中应适当改善上述各个指标以降低银行信用风险。资本充足率(car)虽然也是与信用风险呈负相关关系,但不显著。在固定效应模型中,ira 为成本收入比率,其与银行信用风险显著成正比,银行应当加大对经营决策部门的监管,提升资产投资能力,增加银行收入。GDP 增长率与银行信用风险成反比,说明外部经济发展越好,银行信用风险越低,对于银行发展越有利。整体而言,金融科技对商业银行信用风险影响显著,实验结果说明现阶段金融科技对商业银行带来的外部竞争效应大于商业银行对金融科技应用所产生的技术优势,由于金融科技在商业银行中发展起步较晚,所以商业银行与金融科技的融合应当更进一步才能使金融科技对商业银行的技术优势最大化发挥。

表4 ols 回归、fe 回归、re 回归结果

五、政策建议

金融科技已经全面融入当代生活生产的方方面面,根据研究结果显示,金融科技对银行外部竞争影响更大,银行需要深入发展金融科技,以提高金融科技带来的技术优势。将金融科技与银行当前所需解决的突出问题结合,提升银行服务水平及运行效率,促进银行业整体发展,降低银行信用风险。

银行需鼓励创新,加强与金融科技企业合作。现代金融服务已经趋向于客户为导向,客户体验感觉良好、符合心意才是当前消费者所追寻的消费体验,因此银行需要留住客户,就应当运用金融科技建立更便捷、更智能、更省心、更高效的服务方式,改变银行的经营场景、基础设施、优化管理服务。强化银行风险识别系统、人员管理系统等,构建完备、绿色的银行运营体系,提升风险控制管理水平。寻求商业合作,与第三方或其他金融科技机构企业建立金融科技互利互惠合作平台,强化自身优势,降低银行金融科技开发成本,加强信息贡献,开发多元化发展道路。

人才是社会发展第一动力,银行需要吸收对金融科技有研究,有创新能力、有发展和服务意识的综合性人才,推动金融科技发展,助力银行转型。同时提供合理的金融科研奖励机制,激励人才进行金融科技在银行运用方面的创新,激发人才潜力,帮助银行提高金融科技运用的价值,助力银行发展。