财经新闻、个体投资者交易行为与股价波动

2022-12-17杨雪晴陈张杭健

杨雪晴,陈张杭健

(1. 蚌埠学院 经济与管理学院,安徽 蚌埠233030;2. 安徽大学 经济学院,合肥 230601)

信息技术的革新,使得互联网迅速成为大众获取新闻信息的重要来源,也成为重要的舆论场域。与传统新闻相比,互联网财经新闻更加方便、专业和高效,更具附加价值。互联网财经新闻对股票市场的影响也愈发明显[1],尤其在以中小投资者为主体的中国市场,个体投资者对财经新闻的过度反应可能更为激烈,对市场造成的冲击更为明显[2]。因此,有必要从个体投资者交易行为的角度探究财经新闻对股票价格行为的影响及其机制。

一、文献回顾

随着中国证券市场的不断完善和互联网技术对新闻工作的革新,互联网财经新闻对股市的影响日趋深远,成为学者们关注和研究的热点。刘海飞等从市场有效性理论出发,将资本资产定价模型中市场层面无法解释的部分归因于公司层面和行为层面的异质信息[3]77,并从数量、语调和类型等多个角度证实了财经新闻对资产价格行为有显著影响。

现有文献多采用新闻数量作为信息到达率的代理指标,研究其对股票收益率、交易量和波动率的影响等。黄涛等研究发现,与曝光率较高的股票相比,没有媒体报道的股票收益率更高,并且这一结果对于小市值、散户持股量高、分析师关注度低和高波动的股票更加明显[4]。Kalev等以公司层面的新闻数量衡量信息到达率进行研究,认为其对股票收益率的条件方差存在显著正影响[5]。黄俊等的研究表明,媒体关注度越高的上市公司,其股价平均收益越底,且能够使更多公司层面的信息融入股价,进而降低股价同步性[6]。汪昌云等从文本语调的角度出发,以媒体语气作为投资者情绪的代理变量,发现负面媒体语气能更好地解释IPO抑价率、首日换手率和超募比率[7]。游家兴等从新闻报道基调、曝光程度和关注度这三个维度构建媒体情绪指标,发现乐观的媒体情绪更容易推动价格向上偏离[8]。姜富伟等发现,媒体文本情绪对我国股票收益有显著的样本内和样本外预测能力[9]。

从文本类型的角度出发,刘海飞等研究了五类互联网异质性新闻对股票异常收益的影响,发现政策扶持、兼收并购、再融资和盈利能力四类新闻对股票异常收益存在显著正影响,而违规处罚类新闻对异常收益存在显著负影响[3]79。吕华揆等将财经新闻分为股价波动类、股权及高管变动类、公司战略及其他类等3类,分别探讨了这3类新闻与股市收益、成交量和振幅的关系[10]。

综上所述,学者们在针对财经新闻对资产价格行为的影响方面研究成果丰富,但针对财经新闻影响资产价格行为中间过程的相关研究较少,对于投资者交易行为在这一中间过程中发挥作用的研究不足,尤其是个体投资者对于财经新闻的反应研究更有待深入。因此,采用脱敏的个体投资者账户交易数据,从数量、语调和类型三个方面探究财经新闻对个体投资者交易行为和股票价格波动的影响,通过三步回归法考察个体投资者交易行为在财经新闻影响股价波动过程中的中介作用,以期为投资者的交易决策和监管层加强股票市场风险管理提供借鉴。

二、研究数据与方法

(一)数据来源

样本区间为2017年1月1日至2020年12月31日,研究对象为上证A股。首先,由于金融类上市公司特殊的资产负债结构,将金融股从样本中剔除;其次,为了避免停牌等对投资者交易行为的影响,剔除了2017—2020年间非连续交易的股票;最后,得到574支样本股。

新闻数据来源于锐思数据库。数据包括新闻公布日期、新闻标题、新闻涉及的股票代码等,共得到574家上市公司的206 210条财经新闻;脱敏的个体投资者账户交易数据通过编写Python爬虫程序采集于雪球网,采集字段包括投资者编码、股票代码、交易时间、成交价格、交易前仓位和交易后仓位,共包含2017年1月至2020年12月的1 436 530条有效实盘交易记录。股票价格、流通市值和资金流向数据等均来源于Wind数据库。

(二)财经新闻对股价波动的影响

为了探究财经新闻对资产价格行为的影响,以新闻数量作为解释变量,以股票的月度波动率作为被解释变量,采用如下的面板数据固定效应模型进行估计:

Voli,t=α1+α2Newsi,t+α3Pricei,t+α4Sizei,t+α5Instii,t+∑Indus+Year+ε

(式1)

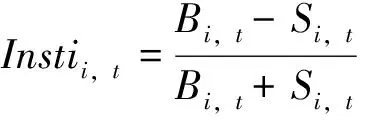

其中,Voli,t为股票i第t个月的波动率,采用当月日度价格的标准差衡量;Newsi,t为股票i第t个月的新闻数量;Pricei,t为股票i第t个月末的价格;Sizei,t为股票i第t个月末的对数流通市值;Indus为行业哑变量,行业分类以证监会《上市公司行业分类指引》2012版为依据;Year为年度哑变量;考虑到机构投资者交易行为对股价波动的影响,采用机构净买入水平Instii,t衡量其交易行为,计算方法为:

(式2)

(三)财经新闻影响股价波动的机制

为了探究财经新闻影响股票价格波动的内在机制,以个体投资者的交易次数作为中介变量,采用三步回归法考察三者之间的关系。如果个体投资者交易行为在财经新闻影响股价波动中能够起到中介作用,则需满足以下三个条件:(1)自变量(财经新闻)对中介变量(个体投资者交易行为)的影响显著;(2)自变量对因变量(股价波动)的影响显著;(3)同时考察自变量和中介变量对因变量的影响,若自变量对因变量的影响不再显著,或自变量对因变量的影响显著但显著性水平降低或回归系数减小,则说明发生了完全或部分中介作用。结合式1,三步回归模型如下:

Tradesi,t=β1+β2Newsi,t+β3Controls+∑Indus+Year+ε

(式3)

Voli,t=θ1+θ2Newsi,t+θ3Tradei,t+θ4Controls+∑Indus+Year+ε

(式4)

其中,Tradesi,t为股票i第t个月被个体投资者交易的次数,Controls为Pricei,t、Sizei,t和Instii,t等控制变量。此外,还利用式3考察了不同语调、不同类型的财经新闻对个体投资者交易行为的影响。

三、实证分析

(一)描述性统计

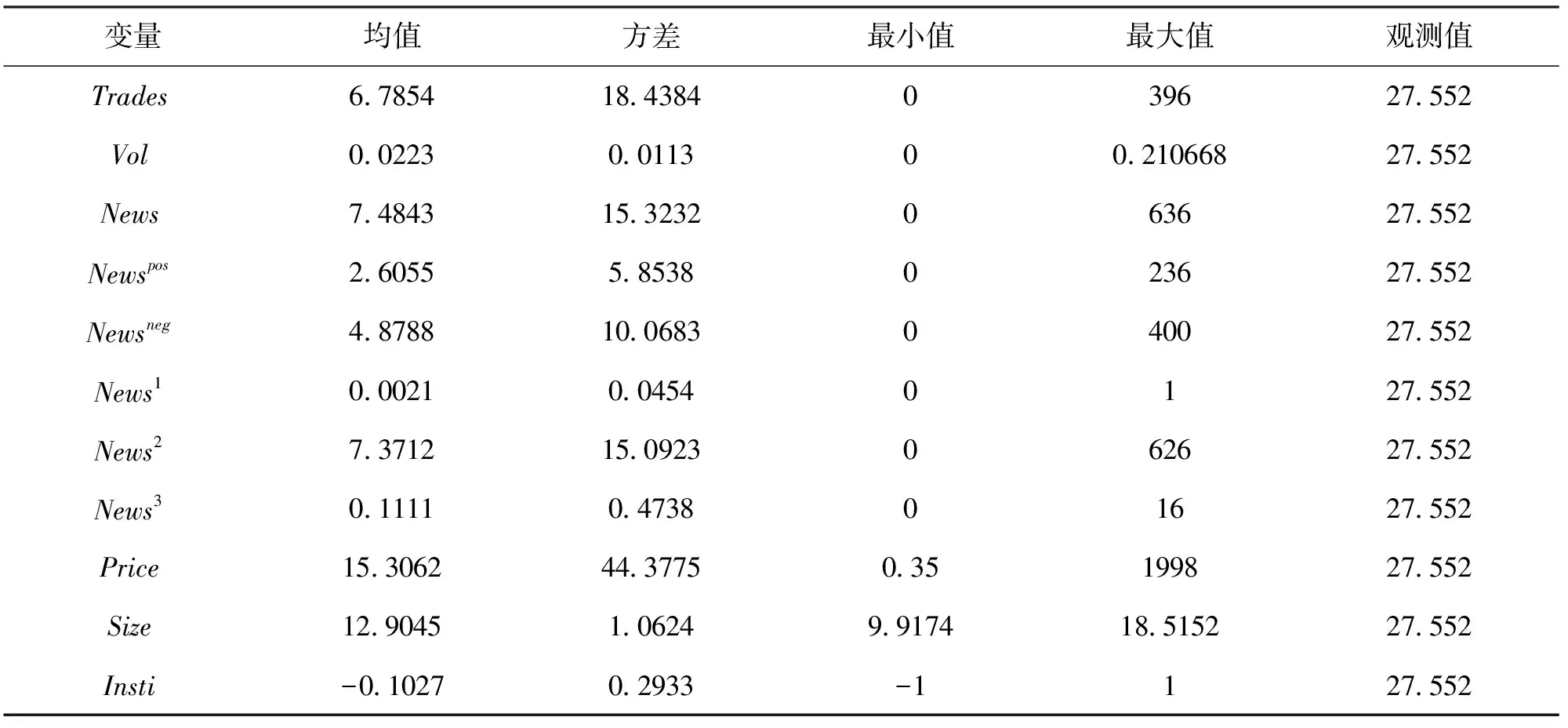

表1为各变量的描述性统计结果,包括变量的均值、标准差、最小值和最大值。交易次数Trades的均值为6.7854,标准差为18.4384,说明不同个体投资者的交易频率存在较大差异。新闻数量News的均值为7.4843,即平均而言每家上市公司每个月大概被新闻报道7次。正面新闻数量Newspos和负面新闻数量Newsneg的均值分别2.6055和4.8788,政策类News1、经营类News2和股价类News3新闻数量的均值分别为0.0021、7.3712和0.1111,说明与公司经营活动相关的新闻报道较多。

表1 变量的描述性统计

(二)财经新闻对股价波动的影响

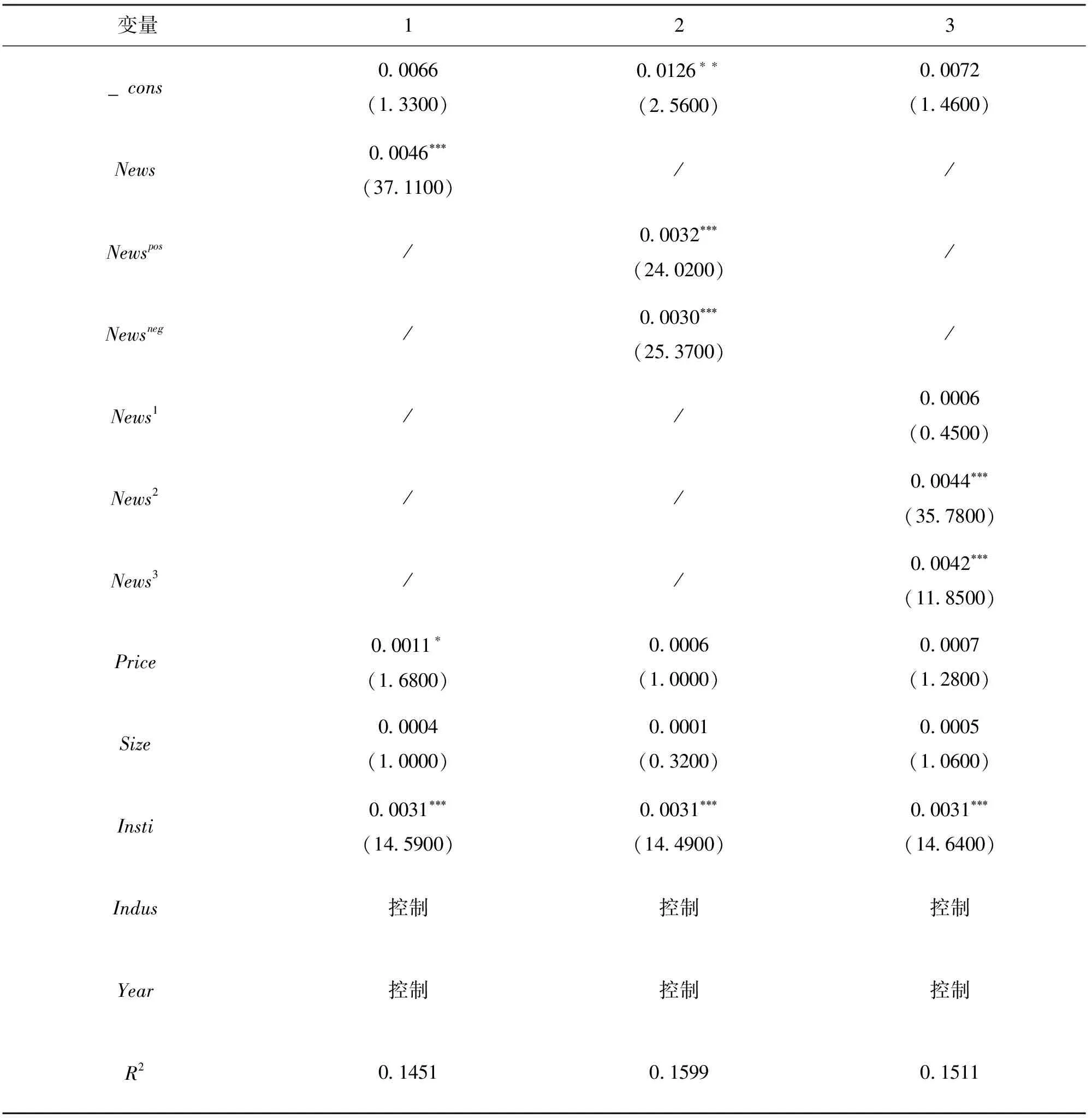

财经新闻对价格波动的影响如表2所示。第1列给出式1的回归结果,第2和第3列分别为不同语调和不同类型的财经新闻对股票价格波动的回归结果。从第1列可以看出,财经新闻数量在1%的水平下对股价波动存在正显著,回归系数为0.0046,即上市公司被报道的次数越多,其价格波动率越高;从第2列可以看出,正面新闻和负面新闻均在1%的水平下显著为正,回归系数分别为0.0032和0.0030,说明正、负新闻均能够引起股票价格的显著波动;从第3列可以看出,经营类和股价类新闻在1%水平下对股价波动均存在显著正影响,回归系数分别为0.0044和0.0042,而政策类新闻对价格波动的影响不显著。

经营类和股价类新闻是与上市公司股价波动直接或间接相关的新闻,对投资者来说更为直观,而政策类新闻大多是与市场或行业相关的新闻,需要投资者具有一定的理解和判断能力,这可能是导致经营类和股价类新闻对价格波动的影响较为明显而政策类新闻对价格波动的影响不明显的主要原因。在第1至第3列中,机构投资者净买入水平的系数均显著为正,说明机构投资者的交易会加剧股价的波动,可能原因在于机构投资者的入场会引起散户的“跟风”,进而加大股价波动幅度。

表2 财经新闻对价格波动的影响

(三)财经新闻影响股价波动的机制

采用脱敏的个体投资者账户交易数据检验财经新闻对个体投资者交易行为的影响,探讨个体投资者交易行为在财经新闻影响资产价格波动过程中所起的中介作用。

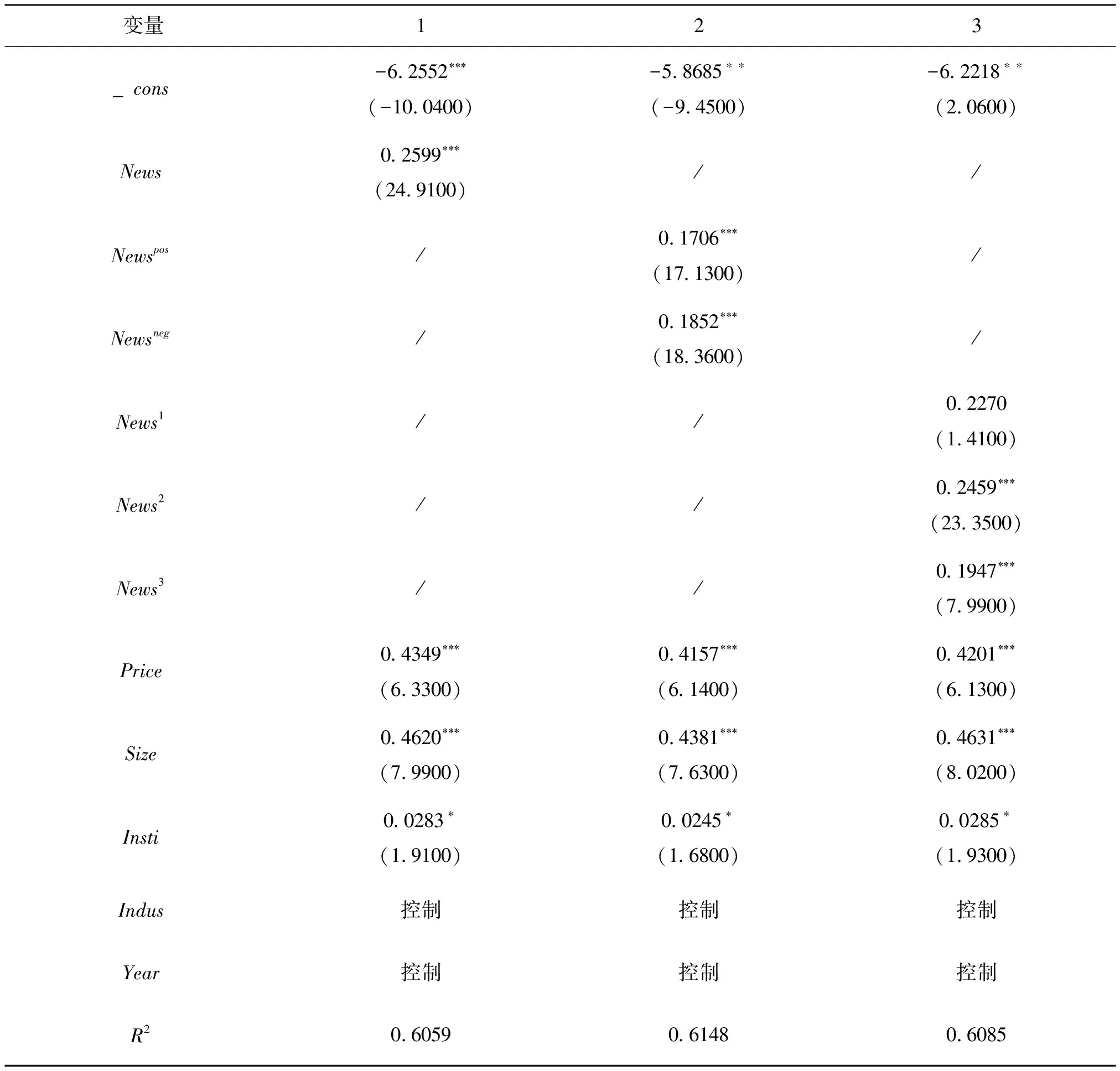

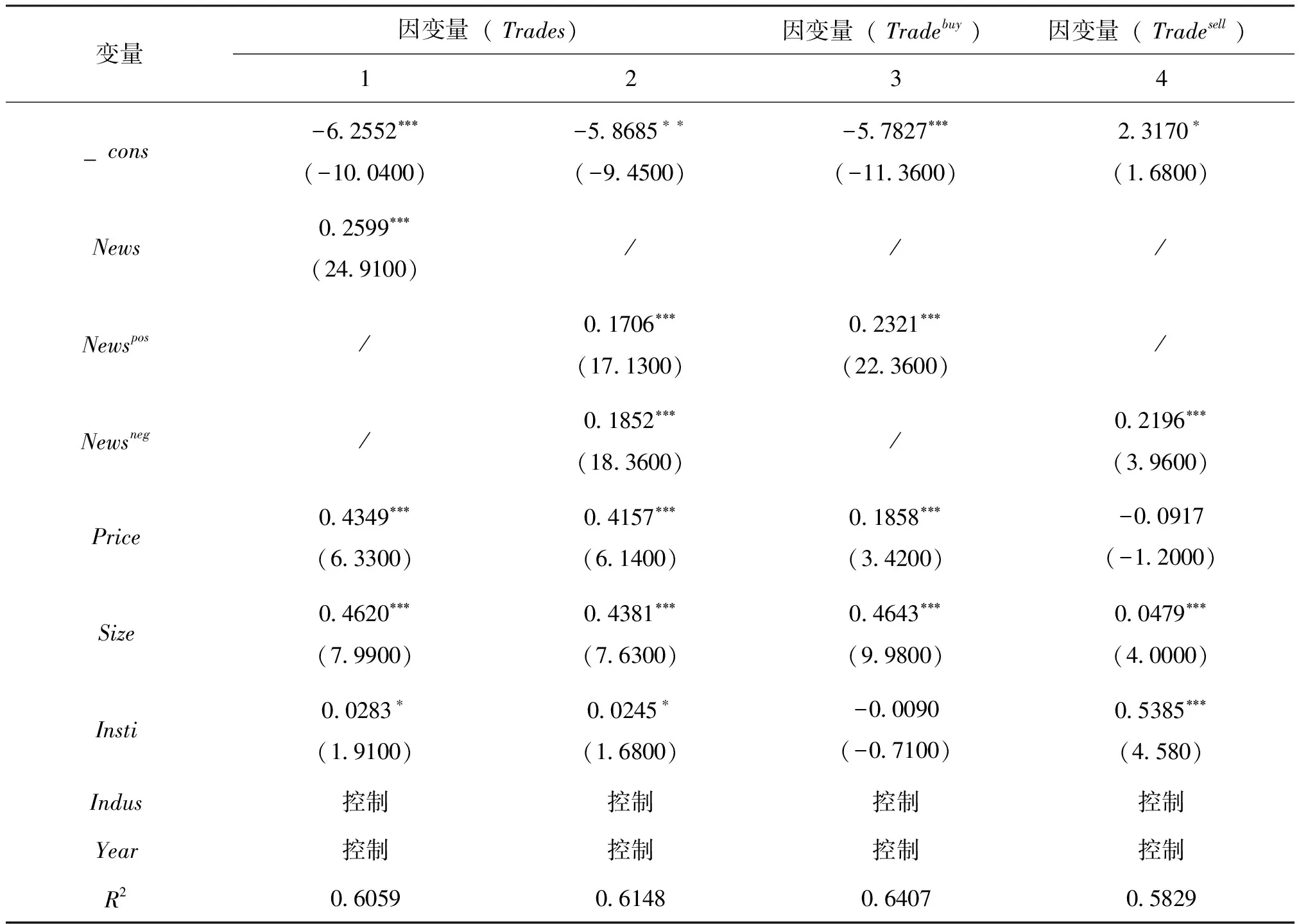

财经新闻对投资者交易行为的影响如表3所示。第1列为式3的回归结果,第2和第3列分别为不同语调和不同类型的财经新闻对个体投资者交易行为的回归结果。从第1列可以看出,新闻数量在1%水平下对投资者交易次数存在显著正影响,回归系数为0.2599,即上市公司被新闻报道的次数越多,投资者交易越频繁,说明财经新闻确实能够影响个体投资者的交易行为;从第2列可以看出,正、负面新闻在1%的水平下对个体投资者交易次数均存在显著正影响,回归系数分别为0.1706和0.1852,而且负面新闻对个体投资者交易行为的影响更大;从第3列可以看出,经营类和股价类新闻在1%的水平下对个体投资者交易次数均存在显著正影响,回归系数分别为0.2459和0.1947,而政策类新闻对个体投资者交易次数的影响不显著。

表3 财经新闻对投资者交易行为的影响

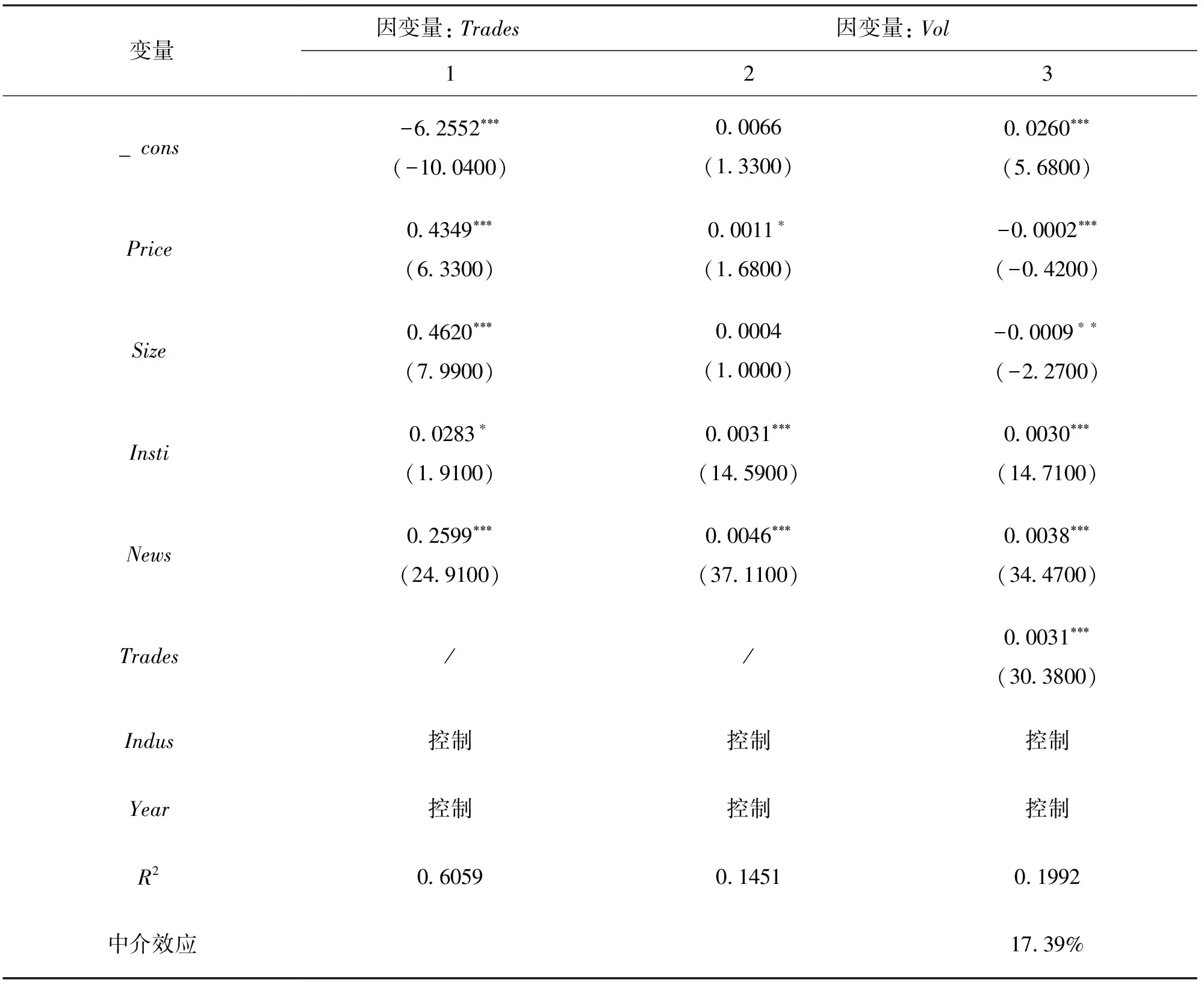

采用三步回归法检验个体投资者交易行为在财经新闻影响股价波动过程中所起的中介作用,回归结果见表4。其中,第1列为式3的回归结果,第2和第3列分别为式1和式4的回归结果。对比第2列和第3列可以发现,在加入个体投资者交易行为变量Trades后,News的回归系数由0.0046降低至0.0038,降低了17.39%,说明个体投资者交易行为在财经新闻对股价波动的影响中发挥了部分中介作用。

表4 投资者交易行为的中介作用检验

(四)稳健性检验

1.财经新闻对个体投资者买卖行为的影响

为了进一步验证财经新闻对个体投资者交易行为的影响,将个体投资者的交易次数分为买入次数和卖出次数,分别考察正面新闻和负面新闻对个体投资者买入和卖出行为的影响。结果如表5所示。第3列和第4列分别为正面新闻和负面新闻对个体投资者买入行为和卖出行为的回归结果。可以发现,正面新闻在1%的水平下对个体投资者买入次数存在显著正影响,回归系数为0.2331,而负面新闻在1%的水平下对个体投资者卖出次数存在显著正影响,回归系数为0.2196,与第2列中的回归结论基本一致。此外,有趣的是机构净买入水平在1%的水平下对个体投资者的买入次数和卖出次数均存在显著正影响,但对卖出次数的影响相对较小,说明个体投资者对机构投资者交易行为的反应存在差异。例如,机构投资者在某些股票上的加仓行为,可能会被个体投资者视为“诱多”,预期股价接下来会有一波下跌行情,并提前卖出该股票,这可能是导致上述结论的主要原因。

表5 财经新闻对投资者买卖行为的影响

2.内生性问题

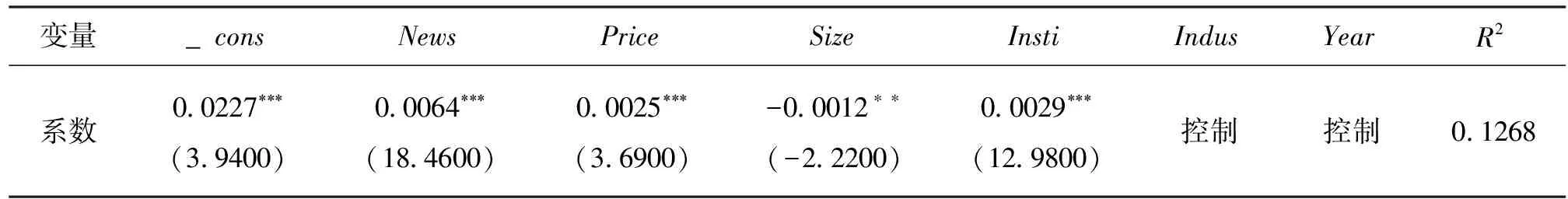

上述研究表明,财经新闻报道能够引起股票价格的波动,但股价波动较大的上市公司有可能更吸引媒体的注意,导致两者存在内生性问题。以报纸总印数与总人口的比值衡量地区媒体业发展水平作为工具变量,该变量会影响所在地上市公司的新闻报道,但不会直接影响股价波动,是解决内生性问题较好的工具变量。表6为控制内生性后财经新闻对股价波动的回归结果。可以发现,变量News的回归系数依然显著为正,说明上述结论是稳健的。

表6 控制内生性后财经新闻对股价波动的回归结果

四、总结与建议

个体投资者对经营类和股价类新闻的反应最为强烈,且两类新闻对股票价格波动的影响最大;个体投资者的交易行为会加剧股价波动,且其在财经新闻影响股价波动的过程中能够起到部分中介作用。基于此,提出以下建议。

第一,监管层应从源头出发对财经新闻报道的真实性、客观性等加强管理,尤其是经营类和股价类的新闻,应防止过度报道引起的市场非理性情绪增加,加剧股价波动。

第二,在互联网背景下,财经新闻不断更迭、投资者获取新闻的渠道不断拓宽、获取成本降低,大量庞杂的信息容易导致投资者作出非理性的交易决策,因此,监管层应进一步加强对投资者的引导,提高投资者的信息甄别能力。