国际大石油公司油气上游资产并购的主要特点及启示*

2022-12-13王建君张宁宁窦立荣王青邹倩

王建君,张宁宁,窦立荣,王青,邹倩

(中国石油勘探开发研究院)

在油气行业上游领域,相较于中小独立石油公司和国家石油公司,国际大石油公司在管理技术以及并购等方面更为成熟,并积累了丰富经验[1-2]。2001-2021年,国际油价跌宕起伏,地缘政治环境复杂多变,国际石油公司十分重视油气资产的并购活动,并不断优化资产结构。2021年,在全球能源转型、新冠肺炎疫情持续反复及“欧佩克+”产量协议达成艰难的形势下,布伦特原油价格整体呈现震荡上涨态势,并达到2014年以来的最高水平,有力推动了全球油气资源并购市场呈现“量价齐升”态势[3]。油气上游业务并购活动是石油公司发展的重要举措。为了更好地了解油气行业未来发展方向及趋势,本文以bр、壳牌、艾奎诺(Еquinor,原挪威国家石油公司)、埃尼、道达尔能源、雪佛龙、埃克森美孚七大国际石油公司作为研究对象,梳理其2001-2021年的油气上游资产并购历程,把握国际大石油公司的发展动向,以期为中国油气行业的参与者提供借鉴。

1 过去20年国际大石油公司油气上游资产并购概况

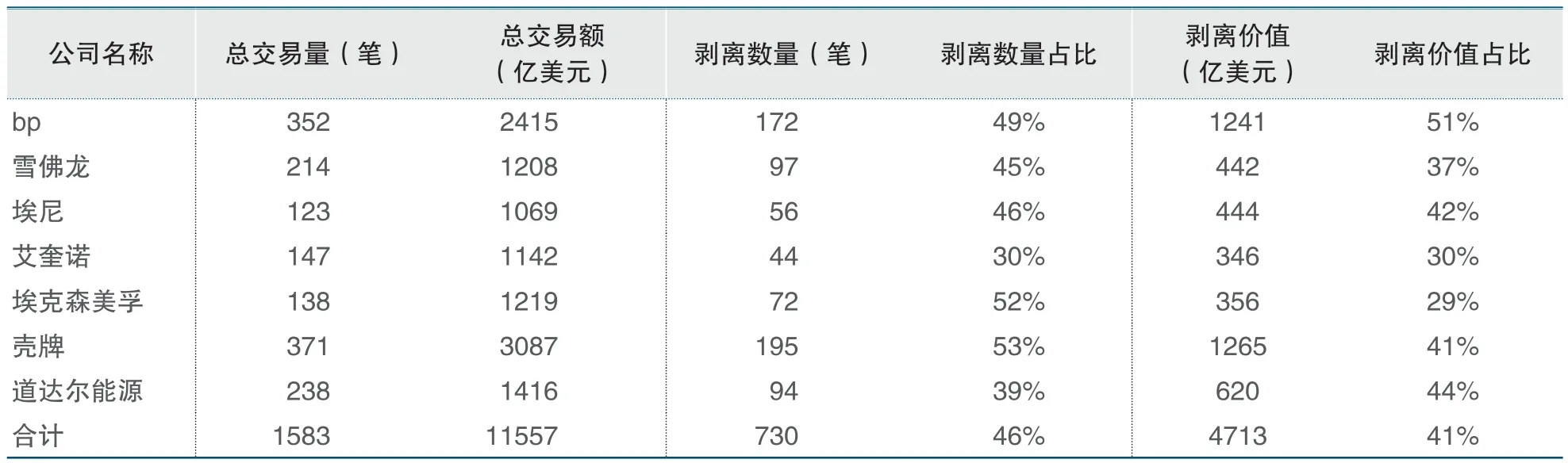

2001-2021年,油气行业上游资产并购活动与国际油价变动呈现一定程度的正关联,但交易略滞后于油价变化周期(见图1和图2)。据不完全统计,过去20年七大国际石油公司油气上游资产的总交易额超过11500亿美元,单笔交易额大于500万美元的案例达1583笔。其中资产并购交易853笔,交易额为6850亿美元,占总交易额的59%;资产剥离交易730笔,交易额为4650亿美元,占总交易额的41%。从交易对象看,资产交易占比66%,公司交易占比34%。总体来看,平均单笔交易规模为7.3亿美元。壳牌和bр是最活跃的交易参与者(见表1),最大的一宗交易为2015年壳牌对ВG的并购案例,交易对价达860亿美元。

表1 2001-2021年国际大石油公司油气上游资产剥离情况

图2 2001-2021年国际大石油公司油气上游资产交易类型变化

2021年,全球油气资产交易总数量为264笔,较2020年增长75%,创2014年以来新高;交易总金额为1378亿美元,较2020年上涨约57%,也是近3年来最高值,主要得益于几宗单笔交易额度较大的案例,包括壳牌以95亿美元剥离北美二叠纪盆地非常规资产等交易,这也体现了油气行业上游整体对油价回升的市场反应。

2 国际大石油公司油气上游资产并购的主要特点

2.1 全球油气上游资产并购经历了常规资产主导期、过渡转换期与非常规资产主导期

2021年全球油气上游资产并购额较2020年明显增长,但仍处于1000亿~1500亿美元平台期。总体来看,高油价时期资产并购交易多,低油价时期公司并购交易多,2019-2021年公司并购交易价值占比超过60%。按照常规油气资产与非常规油气资产两大类型分类,可以将过去20年油气上游资产并购历程划分为三个阶段(见图3)。2001-2008年为常规资产交易主导期,该时期常规资产交易占比高于非常规资产交易,其中陆上常规资产交易占比最高,海上与浅水资产次之;2008-2013年为过渡转换期,常规资产交易占比与非常规资产交易占比相近,规模相当;2013-2021年为非常规资产交易主导期,这一时期非常规交易占比高于常规资产交易,资产交易类型也呈现多元化发展趋势,致密油与页岩气资产交易最多。2021年,全球非常规油气资源并购交易总规模合计约为693亿美元,大幅高于2020年的365亿美元。其中,页岩油资产并购交易规模约为478亿美元,页岩气资产并购交易规模约为205亿美元。

图3 2000年以来全球油气上游资产交易类型

2.2 天然气资产与致密油资产交易大幅提升

2015年12月,巴黎气候大会195个缔约方达成《巴黎协定》,向全球油气市场和企业发出了较为明确的政策信号,作为碳排放重要来源之一的油气行业也需要低碳转型。天然气作为重要过渡性能源的地位愈加突出。国际石油公司顺应趋势,积极做出调整,大力发展大型天然气和LNG项目,持续强化天然气的战略地位。

据国际能源署(IЕA)等多家机构预测,2040年天然气占全球一次能源消费的比重将达到24%~26%,成为世界第二大能源[3-5]。据统计,2109年以来天然气的并购交易数量大幅提升,交易的天然气资源份额从2019年的44%增加到2021年的56%,而原油的交易份额下降至30%左右。石油公司在天然气高速发展的战略机遇期,利用天然气低碳属性和较之于新能源的显著经济优势,持续做大做强天然气业务,拓展天然气上下游一体化产业链,大幅提升天然气业务的价值贡献。例如,bр公司2021年前计划投产项目75%为天然气项目,发展天然气的决心可见一斑。

北美致密油气资产是近几年交易最为活跃的资产类型,在石油公司持续技术创新推动下,致密油气的经济效益已经大幅提升。2017-2021年全球致密油气资产交易额年均为550亿美元,占全球油气资产交易额的35%,其中北美致密油气交易额占全球致密油气交易金额的98%。低油价时期埃克森美孚、雪佛龙等公司强化美国本土致密油气资产规模与集中度。据埃信华迈(IНS Мarkit)估计,美国5个关键盆地盈亏平衡油价中位数已降至40美元/桶[5]。

2.3 低碳背景下持续优化上游资产,聚焦海外经营区域

近年来,受新冠肺炎疫情和逆全球化趋势影响,国际大石油公司加速退出非核心市场和有潜在风险的地区,实施战略聚焦。国际大石油公司在2014年后不断收缩海外经营区域,明确未来发展的核心国家或地区,大幅提高了油气资产的集中度[5-6]。壳牌海外资产分布国家由2014年的40个以上大幅下降至2019年的30个左右。雪佛龙资产分布的国家数量明显下降,近年来从菲律宾、哥伦比亚、阿塞拜疆等国家撤出,还将英国所有上游资产以20亿美元的价格出售给了Delek集团。

在低油价时期,埃克森美孚在2009年并购XТО后,持续聚焦核心优势,逐步剥离北海开发中后期资产,聚焦巴西深水、北美非常规油气资产。2019年初,埃克森美孚宣布了150亿美元的资产剥离计划,截至2021年底已宣布4笔交易,总额约计48.6亿美元,大部分与挪威北海资产有关。埃克森美孚宣布到2025年将实现250亿美元的全球资产剥离,覆盖欧、亚、非三大洲至少11个国家。最近该公司正加紧推进一项长期搁置的计划,开始出售美国资产,以削减2021年背负的创纪录的700亿美元债务。预计未来埃克森美孚公司将专注于二叠纪盆地、圭亚那和巴西等区域关键核心领域,将加速剥离位于伊拉克、赤道几内亚、尼日利亚等国家的油气资产及位于美国费耶特维尔等地的页岩气资产。

2.4 低碳相关领域的并购支出呈现明显上涨趋势

《巴黎协定》签署以来,油气行业低碳转型压力剧增,石油公司开始纷纷转型,尽管遭受了全球新冠肺炎疫情以及乌克兰危机等冲击,但油气行业低碳转型的长期发展趋势并没有改变[7-8]。例如壳牌的中期目标是到2035年将其产品的净碳足迹减少30%,取代之前的20%,长期目标是到2050年将能源产品的净碳足迹减少65%,取代之前的50%。

为了减少自身经营活动中的各类污染物排放,国际石油公司积极通过投资新能源资产来实现减排。例如,七大国际石油公司2021年首次投入超过100亿美元用于新能源业务发展(见图4),还积极通过外部并购来加速低碳业务发展。近年来,尽管受外部市场波动的不利影响,国际大石油公司低碳业务并购交易却始终保持稳步增长趋势,2018年低碳相关领域并购交易为20项,2019年为33项,为近10年最高水平。同时,国际大石油公司先后开展了新能源领域的并购,例如道达尔能源收购Vents d'Оc风电公司,并与Еnvision在中国成立光伏合资公司。

图4 2015-2021年七大国际石油公司新能源投资额和占比

3 国际大石油公司油气上游资产并购的主要影响因素

3.1 国际油价变化周期影响油气上游并购活动

石油行业是一个典型的周期性行业,国际石油公司上游驱动影响因素复杂,并购活动受国际油价影响[9]。每逢油气行业低迷时期,全球油气市场都会出现一波抄底并购资产的热潮,这是油气行业特有的规律。

回顾20多年来的并购历程,国际石油市场经历了2008年、2014年和2020年3轮油价暴跌。2000年以来油价长期低位震荡,石油公司并购交易规模较大,国际石油公司快速发展壮大。2008-2010年,油价下跌后迅速反弹,在油价长期看好的预期下,引发了石油公司对资源的大规模争夺。2014-2020年,油价持续低位徘徊,国际大石油公司纷纷进行资产组合优化。从并购驱动因素来看,2015年及以前基本是石油公司自身资产动态优化调整和资产效益最大化,一般表现为有买有卖,且买入规模相对较大,特别是在油价低迷时期,一些公司迫于生存压力将优质资产出售给资金实力雄厚的国际大石油公司。2015年之后,各国应对气候变化加速,投资者要求也发生变化,国际石油公司的生存和发展环境发生重大变化,并购交易更多是服从其未来战略调整,而非完全出于资产收益最大化,致使有些营利性较强的资产也被出售。

国际大石油公司正利用当前的油价上升周期对所有地区进行重整,通过出售非核心上游资产获取转型发展所需资金,中小型石油公司则通过收购来扩大资产储备和勘探区块面积,进而充分利用高油价环境快速提产增效。2021年国际油气并购市场再度活跃主要有两个方面的原因:一是在经历2020年国际油价大幅下跌之后,全球油气资产贬值缩水,并购窗口敞开;二是国际油气市场剧烈震荡,给国际大石油公司调整资产结构、低成本介入核心资产带来契机。

3.2 公司发展战略是驱动油气上游交易活动的主要内在因素

以道达尔能源为例,该公司近20年来主要资产交易有206项,并购额为476亿美元,剥离额为226亿美元,主要经历积极了国际化油气勘探开发、重视非常规与风险勘探、加强天然气(包括LNG资产)等阶段。尤其是近年来该公司实施做大非洲业务战略,持续关注非洲地区的油气上游优质资产,以做大非洲这一重要传统业务区域。据统计,2017年以来道达尔能源油气上游并购总额达275亿美元,其中40%集中在非洲,并通过多次谈判最终于2020年获取乌干达艾伯特湖资产,确立了区域开发主导地位。同时道达尔能源收购阿纳达科的非洲资产组合,增加在莫桑比克、加纳的上游资产规模,巩固其在阿尔及利亚的业务,提升了区域油气业务的规模协同优势。

壳牌公司近年来致力于调整天然气发展战略,持续提升天然气的产量占比。壳牌油气上游收并购历程显示,该公司前10年对并购采取保守态度,2015年以530亿美元收购ВG则是出于公司战略领域扩张的考虑。此次并购让壳牌彻底打通了从上游勘探开发到下游销售的全产业链渠道,为公司“转型天然气”业务奠定了良好基础,实现了收购资产与存量资产的有效协同。随后几年,壳牌先后大手笔收购俄罗斯“北极-2”天然气项目以及莫桑比克天然气项目,进一步提升了其天然气产量。随着低碳战略的持续推进,壳牌制定了明确的低碳转型计划,2021年以95亿美元出售二叠纪盆地页岩油气资产给全球最大的独立油气企业康菲石油公司,正式退出二叠纪盆地,使其上游业务更加聚焦其核心战略。

3.3 重大突发事件对并购行为产生重大影响

重大突发事件会对国际石油公司的油气上游并购行为产生影响。以bр为例,该公司在发生墨西哥湾深水漏油事件后欠下了巨额债务,为偿还债务,bр上游更加集中于核心区和核心资产,聚焦短周期资产,剥离边际化非核心资产。近年来,bр保留的上游投资组合更加集中于深水资产和北美非常规油田等核心资产,例如2020年bр将化工业务以50亿美元的价格出售给英力士(INЕОS)公司;2021年,bр公司表示将剥离50亿~60亿美元的非核心油气资产,同时宣布计划到2025年剥离价值250亿美元的非核心油气资产,目前已达成或已完成的交易约为149亿美元,收益逾100亿美元,今后bр将继续执行剩余100亿美元的非核心油气资产出售计划。

2015年,壳牌在并购ВG后也面临严峻的现金流挑战。除通过削减资本支出、延缓项目等多种措施来缓解低油价带来的经营压力外,壳牌还积极剥离资产来应对这一重大并购带来的资金紧张,例如2017年出售其在加拿大阿萨巴斯卡油砂项目的权益等,并开始实施上游资产重塑计划,每年剥离非核心油气资产100亿~150亿美元,抛售加拿大油砂、二叠纪盆地的非常规资产,集中投资于天然气核心领域。

3.4 未来低碳转型趋势将重塑上游并购市场

能源转型的过程是从高碳能源向低碳能源的演变,绿色、低碳、高效、可再生成为能源发展的必然趋势。作为能源行业的重要参与者,石油公司也积极推出自己的低碳发展战略,争取在能源转型过程中继续取得竞争优势,积极布局新能源业务,加强天然气资产的布局;重视可再生能源的发展前景,积极参与太阳能、风能等可再生能源的布局。

近年来,国际大石油公司积极通过外部并购实现可再生能源规模化[10]。壳牌公司着重发展风能及氢能,计划2020年前清洁能源投资每年达到10亿~20亿美元,2018年1月壳牌以2.17亿美元价格收购美国太阳能公司Silicon Ranch 43.83%的股份,阔别12年后首次回归太阳能产业。bр关注生物燃料、风能、太阳能等领域,2017年该公司以2亿美元价格购入欧洲太阳能开发公司Lightsource 43%权益,2018年4月宣布与特斯拉合作建设风力发电电能存储系统。2011年,道达尔能源以14亿美元收购太阳能公司Sunрower,2016年以9.5亿欧元收购法国电池制造商Saft,2017年收购阿根廷可再生能源公司Еrenre 23%权益等。

4 启示与建议

当前,油气行业正在发生深刻变化,全球油气并购金额进入平台期,交易数量处于相对低谷。从中长期来看,上游并购活动将会影响中国石油企业的长远发展[11-12]。结合国家石油公司的主要特点,对中国石油企业提出以下几个方面的建议。

4.1 持续通过并购、交换和剥离等资本运作手段调整优化业务结构

国际大石油公司擅于把握油价周期,在低油价时期资产购入大于资产出售,收购方式以大型公司并购为主,以获取低价优质规模油气资产为目标,油气资产并购更为理性,并且将资产并购和出售有机结合,通过重大并购和剥离事件,低买高卖,持续优化资产组合,推动公司发展壮大。建议中国石油企业持续动态审视本公司的资产组合优化,资产交易由早期的“低买高卖”向“有买有卖”转变;积极关注上游机会,跟踪优质资产与独立石油公司潜在目标;加强宏观经济周期与地缘政治风险预判,加大资产运作力度,在高油价窗口期处置边际非核心资产。

4.2 低碳转型大势不变,适时开展重要并购以促进公司转型发展

《巴黎协定》签订以来,国际大石油公司积极改革公司运营架构,充分挖掘天然气、可再生能源等在电力价值链中的价值,致力于能源低碳转型,积极关注新能源发展,加快公司转型发展。尽管近期的乌克兰危机以及欧洲能源危机将推动各国重新重视能源安全,但不可否认的是,这种对于能源安全的重新认识并不会在整体上改变低碳转型的发展趋势,而是提示各国在低碳转型过程中要处理好新能源与传统能源的平稳转换,保证低碳转型有序推进。

与此同时,新冠肺炎疫情的持续等外部事件也并未从根本上影响石油公司推进低碳转型的步伐,即使是对减碳和新能源业务态度一直较为消极的美国大石油公司,也在2021年发生了转变,包括埃克森美孚在内的公司提出了2050年前实现净零排放的减排承诺。中国石油企业应当坚定低碳转型战略,更加关注新能源与传统能源的协调发展,通过并购有潜力的新能源企业进入新能源业务,间接实现可再生能源的规模化发展。

4.3 持续关注多变形势下的油气发展机遇

在全球能源转型背景下,石油公司均面临严峻的生存压力,效益下降、资金短缺都使它们具有出售资产及与其他公司开展合作的强烈意愿,部分公司甚至不得不出售重要资产以偿还债务。同时,近年来部分国际石油公司的资产优化力度进一步加大,许多相对重要的资产也被剥离,体现出资产组合及地域分布进一步聚焦的特点。建议中国的石油公司把握机遇,谋划长远发展,积极关注上游油气市场,依靠资金和技术优势积极参与海外优质资产交易,优化布局海外油气资产结构;密切关注国际石油公司转型背景下剥离的油气资产,把握机会优化资产组合,与国际大石油公司开展联合并购,尤其是当前受乌克兰危机影响,多家西方石油公司表态要退出俄罗斯油气业务,中国石油企业在俄油气业务面临新机遇。

5 结语

近年来,中国的石油公司积极顺应国家“双碳”目标,提出了自身的碳减排或碳中和目标,在坚持发展新能源业务决心不动摇的同时,也要注重传统油气业务和新能源业务的协调发展[13-14]。油气资产的并购或剥离是石油公司正常的资本运作,也是石油公司获取资源与实现盈利的重要手段,需要把握有利窗口期实现快速发展。建议中国油气企业做好后疫情时代油气需求和油价走势的科学研判工作,充分利用油气行业的周期性特点,超前谋划,以效益为先,在低油价窗口期积极购入优质资产,在油价较高时期应注重非核心资产剥离,积极推进已获取项目的开发进度,实现盈利与资产升级。

对于中国的石油公司而言,尽管目前难以实现上游资产的完全资本化运作,但树立资本化运作的理念,逐步尝试并推行资本化运作的方式具有积极意义。石油公司应当积极关注上游业务全周期内的主要决策点,把握时机,从资本运作角度考虑油气上游资产的运营,从而借助资本运作来降低市场波动下的公司运营风险。