疫情冲击下地方政府债务可持续性研究

2022-11-28王紫薇

唐 滔 王紫薇

(1.中国人民银行金融研究所,北京 100032;2.中国人民银行杭州中心支行,浙江 杭州 310001)

一、新冠肺炎疫情影响下我国地方政府债变化情况

新冠肺炎疫情(以下简称疫情)暴发以来,为积极应对疫情影响、提高财政政策支持力度,中央发行了“抗疫特别国债”1 万亿元,地方政府债券限额也明显提升,各省(自治区、直辖市,以下简称省份)加快发行地方政府债券,积极扩大债券资金使用范围。

(一)疫情影响下我国地方政府发债扩容提速

一是地方政府新增债券发行扩容。2020年、2021年地方债分别合计发行6.44 万亿元、7.49 万亿元,其中,新增债券分别为4.55 万亿元、4.37 万亿元,较2019 年增长49%、43%。2022 年1—4 月,地方债合计已发行2.11万亿元,也明显多于2021年同期的1.67万亿元。二是新增专项债的增速、占比高于一般债券。2020 年、2021 年分别新增专项债券3.6 万亿元、3.58 万亿元,较2019 年增长67.6%、66.8%,专项债占新增债券规模的79.1%、82.0%,较2019 年提高8.8个、11.7 个百分点,发挥了疫情后稳投资、托底经济的积极作用。今年以来,新增专项债发行节奏进一步前置,1—4 月发行规模达1.4 万亿元,占全年限额的38.4%,明显高于2020 年(30.7%)和2021 年(6.4%)同期。

(二)疫情影响下地方财政赤字扩大化

2020年以来,减税降费政策叠加疫情冲击,地方财政在支出加大、增收不力的双重压力下,赤字规模不断扩大。2021年末,全国仅上海和西藏两地实现财政盈余,其余地区财政赤字总规模达5.46万亿元,比2019 年末增加0.44 万亿元,其中,全国共有18 个省份出现了财政赤字扩大化的态势(见图1)。具体看财政收入三大细项:地方一般公共预算收入近十年增幅均不断趋缓;地方政府性基金收入对土地财政依赖度渐高,土地出让收入占地方政府性基金收入的比重已高达80%以上,但2020 年以后收入增速开始明显回落,2021 年地方土地出让收入增速同比下降6.9 个百分点;转移支付收入方面,地方对中央转移支付的依赖度加大,2009—2019 年中央对地方的转移支付从2.91 万亿元增至7.41 万亿元(主要向中西部倾斜),年均增长9.8%,特别是2020 年受疫情冲击,地方转移支付收入增速高达24.9%,是2019 年增速的5.58倍。根据2021 年政府工作报告,2022 年中央对地方转移支付计划增加约1.5 万亿元、规模近9.8 万亿元,增长18%,为多年来最大增幅。从财政支出情况看,疫情后财政支出持续发力,2020 年、2021 年地方财政支出总额均超过33万亿,比2019年增长10%以上。

图1:各省份2019年和2021年财政盈余情况比较

二、我国地方政府债务压力测试

当前,我国地方政府债务存量规模已然不小,在疫情加大地方财政收支矛盾背景下,地方政府债务可持续发展面临挑战。参考相关文献(王学凯,2016;周昂,2022)[1,2],本文运用跨期预算约束方程分析我国地方政府债务可持续性问题。

(一)政府债务可持续发展的理论分析框架

研究表明,政府债务可持续发展与地方经济增长率、财政收支、利率等影响因素息息相关(刘昊和陈工,2019;周亮和刘宜鸿,2020)[3,4]。整体而言,金融因素,如利率等,在帮助降低政府债务杠杆方面可发挥积极作用,如2020 年疫情暴发以来,我国中央银行快速出台了一系列货币政策措施,带动市场利率整体下行,有效降低了地方财政债务负担;而财政因素,如GDP 保增长、财政支持保障力度等,都会进一步推升地方政府杠杆率,这也是本文对地方政府债务的可持续性进行压力测试予以重点考察的方向。

地方政府债务可持续性分析框架以地方政府的当期预算约束为基础,可以表示为:

式(1)中,Dt表示地方政府t期债务规模,it表示地方政府债务t期的名义利率,Bt表示地方政府t期的财政盈余。式(1)表示,地方政府当期债务规模是往期债务规模和当期财政盈余共同作用的结果。

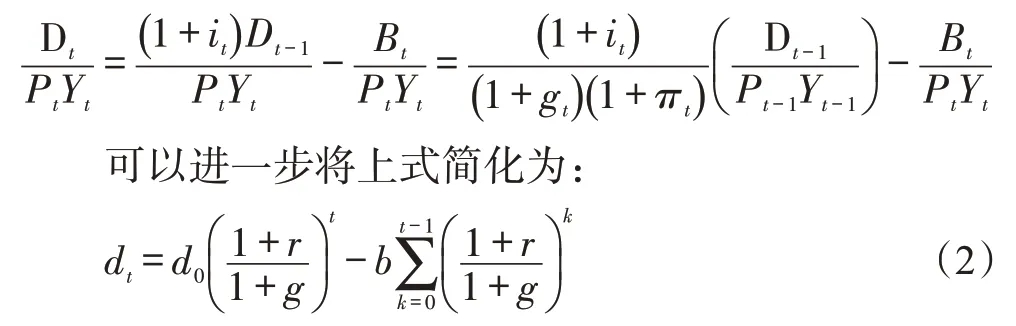

在实际分析中,既要分析地方政府的债务规模,又要兼顾地方政府的偿债能力,故将等式两端都除以名义GDP,可以将式(1)转化为下式:

式(2)中,dt表示地方政府t期负债率,gt表示当地GDP 实际增长率,πt表示当地通货膨胀率,rt表示实际利率,b表示财政盈余或赤字率。式(2)表明,地方政府的负债率水平除了受到债务利率、财政盈余的影响外,还受到GDP 实际增长率、通货膨胀率的影响,且实际利率与GDP 增长率之间的相对大小对于地方政府债务的变化有着显著的影响。如果实际利率大于GDP 增长率,那么地方政府的负债率水平会逐渐上升,除非地方政府的财政盈余能够抵消这一因素的影响。

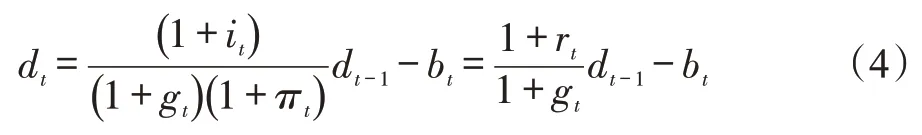

为分析未来一段时间内各类因素对地方政府负债率演变路径的影响,对式(2)进行转化,可以得到下式:

如果假设在未来一段时间内,实际利率、GDP实际增长率、财政盈余占GDP 比例保持不变,或者以未来一段时间内的平均值代替,式(3)可以进一步简化为:

因此,通过式(4),可以分析实际利率、GDP实际增长率、财政盈余和当前负债水平对未来各期负债水平的影响。

(二)关于压力测试的情景设置

根据现实观察,外部冲击又可分为突发性冲击和持续性冲击两类,如疫情暴发后的我国GDP 增速,2020 年骤降至2.3%,2021 年又反弹至8.1%,是典型的突发性冲击,与此同时,我国经济潜在增速又处于趋势性下行阶段,即持续性冲击也存在,财政收支也如是,可能同时面临两类冲击。

本文基于2021 年末数据,同时考察地方GDP 实际增长率①和财政收支在受到突发性冲击和持续性冲击时,对各省份未来4 年政府负债率水平的影响。主要设定以下几个压力情景:

1.情景1:GDP增速受到冲击。一是GDP增长率受到突发性冲击,本文模拟各省份2022 年在GDP 增速突然统一下降3%、5%、10%的情景下,政府负债率的变化情况。二是GDP 增长率受到持续性冲击,本文模拟各省份在GDP 增速每年下降一个标准差②的情景下,2022—2025年政府负债率的变化情况。

2.情景2:财政收入受到冲击。一是财政收入受到突发性冲击,本文模拟各省份2022 年在财政收入统一下降15%、30%、50%的情景下,政府负债率的变化情况。二是财政收入各细项分别受到持续性冲击,本文模拟各省份在一般公共预算收入、政府性基金收入和转移支付收入每年各下降一个标准差③情景下,2022—2025年政府负债率的变化情况。

3.情景3:财政支出受到冲击。一是财政支出受到突发性冲击,本文模拟各省份2022 年在财政支出统一上升15%、30%、50%、100%情景下,政府负债率的变化情况。二是财政支出受到持续性冲击,本文模拟各省份在财政支出每年上升一个标准差情景下,2022—2025年政府负债率的变化情况。

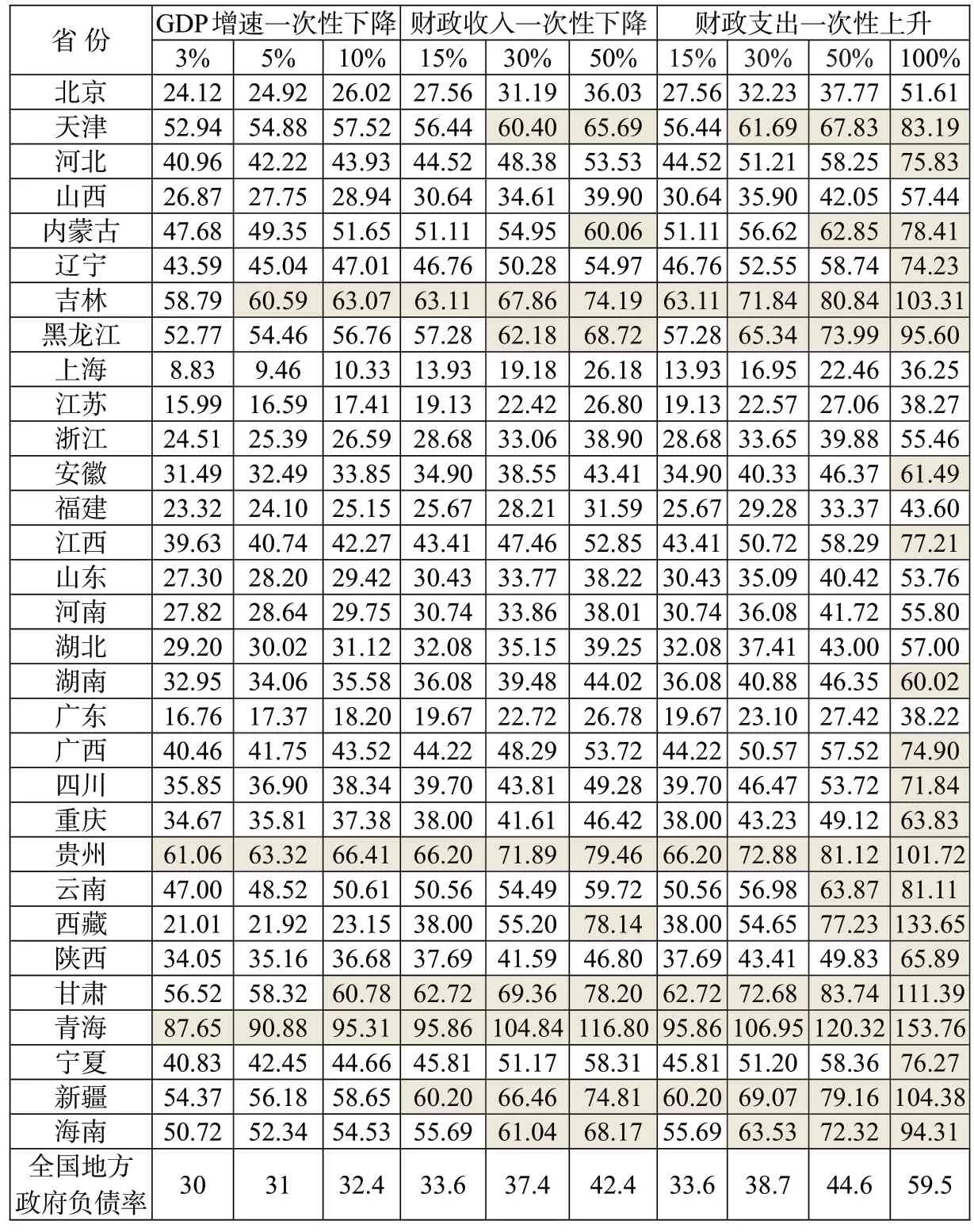

表1:各省份2022年突发性冲击下的政府负债率变化情况(单位:%)

(三)实证结果分析

一是各种突发性冲击对地方政府负债率的影响由小到大排序,依次为GDP 增速冲击、财政收入冲击、财政支出冲击,具体结果详见表1。

GDP增长率下滑对各省份政府负债率的影响比较小,即使2022 年增速比2021 年统一下降10%,全国地方政府负债率同比仅上升5.8 个百分点,政府负债率超过60%的仅4个省。

在各省份财政收入比2021 年统一下降15%、30%、50%的压力测试下,全国地方政府负债率同比分别上升7、10.8、15.8个百分点,特别是在50%的大降幅压力下,全国地方政府负债率将达到42.4%,政府负债率超过60%的省份也将达到10个。

在各省份财政支出比2021 年统一上升15%、30%、50%、100%的压力测试下,全国地方政府负债率同比分别上升7、12.1、18、32.9 个百分点,特别在支出翻倍的极端压力下,全国地方政府负债率将达到59.5%,政府负债率超过60%的省份占比将超过2/3。

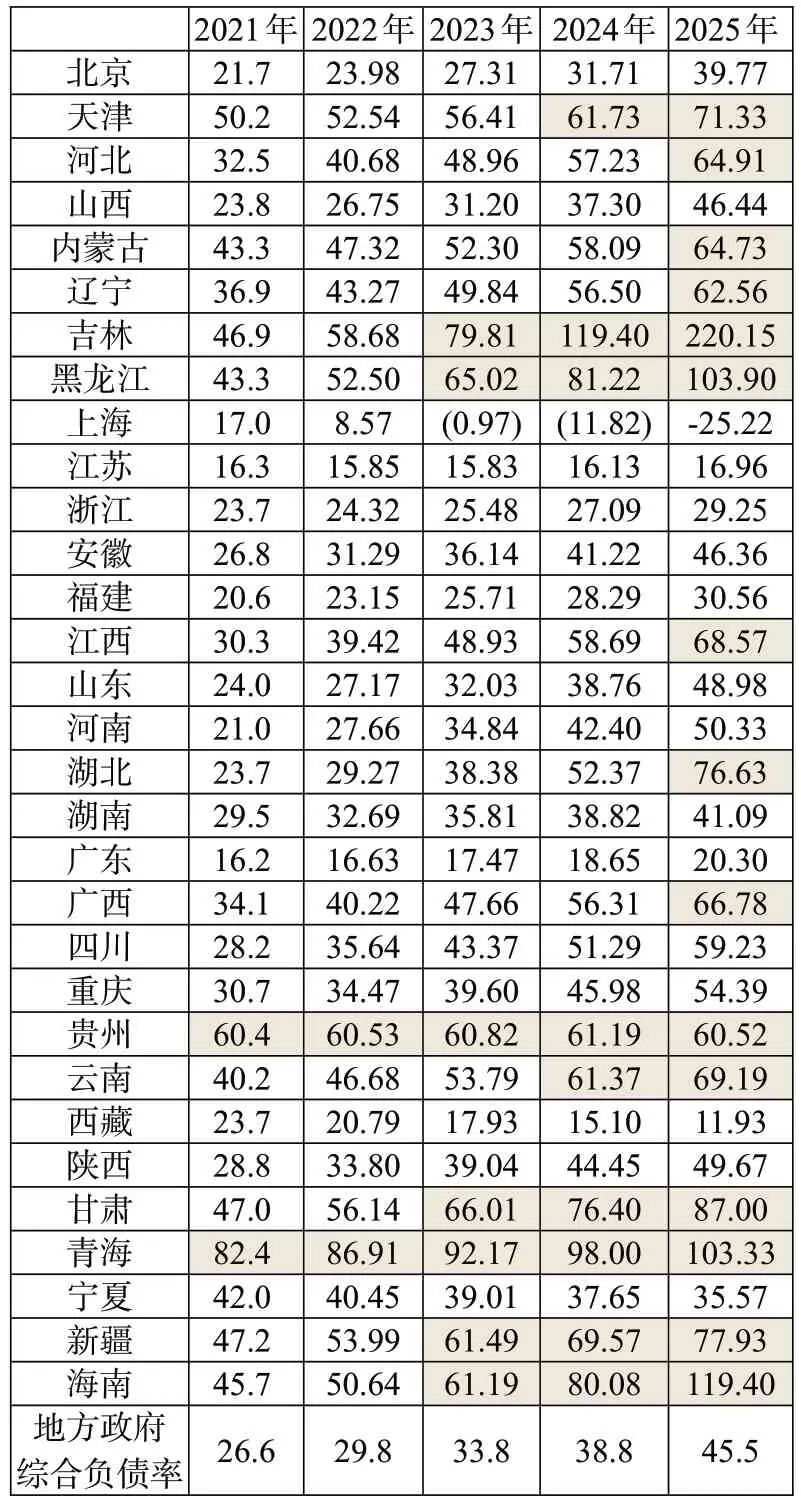

二是经济发展增速持续放缓将提高政府负债率水平。在各省份GDP 增速每年下降一个标准差的压力情景下(见表2),2025 年末地方政府综合负债率将达45.5%,比2021 年末提高18.9 个百分点,也比GDP突发10%降幅下的负债率水平高13.1 个百分点。其中,政府负债率超过60%的将有15 个省份,占比48.4%,政府负债率超过100%的有吉林、黑龙江、青海、海南4个省份。

三是地方财政收入持续性冲击对政府负债率的影响与财政收入结构和各细项波动性水平息息相关。在地方财政收入各细项每年分别下降一个标准差的压力情景下(见表3),一般公共预算收入水平因相对稳定,所以冲击力最小、对政府负债率的影响也最小,2025年末全国地方政府负债率将达38.2%,比2021 年末上升11.6 个百分点,将有11 个省份的政府负债率超过60%;政府性基金收入在地方财政收入总和中的占比虽然较低,但因年度波幅较大,因此,对政府负债率的影响也较大,2025年末全国地方政府负债率将达53.3%,比2021年末翻了一番,且一半以上省份的政府负债率将超过60%;转移支付收入的压力测试反应与各省份对中央转移支付的依赖度呈正相关关系,对政府负债率的影响相对最大,2025年末全国地方政府负债率将达54.9%,吉林、黑龙江、西藏、甘肃、青海、新疆、海南7 省份的政府负债率将超过100%,河北、辽宁、江西、广西、贵州、云南等对中央转移支付依赖度较高省份的政府负债率也将超过80%。

表2:GDP增长率每年下降一个标准差后各地政府负债率变化情况(单位:%)

四是政府负债率对财政持续增支的敏感性大于财政持续减收。在地方财政支出每年上升一个标准差的压力情景下(见表3),各省份政府负债率上升幅度相对较大,2024、2025年末全国地方政府负债率都将超过60%,分别高达61.1%、92.2%,2025 年末仅有上海、广东、宁夏3 个省份的政府负债率低于60%,而其余28 个省份的政府负债率均超过60%,更有17 个省份的政府负债率超过100%。其中,吉林、贵州、甘肃、青海、新疆5 省份的政府负债率在预测期间均超过了60%,黑龙江、江西、云南、西藏、海南5 省份的政府负债率在3 个预测年度里超过了60%。整体而言,财政支出持续上升对地方政府负债率的冲击要远远大于财政收入持续下降的冲击。

三、基于DEA 模型的地方政府债务资金使用效率评价

在我国经济潜在增速趋势性下行背景下,未来地方政府负债率将不断上升,传统财政政策在稳增长和降杠杆之间面临的两难问题也将越来越严峻。要破解两难局面,在利率、GDP增速、债务规模上限等宏观要素外生不可控前提下,需从地方财政收支内部要素入手,不外乎增收、减支两个路径,特别在减支方面,地方政府对债务资金的使用效率将直接影响其债务可持续性。

因此,本文进一步对各省份债务资金使用效率展开评价分析。选取2018 年末、2019 年末、2020 年末、2021 年末四个时间节点,运用DEA 模型评估全国30 个省份的地方债资金使用效率,反映政府债务支出对地方经济的拉动作用。借鉴陈平和欧阳洁(2016)[5],将地方债存量规模(地方债余额)作为投入指标,将人均GDP(经济增长贡献)、一般公共预算收入(收入增长贡献)、来自国家预算资金的固定资产实际到位资金(投资增长贡献)作为产出指标。根据DEA模型可得,综合技术效率(TE)=纯技术效率(PTE)×规模效率(SE)。其中,综合技术效率衡量地方债的整体效率;纯技术效率衡量地方债管理水平的有效性;规模效率衡量地方债规模的合理性。具体实证结果见表4。

(一)我国地方债资金使用效率整体处于较低水平

2018—2021年末,全国地方债综合技术效率平均得分分别为0.593、0.548、0.597、0.584,整体处于较低水平。究其原因,主要是受到了纯技术效率水平较低的影响,即地方债资金使用的管理水平整体较低,具体表现在:

1.债务资金使用进度慢、使用不规范等原因导致其经济产出效率不高。一是因项目手续不齐全、申报匆忙以及客观条件不符合开工标准等原因,部分地区的专项债资金划出国库后使用进度不理想,导致资金闲置而未能及时转化为实际投入。比如贵州省2020年度审计报告指出,省内13个项目、20.4亿元的专项债资金,由于项目调整、推进缓慢等原因,超过8 个月未投入项目建设(截至2021 年4 月底),占债券到位资金的94.5%。二是债务资金使用与工程进度不匹配,甚至出现使用不规范、挪用与违规更改资金用途等问题,降低了债务资金的经济产出效率。如湖北、河南等地的2020 年度审计报告显示,均发现了债券资金违规用于人员和办公经费等经常性支出、购买理财、挪用于其他项目建设等问题。

表3:各省份财政收入(支出)每年下降(上升)一个标准差后的政府负债率变化情况(单位:%)

2.“加杠杆”政策空间使用不足。2020 年4 月,党中央、国务院部署合理扩大专项债券作为符合条件的重大项目资本金范围,并将各地专项债券用作项目资本金规模占比从20%提高至25%,但据实际调查,即使是东部沿海发达省份如山东、浙江等,其2021年上半年新增专项债中用作项目资本金的比例也仅有14.0%和2.4%。专项债项目转化率低的一个重要原因可能是,债券资金的项目筛选机制还有待完善,如“两新一重”④等高经济产出率项目缺少明确界定。

(二)地方债规模效率整体较高,但疫情前已现下滑态势

实证结果显示,全国地方债规模效率(SE)整体较高,2018—2021 年的平均得分为0.855、0.846、0.923、0.930,但是疫情前有17 个省份的地方债规模效率出现了下滑趋势,说明当债务规模达到一定程度后,过度举债不仅无法形成“债务投入—产业发展—收入增加”的良性循环,反而可能产生债券资金浪费、管理失效等问题。因此,当债务规模红利逐渐减弱时,简单扩大债务规模已不可行,地方政府需转向重“量”更重“质”的债务管理模式。2020 年以后,全国地方债规模效率之所以又有所回升,部分也是因为财政部门进一步扩大了专项债券等债务资金的使用范围,有利于提高地方债资金效益。

(三)地方政府债务支出效率分化,经济相对落后地区的债务资金使用存在风险

通过比较分析发现,各省份地方债效率水平差距较大,经济发达地区上海、北京和债务规模较小地区海南、青海、宁夏和新疆,近两年综合技术效率平均得分都大于0.9,其余得分靠前的地区还有云南(0.84)、广东(0.77)和福建(0.72)。值得一提的是,上海、北京、广东等经济发达地区,即使债务规模再扩大,因其债务管理能力和生产技术进步,债务资金使用效率高,所以整体债务风险反而不高;相反,部分地区债务规模虽不高,但其债务支出的经济产出效率较低,反而需要重点关注债务的可持续性(毛捷和黄春元,2018)[6],如2021 年综合技术效率得分排名在后四位的贵州(0.236)、辽宁(0.241)、吉林(0.338)、内蒙古(0.339)等地。

四、加强地方政府债务管理的政策建议

在疫情冲击下,地方政府负债率过快上升、不可持续风险走高、债务资金使用效率走低等问题进一步显化,须不断优化地方债资金管理,提升地方债资金的产出效率。

(一)不断优化地方债资金使用规划和投资效益

切实激活现有已发行未使用的专项债资金,做到资金到位,项目必开工,尽快转化为实物工作量;认真做好项目前期论证和财务测算(郑智新,2022)[7],在此基础上再积极向上争取资源、发债募集资金;合理统筹并规划债务资金用途,切实做到债务资金跟着项目走,确保融资规模与项目收益相平衡。

(二)建立完善地方债投入项目的储备和筛选机制

一方面,鼓励地方建立并定期更新优质项目储备库,不断丰富项目品种,满足发债多元化需求。另一方面,明确一般债券和专项债券资金投入的项目筛选机制,明确一般债券用于教育、养老、市政工程、防灾减灾等公益性项目,而专项债用于有一定收益的项目,重点引导投入“两新一重”等高产出效率领域。

(三)构建完善地方债绩效考评体系

科学构建地方债绩效评价指标体系(凌巍然和王姗姗,2022)[8],在突出结果导向的同时,注重决策评价与过程评价,构建包括决策、过程、产出、效益等在内的指标体系,实现地方债全过程绩效管理。同时,加强地方债全周期管理,严格查处地方债超前发行、债券资金闲置等问题,杜绝地方政府挪用、挤占专项债资金的行为。

(四)分地区阶梯式安排地方政府的杠杆率上限

支持地方债资金产出效率高的地区适度提高“杠杆率”上限,并充分利用好“专项债作资本金占项目投资额的20%~30%、占省新增专项债规模的比例上限25%”等政策部署,最大限度发挥财政资金的杠杆作用。同时,对于经济增速快但地方治理能力较弱的地区,要合理控制债务上限,跟踪关注其债务支出效率及可持续发展风险。

注:

①假设未来4 年我国通货膨胀率水平保持2021 年(0.9%)的水平不变。

②GDP 增速标准差根据近三年增速值计算得到,因2020年受疫情影响而波动太大,所以用2019年增速代替计算。

③取近4年增速值计算得到,部分数据有微调。

④“两新”指新型基础设施建设、新型城镇化建设,“一重”是指交通、水利等重大工程建设。