肉鸡产业统计监测数据优化研究

2022-11-17鲁帆,浦华

鲁 帆,浦 华

(中国农业科学院北京畜牧兽医研究所,北京 100193)

鸡肉是我国民众的第二大肉类来源[1]。据国家统计局统计,2020 年我国肉类总产量为7 748 万t,其中禽肉产量2 361 万t,占比首次超过30%。鸡肉为禽肉的主要组成部分,2020 年鸡肉产量占禽肉的63%,约占肉类总产量的19.2%,仅次于猪肉。2018 年非洲猪瘟疫情暴发后,鸡肉在弥补猪肉供应缺口方面发挥了关键作用,成为满足城乡居民肉类需求和保障粮食安全的重要畜产品。

发展肉鸡产业符合我国资源禀赋条件。肉鸡产业具有节粮高效和节约土地、生态环保等特点,在养殖水平较高的白羽肉鸡企业,耗料增重比可以达到1.4:1,几乎是猪耗料增重比的1/2[2]。鸡肉是最经济的动物蛋白质来源,具有蛋白质含量高、脂肪低和热能低的营养优势,是中国以外全球第一大肉类品种。肉鸡满足了民众多层次、多样化层次需求,白羽鸡肉价格较低,满足了集团消费和中低收入居民的民生肉类需求;黄羽鸡肉肉质鲜美,满足了城乡居民的优质畜产品需求。

肉鸡产业数据是开展肉鸡产业形势分析研判的基础,强化市场监测预警,及时准确发布信息,科学引导生产和消费,是肉鸡产业高质量发展的必然之选。国务院办公厅《关于促进畜牧业高质量发展的意见》(国办发〔2020〕31 号)明确指出,强化市场调控,依托现代信息技术,加强畜牧业生产和畜禽产品市场动态跟踪监测[3]。鸡肉价格的波动会影响到消费者的日常生活、肉鸡生产者的直接收益以及肉鸡生产供给的平稳,准确掌握鸡肉价格变动及其变动原因,对于国家采取有效的宏观调控政策以稳定产品价格、对于肉鸡养殖者采取合理的生产决策以取得良好经济效益、规避市场风险都具有重要意义[4]。相关文献也指出,做好鸡肉价格周期的判断和预测很有必要[5],应把握肉鸡市场价格波动规律,继续完善和改进肉鸡产品价格监测和预警机制[6],政府要建立价格监测预警体系,完善鸡肉价格的报告制度,建立科学分析预警机制,为生产者提供及时的指导[7]。

2008 年以来农业农村部开展的肉鸡等畜牧业统计监测工作,成为各级畜牧兽医部门制定和落实政策的基本支撑和提高畜牧业监管能力的重要抓手[8]。由于肉鸡品种类型多、价格差异大,给肉鸡产业生产和价格监测带来了一定的困难,本文将大多数国内学者广泛采用的农业农村部畜牧兽医局集贸市场鸡肉均价数据,与农业农村部市场与信息化司、商务部市场运行和消费促进司、白羽肉鸡和黄羽肉鸡主产省份、产业咨询公司发布的鸡肉价格数据进行比较,分析数据差异的可能原因,以期为进一步优化我国肉鸡产业统计监测提供参考。由于集贸市场鸡肉均价数据的测算方法未公开,本文仅就公开发布的数据进行分析,在比较不同数据时,尽量选择同一时间、同一类型的数据,但鉴于数据获得性等原因,文中肯定存在一些疏漏之处,与此同时,分析方法的严谨性也有待进一步提高。

1 我国鸡肉生产价格数据发布情况

1.1 鸡肉产量缺乏官方权威数据 每年国家统计局只发布禽肉产量,不发布鸡肉产量。肉禽主要包括肉鸡、肉鸭、肉鹅以及鹌鹑、肉鸽等,肉鸡又包括白羽肉鸡、黄羽肉鸡、小型白羽肉鸡、淘汰蛋鸡等品种。由于没有官方统计数据,鸡肉产量数出多门。目前国内外学者采用较多的鸡肉产量数据来源包括FAO(联合国粮农组织)、USDA(美国农业部)和行业协会、产业咨询公司等。根据FAO 统计数据,2020 年中国鸡肉产量为1 460 万t,USDA 的统计数据与之接近[9]。国内专家估计,不包括小型白羽肉鸡、淘汰蛋鸡,2020 年白羽肉鸡和黄羽肉鸡鸡肉总产量为1 515.7 万t[10]。而据中国畜牧业协会禽业分会监测,2020 年我国鸡肉产量达到1 865.6 万t[11],超过USDA 数据近400 万t,接近于2020 年鸡肉进口量(143.3 万t)的3 倍。产业咨询公司BY 基于所建立的禽肉产业数据库,预计2020 年全国禽肉总产量超过2 800 万t(不包括鸽肉、鹌鹑肉等),其中鸡肉产量超过1 870 万t[12]。

1.2 集贸市场均价是主流的鸡肉价格监测数据 我国鸡肉价格监测数据包括周度和每日价格,周度价格主要有农业农村部畜牧兽医局鸡肉集贸市场均价(2021 年以前为活鸡和白条鸡,2022 年调整为鸡肉)、商务部市场运行和消费促进司的农副产品批发市场白条鸡批发价格(以下简称商务部价格)和国家发展和改革委员会价格监测中心的活鸡价格,每日价格有BY 的山东、辽宁等9 省份白羽肉鸡活鸡价格和农业农村部市场与信息化司典型农产品批发市场白条鸡价格(以下简称市场司价格)。其中农业农村部畜牧兽医局鸡肉集贸市场均价采集样本覆盖全国31 个省份500 个县级集贸市场和采集点,具有较强的行业和地区代表性,数据被国内学者广泛使用,如陈琼等[4]、黄泽颖等[13]、阿米娜·玉苏甫[6]、王福林等[14]。

1.3 集贸市场均价可能拉高了全国平均价格 农产品价格通常采用帕氏指数编制方法,即以报告期样本成交量加权计算综合价格。如表1 所示,本文选取了国家统计局2020 年鸡肉分省数据,计算出各区域的鸡肉产量占比(由于国家统计局未公布分省鸡肉数据,借鉴专家意见和国内学者通常采用的研究方法,本文采用禽肉占比替代鸡肉占比;相对各省份的产量变化,区域产量变化的幅度相对较小,可以增强不同时期数据的可比性),并选取2020 年某周各省份数据,计算出本周各区域的集贸市场活鸡价格,如表1 所示。在此基础上,测算出全国集贸市场活鸡均价为18.74 元/kg。

表1 各区域鸡肉产量占比与某周集贸市场活鸡价格

如将各省份的集贸市场价格进行算术平均,则为19.40 元/kg,与畜牧兽医局发布全国集贸市场均价(19.43 元/kg)接近,由此推算,集贸市场均价可能是各省份的算术平均价格。

1.4 白羽肉鸡和黄羽肉鸡在鸡肉价格中的权重可能“倒挂” 白羽肉鸡和黄羽肉鸡是肉鸡的主要品种,两者养殖区域、饲养周期和饲料转化率不同,价格差异较大。本文选择山东和广西作为我国白羽肉鸡和黄羽肉鸡的主产省份,主要基于:2020 年山东出栏肉鸡20 亿只,约占全国总出栏量的40%,其中白羽肉鸡约为16 亿~17 亿只[15];广西的黄羽肉鸡饲养量在全国名列前茅,2020 年黄羽肉鸡出栏量超过8 亿只,仅次于广东;山东畜牧兽医局和广西农业信息中心每周发布活鸡价格数据,与农业农村部畜牧兽医局发布周期一致,数据具有可比性,广东未在官网发布周度数据。黄羽肉鸡在活鸡价格中的占比pYi可用以下公式计算:

式中:Pi为集贸市场活鸡均价;PWi为山东的活鸡价格;PYi为广西的活鸡价格。

如表2 所示,2021 年1—12 月,在集贸市场活鸡月均价格中,黄羽肉鸡占比平均为73.3%,除12 月以外均超过70%,而根据中国畜牧业协会禽业分会的监测,2020 年我国白羽肉鸡和黄羽肉鸡的鸡肉产量之比约为35:65[16]。

表2 黄羽肉鸡在活鸡价格中的占比估算

2 鸡肉价格数据优化

2.1 根据品种产量权重发布鸡肉价格 分析鸡肉价格的变动趋势及其变动原因可以为国家出台肉鸡扶持政策提供理论支撑,为实现鸡肉稳产保供提供决策参考。在探求畜产品价格变化规律时,月度价格变化率通常作为重要指标。本文按照品种产量权重,即黄羽肉鸡(以广西为代表)和白羽肉鸡(以山东为代表)在鸡肉价格中的占比为40:60 计算,调整后i 月的鸡肉价格Pi为:

以2021 年1 月为基期,按照式(2),测算出2021 年2—12 月的月度价格变化率T:

参照式(3),也可以计算出集贸市场均价和市场司、商务部的月度价格变化率X 和S、F。将T 和X 分别与S、F 比较,可以说明P 的拟合程度,即平均值越接近,拟合度(一致性)越高。

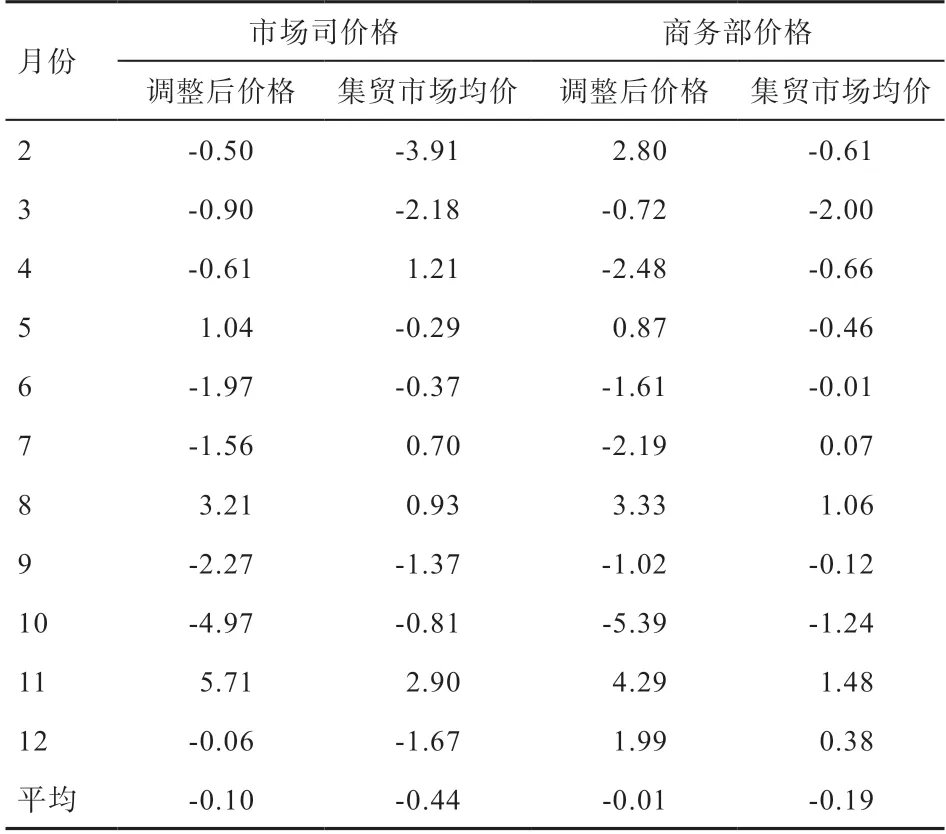

由表3 可见,与集贸市场活鸡价格相比,调整后价格P 与市场司和商务部价格的拟合度较高,说明其与生产实际可能更为接近。

表3 调整后价格与集贸市场均价与市场司及商务部价格变化率比较 %

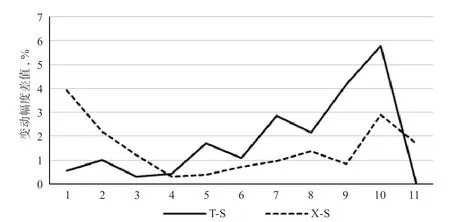

变化幅度(变化率的绝对值)也是衡量不同月份间价格变动的重要指标。调整后价格变化幅度T(此数值是T 的绝对值,考虑月度价格数据变动的趋势基本一致,故仍采用原字母表示,下同)及集贸市场均价变化幅度X 与市场司价格变化幅度S、商务部价格变化幅度F 的差异如图1 和图2 所示。

图1 调整后价格及集贸市场价格与市场司价格变动幅度差异比较图

图2 调整后价格及集贸市场价格与商务部价格变动幅度差异比较图

相对X,调整后价格月度变化率T 与S、F 的变化幅度较大,年均变化幅度分别为2.07%和2.43%,高于X 的1.49%和0.74%。由此可见,由于集贸市场均价来源于全国500 个集贸市场,相对于市场司和商务部的大型农产品批发市场而言,价格波动较小,可能降低各级政府部门对肉鸡产业的关注度,进而影响肉鸡产业扶持政策的出台。

2.2 发布主产省份鸡肉价格数据 主产省份的畜产品价格数据可能更能准确地反映产业发展状况,自2018 年起,农业农村部畜牧兽医局在发布各省份鸡蛋和生鲜乳集贸市场均价的同时,发布河北、辽宁等10 个鸡蛋主产省份和内蒙古、河北等10 个生鲜乳主产省份的集贸市场均价,主产省份价格的变动幅度明显大于全国平均价格。关注主产省份的价格,可以更有利于了解畜产品的价格变动,及时分析其影响因素,出台有针对性的措施。

以鸡蛋周度价格为例,2020 年10 个主产省份的禽蛋产量为2 668.3 万t,占全国总产量的77%。全年主产省份的鸡蛋均价为7.37 元/kg,较全国均价9.28 元/kg低20.5%。如图3 所示,2020 年全国和主产省份价格的最大差幅出现在第31 周,主产省份涨幅为18.5%,同期全国均价也有所上涨,而涨幅仅为8.3%,相差10.2个百分点,当鸡蛋价格出现快速下跌时,主产省的跌幅也较大,如第5 周,主产省份跌幅超过全国5.0 个百分点。

图3 全国和主产省份鸡蛋价格周度变化对比图

为了进一步分析主产省份鸡肉价格的代表性,本文将2021 年山东与2 家专业咨询公司ZC 和BY 发布的活鸡周度价格变化率进行比较(由于ZC 和BY 未公布部分周度价格,样本总数少于52),结果如图4 所示。

图4 白羽肉鸡周价格变动幅度对比图

由图4 可见,山东的活鸡平均价格变动幅度(1.88%)明显小于ZC(2.74%)和BY(3.70%)。究其原因,与调整后鸡肉价格类似,ZC 和BY 的数据样本均为白羽肉鸡,且来自肉鸡主产省份,多为规模养殖企业,而山东省的数据样本中仍包括少量小型白羽肉鸡等。这也可以在一定程度说明,分品种发布主产省份的价格数据更能反映鸡肉价格的变动趋势。

3 政策建议

“十四五”时期肉鸡产业发展的内外部环境更加复杂,资源环境约束更加趋紧,产业发展面临风险更加凸显,稳产保供任务更加艰巨。强化肉鸡产量和价格统计,优化监测指标体系,不仅是落实《农业农村部畜牧兽医局关于进一步加强畜牧业统计监测有关工作的通知》的具体行动,也是贯彻《“十四五”全国畜牧兽医行业发展规划》[17](以下简称《规划》)、促进肉鸡产业高质量发展的具体举措。

3.1 加强肉鸡产量统计监测 要实现《规划》提出的“调控有效”,迫切需要摸清肉鸡产业家底,加强肉鸡生产和鸡肉产品市场动态跟踪监测。如前所述,鸡肉构成复杂,产量统计监测存在一定困难。农业农村部畜牧兽医局现有的统计监测网络建立近14 年来,积累了大量的肉鸡生产数据和与之相印证的种禽、饲料、屠宰等数据。建议国家统计局依托农业农村部监测数据,发布鸡肉产量数据,以增强畜牧业监测统计的权威性,让相关研究和宏观决策“有数可寻”。

3.2 优化鸡肉价格数据指标体系 鸡肉集贸市场均价能够反映鸡肉价格的变动趋势,但仍存在一定的局限性。目前我国肉鸡优势区域布局基本形成,前七大白羽肉鸡、前五大黄羽肉鸡的产量占全国总产量的80% 以上。强化主产区的鸡肉价格监测,发布主产区鸡肉,有利于及时发现肉鸡产业发展存在的问题,实施针对性的调控措施,提高政策调控的效率和质量。建议加强对肉鸡主产省份的价格监测,发布白羽肉鸡和黄羽肉鸡主产省份集贸市场均价,强化价格波动分析研判,让肉鸡养殖场(户)生产和各级畜牧主管部门决策“有据可查”。

3.3 营造有利于肉鸡高质量发展的政策环境 鸡肉早已成为民众第二大肉类蛋白消费来源,在保障居民肉类消费中处于举足轻重的地位,但与猪、牛、羊相比,肉鸡产业几乎“完全市场化”,各级部门的重视程度与肉鸡产业的战略地位不匹配,肉鸡政策支持体系有待进一步完善。建议将肉鸡产业列为《规划》优势区巩固拓展脱贫攻坚成果同乡村振兴有效衔接的重点产业,给予配套政策支持,农机购置补贴重点向肉鸡规模场养殖机械装备倾斜,实行应补尽补,因地制宜开展肉鸡养殖收益险、鸡肉价格险试点,让肉鸡产业链相关企业和养殖场(户)“有利可图”。