当车用油需求消失……

2022-10-26徐英俊丁少恒罗艳托

文/徐英俊 丁少恒 罗艳托

到2030 年,新能源汽车将占新车销量的一半以上;2045 年,将实现对燃油车销售的完全替代。

●加快业务转型升级,炼化未来璀璨依旧。 供图/中国石化

2022 年1—6 月,中国新能源汽车销售量达到汽车销售总量的21.6%,超过《新能源汽车产业发展规划》中提出的“十四五”末的发展目标。

行业预测,2030 年新能源汽车销量占新车销量的50%以上,2045 年实现对传统燃油车销售的完全替代;2060 年车用汽油需求基本消失。

届时,石化行业该怎么办……

2045年新车销售将全部为新能源车

根据中国汽车工业协会的数据,2022 年1—6 月中国新能源汽车市场销量达到260 万辆,同比增长115.6%,市场渗透率(新能源汽车销量/汽车总销量)达到21.6%,延续了2021 年以来加快增长的势头,超过《新能源汽车产业发展规划》中提出的“十四五”末的发展目标。实际上,“十四五”初期中国新能源汽车产业已迈入加速阶段。新能源汽车包含新能源乘用车与新能源商用车,其中乘用车约占新能源汽车保有量的85%。考虑到汽车的使用周期一般为10~12 年,相对于手机、电视有着更换频次低的特点,预计新能源汽车的成长期将持续20年,2030 年、2036 年、2041 年渗透率将分别达到50%、80%、90% 以上,2045年左右新车销售全部为新能源汽车。

动力电池技术方面,近几年持续进步,使得新能源乘用车续航里程大幅提高,目前已接近燃油乘用车水平。根据 《新能源汽车推广应用推荐车型目录》统计,纯电动乘用车电池能量密度已由2017 年的119 瓦时/千克提升到2021 年的210瓦时/千克,年均增幅为15.3%;能耗平均值为12.5 千瓦时/百千米,较2016 年下降20%;续航里程由2016 年的197 千米提升到2021 年的390 千米,年均增幅为14.6%。2022 年电动汽车续航里程最高的车型突破了1000 千米,已超过燃油乘用车。动力电池质保期最低标准为不低于8 年或12 万千米,进一步缓解了消费者的里程焦虑。

在应用成本方面,纯电动、插电式混动乘用车将在2025 年前具备总拥有成本优势,燃料电池汽车2060 年以后具备成本优势。根据中国汽车研究中心的研究结果,在不考虑政府补贴的情况下,2021 年燃油乘用车(ICEV)平均总拥有成本最低(15 万元左右),燃料电池汽车(FCEV)最高(28 万元左右);2025 年前燃油乘用车成本保持稳定,纯电动车(BEV)、插电式混动车(PHEV)的成本将降至14 万~15 万元,开始低于燃油乘用车,2025 年之后优势扩大;2060 年燃油乘用车、插电式混动车、纯电动车、燃料电池车较2021 年的总拥有成本,将分别下降7%、21%、35%和48%,燃料电池车成本降至基本与燃油乘用车相当的水平。

政策激励和研发力度是增长主因

在政策激励和创新研发力度持续加大的促进下,未来禁售燃油汽车的趋势将进一步推动新能源汽车持续替代。2021年,限制新发放车牌城市新能源乘用车销量比上年增长95%,非限牌城市销量比上年增长198%且在新能源乘用车总销量中的占比达到69%,销量增幅与份额均高于限牌城市;限制车辆出行城市新能源乘用车销量比上年增长114%,非限行城市增长152%,呈现同样特点。新能源乘用车的大幅增长同时出现在限牌/限行城市与非限牌/非限行城市,政策与产品双轮驱动局面已经形成。

从激励政策的作用来看,根据清华大学针对近2800 名消费者的调查,新能源乘用车车主中分别有48%、25%认为促使其做出购车决定的最重要因素是激励政策和车辆性能。进一步针对激励政策的调查显示,如果没有牌照控制的限购政策,43%的车主明确表示不会购买电动车;如果没有限行政策、私人充电桩保障政策,则分别会有27%、26%的车主不会购买电动车。考虑到未来各省汽车市场将逐步趋向饱和,限牌/限行的地区仍会扩大,将持续为新能源乘用车提供有利的政策环境。

从世界各国政府及企业对于燃油车禁售的计划来看,2022 年6 月底欧盟27国的环境部长已就燃油车禁售达成共识,同意至2035 年禁止在欧盟境内销售燃油汽车;国外的日产、梅赛德斯-奔驰、本田等汽车公司,均已提出分别在2025年、2030 年、2040 年在全球停售燃油车;中国的比亚迪汽车公司已从2022 年3 月起停止生产燃油乘用车,长安汽车、北汽集团分别早在2017 年、2018 年即提出2025 年将实行全面停售燃油车的方案。国际社会及汽车厂商对于禁售燃油车正在形成越来越多的共识并付诸实践,将从供应侧进一步推动新能源汽车对燃油车的持续替代。

中国汽油需求将在2026年达峰

近10 年中国乘用车的报废率基本维持在每年1%~2%,与美国、欧洲国家等西方发达国家每年6%左右的报废率相比存在较大差距。按照2040 年以后中国汽车工业进入饱和期、报废率提高至目前发达国家水平考虑,预计中国乘用车年销量最高接近3300 万辆,较2021 年增长53%。按照2045 年前新能源汽车销量渗透率逐步提高至100%的趋势,预计2030年新能源汽车保有量达到8400万辆,占乘用车保有量的20%,此时燃油乘用车保有量达峰(3.47 亿辆),较2021 年仍有37%的增长空间;2042 年新能源汽车保有量(2.64 亿辆)反超燃油乘用车;2060 年新能源汽车完全替代存量燃油乘用车。在2021 年12 月举行的中国电动汽车百人会议上,清华大学欧阳明高院士团队提出了“2030 年、2040 年国内新能源汽车保有量分别接近1 亿辆和3 亿辆”的预测结果,与本文预测结果相近。

中国汽油需求量将在5 年内达峰,而后加速萎缩,2045 年降至目前水平的一半以下。近年来,燃油车单车实际耗油量呈现逐年降低趋势。这主要得益于节能技术进步、高油耗车型淘汰,汽油发动机的燃油经济性持续提升。2016—2021 年,中国实际产销的燃油乘用车新车平均燃料消耗量从6.88 升/百千米下降至6.24 升/百千米,年均下降1.9%。《乘用车燃料消耗量限值》强制性国家标准(GB 19578-2021)(即第五阶段标准)已于2021 年7 月1 日实施,进一步提出燃油乘用车新车燃料消耗量目标值由2020年的5 升/百千米降低至2025 年的4 升/百千米,年均下降幅度目标高达4.4%,新车燃油经济性的提高必然带动存量燃油乘用车总体单车油耗水平的降低。按照新车对于存量车油耗降低的逐步带动作用测算,预计2030 年前保有的燃油乘用车燃油经济性年均提升1.4%,2030—2060 年年均提升0.7%。另外,基于1000万辆样本的表显里程数据统计,2021 年乘用车单车行驶里程为1.23 万千米,平均每10 年降低0.2 万~0.3 万千米,其原因主要是绿色出行增加以及拥有第二辆车的家庭增多。

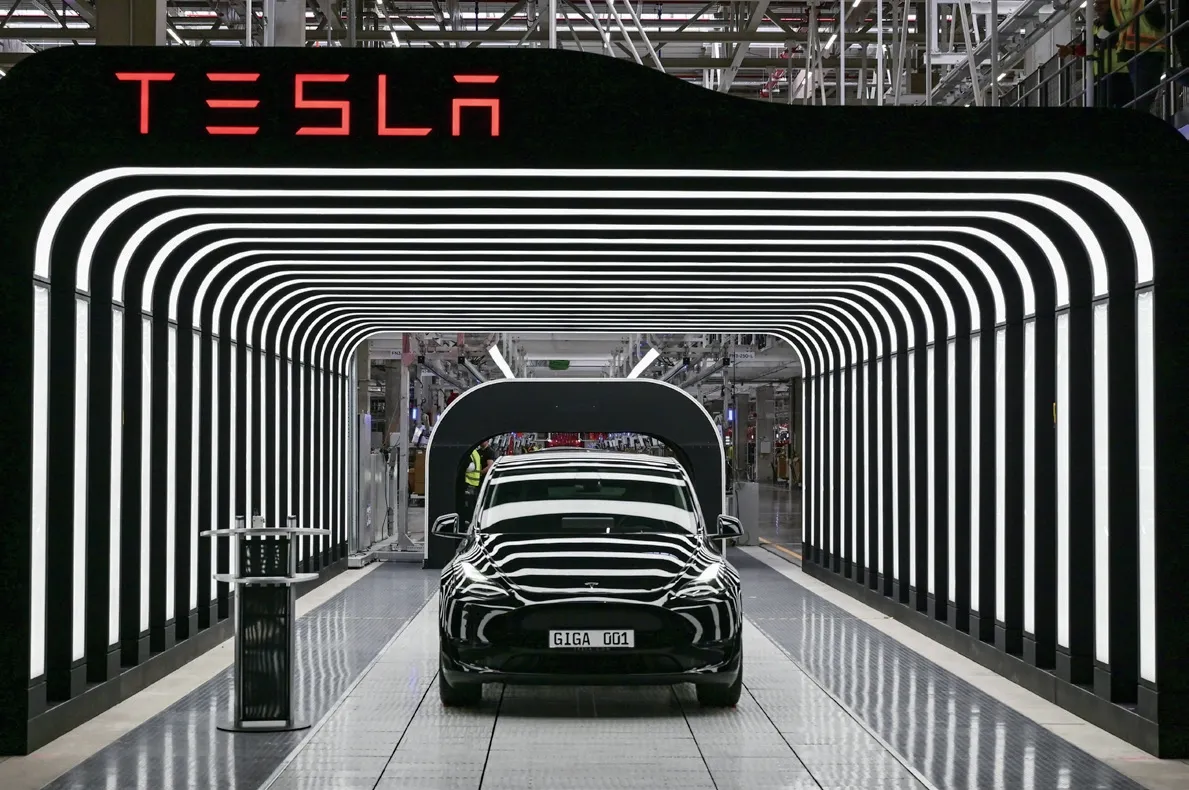

●新能源车的快速发展,持续促进我国油品升级的步伐。 供图/中国石化

综合考虑燃油乘用车保有量变化、燃油经济性提升、单车行驶里程降低等各项因素,预计中国汽油需求量2026 年达到1.66 亿吨的峰值水平,早于燃油乘用车保有量达峰约4 年,较2021 年消费量仍有1400 万吨的增量空间,年均增幅为1.8%。“十五五”后,随着燃油乘用车保有量达峰、新能源车保有量反超燃油乘用车,汽油需求将开始逐步加速下滑,2026—2035 年、2035—2045 年年均降幅分别为2.5%和5.6%,2045 年将降至目前水平的一半以下(7400 万吨)。2045年以后燃油乘用车不再销售,车辆持续报废,2060 年车用汽油需求基本消失。

石化行业转型发展建议

按照本文的研究,“十四五”初期中国新能源汽车已进入持续20 年左右的加速发展阶段,2030 年新能源汽车销量将占新车销量的50%以上,2045 年实现对传统燃油车销售的完全替代。2030 年中国燃油乘用车保有量将达到峰值3.47 亿辆,汽油需求将于2026 年达到1.66 亿吨的峰值,较2021 年消费量年均增幅1.8%,其后加速萎缩,2045 年降至目前水平的一半以下(7400 万吨)。针对新能源汽车加速发展及汽油需求即将达峰并逐步加速下降等趋势,中国的炼化和石油销售企业应顺应大势,未雨绸缪,加快转型升级,努力实现高质量发展。

炼化生产企业应关注汽油需求达峰前后的市场变化,加快实施炼化业务转型升级。当前,中国柴油消费峰值已过,航煤消费增速将持续放缓,伴随着汽油需求逐步达峰,预计5 年内成品油市场将进入总需求萎缩、用油结构大幅调整的时期。结合相关课题研究成果,预计2025 年前成品油需求较正常年份的2019年仍可年均增长1.2%,“十五五”期间(2026—2030 年)年均将下降0.8%。消费柴汽比将从2019 年的1.11 降低到2030年的0.88;2030 年以后由于汽油消费加速萎缩,消费柴汽比将有所回升。由此,建议中国炼化生产企业抓住4~5 年的窗口期,在保障国家总体能源战略安全的前提下,结合所在不同区域的市场特点实施转型升级,总量上增产化工及特色炼油产品,并平稳有序地实施落后产能淘汰退出。适时根据汽柴油消费结构的变化灵活调整生产柴汽比,尤其关注2030 年以后消费柴油比预期有所回升的趋势。在炼厂新建产能和技术改造工程中,应为灵活调整保留更大空间。

成品油销售企业应尽早谋划加油站转型为综合能源服务站,加快选择条件良好的站点开展实质性建设。加油站是直面消费者的产品与服务的价值实现窗口,汽油需求2026 年达峰、2045 年减半将给加油站带来直接冲击。围绕新能源汽车补能、汽车售后市场、车主生活补给并兼顾燃油乘用车燃料加注等多方面需求,将现有加油站升级为综合能源服务站,是成品油销售企业实现转型的最经济有效的方式。根据对2060 年前汽油需求的预测,按照中国加油站平均单站汽油销量保持2021 年水平不变考虑,2035 年、2040 年、2050 年中国所需的加油站数量将分别下降到10.4 万座、8.1 万座和3.7万座,较2021 年约12 万座的数量大幅减少。由此,建议成品油销售企业加大对加油站转型的关注与投资,加强顶层设计和转型路径研究,加快推动一批具有示范效应的综合能源服务站建设与落地。2035 年以前可完成部分特定类型站(高速公路站、出租车场站、老旧社区周边站等)的充换电布局,优先选择新能源汽车市场较为成熟的东部和南部区域;2035 年以后大规模升级为综合能源服务站,以适应车用燃料加速转型趋势。

●供图/视觉中国

加油站可依托太阳能资源建设“碳中和”站点,提供电能补给,并展现绿色低碳品牌形象。“碳中和”加油站指的是加油站运营中排放的二氧化碳或温室气体能够被节能减排、植树造林等减碳形式所抵销。为适应未来大量新能源汽车的电能补给需求,加油站可利用场地资源建设光伏发电装置,甚至同步配套储能设备。一方面利用太阳能资源为新能源汽车充换电直接提供电能,或者通过电解水制氢提供氢能,另一方面满足加油设备、便利店、洗车设施、员工生活的日常用电需要,实现加油站的“绿电”供应,抵销加油站的碳排放量。“碳中和”加油站可以进一步体现传统石油企业的绿色转型成效,树立绿色低碳的品牌形象,更好地为环保意识强的新能源汽车车主打造具有吸引力的进站补能消费场景。

大型石油公司应积极介入新能源产业,加快完成高质量规划与布局。上下游一体化的大型石油公司可利用地处风、光资源丰富区域,自身能耗降低潜力大,资金和技术实力强等优势,积极介入光、风、地热等新能源产业,在助力自身实现碳中和的同时,为社会提供更多的绿色能源。考虑到新能源汽车的快速发展将带动相关新材料需求大幅增加,可关注动力电池的负极材料、隔膜材料、燃料电池催化剂等化工新材料市场。依托炼厂现有制氢能力,逐步拓展氢能市场,打造制、储、运、用氢能产业链。值得关注的是,为更好适应新能源相关产业快速发展的变革趋势,大型石油公司应注重采取资本运作的方式,投资或收购与新能源汽车产业相关的新型动力电池、电池银行、炭纤维、整车轻量化、储能、智慧能源、氢能的制储运用等产业,配套绿色金融产品,加快完成新能源新业务的高质量规划与布局。