疫情后银行卡业务风险态势分析及发展策略研究

——以A 行为例

2022-10-21徐亚超宋旭东

李 卫 徐亚超 庄 芳 宋旭东 白 杨

突如其来的疫情,扰乱了全球正常的运行秩序,给医疗卫生、经济发展、居民消费等方面都带来了深远影响。金融业作为经济发展的大动脉,影响整个国家经济发展的方向,银行业是金融市场的重要组成部分,而银行卡业务是银行发展的基础。没有健康、蓬勃的银行卡业务,银行便失去了发展根基,国家的金融稳定、经济发展也将受到冲击。

疫情使银行业受到很大的冲击,首先是信用卡分期业务和信用卡消费额,无论企业或个人,分期贷款需求和消费能力都有所下降。与此同时,不良率、不良贷款的上升导致正常利润被侵蚀,在新增贷款减少的情况下,原有贷款本息若不能如期收回,银行利润便会明显收缩。同时,中间业务的拓展也受到影响,银行盈利空间收窄,利润减少。如何把握疫情后银行业务发展的态势变化,化解风险,是当前及今后一个时间段,摆在全国金融稳定、经济持续稳健发展前的必解题。

本研究旨在通过分析A 行银行卡业务疫情前后各项业绩指标的变化,深入剖析疫情后银行卡风险态势的变化,并基于此提出相应策略,以期为银行卡业务、银行业提供发展助力,从而对防范和化解重大金融风险,促进经济可持续发展尽以微薄之力。

一、疫情后我国银行业总体发展情况概述

2020 年上半年我国银行业用卡量仅增长1.34%,创下同期最低纪录。下半年增长2.91%,发卡规模、交易额、贷款余额等主要指标有所上升,不良风险水平趋于稳定。2021 年上半年经济逐渐复苏,大众消费能力回暖,社会消费品零售总额高达21 万亿元,同比增长23.0%,信用卡业务交易金额呈现积极态势。

2021 年较2020 年相比,受疫情影响渐趋微弱,信用卡透支余额呈现出上升的趋势。建行以8300 亿元位居首位,农行则以3.64%位居增长率首位。截至2021 年10 月,招行信用卡业务收入以416.62 亿元位居第一,邮储信用卡增长率21.20%,收入达61.79 亿元,浦发、中信银行则出现不同程度的下降。

二、A 行银行卡业务发展现状

(一)A 行银行卡业务概况

2021 年A 行银行卡业务信用卡客户净增1.2 万户,商户存量0.6 万户,贷款余额同比增加7.7 亿元,同比增幅70.77%,不良贷款增加0.12 亿元,不良率1.21%。

(二)A 行疫情后银行卡业务发展趋势及风险态势

近三年,A 行银行卡业务发展呈现上升趋势,稳中有进,但信用卡拓户基础较为薄弱;资产业务在消费驱动的影响下发展迅速,但信用卡透支额,贷款逾期额及不良风险加大。

1.信用卡拓户速度较慢

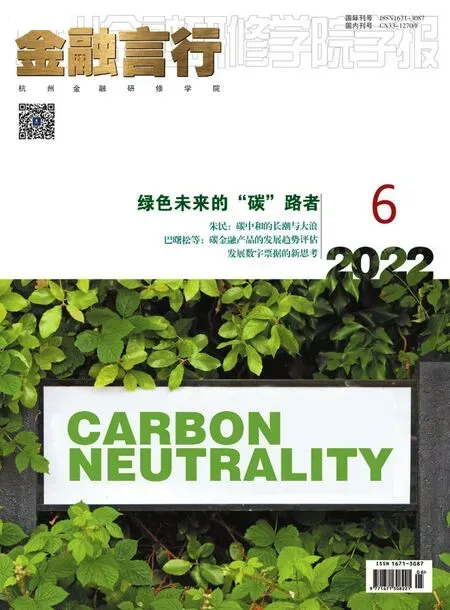

从图1 中看出,A 行连续两年新增信用卡客户大于1.6 万户,2021 年仅1.2 万户。拓户数量及速度呈下降趋势,剔除2020 年一季度疫情对业务的影响,近两年的月均拓户在1300 户左右,较2019 年降幅达21.2%。在疫情常态化背景下,2021 年有所回暖,但仍然低于2019 年增长水平。

图1 A 行2019—2021 信用卡新增客户总数及月均新增趋势图

2.信用卡消费额整体呈下降趋势

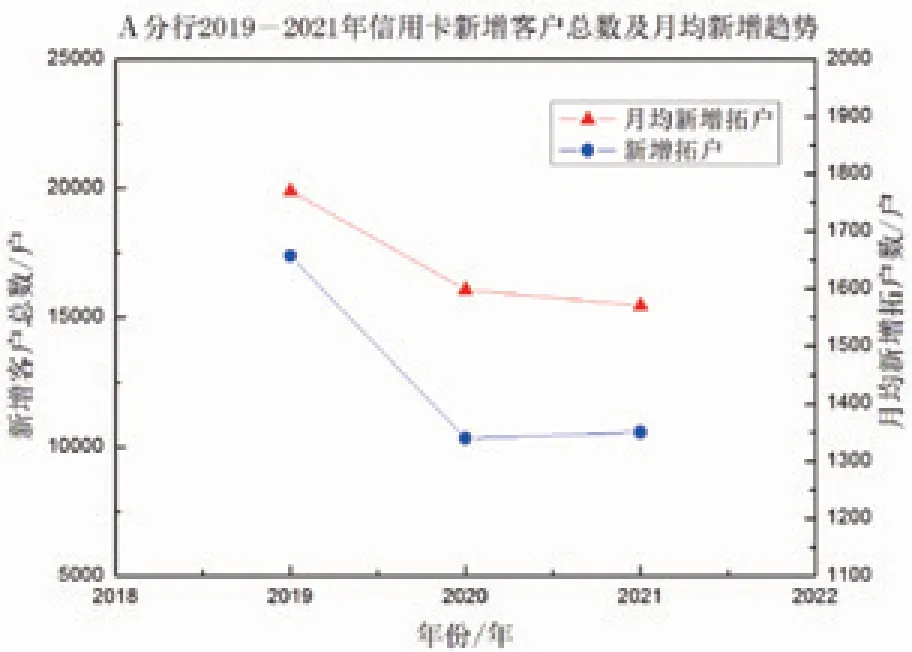

如图2 所示,近三年A 行消费额增量均呈先减小后增大的趋势,2019 年末增量达16.7 亿元以上,增速20.03%。2020—2021 年信用卡消费的波动性与该地区疫情发展防控形势吻合。2020 年一季度新冠疫情发展迅速,该行信用卡消费额的增速、增量均出现断崖式下滑,增量不足12.3 亿元,环比增速为-22.59%。二、三季度随着疫情的有效防控,这两项指标有所回暖,环比增速上升至-9.45%、10.26%,但环比增量未超过13 亿元。

图2 A 行2019—2021 年消费额季度环比增量、增速趋势图

该行近三年消费额增量整体呈下降趋势。2020年四季度至次年一季度,增量再次大幅度下滑,增速从8.10%下降至-8.02%。2021 年二季度,疫情进入常态化,消费额增量、增速均得到提升,增速达到14.12%。2021 年末,因该地区疫情的暴发,消费额增速增量有所下降,环比增量13 亿元、环比增速-7.78%。

3.疫情以来A 行银行卡业务主要风险态势变化

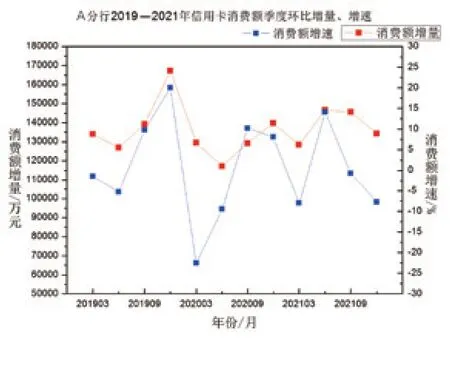

如图3 所示,A 行2019 年一季度贷款规模达10.2 亿元以上,三季度下降至9.2 亿元,后虽逐步上升但也未突破10 亿。随着该地区疫情防控的推进,部分客户改变了消费习惯,信用卡使用率有所上升。

图3 A 行2019—2021 年贷款规模趋势图

2020 年一季度至2021 年末贷款规模稳步上升,最终突破20 亿元,其中信用卡贷款规模从8.4 亿元上升至18 亿元以上,占总贷款规模增量的91.80%,增幅达到114.29%。

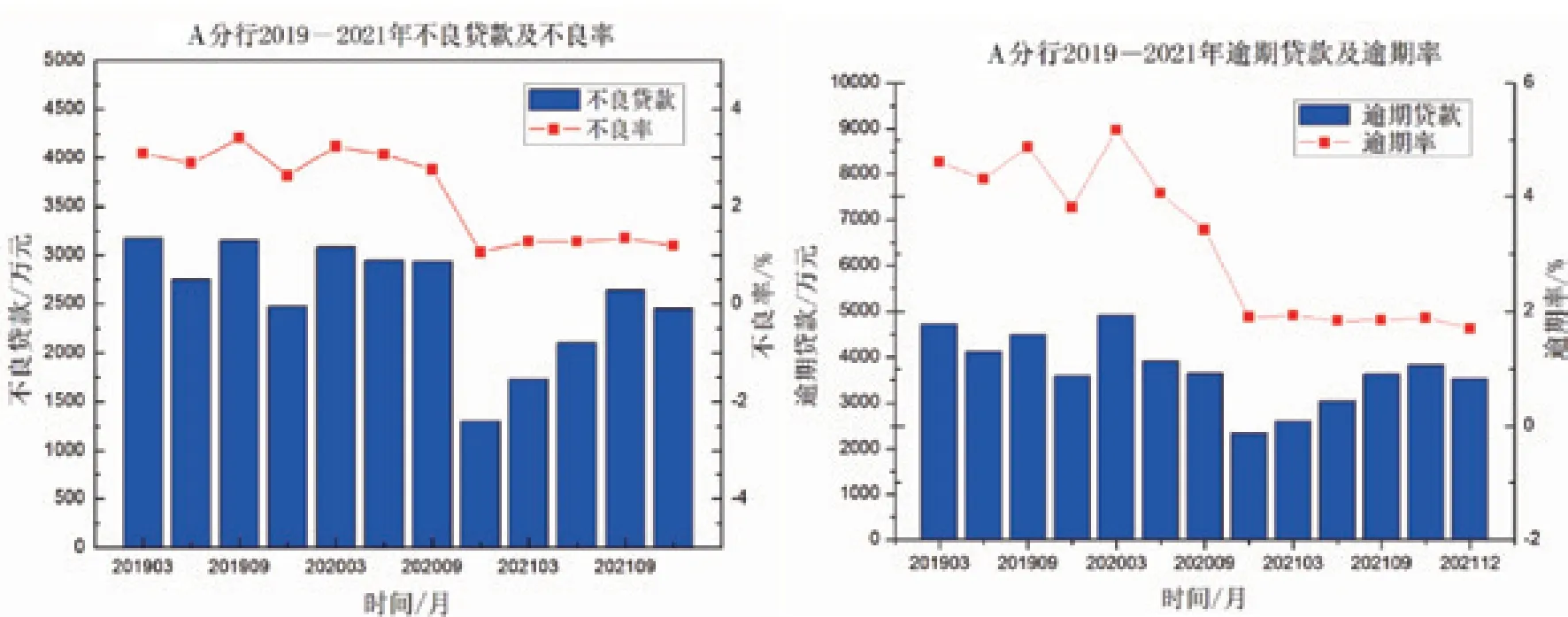

2020 年一季度逾期贷款额为近三年峰值,接近5000 万元,逾期率超过5%,不良贷款超过3000 万元,见图4。

图4 A 行2019—2021 年银行卡不良贷款及逾期贷款趋势图

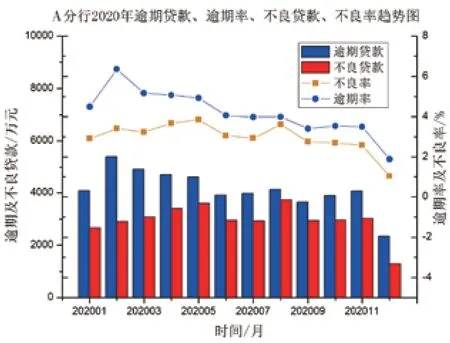

如图5 所示,受疫情影响,2020 年一季度A 行信用卡不良率达到6.36%。二季度,随着疫情的控制及国家“六稳六保”政策的出台,A 行根据监管要求,加大信用卡风险业务催收力度,逾期率逐步下降至1.90%左右。疫情缓解后,A 行在发卡、交易额、业务收入等指标方面,逐渐得到恢复。

图5 A 行2020 年逾期贷款、逾期率、不良贷款、不良率变化图

(三)A 行银行卡业务风险态势变化反映的问题

1.客户基础薄弱。2021 年A 行全力拓展信用卡客户,特别是三季度以来,通过信用卡专项营销活动,当年净增信用卡客户超1.1 万户,客户基础一定程度上得到夯实。但拓户增长速度较前两年相比仍有所下降,且与同业相比,市场占比较小。

2.中收增长缓慢。由于A 行信用卡业务基础薄弱,在实行“费改息”政策后,信用卡客户及商户规模增长缓慢,且收单额不断下降,中收缺乏有力来源,现有信用卡客户及商户基础难以弥补“费改息”带来的中收差距。

3.不良资产压降形势严峻。2021 年9 月末,A 行银行卡不良贷款超2500 万元,超出控制目标20%;信用卡专业不良率1.35%,较控制目标增加0.13%,该行银行卡不良资产压降形势严峻。

4.未形成消费驱动的发展生态圈。由于信用卡客户优惠活动少、商户活动不持续以及受微信、支付宝等消费渠道的冲击大等因素,A 行客户未形成用卡习惯,信用卡业务消费的生态圈未有效建立。

三、原因分析

(一)线下消费频率降低,市场竞争加剧

一方面,疫情期间人员聚集减少,线下消费规模减小,导致信用卡业务收入减少。另一方面,随着离行式服务的发展,到店客户不断减少,员工可营销对象也随之减少。

同时,A 行不仅面对同地区其他国有银行的竞争,还面临非银机构、P2P 等企业的竞争。产品的同质化导致竞争优势不明显,有限的客户资源加大了营销难度,影响业务发展速度。

(二)产品竞争力有待加强

小微商户的收款码因收款限额限制,与他行同类产品相比竞争力不足,因而影响了个人商户对收单产品的使用率和忠诚度,未达到黏客、活客效果。个别信用卡产品重外观轻权益,好的产品外形会为营销增加砝码,但真正留住客户的是权益。A 行ETC 卡免收年费,而T行同类产品收取200 块年费,但A 行发卡量却与同地区T行相差甚远,症结在于T行为持卡客户提供洗车优惠等,满足了客户的真正需求。

(三)获客营销渠道和营销模式单一

A 行在过去几年中,过分依赖分期业务带来的客户数、消费额和中收等的增长,忽视普通客户的获客及维护,客户结构不健康,业务发展不均衡。随着科技发展和疫情因素影响,到店客户数逐渐减少,依靠线下传统营销已无法实现客户的大批量增长,但部分员工依然保持传统思维,不愿走出去,导致业务增长乏力。

(四)考核机制不完善,未充分发挥激励约束作用

A 行在奖惩管理上总体偏表彰奖励,对思想懈怠、消极的单位及员工未采取涉及核心权益的惩治办法,导致个别员工缺乏动力与决心,长期处于得过且过的状态。且信用卡业务考核占比不高,网点对此重视不够,未调动员工积极性。

(五)员工客户服务能力有待提升,影响客户体验度

部分员工对产品掌握不足,不能将各项产品融会贯通,灵活应变,挖掘客户多项需求,形成“1+1+N”式组合营销。面对客户的需求和问题,甚至以“不了解”“不会做”的态度应对,造成客户体验不佳,导致客户流失。

(六)加强贷中、贷后管理水平

贷中风险管理依赖风险监控系统,无其他有效措施识别违规用卡、信用卡套现等违规风险,同时风险管理人员欠缺,导致风险管控质量受到影响。

贷后催收依赖外包机构,支行无贷后管理人员,仅依托部室开展贷后管理,而部室贷后管理人员数量不足且专业水平欠缺,导致贷后管控收效甚微。

四、A 行银行卡业务后疫情时代高质量发展策略

此次疫情不仅给信用卡产业带来了挑战,也为产业升级带来了机遇。A 行不但要适应这种变革,更应积极参与到这变革之中,危中求机,快速推动业务转型升级,优化产品及流程,提升客户体验度。

(一)转变经营思路,加快经营转型步伐

在当前“费改息”背景下,回归消费本源,注重信用卡持卡客户用卡和动户率提升,扩大收单业务市场份额。

1.坚持拓户与用卡并重。从追求发卡数量的增长转向扩大客户规模、提升客户用卡频率方向发展,可借助消费旺季和国内外重要节假日的契机,选取优质商户联合开展消费满减、随机立减等活动,激发客户消费潜力,提升信用卡客户动户率,提升客户黏性。

2.扩大收单商户规模,激发商户业务活力。在银行卡支付结算受到巨大冲击的形势下,发展收单商户已成为增加信用卡非利息收入的重要途径。线下方面,要争揽批发、菜场等专业市场,营销民俗步行街和商业综合体;线上方面,全力构建和推广本地特色的商圈,推出电子券、团购等优惠活动,提升平台用户和入驻商户的认可,吸引更多的商户和用户入驻,促进消费额和收单额双端增长。

3.营销与服务并进。做好前端营销的同时,也要做好后端服务工作,优质的服务不仅能巩固已有市场份额,在产品同质化的情况下也是拓展市场空间的利器。应全面提升客户服务水平,将服务贯穿发卡、用卡等具有客户体验的全过程。健全投诉响应机制,专人专职,发挥业务优势,建立重点投诉名单制管理,将高风险投诉、监管转办投诉等纳入名单,通过提级处理、个性化解决、回访客户等措施,确保纠纷得到化解,深入推进投诉问题根源治理,建立流转顺畅、协作紧密的转办投诉处理机制。

(二)构建专业人才库,健全信用卡人才培养机制

1.培养全面性业务人才。构建专业人才库,从产品营销到难题问诊解决、再到客户服务贷中风险管理、贷后不良资产清收处置,培养从事信用卡业务的人才团队,确保专业的人才为客户提供高质量服务,进而提升客户体验。

2.落实“全员营销”理念。为员工开展线上、线下专项培训,不定期开展业务知识考试,丰富员工产品知识,提升员工技能,确保人人懂产品、会营销,进而提升营销成功率和客户留存率。

3.加大信用卡业务考核力度。增加信用卡业务对支行领导、网点绩效的考核比重,建立奖惩机制,奖励优异员工和支行,对落后支行和员工做出相应惩罚,树立业务先进榜样,打造信用卡业务人才晋升通道,吸引优秀人才从事该条线。

(三)切实加强联动合作,发挥各部聚合效应

1.发挥联动营销合力。加强信用卡部与其他营销部门的沟通交流和业务合作,深化公私联动、私私联动,达到对重点客群、优质单位客户的覆盖营销;细化联动合作要点,充分利用客户资源,发挥各部门聚合效应。

2.畅通部室与支行之间的联动渠道。将卡部业务管理人员与支行建立帮扶督导关系,帮助做好政策落地和业务发展,定期梳理分析问题,制定改进措施,协助营销人员对重点客户制定服务方案并指导落实,及时总结并推广成功经验。

(四)多维度开展宣传推广,发挥营销合力

1.发挥传统渠道宣传效力。将产品宣传覆盖辖属区域,一方面,在营业网点滚动LED 显示屏、大厅宣传栏等媒介上布放信用卡权益、分期等产品优势和优惠活动。另一方面,做好海报、折页的宣传,尤其在开展消费满减等信用卡优惠活动时,可在商场、公交站等布放宣传海报,让客户了解产品优势。

2.加大线上宣传力度。一是借助短信推送、微信公众号、广播电视等线上渠道宣传,扩大宣传范围,营造营销氛围。二是借助微博营销号、网页引流等新媒体为产品宣传造势,扩大银行卡产品触达客户范围。在当前新媒体蓬勃发展且引流效应明显的形势下,打造新媒体运营团队可为业务发展提供极大助力。

(五)优化产品功能,简化业务流程

1.优化产品功能,注重提升现有产品权益。提升现有产品客户权益,而不是一味追求外形美观的新产品,只有重视产品的核心功能完善,才能为客户提供精益求精的服务。

2.简化业务办理流程,提升客户体验。在符合规章制度的前提下,简化部分流程,避免客户办理业务时准备资料众多、业务流程复杂等情形,影响客户体验。

(六)加强合规管理,压降不良资产,确保业务稳健发展

1.明确贷后责任,分级督办,严格按照清收、公安报案、司法清收的顺序对不良资产进行压降,落实支行、分行贷后管理人员责任。

2.加大行内清收力度,目前A 行主要借助外包手段对逾期客户进行催收,需要加大行内催收力度,充分发挥贷后管理人员职责,借助风险监测系统、数据分析等方式关注客户财力状况、还款情况,对于逾期客户及资金流向不合规的客户,及时采取相应风险防控措施,有效管控客户的违约风险。

3.强化员工培训,提高营销人员风险防范意识,加大分期业务资料审核管理力度,严格把控客户资质,降低违约风险;对现存业务定期开展排查,确保业务合规发展,发现问题立即整改。