投资价值类型下的市场法评估创新研究

2022-10-16胡晓明

■胡晓明 周 锴

(南京财经大学会计学院 江苏南京 210023)

一、引言

随着中国资本市场的并购热潮一定程度上有所收敛,企业并购的战略性和目的性更加突出。并购成为企业产业升级、技术整合、扩大经营规模、形成市场势力、推进公司治理优化和所有制改革等重要战略的实现路径。基于不同投资者的特定目的,同一标的呈现出不同的投资价值。投资价值的数额成为各利益相关方关注的焦点,投资价值类型在并购估值中的地位越来越重要。

市场法作为三大基本评估方法之一,其使用频率不及收益法和资产基础法(胡晓明和吴铖铖,2017),在投资价值类型下这种情况更加突出。2012-2018 年间共170 份选用投资价值类型的评估报告中,仅1 份报告单独选用市场法,有20 份选用了收益法和市场法两种方法(陈蕾等,2021),市场法的选择和运用上还存在一些问题,主要集中于可比性和价值乘数的选取和修正上(赵邦宏和王哲,2007)。投资价值下的市场法是在特定目的和特定投资者条件下,消除企业差异,寻求企业的同质性。中评协于2021 年发布《企业并购投资价值评估指导意见》,在市场法的运用中着重强调了应选择与并购整合后公司进行比较分析的可比公司或者交易案例;价值比率的分母应当是并购整合后公司的指标,应当考虑企业并购协同效应等内容。由此可见,投资价值类型下的企业并购中,市场法的运用与主并方的战略意图和整合效率密切相关,评估人员需要深度了解和接触企业并购的各个阶段,了解并购整合思路,分析价值创造。

基于上述问题,本文以真实并购案例为例,使用市场法对投资价值类型下的被并购企业的股东全部权益价值进行评估,对投资价值类型下市场法的运用和适用性进行探讨。

二、文献综述

(一)投资价值类型下市场法的实现途径

学界对投资价值类型下的市场法运用研究相对较少,主要集中于加和法、多元线性回归法和直接法等途径。加和法是指将投资价值拆分为企业的市场价值和其贡献的协同效应价值,将它们加总进行评估。其中企业的市场价值通过市场法加以确定,而其贡献的协同效应价值通过分别计算即时协同效应和实务期权协同效应加总得出,并考虑减价因素(胡晓明和周锴,2022)。多元线性回归法通过计算一定时期行业内的并购交易案例的协同效应价值和企业价值,对企业投资价值与财务因素和非财务因素进行回归,得到它们之间的量化关系,从而得到行业投资价值计算的一般公式。这种方法适用于同行业并购且行业异质性明显的并购案例,本质上体现市场法的原理(李苹苹,2016;朱曦等,2021)。

关于价值因素及其调整的内容和方法,国资委课题组(2016)指出投资价值中需要考虑的调整事项包括企业规模、业务多元化、知识产权、协同效应差异等。崔劲和贺晓棠(2018)运用回归分析结果对价值乘数进行赋权和修正。梁稳稳等(2020)运用改进的沃尔打分法从财务角度对价值乘数进行了修正。

(二)企业并购整合绩效的评价方法

与企业市场价值评估不同的是,在投资价值评估的过程中,评估师要着重了解主并方的战略目标与整合计划,并根据科学的标准对其战略的切实性和整合效率进行充分合理的评价,因为这些将直接影响到投资价值中协同效应的价值。

对企业并购整合效率的研究大多集中于事后判断,并基于此给出合理预测,常见方法有DEA 法、BP 神经网络模型、因子分析法和层次分析法等。姚益龙等(2009)运用因子分析法建立综合评价法建立评价体系,研究企业并购绩效与产业周期的关系,发现处于不同产业生命周期的企业,最优的并购方式有所不同。邢俊(2011)给出了并购单元有效性的概念和判定方法,探讨了有效单元与相应多目标规划有效解之间的关系,弥补了传统DEA 方法的不足;刘洪久等(2013)认为当下的并购估值在关注协同效应价值的同时忽略了显性和隐形的整合成本,并通过回归构建了整合成本的计量模型。窦红怡(2013)基于模糊综合评价理论构建了并购整合的评价体系,与协同效应的分类相呼应。刘慧娟(2017)使用绩效棱镜模型评价整合后并购动机实现程度。张学伟和王玺杰(2021)通过动态规划方程解释内部资本市场多元化并购整合的内在逻辑。王宛秋等(2022)采用多元回归法分析了战略变革和技术并购绩效的关系,指出战略变革程度与并购绩效短期负相关,长期正相关。上述方法对整合效率和协同效应的评价和比较具有重要意义。

(三)文献评述

从现有文献来看,目前理论界对投资价值类型下市场途径直接法的评估研究较少,实务界的运用频率较低。市场法在投资价值评估中运用的难点主要在于可比公司选择、整合效率的评价、协同效应的比较调整和价值乘数的修正。在并购的整合绩效的评价、价值乘数的修正等方面学者们给出了相关的观念和看法,但大多数研究基于事后分析角度,事前判断部分的理论有所欠缺。我们认为,对整合和协同效果的预期和评价可依赖的客观数据较难获得,客观赋权法可参与性不强,未考虑到人的重视程度。不妨通过主观赋权方法量化,并在价值乘数调整中加以体现。因此本文紧跟学者步伐,参考理论和实务界工作者的经验成果,对投资价值的市场法运用进行进一步创新研究。

三、研究设计

(一)可比公司的选择

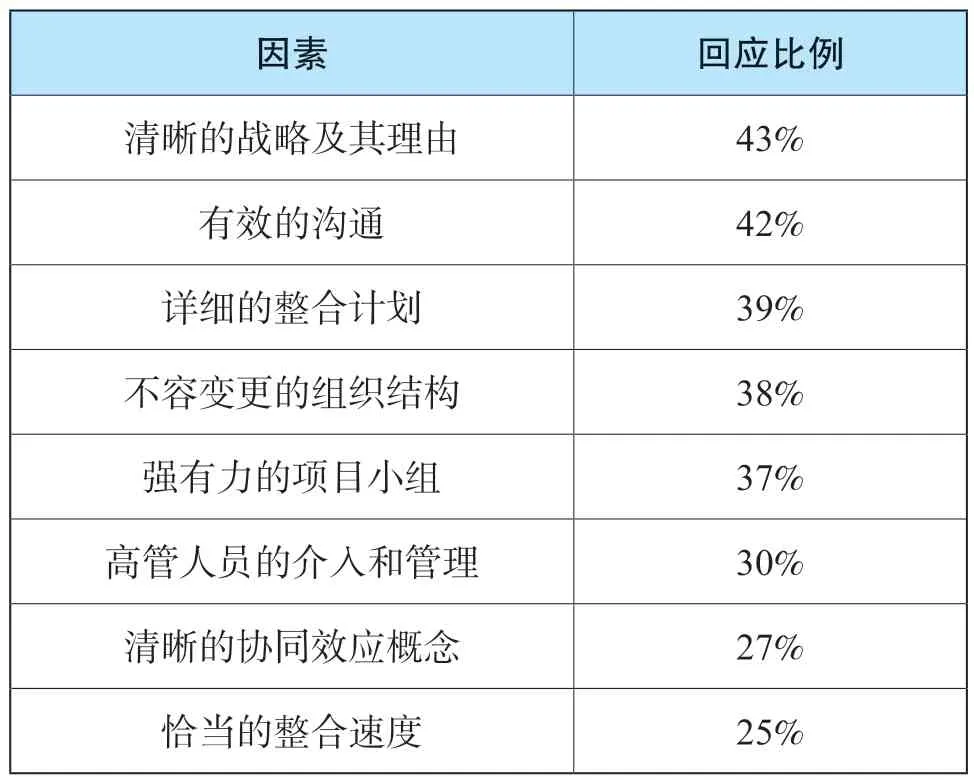

传统市场法的运用中,可比公司的选择和赋权方法主要有模糊数学(胡晓明,2015)、多元线性回归法(王晓婷和毕盛,2018)、灰色关联分析(胡晓明等,2020)、优劣解距离法(田文韬,2021)、主成分分析法(梁美健和郭文,2021)等。投资价值类型下,可比公司的选择要与整合后的目标企业状况相一致,并需要根据企业战略和预期整合效果对企业状况进行预测,预测结果可采取情景分析法或理想状态减去减价因素进行确认。准确了解企业的并购战略,以及整合方向及效率的内在逻辑是首要前提。根据科尔尼1998 年全球PMI 调查结果,预期整合效果需要具备清晰的战略、锁定风险、明确的财务和协同目标、有效的沟通、消除文化障碍、有效的人力资源解决方案等条件,并购后整合的关键成功因素回应情况如表1 所示。

表1 并购后整合的关键成功因素(因为是多选题,企业可以选择一个以上答案)

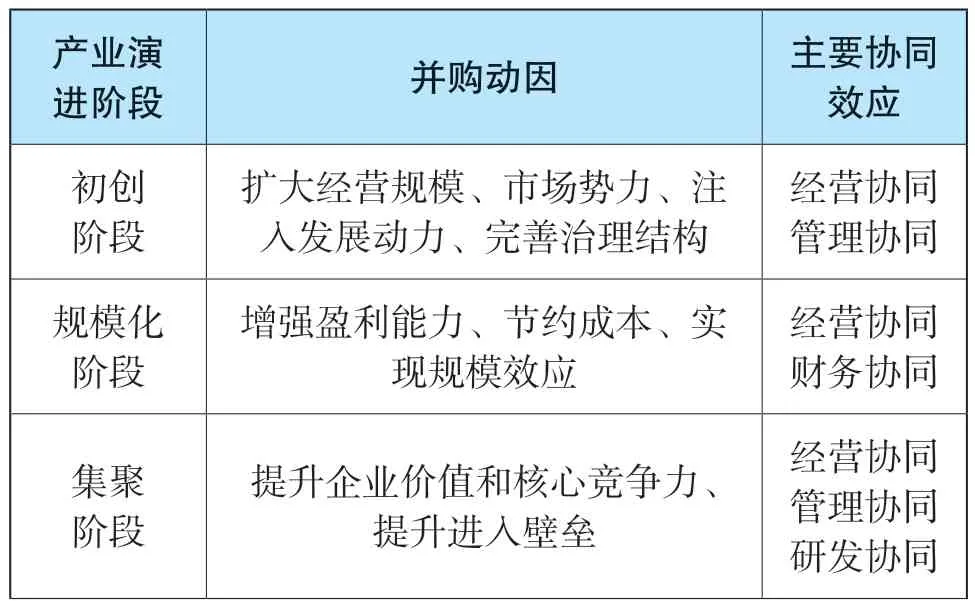

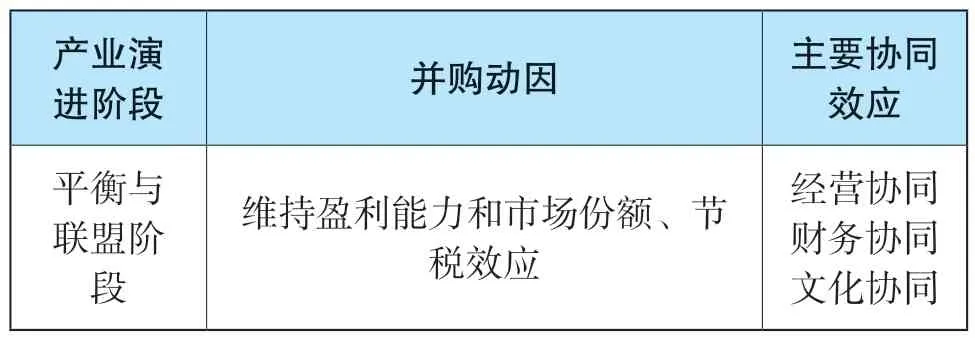

由此可见,清晰的战略及理由是整合成功最重要的因素,有效的沟通和合理的整合计划其次。科尔尼产业演进理论认为,处于不同产业演进阶段的企业并购目的各不相同。在投资价值评估工作开展时,首先要明确并分析企业并购的外部动因和内部动因,作出合理的推演和预测。

根据科尔尼产业演进曲线和协同效应理论,本文总结并购动因如表2 所示。

表2 产业演进各阶段企业并购动因及主要协同效应

续表

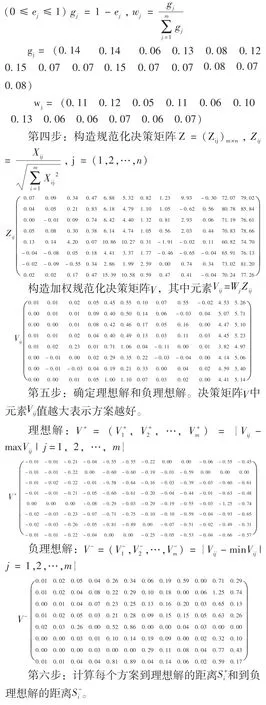

基于上述理论依据,本文首先根据主并公司的发展阶段、并购类型、战略目标确定可比公司选择的范围,然后采用熵权-TOPSIS 法选择可比公司,两种方法结合,在加权规范化决策矩阵中进行客观赋权,从而得到最优可比公司。

(二)协同效应差异调整系数

对协同效应差异的量化基于对未来事项的判断,客观赋权法的指标可能不具有参考性。本文采用主观赋权和客观量化的思路,通过构建协同效应评价体系和AHP-VIKOR 算法,得到协同效应差异调整系数,在价值乘数的分母上进行修正。层次分析法是一种将定性问题定量的主观赋权法,VIKOR是Opricovic(2004)提出的一种多属性决策方法,也是一种基于理想点法的决策方法(刘鸿雁等,2009)。

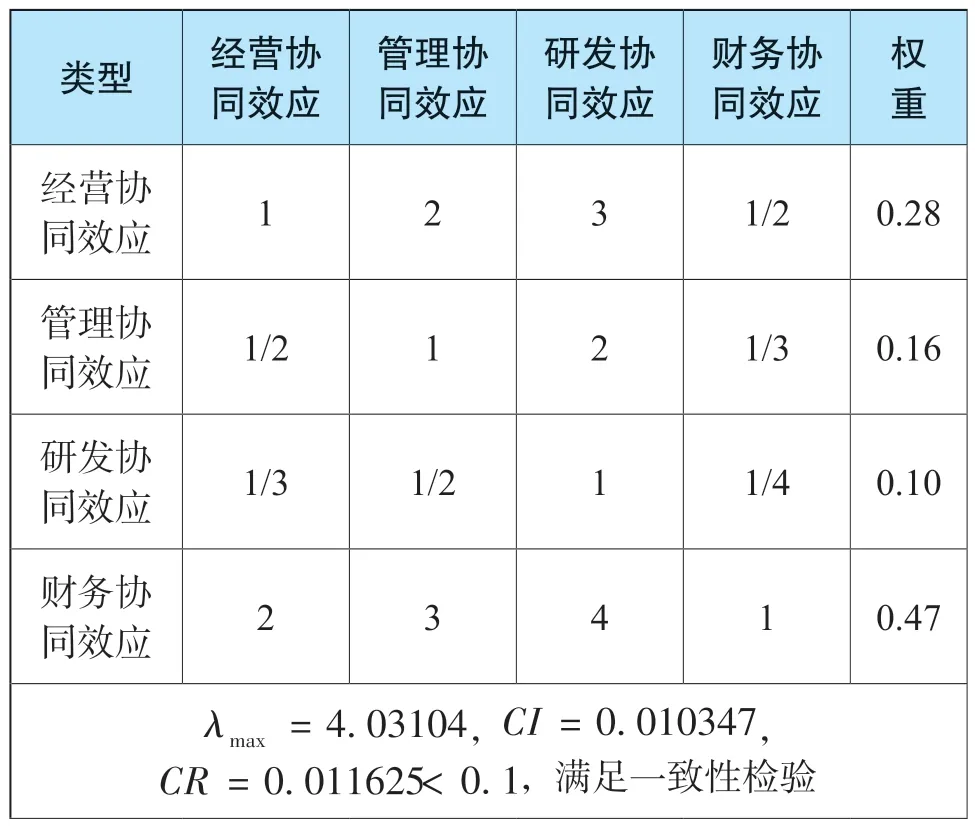

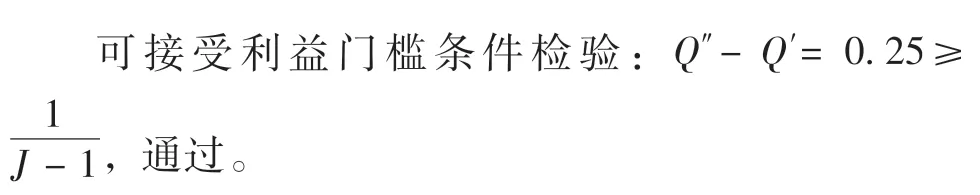

首先通过AHP 法得到各方面组成的总评价矩阵,计算出各方权重,并进行一致性检验。然后采用线性规划法使矩阵无量纲化,得到规范化决策矩阵,分别计算S、R、Q 值,各值越小越优。其中:

2.可接受的决策可靠度检验。根据Q 排序后,Q值最优的企业S 值必须比排序第二企业的S 值更优,或其R 值必须比Q 值第二的R 值更优。

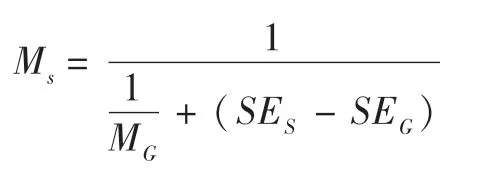

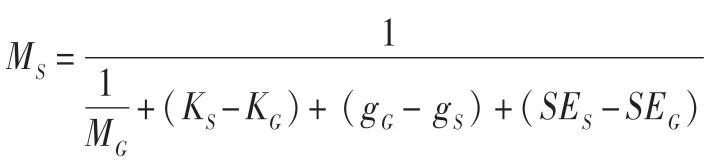

(三)价值乘数的调整

进行可比公司价值乘数调整时,不仅要考虑对成长性和规模风险溢价进行修正,还要考虑各可比公司对于主并方来说,协同价值的修正。协同效应价值是主并方和被并方在并购后共同产生的,因此基于主并方视角,所需支付的协同价值仅包括被并购方贡献的那部分价值。在对价值乘数进行协同差异的修正时,应着眼于各可比公司对主并方的贡献性。价值乘数的协同效应修正公式可表达为:

四、案例分析

(一)并购案例基本情况分析

本文选取江苏传艺科技有限公司(简称传艺科技,股票代码为002866)拟收购东莞美泰电子有限公司(简称东莞美泰)100%股权为案例进行分析。选择理由是,此次拟收购是典型的投资价值类型下的并购活动,具有鲜明的协同特质;各方的数据资料完善,具有详细的审计报告和资产评估报告,便于进行分析;评估基准日在2018 年,具有一定的时效性,评估案例满足研究需求,能有效减少评估结果时效性的干扰。

本案例的资产评估报告由中联资产评估集团有限公司出具。价值类型为投资价值,评估方法采用收益法和资产基础法。评估基准日为2018 年3 月31 日。选择收益法结论为最终的评估结果,东莞美泰所有者权益评估值为17 132.15 万元,较其账面值8 444.74 万元评估增值8 687.41 万元,增值率102.87%。

委托方传艺科技经营范围呈现多元化,涉及计算机应用软件研发,印刷柔性线路板、导电按钮生产、代理进出口业务等多个领域。综合判断主并方处于产业演进的集聚阶段。被估值方东莞美泰为外国法人独资企业,属于计算机、通信及其他电子设备制造业。主营业务为电脑外设产品的研发、生产和销售消费性电子产品、电器周边产品及其零配件等,截至评估基准日,公司已切入PC 外围键盘、鼠标,以及Console 游戏机外围游戏杆输入设备。由此可见,双方在业务经营上有重叠部分,也有不重叠部分。

本次并购的目标定位为协同效应,报告中指出,“本次经济行为事项后,委托人将被评估单位的客户关系、业务管理等多方面进行整合,发挥协同效应”;“公司具备研发及质量管控优势、生产线整合以及生产制造能力、人力资源优势、团队管理优势、客户资源优势、行业运作经验、市场开拓能力、与委托人管理协同等表外因素的价值贡献”。本文基于主并方视角,认为在理想的整合状况下,此次并购存在经营协同效应、管理协同效应和研发协同效应。

(二)可比上市公司的选择

1.可比公司选择的标准与指标体系构建

根据并购方案的主要内容,预计东莞美泰在并购整合后,其经营范围、所处行业和规模不会发生重大变化。整合将影响到目标企业的经营效率、资源配置能力、融资能力。在理想状态下,整合活动将提升企业的营运能力、偿债能力和成长能力,对相关指标有一定影响。

评估说明中指出,“其资产规模及其构成、主营业务、收入的构成以及销售策略在业务模式调整完成后不发生较大变化。”因此,本文在考虑被评估单位历史营业收入和成本构成、毛利水平的基础上,参考基准日后最新整合数据、客户转移进度以及订单情况,估计其整合后的相关财务指标。

本文首先从股票交易市场活跃、对比公司为主板上市公司、对比公司与被评估公司规模相对接近、对比公司所处行业与被评估公司相同、对比公司对于主并方的战略价值与被评估公司相对接近等条件中初步筛选备选可比上市公司,分别为风华高科(000636)、紫光股份(000938)、大恒科技(600288)、天通股份(600330)、长江通信(600345)、动力源(600405)、方正科技(600601)、东方通信(600776)等8 家备选可比公司。

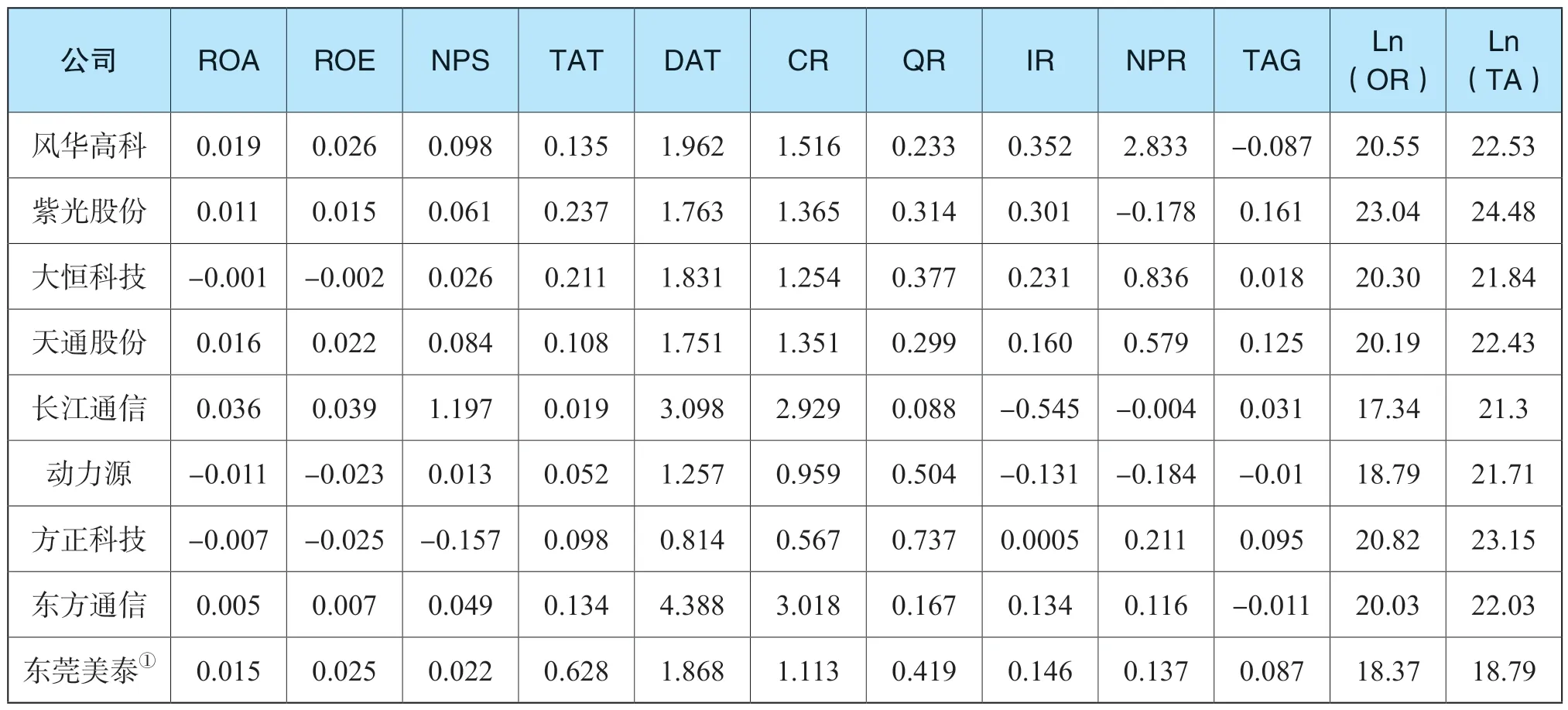

建立可比上市公司指标评价体系如下表所示:

表3 企业能力评价指标体系表

2.数据处理

各公司指标需要尽可能与目标公司接近,因此上述指标皆为中间型指标。整理各公司至2018 年3月31 日财务指标信息如下图所示:

表4 9 家公司财务指标情况

综上,我们选择紫光股份(000938)、东方通信(600776)、风华高科(000636)、方正科技(600601)、长江通信(600345)。

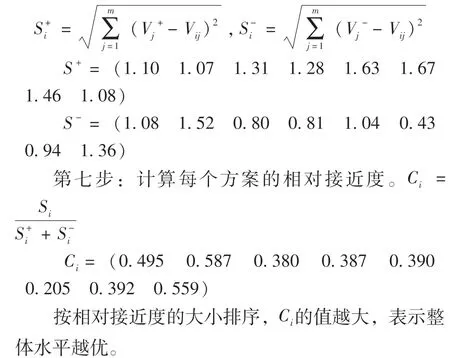

(三)协同效应评价体系构建

协同效应分析应根据具体的战略意图、整合方向以及其他客观因素确定具体的可获得协同类型。本文运用AHP-VIKOR 法来对进行相关研究。

1.协同效应评价体系构建

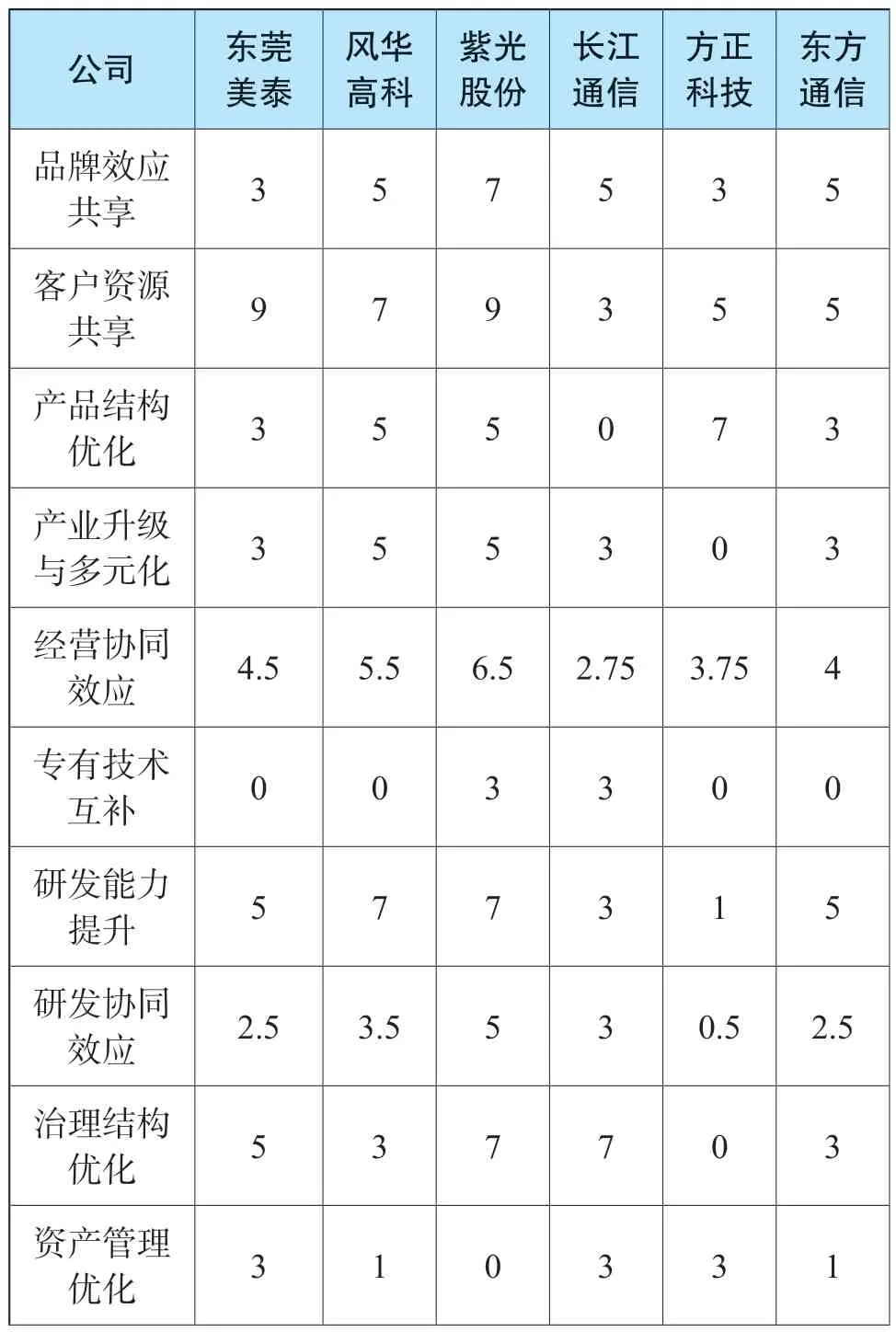

表5 协同效应评价体系

管理协同是此次并购的首要特征。评估说明中强调:“传艺科技与被评估单位将积极发挥管理协同效应,降低成本,提高管理效率。被评估单位可以借助传艺科技平台招聘优质人才,通过上市公司管理的输出,调整部门结构,优化业务流程,整合客户资源,提高被评估单位整体的管理效率。”但基于主并方视角,主并方所贡献的协同需要作适当的减价考虑。

其次是经营协同效应。被评估公司积攒了客户资源和较大的客户渠道,加上关联方美泰科技、精密分公司的客户与客户关系按计划转移至被评估公司,其能够提供企业集团的营业收入和市场占有率。

最后是研发和科技层面的协同。东莞美泰在生产、研发、管理等核心团队方面汇聚了大量相关行业的高级工程技术人员和管理人员,研发能力过硬,能够改善企业集团在计算机设备研发和创新绩效。

表6 6 家企业各项协同指标评价表

续表

对可比上市公司进行协同效应的评价,应假设主并方并购可比上市公司(不考虑上市因素),对主并方的协同效应的贡献。

2.数据处理

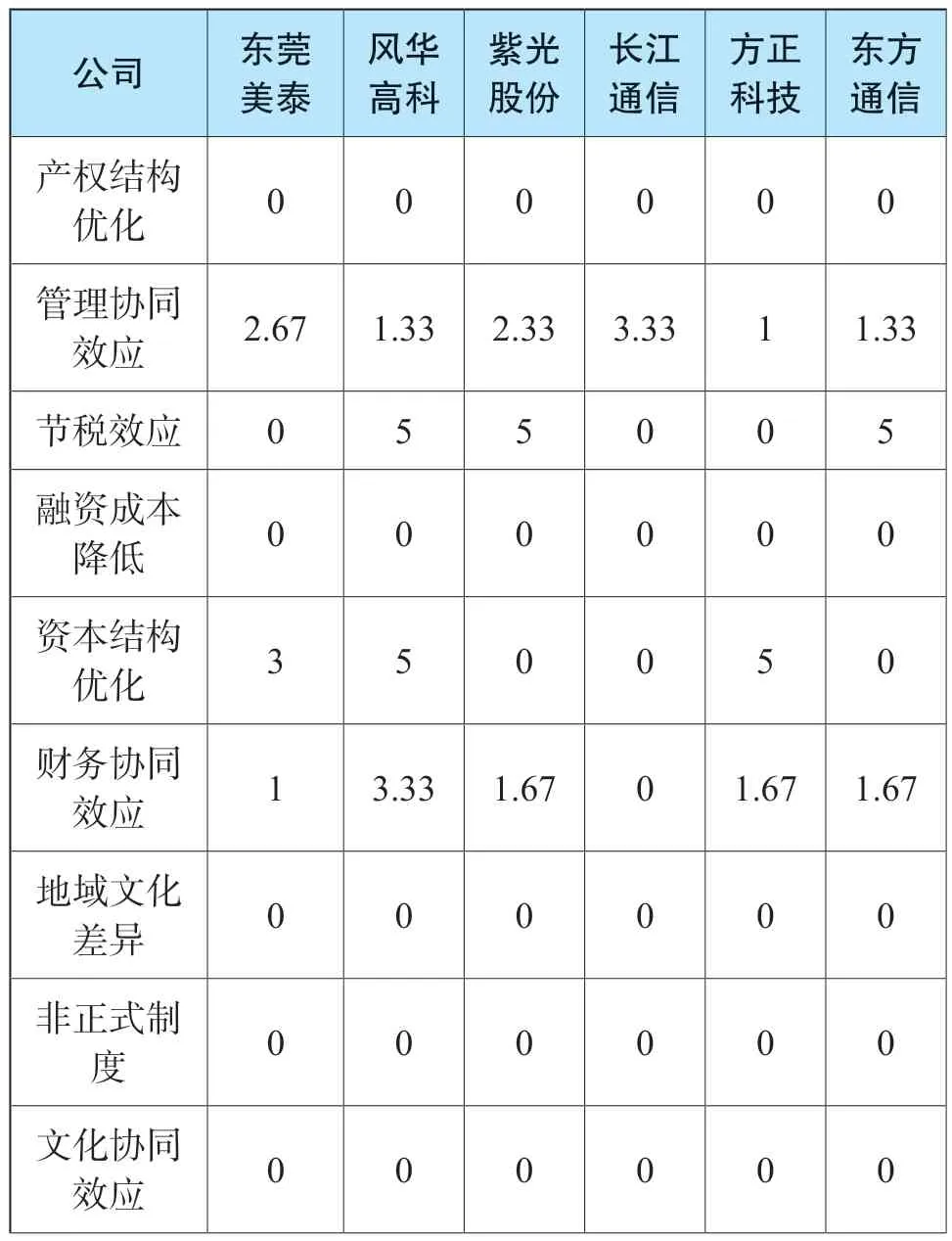

第一步,通过对6 家企业各项指标评价值的两两比较,得到判断矩阵,确定各指标的权系数。

表7 Q-A 总评价矩阵的计算结果

第五步,根据VIKOR 算法,求出6 家企业的S、R、Q 值。并进行可接受的利益门槛条件和可接受的决策可靠度检验。

表8 6 家企业的 S、R、Q 值

可接受的决策可靠度检验:由上表可知,排序第一的风华高科的S 值比排序第二的紫光股份S 值表现好,通过检验。

第六步,令SE=Q/100 为各公司协同效应调整系数,理论上SE 值越小越好。

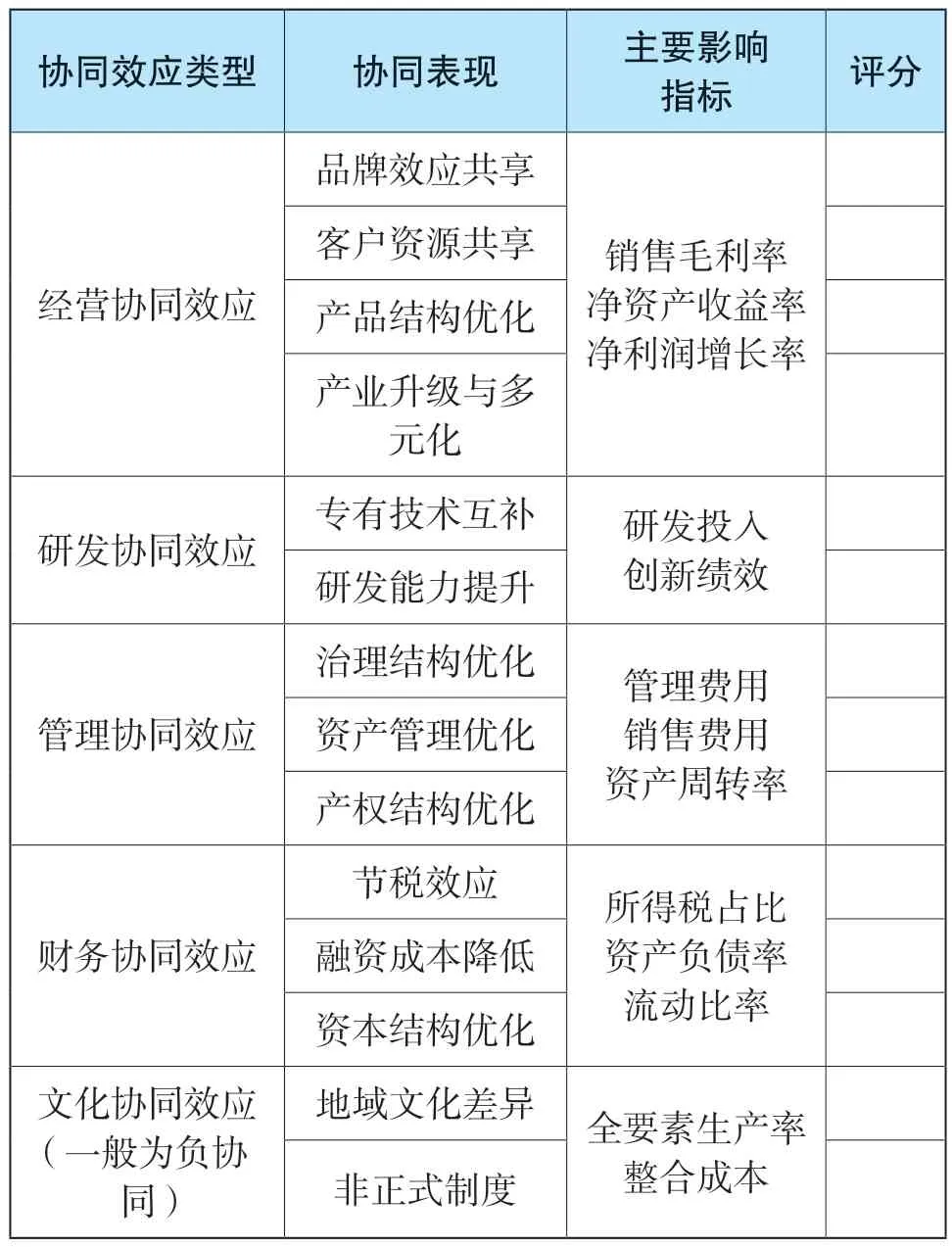

(四)价值乘数的选择和调整

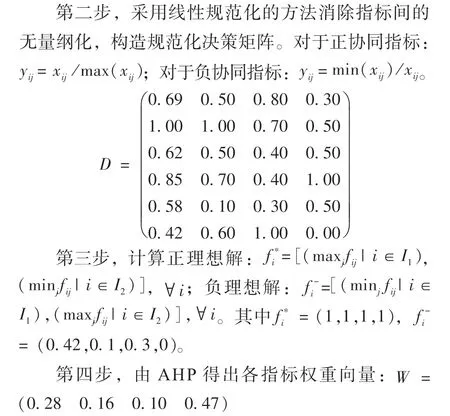

本文选用当前价值乘数进行估值和调整,各可比上市公司情况如下表所示:

表9 可比上市公司价值乘数情况

由上表可知,市盈率离散程度最小,其次是市净率和企业价值倍数。本文选择变异系数最小的这三个价值乘数进行估值和调整。

价值乘数需要进行规模风险、成长性和协同性三方面的调整,调整公式为:

首先,规模风险因子的量化参考国内学者借鉴Fama-French 和Grabowski-King 研究的思路,得到的规模风险与公司总资产和总资产报酬率之间的回归方程:根据此公式,6 家企业均不存在规模风险溢价,不予调整。其次,各公司的成长性可由税后营业净利润的再投资比率与投入资本回报率相乘得出,其中目标公司东莞美泰期望增长率为1.03%。协同效应的调整系数由上节可知。则调整结果如下图所示:

表10 可比上市公司价值乘数调整

续表

(五)目标企业投资价值计算

参考赵立新和刘萍(2014)通过非上市公司并购市盈率与上市公司市盈率对比确定缺少流通性折扣的方法,选取2018 年成功的并购案例,比较2018年上市公司与被并购非上市公司的市盈率均值,计算流通性折扣率对部分极端值进行缩尾处理。结果如下图所示:

表11 缺乏流通性折扣计算

表12 目标企业投资价值评估结果

由此可知,被评估企业的价值在11 721.27~18 313.38 万元之间,EBITDA 价值乘数下股东全部权益价值为16 755.21 万元,与评估报告的收益法结果17 132.15 万元接近。评估结论在合理的区间内,证明调整方法一定程度上合理有效。

五、结语

投资价值类型下的市场法评估的重点主要在于可比公司的选择和协同效应在价值乘数中的调整。本文基于主并购方视角,对投资价值的市场法评估进行了探讨,并以传艺科技并购东莞美泰为例,运用熵权-TOPSIS 法选择整合后的可比上市公司,运用AHP-VIKOR 算法测度各企业对主并方的协同效应调整系数。结果表明,两种方法具备一定的合理性和适用性,但仍然存在主观性、整合与协同过于理想化等问题,以及指标选择的局限性、潜在协同与控制权溢价未被考虑等相关情况。本文所指的投资价值属于第一层级投资价值,不考虑投资者自身的个性化和主观化判断概念下的协同与投资回报水平,偏于理性化;在价值乘数的调整中仅考虑了即时协同效应,实务期权协同效应如何调整是有待解决的问题。

因此在方法运用的同时,可比公司的评价指标体系,以及适用的价值乘数及其调整还需要进一步完善,提升适用性和估值的准确性;整合细节、可行性和资源配置中存在的风险也要进行更加详细的研究,使市场法在投资价值类型下的企业价值评估的运用中更加合理和有效。