我国上市公司可转债发行公告效应研究

2022-10-13平中奇梁四安

平中奇,梁四安

(佛山科学技术学院 经济管理学院,广东 佛山 528000)

一、可转债的含义

所谓可转债,是指债券的持有人有权利按照发行时约定的价格将债券转换成公司的普通股的债券。若可转债持有人选择拒绝行使此权利,可在可转债到期时获得相应的本金、利息,或在二级市场进行卖出提前变现。若可转债持有人对发债公司的股票增值前景看好,可选择在一定限期之后行使可转债转股权,按照约定的转股价将债券转换为股票。

二、可转债的价值评估与发行动因

(一)可转债的价值评估

可转债的价值可以分为以下三个部分:纯粹债权价值、转换价值和期权价值。

1.纯粹债券价值

纯粹债券价值,是指将可转债视作不具备转换特征的债券时,仅当作债券在市场上能变现的价值,由利率的一般水平和违约风险程度二者共同决定。同时纯粹债券价值是可转换债券的价值底线,也就是说,某公司发行的可转换的债券的价格是不能低于其纯粹债券价值的。

2.转换价值

可转换债券的价值也包括转换价值。转换价值是指倘若可转债能以目前的市场价格转换为普通股所获得的价值。转换价值为每一份债券转股后所获得的股票数量乘以普通股的当前股价。因此,可转债具有两个价值基底:纯粹债券价值和转换价值。

3.期权价值

通常,可转换债券的价值会超过转换价值与纯粹债券价值二者之和。出现这种情况并不奇怪,因为可转换债券的持有人并不要求立即转换成公司股票。恰恰相反,可转债持有人在未转股的这段时间变相地拥有了期权也有一定的合理价值,使得可转换债券的价值高于纯粹债券价值和转换价值。当公司普通股价值被市场低估的时候,可转换债权的价值受到其基础价值的影响。不过,当公司普通股价值被市场高估的时候,可转换债券的价值主要由基本转换价值来决定。

综上,可转换债券的价值=MAX(纯粹债券价值、转换价值)+期权价值

(二)可转债的发行动因

1.降低融资成本

选择可转债的方式融资,在下述两个方面可以降低融资成本:一方面,降低利息支出的费用。根据规定,可转债的票面利率不得高于同期的银行存款利率。另一方面,抵减税收支出。根据规定,利息费用可以税后抵扣,所以可转债的利息费用变相地降低了公司的税收支出。

2.优化公司的资本结构

在可转债募集说明书发行之前,上市公司可以通过相关的条款设计来达到调节资本结构的目的。若公司的财务杠杆较低,可以对可转债的发行条款进行设计,限制可转债的转股比例,从而鼓励持有人持有债券,更强调可转债的债权性。若公司的财务杠杆较高,可以在发行时对可转债的相关条款进行设计,提高持有者债转股的积极性,更强调可转换债券的股权性。

3.延迟对股权的稀释效应

若公司选择发行股票的方式进行融资,会在短期内降低原股东的权益,不仅如此,也会导致上市公司净资产的增加,且稀释上市公司的净资产收益率。如果上市公司选择使用可转债进行融资,可以根据自身的实际状况设计条款,使净资产收益率和每股收益在短期内不会被立即稀释,公司的业绩压力也随之降低。

三、相关文献及研究结果

(一)可转债公告发行对股价的影响

邵明鑫(2020)以2015年12月至2020年4月我国创业板市场发行的53只可转换债券为样本,通过对可转换债券公告披露前后交易日的异常收益情况研究来检验市场的反应。研究结果发现,可转换债券的发行公告存在显著的正效应,具体表现为在公告日当天的异常收益均值为正值且非常显著,且在公告日前后4个交易日的累积异常收益率的均值也同样显著为正值。白娜娜(2018)结合我国资本市场的具体情况,选择2006-2017年间发行的可转债为样本,分析我国可转换债券的发行公告效应。通过研究发现,我国资本市场可转债的发行公告具有显著的正效应,换句话说,可转换债券发行公告会导致正股存在正向的异常收益,这也说明了可转债发行公告对市场投资者来说是一个利好消息。此外,熊市与牛市对我国可转换债券发行公告效应也有一定的影响,但是从结果来看并不显著,牛市的公告效应并没有熊市的公告效应明显。李懿玮(2015)选取了2010-2015年间发行的28只可转换债券为样本,研究发现公告日、[0,1]窗口期、[0,5]窗口期内公司均表现出正向的异常收益率。罗美娟(2015)对我国2010-2014年发行的可转换债券公司公告效应进行相关研究,通过研究发现,可转换债券的发行会给公司的股价在短期内带来正效应,并且该种影响的窗口期较短。胡敏杰(2012)对沪深两市2000-2010年间174家公司发布可转债融资信息导致的股价波动进行了研究,研究表明在宣告日当天及次日股价存在显著性的负效应;在不同的市场环境下投资者的行为是不同的,在熊市环境下,发现当日的股价存在显著负效应,而在牛市环境下,并没观测到显著性非零的异常收益。付雷鸣(2011)研究了2007-2011年间发行的16只可转债,研究表明,我国上市公司会通过“择时”来确定公告日,表现为上市公司的股票在融资公告前会产生显著为正的累计平均异常收益率,公告后产生显著为负的累计平均异常收益率,总体上来看会产生为正的累计平均异常收益率。刘娥平(2005)研究了我国2001-2003年的可转换债券财富效应,研究可转换债券公告日当天及其后一交易日的股票异常收益率。研究表明,通过发行可转债的方式募集资金会给企业股票价格带来明显的消极影响,但负效应的程度小于增发新股的公告效应。

(二)其他再融资方式公告发行对股价的影响

张颖(2014)以云南省上市公司为样本,通过对再融资公告效应的研究,来检验市场对上市公司配股和增发行为所引发的市场反应。研究证明,上市公司配股和增发公告都给市场带来整体上的负面效应。饶明(2012)通过研究发现,在配股公告发出后的5个交易日内,市场中的投资者选择卖出股票来避免股价下跌,由此行为而带来的负价格效应较为显著。在越接近股权登记日时,为了达到提升配股价格折让率的目的,可能股价会被拉高,负价格效应减弱。在越接近配股上市交易日时,主力投资者会预计到公司业绩将要下滑,所以为出货拉升股价,[-30,30]窗口价格效应为正。Teoh等(1998)通过研究发现,在配股之前,上市公司常常提高盈余,在配股之后会主动地调整应计利润,以此达到降低业绩的目的,此后,减少的业绩则使市场上的投资者对企业的预期抱有悲观态度,从而卖出股票,使得股价降低。Miller、Locke(1985)通过研究发现股价与公开配股之间存在负相关的关系,对股价产生消极的影响。

程武强(2017)通过研究定向增发对股价的影响因素,得出结论:定向增发的公告对中短期股价有显著的正效应,而项目融资类的定向增发对中短期股价的正效应更加显著,定向增发股价在中短期内的收益率大小与企业的基本面好坏成正相关关系。顾海峰(2014)选取2012-2013年286家定增事件的公司作为样本,分析了上市公司定向增发公告效应的影响因素。结果表明,定增公告效应与增发目的、增发规模、增发价格折扣率存在正相关性。曹洪香(2013)使用了事件研究法和统计检验对河南省已实施定增上市公司的实证研究,结果发现,定向增发预案公告产生正效应,处于资产重组目的的定向增发在[0,3]窗口期内,公告带来的正效应出现先上升再逐渐下降的趋势。Johnson et al(2003)指出,定增行为有可能是以大股东谋取私利为目的的行为,通过向特定投资者增发股票的方式,损害中小股东或其他利益相关者的利益,因此,属于公司的负面消息。Myers(1984)通过研究发现,大股东及管理层选择定增时,投资者会将此行为理解为目前公司的股价被市场投资者高估,由于大股东等人对企业的实际运行与经营相对其他人有更多的了解,作为内部知情人,只有在股价处于高位时才会选择定增。也就是说后续阶段股价存在回调的风险,给投资人造成损失。

四、数据选取与实证方法

(一)数据选取

随机选取2019年6月5日至2021年7月10日,公开发行的可转债的30家公司作为研究样本,凡是拟发行的可转债都必须经过董事会审议通过,董事会通过后必须以明确的日期向公众公告,如若可转债已经发行,那么公司一定要有明确的可转债募集说明书公告日,且可以被投资者查阅。为了进行事件研究分析,每家上市公司股票价格等相关数据均来自Wind数据库。

(二)实证方法

关于可转债公告效应的研究,大多数情况下都采用事件研究法。事件研究法最初被用于对会计盈余报告的市场有效性进行的经验证明以及对股票分割的市场反应所做的研究。事件研究法以某一特殊事件为中心,大多数是影响股票市场某类股票价格的具体事件,目的在于研究在该事件发生后是否存在一定的异常收益率。本文也是按照上述研究逻辑,通过研究在公司公布可转债发行公告后,判断公司的股价是否会出现异常收益,以此来验证该事件对市场投资者的投资决策带来的影响,从而检验公司可转债发行公告是否存在预期效应。

关于事件窗口的确定,一共分为[0,1]、[0,5]、[0,10]、[0,20]、[0,30]五个窗口。其中0是公告日。

从已经获得的数据中,选择每支可转债发行公告日当天至后30天,计算这一时间段发行可转债的公司的股票收益率与相对应的万得全A指数的收益率之差。

五、实证结果及分析

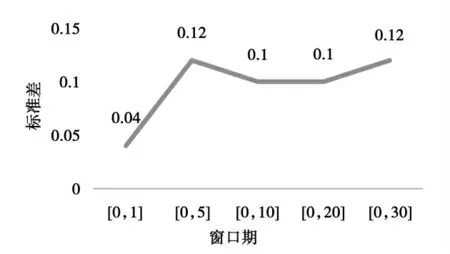

从上述数据分析可得,在以可转换债券公司募集说明书公告为事件日期的分析中,在公告日当天到后30天的时间窗内,公司股价异常收益率均为正。仅从月收益来看,公告日当天到公告后5天有明显的异常收益,且其收益率远比其他四个窗口期要高。

由于2021年全年公开发行可转债公司的数量为111家,故在计算公告日当天到公告后1天的收益时,考虑到可选标的不足的情况,对收益率进行调整。虽然从数据来看[0,1]的异常收益率仅次于[0,5],但是考虑到同一天内会有不止一个公司发布募集说明书,所以实际月收益率要比理论值低。对于其余的三个窗口期,虽然从收益率上来看低于前两者,但是对于[0,10]和[0,20]来说,其稳定性明显优于[0,5]。相比于前两者,[0,20]和[0,30]范围内的中位数有明显的优势。

表1 不同窗口期异常收益率

图1 不同窗口期下的标准差

图2 不同窗口期下的月收益(%)

六、结论与启示

本文通过事件研究法,检验了在我国证券市场上通过发行可转换债券的方式进行融资对股价的影响。发现可转债发布募集说明书公告这一行为会给公司股价带来显著的正效应,特别是募集说明书公告发行后5天有显著为正的异常收益。通过与其他各位研究者的结论相对照,可转换债券的发行确实会给公司的股价在短期内带来正向效应,并且该效应的窗口期较短。

对于市场投资者而言,此种投资策略的资金容量很小,更适用于小资金的投资者。对于不同的投资者来说,每个人的需求不同,所以根据此策略选取的持仓时间也不尽相同。如果投资者能够承受较大的收益波动且原意频繁调仓,其可以选择持仓5日后收盘前卖出。对于不愿承受较大的收益波动且不愿频繁调仓的投资者来说,其可以选择降低预期收益率,选择在持仓10日或20日后卖出。对于未能开通创业板交易资格的投资者来说,不建议选择持仓1日后卖出,平均来看每3天才会有一家上市公司发布公告,其中包括在创业板上市的公司,所以对于未能开通创业板资格的投资者来说,存在交易机会过少的情况。