从国际收支结构视角看货币避险属性

2022-10-09朱斌任彦君孙希昀谢婉芸编辑章蔓菁

文/朱斌 任彦君 孙希昀 谢婉芸 编辑/章蔓菁

从历史经验看,美联储实施紧缩货币政策往往会对全球金融市场产生溢出效应,导致全球金融市场避险情绪升温,引发资金流向日元、瑞郎等避险资产。作为反映一国对外经济往来的“晴雨表”,日本和瑞士稳健、可持续、开放度较高的国际收支结构为其货币的避险属性提供了必要的支撑。近年来,随着我国经济发展和对外开放水平的提升,国际收支结构更加成熟稳健,助力人民币汇率在合理均衡水平上保持基本稳定。

日本国际收支结构对日元避险属性形成支撑

日本是制造业大国且拥有多家世界知名跨国企业,金融体系完善、金融市场发达,多年来国际收支结构基本平稳,外汇储备规模稳定,国际投资头寸呈现高净债权规模、高私人部门占比、高证券投资占比等特点,为日元避险属性提供支撑。

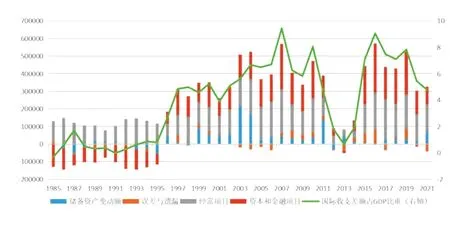

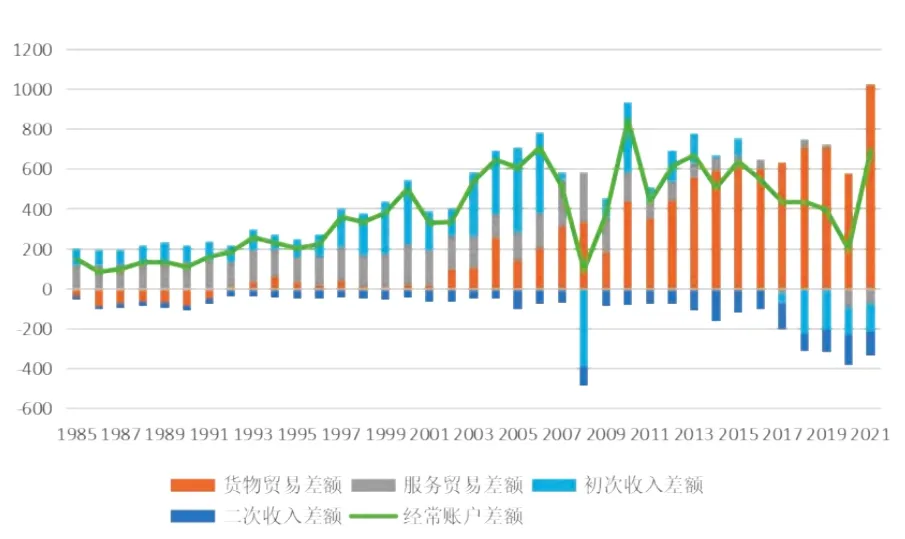

日本的国际收支结构演变大致可分为两个阶段(见图1)。第一阶段是1985年至1995年期间,收支结构呈现经常项目和资本项目“一顺一逆”特点,在“贸易立国”发展战略下,其对外贸易实现高速增长,成为支撑经常项目顺差的主要渠道,在此期间,日本年均货物贸易顺差在13万亿日元左右浮动,对经常账户顺差贡献度达到120%。经常账户盈余推动官方外汇储备和民间外汇资产持续积累,其中官方外汇储备规模从1985年的265.1亿美元增长至1995年的1828.2亿美元;民间外汇资产的增长则为日本私人部门对外投资奠定了基础,20世纪80年代后期,日本的长期对外投资(包括长期直接投资、证券投资、其他投资)实现快速增长,由1986年的1321亿美元增长到1989年的1921亿美元,年均增长率达13.3%。到了1990年,日本已成为世界第一大债权国。

图1 日本国际收支结构总体变动情况(单位:亿日元;%)

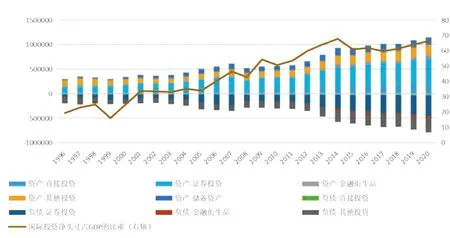

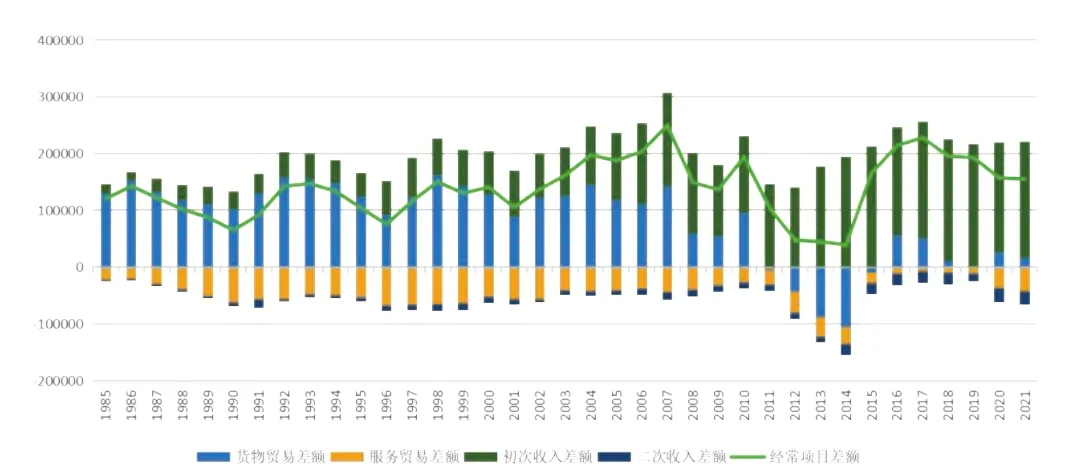

第二阶段是1996年至今,日本经常项目持续顺差,资本项目差额由负转正,国际收支在大多数年份呈现“双顺差”格局。20世纪90年代末,日本经济泡沫破灭,政府开始实施低利率甚至零利率政策,对外投资相对更高的收益率吸引日本加快对外投资步伐,加之2005年日本内阁提出“投资立国”战略,进一步助推日本的国际投资净头寸在高位上保持增长。根据Wind数据,截至2020年,日本已连续30年成为全球最大债权国,其国际投资净头寸规模高达357万亿日元(3.3亿美元),占国内生产总值(GDP)比重为66%(见图2)。随着对外投资规模的不断扩大,日本经常账户结构也发生重大转变,从2005年开始,初次收入项下的投资收益开始超过货物贸易成为日本经常项下最主要、最稳定的顺差来源(见图3),其中超过七成来源于证券投资收益。

图2 日本国际投资资产、负债及净头寸变动情况(单位:十亿日元;%)

图3 日本经常账户分项目变动情况(单位:亿日元)

总体来看,自20世纪80年代以来,日本国际收支结构由第一阶段成熟的债务国向第二阶段成熟的债权国转变,在这个转变过程中,稳健的国际收支结构为日元避险属性提供了必要的支撑。

其一,可持续性的国际收支结构增强了市场对日元资产的信心。第一阶段贸易盈余驱动的经常账户顺差为对外投资打下基础,而对外投资产生的较高的稳定的投资收益反过来又能够促进经常项目保持顺差,从而形成良性循环,使得收支结构具有可持续性,外汇储备能够维持在较高水平。

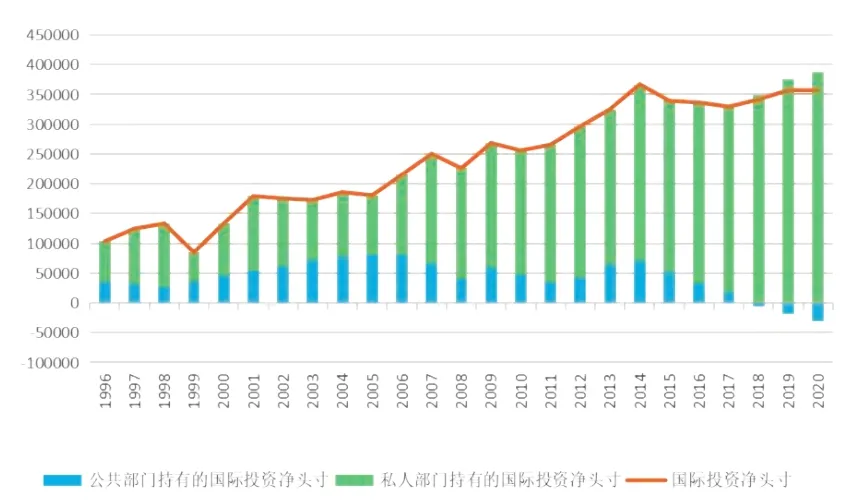

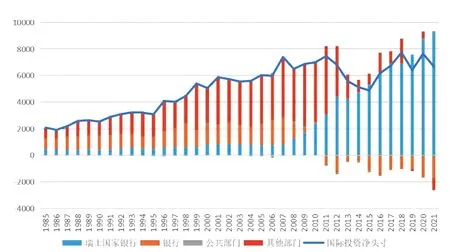

其二,高私人部门国际投资净头寸有助于减缓日元的波动。2020年,日本私人部门持有国际投资净头寸占比109%(见图4),其资金使用相较于公共部门更为灵活。当全球金融市场发生动荡时,部分投资者出于本地偏好,相比海外资产更加倾向于购买日元资产,从而对日元汇率形成支撑。根据Wind数据,在2015年美联储开启加息时,日本私人部门国际投资净头寸规模降幅达2.8%,同时期,日元汇率从120.64日元兑1美元升至119.51日元兑1美元。

图4 日本国际投资头寸分部门变动情况(单位:十亿日元)

其三,高证券投资占比的国际投资资产负债结构能够为日元提供较强的流动性。截至2020年年底,日本国际投资头寸表中的证券投资资产和负债规模分别为525.8万亿日元和426万亿日元,占对外资产与对外负债的比例分别达46%、54%。高证券投资占比使得风险事件发生后,投资者可快速将其他货币资产转换为日元资产,达到规避风险的目的。

值得注意的是,受俄乌冲突拉高全球能源价格的影响,2022年1月,日本的经常账户出现八年来最大的单月逆差,逆差金额达1.2万亿日元,经常账户顺差对收支平衡的支撑被打破。叠加多方面因素影响,日元对美元汇率出现持续贬值,一度跌破129日元兑1美元关口,创下近20年来新低,引发市场对日元避险货币地位不稳的讨论。这也从侧面印证了稳健的国际收支结构对支撑一国货币避险属性具有基础性作用。

瑞士国际收支结构对瑞郎避险属性的支撑

瑞士是政治上的永久中立国,几乎不存在战争风险,具有完善的银行法律体系和宽松的商业环境,长久以来一直是全球国民经济最稳定的经济体之一。瑞郎的避险能力与其稳固的经济基本面密不可分,从国际收支结构来看,瑞士和日本类似,国际收支保持平衡,外汇储备规模较大,同时国际投资头寸呈现高净债权、高证券投资占比等特点。这些特点为瑞郎的避险属性形成了支撑,使其在次贷危机和欧债危机等金融动荡期间均有较好表现。

其一,瑞士的经常账户长期保持顺差,对国际收支平衡形成基础性的支撑(见图5)。根据主要贡献项目的结构性变化,瑞士经常账户的演变大致可以分为三个阶段。根据瑞士国家银行数据(数据从1983年开始),最初在庞大的对外净投资及高度发达的银行业带动下,初次收入和服务贸易顺差构成瑞士经常账户顺差的两大来源;此后,瑞士在化工医药、机电金属、精密仪器制造等行业的国际竞争力不断提升,推动该国货物贸易差额在1992年首次由逆差转为顺差,又在2002年突破百亿瑞郎大关,瑞士经常账户顺差开始呈现货物贸易顺差、初次收入顺差、服务贸易顺差三者并驾齐驱的局面,对经常项目顺差的贡献度分别达30%、49%、40%;到了2013年,瑞士的货物贸易顺差首次超过500亿瑞郎,至今都是经常账户顺差的最主要流入渠道,对经常账户顺差的贡献度保持在八成以上。截至2021年年底,瑞士经常项目顺差规模为690.3亿瑞郎,其中货物贸易顺差为1027.7亿瑞郎,对瑞郎的币值稳定提供了基础层面的支撑。

图5 瑞士经常账户分项目变动情况(单位:亿瑞郎)

此外,由于经常项目长期处于顺差状态(资本项目均为逆差或小额顺差),瑞士积累了大量外汇资金,推动外汇储备规模持续上升。截至2021年年末,瑞士外汇储备规模达1万亿美元,排名全球第三,仅次于中国和日本。充足的外汇储备为瑞士在外币收支、汇率稳定、国际信誉和抗风险能力等方面提供了重要保障。

其二,与日本相似,长期以来瑞士也拥有大规模的国际投资净头寸,双向证券投资保持活跃(见图6)。不同的是2012年以后,瑞士中央银行和公共部门国际投资净头寸占比逐年升高,占到绝对优势(见图7)。截至2021年年末,瑞士的国际投资净头寸为6667亿瑞郎。当外部风险事件发生后,国内投资者可通过减持海外资产实现资金回流,支撑瑞郎汇率。以2018年为例,当年瑞士国际投资资产下滑约1332.4亿瑞郎,主要通过两个渠道:一是瑞士居民购买的境外证券规模收缩832.3亿瑞郎,二是瑞士的银行出于规避风险目的减少外汇敞口181.7亿瑞郎,一定程度上推动了瑞郎升值。

图6 瑞士国际投资资产、负债情况(单位:亿瑞郎)

图7 瑞士国际投资净头寸分部门变动情况(单位:亿瑞郎)

与此同时,值得注意的是,稳健的国际收支结构、高净债权、高证券投资占比是日元、瑞郎能够成为避险货币的一个重要条件,但不是充分条件,日元、瑞郎的避险属性也与其在高度发达金融市场下的套息交易和市场升值预期的自我实现等因素有关。其一,当金融市场发生动荡时,投资者会将资金从利息率较高的地区撤出,偿还低息借款,结束套息交易,导致借入的低息货币即融资货币升值。日本自20世纪90年代就进入了低利率时代,是全球最早实施零利率的经济体之一,瑞士也持续实施负利率政策,这两个国家的利率均处于较低水平,因此催生出大量以日元和瑞郎作为融资货币的套息交易。其二,在宏观经济受到冲击时,作为已被市场广泛认可的避险货币,全球投资者会习惯性地对日元和瑞郎抱有升值预期,从而开展相关跨境交易,如衍生品交易等,导致避险货币升值预期的自我实现。

我国国际收支结构稳健为人民币汇率提供根本支撑

2020年以来,新冠肺炎疫情反复扰动全球经济复苏,全球经济增长有所放缓,主要发达经济体货币政策不断调整,国际经济金融形势复杂多变。在外部环境存在较多不确定因素的背景下,我国疫情防控和社会经济发展统筹推进,经济运行仍保持在合理区间,金融市场改革开放稳步推进,为外汇市场平稳运行提供了基本支撑,有助于我国国际收支结构延续基本平衡格局。2021年,我国国际收支呈现经常账户、资本与金融账户双顺差格局。在我国产业优势带动下,货物贸易顺差进一步增加;外资对中国市场的良好预期及我国金融市场的不断对外开放,使得直接投资和证券投资保持顺差。从国际收支结构来看,我国与日本、瑞士在收支平衡、外汇储备及国际投资净头寸规模较大、证券项下双向投资增长等方面存在相似特征,稳健的国际收支结构有助于人民币汇率在合理均衡水平上保持基本稳定。

其一,我国经常账户顺差处于合理均衡区间。“十三五”时期,除2018年在多重因素共同作用下,经常账户顺差规模收窄为241亿美元以外,其余年份顺差规模均逾千亿美元,与GDP之比平均为1.3%。2021年,我国经常账户顺差3173亿美元,与GDP之比为1.8%,较2020年、2019年分别上升0.1个、0.8个百分点,是自2016年以来的最高值。与日本、瑞士相似,我国经常账户持续顺差可为对外投资积累资本,并对货币汇率形成一定支撑。如2020年下半年以来,在经常项下的实需驱动等因素作用下,人民币汇率走出了一波强势的“独立行情”。

其二,近年来外汇储备规模保持总体稳定。2006年,我国首次超越日本成为全球第一外汇储备国,外汇储备资产达到10663亿美元;2009年、2011年外汇储备分别超过2万亿美元、3万亿美元;2016年以来,我国外汇储备规模维持在3.2万亿美元左右小幅波动。

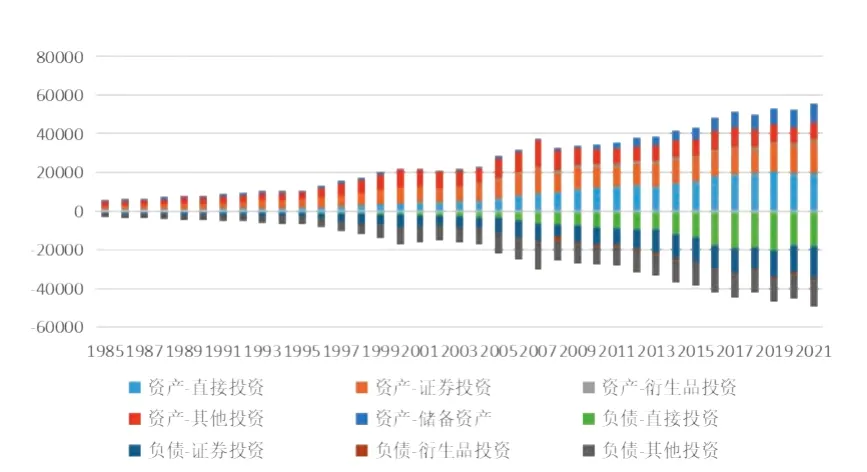

其三,国际投资净头寸快速增长。2004年以来,我国国际投资净头寸由0.2亿美元增长至2亿美元,年均增长率达13.2%,占GDP比重平均为18.6%。2021年,我国国际投资净头寸为19833亿美元,占GDP比重为11%,其中,资产93243亿美元,较2020年末增长5%;负债73410亿美元,增长11%。国际投资资产和负债总规模呈现逐年增长、稳步上升趋势(见图8),这既是我国涉外经济高质量发展的结果,也是贸易投资自由化便利化政策取得成效的体现。

图8 我国国际投资资产、负债及净头寸变动情况(单位:亿美元)

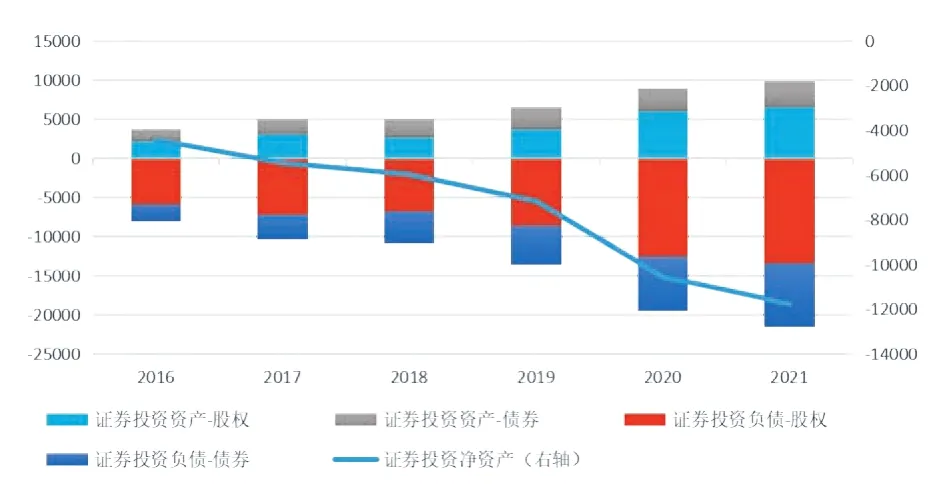

其四,近年来,随着我国证券投资开放程度进一步加深,证券项下双向投资活跃度均达历史较高水平。2021年年末,我国证券投资项下双向投资规模持续增长(见图9)。来华证券投资21554亿美元,较2020年年末增长10%。其中,境外投资者持有境内上市股票和债券的总市值累计达12984亿美元,较2020年年末增长23%;持仓规模在境内股市和债市中的占比分别为5.2%和3.1%。对外证券投资9797亿美元,近五年年均增长率高达21.7%。在稳步推进的跨境证券投资政策支持下,人民币资产的流动性亦在不断增强。

图9 我国证券投资项下资产和负债情况(单位:亿美元)