日元避险货币的前世今生

2022-10-09赵伟段小乐李欣越编辑孙艳芳

文/赵伟 段小乐 李欣越 编辑/孙艳芳

2022年初,俄乌冲突的意外爆发使避险资产再度成为市场关注焦点。根据Dornbusch等(2000)的研究,在危机发生时,各类资产间的联动往往会被加强,这使投资组合多元化这一策略对冲风险的能力被显著削弱。此时,如果存在某类资产与其他资产联动性较差,能够有效对冲资产价格波动风险,这类资产将会成为危机时期资金的“避风港”。而避险情绪推动下的资金不断流入,也将最终促成这类资产的升值(Baur和McDermott,2016)。基于这一理论,提供固定回报且违约风险较低的债券以及高流动性的实物资产是典型的避险资产,美债、黄金分别是两者的代表。在封闭经济体中,现金与风险资产同样有着较低的相关性,是规避风险的潜在选择;但在开放经济体中,各类货币在危机时期的相对表现差异则会带来汇率的波动,此时,仅有币值坚挺的货币可以被称为避险货币。日元、美元、瑞士法郎即是避险货币的典型代表(Todorova,2020)。

日元避险货币的由来

为什么风险事件来临时,各类货币中日元的表现会相对突出?首先,我们需要厘清哪些投资者会更偏好日元;其次,这些投资者的避险需求是否足够且能够支撑日元币值。

从投资者角度来看,避险货币往往会受到进行套利交易的国际投资者与本国企业、居民的青睐,即存在国际投资者套利平仓渠道和本国居民海外资产回流渠道。一方面,站在跨国投资者角度,Brunnermeier等(2008)发现,当外部冲击来临时,风险偏好与资金流动性的下降会导致套利交易者对此前的套利交易进行平仓,而此前交易中被拆入的低息货币反而会成为资金的避风港。另一方面,站在本国投资者的视角,投资者存在本地偏好(Seasholes和Zhu,2010),而危机期间出于熟悉性(Flight to familiarity),本地资产会更受追捧(Schoors等,2019)。因而,拥有大量海外资产国家的货币,在危机时会出现海外资产回流,其货币的表现也会更加突出。

国际投资者的日元套利交易平仓渠道依赖于两大前提:一是有大量资金以低息日元的形式向国际投资者拆出;二是外汇市场上日元具有高流动性,可自由兑换。前者确保了资金量足够支撑日元币值,后者则确保了这类资金能够及时且低成本地被换回。从日本实际情况看,这两大前提均得到满足。一方面,自1998年日本银行法颁布以来,日本长期实施宽松货币政策,无担保拆借利率始终维持在0.5%;从历年标准化的兑美元波动率来看,近5年日元是主要外汇中兑美元波动率最低的货币,平均波动率仅1.99%(见图1)。利率低、汇率稳使日元成为了重要的融资货币,发达的货币市场与银行业进一步满足了国际投资者的融资需求。根据国际货币基金组织(IMF)的国际投资头寸表,截至2021年,海外居民、企业等部门共计以贷款等形式拆入81万亿日元,仅次于美元与欧元。另一方面,自1998年4月《外汇与对外贸易管理法案1998年修正案》实施以来,日本实现了资本项目的自由兑换。根据国际清算银行(BIS)对外汇市场日均成交量的统计,截至2019年,日元日均成交1.11万亿美元,仅次于美元与欧元,是流动性最高的外汇币种之一。

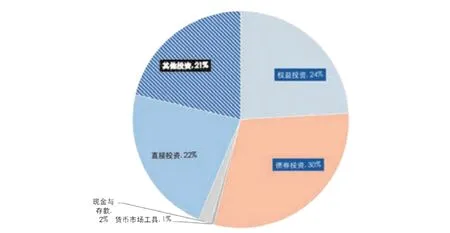

本国居民的海外资产回流渠道同样需要两大前提:一是日本有大量海外净资产足以在回流时支撑汇率;二是此类海外资产流动性较高,易于在避险时回流。根据IMF统计,截至2020年,日本持有全球第一的国际投资净头寸,体量高达3.46万亿美元。其中,日本在资产端持有的证券投资头寸高达5.07万亿美元,仅次于美国,位列世界第二。这类资产同时也具有较高的流动性。从持有人结构来看,日本国际投资净头寸主要由私人部门持有,相较于公共部门,私人部门的资金使用更为灵活;而资产结构上,截至2021年12月31日,日本国际投资资产端57%均以权益投资、债券投资、现金等形式持有(见图2),而这类形式的资产均有着较高的流动性。

图2 截至2020年,日本国际投资债权中高流动性资产占比较高

日元避险能力的练就

区别于天然的避险资产黄金和作为世界货币的美元,日元的避险能力并非与生俱来,而是逐步发展产生的。日本自1973年3月开始实施浮动汇率制,其资本项目的开放由20世纪80年代开始渐进式推进。1980年12月,日本通过了《外汇与对外贸易管理法案1980年修正案》,新外汇法的颁布,标志着外资流动由“原则禁止,例外许可”转向了“原则自由,例外控制” (黄继炜,2010),资本流动的障碍逐步被打破。直至1998年4月,《外汇与对外贸易管理法案1998年修正案》正式实现了资本项目的自由兑换。

浮动汇率制度与资本项目的开放为日元成为避险货币提供了制度保障,也是日元成为“避险货币”的第一步。从套利融资货币角度来看,高流动性与币值的稳定建立在日本经济与贸易发展的基础上,而低息优势的建立则需要依托于低通胀环境的形成。日本自1968年成为世界第二大经济体,其外向型经济模式与庞大的对外贸易规模使日元迅速成为出口贸易中重要的结算货币。1971年,日本超越英国,成为仅次于美国和德国的世界第三大出口国。1980年,日元出口金额高达130.44亿美元,而日本出口贸易中本币结算比例也提高到29%(陈卫东和李建军,2010)。贸易结算快速推进了日元国际化进程,日元在外汇交易中被广泛使用,其国际化程度也在20世纪80年代快速提高(白钦先和张志文,2011)。1985—1987年间,经过日元兑美元的一次性升值后,日元兑美元汇率步入双向波动时代,1987年至今整体围绕110的中枢价格浮动,汇率相对稳定。另一方面,自1991年日本泡沫经济破灭以来,日本陷入了长期低通胀甚至通货紧缩的环境。对此,日本央行长期实施宽松的货币政策,1995年4月14日以来,日本央行贴现率始终在1%以内调整,且当前货币政策主要操作目标的无担保拆借利率自1998年伊始也持续维持低位。由此,日元由仅在国内流通,通过贸易结算与对外日元贷款等形式一步步实现了国际化,并最终成为了套利融资货币。

持有大量的海外净资产是影响日元避险能力的关键因素。Hossfeld和MacDonald(2015)认为,控制住套利交易的影响,依然能在危机时升值的货币有着“真正的”避风港属性。Habib和Stracca(2012)对23个发达国家货币和29个新兴市场货币的研究则发现,控制住与美国银行同业拆借利差后,日元的避险能力仍然突出,而对其避险地位影响最为显著的是海外净资产规模。1985年《广场协议》签订后,日元在近3年的时间里对美元单边升值115.27%,在对日本贸易与经济造成深远影响的同时,也激起了日本海外投资的热潮。1991年开始,日本正式成为全球最大的净债权国,虽然国内经济步入了“消失的20年”,但其庞大的海外资产在企业、居民的良好运营下很好地实现了保值与增值,日本国际投资净头寸全球第一的地位也一直延续至今。

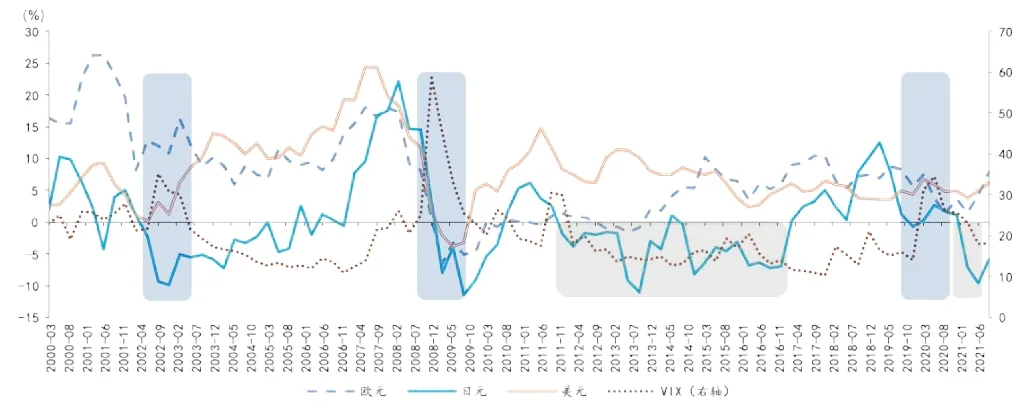

由此,20世纪90年代以来,海外资产的快速积累奠定了日元避险能力的基础,而1995年以来日元逐步形成的套利融资货币地位也进一步强化了日元的避险能力。1990年以来,局部战争、金融危机、地缘政治、资本市场黑天鹅等风险事件的发生,均会引发衡量市场恐慌情绪的VIX指数(芝加哥期权期货交易所的市场波动性指数)快速上升,而日元在多数情况下会同时快速升值。

日元避险属性的变化

近期,俄乌冲突下,全球避险情绪再度升温,但日元的避险表现却显著弱于历史规律,引发了市场对日元避险属性是否已经消失的争议。俄乌冲突自2022年2月10日俄罗斯与白俄罗斯联合军演开始集中升温,直至3月7日俄乌第三轮和谈失败升至峰值。期间,VIX指数从20.0快速升至36.5,避险资产则表现分化,美元指数和黄金分别上涨3.9%和8.4%,而美元计价下日元仅微升0.2%、瑞士法郎贬值0.4%。从与其他货币比价来看,日元指数和日元兑欧元分别上涨1.9%和5.2%,日元仍表现出一定避险能力。然而,1990年以来的17次VIX快速上升期,日元兑美元出现14次升值,本轮仅仅走平,日元的避险表现仍弱于历史规律。

多因素导致了近期日元避险属性的弱化。首先,新冠肺炎疫情以来,全球“大放水”使得美日、欧日利差快速收窄,日元套利融资货币定位受到冲击,这是本轮日元“避险属性”趋弱的主因。2020年3月以来,美联储重启量化宽松政策,导致欧洲美元市场上美元隔夜拆借利率迅速滑落至低位,美日利差大幅收窄。与此同时,欧央行仍维系了负利率政策,并开启新一轮资产购买计划,导致欧日利差进一步走低。相对其他流动性更高的套利融资货币美元与欧元,日元失去低息优势后,套利交易不再依赖对日元的拆入。根据IMF数据,2021年第三季度,日元对非居民信贷增速降至-5.8%(见图3),而美元与欧元对非居民信贷则加速增长,套利融资货币地位出现了此消彼长。事实上,在前一轮欧美货币宽松阶段也曾出现过类似的情况。2012—2014年,VIX指数与日元汇率相关性显著走弱,VIX的四次飙升均未带来日元的大幅升值,这与Yuki(2017)对于日元避险属性变化的发现一致。

图3 美日、欧日利差较窄的阶段,日元对非居民信贷同比增速下滑

其次,美联储加息周期的开启对日元的稳定性造成了冲击,而套利交易依赖日元币值的稳定。历史上看,1999年6月和2015年12月开启的美联储加息均导致了1个月期美元兑日元隐含波动率的大幅上升,而2004年6月美联储加息周期开启后,日元的隐含波动率则保持了相对稳定。进一步看,2000年以来,共有5次发生在加息周期中的风险事件引起VIX指数快速上升,但仅在2018年10月日渐焦灼的中美经贸摩擦冲击下,日元兑美元升值3.69%,其他几次风险事件冲击下日元兑美元的升值幅度均非常有限。

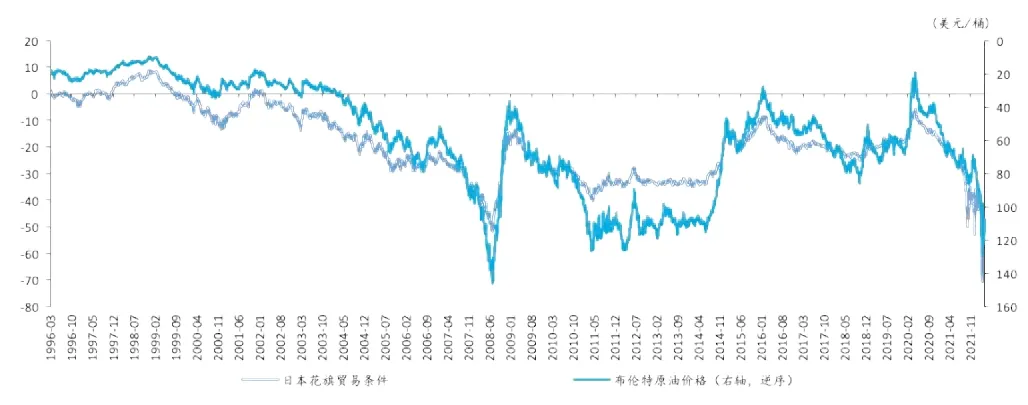

最后,俄乌冲突事件本身对日本也有波及。一方面,俄乌冲突推动能源价格高涨,日本国际收支进一步恶化。日本能源结构高度依赖油气资源,根据美国能源信息署的数据,2020年日本对油气的依赖度高达63%。俄乌冲突再度推升原油价格,3月7日,布伦特原油飙升至123.21美元/桶,显著恶化了日本的贸易条件,日本花旗贸易条件在当日下行至-70.57,创历史新低(见图4)。贸易条件的恶化进一步冲击了日本的国际收支,根据IMF数据,日本外汇储备也较2020年底下滑了295亿美元。另一方面,此次冲突对日俄双边关系也有扰动。俄日长期存在关于“南千岛群岛”(日方称为“北方四岛”)的地缘争端,此次俄乌冲突后日本紧随欧美对俄实施单边制裁,导致俄罗斯停止与日本的和平条约谈判,俄方即将退出双方共同参与的南千岛群岛经济活动。

图4 原油价格暴涨显著恶化了日本的贸易条件

日元避险地位的前景

短期来看,支撑日元避险地位的核心逻辑并未被打破。一方面,日本海外净资产规模依旧庞大,海外资产回流渠道是日元避险地位的基本保障。另一方面,日本仍将维持低息。2022年3月18日,日本央行行长黑田东彦表示“日本不需要因为其他经济体加息而加息”。在3月25日的国会讲话中,黑田东彦也指出 “弱势日元总体对经济有利,日本央行将继续实施刺激政策”。随着欧美等经济体货币政策正常化的推进,美日、欧日利差将再度走阔,而这也将促使日元作为套利融资货币的地位重新得到强化。

长期来看,日元的避险能力不会消失,但其避险地位会受到挑战。避险能力描绘了货币在外部冲击下货币保值/升值的能力,是一种绝对的概念;而避险地位则刻画了避险货币间的竞争,反映了国际金融市场上风险来临时,各类避险货币受国际投资者的相对欢迎度。从套息、流动性等角度来看,日本金融市场的深度、外汇市场的开放度均将长期维持。2013年1月22日,日本央行锚定2%的通胀目标,在长期经济低速增长、需求疲弱难以提振通胀的背景下,日元的低息优势也将得到延续。此时,决定日元避险地位的关键将是日本经济的长期发展态势。一方面,双边汇率根本上将由两国间经济基本面的强弱决定,日本经济的发展将直接影响日元汇率的长期稳定性。另一方面,如果面临长期停滞,日本海外净资产的持续积累也将受到影响。

日本经济自上世纪90年代起开始深受长期低速发展的困扰。其经济对外依存度过高、能源结构过度依赖进口、人口老龄化问题严峻、产业结构过度依赖传统制造业等一系列结构性问题,严重拖累了日本经济的长期发展。时至今日,这类问题仍未被妥善解决。2009年以来,日本经常账户长期顺差的格局被屡次打破,贸易顺差的逆转、外部风险敞口的暴露均将动摇投资者对于日本经济长期的信心,进而影响其币值的长期坚挺。

与此形成鲜明对比的是中国经济既有的腾飞与未来的高确定性。2011年,中国经济超越日本跃居世界第二。中国居民、企业的国际投资净头寸也在快速积累,截至2020年,中国国际投资净头寸高达2.29万亿美元,升至全球第二;外汇储备规模高达3.22万亿美元,位居全球第一。出口方面,2009年,中国超越德国和美国,成为世界头号出口国,截至2021年底,中国出口规模达3.36万亿美元,已近美德两国出口总和。庞大的经济贸易体量迅速支撑起人民币的国际化地位,随着2016年10月1日人民币被正式纳入特别提款权(SDR)货币篮子。根据BIS口径,2019年人民币的日均成交额已接近澳元、加元和瑞士法郎,全球官方人民币外汇储备规模也达到了3361亿美元。在经济转型与结构升级的不断推进下,我国正逐步完成新旧动能的转换,“双循环”格局的形成、“双碳”先机的把握、“卡脖子”技术的突破将支撑起全球投资者对中国经济发展的长期信心(赵伟,2020)。

借助于VIX、EPU等指标,张冲等(2020)考察了2006—2018年间人民币的避险能力,发现人民币的避险能力已经逐步显现。依托于不断增强的国力,随着人民币汇率形成机制改革的不断推进与资本账户的稳步开放,人民币的强势崛起将有望在未来挑战日元的避险地位。