国际收支结构可维持性影响因素分析

——基于金融资产竞争力的视角

2022-10-09邱崇明

一、引 言

目前,发达国家和许多新兴市场经济国家都开放了资本账户,但这些国家资本账户开放后国际收支的表现却大相径庭。一些国家开放后,发生了严重的金融危机,这说明这些国家的资本账户开放是不可持续的。可持续性也由此成为资本账户开放研究的一个重要课题。对这一课题做系统研究的文献迄今尚不多见,其中具有代表性的是姜波克和朱云高

从国际收支结构可维持性的角度,探讨资本账户开放可维持性。从内在要求看,这两者是完全一致的,都是指在遇到冲击时不需以牺牲内部均衡为代价换来外部均衡。区别在于,国际收支结构可维持性涵盖的范围更广,资本账户开放可维持性是其中最重要的组成部分。由于国际收支结构可维持性是通过资本账户和经常账户的相互融资来实现的,而在现代经济体系中,虚拟经济占比远超实体经济,呈现“倒金字塔”结构。大量外汇交易不是产生于国际商品和实物资本流通的需求,而是与虚拟经济部门的活动相关。“倒金字塔”结构反映在国际收支平衡表上,就是资本账户的规模和重要性远远超过经常账户,经常账户逆差尚可用资本账户顺差来弥补,而资本账户逆差就很难被经常账户所弥补。从这个意义上说,一方面,如果一国国际收支结构可维持,则该国的资本账户开放也是可维持的,反之亦然;另一方面,资本账户开放可维持性又是货币国际化的核心条件,当国际收支遇到重大冲击时,如果不能维持资本账户开放,那么该国货币的国际信誉和地位将受到重大打击,这种信心的恢复旷日持久,代价高昂,如1997年亚洲金融危机中的马来西亚和2014年乌克兰危机中的俄罗斯,后者遭到西方制裁,大量资本外逃,国际收支急剧恶化,只是为了使卢布未来有可能成为国际货币的机会才勉强维持开放,但实际有效汇率(REER)贬值35%以上。如果将研究视野扩展到近年来另一个广受关注的问题——全球失衡可持续性,就会发现国际收支结构可维持性还与全球失衡可持续性存在密切联系。全球失衡可持续性主要关注的是经常账户逆差国(如美国)依靠经常账户顺差国(如中国和日本)向其融资以维持国际收支均衡这种局面能否长期持续,而国际收支结构可维持性关注的是某个国家能否在不牺牲内部均衡的前提下,通过经常账户与资本账户之间的相互融资来保持国际收支总体均衡。对于像美国这样经常账户存在巨额逆差的国家来说,资本账户对经常账户的融资,从国际角度看也就是中国和日本等顺差国对美国的融资。因此,二者实际上是从不同角度对同一现象的概括。如果全球失衡,那么有关当事国的国际收支也必然失衡;如果主要失衡国的国际收支结构可维持,那么现有的全球失衡就可能持续下去。换言之,当前全球失衡可维持性有赖于主要当事国国际收支结构保持可维持状态。从决定因素看,这两种可持续性也基本相同,主要包括金融发展水平、现行国际货币体系的改革、预算平衡、币值稳定、汇率稳定、经济增长和对外开放度等,这决定了实现这两种可持续性的对策也相似。

综上,资本账户开放可维持性、一国国际收支结构可维持性与全球失衡可持续性三者密切相关,对中美这样的大国来说,如果资本账户开放不可维持,不仅意味着本国国际收支结构不可维持,而且还影响全球失衡的可持续。同时,影响资本账户开放可维持性这一货币国际化核心条件的因素,也必然影响国际收支结构可维持性和全球失衡可持续性,国际收支结构可维持性可视为资本账户开放可维持性影响全球失衡可持续性的传导途径。上述关系决定了有关全球失衡成因及可持续性研究的一些视角和成果,可以为国际收支结构可维持性、资本账户开放可维持性和人民币国际化着力点选择等问题的研究提供参照和借鉴。然而,目前主流的研究范式是把这三个具有内在联系的问题分开来讨论,这导致资本账户开放和人民币国际化的研究没能吸收借鉴全球失衡研究中一些合理的观点和经验,对货币国际化核心条件的认识一直没能跳出宏观经济状况和外汇储备数量等传统理论的窠臼。在政策实践层面,近年来中国在扩大人民币在国际贸易中计价结算比例、开展政府间货币互换和研发数字货币等方面都取得长足的进展,但在提高金融资产竞争力(以下简称“金融竞争力”),夯实人民币国际化基础这一战略层面上所下的功夫似乎还不够。鉴于这一不足,本文以国际收支结构可维持性为纽带,将全球失衡可持续性与资本账户开放可维持性的核心条件联系起来构建一个统一的分析框架,探讨决定国际收支结构可维持性的关键因素,从而为资本账户开放可维持性及人民币国际化的着力点选择提供参考。本文的研究具有重要的现实意义,因为资本账户开放可维持性是货币国际化的前提,如果资本账户开放可维持性由于内外冲击而难以为继,货币国际化所取得的进展就有可能得而复失。

二、文献综述

如前所述,全球失衡可持续性和国际收支结构可维持性实际上是从两个不同角度对同一现象的界定,因此,本文将这两者的文献合并介绍。又因为后者研究文献很少,以介绍前一类文献为主。

综上所述,农垦大豆生产具有机械作业质量高、科技贡献率高、标准化水平高等三大优势,保证其单产高于合作社和农户。

全球失衡可持续与否取决于失衡的原因,如果失衡出自国际分工和金融发展差异等基本面因素,在这些因素消失前,经常账户赤字在中长期内仍能满足其跨期预算约束。反之,如果失衡缺乏基本面支持,则失衡不具有可持续性。早期对全球失衡成因的研究大致分为两个方向:一是根据储蓄—投资缺口,溯源到财政赤字

、人口结构(青少年抚养比、老年抚养比)

和美国与东亚的储蓄率差距

等。二是以国际货币制度和各国汇率政策为切入点。这些理论假说在一定程度上解释了全球失衡的原因,但都有一个不足即不能解释为何美国的财政和经常账户巨额赤字没有导致美国国际收支危机和现有的国际货币体系解体,即未能解释为何全球失衡仍可持续这一现实。比如,用传统的储蓄—投资恒等式分析可以得出美国低储蓄率是美国经常账户赤字的成因,然而根据跨期分析的国际收支失衡理论,如果一国当期超额消费导致贸易逆差,而下一期就必须用超额储蓄来抵补,否则市场就会以危机的方式来强制地进行调整以恢复均衡,那么,为何下期的抵补一直未出现呢?对此,美国低储蓄率说没能给出满意的答案。另外,该说法也不能解释为何美国的低储蓄率能够与长期低利率并存这一现实。与一些经验事实也不尽相符,比如,在1990—2000年这10年里,美国的经常账户余额与财政余额几乎是反向运行的

。在国际货币制度和各国汇率政策框架下,解释全球失衡原因的学说有新布雷顿体系学说和美元霸权学说两种:一是新布雷顿森林体系学说。Dooley等

与Frankel等

认为,全球失衡源于东亚依赖美国市场需求拉动的经济增长模式,每当贸易顺差本币对美元升值影响到对美国出口时,政府便购入美元,以防止美元的进一步贬值影响对美输出。二是美元霸权学说。Flood和Marion

与McKinnon和Schnabl

认为,在亚洲金融危机后,亚洲新兴市场国家纷纷采取浮动汇率制度,为了防止热钱冲击带来本币汇率的剧烈波动,这些国家不得不持有大量外汇储备,反映在传统的储蓄—投资缺口模型上即超额储蓄,这导致美国缺乏提高储蓄、减少财政赤字的动力。这两种学说都把全球失衡的根源归咎于新布雷顿森林体系所确立的美元作为国际核心货币的地位和特权,正因为美元是最主要的国际清偿工具,新兴市场国家出于拉动出口、经济增长和应对国际资本冲击的需要才不断积累美元,由此带来对美元的大量需求,使美国在满足他国对国际清偿手段需求的同时,维持本国国际收支平衡。但新布雷顿森林体系下特里芬两难依然存在,美国经常账户长期大量逆差必然会动摇美元霸权地位,而即使在次贷危机后,流入美国的资本也没有骤然停止,各国依然为美国的赤字融资,美元依然是国际主要的避险资产,对此上述两种学说都难以自圆其说。

云南省11月下旬公布《云南省深化国有企业改革三年行动方案(2018—2020年)》,提出将组建云南省国有股权运营管理有限公司。根据整合重组和混改等情况,逐步将主业处于充分竞争领域的省属企业国有股权注入该公司,打造具有云南特色的“类淡马锡”模式。

传统理论的不足促使人们寻找新的理论解释。20世纪80年代末,随着金融发展理论逐渐成为较严谨的理论体系,越来越多的学者开始从金融市场发展差异的角度解释全球失衡的成因。Svensson

将李嘉图的比较优势法则运用于风险资产的国际贸易,构建了一个两期风险资产贸易的一般均衡模型,根据该模型,如果一国资产的国内相对价格高于国际价格水平,则倾向于进口该资产;反之,则出口该资产。Willen

构建了一个两期一般均衡模型的研究结果表明,在不完全市场条件下,金融市场完善的国家分散风险和借贷能力较强,企业的预防性储蓄约束较弱,反映在经常账户收支上就是容易出现逆差,而资本市场落后国则相反。这些研究为从金融发展角度探讨全球失衡原因作了理论上的准备。Caballero

首次提出了“资产短缺”(又称为“金融发展差异”)假说,对全球失衡成因进行考察。其后,Caballero等

将这一假说模型化,认为金融发展差异是造成全球失衡的深层原因,金融欠发达国家无法提供足够的优质金融资产将本国储蓄转化为投资,而不得不通过进口发达国家金融资产输出储蓄,借助后者的金融机制迂回曲折地实现这种转化,这使本国出现超额储蓄和经常账户盈余。而拥有高度发达金融市场的国家具备提供强大的安全金融资产的能力,能吸引外部资本来平衡经常账户逆差。美国经常账户的持续逆差实际上是美国为其他国家提供金融资产,他国对美国提供的安全资产存在过度需求的结果。这种理论从新的视角解释了全球失衡的成因,在学术界引起较大反响。Mendoza

则将Willen

的模型从两期扩展为无限期,得到类似的研究结论。受Caballero

观点的启迪,不少学者沿着这一思路进行了跟进研究。雷达和赵勇

循着金融发展差异—国际分工新格局—全球失衡这一思路展开分析,得出全球失衡是以金融业为主的国家和以制造业为主的国家国际分工结果的观点。不同于Caballero

与Mendoza

从绝对水平角度分析的方法,徐建炜和姚洋

采用相对发展指标研究金融发展对全球失衡的影响,结果显示金融业(制造业)比较优势越大的国家,经常账户越可能出现逆差(顺差)。茅锐等

还进一步构建模型,证明全球失衡是每个国家基于制造业—金融业比较优势的国际分工的副产品。只要这种国际分工格局不改变,那么在一定限度内这种失衡就是可持续的。范从来和邢军峰

对Caballero 资产短缺假说的内涵进行了详细的阐述,并对其进行度量,考察了这一假说对中国的意义。晚近,Caballero等

认为,要摆脱安全资产严重短缺所带来的全球失衡和发达国家类似流动性陷阱的困境,可采取的对策有:美元汇率升值以增加安全资产的价值、美国为增加基础设施投资而发行更多的公共债券、通过政府担保扩大美国私人部门安全资产的供应和维持金融稳定以降低对金融部门强制性持有安全资产的监管要求等,这些措施不易实行或可能带来新的风险,所以前景渺茫。按此逻辑推论,全球安全资产短缺的局面还将延续,因此,全球失衡也将继续存在。同许多新理论一样,Caballero学说提出后,也引来不少反对的声音。Frankel

对Caballero

离开传统理论的分析框架所得出的结论表示质疑。Obstfeld和Rogoff

则认为,财政政策失当和市场扭曲等传统因素已足以解释全球失衡的原因,不需要新的解释。

对Caballero假说的实证检验方面,肖立晟和王博

用63个国家1970—2007年的面板数据所做的实证研究发现,金融发展水平的差异极大地影响了一国对外净资产(对美国来说则是对外净负债)水平,中国对外净资产的高企与金融发展相对落后密切相关。一系列国内外实证研究也得出了相似的结论

。Tan等

对66个国家(地区)面板数据进行实证分析,结论与Caballero

与Mendoza

的相似,但对于这一现象的成因,Tan等

提出不同的解释,认为是源于融资结构的差异,由于这些国家的融资模式以银行融资为主,直接融资欠发达,中小企业资金来源更多地依赖内部的资金积累,这就提高了整个国家的储蓄率,引致经常账户顺差。蔡兴

从制度质量角度追溯金融发展差异的成因,用国际国别风险指南(ICRG)数据库中的政治、经济、金融和综合风险指数作为制度质量的代理变量,收集了94个国家(地区)的样本数据,溯源金融发展差异的成因,发现制度质量对经常账户余额有显著的负向影响。

综合分析上述全球失衡的成因和可持续性的假说,虽然Caballero 假说在经验研究上尚未有定论,但无疑是具有较强说服力的一种,特别是当它与基于金融发展差异的国际分工新格局相结合时,这一假说就具有较好的解释力。因此,该理论可以作为本文研究的理论借鉴和逻辑起点。但该理论得出的结论仅涉及全球失衡是否可持续以及为纠正全球失衡各国应采取的协调政策,而未注意到实际上还可以用于货币国际化着力点的选择。另外,该理论也没有进一步研究金融资产国际竞争力的决定因素。有关金融约束政策对金融发展差异的影响,该理论少有论及。还有,在资本账户开放的条件上,传统理论认为要看宏观经济是否稳定,金融体系是否深化,汇率制度和汇率水平是否合适,外汇储备是否充足,金融监管是否有效,这些说法有一定的道理,但没有抓住关键因素,这种认知偏差可能对人民币国际化的政策实践产生误导。本文希望能弥补这些不足。

三、理论分析

(一)理论模型的构建

众所周知,国际贸易的对象除了商品和劳务,还包括金融资产。资本金融账户收入即本国金融资产输出,支出即外国金融资产输入,顺差代表金融资产贸易的净输出,而逆差则为净输入。同货物贸易一样,金融资产贸易源于各国资源禀赋差异,资源禀赋差异形成比较优势,比较优势决定了一国金融竞争力,进而决定了金融资产贸易的格局,即资本金融账户是顺差还是逆差。资源禀赋差异不仅体现在资本丰裕度(直观地反映为资本成本的高低)上,还体现在对投资者的保护水平上。金融业务的本质特征是在借贷双方信息不对称条件下进行资源的跨期配置,金融决策的成本和收益分布在不同的时点上,决策者无法预知预期产出能否实现以及在多大程度上实现,所以,金融业极易产生欺诈行为,因此,对信息弱势一方的保护就显得特别重要。La Porta等

指出,一国投资者保护的法律完善程度和执法效率直接影响该国股市的发展规模和在整个国家融资体系中的占比。较强的投资者法律保护能够降低公司内部人对中小股东的掠夺水平,从而带来较高的公司价值和更发达的金融市场,吸引外部投资者。除了法律这一正式的制度安排,投资者保护机制还包括非正式的规则、公司治理机制、社会信用环境和金融政策等。公司治理机制方面,在信息不对称和契约不完备的市场条件下,公司内部大股东与外部中小投资者之间的利益冲突,引发公司内部人的种种机会主义行为,如通过减少股利分配和增加自由现金流的方式,来实施净现值较低的项目以扩大公司规模的过度投资行为,又如通过内部交易,向母公司输送利益等等,这些道德风险会损害外部中小投资者的利益,降低股票价值。社会信用环境方面,Coleman

从信息搜寻的角度出发,用“社会资本”这一概念来描述社会信用在弥补不完全契约中的作用。所谓“社会资本”是指可以在交换中产生“信任”的社会关系。Biggart和Castanias

认为,信任关系可以起抵押品的作用,减少信息搜寻、设计复杂合同条款和互不相识的人之间的监督成本。反之,社会信用环境越不完善,风险越大,就越需要设计各种复杂的契约条款来限制代理人的机会主义行为,这会增加金融交易成本和风险,降低金融竞争力,减少金融资产净输出。金融政策方面,在许多国家还存在政府为了加快资本积累和经济发展,创造更多就业机会,保障社会稳定,通过金融抑制和金融约束政策来降低企业融资成本,将居民储蓄转移到政府部门,从而使存款人或投资者利益受损的问题。这种现象并非新兴市场国家所独有,发达国家也曾经历过这一发展阶段。综上所述,体现资本丰裕度的资本成本及反映外部金融生态环境的投资者保护水平,会对金融资产的净输出产生重要影响。

Willen

通过构建一般均衡模型分析家庭储蓄—投资行为的结果发现,不同国家间市场的完善程度是引起金融资产国际贸易失衡的重要原因。本文将这一研究视角引入国际收支结构可维持性研究领域,在Willen模型的基础上,参考Shleifer和Wolfenzon

与丁骋骋

的研究成果,将投资者保护水平引入家庭资产配置的微观模型,通过讨论家庭最优资产配置路径的选择,分析开放经济条件下一国投资者保护机制的完善程度和金融资产的成本对该国金融资产净出口和国际收支账户的影响机理。最终,构建如下理论模型:

我的“丝绸之路”附着懵懂和追索,这条路很长很长,书声伴着心血,快乐带着疼痛。即使沿途布满荆棘,我也坚信尽头会是春暖花开。隐我之影,时光不老,隐我之形,大路无垠!

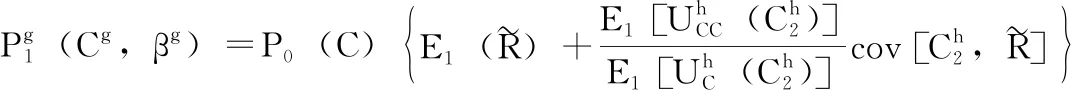

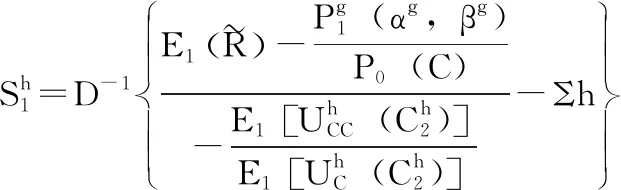

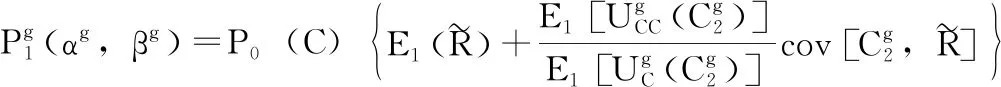

(二)理论模型的推导

对Caballero假说也有一些实证检验得出不同的结论,其中具有代表性的是Chinn和Ito

与Chinn

。Chinn和Ito

的实证研究发现,一国的金融市场越发达,储蓄和经常账户余额就越少的金融差异说只存在于法律制度高度发达和金融市场开放的国家。对于欠发达国家和新兴市场国家,情况却正好相反,这些国家金融发展水平越高,储蓄和经常账户余额反而越多。对此,肖立晟和王博

认为,可能是因为金融发展程度与储蓄和资本流动存在比较复杂的关系,发达的金融体系固然能降低预防性储蓄,吸引资本流入,但也能降低资金成本和投资风险,提高储蓄水平,从而增加资本流出。另外,Ahrend等

采用IMF综合投资组合调查(CPIS)报告中来自74个原产国和231个伙伴国2001—2009年的双边投资组合股票和债务持有情况的数据,计算相关国家资产配置结构与国际CAPM模型基准的偏离度,以此检验金融发展与国际组合投资之间的关联模式是否与资产错配假说相一致,结果发现,新兴市场国家的资产配置表现出强烈的本土偏好,不存在对发达国家资产的普遍偏好,这意味着由Caballero理论模型得出的金融欠发达国家在资产配置中存在较弱的本土偏好这一基本结论缺乏实证支持。但CPIS数据仅包括私人投资组合,不包括官方资产,如中央银行的外汇储备。而官方资产同样要受投资者保护和制度质量等金融发展因素的影响,且CPIS报告没有纳入中国和沙特阿拉伯等石油出口国的数据,因而其结论可能失之偏颇。更多的证据显示,当代国际资本流动呈现双向流动的特征:物质资本从发达国家流向发展中国家,金融资本从发展中国家流向发达国家

。

(1)

根据以上一阶条件,同时结合Stein引理,可求解出家庭跨期消费的欧拉方程:

通过构建拉格朗日函数,并求解一阶最优化条件,可得:

s.t:

根据式(3),可求得以下关于金融资产的价格函数:

(4)

基于BIM的框架结构智能化审图技术拟将BIM与结构配筋图审核技术结合起来,打破传统的二维平面结构配筋图审核模式以实现三维可视化审图。该技术实现的途径是:将三维结构施工图模型转化为Revit模型-设置项目信息-读取施工图-审核框架梁、柱,通过调用已经建立好的数据库及人工输入的相关信息来完成数据交流,最终生成审核结果。主要的步骤如图1所示。

(5)

将式(5)代入式(4)可得:

苏丹草株高和干鲜比分别于孕穗期测定,每个小区重复10次;每个小区随机取2 m×2 m的样方进行齐地刈割,风干至恒重用于测定干草产量。将干草粉碎过筛(孔径0.5 mm)用于测定粗蛋白(凯氏定氮法)和全磷(氢醌-亚硫酸钠法)。

(6)

由式(6)可知,在封闭经济条件下,单个家庭对风险金融资产的需求与风险金融资产的预期收益正相关,与风险金融资产的收益波动率和风险金融资产与固定收益金融资产的相对价格负相关。

(7)

(8)

清末保皇派、革命派都在华侨聚居地创办报刊传播政治思想。革命党人黄馥生回忆在缅甸向华侨筹款,“回溯缅甸华侨从1906年在仰光组织中国同盟会以来,至1923年为止,整整十七年时间捐款不断”。[18]华侨踊跃捐款,得益于革命派在南洋地区的宣传。“革命党人为了揭露保皇会的阴谋,唤醒华侨,在仰光创办《觉民日报》”。[19]1908年,《时事画报》发起童谣征文,征文时间仅短短两月,投稿者中除广东本地读者外,也有来自南洋的读者。[20]仅凭署名虽无法判断“南洋”读者的真实身份,但至少可以见出南洋华侨对岭南报刊的认可与参与。

(9)

联合式(7)和式(9)可得:

第一,建设社会主义核心价值体系,更有利于增强社会主义意识形态的吸引力和凝聚力。胡锦涛指出:社会主义核心价值体系是根源于民族优秀文化和社会主义先进文化并吸收人类文明成果发展起来的,是我国社会主义文化的引领和主导,决定着中国特色社会主义的发展方向,是兴国之魂。它以马克思主义指导思想,中国特色社会主义共同理想,以爱国主义为核心的民族精神和以改革创新为核心的时代精神,社会主义荣辱观四项,构成其基本内容。它以倡导富强、民主、文明、和谐,倡导自由、平等、公正、法治,倡导爱国、敬业、诚信、友善的社会主义核心价值观的培育和践行为其建设的主要任务。它要求牢牢掌握意识形态工作的领导权和主导权,壮大主流思想舆论。

论坛上,工锅所林欣、中能国信曲云鹤、申欣环保王薇、燃气设计院丁新龙、航天智慧能源郭甲生、燃气集团任兴超等7位专家围绕锅炉低氮燃烧前沿技术与发展方向、锅炉低氮提标改造案例情景及商业模式、改善上海天然气供应和营商环境等议题作了专题报告,分享了各自专业领域的探索和实践。市能效中心副主任魏玉剑介绍了工业燃气锅炉低氮排放技术路线,并就相关政策与现场观众互动交流。

(10)

因为方差矩阵D是半正定的,所以有:

(11)

(三)理论模型的结论

根据式(11)讨论一国风险金融资产成本和投资者保护水平对该国金融资产净流出的影响。

1.当g国的风险金融资产成本与世界的风险金融资产成本相同时(即α

=α

)

2.当g国的投资者保护水平与世界的投资者保护水平一致时(即β

=β

)

其中,w为全球层面的变量。结合市场出清条件,式(8)可转化为:

四、金融竞争力与国际收支结构可维持性:基于跨国面板数据的经验分析

资本成本(COC)。理论分析表明,由资本丰裕度和金融业经营效率等要素禀赋决定的金融资产成本越低,则该国金融资产的比较优势和国际竞争力越强,资本净输出越多,表现在国际收支账户上就是资本和金融账户的赤字越少或盈余越多。数据来自 《IMD世界竞争力年鉴》。

(一)变量选取和数据说明

1.被解释变量

保障500kV变电站二次设备安全可靠运行的措施分析………………………………………………………… 鲁力(1-99)

金融资产净输出(FANE)。该指标反映了一国金融竞争力,对国际收支结构可维持性发挥举足轻重的作用。金融发达国家通过输出高质量金融资产吸引资本流入来为经常账户融资(表现为对外净负债的累积);而不发达国家则输入金融资产,向发达国家提供资本(表现为对外净资产的累积)。

中国特色社会主义道路、中国特色社会主义理论体系以及中国特色社会主义制度,三者是内在的统一,从实践、理论和制度不同维度阐释了中国特色社会主义。对此,十八大报告强调指出:高举中国特色社会主义伟大旗帜,最根本的就是要倍加珍惜、始终坚持、不断发展中国特色社会主义道路、中国特色社会主义理论体系以及中国特色社会主义制度。

或许有人质疑,金融资产净输出同时也就是对外负债的增加,以金融资产净输出作为金融竞争力的代理指标,是否会得出发生债务危机的国家金融竞争力反而更强这种有悖常识的结论。笔者认为,这种怀疑的理由不能成立。首先,金融资产净输出与净外债不能划等号,外债仅包括有偿还责任的负债,金融资产净输出还包括不需偿还的权益。其次,外债有约定的偿还期,更重要的是其偿还具有刚性;金融资产(如美元)则没有约定偿还期,其偿还是通过对黄金、其他货币或商品劳务兑换来实现,违约不是表现为不能偿还,而是表现为持有者手中的货币资产贬值被套。比如虽然持有者可以将美元转让出去,但A国的售出就是B国的购入,国际社会作为一个整体是无法摆脱这部分过多美元的,所以其偿还缺乏刚性。另外,因为国际货币所具有的自我强化机制,一旦贬值(在一定限度内),持有该货币的他国出于自身利益的考虑,会出来托市以避免外汇储备进一步贬值,所以国际货币发行国违约引发货币危机的风险相对较低,一旦发生程度也较轻。对国际货币发行国来说,它能否不断输出本币资产,提高本币在国际储备市场的份额,本币资产的国际竞争力无疑是一决定因素。其实,即使对本币不是国际货币的国家(如希腊)来说,净外债增加会不会引起国际收支危机,除了取决于财政赤字、通胀和国际收支状况等基本面之外,该国金融竞争力也是一个重要的影响因素,如该国以往在国际金融市场上信誉良好,经济基本面尚可,就有可能通过扩大举债(输出本国金融资产)来渡过难关。总之,不管是借外债还是本币和股权输出,也不管是国际货币发行国还是债务国,金融竞争力都是支撑本国对外负债水平和国际收支结构可维持性的重要因素,国际货币的发行国尤然。所以金融资产净输出作为金融竞争力的代理变量是经得起推敲的。

在当下这种劳务派遣制度中,雇佣关系不够明确,多数没有签订劳动合同,一旦出现伤亡事故,维权难度大,对打工者及其家庭来说,就是重大打击。不但会造成家庭返贫,也会给当地政府带来不小的负担。

传统研究外部失衡及其调整机制的文献主要采用经常账户跨期优化分析方法,分析微观主体跨期消费最优决策对经常账户余额的影响,这种方法没有考虑到由于各国定价货币不同,汇率波动会影响一国对外净资产价值的“估值效应”,结论对现实的解释能力大打折扣。然而受数据限制,“估值效应”无法量化。针对这一问题,Lane和Milesi-Ferretti

通过对145个国家1970—2018年对外资产和对外负债数据的估计,计算并得到了国际投资净头寸的准确数据,克服了传统估计标准忽略“估值效应”不足的问题。因此,本文采用他们创建的External Wealth of Nations数据库的数据,

并借鉴吴珍胜

的计算方法,设计了新兴市场国家的金融资产净输出作为本文的被解释变量。其中,金融资产净输出的计算公式如下:

FANE

=[(PEL

+DL

+FDL

)-(PEA

+DA

+FDA

)-RS

]/GDP

(12)

其中, PEL(Portfolio Equity Liabilities)为权益负债组合;DL(Debt Liabilities)为债务;FDL(Financial Derivatives Liabilities)为金融衍生品负债;PEA(Portfolio Equity Assets)为权益资产组合;DA(Debt Assets)为债务资产;FDA(Financial Derivatives Assets)为金融衍生品资产;RS(FX Reserves Minus Gold)为外汇储备减去黄金。

2.解释变量

医学人文精神的缺失,不仅是医学问题,更是社会问题,说到底是医学教育问题。高等医学院校是培育生命健康使者的摇篮,承载着为社会培养和输送“又红又专”高级医务人才的崇高职责与使命。一方面,培养医学生具备深厚的专业知识与救助技能,有能力为广大患者解除病痛、救死扶伤;另一方面,培育医学生的“大爱”精神和“仁者”情怀,热爱生命健康事业,造福人类。由此决定了科学精神和人文精神在高等医学院校人才培养中的“双引擎”地位。

根据理论分析,金融资产贸易源于各国资源禀赋差异,资源禀赋差异形成比较优势,比较优势决定一国金融竞争力,后者决定一国金融资产国际贸易的格局,进而决定了国际收支结构可维持性和资本账户开放的可维持性。资源禀赋差异不仅表现在资本成本的高低,还体现在由法律制度、社会信用环境和金融政策等要素构成的投资者保护水平上。上述资源禀赋对金融资产净输出的影响是经验研究关注的重点。由于新兴市场国家正处于制度剧烈变迁时期,投资者保护水平提高产生的边际效应较大,因而研究广义的投资者保护水平对国际收支结构可维持性影响时,新兴市场国家或许更具有代表性,所以本文以可获得有效数据的25个新兴市场国家1989—2018年的年度数据

作为原始样本。

投资者保护指数(INDEX)。一国的投资者保护环境也是该国金融竞争力的重要组成因素,会对金融资产净输出产生重要影响。所以本文采用IMD世界竞争力排名数据库中的资本成本指标,

同时参考许涤龙

与李正辉和万晓飞

的研究成果,选取如下指标构建投资者保护指数,如表1所示。

存贷利差(IRS)。本文还选取了存贷利差作为金融约束政策的衡量指标。赫尔曼等

认为,传统的价格型金融约束政策是政府通过直接确定存贷款利率,或者上下限、区间,把利率控制在瓦尔拉均衡水平之下,为金融部门和生产部门创设租金。

如果仅控制存款利率,贷款利率放开,则租金全部归银行所有;如果不仅控制存款利率,贷款利率也压到低于均衡利率,则企业可以得到比正常利率水平低的贷款,一部分原归银行的租金转移给借款企业。利率管制条件下,存款利率压得越低,利差越大,意味着银企得到的租金越多,存户损失越大。租金体现金融约束政策的本质特征,是理解金融约束理论的关键。在标准的金融约束理论模型中,仅存户利益受损,但实际上利率也是股市定价的基准,低利率抬高了股票发行价,为上市公司创租。因此,本文以存贷利差作为衡量租金和金融约束政策的代理变量。其计算公式为:存贷利差=代款利率-存款利率,数据来自《IMD世界竞争力年鉴》。

3.控制变量

参考朱冰倩和潘英丽

与王曦等

的研究,本文选取的控制变量包括:经济发展水平(lnGDPP,用人均GDP自然对数衡量),数据来自世界银行WDI数据库;汇率稳定性(ERS,用汇率波动衡量),数据来自《IMD世界竞争力年鉴》;对外开放度(OPEN,用外国公司获得国内公司控制权的难易程度衡量)和金融发展水平(DEV,用金融业发展指数衡量),数据来自IMF金融发展数据库。

(二)模型构建

综合以上分析,构建如下计量检验模型:

FANE

=β

+β

COC

+β

INDEX

+β

IRS

+β

X

+η

+φ

+ε

(13)

其中,i=1,2,…,N,表示国家,t=1,2,…,T,表示年份,X

为所有控制变量,η

为截面效应,φ

为时期效应,ε

为随机误差项,β

为待估参数。

(三)变量的描述性统计

各变量的描述性统计结果如表2所示。

由表2可知,本文使用的样本数量足够大,这可减少估计偏误。通过对原始数据进行描述性统计发现汇率稳定性和存贷利差存在异常值。为消除极值对研究结论稳健性可能产生的影响,对两者进行了缩尾处理。投资者保护指数的各分量取值范围均为1—10,以各指标在统计期内的标准差为权数加权平均,最终得到投资者保护指数的量化指标,数值越大代表投资者保护水平越高。

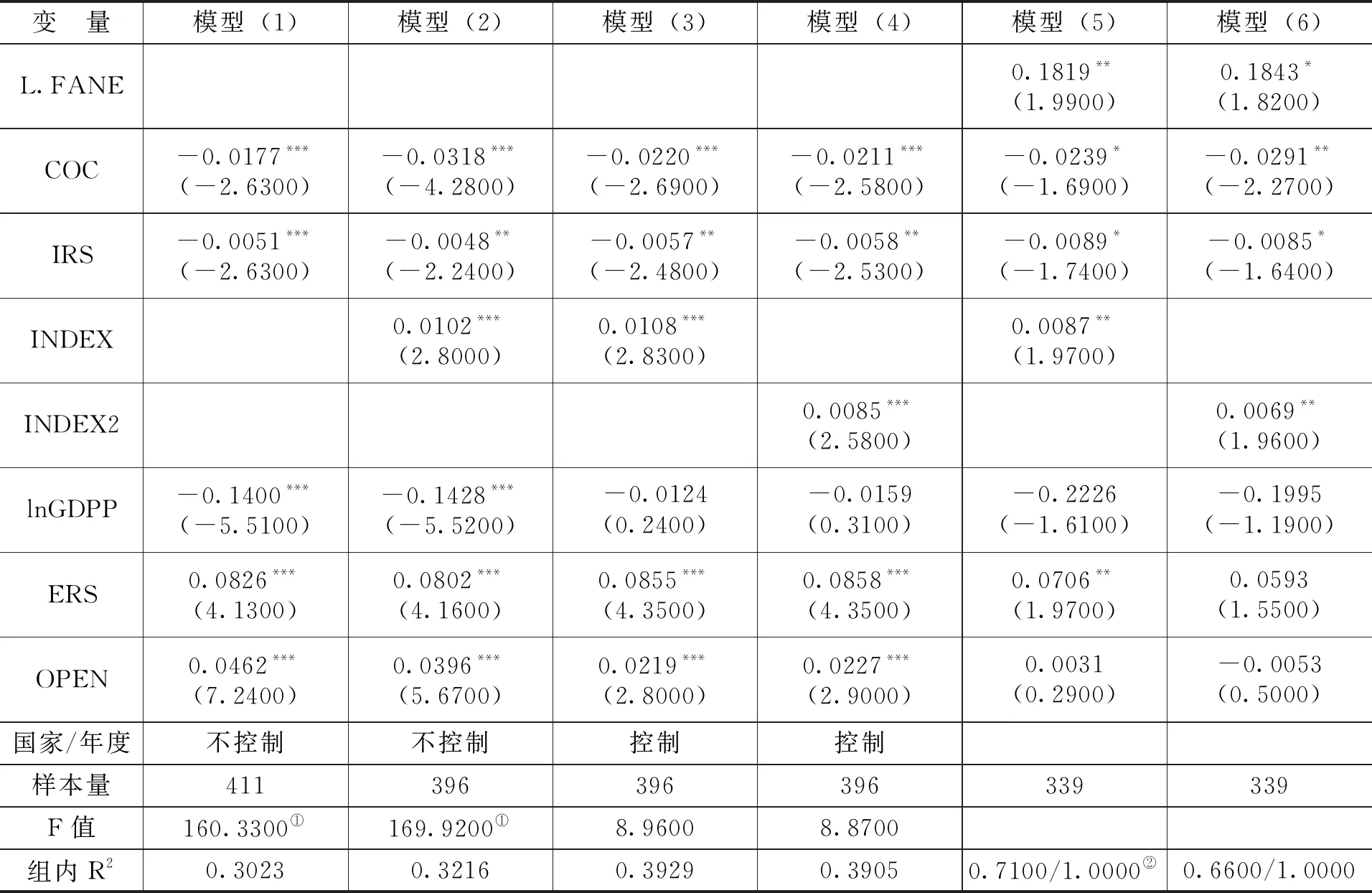

(四)基准回归分析和稳健性检验

1.基准回归分析

在实证分析部分,本文首先以新兴市场国家为样本,研究解释变量资本成本、投资者保护指数和存贷利差对金融资产净输出的影响,回归结果如表3所示。李正辉和万晓飞

在利用IMD世界竞争力数据进行模型估计时,采用了广义最小二乘法(GLS)来减少横截面数据造成的异方差和同期相关性。本文在表3的模型(1)和模型(2)中也采用这一方法估计随机效应模型下资本成本和存贷利差对金融资产净输出的影响。其中,模型(1)结果显示,资本成本每下降一个百分点,会使新兴市场国家的金融资产净输出增加0.0177个百分点;而存贷利差每下降一个百分点,会使金融资产净输出增加0.0051个百分点,且以上影响均在1%的水平下显著。模型(2)考虑了加入投资者保护指数后的情形。结果显示,投资者保护指数每提高1个百分点,金融资产净输出会增加0.0102个百分点,同时资本成本和存贷利差对金融资产净输出的影响依然显著。

2.稳健性检验

为了进一步控制时间因素和国别因素对金融资产净输出的影响,尽可能地缓解遗漏变量等导致的内生性问题,模型(3)在模型(2)的基础上采用双向固定效应模型进行回归检验。结果显示,在控制国别因素和时间因素的影响后,各主要变量系数的显著性和符号均未发生明显改变,同时模型的整体解释能力提升。考虑到公司内部治理机制中董事会能否发挥有效的监督作用也可能是评价投资者保护状况的重要维度,因此,在模型(4)中重新构造投资者保护指数INDEX2,

考察其对金融资产净输出的影响,结果显示本文的研究结论稳健。此外,由于被解释变量金融资产净输出可能存在时滞特征,因此,在模型(5)和模型(6)中进一步考虑加入滞后期被解释变量的情况,并使用动态面板GMM重新进行估计,克服模型中可能存在的内生性问题。结果显示,资本成本和存贷利差仍对金融资产净输出产生显著的负向影响,同时投资者保护指数对金融资产净输出的正向影响仍然显著。

(五)分组回归分析

由于G20国家的GDP 占全球经济的 85%,贸易额占全球的 80%,同时G20国家存在的全球失衡问题也与本文的研究十分契合。因此,表4进一步考察了G20国家样本和全部国家样本的资本成本、投资者保护指数和存贷利差对金融资产净输出的影响。由表4可知,总体看来,不论是否控制国家和年度效应,以及不管是在G20国家样本还是全部样本国家,仍然验证了本文之前的研究结论。

肖立晟和王博

指出,在全球化背景下,各国金融发展水平的高低会影响一国对外净资产水平。为避免遗漏变量对本文研究结论稳健性可能产生的影响,参考谭小芬等

的研究,表5考察了引入金融发展水平变量后不同样本情况下金融竞争力对金融资产净输出的影响情况。

本文按照各分组国家样本金融发展水平的中位数将样本国家分为高低两组,回归结果如表5所示。由表5可知,资本成本和存贷利差仍然对金融资产净输出具有负向影响,且其显著性均维持在1%—5%的水平。同时投资者保护指数对金融资产净输出的正向影响也依然显著。但与肖立晟和王博

的经验研究结论不同,无论在G20国家样本、新兴市场国家样本,还是全部国家样本,本文并未发现金融发展水平差异对金融资产净输出具有显著影响,这可能是因为金融发展水平中反映金融发展质量维度的,如投资者保护指数和金融约束政策指标已在本文中作为独立的解释变量被剥离出来,因此,影响不显著。

综上所述,本文通过经验分析证实了资本成本与金融资产净输出之间存在显著的负向关系,并且这种影响的大小和方向并不因模型、回归方法和样本选择的不同而产生根本性变化。这一结论也与本文理论模型的推导结果相吻合。因此,一国资本成本的上升(该国金融竞争力的下降),会导致该国金融资产净输出的减少或金融资产净输入的增加,进而对国际收支结构可维持性产生不利影响。同时,通过回归分析笔者还发现,投资者保护水平越高(金融竞争力越强),金融资产净输出越多。具体来说,如果一国有关投资者保护的法律制度和社会信用环境改善,反映广义投资者保护的金融约束政策中利率管制取消(存贷利差的缩小),则有利于吸引更多境外资金,在国际收支上表现为金融资产净输出的增加。反之,如果投资者保护体系不完善,境外投资者就会用脚投票离开该国市场,在国际收支上反映为金融资产净输出的减少。这种资本市场是缺乏国际竞争力的。如果贸然开放,不仅不会吸引外资流入,反而给资本外逃打开方便之门,使国际收支状况恶化。

五、评论性结论与政策建议

本文将Caballero的金融发展差异说应用于国际收支结构和资本账户开放可维持性研究,通过建立理论模型,分析开放条件下居民资产选择行为,推导出影响一国金融资产净输出的因素,并用跨国面板数据进行检验。研究表明,包括法律制度、社会信用环境和有关的金融政策构成的广义投资者保护机制是决定一国金融资产国际竞争力和净出口的主要因素,从而也是决定国际收支结构和资本账户开放可维持性的重要因素。对本币正走向国际化的新兴市场国家来说,金融资产净输出能力的强弱,关系到在遇到重大冲击时,资本账户开放和货币国际化的进程会不会出现反复,因而这是一个不容忽视的重要问题。

目前,中国GDP总额和进出口总额约占全球的15%,在世界经济中占有十分重要的地位,但作为金融竞争力重要衡量指标的人民币在全球外汇储备中的比重仅为2.01%(2020年1月IMF数据);人民币结算占全球贸易的份额仅为2.11%;人民币计价占全球金融交易的份额为3.59%

。显然,中国金融资产的输出能力与经济体量相比存在很大差距。为了改变上述现状,近年来中国在推进人民币国际化方面出台很多举措,但仍有一些短板需要补齐,其中一个就是资本市场的投资者保护机制不完善和金融约束政策。众所周知,20世纪80年代以后,国际资本流动取得了突破性进展,流动规模巨大,越来越脱离实体经济,且发展非常迅速,呈现证券化趋势,证券(以股票为主)成为国际资本流动的主要载体,股市及衍生品市场成为国际资本流动的主要渠道。股票的高流动性和市场的“羊群效应”决定了股市成为开放后一国金融安全网最薄弱的环节之一,而包括法律制度、社会信用环境和金融政策在内的广义的投资者保护机制作为资本市场的稳定器,对资产的收益风险、市场的稳定性和金融资产净输出有重大影响。但中国目前股市的投资者保护状况仍不适应开放的要求,法律环境和社会信用环境都不能令人满意;金融约束政策在股市很多地方都有所体现,股市存在“重融资、轻投资、轻回报”现象,这些都使投资者的合法权益得不到应有的保护,拖了资本账户开放和人民币国际化的后腿。如不从根本上改变,资本账户开放后若遇到严重的外部冲击,就可能引发资本外逃,人民币国际化的努力就可能遭遇挫折。因此,应把加强投资者保护和金融约束政策的退出提到人民币国际化的议事日程上来。据此笔者提出如下政策建议:

此规则下的密码可以不是一条连续的折线,可以是多条线段或折线。本文设计的限制规则如下:折线或线段至少经过两个点,所有线经过的点均不能重复,且必须经过所有背景图形的点。图6中左图由于一个点未被经过,故为不合法情况。图6中中图由于一个点被经过了两次,故为不合法情况。图6中右图为合法情况。

第一,如果说过去金融约束政策尚能起到支持国有企业改革、帮助上市公司迅速壮大、获取高储蓄动员能力、创造更多就业机会和保障社会稳定等积极作用。那么在今天,随着非国有企业越来越多地成为上市公司的主体,许多企业将股市融资作为快速致富的手段,通过虚假包装上市,高价IPO获取第一桶金,到解禁日再普遍减持,甚至清仓式减持,将从股市抽离的巨资转移到一二线城市炒房,加快房地产泡沫膨胀,既加剧了社会财富分配的不公,也背离了支持实体经济的目标。金融约束政策的负面效应日益凸显,到应该退出的时候了。

第二,近年来中国通过改革不合理的国际货币体系,在进出口中推广用人民币计价结算,建设人民币离岸金融中心,开放内地和香港股市连通渠道等途径,加快人民币国际化的步伐。毫无疑问,这些举措都非常正确和必要,同时也取得了显著的成效。但同时我们也应看到,如果没有金融竞争力的支持,这些举措的政策效果在达到一定程度后都会受制于金融竞争力条件的制约而难以扩大。从长远来看,人民币国际化应坚持市场导向,把着力点放在提高金融竞争力上,只有夯实这个基础,方能行稳致远。

第三,拔苗不能助长,根深才能叶茂。一国金融市场要想吸引更多的资本流入,必须在加强法律制度和社会信用环境建设等方面多下功夫,为投资者创造良好的外部环境,只有这样才能提高本国金融资产的国际竞争力,扩大金融资产净输出,增强国际收支结构可维持性和抵御风险能力。

[1] 姜波克,朱云高.资本账户开放和国际收支结构的可维持性[M].上海:上海财经大学出版社,2005:29-62.

[2] OBSTFELD M, ROGOFF K. The intertemporal approach to the current account[R]. NBER working paper No.4893,1994.

[3] FELDSTEIN M. The role of currency realignments in eliminating the US and China current account imbalances[J]. Journal of policy modeling, 2011,33(5):731-736.

[4] HIGGINS M, WILLIAMSON J G. Age structure dynamics in Asia and dependence on foreign capital[J].Population and development review, 1997,23(2):261-293.

[5] PARK D , SHIN K. Saving,investment, and current account surplus in developing Asia[R].Asian development bank economics working paper series No.158,2009.

[6] CORDEN W M. Global imbalances and the paradox of thrift[J]. Oxford review of economic policy, 2012,28(3):431-443.

[7] 田丰,徐建炜,杨盼盼,等.全球失衡的内在根源:一个文献综述[J].世界经济,2012(10):143-160.

[8] DOOLEY M P,FOLKERTS-LANDAU D,GARBER P. An essay on the Revived Bretton Woods System[R]. NBER working paper No.9971,2003.

[9] DOOLEY M P ,FOLKERTS-LANDAU D,GARBER P. The Revived Bretton Woods System[J] .International journal of finance & economics, 2004,9(4):307-313.

[10] FRANKEL J A,SCHMUKLER S,SERVEN L. Global transmission of interest rates:monetary independence and currency regime[J].Journal of international money and finance, 2004,23(5):701-733.

[11] FLOOD R, MARION N. Holding international reserve in an era of high capital mobility[R]. IMF working paper No. WP0262,2002.

[12] MCKINNON R, SCHNABL G. The east Asia dollar standard, fear of floating, and original sin[J]. Review of development economics, 2004,8(3):331-360.

[13] SVENSSON L. Trade in risky assets[J].The American economic review, 1988,78(3):375-394.

[14] WILLEN P. Incomplete markets and trade[R]. Federal reserve bank of Boston working paper series No.04-8, 2004.

[15] CABALLERO R J. On the macroeconomics of assets shortages[R].NBER working paper No.12753,2006.

[16] CABALLERO R J ,FARHI E ,GOURINCHAS P O. An equilibrium model of ‘global imbalances’ and low interest rates[J].The American economic review, 2008,98(1):358-393.

[17] MENDOZA E. Financial integration,financial deepness,and global imbalances[R]. NBER working paper No.12909, 2008.

[18] 雷达,赵勇.中美经济失衡的性质及调整: 基于金融发展的视角[J].世界经济,2009(1):62-71.

[19] 徐建炜,姚洋.国际分工新形态、金融市场发展与全球失衡[J].世界经济,2010(3): 3-30.

[20] 茅锐,徐建炜,姚洋.经常账户失衡的根源——基于比较优势的国际分工[J].金融研究,2012(12):23-37.

[21] 范从来,邢军峰.全球失衡的新解释:“资产短缺”假说[J].学术月刊,2013(2):82-89.

[22] CABALLERO R J ,FARHI E,GOURINCHAS P O. The safe assets shortage conundrum[J]. The journal of economic perspective, 2017,31(3):29-45.

[23] FRANKEL J. Global imbalances and low interest rates:an equilibrium model vs. a disequilibrium reality [R] Harvard university faculty research working papers series RWP06-035,2006.

[24] OBSTFELD M, ROGOFF K. Global imbalances and the financial crisis: products of common causes[R]. Paper prepared for the Federal Reserve Bank of San Francisco Asia Economic Policy Conference,2009:18-20.

[25] 肖立晟,王博.全球失衡与中国对外净资产:金融发展视角的分析[J].世界经济,2011(2):57-86.

[26] 佟家栋,云蔚,彭支伟.新型国际分工、国际收支失衡与金融创新[J].南开经济研究,2011(3):3-19.

[27] IMF. 2018 external sector report: tackling global imbalances amid rising trade tensions [EB/OL]. (2018-07-19) [2019-06-17].https://www.imf.org/en/Publications/ESR/Issues/2018/07/19/2018-external-sector-report 2018.

[28] TAN Z B,YAO,Y,WEI S J. Financial structure, corporate savings and current account imbalances[J].Journal of international money and finance, 2015,54(6):142-167.

[29] 蔡兴.制度质量、金融发展与全球失衡[J].国际贸易问题,2018(8):163-174.

[30] CHINN M, ITO H. Current account balances, financial development and institutions: assaying the world saving glut[J].Journal of international money and finance, 2007,26(4): 546-569.

[31] CHINN M D. The once and future global imbalances? interpreting the post-crisis record [EB/OL]. (2017-08-26)[2019-06-17].https://www.ssc.wisc.edu/~mchinn/Imbalances_JacksonHole2017.pdf.

[32] AHREND R ,SAIA A,SCHVELLNUS C. The demand for safe assets in emerging economies and global imbalances: new empirical evidence[J]. The world economy, 2018, 41(2):573-603.

[33] 王思卿,梅冬州.再探“卢卡斯之谜”——基于分类资本流动的实证检验[J].金融经济,2020(1):29-42.

[34] LA PORTA R,LOPEZ-de-SILEIFER F,SHLEIFER A,et al. Investor protection and corporate governance[J]. Journal of financial economics, 2000,58(1-2):3-27.

[35] COLEMAN J S. Social capital in the creation of human capital[J]. American journal of sociology,1988, 94 (S):95-120.

[36] BIGGART N W, CASTANIAS R P. Collateralized social relations: the social in economic calculation[J]. American journal of economics and sociology, 2001,60(2):471-500.

[37] SHLEIFER A , WOLFENZON D. Investor protection and equity markets[J].Journal of financial economics, 2002, 66(1):3-27.

[38] 丁骋骋.金融体系结构差异与国际收支失衡[M].上海:复旦大学出版社,2009:111-119.

[39] LANE P R, MILESI-FERRETTI G M. The external wealth of nations revisited:international financial integration in the aftermath of the global financial crisis[J]. IMF economic review,2018, 66 (1):189-222.

[40] 吴珍胜.基于金融竞争力视角的货币国际化研究[D].厦门:厦门大学,2013:80.

[41] 许涤龙.金融竞争力中的核心问题[J].中国国情国力,2007(10):21-23.

[42] 李正辉,万晓飞.金融生态国际竞争力促进经济增长的实证分析[J].金融研究,2008(4):199-206.

[43] 托马斯·赫尔曼,凯文·穆尔多克,约瑟夫·斯蒂格利兹.金融约束:一个新的分析框架[C]//青木昌彦,金滢基,奥野-藤原正宽.政府在东亚经济发展中的作用——比较制度分析.北京:中国经济出版社,1998:183-235.

[44] 朱冰倩,潘英丽.资本账户开放度影响因素的实证分析[J].世界经济研究,2015(7):14-23.

[45] 王曦,陈中飞,王茜.我国资本账户加速开放的条件基本成熟了吗?[J].国际金融研究,2015(1):70-82.

[46] 谭小芬,李源,苟琴.美国货币政策推升了新兴市场国家非金融企业杠杆率吗?[J].金融研究, 2019 (8): 38-57.

[47] 雷达,马骏.货币国际化水平的影响因素分析——来自国家层面多边数据的经验证据[J].经济理论与经济管理,2019(8):45-59.