个人所得税子女教育费用专项附加扣除的优化思考

——一项基于2015年CGSS数据的模拟研究

2022-10-04肖建华谢璐华

肖建华,谢璐华

(江西财经大学 财税与公共管理学院,江西 南昌 330013)*

一、引言与文献综述

个人所得税在调节居民收入差距与促进共同致富方面发挥着重要作用,我国一直以来非常重视个人所得税的功能发挥。2018年我国实施了新一轮的个人所得税制改革,将一般性扣除费用由3500元提高至5000元,还增设了包括子女教育、继续教育、大病医疗、住房贷款利息或住房租金、赡养老人费用在内的专项附加扣除。此外,2022年增设了3岁以下婴幼儿照护专项附加扣除政策。系列政策下,居民税负普遍下降,改革红利获得感大为增强。然而,随着我国社会的进一步发展及人口结构的变化,未来家庭育养成本及育养子女的数量会发生变化。因此,未雨绸缪,提前做好应对是当前社会关注的焦点。个人所得税作为具有优良调控功能与信号功能的政策工具之一,理应在其中发挥积极作用,其费用扣除标准调整与优化也日渐提上日程。有学者认为,我国个人所得税改革方向宜在基本费用扣除等普惠性改革措施基础上,向各项专项附加扣除的制度优化转变。也有学者认为,由于在专项费用扣除项目中,子女教育费用扣除政策的受惠面居于首位,占家庭总支出高达21.62%,调整与优化子女教育费用扣除标准不仅可以有效减轻家庭负担,降低家庭子女的育养成本,更有利于持续释放改革红利,促进社会公平。

从文献梳理来看,对于现有子女教育费用专项附加扣除的研究,目前主要围绕扣除标准设定、政策公平目标实现来展开。从扣除标准来看,有学者认为,子女教育费用扣除标准的设定要进行指数化调整。也有学者主张子女教育费用扣除应根据教育阶段的不同,实施不同的标准;吴旭东等(2019)也认同这种观点,但认为子女教育费用扣除应将学前教育的扣除标准设定为最高。彭海艳、程北南(2021)也认为,应适当提高子女教育附加扣除标准,但需要拓宽子女教育扣除年龄。而从扣除政策的公平目标实现来看,专项扣除标准的增加客观上会使得居民收入增长,并进而增进居民的社会福利水平。但是这种福利水平的增进程度取决于居民收入差距所带来的福利损失。具体而言,专项附加扣除等政策降低了平均税率,在增强效率的同时削弱了公平;子女教育费用和赡养老人费用专项附加扣除并未强化个人所得税收入再分配效应;专项附加扣除政策对收入再分配效应具有逆向调节作用。

综观已有研究,子女教育费用扣除的政策引导和税收优惠具有积极的经济与社会意义,但当前子女教育费用扣除标准仍需进一步地优化。现有研究存在两方面的不足:一方面,更多聚焦于采用定性研究方法提出改革建议,缺少对改革方案效果的量化研究;另一方面,整体测算专项附加扣除政策效应居多,低估了对子女教育费用单项专项附加扣除政策的经济效应。因此,本文结合2015年CGSS数据,将子女教育费用扣除从专项附加扣除中剥离,单独考察该政策的经济效应;并采用一般均衡模型考察该政策的收入分配效应与居民福利效应;从而基于子女教育的各个阶段,提出子女教育费用扣除的优化方案,旨在为政策改革与完善提供量化依据。

二、数据基础和方法选择

(一)数据基础

参考刘蓉、寇璇(2019)的做法,在对劳动收入提取和专项附加扣除数据识别时,选用2015年CGSS数据,并对数据作如下处理:第一,依据问卷中问题A8b有关个人全年收入的信息,得到个人的劳动收入情况,并剔除收入缺失的样本、剔除在校学生的样本,将2014年的劳动收入进行平均货币工资指数化处理转为2018年的数据。第二,参考世界银行标准对收入水平进行区分,设定年收入处于2.5万元至25万元(含)之间为中等收入居民组(HHM);2.5万元以下(含)为低收入居民组(HHL);25万元以上(不含)为高收入居民组(HHG)。第三,具体各项专项附加扣除的信息识别方法如表1所示。处理后最终得到5234个有效样本。

表1 各项专项附加扣除的信息识别方法

(二)子女教育费用扣除标准设定

根据研究目标设定六种情形:一是只将基本费用扣除设为每年每人6万元,用税制一表示。二是在税制一的基础上,增设继续教育、大病医疗、住房贷款利息、住房租金、赡养老人五项专项附加扣除,用方案一表示。三是在税制一的基础上,增设继续教育、大病医疗、住房贷款利息、住房租金、赡养老人、子女教育六项专项附加扣除,用方案二表示。四是在方案二的基础上,考虑未来子女的育养成本及家庭子女人数,区分为义务教育与非义务教育的扣除标准,将义务教育阶段的标准设定为每个子女每年12000元,非义务教育阶段每个子女每年14400元,用方案三表示。五是在方案二的基础上,将子女教育专项附加扣除标准提升至每个子女每年14400元,用方案四表示。六是将学前教育阶段和高中教育阶段每个子女设定为每年18000元,义务教育阶段为每个子女每年12000元,高等教育阶段为每个子女每年24000元,用方案五表示。各方案具体如表2所示。

表2 微观模拟方案设定说明

(三)实证方法

1.MT指数。MT指数主要是用来衡量收入差距和再分配效应,其具体测算方法如下:

=-

(1)

(2)

其中,为收入再分配效应,依据基尼系数的计算得出。指数为正值,表明个人所得税税收再分配效应为正,值越大,表明其税制优化越能够有效改善居民收入差距;指数为负值,表明其税制优化调节居民收入分配效应较差。基尼系数中为税前的基尼系数,为税后的基尼系数。为组别,为各个分组的人口占比,为各个分组的收入占比,为各个分组累计收入的占比。其中,>04表示收入差距较大。

2.CGE模型。第一步,主要是利用2015年CGSS中的居民劳动收入识别出低、中、高收入群体。第二步,制作包含三类居民群体的SAM表,利用GAMS软件进行CGE模型的构建,并模拟子女教育费用扣除优化产生的福利变动。第三步,构建CGE模型主要模块,具体包括生产与贸易、企业、居民、政府、市场均衡等,如表3所示。第四步,通过模拟不同子女教育费用扣除方案下,目标居民的个人所得税税款缴纳情况,相应调整各个方案下模拟的直接税金额,测算不同子女教育费用附加扣除方案下的个人所得税税率,根据CGE模型进行福利改进测算。通常采用EV指标对各群体的福利水平进行度量。

表3 分模块的CGE模型汇总

三、实证结果分析

(一)样本描述性分析

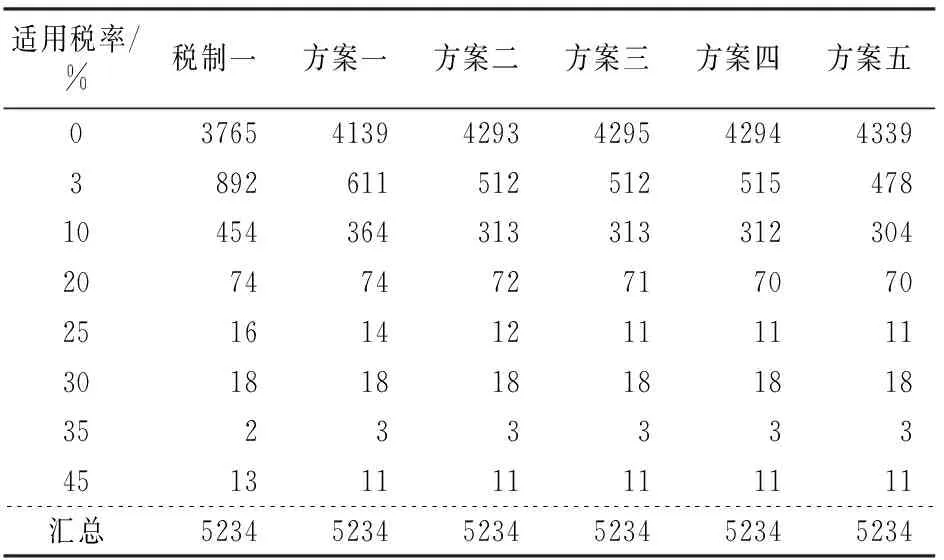

不同情景下,按照不同税率归集的样本分布情况如表4所示。首先,在税制一的基础上增加专项附加扣除,总体上有效减轻了居民个人所得税负担,不缴纳个人所得税的人群数量增加较多,适用各级税率的人群都有所减少,适用3%和10%税率的人数量下降明显,显然,中低收入人群的个人所得税负担有所缓解。其次,对比方案一和方案二,不缴纳个税的居民增加154人,适用3%税率的人数减少99人,适用10%税率的人数减少了51人,适用其余税率的人数没有显著变化,初步判定增加子女教育费用扣除能够强化居民个人所得税的减税效果,尤其是中低收入群体。最后,对比方案三至方案五,方案五不缴纳个人所得税的人数最多,为4339人,相比方案二增加46人,适用3%税率的人数为478人,相比方案二减少了34人,适用10%税率的人数为304人,相比方案二减少了9人;方案三和方案四的人数变化不大。初步判断教育阶段的费用扣除标准越细化,中低收入群体减税效果更显著。

表4 不同情景下样本量分布情况

综上,子女教育费用扣除制度的调整,能够带来居民收入分配状况的改变,但这种改变是否会缩小居民收入差距并增加居民福利,需作进一步分析。

不同类别的专项附加扣除的受惠情况如表5所示。子女教育费用扣除受惠面为39.40%,排名第一。可见,作为专项附加扣除项目中受惠面第一的项目,子女教育费用扣除标准的优化对居民的改革红利获得感具有积极意义。

表5 不同类别专项附加扣除项目的受惠情况

(二)子女教育费用扣除标准不同情形下的居民收入与居民总福利情况

不同子女教育费用扣除标准方案下,人均可支配收入、基尼系数、MT指数、整体消费改进程度和整体福利改进程度如表6所示。

1.从基尼系数来看。税制一至方案五的基尼系数数值依次递增。其中,税制一的基尼系数数值最小,为0.4406;方案五的基尼系数数值最大,为0.4428。可见,税制一至方案五的扣除力度不断加大的同时,基尼系数依次上升,但上升幅度较小,这说明子女教育费用扣除对纵向公平会产生微弱负效应。此外,所有情形下基尼系数均大于0.4,这表明居民收入差距较大,个人所得税的再分配效应需要继续优化。

2.从MT指数来看。MT指数均为正,相比居民税前收入情况,子女教育费用扣除对居民收入分配格局优化产生了积极作用;但引入专项附加扣除和子女教育费用扣除制度对个人所得税的收入再分配作用有轻微抵消作用,可能的原因在于减税效应强化了个人所得税税率的累退性。

3.从整体福利情况来看。方案一至方案五的整体福利水平依次提高,其中方案一的整体福利改进程度最小,为0.0044;方案五的整体福利改进程度最大,为0.0090。结合表4可知,子女教育费用扣除标准变动对居民福利水平提升的路径十分清晰,即子女教育费用扣除制度引发了个人所得税平均税率的变化,从而影响了居民可支配收入的改变,进而引起了居民消费水平的变化与效用变化,最终引起了居民福利水平的变化。然而,这种影响路径并非单一路径,而是与经济的一般均衡过程同步进行,需进一步借助一般均衡模型进行分析。

表6 不同子女教育费用扣除标准方案下 整体收入情况与总体居民福利情况

不同子女教育费用扣除方案所带来的整体收入差距和总体居民福利变化情况如图1所示。一方面,居民可支配收入的增长趋势和整体社会消费情况的趋势相吻合(也即图1中代表二者的含义曲线重合),表明子女教育费用附加扣除带来减税效应能够有效增强居民消费能力。同时,所增加人均可支配收入、整体消费和整体福利曲线变化趋势一致,说明通过子女教育费用扣除政策落实,能够有效增加居民的可支配收入,带来居民消费意愿增强,进而带动居民整体福利的提升。另一方面,MT指数呈现下降的趋势,说明子女教育费用扣除制度在一定程度上拉大了收入差距,弱化了个人所得税的收入再分配效应,与人均可支配收入增加带来居民福利增进的速率对比,收入差距带来居民福利下降的速度极其缓慢,居民收入水平提高带来的居民福利增进能够补偿收入差距带来的居民福利损失。

图1 子女教育费用扣除、整体收入差距与总体居民福利变化

综上,子女教育费用扣除政策扩大了居民收入差距,但有效增进了居民总体福利;子女教育费用扣除标准的提高以及按照教育阶段的不同细化扣除标准,会持续弱化收入再分配效应和强化居民福利效应。

(三)子女教育费用扣除不同情形下的分组收入情况和居民福利

为进一步考察子女教育费用扣除政策对不同收入水平的居民群体的收入和福利的影响,将居民收入划分为低收入群体(HHL)、中等收入群体(HHM)和高收入群体(HHG)并进行模拟分析。不同子女教育费用扣除方案下,各个收入群体的人均可支配收入、基尼系数、MT指数和福利水平改进情况如表7所示。

表7 不同子女教育费用扣除标准方案下 分组收入情况与分组福利情况

从低收入群体来看,在方案二至方案五中,低收入群体的可支配收入始终稳定在1.517万元,基尼系数始终为0.1104,MT指数始终为0。其原因在于,基本费用扣除(税制一)将低收入群体的绝大部分排除在缴纳个人所得税的范围之外,子女教育费用扣除政策对低收入群体的调节作用极为有限,不影响低收入群体的可支配收入和收入差距。同时,在方案二至方案五中,居民福利水平依次提高,其中方案二的福利改进提高至0.6817%,方案五的福利改进提高至0.9153%,说明子女教育费用扣除政策能够有效提升低收入居民的福利水平。

从中等收入群体来看,子女教育费用扣除政策为中等收入居民带来了减税效应,相较于方案一,方案二至方案五的可支配收入均有所增加,从方案二的5.7771万元提高到方案五的5.7984万元。同时,在方案一至方案五中,方案一的基尼系数最小,为0.3145,MT指数最大,为0.0061;方案三和方案四的基尼系数分别为0.3156和0.3157;方案二与方案五的基尼系数一致为0.3155,说明子女教育费用扣除政策削弱了中等收入居民的收入再分配效应。再次,方案一至方案五的福利水平依次提升,福利改进程度从方案一的0.4399%提高至方案五的0.8988%,说明子女教育费用扣除政策提高了居民可支配收入,进而提升了中等收入居民的福利水平,且能够弥补收入差距扩大带来的福利损失。

从高收入群体来看,相比税制一,方案一至方案五的人均可支配收入均有所下降,其中税制一的可支配收入最多,为56.9074万元;方案五次之,为56.528万元;方案一最少,为56.2431万元。但子女教育费用扣除政策实施下,高收入群体的税后收入水平有所增加。此外,方案一至方案五的MT指数具有增长趋势,方案一的MT指数为0.0779,方案五的MT指数为0.0790,说明子女教育费用扣除标准的调整与优化能缩小高收入群体的收入差距。同时,方案一至方案五的福利水平呈现上升趋势,方案一的福利改进程度为0.4319%,方案五的福利改进程度提升至0.8825%,福利水平有所上升,说明收入水平的上升和收入差距的改善都能增强高收入群体的福利。

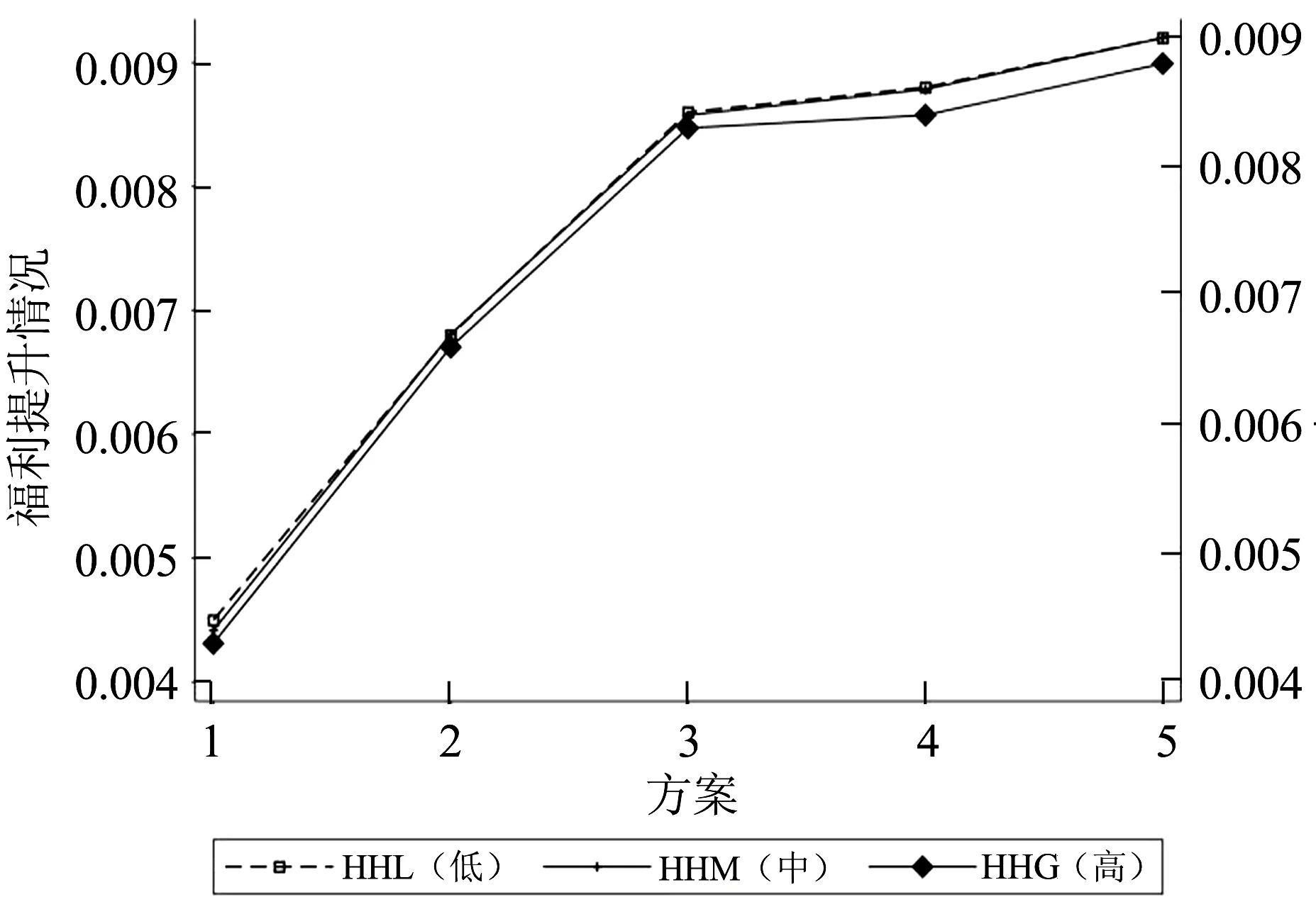

子女教育费用扣除标准调整和优化下,各个分组的收入水平变化情况如图2所示。从图2可知,HHM曲线位置最高;HHL曲线是一条数值为0的水平线;HHM曲线值均在0以上,且呈现递增的趋势;HHG曲线值均低于0,且呈现上升趋势。说明子女教育费用扣除的优化会不断提升中等收入群体和高收入群体的可支配收入,子女教育费用扣除标准的优化带来的减税效应没能惠及低收入群体,中等收入群体的收入水平提升幅度最大。

图2 子女教育费用扣除标准调整对分组收入水平的影响

随着子女教育费用扣除标准的不断提升和子女教育费用扣除依据教育阶段不断细化,不同收入群体的收入差距变化情况如图3所示。从图3可知,HHL曲线是数值为0的水平线,表明子女教育费用扣除制度的优化并未扩大低收入群体的收入差距;HHM曲线位置略高于HHL曲线,说明中等收入群体的MT指数大于低收入群体,呈现缓慢下降的趋势,随着子女教育费用扣除标准的持续提升和细化会不断削弱中等居民的收入再分配效应。HHG曲线位置远高于HHM曲线,也即高收入群体的MT指数大于中等收入群体,呈现缓慢上升的趋势,表明随着子女教育费用扣除标准的持续提升和细化,高收入群体的收入差距会不断缩小,进而收入再分配效应不断增强。

图3 子女教育费用扣除标准调整对分组收入差距优化的影响

随着子女教育费用扣除标准的不断提升以及依据不同教育阶段的费用扣除标准,对不同收入群体的福利水平的影响情况如图4所示。从图4可以看出,HHM曲线位置高于HHG曲线,HHG曲线位置最低。其具体的含义是,不同收入群体的福利效应随着子女教育费用扣除标准的持续提升和细化会不断增强,高收入群体的福利水平提升程度最大,低收入群体的福利改进程度次之,中等收入群体的福利改进程度最小。可能的解释是,收入水平的提高会提高居民的福利水平,收入水平的下降会降低居民的福利水平;收入差距扩大会带来居民福利损失,收入差距收敛会带来居民福利减弱;收入水平变动与收入差距变动对居民福利产生相反方向的影响时,则取决于收入水平带来的福利效应和收入差距变动带来的福利效应哪个更强。因此,子女教育费用扣除标准的调整和优化能够有效提升居民福利水平。中等收入群体的福利增进最多,低收入群体的福利增进最少,在诸多优化方案中,方案五的福利效应最佳。

图4 子女教育费用扣除标准调整对分组福利水平的影响

四、主要结论与政策启示

以上研究发现:子女教育费用扣除制度扩大了收入差距,但收入水平提高带来的福利增进能够弥补收入差距造成的福利损失,整体福利水平得到提高。同时,制度的优化明显增加了中等收入群体的可支配收入,略微增强了高收入群体的可支配收入,对低收入群体的可支配收入无影响,收入水平提升对福利改进作用较强。另外,制度的调整加大了中等收入群体的收入差距,缩小了高收入群体的收入差距,对低收入群体收入差距调节无影响,收入差距扩大造成福利损失影响较小。研究还发现,方案五的居民福利改进最大,说明子女教育费用扣除标准的调整依据教育的不同阶段设置不同的扣除费用具有一定的可行性。

基于实证结论,得到如下政策启示:第一,应结合子女教育费用扣除额度调整,细化不同教育阶段的费用扣除标准,降低子女育养成本,提高居民改革红利获得感。鉴于方案三至方案五提升了子女教育费用扣除额度,进一步降低了子女的教育费用,可以使得子女教育等相关育养投入成本下降,能够有效提高居民福利水平。同时,无论是区分义务教育和非义务教育两个阶段扣除的方案三,还是区分学前教育至高等教育五个阶段扣除的方案五,都能有效增加居民福利,其中方案五效果最佳。因此,可参考方案五调整为学前教育阶段和高中教育阶段每个子女每年18000元,义务教育阶段为每个子女每年12000元,高等教育阶段为每个子女每年24000元。以进一步降低子女的育养成本,提升子女人力资本投资意愿和家庭的生育意愿,从而提升居民的整体福利水平。第二,根据不同收入水平群体的特点,持续完善个人所得税政策,缩小收入差距以增加居民福利。鉴于子女教育费用扣除增加了居民福利却弱化了中低收入群体的再分配效应,要继续提高个人所得税的征管水平,准确掌握子女教育费用扣除的真实情况,加强对高收入群体收入的监管,增强对高收入非劳动收入个人所得税调节作用。在此基础上,优化个人所得税纳税单位,准确衡量家庭成员的关系和家庭收支水平情况,把握家庭子女教育费用真实情况,增加特殊家庭的子女教育费用扣除政策,进一步增强中低收入居民的福利效应。此外,结合纳税人的实际教育支出的地区和城乡差异,持续增强子女教育费用专项附加扣除的灵活性,增强城乡和区域的收入再分配效应,缩小区域和城乡收入差距以增进居民福利。