自动化及保护设备经济运行情况分析

2022-09-14许昌开普电气研究院有限公司胡韵华杨慧霞

/ 许昌开普电气研究院有限公司 胡韵华 杨慧霞 /

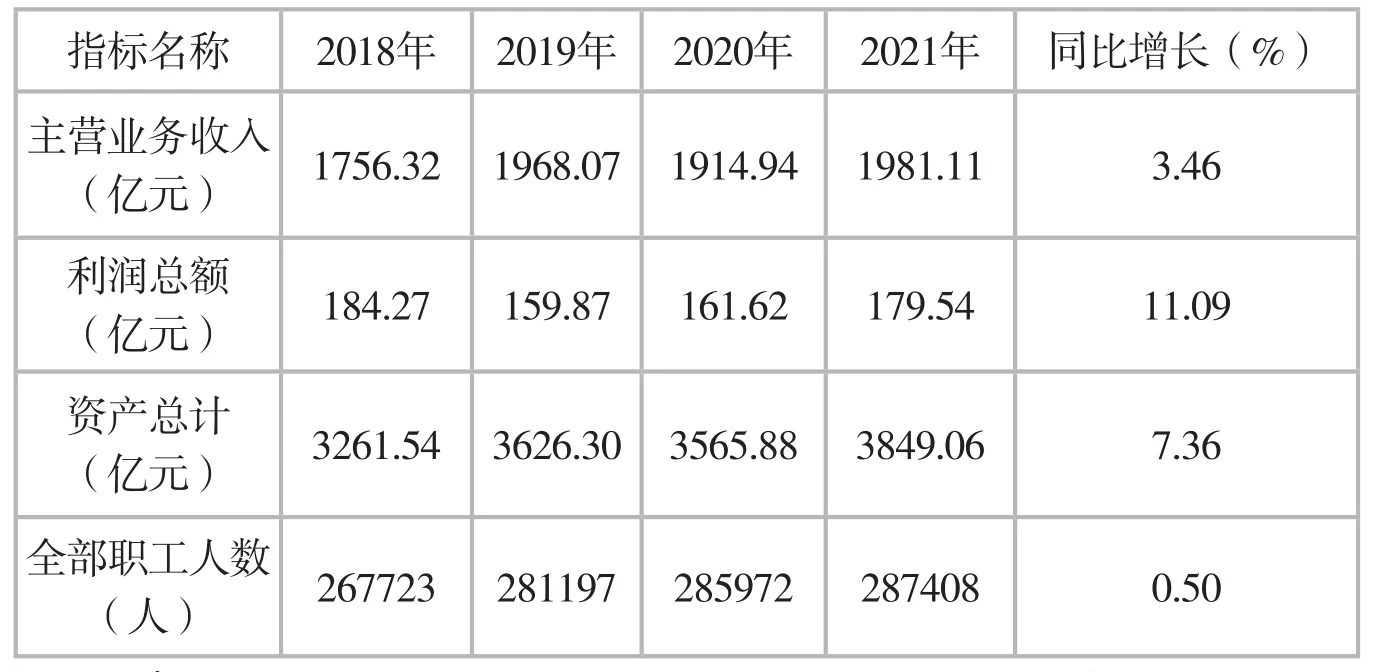

2021年,自动化及保护设备行业纳入统计的1194家企业完成主营业务收入共计1981.11亿元,增加了67.40亿元,较2020年上升了3.46%;实现利润总额共计179.54亿元,增加了17.91亿元,较2020年上升了11.09%。实现资产总计为3849.06亿元,较2020年上升了7.36%;行业全部职工人数287408人,较2020年上升了0.50%。

一、概述

2022年是实施“十四五”规划和2035年远景目标、实现现代化建设进程中至关重要的一年。我国经济将延续稳健复苏态势,用电消费呈恢复性增长态势,电力供需总体平衡。尽管当前新冠疫情反复延宕,全球经济复苏脆弱乏力,众多不确定性因素叠加,行业发展面临严峻挑战,但同时要看到,在国家双碳战略宏大历史背景下,构建以新能源为主体的新型电力系统,必将促进“源、网、荷、储”新业态、新模式融合发展,加速市场快速发展,出现大量新机遇。

本文主要针对我国自动化及保护设备行业发展分析、行业结构及市场占有情况等内容进行详细的阐述和深入的分析,着重对2021年自动化及保护设备行业总体情况、关键财务指标、研发投入情况、企业人员情况、产品出口情况、产销存情况、行业整体运行质量评价及企业经济指标排名做了统计,进行详细的阐述和深入的分析,为自动化及保护设备行业投资者寻找新的投资机会,为企业、用户、政府了解自动化及保护设备行业、投资该领域提供决策参考依据。

2021年,自动化及保护行业纳入统计的企业1194家,包括继电保护、自动化、新能源发电控制保护设备、充换电设备等相关的电力设备厂。部分没有上报数据的部分企业,根据企业在协会申报注册的资料,进行保守统计计算。

二、总体情况

2021年,自动化及保护设备行业纳入统计的1194家企业完成主营业务收入共计1981.11亿元,增加了67.40亿元,较2020年上升了3.46%;实现利润总额共计179.54亿元,增加了17.91亿元,较2020年上升了11.09%。实现资产总计为3849.06亿元,较2020年上升了7.36%;行业全部职工人数287408人,较2020年上升了0.50%。

纳入采样统计100多家企业,主营业务收入大多高于2020年,增加额度超过10亿的有7家(国电南瑞增加39.09亿元、特锐德增加19.77亿元、思源电气增加13.23亿元、南瑞继保增加13.08亿元、合纵科技增加11.31亿元、华自科技增加11.06亿元、许继电气增加10.23亿元)。

主营业务收入增加额度最大的是国电南瑞,较2020年增加了39.09亿元。主营业务收入低于2020年的28家,总计降低了129.52亿元,平均每家降低了4.63亿元。其中,降低额度最大的3家企业营业收入较2020年分别降低了94.75亿元、16.21亿元、4.71亿元。

利润总额低于2020年的企业38家,总计降低了30.75亿元,平均每家降低了8092.90万元。其中,降低额度较大的三家企业分别降低了8.77亿元、8.11亿元、1.13亿元,整体下降幅度较大的集中在少数企业。

亏损企业12家(包含5家上市公司),总计亏损金额近22.07亿元,其中亏损额度过亿的三家分别亏损了8.36亿元、6.59亿元、4.68亿元,总计亏损19.62亿元,占行业总亏损金额的88.90%,降低了整个行业的利润总额,亏损企业相对集中。2018~2021年自动化及保护设备行业概况详见图1、表1。

表1 2018~2021年自动化及保护设备行业概况

图1 2018~2021年自动化及保护设备行业概况(单位:亿元,%)

三、关键财务指标分析

2021年纳入采样统计的自动化及保护设备行业企业,实现主营业务收入最高的企业是424.11亿元,最低的180.00万元,利润总额最高是68.66亿元,最低的为-8.36亿元。

根据统计数据,行业平均主营业务收入是29.76亿元,行业中值为2.71亿元。利润总额行业平均值为3.46亿元,行业中值为1814万元。其中主营业务收入和利润总额的行业均值远远高于行业中值,由数据可推出,部分企业的经济指标远远高于行业均值。行业龙头企业资金实力及盈利能力较强,中小企业经营压力较大。2021年自动化及保护设备行业关键指标分析见图2。

图2 2021年自动化及保护设备行业关键指标分析(单位:亿元)

四、研发投入情况分析

2021年纳入采样统计的自动化及保护设备行业企业,研发投入总计为118.35亿元。企业投入研发费用最高的是21.53亿元,部分小微企业无研发支出。

根据统计数据分析,行业中企业从事研发试验的人员最少的企业5人,最高的近3249人,行业平均值是400人,行业中值为103人;开发费用最高的是4.77亿元,行业均值为5616.64万元,行业中值为为122.50万元;研发费用最高的投入为21.53亿元,行业平均值为1.52亿元,研发投入强度为5.93%,高于电气设备上市公司的研发投入情况(电气设备研发投入强度为3.75%),行业中大多数企业研发投入在3356万元,行业中值低于行业平均值,由此可见,研发费用投入主要集中在少数科技含量高的大中型企业。

五、企业人员情况

2021年纳入采样统计的自动化及保护设备行业企业,全部职工人数287408人,参与统计的企业员工总数最多13339人,从事技术人员最多的企业达6663人。从事生产及工程技术人员共计181432人,占总人数的63.13%以上,从技术人员分布比例分析,自动化及保护设备行业是知识密集,技术含量高的行业。

六、产品出口情况

2021年纳入统计自动化及保护设备行业总出口值为112.04亿元,较2020年统计数据82.27亿元上升了36.19%。其中,中国西电出口额为36.71亿元、思源电气出口额为13.72亿元,出口额主要集中在少数大、中型企业,出口产品大多为输配电和控制设备成套装备、变电站自动化系统、电源、充电桩等新能源产品及继电器、保护等产品。2021年自动化及保护设备行业企业出口前10见表2。

表2 2021年自动化及保护设备行业企业出口前10

七、产品的产、销、存情况分析

产品的产销存情况统计是为了分析行业产、销、存数据与市场需求的衔接性。纳入采样统计近100家企业包括国有及国有控股企业、合资企业、民营企业等大、中、小各类企业,从统计数据分析,2021年自动化及保护设备产品的实物量和销售量差别不大,基本保持产销平衡。详情见图3。

图3 2021年自动化及保护设备行业主要产品产、销、存情况

八、行业整体运行质量评价

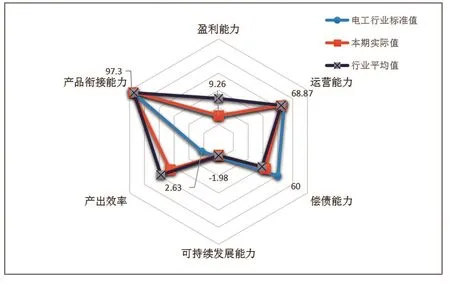

运行质量评价是对行业、企业运行形势与状态的综合性评价,主要从盈利能力、营运能力、偿债能力、可持续发展能力、产出效率和产销衔接能力等6个方面评价。上市公司也经常采用每股收益、每股股利、市盈率、每股净资产等指标评价企业获利能力。根据表3计算数据,2021年自动化及保护设备行业盈利能力分析见图4。

表3 2021年自动化及保护设备行业运行质量评价分析

图4 2021年自动化及保护设备行业盈利能力分析

根据《工业经济效益评价考核指标体系》指标计算:2021年,自动化及保护设备行业盈利能力本期实际值高于电工行业标准值,低于行业平均值;运营能力本期实际值低于电工行业标准值,略低于行业平均值;偿债能力本期实际值低于电工行业标准值,高于行业平均值;可持续发展能力低于电工行业标准值,低于行业平均值;产出效率高于电工行业标准值,低于行业平均值;产销衔接能力基本低于电工行业标准值,高于行业平均值。

2021年整体本期实际值多高于电工行业标准值,低于行业平均值,说明整个行业企业经营良好及较差的企业相对集中,行业整体运行情况良好。2021年自动化及保护设备行业运行质量分析评价见图5。

图5 2021年自动化及保护设备行业运行质量分析

九、企业经济指标排名

本节排名仅对上市公司及上报数据的企业。

(一)主营业务收入

主营业务收入指企业从事某种主要生产、经营活动所取得的营业收入。2021年主营业务收入10强见表4。

表4 2021年主营业务收入10强

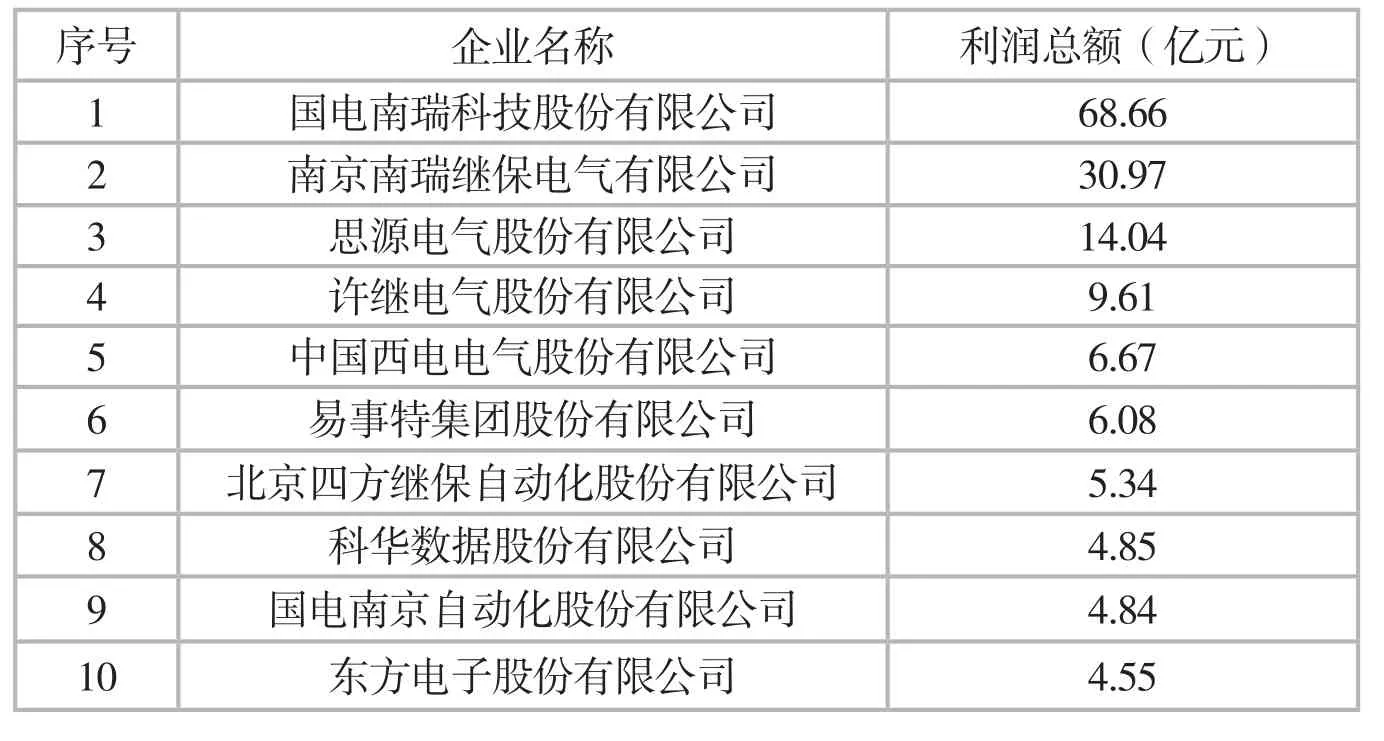

(二)利润总额

利润总额是指所得税前企业在一定时期内经营活动的总成果,是衡量企业经营业绩的重要经济指标。2021年利润总额10强见表5。

表5 2021年利润总额10强

十、企业规模构成情况

根据《中小企业划型标准规定》的新标准,工业大中小微型企业划型标准如下:从业人员1000人以上且营业收入4亿以上的为大型企业;从业人员300人以上及1000人以下且营业收入2000万元以上4亿以下的为中型企业;从业人员20人以上300人以下且营业收入300万元以上2000万以下的为小型企业;从业人员20人以下或营业收入300万元以下的为微型企业。

(一)企业规模分布情况

2021年,自动化及保护设备行业纳入统计的1194家企业,其中:主营业务收入在4亿元以上的大型企业有42家,共完成主营业务收入1444.03亿元,占总收入的72.89%;主营业务收入在2000万元和4亿元之间的中型企业有127家,共完成主营业务收入280.33亿元,占总收入的14.15%;主营业务收入在300万元以上2000万元以下的小型企业有908家,完成主营收入251.60亿元,占总收入的12.70%;主营业务收入在300万元以下的微型企业有120家,完成主营收入5.35亿元,占总收入的0.27%。按照“贝恩思分类法”,主营业务收入和利润主要集中在少数大型企业中,属于行业为寡头垄断型,行业集中度较高。详见图6、图7。

图6 2021年自动化及保护设备行业不同规模企业分布占比

图7 2021年自动化及保护设备行业不同规模企业主营业务收入、固定资产及利润总额

(二)不同规模企业经营情况

2021年纳入统计的1194家自动化及保护设备行业企业,大型企业平均主营业务收入34.38亿元,利润总额3.30亿元,中型企业平均主营业务收入2.21亿元,利润总额2035.43万元。小型企业平均主营业务收入2770.93万元,利润总额158.59万元。

十一、主要区域分布情况

2021年,自动化及保护设备行业纳入统计工作的1194家企业,行业集中度较高。基本上集中在华北、华中、华南及华中地区,这四个地区共有1091家企业,完成主营业务收入1802.34亿元,占全行业营业收入的91.18%;实现利润总额175.17亿元,利润总额占全行业利润总额的97.57%。

华北地区共有206家企业,完成主营业务收入322.09亿元,占总收入的16.26%,实现利润总额25.55亿元,占总利润的14.24%。

华东地区共有424家企业,集中了我国自动化及保护设备行业的大多数企业,营业收入和盈利能力总体上都高于其他区域。2021年,华东地区共完成主营业务收入946.07亿元,占总收入的47.96%,实现利润总额117.87亿元,占总利润的65.65%。

华南地区共有294家企业,完成主营业务收入226.04亿元,占总收入的11.41%,实现利润总额25.02亿元,占总利润的13.38 %。

华中地区共有167家企业,完成主营业务收入308.17亿元,占总收入的15.56%,实现利润总额6.72亿元,占总利润的4.30%。

西南地区共有39家企业,完成主营业务收入18.98亿元,占总收入的0.96%,实现利润总额0.86亿元,占总利润的0.47%。

2021年自动化及保护设备行业企业主要区域主要经济指标及其行业占比情况见图8、图9。

图8 2021年自动化及保护设备行业企业主要区域分布占比

图9 2021年自动化及保护设备行业不同区域企业主营业务收入、固定资产及利润总额

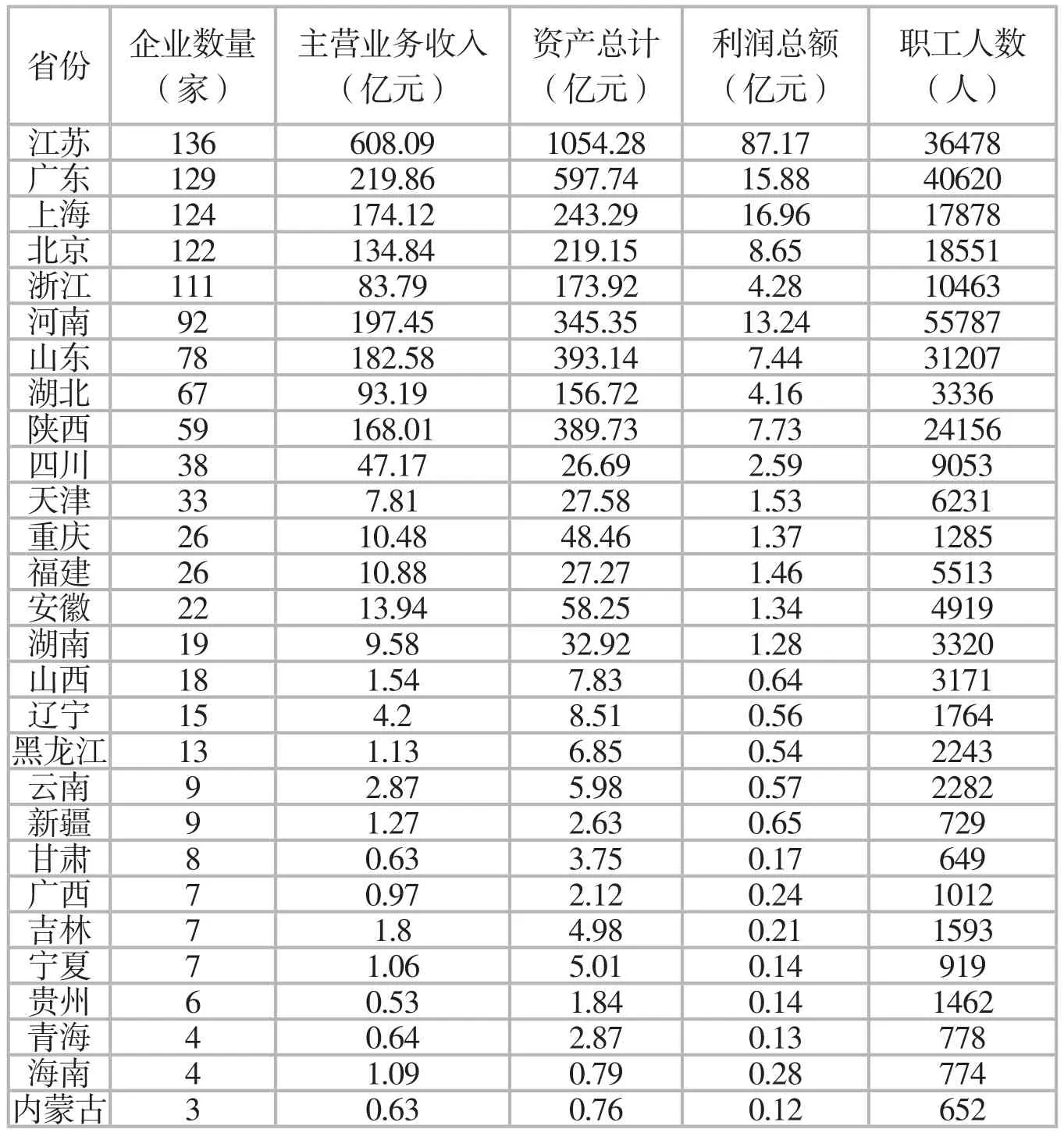

十二、地区分布情况

2021年,纳入统计的自动化及保护设备行业企业,分布在全国30个省、直辖市。其中江苏、广东、北京、上海、浙江等企业最多的5个地区集中了622家企业。江苏有136家、广东有129家,上海有124家企业。江苏136家企业完成主要营业收入608.09亿元,实现利润总额87.17亿元,占全行业总利润额的48.55%,并且盈利能力高于行业平均值,是我国自动化及保护设备行业企业的主要聚集地。具体情况见图10、表6。

表6 2021年自动化及保护设备行业省份分布

图10 2021年自动化及保护设备行业主要企业分布的省份

十三、2021年继电保护设备市场占有情况

(一)各主要保护厂家市场占有情况

本节统计国家电网公司继电保护设备市场占有情况。

截至2021年底, 220kV 及以上系统国内保护设备制造厂家市场占有率为99.15%,主要涉及南瑞继保、国电南自、四方继保、许继电气、长园深瑞和国电南瑞六个厂家,其中南瑞继保市场占有率最高,为37.35%。国外保护设备制造厂家市场占比为0.85%,主要涉及ABB、ALSTOM、GE、SEL 和SIEMENS 五个厂家,其中ABB 市场占有率最高,为0.35%。

2021年各主要保护设备制造厂家的市场占有情况见图11。

图11 2021年各主要保护设备制造厂家的市场占有情况

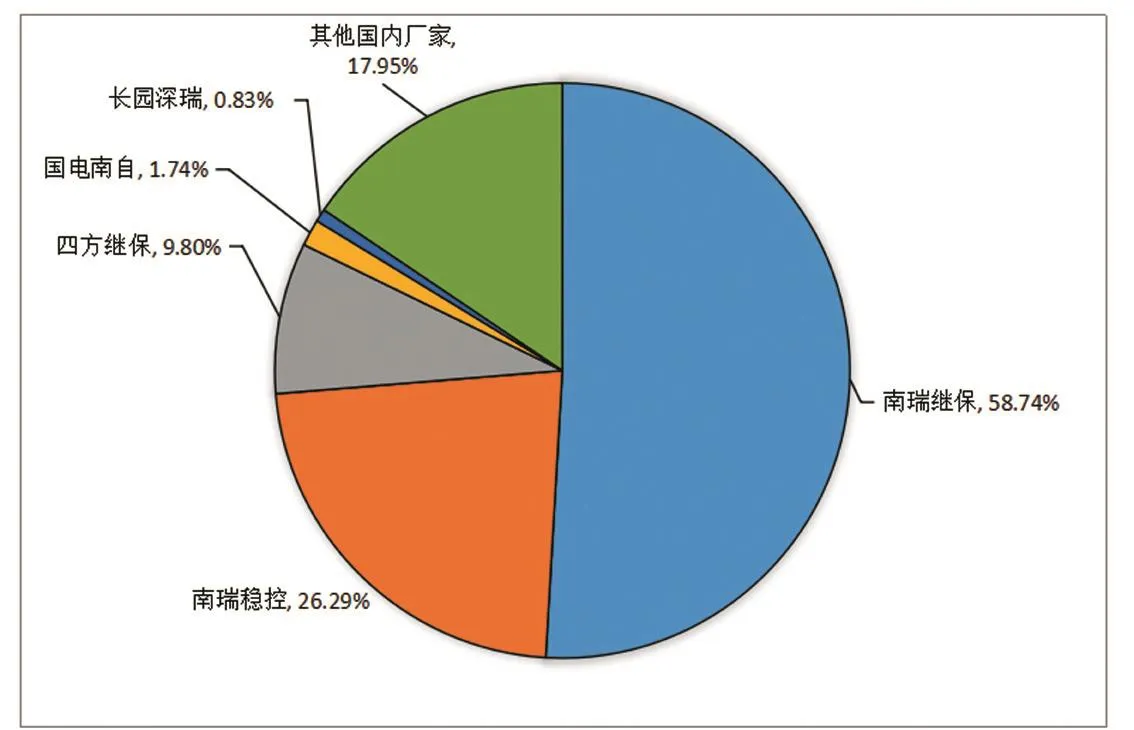

(二)稳控装置制造厂家市场占有情况

截至2021年底,220kV及以上系统中无进口稳控装置,国内主要稳控装置制造厂家包括南瑞继保、南瑞稳控、四方继保、国电南自和长园深瑞,其中南瑞继保市场占有率最高,为58.74%。2021年,各稳控装置制造厂家的市场率分布情况详见图12。

图12 2021年各稳控装置制造厂家的市场占有情况

(三)安全自动装置厂家市场占有情况

截至2021年底,第三道防线装置国内制造厂家总体市场占有率为99.25%,主要包括南瑞继保、国电南自、四方继保、许继电气、长园深瑞和国电南瑞,其中南瑞继保市场占有率最高,为22.93%。国外制造厂家总体市场占有率为0.75%,主要包括ABB、ALSTOM、SEL、SIEMENS 和AREVA,其中SEL 市场占有率最高,为0.45%。

2021年,安全自动装置主要制造厂家的市场率分布情况详见图13。

图13 2021年各安全自动装置制造厂家的市场占有情况

十四、2021年中国自动化及保护设备行业上市公司分析

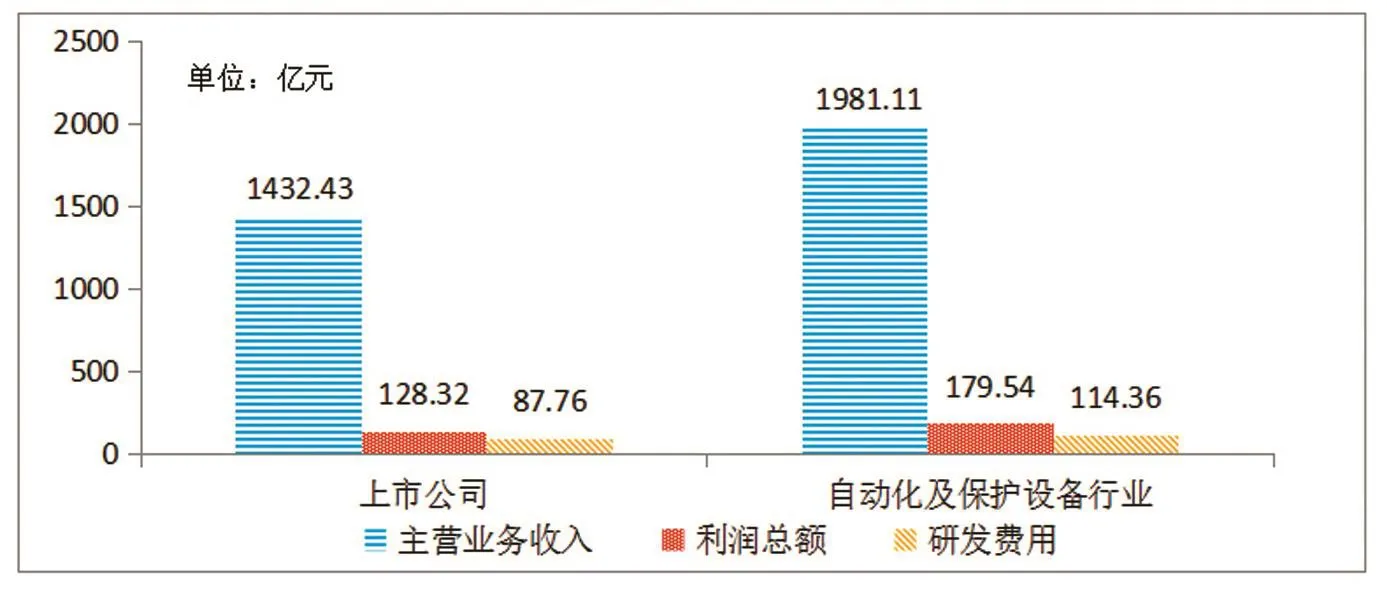

2021年电气设备上市公司参加统计工作的企业235家,按照主营业务分类,其中属于自动化及保护设备行业的企业有34家。34家上市公司完成营业收入1432.43亿元,占全行业的72.30%;实现利润总额128.32亿元,占全行业的71.47%;研发投入总计87.76亿元,占全行业的76.74%。2021年自动化及保护设备行业上市公司经营情况见表7。

表7 2021年自动化及保护设备行业上市公司经营情况(单位:亿元)

从统计数据看,34家上市公司中,有5家亏损,亏损金额总计20.25亿元,亏损数据集中在少数企业中,除去亏损企业的数据,自动化及保护设备行业企业的整体盈利能力较2020年有较大提升。自动化及保护设备行业上市公司主营业务收入、利润总额、研发费用与行业情况对比详见图14。

图14 2021年自动化及保护设备行业上市公司主营业务收入、利润总额、研发费用与行业整体情况对比

十五、小结

通过对我国自动化及保护设备行业上市公司目前的总体情况、行业结构及行业内上市公司等内容进行详细的阐述和深入的分析,据数据统计可知:

1)亏损企业12家(包含5家上市公司),总计亏损金额近22.07亿元,其中三家分别亏损了8.36亿元、6.59亿元、4.68亿元,总计亏损19.62亿元,占行业总亏损金额的88.90%,降低了整个行业的利润总额,亏损企业相对集中。亏损严重的企业主要原因是企业战略调整不及时,项目延期或终止,项目回款不及时,以及出现一些坏账,拖累了企业的经济指标。部分企业因缺少核心竞争力,研发和创新能力不足,受疫情影响,市场开拓能力薄弱,营业收入锐减,降低了企业的盈利能力。

2)从营业收入和利润总额的增加值上来看:参加统计的企业中,营业收入较上年增加的企业占全行业企业的78.32%,利润总额较上年增加的企业占68.18%。大多数企业能够保持企业经济的稳步发展,并通过调整战略发展方向,拓宽业务领域,丰富产品种类等方式,实现企业经济指标增长。其中营业收入增加额度比较大的企业多为大型企业,主要源于中标国家电力投资工程项目。

3)从研发投入情况统计结果分析:自动化及保护设备行业2021研发投入强度为5.93%,高于电气设备上市公司平均研发投入强度(3.75%);行业研发投入均值为1.14亿元,行业中值为2200万元,行业中值低于行业均值。由此可见,研发费用投入整体情况较好,但主要集中在少数科技含量高的大中型企业。

4)从员工结构分布情况分析:从事生产技术人员的数据占全行业总人数的63.13%,且高于电气设备上市公司的平均占比。从统计数据分析,自动化及保护设备行业属于偏知识密集,技术含量高的科技型企业,人才对企业的发展至关重要。企业应高度重视人力资源工作,完善人才引进、职业发展和激励机制。同时构建职业发展多通道,优化人才发展机制,加大对于创新业务的激励力度,保障人才队伍的稳定,提升企业凝聚力。

5)从产品出口情况分析:出口企业多集中在大型企业,主要是电力工程总承包及充电桩、储能、继电器等产品。

6)通过对企业财务指标的行业中值及均值的对比分析:财务指标中行业中值大多低于行业均值,说明企业经营业绩分化明显,部分企业的经济指标远远高于行业均值。行业龙头企业资金实力及研发能力出众,整个盈利能力比较强,随着行业转型整合,竞争力低的中小企业生存压力较大。

7)从区域分布情况分析:江苏、广东、北京、上海、浙江5个地区集中了622家企业,占自动化及保护设备行业企业的52.09%;完成主营业务收入1220.70亿元,占全行业营业收入的61.62%;实现利润总额132.94亿元,利润总额占全行业利润总额的74.04%,并且盈利能力高于行业平均值。整体上来看,行业企业区域分布集中度较高。中国是能源需求大国,也是装备制造大国。在“碳达峰,碳中和”的进程中,能源产业将从资源属性切换到装备制造业属性。能源转型将推动电力装备制造业的转型发展。提高新能源占比,难点不在发电,而在输电和用电。自动化及保护设备直接服务于电力行业,电力行业经济增速的波动直接影响电力设备的需求。行业发展与国家宏观经济政策、产业政策以及国家电力规划有着密切联系,受电力需求、电力行业投资规模及新能源装机等因素的影响。在我国实现“碳中和”目标的40年中,把握发展趋势,提前调整产业布局,探索和研究下一步发展路径,对行业企业的长远发展极其重要。