基于中国500强的战略性新兴产业极化及溢出效应研究

2022-08-05张冀新陈媛媛刘梓唯

张冀新,陈媛媛,刘梓唯

(湖北工业大学 经济与管理学院,湖北 武汉 430068)

0 引言

战略性新兴产业7大产业2018年被调整为9大领域[1],2020年,战略性新兴产业增加值占国内生产总值的比重达15%。“十四五”规划明确提出,推动战略性新兴产业融合化、集群化、生态化发展,使战略性新兴产业增加值占GDP比重超过17%。2020年,战略性新兴产业百强企业总营业收入为6.71万亿元,占2020年中国500强总营业收入86.02万亿的7.8%。2016—2019年,战略性新兴产业工业增加值年均增速为10.5%,快于同期规模以上工业4.4个百分点。2019年,我国战略性新兴产业的增加值占GDP比重达11.5%,比2014年提高3.9个百分点,成为推动经济高质量发展的重要动力。中国500强企业中战略性新兴企业地区分布不均衡,2020年,东部地区中国500强企业中战略性新兴企业占全国比例为77.6%,营业收入占比达83%。极化效应指的区域内经济发展到一定的水平,超过起飞阶段后具有的一种自我发展的能力并不断积累有利因素而促进自身发展,是一种“强者越强,弱者越弱”的极端聚集现象。溢出效应是极化效应的对偶效应,溢出效应会促使生产要素向低梯度的区域传播。由于资源禀赋、技术创新等原因的限制,战略性新兴产业的极化效应的存在是必然的,要在形成极化效应的基础上推动溢出效应的形成。战略新兴产业作为具有重大引领带动、发展潜力巨大的产业,是新兴科技与新兴产业的深度融合,代表科技创新与产业发展的方向,战略性新兴产业在推进产业结构升级和转变经济发展方式上具有重要意义,战略性新兴产业应当成为区域经济发展的增长极,推动传统制造业向先进制造业迈进。通过分析中国500强企业中制造业和战略性新兴产业企业布局及结构转换,有利于识别中国500强企业区域及行业分布不均衡影响因素,推动传统行业向新兴行业转换升级。文中通过分析“十三五”期间2016—2020年中国500强企业行业及区域分布,依托国家统计局《国民经济行业分类》(GB/T 4754—2017)和战略性新兴产业分类(2018),对中国500强企业进行行业分类,分析中国500强的战略性新兴产业和制造业极化效应差异、溢出效应变化。

1 文献综述

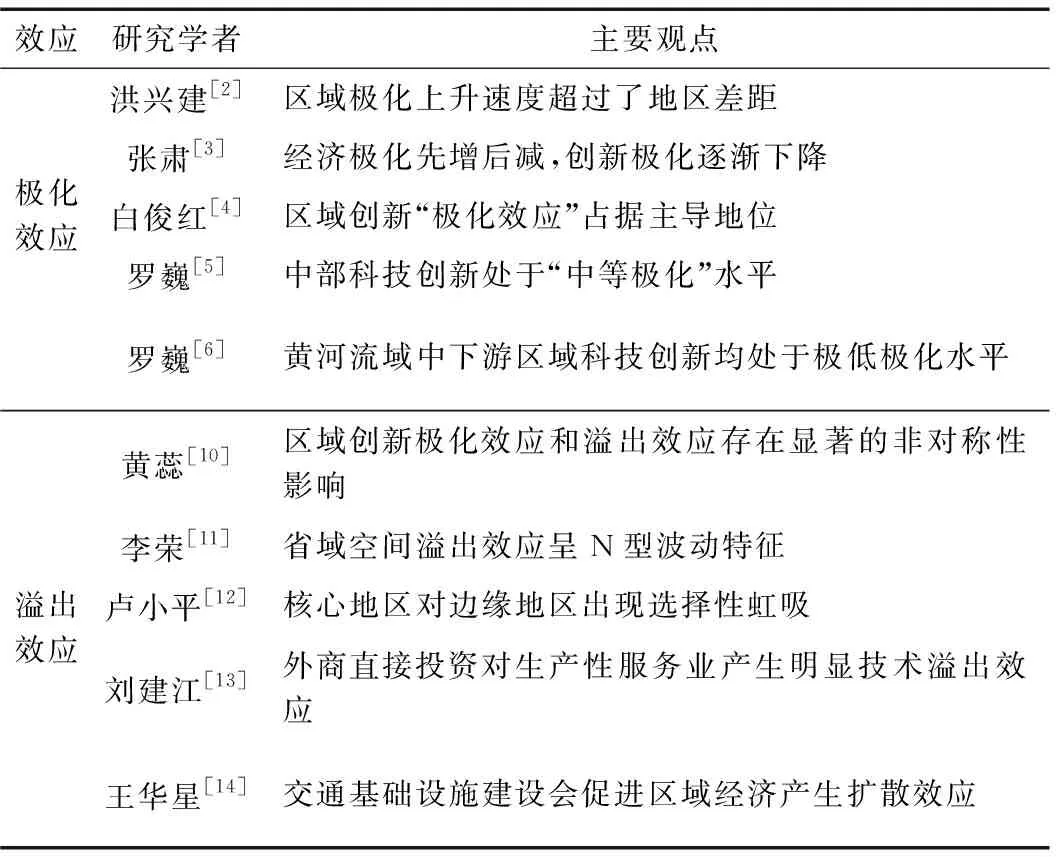

国内外学者大都集中于研究区域及行业的极化效应以及引起极化效应的影响因素。区域及行业极化显现不同趋势,区域间差距对31个省份差距贡献率逐步上升,区域极化上升速度超过地区差距[2],经济极化指数先增强后减弱,创新极化程度逐渐减弱,极化效应主导地位加剧区域创新空间发散[3-4],中部科技创新处于“中等极化”水平[5],黄河流域中下游区域科技创新均处于极低极化水平[6]。从影响极化效应的因素来看,综保区极化效应和涓滴效应易受到国际经济贸易形势影响[7],人才、技术等要素的极化效应影响会削弱了制造业发展能力[8],中、西部地区金融集聚形成“极化效应”会阻碍周边区域民营经济成长[9]。极化效应与扩散效应互为对偶效应,但两者呈现出的效果却存在差距,区域创新极化效应和溢出效应存在显著的非对称性影响[10]。扩散效应作为生产要素从高层次区域流向低层次区域的有利现象,不同领域扩散效应呈现出差异化效果。国家高新区和高技术产业溢出效应呈现N型波动特征,金融危机后扩散效应增强[11]。经济极化和区域经济失衡过程中,核心地区对边缘地区虹吸,人口向核心地区集聚滞后于资源财富集聚,核心地区产业、经济向边缘地区扩散受抑制[12]。不同的影响因素会对不同行业产生溢出效应,外商直接投资对生产性服务业产生明显技术溢出效应以及交通基础设施建设会促进区域经济产生扩散效应[13-14]。相关研究观点见表1。

表1 极化效应、溢出效应相关主要研究观点

战略性新兴产业是在不断迭代中发展的,经过10多年的发展,我国战略性新兴产业已经形成一定的规模,形成了一批具有影响力的头部企业,发展战略性新兴产业的优势也逐步凸显。战略性新兴产业与传统产业融合发展过程中,战略性新兴产业与传统产业的耦合协调程度不断上升,但还未实现阶段跨越,未来产业所依托的技术来源于颠覆性技术[15-17]。区域平衡对战略性新兴产业发展尤为重要,战略性新兴产业集聚对长江经济带经济增长有积极影响,可以通过科学有效配置科技资源,保证区域战略性新兴产业创新生态系统结构平衡[18-19]。战略性新兴产业规模企业相对较少,形成新兴产业标准能力较弱,产业人才培育集聚能力较差,产业投资融资运行能力有待提高,战略性政策配套适应能力不强。9大类战略性新兴产业存在较普遍的“高端产业、低端制造”现象[20-21]。500强企业应积极寻求与把握战略性新兴产业投资发展机会,增加对战略性新兴产业的资本投入[22]。2020年中国500强研发投入首次超过1万亿元[23],研发强度达到历史高位,创新已成为关键驱动力。

2 研究方法与变量选择

2.1 极化效应测度方法

在区域经济研究领域中,区域不均衡直接测量方法大致可以分为两类:第一类是从区域成员偏离全局均值角度分析的常规测量方法,以变异系数、基尼系数、泰尔指数为主;第二类强调区域类成员围绕样本局部均值成聚类式分布,以ER指数、TW指数、KZ指数为主。从500强数据分析,中国500强企业各省各区分布不均匀,各行业地区营业收入差距明显。文中采用TW计划指数测量中国500强分区域和行业的极化水平,见式(1)。

TW=(θ/P)∑πi|(Xi-mr)/m|

(1)

式中:Xi为500强企业的强弱指标,分别表示东部、西部、中部、东北四大区域,行业、省市500强企业营业收入;P为500强企业数量;πi为各行业、区域、省市的中国500强企业数量;θ=0.05。TW指数值大小,即为实力较强的中国500强企业、制造业企业、战略性新兴产业企业往强类组集聚与实力较弱的中国500强企业、制造业企业、战略性新兴产业企业往弱类组集聚趋势大小。

2.2 溢出效应测度方法

借鉴弗森伯格溢出模型,在两区域模型中,假定区域j为技术先进区域,区域i为技术落后地区。为研究区域间的技术追赶问题,假设两区域的知识存量差距等价于两区域的知识存量比值后取对数,当区域知识存量差距为零时,两区域知识存量水平相等,见式(2)。

(2)

Sij=α*Gij*e(-Gij/100θij)

(3)

基于2016—2020年中国500强中制造业和战略性新兴产业的企业面板数据,构建战略性新兴产业对制造业溢出效应的计量模型,见式(4)~式(6)。Yit为第t年第i个省份500强中的制造业企业总营业收入;X1it到X6it分别为第t年第i个省份500强战略性新兴产业中的新一代信息技术、高端装备制造、新材料产业、生物产业、新能源产业和数字创意产业的总营业收入;αi符号取值不同时,战略性新兴产业对制造业溢出效应不同。

Yit=α0+α1X1it+α2X2it+α3X3it+α4X4it+α5X5it+α6X6it+μ

(4)

Yit=α0+α1X1it+α2X2it+α3X3it+α4X4it+α5X5it+α6X6it+α7X1itX2it+α9X1itX4it+α10X1itX6it+μ

(5)

(6)

2.3 指标选取及数据来源

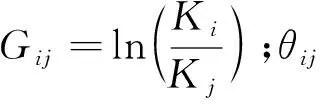

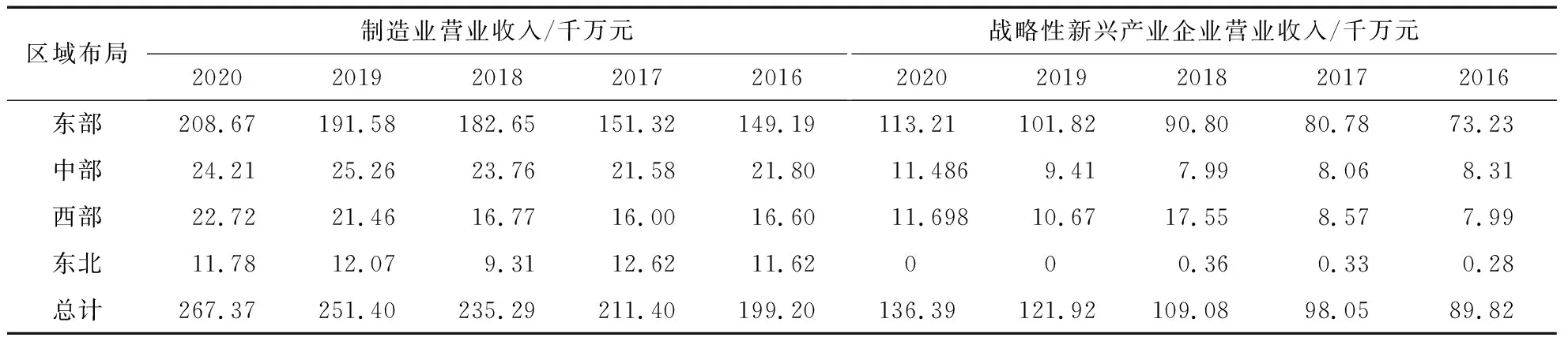

选取“十三五”期间2016—2020年5年间中国500强企业数据,按照《国民经济行业分类》(GB/T 4754—2017)和战略性新兴产业分类(2018),对每年500强企业进行行业、总部地区和营业收入梳理统计,得到中国500强企业、中国500强制造业和中国500强制造业中战略性新兴产业的企业分行业、区域、省市的入围数量和营业收入,见表2、表3。制造业中战略性新兴产业占比越来越高,从2016年的43.6%占比上升到2020年的51.4%,战略性新兴产业东部地区入围企业数和营业收入均为首位,中部和西部数量略有波动,东北地区最少。随着国家对于战略性新兴产业持续推进,战略性新兴产业对制造业及500强企业行业影响增强,2016年,战略性新兴产业企业数量占制造业企业数量比例为43.6%,到2020年比例上升为51.4%,同时营业收入比例也由45%上升为51%。

表2 2016—2020年中国500强中制造业和战略性新兴产业企业分布

表3 2016—2020年中国500强中制造业和战略性新兴产业营业收入分布

保持制造业比重基本稳定,可以促进战略性新兴产业推动区域经济发展和制造业结构转型。选取制造业和战略性新兴产业营业收入和入围企业数量作为分析指标。通过SPSS软件计算两者的皮尔逊相关性,衡量制造业和战略性新兴产业在同类指标上的相似程度,从表4可以看出,制造业和战略性新兴产业在同类指标上的相关性显著,同指标营业收入和入围企业数量在0.01级别(双尾)上相关性显著,并且相关性指数总体呈上升趋势。

表4 中国500强企业中的制造业和战略性新兴产业同类指标相关性

4 实证结果及分析

中国500强企业是推动经济力量发展的核心,是中国企业在各个行业的领军代表。战略性新兴产业规模增长较快,在此过程中,需形成一批支柱性的产业,推动经济快速发展,向高质量发展转变。本节将探讨中国500强中战略性新兴产业在行业内以及区域中存在着怎样的极化效应,以及战略性新兴产业对制造业产生溢出效应的强弱程度。

4.1 战略性新兴产业行业极化效应呈现“倒V型”

2016—2020年期间,我国战略性新兴产业企业行业强弱极化程度整体呈上升趋势,形如“倒V型”,TW指数从2016年的0.26上升到2018年的0.49,然后下降到2020年的0.36,如图1所示。2016—2020年期间,我国制造业企业行业极化程度整体呈下降趋势,形如“倒L型”,TW指数从2016年的0.49上升到2019年的0.60,然后下降到2020年的0.46。从12个行业极化程度来看,2016—2019年极化程度呈明显上升趋势,2019—2020年极化程度明显下降,5年间行业极化水平降低了6.1%。2016—2020年,战略性新兴产业行业极化效应均低于制造业,战略性新兴产业的概念最早出现于2009年,而制造业的形成与发展时间远超过战略性新兴产业,随着行业的不断升级,制造业资源很大程度上集中于少数一部分的企业中。战略性新兴产业作为新兴出现的事物,国家在很大程度上对战略性新兴产业的发展有着路线上的引导,所以可能会导致战略性新兴产业极化效应低于制造业的极化效应。2016—2020年期间,我国500强企业行业极化程度整体呈上升趋势,形如“反Z型”,TW指数从2016年的0.27下降到2018年的0.26,然后逐步上升到2019年的0.34,最后下降到2020年的0.31。

图1 2016—2020年中国500强企业的行业极化趋势

从500强12个行业极化程度来看,2016—2018年极化程度呈明显上升趋势,2018—2019年极化程度明显下降,2019—2020年再次上升,5年间行业极化水平增强了14.8%。从战略性新兴产业行业极化程度来看,2016—2018年极化程度呈明显上升趋势,2018—2020年极化程度明显下降,5年间行业极化水平上升了38.5%。表5又进一步证实了中国500强中制造业分行业极化的“倒V型”趋势,5年的4个时间区间里,500强极化总体增速为正,500强极化程度增速为正的时间区间集中在16~17区间和17~18区间,500强极化程度增速为负的时间区间集中在18~19区间和19~20区间,区间和幅度非常对称,构成标准“倒V型”波动趋势。战略性新兴产业分行业的“倒V型”极化特征,反映了2016年以来我国战略性新兴产业行业一直处于波动状态。制造业分行业极化的“倒L型”趋势,5年的4个时间区间里,500强极化总体增速为正,500强制造业极化程度增速为正的时间区间集中在16~17区间、17~18区间和18~19区间,500强制造业极化程度增速为负的时间区间集中在19~20区间,区间和幅度非常对称,构成标准“倒L型”波动趋势。制造业分行业的“倒L型”极化特征,反映了2016年以来我国500强制造业行业企业结构一直处于波动状态。

表5 2016—2020年中国500强企业极化指数变化过程

2016—2020年,中国500强各行业、制造业和战略性新兴产业的TW指数平均值依次为0.295,0.526,0.366,中国500强制造业极化程度最为明显。

4.2 战略性新兴产业区域极化效应由弱到强

2016—2020年期间,我国500强企业4大区域强弱极化程度整体平稳,呈上升趋势,2016—2020年5年间极化水平增加了42.4%,如图2所示。2016—2020年期间,我国战略性新兴产业企业4大区域强弱极化程度整体平稳,呈“倒V型”,表明4大区域战略性新兴产业发展极化趋势减弱,国家政策在一定程度上减缓了战略性新兴产业区域极化的扩大。

图2 2016—2020年中国500强企业区域极化趋势

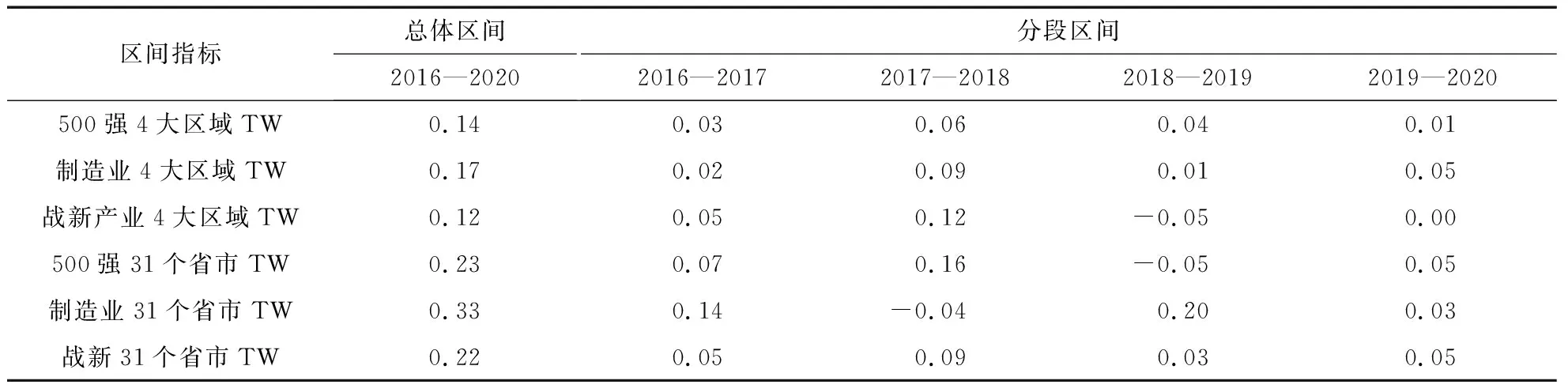

500强企业5年时间内极化总体增速为0.17,每年增速均为正,其中18-19年的增速明显放缓。战略性新兴产业企业4大区域强弱极化程度的“倒V型”波动趋势,见表6,5年时间里,极化总体增速为0.12,除18~19区间增速为负,其余年份区间均为正。

表6 2016—2020年中国500强企业极化变化速度

4大区域500强整体极化、500强制造业极化、制造业中战略性新兴产业极化TW指数平均值依次为0.378,0.454,0.562。企业区域极化强弱程度呈明显上升趋势,反映了2016年以来我国4大区域极化效应明显,即4大区域发展不平衡现象依然存在,且明显增强。战略性新兴产业企业TW指数从2016年的0.44上升到2020年的0.66,2016—2020年制造业31省市企业强弱极化总体呈上升趋势,5年间行业极化水平增强了50.0%。31省市强弱极化指数逐渐上升,5年的4个时间区间里,中国500强极化总体增速为0.22。

31省市500强制造业极化、500强整体极化、制造业中战略性新兴产业极化TW指数平均值依次为0.504,0.542,0.556。由此可见,31省市战略性新兴产业极化效应尤其强烈。极化效应是由于区域经济发展过程中,增长极具有先进产业而对生产要素产生强大吸引力,促使生产要素向增长极进一步集中,增长极的发展速度进一步强化的现象,而增长极进一步强化加大了区域经济发展过程中的不均衡问题。可见500强企业发展仍不均衡,地区发展不平衡尤为明显,并且东部、中部、西部和东北4大区域极化趋势并未减缓。

4.3 战略性新兴产业对制造业溢出效应增强

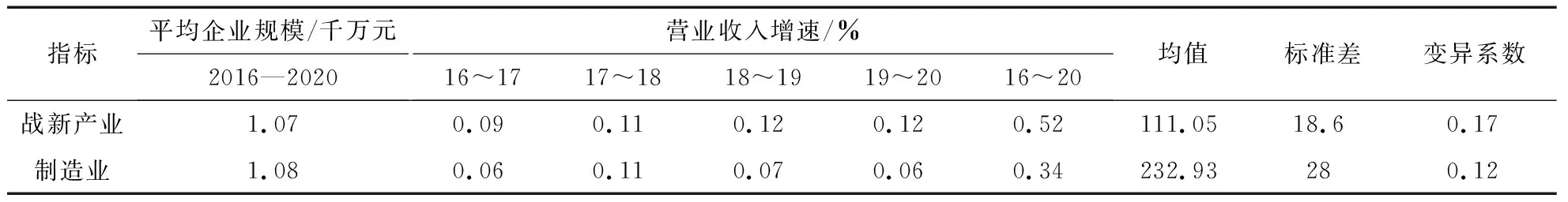

根据中国500强制造业和战略性新兴产业数据,得到2016—2020年5年间的平均企业规模、营业收入增速和2016—2020年营业收入均值、标准差和变异系数,见表7。结果表明,制造业2016—2020年5年平均企业规模为1.08,战略性新兴产业2016—2020年5年平均企业规模为1.07;制造业2016—2020年营业收入增速为0.34,小于战略性新兴产业营业收入增速0.52,表明战略性新兴产业营业收入创造力强;战略性新兴产业变异系数为0.17,大于制造业变异系数0.12,表明战略性新兴产业离散程度大于制造业。

表7 2016—2020年制造业和制造业中战略性新兴产业相关指标

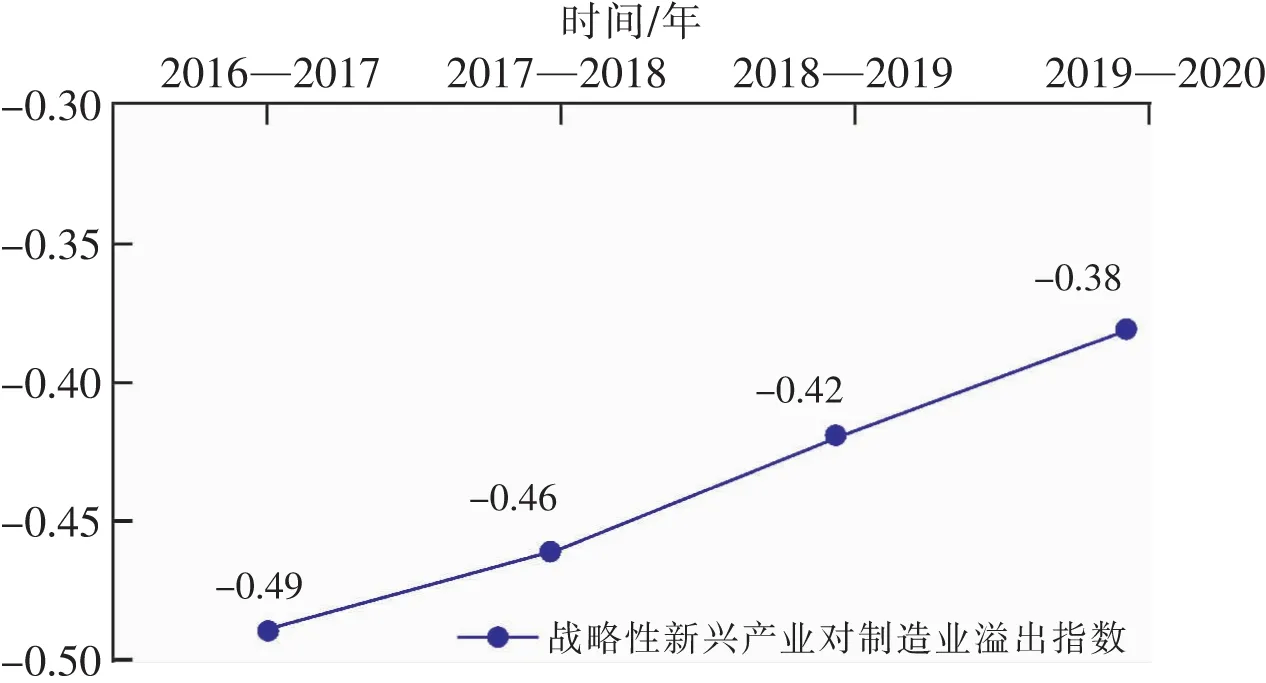

结合式(3),战略性新兴产业对制造业溢出效应如图3所示。根据表7得出制造业企业i与战略性新兴产业企业j在第t年的营业收入的增速差由3.04上升至5.51,说明战略性新兴产业对制造业影响效应增加。通过溢出效应结果可以看出,2016—2020年战略性新兴产业对制造业溢出效应为负,且逐年上升,由-0.49上升至-0.38。溢出效应为负值,表明战略性新兴产业对制造业的极化效应强于扩散效应。

图3 战略性新兴产业对制造业溢出效应变化趋势

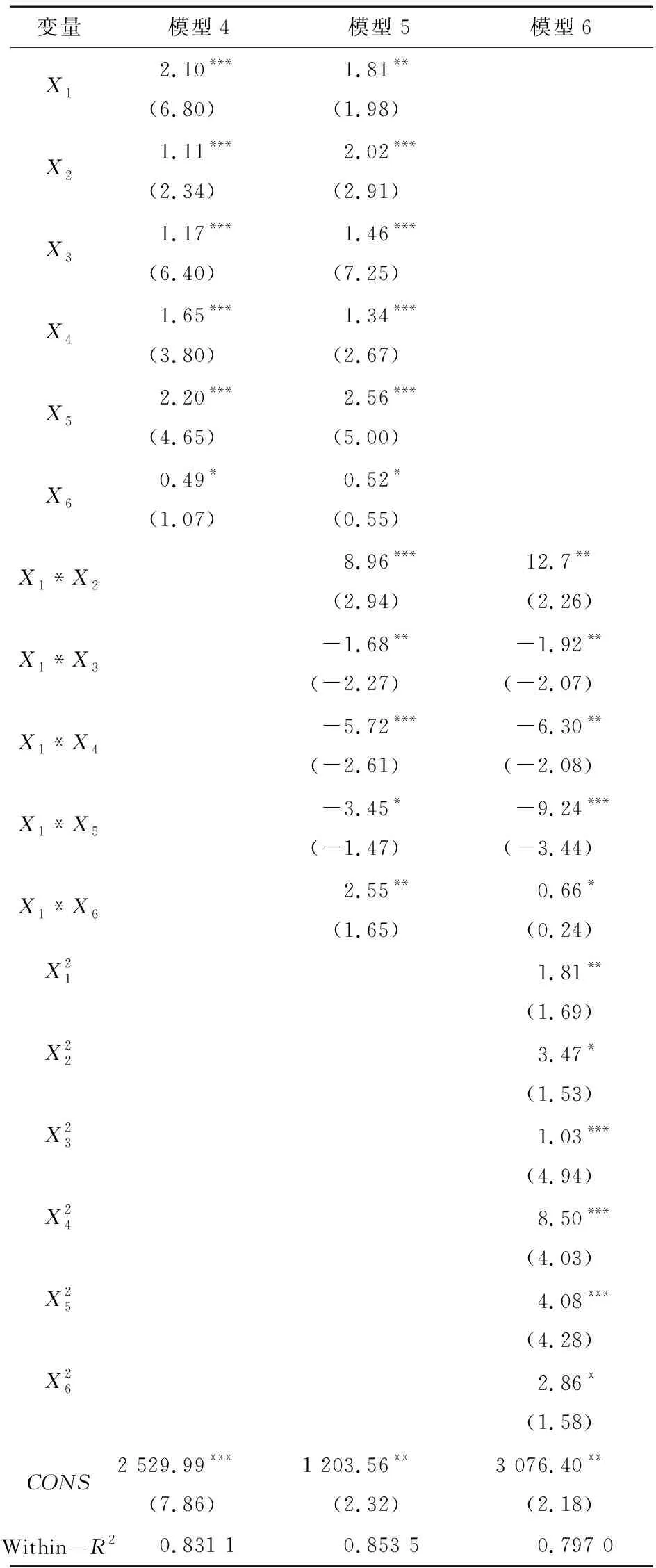

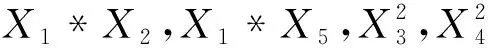

为了全面考察中国500强制造业企业和制造业中战略性新兴6个行业企业集散维度,基于2016—2020年制造业和战略性新兴6个行业企业的面板数据,运用Stata16.0软件对模型(4)、(5)和(6)进行检验,指标为各行业企业总营业收入和入围企业数量。对面板数据计量模型,选用固定效应(FE)模型估计法进行回归检测,软件运行结果见表8。

表8 中国500强战略性新兴产业分行业对制造业溢出效应(FE)

5 结论及政策建议

5.1 结论

文中运用弗森伯格知识溢出模型、泰尔(TW)极化模型以及集散模型,对中国500强制造业和战略性新兴产业进行分析,运用2016—2020年各行业地区营业收入和入围企业数量来探索溢出、极化和集散效应。研究结果显示:溢出效应方面,2016—2020年制造业对战略性新兴产业溢出效应逐年上升,由-0.49上升至-0.38。行业极化效应方面,中国500强12个行业极化强弱程度呈“反Z型”,制造业31个行业极化强弱程度呈“倒L型”,战略性新兴产业20个行业极化强弱程度呈“倒V型”,各行业极化效应:制造业>战略性新兴产业>500强企业各行业,由此可见,各制造业极化程度最为强烈。区域极化效应方面,4大区域极化趋势:500强整体极化<500强制造业极化<制造业中战略性新兴产业极化;31省市极化趋势:500强制造业极化<500强整体极化<制造业中战略性新兴产业极化。固定效应模型检验结果表明,制造业和数字创意产业固定效应较为显著,制造业和新一代信息技术、高端装备制造、新材料产业、生物产业、新能源产业固定效应显著,新一代信息技术和高端装备制造产业的协同效应显著,新一代信息技术和生物产业的协同效应较为显著。

5.2 政策建议

基于上述研究结论,做出以下建议。

1)500强企业发展呈现较为明显不均衡状态,500强企业地区分布不平衡尤为明显,依托战略性新兴产业行业差异化布局,弱化4大区域500强企业极化效应。

2)弱化传统产业对战略性新兴产业的挤占效应,强化战略性新兴产业对制造业的溢出效应。

3)充分发挥以5G为基础的战略性新兴产业新一代信息技术助推作用和协同效应,推动新一代信息技术与高端装备制造和生物产业融合发展。