后疫情时代世界天然铀供需结构与我国天然铀供需趋势分析

2022-08-02张晓蔡煜琦林双幸宋继叶王健菲

张晓,蔡煜琦,林双幸,宋继叶,王健菲

1)核工业北京地质研究院,北京, 100029;2) 中核集团铀资源勘查与评价技术重点实验室,北京, 100029

内容提要: 铀是世界重要的能源原料,更是国家发展的重要战略资源,随着我国核电产业的快速发展,世界天然铀供需结构将发生巨大变化。笔者等以权威机构发布的最新数据为基础,总结了当前世界铀资源分布及其生产现状,结合世界及我国核电发展现状和发展趋势,分析了后疫情时代和“两碳目标”下世界天然铀供需结构。目前,世界铀资源可保障核电产业中长期发展需求,但中国铀资源禀赋以及铀生产规模均无法满足当前国内核电发展需求,随着中国核电的快速发展,需依赖国外铀资源以及国际铀市场来补足,随之世界天然铀供需结构亦将发生变化。为了保障我国天然铀长期稳定供给,一方面需要加大国内铀资源勘查开发力度,另一方面要实施“走出去”战略,以提高我国在世界铀资源配置中的地位,保障我国核电可持续发展。

铀是一种军民两用的战略资源,主要用于核电、核军工以及核医疗等国民经济领域,其中以核电反应堆的燃料使用最广泛。铀矿作为重要的核燃料来源,拥有不同于其他矿产资源的特殊地位。

2020年全球新冠病毒疫情的爆发,降低了全球电力的投资,挤压了电力部门赖以生存的资本流动,凸显了现代社会电力安全的重要性,同时,全球气候变化公约的目标及我国发布的“两碳”目标均体现了对清洁型能源矿产的迫切需求,使得核能以其环境友好、高效稳定、年发电小时数高和经济性好等优势,在全球新能源结构中占据举足轻重的地位。据中国原子能机构(The International Atomic Energy Agency,简称IAEA)发布的2020年《红皮书》❸统计,世界目前有30个国家使用商业核电,28个国家正在考虑、规划或积极致力于将核电纳入其能源结构,以积极应对并帮助其实现大气减排目标。

目前,我国在建核电机组装机容量位居全球首位。2020年9月和12月我国政府作出的“2030年碳达峰、2060年碳中和以及2030年非石化能源一次能源占比达到25%”的承诺后,2021年“两会”工作报告中,又明确提出“在确保安全的前提下积极有序发展核电”,均体现了核电在今后新能源结构中将有较好预期,必将成为实现“碳中和、碳达峰”目标的高效能源之一。截至2020年12月31日,我国的核电的总装机容量为51.03 GW,预计2030年核电装机容量将达到100~ 110 GW(核电观察,2021)。

从全球及我国长远规划来看,今后很长一段时间内,世界将处于以中国为主导的核能发电高峰期,我国核电的大规模发展对铀资源的需求将不断增加,需要相当规模的铀资源储量作为保障。因此,密切关注世界各国铀资源开发利用和市场情况,分析全球铀资源供需格局动态,实施海外开发战略,对我国未来核能的发展具有重要意义。

1 世界铀资源现状

1.1 铀资源的分布特征

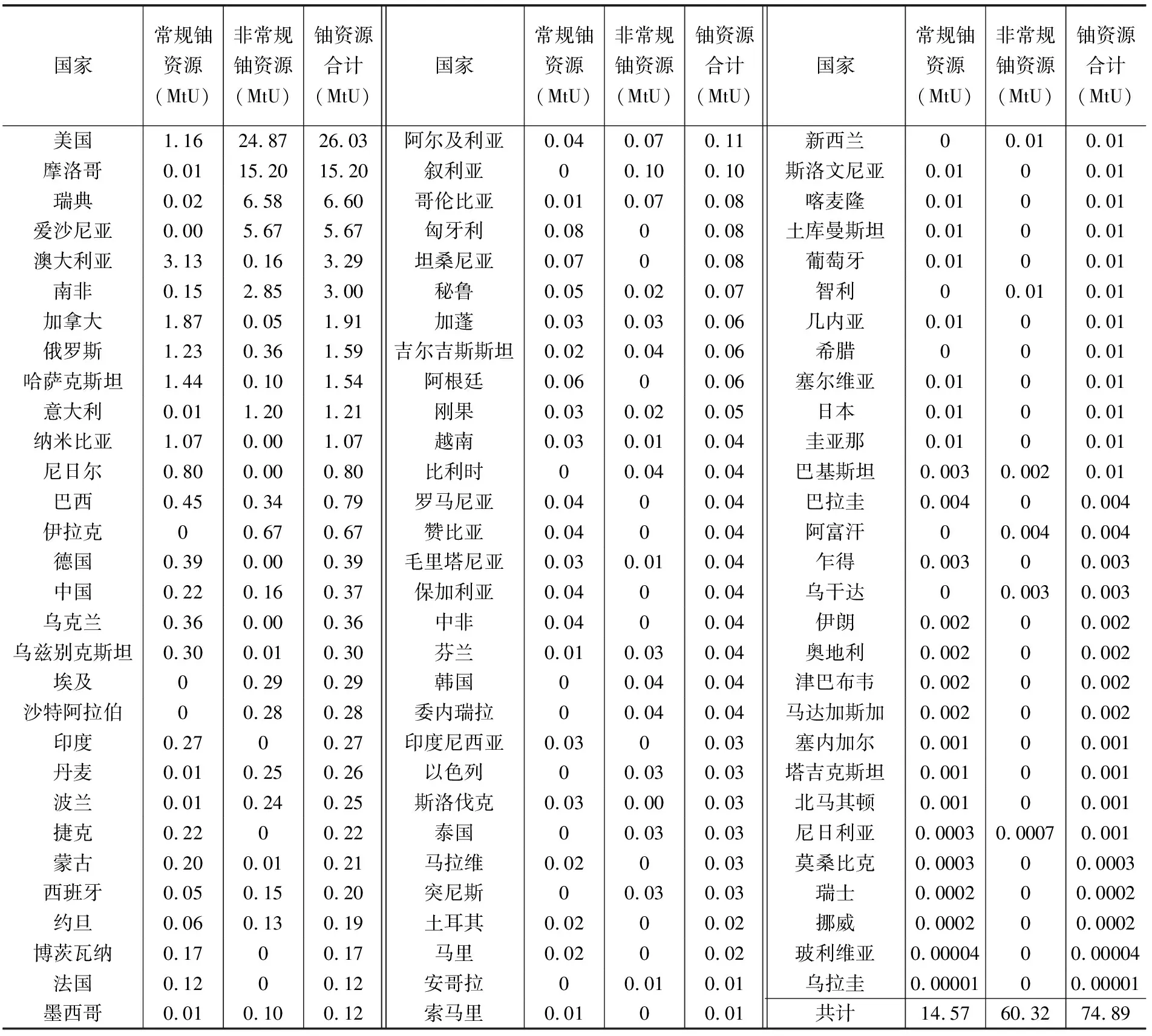

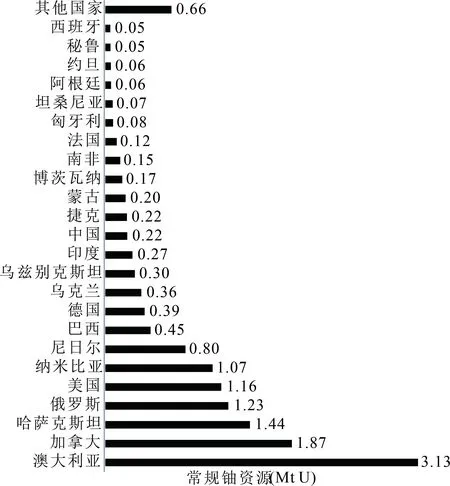

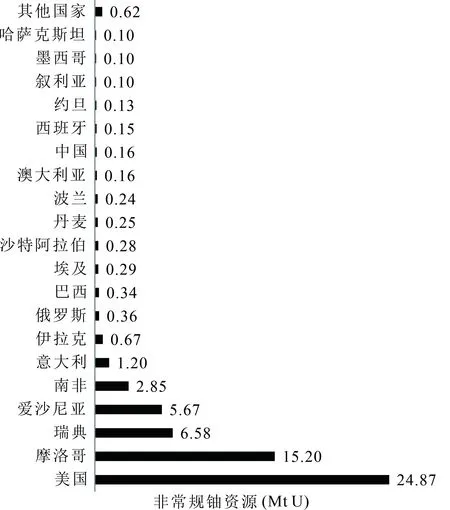

据2021年IAEA 数据库UDEPO中公布的铀资源数据统计结果(表1),截至2019年1月1日,世界铀资源主要分布在全球89个国家,铀资源量累计74.89 MtU ,但各国资源量分布极不均匀,主要分布在美国、摩洛哥、瑞典、爱沙尼亚、澳大利亚、南非、加拿大、哈萨克斯坦、意大利等国家,排名前十的国家铀资源总量占全球的88%。铀资源可划分为常规资源和非常规资源(常规铀资源指具有一定生产历史的,铀作为主要产品、共生产品或作为重要副产品可回收的资源;非常规铀资源指品位较低、尚不具经济意义或者其中的铀仅作为次要副产品回收的资源),其中常规资源分布在75个国家,总计铀资源量14.57 MtU,只占世界铀资源总量的19%;非常规铀资源分布在52个国家,总计铀资源量60.32 MtU,占世界铀资源总量的81%。

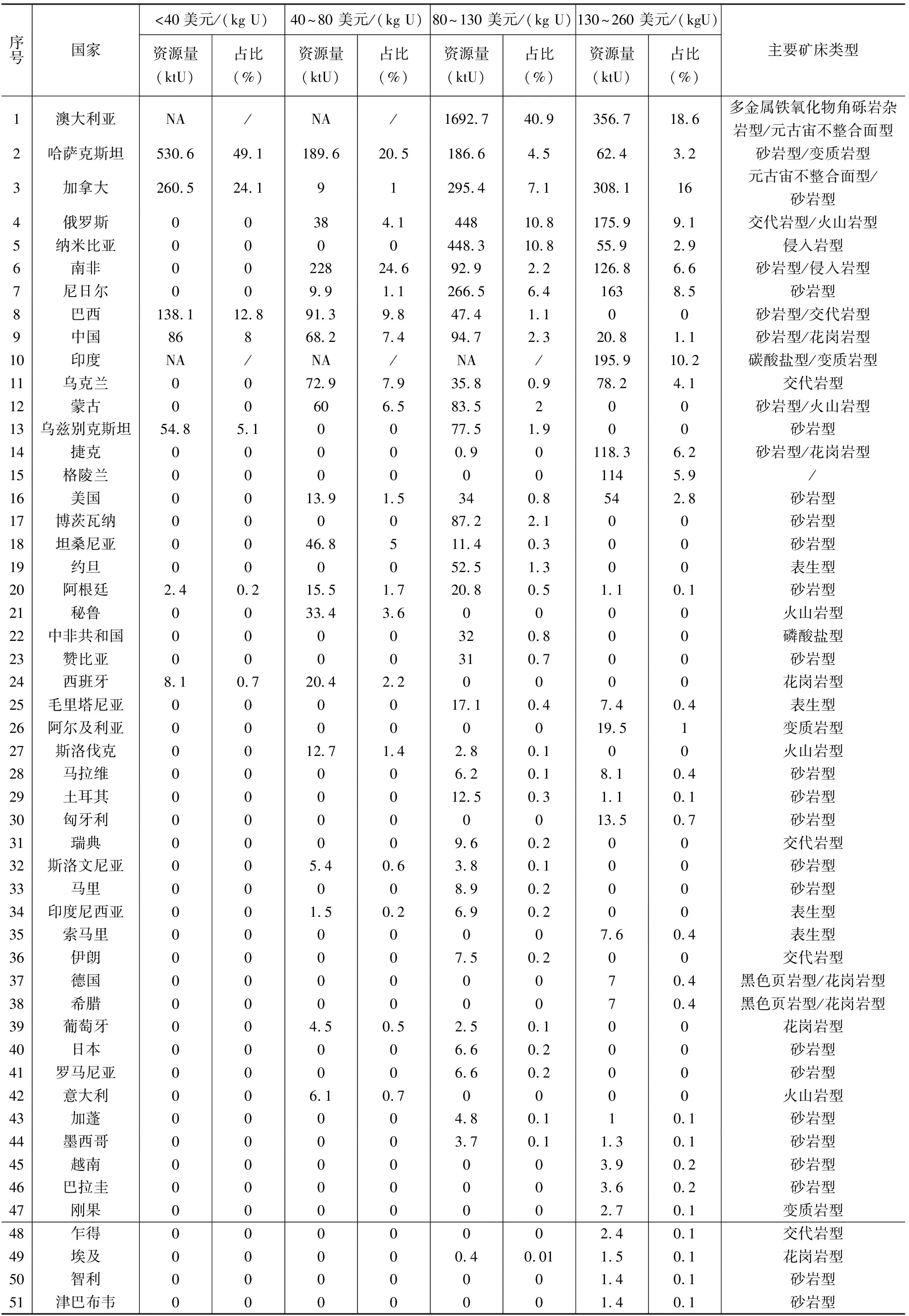

表1 世界铀资源分布及资源量统计表(据IAEA,2020)Table 1 Statistics of national distribution and quantity on the world’s uranium resources(from IAEA,2020)

常规铀资源量中(表1,图1),全球有6个国家超过1 Mt,累计铀资源量9.9 Mt,占全球常规铀资源量的68%,分别为:澳大利亚(3.13 Mt),占比21%;加拿大(1.87 Mt),占比13%;哈萨克斯坦(1.44 Mt),占比10%;俄罗斯(1.23 Mt),占比8%;美国(1.16 Mt),占比8%;纳米比亚(1.07 Mt),占比7%。

图1 世界常规铀资源主要分布国家柱状图Fig. 1 Bar chart of the main national distribution onconventional uranium resources in the world

图2 世界非常规铀资源主要分布国家柱状图Fig. 2 Bar chart of the main national distribution onunconventional uranium resources in the world

非常规铀资源量中(表1,图2),全球有6个国家超过1 MtU,累计非常规铀资源量56.37 MtU,占全球非常规铀资源量的93%,分别为:美国(24.87 Mt),占比41%;摩洛哥(15.20 Mt),占比25%;瑞典(6.58 Mt),占比11%;爱沙尼亚(5.67 Mt),占比9%;南非(2.85 Mt),占比5%;意大利(1.20 Mt),占比2%。

1.2 已查明可回收铀资源特征及经济性

《红皮书》2020中公布的数据显示(表2),截至2019年1月1日,全球已查明可回收铀资源量共计8.07 MtU,其中排名前十的国家累计已查明可回收铀资源量6.69 MtU,占全球铀资源量的83%,分别是:澳大利亚(2.1 MtU),占比25%;哈萨克斯坦(1 MtU),占比12%;加拿大(0.9 MtU),占比11%;俄罗斯(0.7 MtU),占比8%;纳米比亚(0.5 MtU),占比6%;南非(0.5 MtU),占比6%;尼日尔(0.4 MtU),占比5%;巴西(0.3 MtU),占比3%;中国(0.3 MtU),占比3%;印度(0.2 MtU),占比2%。铀资源的分布特征显示,全球已查明可回收铀资源总量较大,可以满足全球核电中长期发展的天然铀需求,但资源量分布不均匀,具有高度集中的特点。主要矿床类型为:多金属铁氧化物角砾岩杂岩型、砂岩型、元古宙不整合面型、侵入岩型、花岗岩型以及变质岩型等。

从资源经济性的角度来看,回收成本<40美元/(kg U)的铀资源量全球累计1.1 MtU,占全球铀资源量的13.4%,其矿床类型以砂岩型为主,主要分布在:哈萨克斯坦(0.5 MtU),占比49%;加拿大(0.3 MtU),占比24%;巴西(0.1 MtU),占比13%;中国(90 ktU),占比8%;乌兹别克斯坦(50 ktU),占比5%等。回收成本40~80美元/(kg U)的铀资源量全球累计930 ktU,占全球铀资源量的11.5%,其矿床类型以砂岩型、交代岩型为主,主要分布在:南非(230 ktU),占比25%;哈萨克斯坦(190 ktU),占比21%;巴西(90 ktU),占比10%;乌克兰(70 ktU),占比8%;中国(70 ktU),占比7%等。回收成本80~130美元/(kg U)的铀资源量全球累计4.1 MtU,占全球铀资源量的51.3%,其矿床类型以多金属铁氧化物角砾岩杂岩型、元古宙不整合面型、交代岩型和侵入岩型为主,主要分布在:澳大利亚(1.7 MtU),占比41%,纳米比亚(0.5 MtU)、占比11%,俄罗斯(0.5 MtU)、占比11%,加拿大(0.3 MtU),占比7%;尼日尔(0.3 MtU),占比6%;哈萨克斯坦(0.2 MtU),占比5%等。回收成本130~260美元/(kg U)的铀资源量全球累计1.9 MtU,占全球铀资源量的23.8%,其矿床类型以多金属铁氧化物角砾岩杂岩型、元古宙不整合面型和碳酸盐型为主,主要分布在:澳大利亚(0.4 MtU),占比19%;加拿大(0.3 MtU),占比16%;印度(0.2 MtU),占比10%;俄罗斯(0.2 MtU),占比9%;尼日尔(0.2 MtU),占比8%等。

2 世界天然铀生产结构

2.1 天然铀生产来源

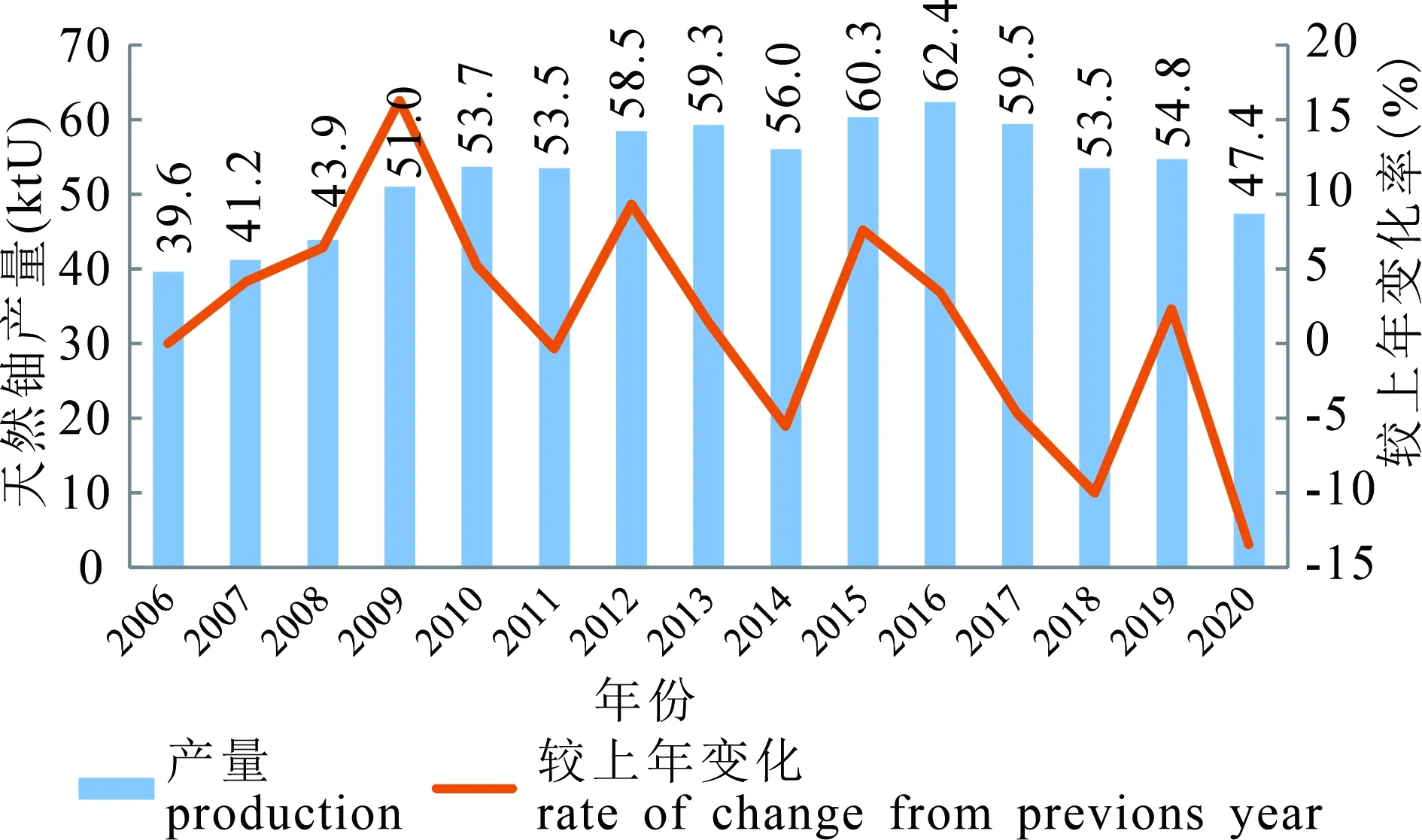

据IAEA《红皮书》2009❶、2020❸、UxC2019❺和世界核协会(World Nuclear Association,简称WNA)中公布的数据统计结果(图3),自2006年,由于世界核电发展规模逐渐增大,天然铀需求的不断增长,导致市场铀价不断走高,也刺激了铀矿山产量稳步上升;2011年受福岛核事故和金融危机的持续影响,国际上铀价下跌并持续低迷,逐渐对矿山的生产造成负面影响,2014年开始出现了铀产量下降;2020年全球疫情的爆发,对矿山的生产造成了一定的影响,2020年铀产量仅47 ktU。

表2 2019年世界各国已查明可回收铀资源量经济性及其占比(据IAEA,2020❸,2021)Table 2 The economies and proportions of identified recoverable uranium resources in the world, 2019(from IAEA,2020❸,2021)

图3 全球天然铀历史产量变化(据IAEA,2009❷;WNA,2021a;UxC❺)Fig. 3 Changes of natural uranium historical production in the world (from IAEA,2009❷;WNA,2021a;UxC❺)

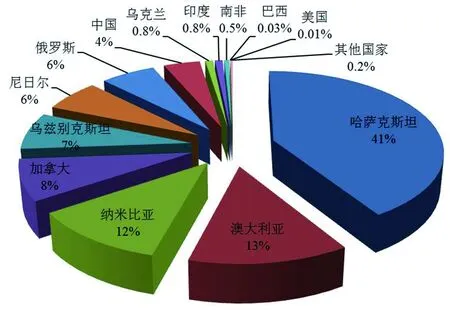

图4 2020年世界天然铀产量国家分布Fig. 4 Distribution of world natural uranium production in 2020

世界上铀资源丰富的国家和天然铀生产国家并不是完全对应的,2/3的铀生产量来自哈萨克斯坦、加拿大和澳大利亚,而且,超过50%的铀是通过地浸方法进行开采。

据UxC2019年第四季度《Uranium Market Outlook》❺统计,截至2019年7月,全球天然铀生产国家共计13个,在运矿山36座(表3)。2021年世界核新闻(World Nuclear News,简称WNN)的最新资讯:澳大利亚Ranger矿山的采矿和加工在2021年1月8日停止,尼日尔Akouta的Cominak铀矿山于2021年3月底关停。综合以上数据信息统计结果(表3),截至2021年4月,全球在运铀矿山资源量共计2.17 MtU,占全球已查明可回收资源量的27%,年度总产能为90 ktU,开采方式以地浸为主,其中铀生产主要集中在哈萨克斯坦、加拿大、澳大利亚、纳米比亚、乌兹别克斯坦、尼日尔、俄罗斯等国家。

据WNA统计(表3,图4),2020年主要产铀国及产量分别为:哈萨克斯坦19.5 ktU(41%)、澳大利亚6.2 ktU(13%)、纳米比亚5.4 ktU(11%)、加拿大3.9 ktU(8%)、乌兹别克斯坦3.5 ktU(7%)、尼日尔3 ktU(6%)和俄罗斯 2.8 ktU(6%)等,其他国家共计3.1 ktU(6%)。

2020年,受新冠肺炎疫情影响,全球铀矿山的开采活动均受到一定的影响,据UxC和WNA中公布的数据(表3),2020年全球天然铀产量为47.4 ktU,主要铀生产国产量均有不同程度的下降,整体较2019年产量减少了13%。

表3 世界主要产铀国铀生产情况一览表( 据WNA,2021a;UxC❺❻❼;WNN,2021a、2021b)Table 3 A list of uranium production in the world’s major uranium-producing countries( from WNA,2021a;UxC❺❻❼;WNN,2021a、2021b)

表4 2019年世界主要产铀公司基本情况一览表 (据 WNA,2021a;QYResearch❷)Table 4 A list of the world’s major uranium producers in 2019 (from WNA,2021a;QYResearch❷)

2.2 铀生产企业结构

天然铀生产的集不仅体现在国家层面,在产铀公司中也存在集中垄断现象。据WNA网站数据(表4),2019年世界排名前十的产铀公司铀产量共计47 ktU,占全球铀产量的86%,分别是:哈萨克斯坦国家原子能工业公司(Kazatomprom)产量为12.2 ktU,占比22%;法国奥拉诺公司(Orano)产量为5.8 ktU,占比11%;卡梅科公司(Cameco)产量为4.8 ktU,占比9%;铀一公司(Uranium One)产量为4.6 ktU,占比8%;中国核工业集团有限公司(CNNC)产量为4 ktU,占比7%;中广核集团(CGN)产量为3.9 ktU,占比7%;纳沃伊矿业公司(Navoi MMC)产量为3.5 ktU,占比6%;必和必拓公司(BHP)产量为3.4 ktU,占比6%;俄罗斯国有铀资源公司(ARMZ)产量为2.9 ktU,占比5%;亚洲能源公司(Energy Asia)产量为2.1 ktU,占比4%。由于新冠病毒疫情影响,自2020年开始,全球铀矿山生产受到了一定程度的影响。加拿大矿业巨头Cameco公司2020年12月由于发现疫情,暂停了雪茄湖(Cigar Lake)铀矿开采活动;2021年1月,Kazatomprom/Orano旗下的KATCO合资企业由于疫情,暂停了部分业务,给铀矿生产活动带来了一定影响。

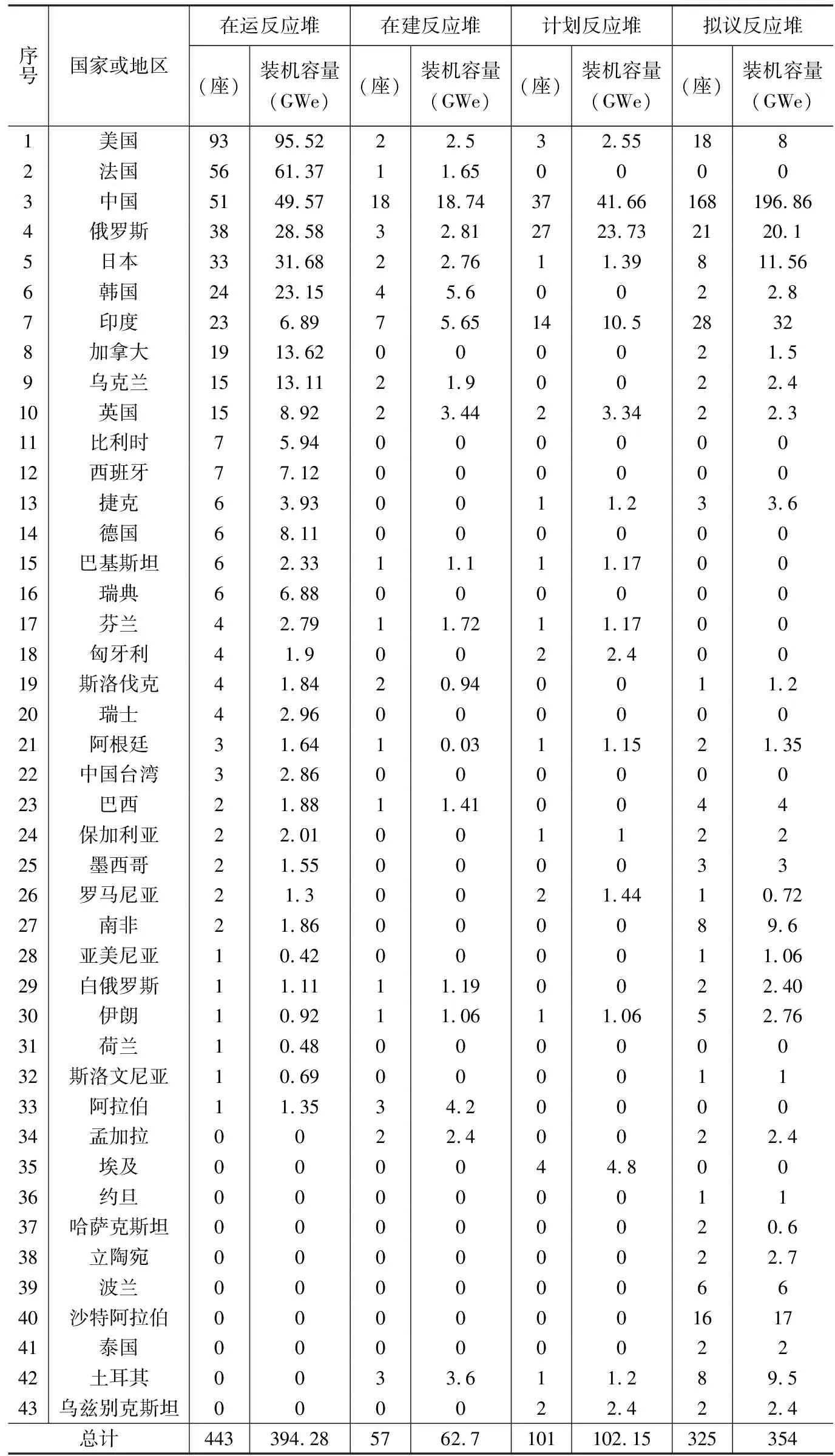

表5 2021年世界核电在运/在建/计划/拟议反应堆情况一览表 (据 WNA,2021b)Table 5 A list of the world’s nuclear in reactors operable & reactors under construction & reactors planned & reactors proposed, 2021 (from WNA,2021b)

3 世界及中国核电发展现状

据世界核协会WNA数据

(表5),截至2021年8月,全球在运核反应堆分布在32个国家,共计443座,装机容量为394 GW,其中中国51座,装机容量为49.6 GW;全球18个国家在建反应堆57座,装机容量共计62.7 GW,其中孟加拉国、土耳其正在建造国家的第一座核反应堆,中国在建核反应堆18座,装机容量18.7 GW;全球15个国家计划中的反应堆101座,装机容量102.2 GW,其中,中国37座,装机容量41.7 GW;据WNA预测,全球30个国家拟议建设核反应堆共计325座,装机容量354 GW,中国168座,装机容量196.9 GWe。

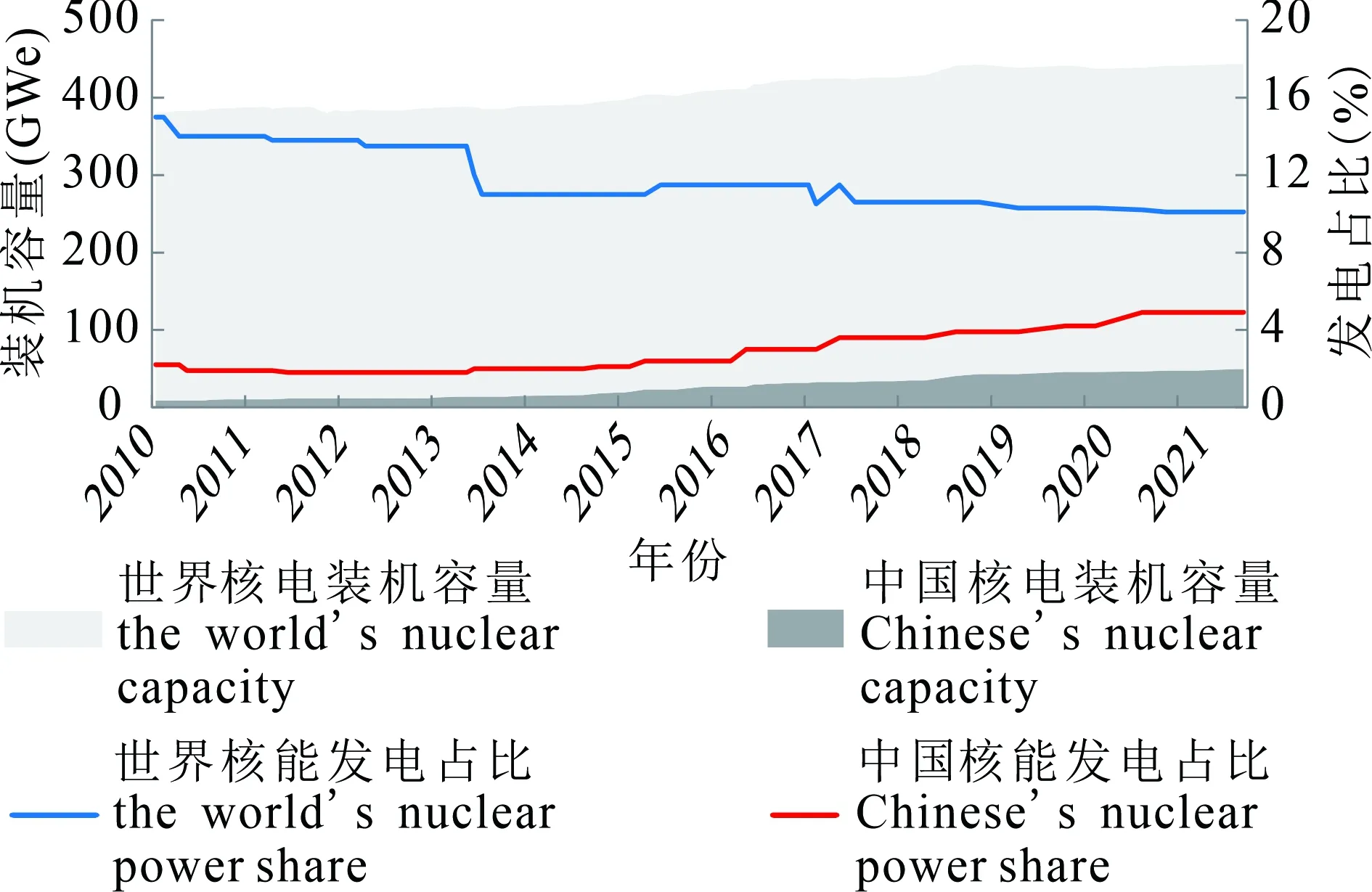

图5 世界及中国核电结构历史变化图Fig. 5 Historical changes of nuclear power structure in the world and China

世界核协会WNA网站,通常情况下每两个月更新一次“世界核动力反应堆和铀需求”数据,通过全球各个国家和地区的核反应堆统计数据来看(图5),自2010年,世界核电装机容量变化不大,呈现逐年稳定增长趋势,自2010年的370 GWe装机容量增加至2021年的390 GWe,但核能发电量在全球发电量中的占比呈逐年下降趋势,自2010年由占世界发电量的15%,下降至2021年的10.1%,特别是受日本福岛核事故的影响,2013年出现了一次发电量占比快速下降;中国(不包含台湾省)核电发展相比世界较快,近年来一直在稳步增长,核电装机容量自2010年的8.6 GWe增长至2021年的49.6 GWe,增长近5倍,核能发电量增长4.3倍,在能源发电结构中,中国核能发电占比自2011年最低的1.8%增长至2021年的4.9%。从发电量来看,欧洲、北美仍是核能发电和能源消费的主要地区。

当前,中国电力结构中核电占比还远低于世界平均水平,但中国在建核反应堆在全球中占比32%,计划建设核反应堆在全球中占比37%,拟议中的核反应堆在全球中占比52%,随着中国核电的快速发展趋势,未来中国将逐步取代美国成为全球最大的核电国家。

4 世界铀供需结构

铀资源生产与铀需求之间是一种相互依存、相互制约的关系。铀需求量增长必然推动天然铀的生产。从经济可采的资源量角度来看,以当前世界铀需求量及生产量计算,目前世界总铀资源量可满足未来150年天然铀生产和未来110年核电需求。但随着全球气候变化应对政策的需要,核电作为重要的清洁型能源在全球高速发展趋势下,当前铀资源量的供应时长将大幅缩短。

2011年,受福岛核事故的负面影响,导致日本需求量的突然下降,以及部分发达国家的弃核政策对核电产业的影响,即使中国的需求量在不断快速增长,全球对铀资源需求增长一度乏力。但2012年以后,随着核能在能源结构优化、生态环境保护方面的优势,提升了核电发展的持续性和迫切性,全球核电总体保持稳定增长,尤其2019年后出现了较高的增幅。

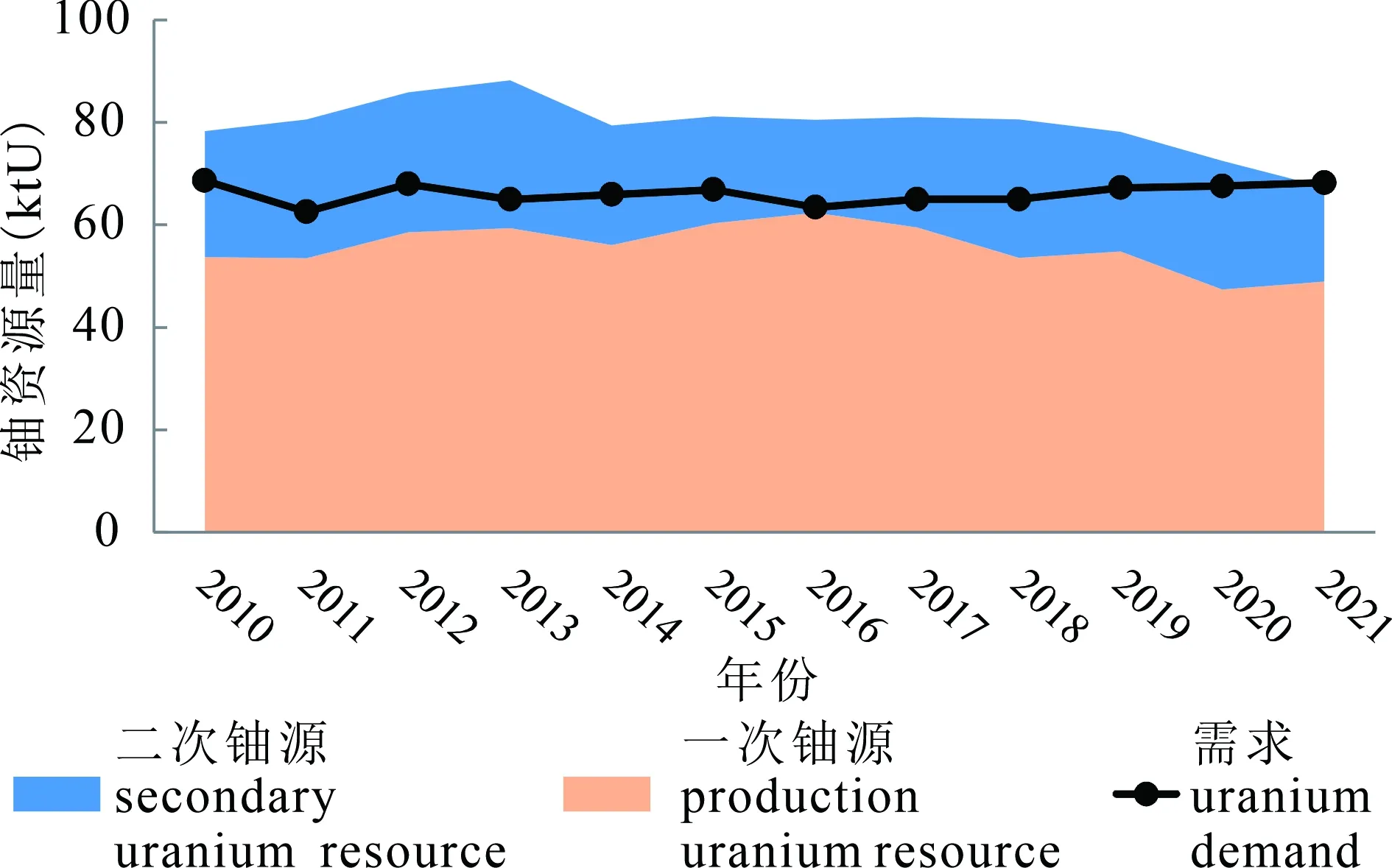

世界天然铀的供给主要由一次铀源供给和二次铀源供给两部分构成。一次铀源供给主要来源于全球在产矿山,二次铀源供给主要来源于全球的政府储备、商业库存、核燃料“银行”、贫铀再浓缩以及混合氧化物燃料(MOX)等。铀市场供给中,当一次铀源供给不足时,会通过二次铀源的释放来调节、补齐,总体达到供需平衡。据WNA和UxC咨询机构资料显示(图6),2019年世界铀矿山的总产量即一次铀源的供应为55 ktU,为全球核反应堆的需求提供81%的一次铀源;2020年受到疫情的影响,世界铀矿山的总产量仅为47 ktU,为全球提供了核反应堆需求量的70%;2021年世界铀矿山的总产量预计为49 ktU,在全球核反应堆的需求量中占比72%。

图6 2010年~2021年世界铀供需平衡关系图( WNA,2021a;WNA,2021b;UxC❼;智研咨询❸)Fig. 6 Diagram of the worla uranium supply and demand balance, 2010~2021( WNA,2021a;WNA,2021b;UxC❼;Intelligence Research Group❸)

从世界铀源供给情况整体来看(图6),铀矿山的产量不足以完全满足世界对铀资源的需求量,大约存在20%的需求缺口由二次铀源补充。2010年之后,世界铀产量与需求之间的供需缺口存在不断缩小的趋势,到2016年该缺口仅为2%;但2016年之后,矿山的天然铀产量对铀资源需求的供给缺口又逐渐增大,2020年该缺口达到了30%,出现了铀供需市场依赖二次铀源补充一次铀源市场的现象。在全球疫情的影响下,世界最大的产铀公司Kazatomprom为了维持其铀产量水平,在2021年上半年公司的商业库存消耗巨大,与2020年同期下降约20%(WNN, 2021c),反映了疫情对铀矿山开采的负面影响仍在持续,铀供给市场对二次铀源的依赖程度越来越高,在未来疫情发展未知的情况下,随着核电的快速发展,铀供需市场如何减弱对二次铀源(弥补供需缺口)的依赖,将是铀供给市场面临的巨大挑战。

世界上铀生产国和铀需求国的整体供需结构呈现分离格局(图7),2020年世界铀需求前十的国家分别是:美国(19.8 ktU)、中国(9.8 ktU)、法国(8.9 ktU)、韩国(4.9 ktU)、俄罗斯(4.8 ktU)、日本(2 ktU)、乌克兰(1.8 ktU)、英国(1.8 ktU)、加拿大(1.5 ktU)以及西班牙(1.3 ktU)。铀资源需求旺盛的国家中除加拿大以外,其他国家的铀资源产量或者禀赋远不足以支撑国家需求,而部分铀资源丰富的国家,例如哈萨克斯坦、澳大利亚、纳米比亚、尼日尔和乌兹别克斯坦等,核电装机容量较小或者没有发展核电,导致了全球部分核能不发达甚至弃核国家向核能发展大国单向供应铀资源格局的呈现,各国之间铀资源供需形成了差异化发展趋势。

图7 2020年世界铀需求和生产国家情况对比图(据 WNA,2021a,b)Fig. 7 A comparison of the world’s uranium demand and production countries in 2020 (from WNA,2021a,b)

5 中国天然铀供需趋势分析

目前,我国核电产业的快速发展相对应的却是铀资源的相对不足。据IAEA统计(表1,表2),中国一次铀资源量为370 ktU,在全球铀资源量占比中仅为5%,其中常规铀资源量220 ktU,非常规铀资源量150 ktU;中国已查明可回收铀资源量270 ktU,占全球的3.3%,其中成本<40美元/(kg U)为32%,成本40~80美元/(kg U)为25%,一半以上的铀资源开采成本偏低,经济性较好。2020年中国核电的铀资源需求量为9.8 ktU,但产量仅为1.9 ktU,产量仅占需求量的19%,已查明低成本(<40美元/(kg U))铀资源量为86 ktU,按照现在需求水平计算,仅能满足未来8年核电产业对天然铀的需求。整体上来看,中国铀资源禀赋以及铀生产规模均无法满足当前核电发展需求,国内铀资源供需失衡,还需依赖国外铀资源以及国际铀市场来补足。

中国核电正在面临快速发展的良好机遇,中国国家能源局表示,到2030年,中国将引领核能发展方向(WNN,2021d)。据2021年新闻资讯(WNN,2021e-m;江苏核电中核工程,2021),当前中国核电正在加快发展步伐:2021年1月4日浙江三澳核电站1号机组开工建设;2月1日福清核电站第一台“华龙一号”投入了商业运行,之后7月21日6号机组也完成了测试;3月31日海南昌江核电二期工程开工建设;6月3日江苏田湾核电站6号机组投入商业运营,同年的9月19日7号机组开工建设;2021年8月2号,辽宁红沿河5号机组投入商业运行;8月3日辽宁徐达堡3号机组开工建设;“华龙一号”漳州核电1号机组计划于2024年投入商业运营。

面临“两碳”目标的压力,我国未来核能发电将要承担重任,对我国核电发展预测(王成等,2021)认为:到2030年我国核电装机容量将达到100 GWe,核反应堆对铀资源的需求高达27.4 ktU/a,自2021年累计至2030年对铀资源的需求共计196.9 ktU,铀资源需求缺口将达到15~25 ktU/a。

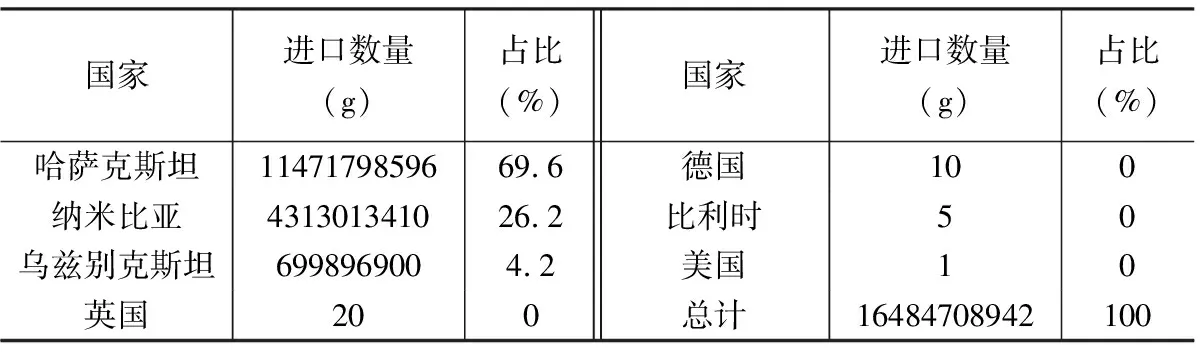

在面对我国铀资源需求逐渐增高,国内铀产量远无法满足需求的情况下,我国主要从哈萨克斯坦、纳米比亚和乌兹别克斯坦等国家进口天然铀及其化合物。2020年中国海关公布的数据显示(表6),中国进口天然铀及其化合物共计16 kt,其中来自哈萨克斯坦的进口额度占比69.6%,纳米比亚占比26.2%,乌兹别克斯坦占比4.2%,另有少量交易来自英国、德国、比利时和美国。

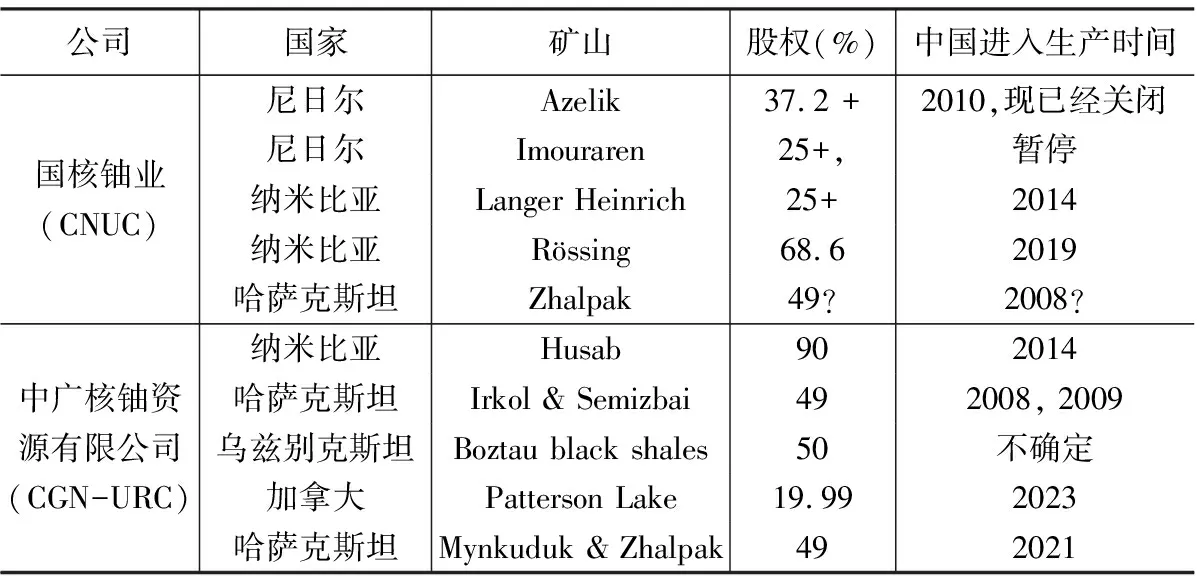

国际来源的铀既有来自国际公开市场的铀,也有来自中国在国际上控股的矿山,据WNA及WNN资讯统计(表7),中国境外铀资源企业权益主要集中在哈萨克斯坦和纳米比亚,中国进入境外铀资源市场的企业有两家:一是中核集团公司全资子公司中国国核海外铀业有限公司(简称“国核铀业”),购买了尼日尔、纳米比亚和哈萨克斯坦的多家铀资源公司股权,其中在产的包括纳米比亚的Langer Heinrich 矿山(拥有25%的股权)和Rössing矿山(拥有68.6%的股权);另一公司是中广核子公司中广核铀资源有限公司(CGN-URC),收购了加拿大、纳米比亚、乌兹别克斯坦和哈萨克斯坦多座矿山股权,特别是2012年收购了纳米比亚Husab矿山90%的股权;2021年中广核-URC与哈萨克斯坦Kazatomprom公司签署协议,购买了Ortalyk LLP49%股权,拥有了中央Mynkuduk和Zhalpak两座矿山的开采权益。

表6 2020年中国天然铀及其化合物进口来源地(智研咨询❸)Table 6 Sources of natural uranium and its copounds in China, 2020 (from Intelligence Research Group❸)

表7 中国境外主要铀矿山开发状况(据WNA,2021c;WNN,2021n)Table 7 Development status of major mines outside China(from WNA,2021c;WNN,2021n)

综上分析,中国核电正在进入快速发展轨道,而中国铀资源海外布局仍处于起步阶段,近些年,中国正在积极寻求国际合作项目,以逐渐降低对国际铀资源市场的依赖程度。同时,国内也需要加大铀矿的勘查和开发方面的工作,为我国核电工业的发展提供有力的资源保障。

6 主要结论

(1)世界铀资源丰富,一次铀资源量74.89 MtU,已查明可回收铀资源量8.07 MtU,可满足当前世界核电中长期发展需求。但世界铀资源分布高度集中,其中美国等10个国家拥有世界88%的一次铀资源,澳大利亚等10个国家拥有世界83%的已查明铀资源。从资源经济性角度来看,世界已查明铀资源回收成本<80美元/(kg U)的仅占24.9%,大部分回收成本较高。

(2)世界铀生产与核电发展的需求基本保持同步增长,但一直处于供不应求的局面,一次铀源不足部分需二次铀源补给,从历史发展规律来看,二次铀源市场约占20%,近年受疫情影响,2020年约占30%。同时,世界天然铀生产国和需求国相互分离,呈现部分核能不发达甚至弃核国家(例如哈萨克斯坦、澳大利亚、纳米比亚、尼日尔和乌兹别克斯坦等)向核能发展大国(例如美国、中国、法国等)单向供应铀资源的格局。

(3)核电作为一种高效、绿色、稳定的能源,在世界新能源结构中将占据重要地位。从近几年发展的数据来看,世界核电发展正在从缓慢向快速发展转变,2021年中国具有全球1/3的在建核反应堆,1/2的全球拟建核反应堆,中国将引领全球核电发展高峰期。

(4)中国已查明铀资源虽然品质较高,但总量相对不足,无法满足核电产业的快速发展和中长期需求。当前,中国需立足国内,科学制定铀资源勘查开发规划,加大天然铀产业的投资力度,落实更多的经济可采天然铀资源;同时,加强国际铀资源勘查开发信息的跟踪和分析,为积极推进海外铀资源开发提供决策依据,通过建设海外铀资源开发基地,掌握更多经济可采铀资源,以保障中国快速发展的核电产业链的铀资源需求。

注 释/Notes

❶ 中国原子能机构.铀资源、生产与需求——2009.[2009-11]

❷ QYResearch.2021-2027全球与中国铀市场现状及未来发展趋势. 2021.

❸ 智研咨询.2021-2027年中国铀资源行业市场研究分析及发展趋势预测报告. 2021.

❹ Nuclear Energy Agency and the International Atomic Energy Agency. Uranium 2020: Resources, Production and Demand. NUCLEAR ENERGY AGENCY ORGANISATION FOR ECONOMIC CO-OPERATION AND DEVELOPMENT,OECD 2020, NEA No. 7551.

❺ UxC. Uranium Market Outlook-2019:Q4. [2020].

❻ UxC. Uranium Market Outlook-2020:Q4. [2021].

❼ UxC. Uranium Market Outlook-2021:Q1. [2021].