2022理想盈利“转正”,近在咫尺

2022-07-14刘通

文 / 本刊记者 刘通

基于其稳健的经营风格及较强的造血能力,预计理想汽车2022年有望实现盈利“转正”。

造车新势力何时才能盈利“转正“?在以“蔚小理”为代表的第一批造车新势力,刚刚经历过“七年之痒”后,这个不断被业内提及的问题,终于有了较为清晰的答案。

2022年2月25日,理想汽车(以下简称理想)公布了截至2021年12月31日止未经审计第四季度及全年财务业绩。财报显示,理想在四季度净利润为2.955亿元;全年净亏损3.215亿元。

实际上,早在2020年第四季度,理想便实现了1.075亿元的净利润,季度净利润首次“转正”。但彼时,其净利润转正主要来自于理想短期理财产品投资产生的收益,与“卖车”创收几无瓜葛。客观来讲,2021年第四季度实现盈利,才真正算是理想净利润转正“的里程碑。伴随着中国新能汽车市场拐点的显现,2022年,理想能否成为第一家财年盈利的造车新势力?

2021财报亮眼

财报显示,理想2021年第四季度营收额106.2亿元,同比增长156.1%,实现四季度净利润2.955亿元。理想创始人李想表示,在大幅增加研发投入和销售网络扩张加速的前提下,第四季度仍然实现了盈利,充分反映了理想拥有出众的经营效率。

从全年营收来看,2021年理想实现营收270.1亿元,同比增长185.6%。其车辆毛利率在2021年达到20.6%,高于2020年的16.4%,更遥遥领先于2019年的0.5%。在车辆交付方面,去年四季度理想汽车交付量为35221辆,同比增长143.5%;全年交付达到90491辆,同比增长177.4%。

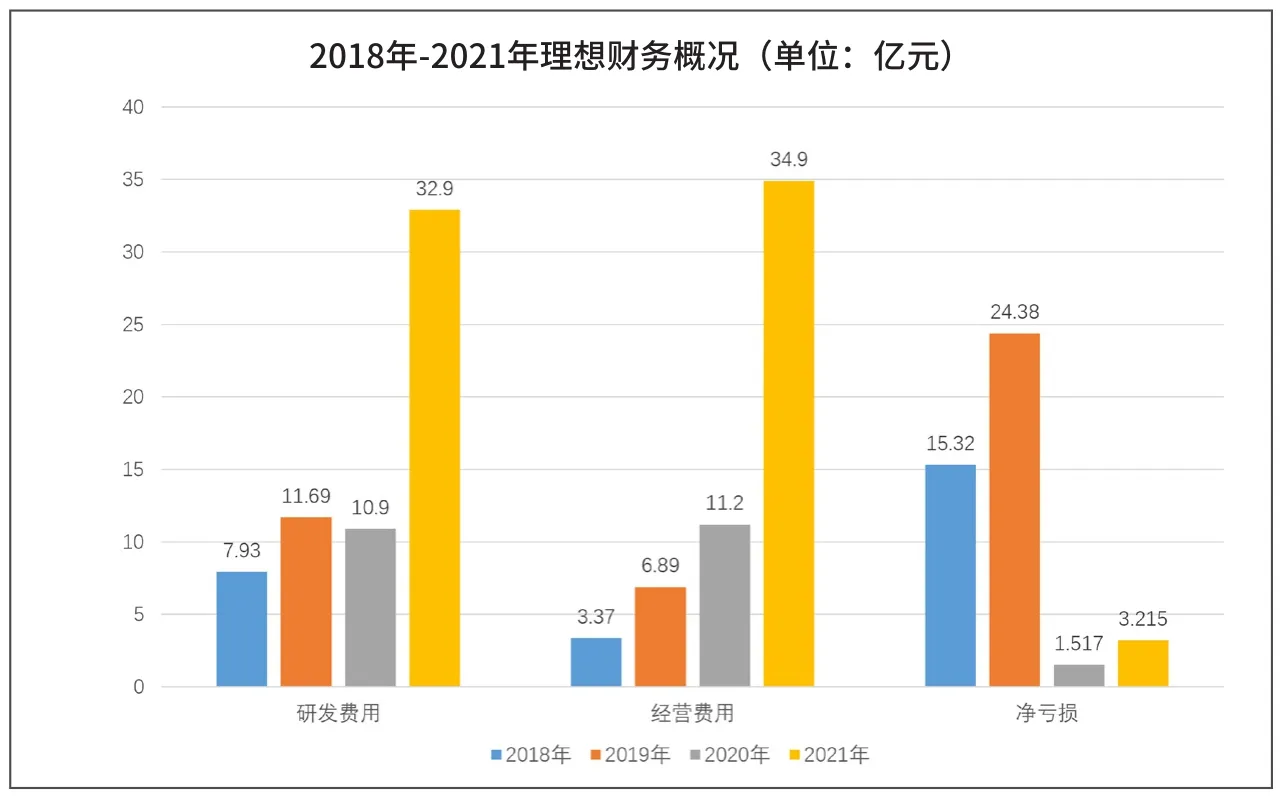

整体而言,理想的盈利水平和销量正在快速增长。但在这种情况下,理想2021年的净亏损甚至高于2020年的1.517亿元,其缘由我们可以从理想的研发投入和营销投入中找到一丝端倪。

2021年,理想的研发费用为人民币32.9亿元,较2020年的人民币11.0亿元增加198.8%。从成立之初到现在,理想凭借一款理想ONE“独行天下”,而其采用的增程式技术,也相对成熟。理想的研发费用在产品、技术上的投入相对其他新势力较少。如在2021年5月发布的理想ONE换代车型上,新车刚刚搭载智能座舱和L2辅助驾驶技术,进度稍缓。

2021年,理想进入研发快速增长期。在产品方面,理想研发了X平台,在其平台上推出的首款全尺寸豪华增程式电动SUV—理想L9计划在北京车展正式亮相;2023年,理想还会推出另外两款SUV。此外,理想还在研发高压纯电动汽车技术,并打造Whale、Shark两大高压纯电动车型开发平台,尽快切入纯电领域;在自动驾驶方面,理想计划从2022年开始,所有新车型标配自主研发的L4级自动驾驶兼容硬件。

2021年,为满足不断攀升的销量及用户服务,理想的销售和服务网络持续扩大。2021年理想汽车销售、一般及管理费用为34.9亿元,相较2020年的11.2亿元增加了212.1%,主要用于员工薪资、销售网络扩大、营销推广支出等。以销售与服务网络为例,2020年年底,理想在全国拥有52家零售中心,覆盖41个城市;售后维修中心及授权钣喷中心114家,覆盖83个城市。而到去年年底,理想拥有206家零售中心,同比增长296.2%,覆盖102个城市;并于204个城市运营278家售后维修中心及授权钣喷中心。

研发与运营费用的大幅上涨,导致了理想2021年的盈利亏损。但整体而言,其投入都转化为后续的“战斗力”,同时其亏损幅度也由1.6%下降至0.9%,愈发接近盈利。值得一提的是,截至2021年12月31日,理想的现金储备达501.6亿元,相较2020年底的298.7亿元,增幅达67.9%,这为理想提供了坚实的资金后盾。

理想的焦虑

虽然理想的2021财报表现亮眼,现金储备充足,但这并不代表着理想可以高枕无忧。从自身角度而言,理想存在产品单一、供应链把控能力弱、产能不足等问题;从整个行业来看,动力电池价格上涨、补贴政策退坡、芯片短缺、疫情反复,都是理想甚至是整个新能源汽车行业的潜在风险因素。

毋庸置疑,新能源汽车市场发展前景广阔,但是其竞争也日趋激烈。理想ONE的成功最主要一点是采用增程式动力,打造零焦虑,并与其他新势力形成差异化发展。如理想ONE、小鹏P7和蔚来ES6三款新势力的主力车型从定位、价格和驱动方式等方面,都有着非常明显的差别,基本不存在竞争关系。然而,理想ONE所走的道路,是最容易被其他企业所模仿、复制的。越来越多的车企已经或正在涉足增程式电动车领域,如岚图FREE、摩卡DHT-PHEV、牛创新能源等。

另外,新能源汽车市场风向正在转变,头部品牌在价格区间和车型定位上也在逐渐产生交集。

随着电动技术的进步和补能网络的完善,目前纯电动汽车的续航里程及补能便捷程度逐步满足用户的绝大多数场景的用车需求。如大众ID.4、特斯拉Model Y以及未上市的小鹏中大型SUV G9都是理想ONE的有力竞争者。可以预见,理想ONE这种主打没有里程焦虑的增程式新能源汽车,将会面临更大压力。这也是包括理想在内的所有汽车品牌,在提升产品力的道路上,必须要经历的过程。

在供应链端,动力电池紧缺、价格上涨以及芯片短缺也是整个汽车行业的痛。去年我国新能源汽车产销旺盛,动力电池供不应求的状况愈发凸显,其价格也水涨船高。但从原材料的采矿到冶炼,再到成品的加工,都需要较长周期。令人欣慰的是,相对于“电池荒”,持续影响2021年汽车产销量的“芯荒”问题,在2022年会得到大幅改善。

在电池紧缺的大背景下,不止理想汽车,对于所有新能源车企来说,布局属于自己的电池产业链都已迫在眉睫。一方面,动力电池的供应状况,已经逐步成为决定新能源汽车决定出货量的重要因素,2022年有许多新能源汽车企业都曾因动力电池短缺导致延迟交付;另一方面,出货量不仅影响着产品销售利润,同时也决定着规模化生产的制造成本;再次,拥有自己的动力电池产业链,可以有效把控动力电池价格上涨导致公司产品毛利降低的风险。

除了以上焦虑外,2022年的新能源汽车补贴政策退坡对理想几无影响;而疫情的散点爆发,也非理想可控;其他风险因素如潜在质量事故、关键研发及市场人员流失等属于内部管理问题,需在日常运用中谨小慎微。

2022“倍”道而驰

针对以上焦虑,理想显然早有准备。在2021年2月22日,李想发布了内部信,宣告了理想2025的发展战略,其内容主要包括:2025年争取实现销量160万辆,达到20%的新能源市场份额;以第二代增程电动X平台、高压纯电Whale平台、高压纯电Shark平台的基础,坚持豪华智能电动车品牌定位,打造覆盖15-50万的产品矩阵;新能源充电方面,坚持依托“城市纯电、长途发电的增程电动平台”和依托“400千瓦超快充的高压纯电平台”两条路线并行。为达成2025目标,2022年理想要做的工作还有很多。

在产品布局上,上文提到在北京车展期间,理想将发布为家庭打造的全球智能旗舰SUV理想L9。结合此前网络上的消息,理想L9大概率就是内部代号为X01的全尺寸SUV车型,该车将会搭载由1.5T四缸发动机和电动机组成的增程式动力系统。新车将于三季度交付,据悉,这款车在智能化程度上将比理想ONE更高一个层次,其中某些功能属于首创,或将成为拉动理想销量的新引擎。

理想内部人士透露,理想ONE将停用1.2T三缸机作为增程器,升级为与理想L9相同的1.5T四缸机,同时驱动电机也有望由博格华纳换为长城蜂巢。在实现动力升级后,预计理想ONE的价格将会上调,进一步提升车辆毛利率。

在供应链端,理想也在不断强化对产业链关键环节的控制力。2月24日,欣旺达电子股份有限公司发布公告称,包括理想在内的19家企业,合计向欣旺达增资24.3亿元,认购12.37亿元的新增注册资本。其中,理想投资额度为4亿元,获得欣旺达电池公司3.21%的股份。另有蔚来和小鹏同样出资,分别占股2.01%和3.21%。这次投资,是造车新势力对自身电池供应链体系的整体布局。通过投资欣旺达,理想可以在动力电池供应紧张及价格飙升的情况下,以相对较低的价格,获得电池供应优先权。

从产能上看,理想将2022年的销量目标定在20万辆,2025年销量目标定在160万辆,而其产能距离这一目标还有很大距离。据悉,2021年10月,理想在北京规划产能10万台/年的制造基地已经开工,预计2023年投产;2022年1月27日,理想控股公司重庆车之渝汽车工业有限公司以约4.31亿元的价格拿下两江新区地块,将在重庆建设生产基地。扩充产能不可避免地带来成本的上升,但这也能帮助理想在供应链端获得更大话语权,保障生产和交付又能降本增效,进一步优化成本提高毛利率。

从销量来看,进入2022年理想汽车销量迎来开门红。1月份,理想交付1.23万辆,同比增长幅度达128.1%;在销售淡季—2月份,即便受假期、苏州疫情和部分零部件供应短缺影响,理想也交车8414辆,同比增长265.8%。理想预计2022年第一季度,车辆交付量为30000至32000辆,收入总额为88.4亿元至94.3亿元,较2021年第一季度增长147.2%至163.7%。与此同时,理想也在加快销售网络布局,计划在2022年将门店翻倍至400间,为销量释放构筑基础。

“今年销量会大幅增加,我们也希望借此达到更高程度的规模经济。”理想汽车总裁沈亚楠在接受媒体采访时表示,尽管面临电池原材料价格上涨等诸多挑战,但理想汽车的目标依旧是实现比去年更高的毛利率。多家机构预测,随着中国新能源汽车市场的进一步扩大,2022年理想汽车有望进入快速增长阶段,基于其稳健的经营风格及较强的造血能力,预计理想汽车2022年有望实现盈利。