引入做市商机制:科创板被忽视的长期利好

2022-07-13张俊鸣

张俊鸣

做市商机制征求意见稿发布,科创板有望成为“尝鲜者”,这一次交易制度的改革不仅是科创板自身的提升,更是A股进一步和国际市场接轨的试水。从理论上来说,引入做市商制度有望增强科创板的流动性,同时也为提供做市服务的券商带来新的业务增量,对这两大板块应当属于正面消息。但从本周的走势来看,无论是科创板还是券商股,并未走出“利好刺激”的涨势。尽管短期影响有限,但笔者认为做市商机制不仅仅是表面上的“中间商赚差价”,而是科创板被忽视的长期利好。面临北交所、创业板双重竞争的科创板,通过这一机制增强流动性和价值发现,有望吸引更多企业和资金的关注,其中已经调整充分、估值较低的科创50成份股,有望成为未来“做市商行情”的引领者。

相比A股现有的集合竞价、连续竞价的交易机制,许多投资者对做市商制度比较陌生,这也是本周市场对这一制度的长期影响反应较小的重要因素。简单来说,做市商机制就是由特定机构对股票提供双向报价,确保在市场其他交易者较少的情况下,投资者仍然可以快速实现成交。当然,这种快速成交并不是没有代价的,参与做市的券商一般会给出差价较大的买卖盘报价,确保自己在一买一卖中获得利润,这也被称为“中间商赚差价”。尽管差价的存在在某种意义上增加了股市的整体交易成本,但对于缺乏流动性的个股而言,投资者能够因此而提高交易效率,进而吸引更多资金参与,这种差价就是改善流动性的必要成本。

在中国内地的证券市场,目前已经有两个市场部分实施做市商制度,一是部分新三板的精选层和创新层公司,二是部分ETF基金。不同的是,新三板实施的做市商机制是一种“纯做市商制”,也就是投资者要交易这一类的新三板公司,只能被动接受做市券商提供的买卖盘报价,而不能在做市报价中间自行报价和其他投资者成交;而引入做市商的ETF基金则是“混合交易制”,做市商并不是投资者惟一的交易对手,只是充当“最后的成交保证”。而做市商机制的引入,对于相关品种的流动性提升有明显作用,上交所在2021年初发布的报告显示,前一年引入做市商的ETF基金中,季度成交金额比引入前增长了3.6倍,在上交所挂牌的ETF基金有高达8成已经引入做市商制度。显然,对于将来引入做市商制度的科创板,整体流动性改善也是可以预期的,而这必然吸引更多资金主动参与其中,形成流动性增强的良性循环。

另一方面,实施做市商制也更有利于科创板公司的价值发现。对于机构投资者来说,用自有资金为相关公司提供报价服务,也存在一定的风险,包括长期持有股票造成的市值波动,以及过高报价成为“接盘侠”的两大风险。因此,这些参与做市的券商必然对相关公司的评估更为审慎,给出的定价也必然会更接近公司的真实价值。因此,做市券商给出的买卖报价的“笼子”,在客观上也起到了价值提示、降低股价大起大落的功能,对于科创板在估值合理的区间引入长期资金,具有不可忽视的作用。

“改革信号弹”的长期利好

对科创板来说,在沪深交易所率先实施做市商制度,具有“改革信号弹”式的长期利好意味。在A股实施全面注册制的攻坚过程中,科创板是率先进行注册制试点的板块,如今又率先实施做市商制,这在一定程度上强化了科创板“改革先锋”的角色,降低了市场对科创板在北交所、创业板双重竞争中被边缘化的担忧。特别是在做市商制正式上路之后,科创板目前20%的涨跌停板可望向北交所的30%甚至新三板的50%看齐,潜在的波动空间扩大有利于吸引活跃资金的参与,提升价值发现的效率。而目前50万的投资门槛限制,也有可能出现下修改革,给市场带来想象空间。

对所有市场来说,有利于流动性改善和有效定价的交易机制改革都是巨大的“改革红利”,牵动更多资金的参与,以及优质企业的上市,实现“双向扩容”式的良性循环。对于在IPO时跟投的保荐机构来说,做市商制推出之后,将会在原本融券业务的基础上又新增一项可以盘活存量资产的业务,无疑是长期利好。而未来科创板在试点做市商制的成功经验又可以进一步推广到创业板、北交所,做市标的更加丰富多元,对于券商尤其是头部券商的长期助力不可忽视。

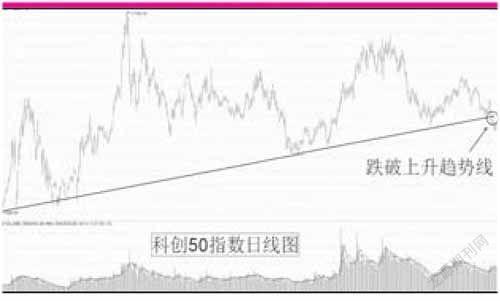

尽管长期利好成份较大,但做市商消息出台之后,短期内科创板和券商股并没有太大的正面反应。对券商股而言,存在做市导致资金需求增加带来再融资的可能、多家做市商竞争导致潜在利润下降、股价大幅波动带来被动持股增加的风险等,这些都有待做市细则的进一步明确。而科创板的最大问题,则在于目前估值较高,龙头公司对长线资金的吸引力有待加强等。从科创50指数的走势来看,近期的调整已经跌破指数设立以来的上升趋势线,显然整体科创板的估值体系需要一段时间的洗牌才能探明价值中枢。也正因为如此,做市商制度的长期利好尚未完全在盘面上体现出来,还需要一段时间的修复和等待。

但對于关注科创板的投资者来说,在等待中关注做市商制度带来长期机会更有利。比如,投资者可以通过券商的报价以及参与程度,来间接分析科创板公司的长期投资价值,特别是将来有越多券商参与做市、买卖报价差距较小、做市商持股比例较高的品种,在一定程度上反映出机构投资者的认同度较高,相应的投资价值值得进一步重视。笔者认为,科创50指数成份股中,一些估值相对较低、市值较大的头部公司,有望成为未来科创板“做市商行情”的引领者。笔者重点观察的品种包括天能股份、华润微、海尔生物、大全能源等。

(本文提及个股仅做举例分析,不做投资建议。)