金融科技助力防控信贷风险研究

2022-07-08白云

白 云

摘 要:数字经济时代,新金融连通G端B端C端,信息资源更加丰富、迭代更新更加迅猛,金融产品、金融服务融入各类生活场景,给商业银行带来了前所未有的新机遇;同时,由于风险社会化更为显著,风险主体、风险类型更为复杂,风险传播速度更快、范围更广,风险防范难度更高,为商业银行带来了新的挑战。文章从金融科技角度切入,探究新技术应用的可能性,助力商业银行打破传统风控在技术和性能方面的瓶颈,为实现信贷风险防控数字化和智能化提供可行性建议。

关键词:金融科技;信贷风险;风险防控

中图分类号:F832.46文献标识码:A文章编号:1005-6432(2022)15-0051-04

DOI:10.13939/j.cnki.zgsc.2022.15.051

1 信贷风险防控现状及存在的困难

1.1 信贷风险防控现状

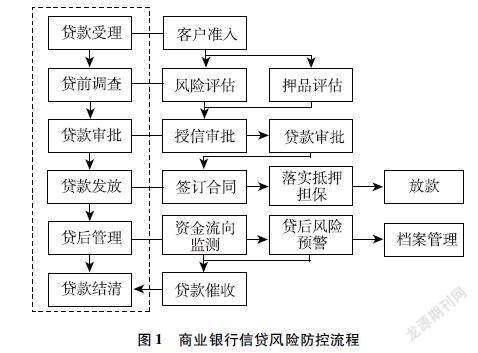

信贷风险防控贯穿于商业银行整个信贷业务流程中,信贷业务环节包括贷款受理、贷前调查、贷款审批、贷款发放、贷后管理及贷款结清,[1]风险控制点主要包括贷前、贷中、贷后三部分。其中:贷前主要涉及客户信用评级、风险评估、押品、担保评估、集团识别、授信审查等环节;贷中主要涉及授信条件落实和贷款合规发放;贷后主要涉及资金流向监测、贷后风险预警、押品盘存等环节。具体信贷风险防控流程如图1所示。

图1 商业银行信贷风险防控流程

1.2 信贷风险防控中存在的困难

(1)信息来源渠道分散,信息获取与核实难。一方面,政府部门数据信息开放有限,各商业银行之间共性数据未实现信息共享,部分风险防控追踪信息只能由客户提供,准确性、合规性无法核实。随着互联网科技的快速发展,越发严重的信息不对称发生在银行与客户之间,加速了信息“孤岛现象”的发生;另一方面,基于某个时点的静态财务、经营等数据,无法反映企业的真实经营情况,市场的高频性交易、便捷性信息传输使得借款人信息瞬息万变,而现有数据的供应厂商鱼龙混杂,数据滞后性较大,数据资源采购成本较高,在一定程度上影响了信贷风险防控成效。

(2)主观性强,缺乏有效的风险计量模型。由于个体综合素质的差异性和局限性,审批岗位人员无法熟练掌握市场所有行业背景、法律法规、企业舆情、集团关系、监管惩处等各领域知识,信贷审批以经验作为决策的主要依据,过度依赖审批个人经验、风险偏好,无法给出标准统一、客观公正的结论。虽然有部分商业银行建立了数据模型,但主要以特定字段、时间、地点等作为筛选指标,依然停留在对数据的基本分析层面,未深入发掘担保圈、集团关系、供应链等数据价值,提供的预警数据数量大,预警行为简单、模糊,对大数据分析的成效不足。

(3)贷后风险难追踪,预警机制不完善。面对客户基数较大、抵质押物多样、信贷产品种类繁多、追踪时间较长等贷后风险防控特点,银行客户经理在实际信贷风险防控工作中存在较大的难度,容易出现贷后风险排查流于形式和道德风险。商业银行贷后风险预警机制一般仅包含资金流向监测、抵质押物人工价值评估,暂未实现从周期管理、关系图谱、抵质押物追踪等多维度进行建模,缺少全面有效的预警模型,风险防控倾向于浮冰式和被动式,没有穿透力,面对借款人突如其来的重大变故,滞后性严重,等发现或采取防控措施时借款人已经为时已晚。

2 信贷风险防控引入金融科技的可行性

2.1 疏通信贷风险防控堵点

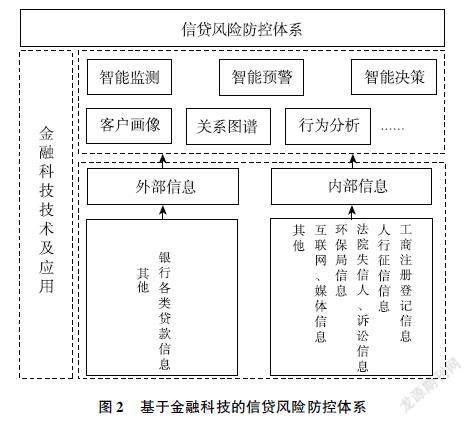

信贷风险产生的根源是银行与借款人之间的“信息孤岛”现象,金融科技核心技术的引入,能够优化信贷风险防控全流程节点,有效解决银行面临的信息不充分、不真实、更新不及时等核心堵点问题。其中,物联网设备能够有效收集、监控库存、资产、物流、商流等真实数据,打通数据孤岛,获取一手资料;区块链能够实现交易流、资金流的溯源和不被篡改,保障了交易的真实性;大数据、人工智能能够实现对银行内外海量数据的汇集、整合、分析、判断及深度学习,对借款人进行更精准的行为分析和客户画像,在强化信贷风险防控的同时,助力为客户提供更专属化的金融服务,挖掘客户价值,提高同业差异化竞争优势。

2.2 疏解信贷风险防控体系痛点

在传统的信贷风险防控体系中,定性风险管理占主导地位,以客户信用评级为核心,以授信审批人主观经验判断为标尺,具有的缺点也显而易见,包括数据获取维度不够广、定量分析能力不足、用户特征难以精确化分析等。应对当前数字化转型现状,亟待升级信贷风险防控体系,金融科技应用恰好为相关痛点找到了很好的疏解办法。一是利用大数据技术整合银行内部和外部多维度、多角度数据,能够全面评估银行客户,提升评估精准度,降低传统模式下隐性风险。二是大数据与人工智能技术凭借强大的计算能力和先进的模型算法,能够优化传统静态分析和预测判断的方式,打造动态、实时响应模型,提高信贷风险防控效率。[2]

3 金融科技助力防控信贷风险策略

3.1 搭建信貸风险防控数据中台,夯实基础

数据的获取和整合是金融科技助力信贷风险防控的基础,数据的广度和深度研究决定了风控分析的有效性和准确度。因此,需要充分利用金融科技技术手段搭建数据中台,多维度、多渠道采集信息,构建强大的数据挖掘、数据加工、数据分析模型,通过数据共享和复用来提升数据的价值转化。

3.1.1 数据采集和整合

(1)整合内部数据。在我国,银行业因为金融特性拥有不计其数的客户信息,包括不限于客户的开户信息、流水信息、投融资信息等,具有很高待挖掘的附加价值。但因为银行传统自上而下的分支机构管理模式,使得数据在多个系统中分散、重复存在,缺乏统一标准,规范性较差,数据质量参差不齐、使用率较低等共性问题亟待解决。为进一步提升信贷风险防控系统的智能化,应该整合银行内部所有数据,夯实数据基础,加强数据治理,提升数据使用率和价值转化。

(2)引入外部数据。当前,仅仅依赖某一个银行体系内的数据去分析研判,无法防控当前移动互联时代的信贷风险,因此要进一步强化数据共享理念,通过与B、G端合作,不断扩充外部数据来源,疏通数据传输通道,达到内外部数据有效补充的目的。外部数据的范畴广泛,包括不限于监管信息、风险名单信息、融资信息、逾期信息等,可以采用合作、协同研发、共享、购买等多种方式引入。同时,结合内部数据管理方式,统一数据梳理标准,有效整合多维度数据,纳入共享统筹范围,提高数据价值转化。

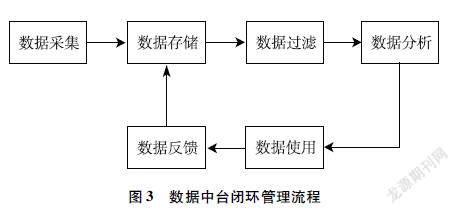

3.1.2 数据分析和反馈

信贷风险防控数据中台需要设定数据规则,统一对海量结构性、非结构性数据和信息进行整合、分析、应用,打通数据“采集-存储-过滤-分析-使用-反馈”全流程,实现闭环管理。同时,利用人工智能技术进行深度学习和持续加工,按类别、场景进行识别,反馈使用成效,评估数据质量,真正打破传统数据计算的性能瓶颈,缓解原有的时效性差及指标复杂度等多个问题,满足数据中台性能高、可靠性强、计算能力复杂等要求。

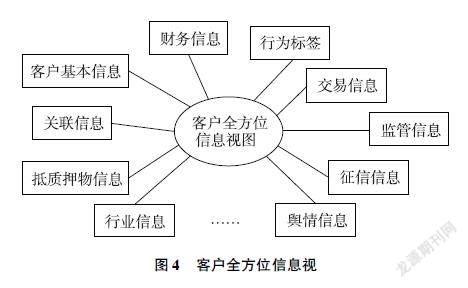

3.2 构建客户全方位信息视图,优化信贷结构

依托信贷风险防控数据中台收集、整理的数据,能够全面掌握客户各角度的综合信息,通过数据建模,人工智能学习,对客户全方位信息进行图谱化展示,进一步纾解“信息孤岛”所带来的信息不对称问题,提高风险防控的主动性和智能性。而信贷结构的优化需要创新更多的金融产品,丰富信贷产品种类。借力大数据、人工智能等新技术应用,能够在客户识别、客户标签、客户图谱的基础上,为不同类型的客户打造定制化的信贷产品,满足市场发展需求,提高有效客户率,同时降低信贷产品研发成本,提高信贷产品的实际应用效率,达到提升信贷风险防控能力的目的。同时,依托于区块链技术中的共享机制,获取借款人信息的渠道实现扩充,所有区块链条中的参与者共有平台权利和义务,既要分享也可获得。区块链内的数据具有高度透明、可追溯和不可篡改的特性,一方面确保了获取信息的真实性与可追查性,另一方面也易于发现那些非显性高风险客户,所有潜在风险点都无所遁形,有助于建立全面的、精准的客户信息视图。

3.3 打造智能信贷风险防控体系,迭代升级

(1)提高贷前智能化评价水平。利用数据中台所采集的多维度信息优化评级评分模型,利用客户全方位信息视图为借款人提供精准的风险画像和關系图谱,对信用风险、担保风险等状况作出更全面、更综合的判断,进而为最终客户评级、客户准入、提交授信申请等提供参考;同时依托大数据技术在授信受理前对客户进行黑名单筛查和反洗钱筛查,进行欺诈实时监控,有效防范欺诈风险;进行水电费缴纳、纳税及同业授信融资情况分析,提高贷前信贷风险防范水平。

图4 客户全方位信息视

(2)提高贷中智能化决策水平。依托于数据中台,制定模型规则,将信贷流程各环节重点关注的信息自动推送到决策页面,包括客户自身信息及关联担保、集团内外部信息等,有力支持授信审批环节的决策;引入人脸识别等生物识别技术,健全全行统一用户管理体系,需要借款人本身验证的环节不再仅仅是到网点办理,提高用户体验;通过身份认证,能够有效规避别人代为操作,他人违法路径掌握密码等违法事件及潜在隐患的发生,切实防范操作风险。

(3)提高贷后智能监测水平。以金融科技为支撑,集成信贷业务风险监测、流程展示、数据分析、监督管理等功能,以集约化管控为手段,促进智能风控工具融入业务、融入管理、融入流程,构建“到机构、到行业、到客户、到业务、到流程、到员工”的点对点式智能信贷风险防控体系,全面掌握借款人信贷全生命周期中经营数据、财务数据、担保信息、违约信息、涉案信息、交易信息等内容,捕捉和发现借款人数据信息背后的风险,提升应急处置能力。

3.4 建设科技+人才队伍,提高安全防范意识

智能信贷风险防控系统的研发需要成立专业团队,组成人员要综合掌握金融科技和风险防控相关知识,商业银行可以考虑从不同部门选取业务骨干,成立“任务型团队”,共同推进系统需求分析、技术分析、模型搭建、业务验证等工作,充分发挥各自特长和优势,形成科技与业务深入融合的合力,防范和化解金融风险。

复盘这些年金融科技的发展,大数据、云计算、人工智能、区块链等新技术的蓬勃发展让金融更加复杂,但金融的本质没有变,借助金融科技的进步,能够更有针对性、更及时、更有效率地防范、监测、识别、分析和处置风险,从而建立内涵丰富的金融新生态。

参考文献:

[1] 付宏珉.商业银行利用金融科技完善信贷风险管理的对策研究[D].天津:天津财经大学,2019(12).

[2] 刘刚.大数据时代智能风控体系建设实践[J].中国金融电脑,2018(8):15-18.

[作者简介]白云(1988—),女,山东聊城人,工商管理硕士,中级经济师,研究方向:金融科技如何助力商业银行风险防控、普惠业务发展等。