续贷限制与实体企业金融化

2022-07-07阚洪强

阚洪强

(新疆大学经济与管理学院,新疆 乌鲁木齐 830046)

0 引言

我国国民经济在迅速发展的同时,实体企业的投资回报率却大幅下跌,由于资本的本性是追求利润最大化,当金融部门的平均利润率高于实体经济部门时,企业就会有将资本配置于虚拟经济部门以获取更多经营利润的倾向,大量资本在金融体系内“空转”,导致企业主营业务资金来源不足,由此引发了我国实体经济和金融、房地产等虚拟经济部门之间的结构性失衡。根据CSMAR 数据库数据,我国金融业产值占国民生产总值的比重从2001 年的4.69%增长到2019 年的7.78%,房地产业产值从2001 年的4.24%增长到2019 年的7.03%。在金融业与房地产业比重不断上升的同时,实体行业却在下降,实体企业也更多将资金用于购买金融产品。实体企业金融投资行为超过一定的尺度容易造成经济虚假繁荣,导致泡沫经济的出现,而避免金融风险对经济发展产生负面影响的关键就是把控好实体企业金融化的规模。前期鲜有文献对银行抽贷、断贷是否会对企业的投资决策造成影响进行深入探讨。为此,本文以2007 年的续贷政策改革为切入点,研究续贷限制对实体企业金融化的影响。

就本文目前所涉猎的文献来看,杜勇等人[1]和彭俞超等人[2]的研究表明,仅有少数文献相对宏观的角度对企业金融化的影响因素进行了研究,企业往往无法主观改变这些因素所产生的影响而只能被动接受,而对于续贷限制等政策对企业金融化产生的影响鲜有学者进行研究。

实体企业的金融化是我国经济转型升级过程中出现的一种新的经济现象,是实体企业将更多的资源投放到金融部门而偏离主营业务发展的一种行为。目前,已有文献从企业投资规模、投资效率以及经营绩效3个方面研究了续贷政策改变的后果,分析了其对企业技术创新、出口企业创新以及微观企业的经济效应的影响。然而,就本文目前所涉猎的文献来看,还未有学者对续贷限制政策与实体企业金融化之间的关系进行深入探究。本文以续贷限制政策的颁布为准自然实验研究续贷限制政策的实施对实体企业的金融化程度产生的影响,拓宽了企业金融化领域的相关研究,探究了续贷限制政策对企业产生的深层次的影响,有利于促进监管主体完善相关政策,引导金融部门更好地服务实体经济。

1 文献综述

我国2007 年之前续贷标准较为宽松,“借新还旧”是被允许的。续贷限制的政策出台后,银行对于企业的融资约束逐渐加强。关于续贷限制对企业的影响,现有研究主要从技术创新、公司绩效等微观经济效应等几个方面来讨论。叶永卫等人[3]的研究表明,使用研发支出和专利申请数量来衡量技术创新水平,研究发现续贷限制政策出台之后,企业的技术创新水平显著降低。进一步研究发现,续贷限制政策的收紧是通过缩减企业的信贷规模和增加融资成本等途径对技术创新产生消极影响。刘海明等人[4]的研究表明,基于上市公司数据研究发现续贷限制通过改善信贷资源配置提高了公司的盈利性水平,改善了公司的治理能力。进一步研究发现续贷限制的政策通过增加银行的审慎程度和提高治理能力影响非效率投资。

目前,已有文献从企业金融化的动机、后果和影响因素三个方面对实体企业从事金融资产投资的行为进行了深入的研究。胡奕明等人[5]的研究发现,企业配置金融资产的目的主要有基于预防储备目的的“蓄水池”动机和以减少实体投资为代价,追求金融资产收益的“替代”动机,他们还发现运营状况良好的企业有配置更多金融资产的倾向。杜勇等人[6]研究发现实体企业的金融化对主营业务的发展有“蓄水池”效应和“挤出”效应两种不同的效应,总体上看,“挤出”效应大于“蓄水池”效应,企业的金融化损害了主营业务的发展且货币政策和金融生态环境对二者之间的关系有调节作用。郭丽丽等人[7]分析了实体企业金融化对企业经营绩效的影响,认为金融化对企业经营绩效会产生抑制作用且高融资约束能够放大这种负面影响。文献[2]的研究表明经济政策不确定性的提高会对企业的金融化趋势产生抑制作用,进一步研究发现这种效应在中西部地区和竞争激烈的行业更为明显。

本文拓展了实体企业金融化领域的相关研究,对续贷限制与企业金融化水平之间的关系进行了深入的探究。

2 续贷限制对实体企业金融化的影响分析

2007 年以前,我国的银行续贷政策一直较为宽松,相关法规允许企业借新还旧。《贷款风险分类指引》的出台使得银行的续贷标准全面收紧,企业的续贷行为面临更多的限制与约束。在现代经济体系中,银行在融资市场中仍占据主导地位,当企业的负债水平上升时会使其信用等级降低,从而进一步削弱其获取融资的能力。江春等人[8]研究发现企业的债务水平上升时,管理层倾向于减少企业对于金融资产的配置。刘海明等学者的研究指出续贷限制政策对公司绩效有显著的正向影响,因而续贷限制政策会通过提高公司成长性来抑制实体企业的金融化程度。

3 模型、变量和数据

3.1 回归模型的构建

借鉴刘海明等人的研究设计,本文构建了如下双重差分模型,探究续贷限制与实体企业金融化水平之间的关系,如式(1)所示。

其中:X——前文提到的一系列控制变量;ε——干扰项。

3.2 主要变量定义及说明

(1)被解释变量。本文的被解释变量是金融化程度(Fin)。参考文摘[6]的方法,本文从资产构成的角度界定金融化程度,即金融资产在总资产中的占比。

(2)解释变量。本文的解释变量为政策效应(Post)和企业分组(Treat)的交乘项TP。其中2007 年以后的年份中Post 取1,2007 年之前的年份中Post 取0。如果企业银行贷款总额大于行业平均值,则Treat 取1,如果企业银行贷款总额小于行业平均值则Treat 取0。由此,企业银行贷款额大于行业平均值且时间在2007 年之后时TP 为1,其他情况下TP 取0。

(3)控制变量。参考以往研究,本文选取了如下控制变量:销售收入增长率(Gsale)、机构持股比例(IO_Share)、经营净利润率(ROA)、企业年龄(Age)、现金流比率(Cashflow)、营运资本(WkCapital)、公司规模(Lnsize)、公司资本结构(Lev)、管理层持股水平(CEO_Share)、资产结构(Tang)。

此外,本文在回归中还加入了年度虚拟变量(Year),以控制宏观经济环境变化对回归结果的影响。

3.3 样本选择和数据来源

《贷款风险分类指引》(银监发〔2007〕54 号)在2007 年7 月3 日开始实施,为保证事件具有足够的样本冲击性,本文选取2003—2011 年沪、深两市A 股上市公司的数据作为初始研究样本剔除金融类、ST、ST*类企业,删除财务数据缺失严重的样本并对数据进行了缩尾处理后,最终得到8848 个样本观测值。

4 实证结果及分析

4.1 基准回归

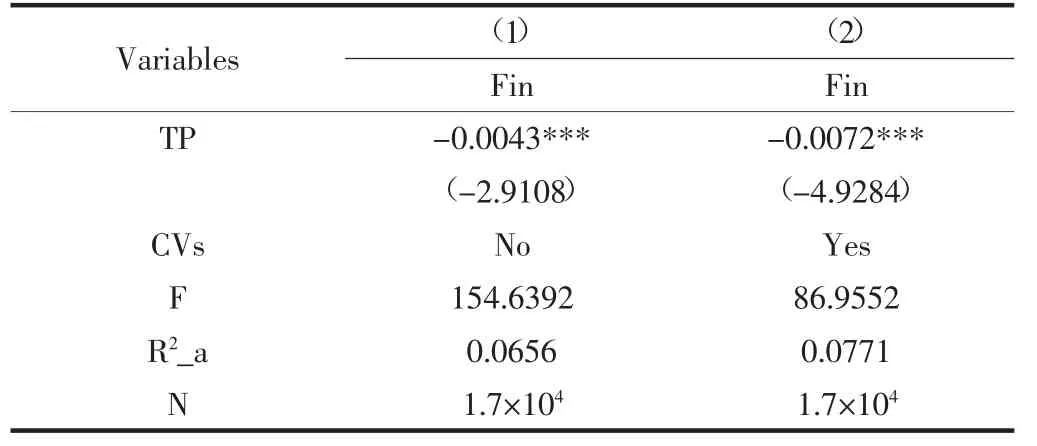

本文采用混合数据回归方法进行did 分析,表1 汇报了续贷限制对实体企业金融化影响的实证结果。第(1)列报告了没有加入控制变量的回归结果,第(2)列报告了加入控制变量之后的回归结果。续贷限制呈现出对实体企业金融化的抑制作用。

表1 续贷限制对实体企业金融化的影响

4.2 稳健性检验

本文以Fin 的滞后一期(L.Fin)、滞后两期(L2.Fin)指标作为工具变量,采用IV-GMM 法对内生性问题进行检验。结果表明,续贷限制政策对实体企业金融化仍有显著的正向影响,与基准回归结果一致,说明考虑了内生性问题结论依然是稳健的。

4.3 金融资产结构配置

本文借鉴文摘[2]的方法将金融资产划分为短期金融资产和长期金融资产,Fin_L 代表长期金融资产,Fin_S 代表短期金融资产,结果表明,股票流动性提高时对企业短期金融资产和长期金融资产的配置均有着显著的抑制作用,且对长期金融资产的配置的抑制作用大于短期金融资产。

4.4 异质性分析

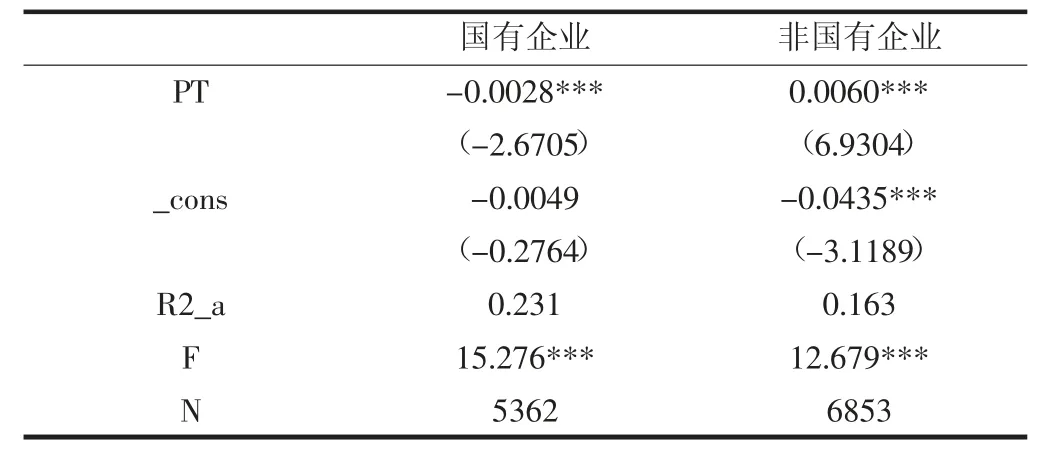

根据公司股权性质的不同,本文把研究样本划分为国有企业和非国有企业来研究续贷限制政策对于不同产权性质的上市企业的影响。结果如表2 所示,续贷限制政策对于国有企业和非国有企业有着相反方向的影响,国有企业的金融化程度显著降低,而非国有企业与国有企业相比与政府的关联程度较低,获得银行贷款的难度更大,非国有企业在续贷限制政策后时融资约束程度上升,企业的获利资金相对短缺,出于利润最大化目标管理层会增加对金融资产的配置。

表2 异质性分析

5 结语

企业金融化是经济新常态下催生出新的投资趋势,如果不加调控,则可能会损害企业核心经营模式,不利于我国国民经济的稳定增长和可持续发展。因此企业应建立完善的内部监督管理机制,使得企业的投资决策行为和经营发展方向始终以股东价值最大化为主要目标。前期研究结果表明,实体企业的金融化水平受到多种因素的影响。本文以我国2003—2011 年4413 家实体上市企业的数据为样本,对续贷限制政策与实体企业金融化之间的关系进行了探究。研究发现,续贷限制通过减少企业代理问题、提高企业负债水平以及提高公司成长性等途径显著抑制了企业的金融化水平。

实体企业的金融化行为是我国经济转型升级背景下的一种经济现象,企业的过度金融化造成对实体投资资源的挤占,影响企业主营业务的发展,使资金在虚拟经济领域“空转”,增加金融风险,提高金融危机发生的可能性,不利于我国国民经济的稳定增长和可持续发展。因此政府首先应当适当加强续贷限制以缓解实体企业的金融化现象。其次,政府要承担起监督管理市场行为的责任,发挥外部监督人的作用。最后,实体企业要处理好金融化与主营业务发展之间的关系,以改变当前企业过度金融化的倾向。