数字金融对商业银行风险承担的影响研究

2022-06-30笪敬一

笪敬一

摘 要:基于2011—2019年中国119家商业银行的非平衡面板数据,运用动态面板模型研究了数字金融对银行风险承担的影响。研究发现,数字金融发展加重了我国商业银行的风险承担水平。由此,商业银行应主动应对数字金融带来的冲击,采取外防内控的风险管理策略,以降低数字金融对银行带来的负面冲击。

关键词:数字金融;银行风险承担;系统GMM

中图分类号:F832 文献标志码:A 文章编号:1673-291X(2022)17-0112-03

引言

作為我国金融体系主体的商业银行,其风险水平对维护金融市场稳定、促进实体经济高质量发展有着至关重要的作用(杨望,等,2020)。近年来,随着大数据、人工智能等数字技术向金融领域的不断渗透,诞生了数字金融这一新金融业态。数字金融打破了传统金融藩篱,加速了“金融脱媒”,对商业银行产生了全面冲击,影响了商业银行风险承担(吴桐桐,王仁曾,2021)。本文从数字金融视角研究其对银行风险承担的影响。

一、文献回顾和理论分析

(一)相关文献回顾

数字金融与互联网金融是关联度较高的两个概念,但关于互联网金融发展对银行风险承担的影响尚未得到一致性结论。一些学者认为,互联网金融基于云计算和大数据技术使得商业银行风险管理发生变革,风险管理模式和风险控制流程更加准确,提高了商业银行风险识别能力(吴晓求,2015),经营效率得到有效提升,弥补了其在盈利性及风险方面不利的冲击,一定程度上减少了银行的风险承担(刘忠璐,2016)。也有学者认为互联网金融的发展增加了银行风险承担。在利率市场化下,互联网金融提高了银行的资金成本和贷款利率,增加了银行风险(戴国强,方鹏飞,2014)。郭品和沈悦(2019)研究发现,互联网金融加重了银行风险承担,其中恶化存款结构和抬高付息成本是两个重要的传导机制。还有一些学者认为,互联网金融与银行风险承担之间是非线性关系,表现为边际递增的单门限效应(顾海峰,杨立翔,2018),或者是先降后升的“U”型趋势(郭品,沈悦,2015)。

(二)理论分析

数字金融冲击了银行的负债端、资产端和中间业务,对银行风险承担产生了影响。首先,数字金融冲击了银行的负债端存款业务,增加了银行的流动性风险。数字金融通过技术创新,将货币市场与及时赎回技术相结合,创造出以余额宝为代表的理财产品。这些产品通过数字平台吸收客户的零散资金,再投资于货币基金市场。余额宝等产品的崛起导致银行存款分流,特别是活期存款比例的不断下降,但最后,数字金融以高息吸收的资金将会以更高利率的协议存款、拆借资金和委托理财等形式重返商业银行(郑联盛,等,2014)。因此,在数字金融的冲击下,银行存款结构发生了变化,资金成本低的客户存款比例下降,资金成本高的同业存款比例不断上升。存款结构的改变提升了银行负债的成本,增加了银行的流动性风险。其次,数字金融冲击了银行的资产端信贷业务。一方面,数字金融平台提供的信贷业务通过降低交易成本、简化信贷流程分流了商业银行信贷市场业务;另一方面,数字金融引致的银行竞争加速了利率市场化,降低了银行的“特许权价值”,进而降低了利息收入。为了增加利润,银行会投资一些高风险项目,提高自身风险承担水平。最后,数字金融冲击了银行的中间业务。数字平台可以依托大数据等技术为客户提供更优质便捷的支付、咨询和资产管理服务,同时,保险、信托等产品也可以依托电子平台进行销售,而不需要依赖于银行。数字金融与银行在中间业务的竞争对银行产生一定威胁。银行中间业务的流失使得客户黏性降低,使得银行的盈利产生波动,银行利润降低会加重银行的风险承担(Hellmann,等,2000)。

二、研究设计

(一)模型设计

由于银行风险具有延续性和动态性,所以在模型中加入被解释变量银行风险承担的一阶滞后项,构建动态面板模型以解决因遗漏变量所产生的内生性问题。基准模型如下:

riskit=α0+α1riski,t-1+α2dfit+αjcontroljit+μi+εit

其中,riskit为被解释变量,表示第i家银行第t年的风险承担水平;riski,t-1为被解释变量的滞后一期项,dfit为数字金融发展水平;controljit表示控制变量,包括银行层面和宏观层面;μi表示个体固定效应;εit表示随机扰动项。

(二)变量与数据说明

1.被解释变量。本文选取Z值作为银行风险承担水平的代理变量,Z值越大表示银行破产的概率越小、银行系统越稳定、银行承担的风险越小。其计算公式如下:

Z=

其中,ROA表示银行的资产收益率,CAR表示银行的资本资产比率(股东权益/总资产),σ(ROA)为资产收益率的标准差。

2.核心解释变量。采用北京大学数字金融研究中心发布的数字普惠金融指数(第3期)(郭峰,等,2020)衡量省级数字金融发展水平,按银行总行所在省份进行匹配。

3.控制变量。参考现有研究(刘忠璐,2016;赵保国,薛骊阳,2019),本文在模型中加入以下控制变量。(1)资本充足率:用资本充足率来描述商业银行资本安全水平。(2)资产收益率:用净利润与总资产比值的对数表示,描述商业银行的盈利水平。(3)存贷比:用贷款总额和存款总额比值的对数表示,描述商业银行的流动性水平。(4)银行总资产:用商业银行总资产的对数表示,描述商业银行的规模。(5)GDP增长率:用GDP增长率的对数表示,描述宏观经济的运行情况。(6)广义货币供给量增速:用广义货币供应量增速的对数表示,描述货币政策实施情况。

上述银行数据来自Bankscope数据库,缺失数据通过银行年报补齐;宏观数据来自中国统计局网站。对变量进行对数化处理以保证数据平稳性。5A658E7D-0967-48DC-9A56-A34935DEEDF6

三、实证结果

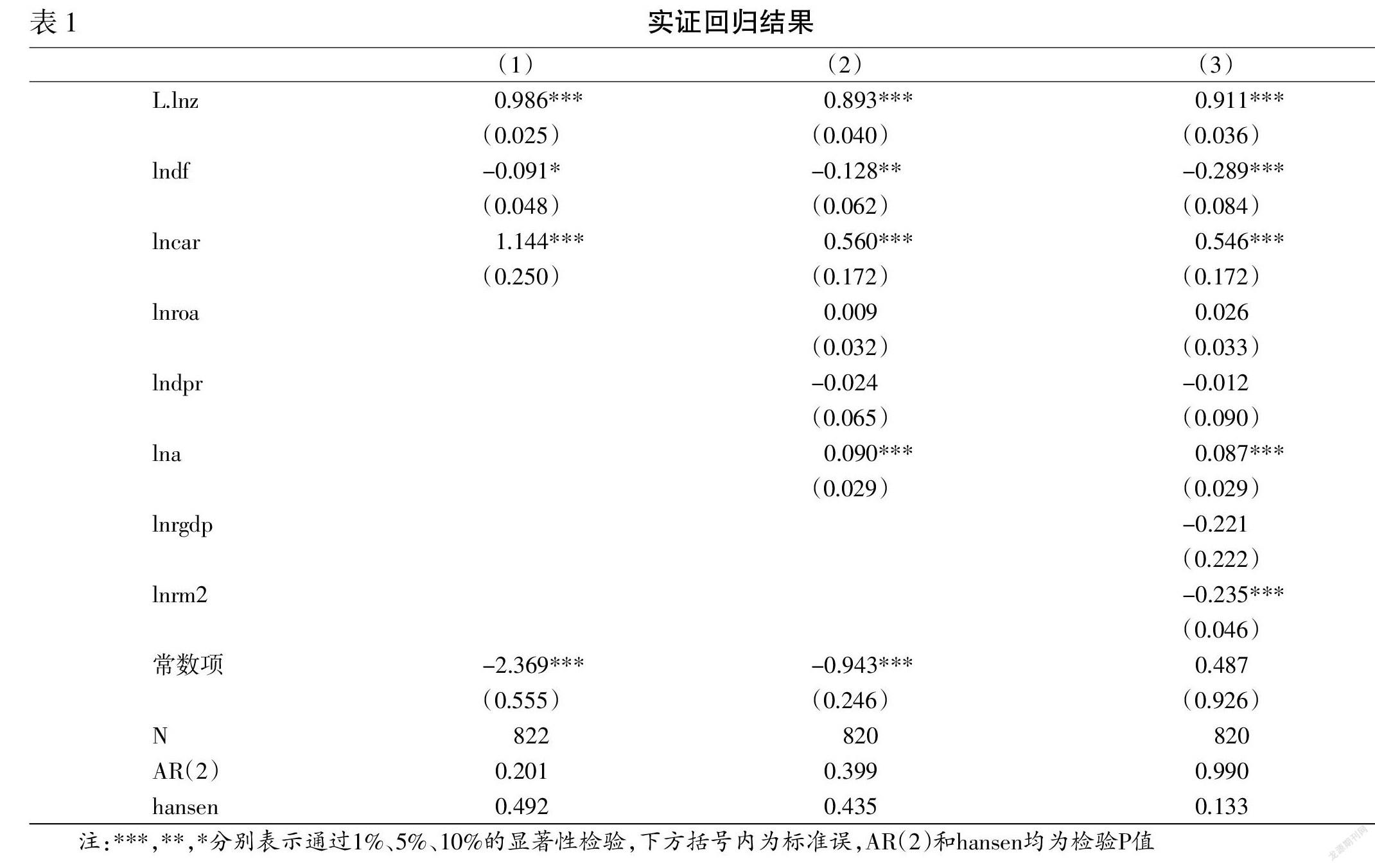

采用系统GMM方法进行估计,表1报告了估计结果。列(1)至列(3)的AR(2)检验和hansen检验统计量的P值均大于0.1,意味着扰动项的差分不存在二阶自相关,工具变量也不存在过度识别问题。结果表明,逐步加入相关控制变量后,数字金融系数显著为负。Z值越小,银行的风险承担越大。这表明,数字金融的发展将会加重银行的风险承担水平。控制变量方面,资本充足率系数显著为正,表明资本充足率的提高会缓解银行风险承担。这与徐明东和陈学彬(2012)的研究结论一致。资产收益率系数为正,存贷比系数为负,但二者均不显著。资产规模系数显著为正,说明资产规模越大的银行风险承担水平越低。汪莉(2017)也通过实证发现,规模大的银行更有利于通过庞大的资产规模降低银行风险。广义货币供给量增速系数显著为负,说明货币政策的实施加重了银行风险承担。

四、结论和政策建议

本文以2011—2019年中国119家商业银行为样本构建动态面板模型,实证研究了数字金融对银行风险承担的影响。研究发现,数字金融的发展加重了我国商业银行的风险承担。根据以上结论,提出以下政策建议:(1)商业银行应主动拥抱数字金融,加快数字化转型,在管理和产品上积极进行数字化创新。在认知上,银行管理层应当加强对数字金融的认识和了解;在组织上,银行应聘用具有信息科技背景的董事与高管,积极设立数字金融相关部门;在产品上,银行要合理布局数字金融方面的相关业务,包括手机银行、微信银行、互联网理财、互联网信贷以及电子商务等业务。(2)在风险管理上,商业银行应采取外防内控策略。一方面,运用大数据等互联网技术及时有效地预警并监测风险,防范数字金融的外溢风险;另一方面,要优化内部风险控制管理体系,依托金融科技和数字化管理模式,提升商业银行风险管理效率。同时,监管当局应坚持防范金融风险的原则,建立规范合理的数字金融监管体系。

参考文献:

[1] 杨望,徐慧琳,谭小芬,薛翔宇.金融科技与商业银行效率——基于DEA-Malmquist模型的实证研究[J].国际金融研究,2020,(7):56-65.

[2] 吴桐桐,王仁曾.数字金融、银行竞争与银行风险承担——基于149家中小商业银行的研究[J].财经论丛,2021,(3):38-48.

[3] 顾海峰,杨立翔.互联网金融与银行风险承担:基于中国银行业的证据[J].世界经济,2018,41(10):75-100.

[4] 刘忠璐.互联网金融对商业银行风险承担的影响研究[J].财贸经济,2016,(4):71-85,115.

[5] 郭品,沈悦.互联网金融加重了商业银行的风险承担吗?——来自中国银行业的经验证据[J].南开经济研究,2015,(4):80-97.

[6] 郭品,沈悦.互联网金融、存款竞争与银行风险承担[J].金融研究,2019,(8):58-76.

[7] 郭峰,王靖一,王芳,孔涛,张勋,程志云.测度中国数字普惠金融发展:指数编制与空间特征[J].经济学(季刊),2020,19(4):1401-1418.

[8] 吴晓求.互联网金融:成长的逻辑[J].财贸经济,2015,(2):5-15.

[9] 戴国强,方鹏飞.利率市场化与银行风险——基于影子银行与互联网金融视角的研究[J].金融论坛,2014,19(8):13-19,74.

[10] 郑联盛.中国互联网金融:模式、影响、本质与风险[J].國际经济评论,2014,(5):6,103-118.

[11] Hellmann T F, Murdock K C, Stiglitz J E. Liberalization, moral hazard in banking, and prudential regulation: Are capital requirements enough?[J].American economic review,2000,90(1):147-165.

[12] 赵保国,薛骊阳.互联网消费金融对中国上市商业银行风险承担的影响研究[J].中央财经大学学报,2019,(4):37-48.

[13] 徐明东,陈学彬.货币环境、资本充足率与商业银行风险承担[J].金融研究,2012,(7):50-62,489.

[14] 汪莉.隐性存保、“顺周期”杠杆与银行风险承担[J].经济研究,2017,52(10):67-81.

[责任编辑 妤 文]5A658E7D-0967-48DC-9A56-A34935DEEDF6