母公司控制权纵向配置与子公司非效率投资

2022-06-30田智浩王玉红

田智浩 王玉红

摘 要:本文以2009—2020年沪深A股上市子公司作为研究对象,运用曲线回归及非线性回归调节效应模型,以耦合效应视角检验了母公司控制权纵向配置对子公司非效率投资产生的影响。研究发现,母公司对子公司董事会的控制权配置与子公司非效率投资呈倒U型关系,母公司股权控制权的配置水平对两者的关系起到显著的曲线调节效应;母公司在子公司管理层的控制权集权配置能够显著抑制子公司的非效率投資,母公司股权控制权的配置水平对两者的关系起到显著的非线性调节效应。上述结论在子公司投资不足与投资过度、多元化程度及外部治理环境的分组中均存在显著差异。本文增强了控制权配置研究的系统性与整体性,丰富了非效率投资的影响因素,为母公司实施差异化的控制权纵向配置以促进子公司高质量发展提供了新的突破点。

关键词:母公司;子公司;控制权纵向配置;非效率投资;耦合效应

中图分类号:F832.39;F275.5 文献标识码:A

文章编号:1000-176X(2022)05-0077-10

一、问题的提出

在我国,上市公司多以母子公司为主体的企业集团形式存在[1],上市子公司(以下简称“子公司”)的投资行为作为企业集团成长的主要动因和可持续发展的重要基石,对市场经济的高质量发展至关重要。然而,非效率投资问题一直是困扰我国市场经济高质量发展的顽疾。2021年初,作为汇源集团子公司的民族品牌汇源果汁大量收购供应链上游业务,大规模投资农业用地至1 000多万亩,最终因投资战略的失误陷入破产清算的困境。无独有偶,地产巨头恒大集团也因恒大冰泉、恒大足球、恒大汽车等子公司的投资失败致使集团自身危机重重。类似失败的案例接踵而至,其诱因固然众多,但减少子公司的非效率投资无疑是解决问题的关键。

针对非效率投资问题,已有研究普遍认为控制权配置是影响非效率投资的决定性因素,这些研究往往通过追溯公司股权链条上的终极控制人以及它们的细分特征来解释子公司的非效率投资行为[2],且研究结论并未统一,大致可分为三类:一是认为母公司在子公司股权层面的控制权配置越集权,其对子公司控制的话语权越大,越有利于通过非效率投资为自身攫取控制权私有收益[3]。二是认为母公司在子公司股权层面的控制权配置越集权,越能够从集团整体角度降低非效率投资行为的代理成本,从而缓解非效率投资[4-5]。三是认为母公司在子公司股权层面的控制权配置与子公司非效率投资之间并不存在线性的相关关系[6]。但遗憾的是,现有研究大多仅聚焦于子公司股权结构单一层面的控制权配置,却忽视了企业集团的控制权配置是以母公司在子公司股权、董事会及管理层三个治理层面的控制权纵向配置为整体的复杂控制系统[7]。若将子公司不同治理层面的控制权配置割裂开来进行研究,显然遗漏了不同治理层面控制权配置间的耦合效应对子公司非效率投资产生的影响,但目前基于控制权纵向配置及其耦合效应视角来解释子公司非效率投资的问题还鲜有文献涉及。

从本质上看,母公司对子公司控制权纵向配置是在特定所有权结构安排下,母公司在子公司股权、董事会及管理层三个治理层面间,各利益相关者的目标冲突和利益权衡后所形成的一种博弈均衡。而母子公司间的这种博弈均衡催生的公司治理模式将从根本上决定子公司的投资行为。那么,母公司是凭借在子公司不同治理层面的控制权配置使其耦合效应起到“合谋”作用,致使母公司盲目扩张的意志多角度地转嫁给了子公司,从而更加便于通过非效率投资为母公司攫取控制权私利?还是不同治理层面的控制权配置之间能够形成“协同”作用,从而有效缓解子公司内部控制人问题以减少子公司的非效率投资?此外,鉴于母公司是凭借对子公司股权的控制权优势才能够在子公司其他治理层面进行一定程度的控制权配置。因此,母公司在子公司股权的控制权配置与在其他治理层面的控制权配置间的耦合效应是否会因其股权控制权配置的集权、分权差异而发生变化?母公司如何针对具有不同股权结构特征的子公司实施差异化的控制权纵向配置,从而更有针对性地缓解子公司非效率投资,以确保企业集团的高质量发展?为研究以上问题,本文以2009—2020年沪深A股上市子公司作为研究对象,并通过股权控制链追溯至母公司的方式,从母公司控制权纵向配置的整体视角,探究母公司在子公司董事会及管理层的控制权配置及其与股权控制权配置的耦合效应对子公司非效率投资产生的影响。同时,考虑到非效率投资包含投资过度与投资不足两个方面,本文还进一步做了区分以探究母公司控制权纵向配置对子公司非效率投资的具体影响。最后,从子公司内部多元化经营特征与外部治理环境的闭环视角,分组检验二者对非效率投资产生的差异影响。

本文的增量贡献在于:第一,沿着母公司对子公司控制权纵向配置链条,将股权控制权、董事会控制权以及管理层控制权同时纳入母公司控制权纵向配置的研究范畴,在拓展了控制权配置研究范围的同时,也增强了控制权配置研究的系统性与整体性。第二,在实证检验董事会控制权配置与非效率投资的倒U型关系,以及管理层控制权配置与非效率投资的负向关系基础上,采用曲线回归及非线性回归调节效应模型,进一步验证股权控制权配置与董事会及管理层控制权配置的耦合效应对子公司非效率投资产生的影响,不仅丰富了非效率投资的影响因素研究,同时也为减少非效率投资以促进企业集团高质量发展寻求新的突破点。第三,以子公司内、外部治理特征的闭环视角,考察了子公司内部多元化及外部治理环境对母公司控制权纵向配置效果产生的影响,在发现了相较董事会而言,对管理层更应制定有针对性的法律法规的同时,也为母公司依据子公司自身经营特征实施差异化的控制权纵向配置提供了新的经验证据。

二、理论分析与研究假设

(一)母公司在子公司股权及董事会的控制权配置与子公司非效率投资

对于子公司的非效率投资,除了受到母公司股权控制权配置的影响外,母公司对子公司董事会的控制权配置同样发挥着重要作用。已有研究表明,母公司对子公司投资行为等重大经营决策的影响,除了可以通过控制子公司股东大会的形式对子公司实施干预外,常常还以向子公司派遣董事以及高级管理者等方式,对子公司董事会的决策权以及管理层的经营管理权进行控制,从而以多治理层面、多角度对子公司投资决策施加影响[8]。同样,关于董事会在上市公司投资行为中应起到的作用,中国证监会在2016年修订的《上市公司章程指引》中第一百零七条做了类似的表述:董事会的重要职责之一是“决定公司的经营计划和投资方案”。可见,子公司的投资行为除了受到母公司在其股权层面控制权配置的影响外,对子公司董事会的控制权配置,也是母公司干预其投资行为的重要手段之一。因而,从董事会控制权配置及与股权控制权配置的耦合视角,探究对子公司非效率投资的影响就显得更加必要。ADB6294A-9923-4638-8A1D-8CF5A5EED334

根据壕堑理论可知,作为大股东的母公司通常可以凭借股权优势,以牺牲中小股东及上市子公司的利益为代价进行掏空行为,而从控制权纵向配置的整体角度而言,这种掏空行为还可以通过在子公司董事会层面的控制权集权配置得以实现。因而推断,母公司在子公司董事会的控制权配置,会与其在股权的控制权配置起到类似的影响,即董事会的控制权配置水平越高,母公司攫取控制权私有收益的行为就越便利,通过非效率投资进行掏空的可能性也越大。而根据资源论的观点,董事往往被认为拥有较好的关系性资源和知识性资源[9],若母公司对子公司董事会的控制权配置水平提高,则说明母公司对子公司资源配置的倾斜程度增大。这一方面使得母子公司的利益关系愈发紧密,另一方面也促使母公司对子公司的声誉、社会地位以及长期稳定发展更加重视。从这一角度而言,母公司在子公司董事会的控制权配置能够有效抑制子公司的非效率投资。

综合两种观点可以推测,母公司在子公司董事会的控制权配置与子公司非效率投资呈倒U型关系。即当董事会控制权配置水平未超过临界值时,以壕堑效应为主导,此时随着董事会控制权集权程度的增加,更有助于母公司通过董事会渠道以非效率投资为手段实现掏空目的;而当董事会控制权配置水平超过临界值后,资源论成为主导,此时由于母公司对子公司的资源配置已明显倾斜,反过来能够有效抑制子公司的非效率投资行为。据此,笔者提出如下假设:

H1:母公司在子公司董事会的控制权配置水平对子公司非效率投资的影响呈现倒U型。

从股权与董事会两个治理层面控制权配置的耦合视角来看,根据股权控制权集权配置能够降低非效率投资的代理成本的观点可知[4-5],母公司对子公司股权的控制权配置水平能够在董事会控制权配置与子公司非效率投资间起到积极的正向作用。即当董事会控制权配置水平未超过临界值时,股权控制权配置水平的提高将有效缓解董事会控制权配置对子公司非效率投资的促进作用;而当董事会控制权超过临界值后,二者的耦合作用将进一步强化对子公司非效率投资的抑制作用。相反,根据股权控制权集权配置能够有助于母公司掏空的观点可以推断[3],母公司对子公司股权的控制权配置水平会与其董事会控制权配置一道,二者形成合谋效应,共同对子公司非效率投资起到促进作用。即当董事会控制权配置水平未超过临界值时,随着股权控制权配置水平的提高,二者将进一步强化对子公司非效率投资的促进作用;而当董事会控制权配置水平超过临界值后,随着股权控制权配置水平的提高,董事会控制权配置对子公司非效率投资的抑制作用将被削弱。据此,笔者提出如下对立假设:

H2a:母公司在子公司股权的控制权配置水平对董事会控制权配置与子公司非效率投资之间的关系具有正向的影响。

H2b:母公司在子公司股权的控制权配置水平对董事会控制权配置与子公司非效率投资之间的关系具有负向的影响。

(二)母公司在子公司股权及管理层的控制权配置与子公司非效率投资

Jensen[10]的自由现金流假说认为,股东与管理层之间的代理矛盾是导致企业非效率投资的重要原因。而对于母子公司而言,由于其组织结构更为复杂,二者间的代理问题则显得更加严重。如何有效缓解作为控股股东的母公司与子公司管理层之间的利益冲突,母公司合理配置在子公司管理层的控制权就成为关键点。在委托代理理论框架内,现有文献大多通过股权控制权配置研究管理者基于一己私利的非效率投资问题,且研究结果可分为两类:一是认为随着股权结构的集中,管理层的权力滥用会得到一定程度的监督,非效率投资也会得到有效的抑制[11-12]。二是认为股权结构的集中对抑制管理层的非效率投资并没有起到显著的作用[3]。但遗憾的是,以往的研究仍将重点聚焦在股权层面,而从母公司视角探究对子公司管理层自身权力的配置以及与股权控制权配置的耦合效应研究则相对较少。实际上,作为控股股东的母公司,完全可以凭借其股权优势直接对子公司管理层进行控制权的集权配置,以监督并抑制子公司管理层的非效率投资行为。况且,在子公司股权结构较为分散的条件下,通过提高母公司的股权集中度来制约子公司管理层的利己行为,难度显然大于母公司直接对子公司管理层的干预。因此,母公司合理配置对子公司管理层的控制权,是解决子公司非效率投资的另一条有效路径。

管理层权力作为内部治理的重要组成部分,一直以来都是公司治理的核心问题[13]。合理的管理层权力配置可以通过缓解第一类代理问题来抑制企业的非效率投资行为[14]。因而为了避免因第一类代理问题而导致的内部控制人现象,母公司可采取控制權下沉的方式,以向子公司派遣高级管理者的方式对子公司的管理层进行控制权的集权配置[15],并通过获取子公司的经营控制权来抑制子公司管理层基于一己私利的非效率投资行为。不仅如此,母公司派遣的高级管理者相较子公司在经理人市场自己聘请而言,会使其将此项工作看成是事业而不仅仅是职业,这种潜在的激励在满足委派高管自身社会需求的同时,也会促使他们追求子公司的长期发展[16],从而为有效抑制子公司的非效率投资付出更大的努力。由此可以推断,母公司在子公司管理层的控制权集权配置对子公司的非效率投资能够起到显著的抑制作用。据此,笔者提出如下假设:

H3:母公司在子公司管理层的控制权配置水平与子公司非效率投资负相关。

从股权与管理层两个治理层面控制权配置的耦合视角来看,当母公司股权控制权配置处于低水平时,母公司可辅以向子公司派遣高级管理者等方式对子公司管理层进行控制权的集权配置来抑制子公司的非效率投资。由于母公司派遣的高级管理者代表母公司的意志,因而他们的行为通常会被认为将与母公司保持高度一致。因此,母公司对子公司管理层控制权的集权配置不仅能够有效缓解母子公司的第一类代理问题,也对作为控股股东的母公司仅通过股权层面预防子公司管理者以非效率投资的方式进行“帝国构建”起到了一定的协同作用。然而,二者的协同作用并非一成不变。当母公司的股权控制权配置水平突破某一临界值后,母子公司的第二类代理问题会逐渐凸显。此时,作为控股股东的母公司与子公司中小股东之间的代理问题成为了主要矛盾,若母公司对子公司股权及管理层的控制权均仍采用集权配置,则会导致中小股东及子公司在多个治理层面的权力失衡,这不仅增加了母公司凭借多治理层面的控制权优势攫取控制权私有收益的可能,也会对管理层控制权的集权配置与抑制子公司非效率投资之间的关系产生不利影响。据此,笔者提出如下假设:ADB6294A-9923-4638-8A1D-8CF5A5EED334

H4:母公司在子公司股权的控制权配置水平对管理层控制权配置与子公司非效率投资之间的关系具有非线性的调节作用。

三、研究设计

(一)数据来源

根据我国工商行政管理局出台的《企业集团登记管理暂行规定》对母子公司的界定,母公司是指依法登记注册,取得企业法人资格的控股企业。子公司是指母公司对其拥有全部或部分控股权的企业法人。但关于出资公司持有被出资公司多少股权才能构成母子公司的形式,现行法律法规并没有给出具体规定。一般认为,只有出资公司对被出资公司享有控制权时,才能将出资公司称为母公司。如果出资公司只是被出资公司的股东,而不享有控制权,两者则不是母子公司关系。也就是说,作为控股股东的母公司必须以一定的控制权为基础。因此,本文参考毛世平[17]的研究方法,将10%作为控股股东享有有效控制权的下限标准,并参考Khanna和Palepu[18]的做法,以上市子公司作为研究对象,探究母公司控制权纵向配置对子公司非效率投资的影响。

此外,为避免2007年我国新颁布的《企业会计准则》的实施与2008年全球次贷危机的影响,本文以2009—2020年我国沪深A股上市子公司为原始样本,按照如下要求进行剔除:(1)鉴于金融行业会计处理的特殊性,剔除银行、保险等金融类样本公司;(2)剔除ST、*ST等经营状况异常的样本公司;(3)剔除数据存在异常或缺失的样本公司;(4)剔除控股股东是自然人的样本公司;(5)剔除控股股东持股比例低于10%的样本公司。此外,为了缓解异常值对研究结果的影响,本文对所有连续变量做了上下1%的缩尾处理,获得1 395家上市子公司共16 740个样本观测值。其中,母公司派遣的董事会成员及高级管理者人数均通过手工获取;上市公司多元化数据通过Wind数据库提供的主营业务收入行业构成整理而得;其他财务数据来自Csmar数据库。

(二)变量定义

1.被解释变量

非效率投资。对于上市公司非效率投资的度量,多数学者采用Richardson[19]模型中残差的绝对值进行测度[14,20],详見模型(1)。本文将模型(1)残差的绝对值度量非效率投资,记作Inv_Resid,该值越大,则说明上市公司的非效率投资程度越严重。

Invi,t=β0+β1Growthi,t-1+β2Levi,t-1+β3Cashi,t-1+β4Lagei,t-1+β5Sizei,t-1+β6Reti,t-1+β7Invi,t-1+Yeart+Indi+εi,t (1)

其中,Inv为新增投资,用上市公司当年购建固定资产、无形资产和其他长期资产支付的现金扣除当年处置固定资产、无形资产和其他长期资产收回的现金,再除以当年资产总额计算而得;Growth、Lev、Cash、Lage、Size、Ret分别表示上市公司的营业收入增长率、资产负债率、现金持有量、上市年限、公司规模以及股票回报率;Year和Ind分别为年度和行业虚拟变量;i为行业,t为年度;ε为随机误差项。

2.解释变量

(1)董事会控制权配置。《中华人民共和国公司法》第一百一十一条规定,除了与上市公司及投资者利益密切相关的重大事项外,其余事项必须经全体董事的过半数通过。由此可知,董事会的议案表决规则不同于股东大会的“资本多数决”,而是以“少数服从多数”的“人数多数决”来决定。正因如此,董事会层面的控制权配置也往往由代表某类股东意志的董事占据董事会席位的多寡来体现[8]。本文参考刘星等[20]的做法,将母公司在子公司董事会层面的控制权配置定义为:母公司派遣的董事会成员人数占子公司董事会总人数的比例与母公司持股比例的差额,记作CR_b。该指标越大,说明母公司对子公司董事会控制权配置的水平越高。其中,母公司派遣的董事会成员是指同时在母公司中任职的人员。

(2)管理层控制权配置。在现实中,母公司通常以向子公司派遣高级管理者的方式对子公司管理层进行控制[15]。因此,本文借鉴王雷[21]的研究方法,将子公司的高管定义为总经理、副总经理、财务负责人以及董事会秘书等,采用母公司向子公司派遣的高管人数与子公司高管总人数的比值作为衡量母公司对子公司管理层控制权配置的度量指标,记作CR_m。该指标越大,说明母公司对子公司管理层控制权配置的水平越高。其中,母公司派遣的高级管理者是指同时在母公司中任职的人员。

3.调节变量

本文将母公司对子公司股权控制权的配置水平作为调节变量。John和Dennis[22]认为,母公司控制权的大小应与其持股比例相关,提出了控股股东达到有效控制子公司的最小持股比例的概念。随后,Aghion和Tirole[23]将控制权分为实际控制权与法定控制权。其中,法定控制权是指母公司依据其股权而获得的控制权,而实际控制权是指母公司通过控制子公司董事会、管理层等不直接依据股权而得来的控制权[24]。鉴于本文是基于母公司在子公司股权、董事会及管理层三个层面的控制权纵向配置分别构建度量指标,故而此处仅讨论法定控制权,并将母公司对子公司股权控制权配置的度量方式以母公司的持股比例作为测度标准,记作CR_s。该指标越大,说明母公司对子公司股权控制权配置的水平越高。

4.控制变量

参考姚立杰等[14]与刘星等[20]的做法,本文将子公司年末总资产的自然对数(lnSize)、子公司自由现金流量与其总资产比值(Fcf)、子公司成立至当年存续年数的自然对数(Age)以及子公司董事会总人数(Borad)作为控制变量。同时,本文控制了年份与行业的虚拟变量,使用了稳健标准误。

(三)模型设计

本文参照温忠麟等[25]与柳思维等[26]对曲线回归的调节效应以及非线性回归的调节效应的做法,建立如下模型:

Inv_Residit=β0+β1CR_bit+β2CR_b2it+β3CR_sit+β4CR_bit×CR_sit+β5CR_b2it×CR_sit+Controlsit+Yeart+Indi+εit (2)ADB6294A-9923-4638-8A1D-8CF5A5EED334

Inv_Residit=β0+β1CR_mit+β2CR_sit+β3CR_mit×CR_sit+β4CR_mit×CR_s2it+Controlsit+Yeart+Indi+εit(3)

四、实证分析

(一)描述性统计分析

各主要变量的描述性统计分析结果如表1所示。由表1可知,Inv_Resid的均值为0.021,最小值为0,最大值为0.126,说明我国上市公司普遍存在非效率投资的现象;CR_s的均值为0.364,最小值为0.117,最大值为0.758,说明我国上市公司的母公司持股比例普遍较高;CR_b的均值为-0.126,最小值为-0.639,最大值为0.363,说明母公司对子公司董事会控制权配置存在不同的偏好程度,且多表现为配置不足;CR_m的均值为0.241,中位数为0.049,最小值为0,最大值为0.766,说明母公司对子公司管理层控制权配置存在不同的偏好程度,且配置水平普遍不高。其他变量统计结果均与现有研究相符。

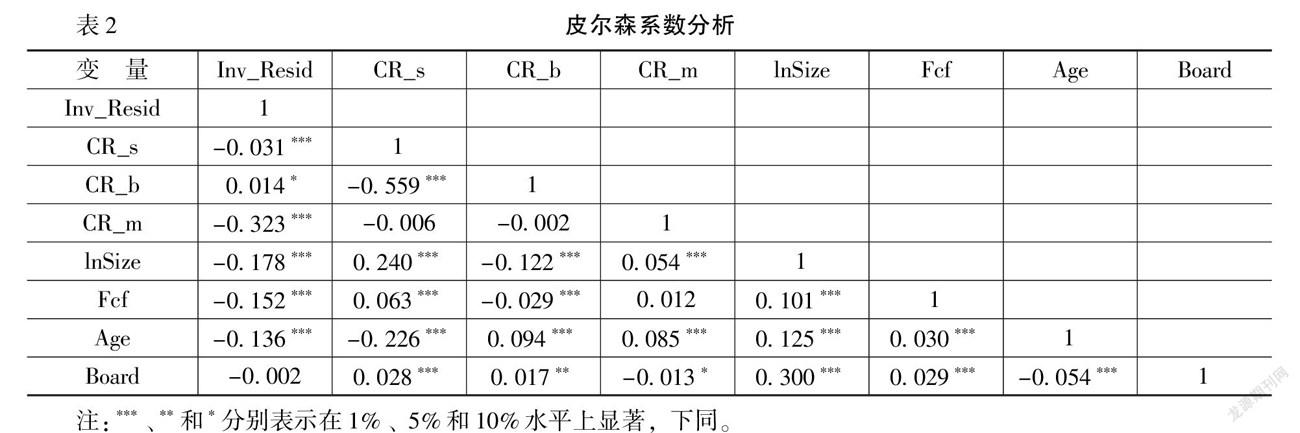

(二)皮尔森系数分析

所有变量间的皮尔森系数分析结果如表2所示。由表2可知,CR_s和CR_m与Inv_Resid在1%水平上显著负相关,CR_b与Inv_Resid在10%水平上显著正相关,可以初步说明母公司对子公司股权以及管理层的控制权集权配置能够在一定程度上抑制子公司非效率投资;而随着母公司对子公司董事会控制权配置水平的提高,则会在一定程度上诱发子公司的非效率投资。其他变量间的相关关系与现有研究大致相同且不存在严重的多重共线性。

(三)多元回归分析

母公司控制权纵向配置对子公司非效率投资的回归结果如表3所示。

表3中,列(1)为仅考虑董事会控制权配置控制变量的回归结果,CR_b2的系数为-0.010,且在1%的水平上显著。再对其进行U型检验(UTest)得出,[由于篇幅所限,详细结果未在正文列出,留存备索。]Lower bound的slope为0.010,t值为2.588,Upper bound的slope为-0.011,t值为-2.895,其极值为-0.036,且该极值位于CR_b的取值区间[-0.639,0.363]内,说明母公司对子公司董事会的控制权配置与子公司非效率投资呈倒U型关系,H1得到验证。

列(2)展示了母公司股权控制权配置对董事会控制权配置与子公司非效率投资曲线回归的调节效应。其中,CR_b2的系数仍显著为负,CR_b×CR_s的系数为-0.015,在10%的水平上显著,而CR_b2×CR_s的系数为-0.007,但不显著。说明随着母公司股权控制权配置水平的提高,使得母子公司关系愈发紧密、利益逐步趋同,能够显著抑制董事会控制权配置对非效率投资的促进作用,且这种抑制作用主要存在于董事会控制权配置的低水平区间。而在董事会控制权突破临界值后,股权控制权配置的调节效应失效。究其原因,可能是由于此时母公司已明显向子公司进行资源配置的倾斜,资源论已成为主导,对子公司非效率投资的抑制作用达到瓶颈,无法再通过股权控制权配置水平的进一步提升强化对子公司非效率投资的抑制作用,H2a得到部分验证。

列(3)为仅考虑管理层控制权配置和控制變量的回归结果。其中,CR_m的系数为-0.036,且在1%的水平上显著。说明母公司对子公司管理层控制权配置水平越高,越能够有效抑制子公司的非效率投资,H3得到验证。

列(4)展示了母公司股权控制权配置对管理层控制权配置与子公司非效率投资的非线性调节效应。其中,CR_m×CR_s的系数为0.003,但不显著,CR_m×CR_s2的系数为0.078,在5%的水平上显著。说明当母公司股权控制权配置处于低水平时,随着股权控制权配置水平的提升,无法进一步强化管理层控制权的集权配置对子公司非效率投资的抑制作用。究其原因,可能是在股权控制权配置处于低水平时,两个治理层面控制权配置效果存在替代效应;而当母公司股权控制权配置突破临界值后,随着股权控制权配置水平的进一步提升,反而会阻碍管理层控制权集权配置对非效率投资的抑制作用,说明此时母子公司第二类代理问题已成为主导,两个治理层面控制权的集权配置会使得中小股东及子公司的权力多治理层面、多角度失衡,反而对子公司非效率投资不利,H4得到部分验证。

五、进一步研究与稳健性检验

(一)进一步研究

上市公司非效率投资的外在表现多被分为投资不足与投资过度两类[27],且控制权配置对二者的经济后果多存在差异[20]。此外,从子公司内部经营特征与外部治理环境的闭环视角来看,子公司多元化经营程度不同,母公司对其资源配置的倾斜程度及经济效果也会存在差异,而外部治理环境作为子公司监督机制的重要补充,则是影响控制权配置与投资效率的另一重要因素[2],能够对各利益相关者攫取控制权私利产生一定影响。因此,本文从上市子公司的投资不足与投资过度、多元化经营水平与外部治理环境三个方面做进一步检验。

1.投资不足与投资过度分组检验

参考现有研究方法[20],将模型(1)的残差小于0视为投资不足,残差大于0视为投资过度,对模型(2)和模型(3)做分组检验。

检验结果表明,② ③ 由于篇幅所限,详细结果未在正文列出,留存备索。]模型(2)在投资不足的分组中,CR_b2的系数为-0.013,在1%的水平上显著,CR_b×CR_s的系数为-0.009,在5%的水平上显著;在投资过度的分组中,CR_b2的系数为-0.017,在10%的水平上显著,CR_b×CR_s的系数为-0.024,但不显著。由此可见,母公司对子公司董事会的控制权配置及其与股权控制权配置的耦合效应,主要作用于投资不足而非投资过度。

模型(3)在投资不足的分组中,CR_m的系数为-0.005,在5%的水平上显著,CR_m×CR_s2的系数为0.086,在10%的水平上显著;在投资过度的分组中,CR_m的系数为-0.080,在1%的水平上显著,CR_m×CR_s2的系数为0.030,但不显著。由此可见,母公司在子公司管理层的控制权集权配置对抑制子公司投足过度的效果要优于投资不足,能够有效预防子公司管理层的盲目扩张而非放弃有利项目,但其与股权控制权配置的耦合效应却主要体现在投资不足方面。ADB6294A-9923-4638-8A1D-8CF5A5EED334

2.多元化经营水平分组检验

本文采用赫芬达尔指数(HHI)衡量子公司多元化经营水平,赫芬达尔指数的计算方式是:HHI=∑P2i,其中,Pi为上市子公司第i个行业的收入占总收入的比重,该指数越大,说明上市子公司多元化程度越低。按年份计算HHI的中位数,将大于中位数的样本视作多元化程度低组,小于中位数的样本视作多元化程度高组,对模型(2)和模型(3)做分组检验。

检验结果表明,②模型(2)在多元化程度低的分组中,CR_b2的系数为-0.017,在5%的水平上显著,CR_b×CR_s的系数为-0.009,不显著;在多元化程度高的分组中,CR_b2的系数为-0.014,在10%的水平上显著,CR_b×CR_s的系数为-0.023,在10%的水平上显著。由此可见,母公司在子公司董事会的控制权配置与子公司非效率投资的倒U型关系在不同分组中均显著,但股权及董事会控制权配置的耦合效应则主要存在于多元化程度高的样本中,说明对于多元化程度高的子公司而言,更需要辅以股权层面的控制权配置以抑制子公司的非效率投资。

模型(3)在多元化程度低的分组中,CR_m的系数为-0.039,在1%的水平上显著,CR_m×CR_s2的系数为0.078,在10%的水平上显著;在多元化程度高的分组中,CR_m的系数为-0.038,在1%的水平上显著,CR_m×CR_s2的系数为0.082,在5%的水平上显著。由此可见,母公司在子公司管理层的控制权集权配置在不同分组中均能够显著抑制子公司的非效率投资。但在多元化程度高的样本中,股权控制权的集权配置对上述两者间抑制关系的削弱能力更强,说明多元化程度越高的子公司,股权及管理层控制权集权配置所导致的权力失衡越严重,对子公司非效率投资的抑制越不利。

3.外部治理环境分组检验

本文采用王小鲁等[28]市场化指数中的“市场中介组织的发育和法律制度环境”度量上市子公司外部治理环境水平的高低。鉴于现有数据年份截止至2014年,故借鉴刘星等[20]的做法,手动计算2015—2020年上市子公司的“市场中介组织的发育和法律制度环境”指数。具体做法如下:2015年的指数等于2014年的指数与2012—2014年这三年相较前一年指数增加额的平均数之和,以此类推。按年份计算该指数的中位数,将小于中位数的样本视作外部治理环境低组,大于中位数的样本视作外部治理环境高组,对模型(2)和模型(3)做分组检验。

检验结果表明,③模型(2)在外部治理环境低的分组中,CR_b2的系数为-0.021,在1%的水平上显著,CR_b×CR_s的系数为-0.019,在5%的水平上显著;在外部治理环境高的分组中,CR_b2的系数为-0.016,在5%的水平上显著,CR_b×CR_s的系数为-0.018,但不显著。由此可见,母公司在子公司董事会的控制权配置与子公司非效率投资之间的关系在不同分组中均表现为倒U型,但董事会控制权配置与股权控制权配置的耦合效应则仅体现在外部治理环境低的分组中,說明外部治理环境对二者的耦合效应存在一定程度的替代作用。

模型(3)在外部治理环境低的分组中,CR_m的系数为-0.043,在1%的水平上显著,CR_m×CR_s2的系数为0.091,在5%的水平上显著;在外部治理环境高的分组中,CR_m的系数为-0.034,在1%的水平上显著,CR_m×CR_s2的系数为0.090,在5%的水平上显著。由此可见,外部治理环境分组对母公司在子公司管理层的控制权配置效果及其与股权控制权配置的耦合效应均不存在显著性区别,说明现有外部治理环境更多地作用于公司董事会这一治理层面,而对管理者层面的外部治理手段则需加强。

(二)稳健性检验

为缓解母公司控制权纵向配置与子公司非效率投资之间可能存在的反向因果关系,本文借鉴刘星等[20]的做法,采用同一年、同一地区、同一行业母公司对子公司董事会及管理层的控制权配置的均值,作为工具变量(IV)进行稳健性检验,其结果表明,在控制了内生性问题后上述假设依然成立。此外,为了缓解控制权配置的度量方法可能导致的研究结论偏误,本文将母公司对子公司董事会的控制权配置定义为母公司派遣的董事会成员人数占剔除独立董事后的董事会总人数的比例与母公司持股比例的差额,另参考吴慧香和孙莉[29]的做法,将子公司的CEO是否由母公司派遣视为衡量母公司对子公司管理层控制权配置的度量指标,重复上述检验,研究结论依然成立。[由于篇幅所限,详细结果未在正文列出,留存备索。]

六、结论与政策建议

本文以2009—2020年我国沪深A股上市子公司为样本,考察了母公司对子公司控制权纵向配置与子公司非效率投资之间的关系,得出以下结论:第一,母公司对子公司董事会的控制权配置与子公司非效率投资呈倒U型关系,其临界值为-0.036,且主要表现为投资不足而非投资过度。第二,母公司股权控制权的配置水平对董事会控制权的配置效果起到显著的曲线调节效应,即当董事会控制权配置小于临界值时,股权控制权集权程度的增加能够显著抑制董事会控制权配置对非效率投资的促进作用,但当董事会控制权配置突破临界值后,两者的耦合效应失效。第三,母公司股权控制权与董事会控制权配置的耦合效应对子公司非效率投资的影响在多元化程度高及外部治理水平低的子公司中更显著。第四,母公司在子公司管理层的控制权集权配置能够显著抑制子公司的非效率投资行为,且对投资过度的抑制效果优于投资不足。第五,母公司股权控制权的配置水平对管理层控制权的配置效果起到显著的非线性调节效应,主要表现为当母公司的股权控制权配置突破临界值后,随着股权控制权配置水平的进一步提高,管理层控制权集权配置对子公司非效率投资的抑制作用将被明显削弱。第六,母公司股权控制权与管理层控制权配置的耦合效应对子公司非效率投资的影响在多元化程度高的子公司中更显著,而在外部治理水平高和低的分组中则没有显著性区别。ADB6294A-9923-4638-8A1D-8CF5A5EED334

本文的研究结论在母公司控制权优化配置及缓解子公司非效率投资方面提供了一定的政策建议:第一,母公司要避免子公司的非效率投资,一方面,要有控制权配置的整体意识,将子公司不同治理层面的控制权配置视为一个体系,综合且全面地进行控制权的合理配置;另一方面,也要将母公司控制权纵向配置严格纳入公司章程的约束范畴,把“权力装进制度的笼子”,为缓解子公司非效率投资提供制度保障。第二,母公司对子公司的股权控制权作为其他控制权的根基,其配置水平会对董事会及管理层控制权的配置效果产生一定影响,因而,母公司应结合子公司股权结构特征,实施差异化的控制权纵向配置以确保达到最优效果。第三,母公司应准确诊断子公司“盲目扩张”抑或“盲目收缩”的症结,以相适应的控制权纵向配置为手段,精准预防子公司的非效率投资。第四,在考虑子公司多元化特征的同时,也应意识到外部治理环境作为公司治理的手段之一,对母公司控制权纵向配置效果能够起到重要的补充作用。因此,有关监管部门应重视相关制度的颁布与实施,且相较董事会而言,更应加强针对管理层法律法规的制定并施以有效监管。

参考文献:

[1] 王化成,蒋艳霞,王珊珊.基于中国背景的内部资本市场研究:理论框架与研究建议[J].會计研究,2011(07):28-37.

[2] 窦炜,刘星,韩晓宇.控制权配置、投资者保护与投资效率——一个关于企业投资行为研究的综述[J].中央财经大学学报,2015(01):63-70.

[3] 刘星,窦炜.基于控制权私有收益的企业非效率投资行为研究[J].中国管理科学,2009,17(05):156-165.

[4] 陈晓明,周伟贤.股权结构、公司治理与上市公司投资水平的实证研究[J].金融与经济,2008(03):47-51.

[5] 汪平,孙士霞.自由现金流量、股权结构与我国上市公司过度投资问题研究[J].当代财经,2009(04):123-129.

[6] 熊小舟,李仕明,李金.股权结构、投资与公司绩效——基于国内IPO公司的实证分析[J].系统工程,2008(02):14-19.

[7] CLAESSENS S,DJANKOV S,FAN J,et al. Disentangling the incentive and entrenchment effects of large shareholdings[J]. Journal of finance, 2002, 57(6):2741-2772.

[8] SCHWAM-ZIVA M, WEISBACH M S.What do boards really do? Evidence from minutes of board meeting[J]. Journal of financial econamics, 2013,108(2):349-366.

[9] 谢志华.公司控制权的本质[J].北京工商大学学报(社会科学版),2019(09):1-13.

[10] JENSEN M C. Agency costs of free cash flow, corporate finance, and takeovers[J]. The american economic review,1986,76(2):323-329.

[11] SHLEIFER A,VISHNY R W.Large shareholders and corporate control[J].Journal of political economy,1986,94(3): 461-488.

[12] 权小锋,吴世农,文芳.管理层权力、私有收益与薪酬操纵[J].经济研究,2010(11):73-87.

[13] 徐虹,林钟高,李敏.CEO权力、股票市场波动与上市公司并购[J].会计与控制评论,2018(01):1-34.

[14] 姚立杰,陈雪颖,周颖,等.管理层能力与投资效率[J].会计研究,2020(04):100-118.

[15] 谭洪涛,陈瑶.集团内部权力配置与企业创新——基于权力细分的对比研究[J].中国工业经济,2019(12):134-151.

[16] 蔡地,罗进辉,唐贵瑶.家族成员参与管理、制度环境与技术创新[J].科研管理,2016(04):85-93.

[17] 毛世平.金字塔控制结构与股权制衡效应[J].管理世界,2009(01):140-152.

[18] KHANNA T,PALEPU K. Is group affiliation profitable in emerging markets? An analysis of diversified indian business groups[J]. Journal of finance, 2000,55(2):867-892.

[19] RICHARDSON S. Over-investment of free cash flow[J]. Review of accounting studies,2006,11(2-3):159-189.

[20] 刘星,苏春,邵欢.家族董事席位配置偏好影响企业投资效率吗[J].南开管理评论,2020(04):131-141.

[21] 王雷.公司创业投资支持企业控制权配置实证研究[J].管理科学, 2016(07):80-93.

[22] JOHN C, DENNIS L. The effect of shareholding dispersion on the degree of control in british companies: theory and measurement[J]. The economic journal,1983,370(93):351-369.

[23] AGHION P, TIROLE J. Formal and real authority in organizations[J]. Journal of political economy, 1997,105(1):324-347.

[24] 王雷,党兴华,王修来.基于不完全契约的风险企业控制权配置影响因素研究[J].科研管理,2010(07):59-66.

[25] 温忠麟,侯杰泰,张雷.调节效应与中介效应的比较和应用[J].心理学报,2005(02):268-274.

[26] 柳思维,向宇腾,唐红涛.金融发展对电商减贫的非线性调节效应研究——基于我国285个地级市的证据[J].经济问题,2019(12):34-43.

[27] 李姝,林晋.薪酬差距与非效率投资的实证研究——基于中国制造业上市公司的经验数据[J].会计与控制评论,2016(02):17-35.

[28] 王小鲁,樊纲,余静文.中国分省份市场化指数报告(2016)[M].北京:社会科学文献出版社,2017.

[29] 吴慧香,孙莉.终极控股股东视角下的控制权配置对企业创新的影响研究[J].软科学,2019(09):140-144.

(责任编辑:于振荣)

收稿日期:2022-01-05

基金项目:国家社会科学基金项目“基于绿色发展理念的企业环境管理控制系统构建研究”(17BGL070)

作者简介:田智浩(1988-),男,黑龙江齐齐哈尔人,博士研究生,主要从事公司治理与管理控制等方面的研究。E-mail: 807356448@qq.com

王玉红(通讯作者)(1967-),女,黑龙江哈尔滨人,教授,博士,主要从事财务分析与业绩评价等方面的研究。E-mail: dcwyh_001@163.com]ADB6294A-9923-4638-8A1D-8CF5A5EED334