商业银行生猪养殖行业授信策略研究

2022-05-30杨涵

摘 要:我国的猪肉消费和生猪生产日渐增加,生猪养殖行业逐渐成为产值上万亿元的大行业。生猪生产和猪肉供应是关乎群众生活、物价稳定、农民增收的大事,党中央、国务院历来高度重视生猪稳产保供,养猪产业在农业经济中的地位非常重要。我国诸多省份生猪养殖和调出量居高,河北省便是其中一个。多年来其存栏量和出栏量多次排行全国前列,是全国重要的生猪生产和供应基地。党的十九大提出乡村振兴战略以来,总分行全面推进乡村振兴战略,积极支持包括生猪养殖行业在内的各类涉农产业。但是,生猪养殖行业具有独特的行业特征,周期性的市場波动较大,“猪周期”令生猪养殖行业面临较大的经营风险,除“猪周期”外还面临疫情、环保、食品安全等风险。本文拟通过分析生猪养殖行业的发展现状、发展趋势、主要风险等,提出商业银行生猪养殖行业授信策略,为下一步客户营销和授信审批提供参考,助力我国乡村振兴战略加快落地。

关键词:生猪养殖;授信;策略

一、河北省生猪养殖行业发展情况

1.河北省生猪养殖行业发展现状

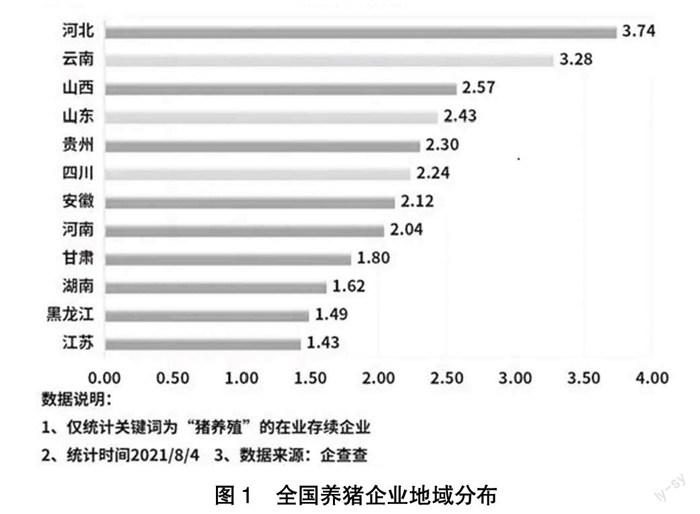

(1) 养猪企业多,规模化养殖少

根据企查查显示,截至2021年8月4日,河北省拥有的养猪企业数量最多,达3.74万家。注册资本在100万以内的养猪企业是主力军,占比72%,但是注册资本1000万以上的养猪企业,只有3%。所以,简而言之,河北省养猪企业呈现出规模偏小、散户居多,成规模化养殖、实力较强的养猪企业较少的特点。

(2) 大型集团扩产与中小散户补养“双引擎”发展

非洲猪瘟疫情以来,河北省启动大型集团扩产与中小散户补养“双引擎”策略,确保河北省当地生猪养殖行业的恢复。首先,大力吸引大型规模化生猪养殖企业来河北省投资布局,目前牧原集团、新希望、正邦、温氏、中粮集团等大型规模化生猪养殖企业已在河北省布局。据调查,牧原集团已在河北省布局规模化养猪场14家,规划年出栏量达710多万头,新希望在河北省石家庄、张家口、秦皇岛、唐山、保定、沧州、衡水、邯郸、邢台等布局规模化养猪场,规划年出栏量达570多万头。大型规模化生猪养猪场的扩产布局,提升了河北省规模化养殖水平,加快了生猪产业转型升级。同时,河北省推出一系列措施,不断提高中小散户补养,提升中小养殖场标准化养殖水平。

(3) 生猪产能基本恢复,在北部地区占比最大

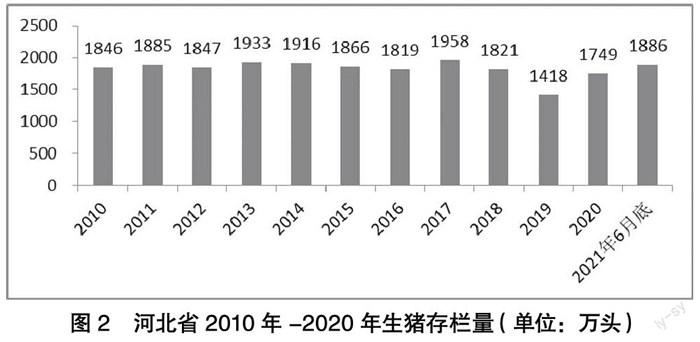

2018年开始在我国传播的非洲猪瘟导致生猪产量大幅下降,2020年我国生猪出栏量大幅下降到5.27亿头,较2018年下降24.06%。河北省生猪产能也受到较大影响。2019年全省生猪存栏仅有1418万头,较2018年生猪存栏量1821万头下降22.13%。

2020年以来,生猪产能逐步开始恢复,2021年上半年,我国生猪产能基本恢复,全国生猪存栏43911万头,增长29.2%,生猪出栏33742万头,增长34.4%。随着国家对生猪养殖新政的发布、执行、推广,河北省出台了一系列优惠措施,各地开始恢复生猪产能。截至2020年底,河北省生猪产能逐步恢复,全省生猪存栏量达到1748.8万头,增长23.3%,其中能繁母猪存栏187万头,增长32.3%,生猪存栏量达到2018年存栏量的89.32%,基本恢复到接近正常年份水平。截至2021年6月末,河北省生猪产能加快恢复,生猪存栏量达到1886.1万头,增长23.1%。

同时,从猪肉产量来看,2020年河北省猪肉供给量达到226.9万吨,是北部地区猪肉产量最大省份,占比将近1/3,全国猪肉产量排名第6位。截至2021年6月末,河北省猪肉产量达到138.6万吨,增长19.6%。

2.生猪养殖行业发展趋势

在国家层面持续的政策支持下,在环保约束、新冠疫情防控要求不断提高的背景下,生猪养殖行业将呈现规模化、专业化、集约化、全产业链管理的发展态势。

(1) 生猪养殖规模化发展势头良好

我国生猪养殖行业多数以散养为主,规模化养殖占比较低,无法规模化发展,市场竞争力低。据研究,2015年以来的环保供给侧改革与2018年突发的非洲猪瘟加速行业规模化的进度。2015年环保导致禁养区散养户大规模退出,同时非禁养区的散养户因为环保投入问题扩张缓慢。2018年暴发的非洲猪瘟提高了生猪养殖行业防疫、管理和资金的壁垒,进一步加速了规模化养殖的占比。

根据农业农村部猪场的标准,即出栏500头以上的为规模化猪场,2009年符合此标准的猪场占比仅为31.7%,2020年的规模化生猪养殖的比率达到57.1%,比上年提高4.1个百分点。2019年9月政策《关于稳定生猪生产促进转型升级的意见》,生猪养殖规模化率预计到2022年将会达到58%左右,并且到2025年预计将达到占比65%以上。

规模化大型猪企纷纷在全国布局,规模扩张带动全国生猪产能的恢复,“万头生猪计划”纷纷落地。根据上市公司公开数据统计,2021年,预计牧原、温氏、正邦、新希望、天邦、大北农、傲农、天康、唐人神、金新农等十大养猪巨头的出栏计划共计1.44亿头,如果能够顺利完成,占比高达22%。2021年,牧原、温氏、正邦生猪出栏计划排在全国前三甲,分别为5000万头、3000万头和2500万头。

(2) 产业链发展全面推进

目前来看,对于生猪养殖行业而言,生猪市场化的程度较高,与此同时,生猪的产业化相对较低,药物、养护、猪饲料、加工、销售等环节众多,环环相扣,无法形成连贯的产业链,成规模的经营链条比重偏低,逐渐形成全国各地杂乱无章流通的格局,从事该行业的人员众多,水平不一,极易使生猪产业造成无法避免的波动。未来随着国家政策要求“运猪”向“运肉”转变,生猪屠宰产能将加快向生猪养殖区域布局。同时,政府积极引导龙头企业在生猪复产扩产进程中加快产业转型升级,推动龙头企业进行产业链融合发展,不断推动生猪养殖、加工、流通、服务等全产业链现代化。未来随着科技的发展,生猪产业开始逐渐迈向现代化管理阶段,科技是生猪产业发展的有效助推器。将来大型企业间竞争的方式主要依赖科技竞争,靠科技水平提升种猪质量、改善营养技术和科学管理以减少成本,提高竞争力,从机械化转化为自动化、智能化的养殖模式,大型企业产业链开始逐步延伸至上下游的饲料和屠宰加工。

(3) 猪肉消费比较稳定,但面临其他肉类的有力竞争

我国肉类消费主要以猪肉为主,正常年份,猪肉产量占猪肉、禽肉、牛羊四大肉类比例为63%-65%。2019年美国、英国、加拿大、俄罗斯、澳大利亚、新西兰等国人均禽肉占主要肉类总摄入量的比例均为50%左右,亚洲国家当中,日本、泰国、菲律宾等国的这一比例均在40%以上。2018年、2019年、2020我国禽肉产量分别为1994万吨、2239万吨和2361万吨,增速较高,未来猪肉消费可能面临禽肉及其他肉类的有力競争。

二、生猪养殖行业授信风险点分析

1.猪周期带来的猪肉价格大幅波动风险

生猪养殖行业是周期性较为明显的行业。2018年5月至今的猪周期仍没有结束,2019年生猪出栏下降,受非洲猪瘟疫情等因素叠加影响,全年均价同比涨幅较大,并在2019年11月达到周期的最高点40.98元/公斤,2021年开始,行业产能开始逐步表现出恢复的趋势,生猪的价格波动情况开始表现为高价位快回落状态。当猪周期进入下行阶段时,企业的经营业绩会出现下滑甚至亏损,企业经营性现金流、融资能力都将恶化。从2018年开始的正在经历的这个周期,目前生猪价格已经从2019年10月末最高时的40元/公斤下降到今年6月份最低时的12元/公斤,价格下降幅度为70%。

对于规模扩产企业而言,如果产能规划与猪周期不匹配的话,项目回收期将会拉长,如果在周期高点投建了较多产能,而对应达产正好赶上周期低点的话,产能的投资回收期将延长。整个项目从建设开始到贷款全部偿还一般需要历时6年-8年,猪周期低谷期的亏损幅度、亏损持续时间难以预知,若生猪价格长期跌破企业成本线,将会对企业现金流和正常运营造成巨大影响,企业可能面临资金链断裂趋势。

2.发生猪瘟疫情的影响

动物的疫情防控是畜牧业发展中的一项重要挑战。生猪养殖时容易感染的疫情主要有非洲猪瘟、猪呼吸道病、蓝耳病、猪流行性腹泻等,其中,非洲猪瘟发病周期较短,急性感染后致死率高达100%,目前还没有较为有效的预防措施。2007年我国多个生猪主产区,不同程度出现蓝耳病,对生猪养殖业造成较大影响;2018年非洲猪瘟传入我国,更直接导致了本轮猪周期,高致死率造成存栏的生猪量大量减少。生猪疫情的流行主要造成两种重大风险,一是疫情将或多或少地带来生猪死亡率上升,将带来生猪的产能降低;二是生猪行业疫情的发生,会对消费者的心理造成一定的影响,影响市场的需求,只能不断降低产品价格,来换取销售量的提升。

3.不同养殖模式带来的经营风险

非洲的猪瘟疫情在我国开始传播之后,生猪行业养殖的成本不断增加。根据我国农业农村部近期的相关数据表明,每公斤养殖的生猪在2021年4月成本达到16.5元,相比于2018年同时期的12.7元,提高了3.8元,增加了大约三成的成本。

2020年之后,以豆粕和玉米为主的饲料原料价格大幅度开始增长,饲料生产的成本费用不断开始提升。数据表明,2020年玉米价位年初为1840元/吨,到年末增加至2550元/吨,增长幅度高达38.4%。豆粕的价格也因为新冠疫情等情况的发生持续上涨,2020年开始涨幅累计超过15%。另外,疫病的防疫、仔猪的成本、人工成本、折旧等相关项目都有或多或少的增长。代表生猪价格与成本的指标猪粮比价2021年6月份已经低于5:1,进入过度下跌一级预警区间。养殖成本上升叠加猪肉价格下降,企业经营风险将进一步放大。

4.不同养殖模式带来的风险

生猪养殖过程中不同的养殖模式面临的风险有差异。“自繁自养”模式和“公司+农户代养”模式对应不同的资产运作模式。自繁自养模式相对具有重资产特征,自繁自养需要自建的猪场数量和规模将远大于代养模式,融资需求大,债务承担的较多。

相比较于购买仔猪的养殖场户,他们的养殖成本很显然比自繁自育养殖场户的高,2019年下半年以来,受猪源短缺影响,种猪和仔猪价格涨幅较大,据粗略估算,按出栏130公斤计算,自繁自育养殖场户成本为2150元,折算为每公斤养殖成本大概是16.5元。外购的仔猪养殖场户,他们的仔猪费用波动大,按照1400元每头,比自繁自育养殖场户高出900元;折算每公斤养殖成本大约为23.5元,比自繁自育养殖场户提高7.0元。

5.财务风险

由于新冠疫情防控需要,养猪场严格控制人员进入,导致商业银行无法进行实地调查等贷后管理,无法准确核实企业生猪存栏量等数据;生猪养殖企业销售依赖“猪贩子”,对企业的销售收入的核实也比较困难;对部分“公司+农户”模式的养猪企业,由于对提供给农户的仔猪、饲料等计入销售收入,存在销售收入“虚增”的风险。

6.产业政策风险

目前影响生猪养殖行业的可能政策变化主要包括:既有的养殖补贴政策、保险补贴政策、非洲猪瘟强制扑杀、扑杀补贴等政策是否发生调整、相关补贴能否及时到位。农业农村部发布的《非洲猪瘟等重大动物疫病分区防控工作方案》对生猪及猪肉产品调运政策的调整,对河北省生猪价格及养殖利润影响具有不确定性。环保政策是否进一步加码。目前环保政策下,一个年产70万头的规模化养殖场的环保设施投入需要投入8000万元左右,后续还存在运行成本。在2018年生猪产能受非洲猪瘟影响大幅下降后,国家对生猪养殖行业环保政策有所放松,今后在生猪产能恢复正常后不排除国家进一步提高环保要求的可能。

7.人力瓶颈及管理风险

我国从传统中小规模及散养为主,过渡到规模化养殖快速提升阶段,专业化人员相对短缺,人力资源可能成为企业快速扩张的重要制约因素。核心技术团队直接影响MSY水平、配种选育水平。

管理是控制疫情、控制养殖成本的重要因素。对于“公司+农户”模式,管理半径长、难度大,虽减少了固定资产投入,但若管理不到位,农户合作的稳定性就可能受到影响。

8.环保违规风险

我国生猪养殖行业目前集中度低,小规模养殖户占比高,生产与生态结合较差,生猪养殖粪便特别是污水产生量大,处理成本高,污染治理难度大。近年来,环保政策趋严、环保标准提升,虽然长期来看有利于产业集中度提升、现代养殖及生态养殖建设,但短期来看导致部分区域养殖受限、养猪成本增加、倒逼散户退出等情况,给养殖场项目经营状况和偿还贷款能力带来一定不确定性。

三、生猪养殖行业授信策略建议

商业银行信贷政策中生猪养殖行业,在防控风险的基础上,应为优先支持类行业。

1.客户选择策略

(1) 重点扶持

重点扶持有大量养殖经验、具有规模优势、先进的养殖技术、优质的疫病防控能力、绿色环保达标的大型养殖企业,纳入农业等主管部门公布名单的农业产业化龙头企业。

具体来说,重点支持客户范围包括:①企业或企业股东经历过1个-2个完整猪周期企业。②生猪养殖为主营业务的上市公司投资的子公司。③年生猪出栏5万头以上。④拥有先进养殖技术的养殖企业,重点从育种技术、PSY值、料肉比等三个方面考察。一是企业或企业股东已建立完善的种猪繁育体系,具备先进的种猪繁育技术;二是PSY高于行业平均水平;三是料肉比低于行业平均水平。⑤建立完整的疫病防控体系和制度。⑥具备粪污处理或循环利用技术,达到国家环保要求。

(2) 不予支持

对于成立时间短、养殖经验不丰富、仅育肥不具备繁育能力、成本控制能力差、不具有规模优势的企业,不予支持。

2.区域选择策略

影响生猪养殖区域布局的根本要素是资源,以河北省为例,在区域选择上,重点支持生猪调出大县所在区域,包括唐山、石家庄、保定、秦皇岛、邯郸、沧州、衡水、承德等区域,其他区域严格选择优质客户。

3.产业配置策略

根据产业特点合理进行授信产品的配置。主要包括固定资产抵押贷款、流动贷款,以及风险可控的涉农供应链金融贷款。

对于自繁自养模式的企业,固定资产投资较大,可选择实力强的投资人员、规模大、效益明显的新建和扩建项目,适量地提供固定资产抵押贷款业务。对于“公司+农户”模式的企业,固定资产投资较小,主要提供流动资金贷款等经营周转类产品。为龙头企业及上下游小微企业、农户提供流动资金贷款、供應链融资等产品,帮助其扩大生猪养殖规模和加大原材料采购力度,缓解因缺乏抵押物、经营场所偏僻等难以获得贷款的问题。

可开展农户贷款业务,优先选择养殖经验丰富、与核心养殖企业合作时间较长,养殖技术较好的农户,探索与省农业信贷担保公司合作,以担保公司增信为农户、家庭农场等主体提供养殖贷等产品,支持其猪舍建设等资金需求。

4.周期信贷策略

一是做好猪周期趋势判断。密切跟踪生猪养殖行业关键数据,包括能繁母猪存栏量及同比情况、生猪存栏量及同比情况等数据,努力提前预判生猪周期内是上升趋势还是下降趋势。猪周期的上升周期和下降周期的判断,能繁母猪存栏量指标,是趋势变化的先行指标,一般来说,“猪周期”的猪价高点和低点分别滞后于能繁母猪的正拐点和负拐点,或者说猪价见顶滞后于能繁母猪同比增速由负转正的拐点,猪价见底滞后于能繁母猪增速由正转负的拐点。能繁母猪存栏量一旦达到临界点(最高点或最低点)翻转后,趋势形成会持续下去,直到走到新的临界点为止。

二是根据周期不同阶段采取差异化策略。上升周期策略,由于上升周期中企业处于行业景气周期,在下游需求增长的基础上,企业自身也因生产经营的增加,产生大量的资金需求,而在合理掌控周期长度的情况下,商业银行可以采取积极的信贷政策予以企业相应的流动资金支持。但对于固定资产类需求,应注意企业固定资产投入的时点和扩产周期,与行业周期拐点的匹配性,如果扩产周期在行业拐点之前则可给予适当固定资产支持,否则对于长期贷款应采取审慎的态度。下降周期策略,由于下降周期中企业处于行业不景气周期,由于供大于求,产生企业经营大面积下滑,出现系统性的影响,因此在下降周期内,商业银行应做到充分的审慎,对于长期合作的优质客户,应约束企业的扩张动作,将商业银行的支持力度降到维持企业运行的最低限度;对于一般的企业,商业银行应根据客户拟补栏母猪、仔猪数量合理测算流动资金贷款需求,并根据出栏周期来设置贷款期限;贷款到期后应根据猪周期价格走势,重新评价是否续贷。

5.风险缓释措施

强化第二还款来源的风险缓释作用,包括土地、房产等不动产抵押,落实股东(实际控制人)承担连带责任保证,稳妥开展生猪活体、养殖圈舍、大型养殖机械抵押贷款试点。

参考文献:

[1]在资本推动的“猪周期”下未来生猪养殖行业将如何发展?[J].北方牧业,2021(04):5.

[2]王德芹,吕福明.加强养殖行业防疫工作 保障畜牧业健康发展[J].农家参谋,2020(13):160.

[3]王文博,孙凯.猪肉价格下跌对生猪养殖行业的影响分析及未来趋势预判[J].黑龙江金融,2021(11):58-59.

作者简介:杨涵(1997.01- ),女,汉族,四川省成都市人,研究生,研究方向:农业管理