煤炭企业财务报表分析

2022-05-16冯元卿

冯元卿

摘要:对企业的财务报表分析可以使企业经营者、投资者、监管者全面的了解一个企业的财务状况、经营成果和未来的发展趋势。会计信息使用者对财务报表进行分析可以使自己做出更加准确的决策。本文以煤炭企业财务报表分析为主线,结合某煤炭企业的财务报表的分析,深入了解该企业的偿债能力、盈利能力、营运能力以及成长能力,为企业的发展提供可行性建议。

关键词:财务报表;偿债能力;盈利能力;营运能力;成长能力

1 财务报表概述

所谓的财务报表分析通常是指的企业的财务分析,具体而言,就是企业的会计人员在企业财务信息的基础上,对财务报告的相关数据进行收集、汇总、整理,然后根据这些财务数据对企业的经营情况进行系统全面的分析与评价,最终达到对企业财务状况深入了解的目的。为了全面反映企业的财务情况,可以通过图表法、比较法、趋势法以及比例法等分析方法来准确的分析其财务报表。通过对财务报进行分析可以使企业的经营者更加了解企业的经营状况,做出更加准确的决策,监督者可以根据企业财务报表的分析结果对企业的经营活动进行更好的监督和管理,投资者和消费者可以通过相关信息和数据对企业更好的了解,做出正确的决策。

2 财务报表分析的构成

通过对企业的财务报表数据的分析,能够深入了解企业的偿债能力、盈利能力、营运能力以及成长能力。

2.1偿债能力分析

为了精准的衡量企业资产偿还债务的水平,所以需要分别对企业的短期和长期偿债能力进行分析,以此来帮助投资者更好的决策,使管理者发现经营管理中的不足,增加企业的经济效益。

2.2盈利能力分析

企业的管理者对企业进行一系列的管理活动的最终目的就是盈利,为了让企业利益的相关者更好的了解企业的经营成果和盈利状况,我们可以进一步对盈利能力这一指标分析。

2.3营运能力分析

企业的营运能力主要由应收账款、存货周转率以及总资产周转率等三个指标组成。通过对应收账款的分析能够对企业资金使用效率的情况作出全面的了解;对于存货周转率的分析能够了解企业的货品库存问题,对于煤炭企业而言,存货周转率直接关系到企业在煤炭供应方面运营情况;总资产周转率代表企业的销售能力,对于煤炭企业而言,销售能力的分析才能够了解企业在煤炭市场的竞争力,为企业的发展提供保障。

2.4成长能力分析

当企业发展到一定程度时,为了实现更大的目标,企业将会对自身的规模进一步扩大,所以企业将会详细考虑,并结合筹资活动和投资活动的现状,从而计划企业接下来的目标和策略,用成长能力这一指标就可以更好的预测未来一段时间企业的成长获利能力。

3 A煤炭企业财务报表分析

结合上文所述,本节以偿债能力为例,论述财务报表分析在A煤炭企业中的应用

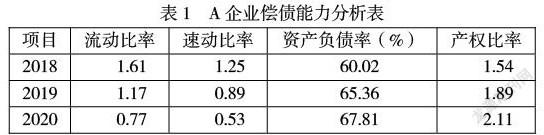

短期偿债能力体现一个企业偿还短期债务(通常指流动资产)的能力,其经济意义表现为每1元流动负债能够有多少元的相关项目的资产作为偿付保障,一般认为保障值越高,说明企业的偿债能力越强。流动比率、速动比率体现的是短期偿债能力的存量指标。

观察流动比率可以发现,A企业近五年该项财务比率呈逐年下降趋势,2020年达到最低状态。通常,当流动比率的基准值为2时,说明企业的流动比率处于正常狀态,如果流动比率大于2,则说明企业具有很强的偿债能力。对于生产性企业而言,如果存货在流动资产中的比例为50%左右,此时要想满足偿付流动负债的要求,必须保证剩余部分的流动资产在总资产的占比超过50%。然而,最近几年,A企业的经营环境随着我国煤炭行业的环境变化而发生巨变,这就使得其流动比率小于2。因此,根据该企业近两年的比率下降变化,我们还要结合它的存货周转天数来看。2020年虽然流动比率值较低,但由企业财务报表相关数据计算发现,2020年存货周转天数(65.24天)要显著低于2019年存货周转天数(55.26天)18.06%,即存货周转率有较大幅度的提升,周转率高会使得企业合理的流动比率降低。

速动比率是剔除掉分子流动资产中一些不能及时变现资产的项目,如存货、预付款项、一年内到期的非流动资产及其他流动资产等,得出更为准确可靠的计算依据。与此同时,应收款项的高低将直接影响速动比率的可信性。因此,在分析企业该项比率值是否异常时要充分考虑到比值与应收款项两个因素。企业2020年速动比率有明显降低,由企业近两年财务报表应收款项金额来看2020年要比2019年减少69 783.35万元,应收款项的变动使速动比率同比例减少0.22,存在很大坏账风险。综上所述,企业偿债能力在2020年下降较大,存在一定的债务危机。由于企业所有的负债最终都需要偿还,所以同样需要从长远角度考核该企业的偿债能力。

资产负债率是企业举债所获得资金在总之产中所占比例多少的直接体现,因此,其值越高说明企业的举债信用能力越大。纵观A企业2018-2020年资产负债率的比值变化规律,我们会发现该比率逐年上升,说明该企业债务偿还压力越来越重,同时也增加了再次举债的难度。

产权比率是财务比率分析中的一个重要的财务杠杆比率。该指标越小则表明偿债能力越强。两比率近五年变动幅度较大,且呈逐年上升的趋势。

通过上述分析,可以看出A企业近3年来偿债能力不容乐观,因此A企业在未来应当适当的对资本结构进行调整,尽量的减少举债筹资行为。

参考文献

[1]白雪, 郑雪文, 任妍婷,等. 广州白云山医药集团股份有限公司财务报表分析[J]. 中国市场, 2019, 1021(30):140-141.

[2]李学峰, 闫华. 企业财务报表分析的局限性及解决对策[J]. 2021:69-70.

[3]曹玉萍. 哈佛框架下公司财务报表分析[J]. 商业会计, 2019, 668(20):68-70.