税收优惠与企业创新关系:一项元分析的检验

2022-04-29范丽嘉

摘要:应用元分析的方法,基于中国知网、万方数据库、Springer Link、Google学术等中英文数据库检索获得了65篇涉及税收优惠和企业创新间关系的实证文章。在对获得的文献进行编码和发表偏倚检验后,借助CMA2.0软件,对税收优惠与企业创新的相关关系进行定量分析,进而深入考察企业创新测量维度、文化因素及行业因素对二者之间关系的调节效应。研究发现,税收优惠对企业创新的正相关关系十分显著,同时税收优惠和企业创新之间的关系受创新测量维度的变化影响,而税收优惠对企业创新的正相关关系同文化环境及行业差异无关。

关键词:

税收优惠;企业创新;元分析

0 引言

近年来,随着一系列普惠式减税政策与特惠式减税政策的协同推出,我国的税制结构不断优化,企业的创新实力不断提升。国家税务总局披露的信息显示:受益于研发费用加计扣除等税收优惠政策的大力扶持,与2019年相比,2020年全国重点税源企业研发支出同比增长13.1%,其中软件和信息技术服务业增长势头迅猛,增幅25.3%;制造业继续保持稳健向好的创新发展势头,增幅9.6%。2021年《政府工作报告》强调,要用税收优惠机制激励企业加大研发投入,着力推动企业以创新引领发展。截至2021年6月,我国针对创新创业的主要环节和关键领域已陆续推出100余项项税费优惠政策措施,基本实现企业生命周期的全流程覆盖。

作为具备较强溢出效应,同时研发成本高昂、研发周期不确定、研发成果具有公共品特性的企业创新活动,不仅可能是企业在激烈的市场竞争中掌握独占优势,从而实现市场胜出的保障,而且有可能成为企业由盛转衰的转折点。因此,为弥补“看不见的手”在企业研发创新领域的市场失灵问题,减弱“柠檬市场”问题所带来高昂外部成本,从而加大企业研发投入,实现各类创新要素集聚,推动产业更新,各国政府均借助财政补贴、税收优惠及创新型政府采购等供给需求端政策加以激励[1],如美国《保护美国人免于加税法案》对于研发税收抵免的永久性延长,日本《提高生产力特别措施法》对于数据信息系统相关成本的税收激励,韩国《特别税收处理和控制法》中所包含的定向设施投资税收优惠和针对中小企业的投资税收优惠。2021年3月召开的国务院常务会议对制造业企业加计扣除比例及清缴核算方式进行了细致修改,进一步凸显我国推行公平普惠激励政策,从而激发全社会各领域的创新要素投入,拉动经济高质量、可持续发展的工作决心。

伴随着研发税收优惠成为一种广泛使用的国际性创新政策工具,越来越多学者开始借助计量经济学的方法对这类政策的实施效果进行全面讨论。由于美国和加拿大在研发税收优惠方面起步较早且较为完善,因此早期的实证研究均以这两国的公司为研究对象。如Swenson[2]、Hines[3]和Billings等[4]专注于20世纪80~90年代美国公司的样本,而Klassen等[5]研究了1991—1997年美国和加拿大公司的样本,这些较为早期的研究均使用最小二乘法来估计研发税收优惠对边际成本的支持力度。而随着计量经济学方法的不断延伸,越来越多学者借助工具变量方法对研发税收优惠的作用和效果进行了深入分析探讨。如Lee[6]对加拿大、日本、韩国、中国和印度的公司进行了跨国比较;Lokshin和Mohnen[7]对1996—2004年荷兰公司样本的额外效应进行了实证估计。虽然大部分国内外学者都认同税收优惠对企业创新起到了积极影响,但通过文献回顾可以发现,已有的实证研究在税收优惠和创新绩效相关关系的方向、强度,研究的行业背景等方面存在显著差异[8-10]。如吴秋生和王婉婷[11]运用随机前沿模型,对2013—2017年的高新技术上市公司进行实证检验,发现加计扣除政策尽管在一定程度上提升了企业的创新投入,但却会引起企业创新效率的下降。储德银等[12]通过系统分析沪市战略性新兴产业上市公司的各项数据,发现税收优惠对这类企业的产出引导成效并不明显。在样本行业方面,不少学者都将研究视角聚焦于制造业企业[13-17],但也有学者从服务业[17-19]、文化产业[20-21]等角度考察了税收优惠对企业创新的影响。此外,也有部分学者在实证研究中引入了中介变量进行分析[22-23]。目前,税收优惠能否为企业创新带来实质性提升、何种企业能够从税收优惠中获益最大,以及哪些因素会影响二者之间的相关关系等问题仍是学术界探讨的重点。

考虑到税收优惠和企业创新之间的相关关系在不同研究中呈现较大差异,同时,单个研究的研究成果受实验设计的影响而缺乏普遍性共识。因此,本文运用元分析的方法,在系统梳理税收优惠和企业创新间关系理论研究成果的基础上,广泛搜集国内外数据库学术文献,对税收优惠和企业创新绩效之间的相关关系进行深度探索。从而在克服以往单个实验在样本确定、变量测量等方面局限性,拓宽企业创新绩效理论研究成果的同时,为我国税收政策的优化调整和公共资源配置提供一定意见和建议。

1 理论回顾和假设

1.1 税收优惠和企业绩效

通过文献回顾可以发现,目前有很多国内外研究支持税收优惠对企业创新绩效有积极的促进作用。相关研究者认为给予企业一定税收优惠,最直接的作用就是降低了企业经济活动的成本,进而引导企业扩大经济投资的规模,提高他们从事经济活动的积极性。而随着企业经济投资规模的扩大,又能够使企业享受更多税收优惠,以构成良性循环,这一良性循环必将使企业创新绩效提升的可能性更大。不少实证类型的研究也证明税收优惠对企业创新绩效存在正向影响作用。例如,Lokshin和Mohnen[7]以荷兰境内的企业为样本,证明税收优惠有效降低了企业的经营成本,进而使企业扩大了经济投入。Koga[24]通过对10年间900多家日本制造企业的研究发现,税收优惠对大企业的投资激励更为明显。国内的研究中也有不少学者支持上述结论。朱平芳和徐伟民[25]通过对大中型工业企业的数据进行分析,发现税收优惠确实加大了这类企业在研发方面的资金投入。张信东等[26]通过使用倾向得分匹配法对部分上市公司2008—2011年的数据进行了研究,结果表明税收优惠正向影响企业创新产出。还有一些研究以专利数来反映企业的创新绩效,研究结论亦支持上述论证。

但是税收优惠在激励企业加大投资的同时,也不一定会带来创新绩效的提升,甚至可能出现创新绩效降低的情况。例如,由于优惠政策的出台,企业可能采取一些手段使得企业支出虚假增加,进而影响税收优惠政策的正面效应。Wallsten[27]详细考察了申请创新研究计划的美国境内小规模企业,发现税收优惠政策对这类企业的挤出效应十分明显。与此类似,我国学者徐伟民和李志军[28]运用面板数据考察了上海市100多家高新技术企业的经营绩效,发现税收优惠中的减免政策对企业的专利数存在门槛效应。此外,部分学者认为税收优惠和企业创新之间的相关关系并不明显。如Cappelen等[29]选用挪威企业作为观察样本,发现税收优惠中的部分政策对税收产出的影响并不显著。我国学者阎维洁从税制方面探究了企业所得税优惠对企业科技创新的作用,发现该优惠政策在一定程度上增加了技术市场的活跃程度,但对企业本身的创新活动效力不大。对于税收优惠和企业创新绩效之间的关系,虽然先前的研究结论颇有争议,并未达成统一意见,但基于大多数研究结论,本研究提出如下假设:

H1:税收优惠对企业创新有着显著的正向影响。

1.2 企业创新测量维度

因为不同学者对于企业创新的内涵有着不同理解,所使用的研究方法也各不相同,所以在对企业创新测量的过程中,有的选择单维度测量,有的选择多维度测量。夏力[30]在对179家创业板上市公司的相关研究中,从企业研发费用投入强度和企业拥有的专利数量2个方面测量企业创新。而储德银等[12]在以上海市137家战略性新兴产业上市公司为样本的研究中则从企业累计获得专利数量的自然对数这1个方面对企业创新进行测量。相较于单维度测量,多维度测量对于变量的评估更加全面、具体。从不同方面对变量进行测量,能够让被调查者对概念有更加深入的理解和领会,从而提高本次测量的信度和效度。就企业创新来说,多方面的测量涵盖更加丰富的内涵,同时也有可能增大在维度选取、影响路径分析等方面的误差概率。结合上述分析,本研究提出如下假设:

H2:不同的企业创新测量维度会对税收优惠和企业创新的相关关系产生影响。

1.3 国家文化差异

税制体系是一个国家内部税收系统的整体布局和总体结构,是国家根据自身经济和发展情况需要所制定。不同的国家由于历史文化、经济发展和政治制度等方面存在较大差异,其税制结构也会有所不同,例如,我国的税制结构以流转税为主,所得税为辅,而西方资本主义国家的税制架构大多由所得税构成。相应地,在不同税制结构下,税收优惠政策也会产生差异。而不同程度的税收优惠给企业带来的利益可能有所不同,进而对企业创新的激励程度亦会产生影响。在文献编码的过程中发现,不同文化背景下的相关研究,其研究结果存在一定差异性。如冯海红等[14]在针对我国境内28个大中型制造业企业的研究中发现,税收优惠和企业创新之间为中等程度的相关关系。而Abhiroop Mukherjee[31]等以部分美国企业为样本的研究中则认为,税收优惠和企业创新之间为低等程度的相关关系。由此,本研究提出如下假设:

H3:国家文化差异对税收优惠和企业创新的关系起到调节作用。

1.4 行业差异

生产制造性企业和服务性企业在各自的产品产出、账务处理、组织运作方式和资本投入等方面有很大不同。在创新方面,相比服务企业,制造企业对于创新成本和技术投入等有着更高要求,其创新的风险也较高。因此,同等规模下的制造企业与服务企业在面对同样力度税收优惠的激励时,服务企业更有可能在降低成本的同时加大新产品研发投入,从而提升企业创新绩效;而面对高昂的技术投入、科研投入和机器设备投入,税收优惠政策所产生的激励可能并不足以引起制造企业更多的创新投入。朱沁瑶[32]在基于190多家服务企业的调查研究中指出,税收优惠政策与企业的创新研发投入之间呈现高等程度的相关关系。而陈伟林[33]在减税降费对于制造业企业创新绩效影响的研究中,证明减税降费政策与制造业企业的创新绩效的相关程度较低。由此,本研究提出如下假设:

H4:同从事成产制造行业的企业相比,服务性企业中税收优惠与企业创新的相关程度更高。

2 研究方法

2.1 文献检索与筛选

借鉴Fulvio和Christine[34]、伍婵提和蒋天颖[35]的研究方法,为确保相关文献应收尽录,本文选用如下流程实现样本检索:

(1)基于中国期刊全文数据库、维普数据库、万方数据库、超星期刊数据库,以“税收优惠”“税收政策”“企业创新”“研发创新”为题名、关键词对已经公开发表过的中文学术期刊进行检索。

(2)基于Web of Science、JSTOR西文过刊数据库、Springer Link、Google学术,以“R&D tax credits”“enterprise innovation”“R&D policy”为题名、关键词对已经公开发表过的外文学术期刊进行检索。

(3)基于知网博硕士学位论文数据库、UMI ProQuest博硕士学位论文文摘数据库等学位论文平台,以上述关键词对国内外硕博士论文进行检索。

(4)对于于本研究主题相关的,无权限直接获取的中外文献,借助文献传递、馆际互助及联系作者等方式间接获取。

在运用上述步骤进行文献检索后,共获得97篇初始文献,检索的时间跨度为2004—2021年,数据的最后更新日期为2021年8月22日。

在获得上述初始文献之后,考虑到构建元分析样本的实际需求,仍需按如下规则进行二次筛选,以确保纳入分析中的文献的质量和相关度:

(1)在研究主题方面,文章的研究主题必须是税收优惠对企业创新的作用影响,文章的研究模型中必须包含税收优惠、企业创新等核心变量。

(2)在研究方法方面,必须运用定量的研究方法考察税收优惠和企业创新之间的相关关系,其研究成果中必须容纳进行实验所要求的各项信息,如样本量、标准偏差、路径系数、回归系数或其他可通过公式转化的统计量。

(3)在研究样本方面,应确保所获取研究样本间的相对独立性,对样本存在交叉使用的实证文献进行剥离,并对同样本来源的多篇研究成果进行有选择性的删除。通过对初始文献的二次筛选,本研究最终选用包括53篇中文文献、12篇外文文献在内的65篇研究税收优惠与企业创新相关性的实证文献作为后续元分析过程的实验样本。

2.2 文献编码

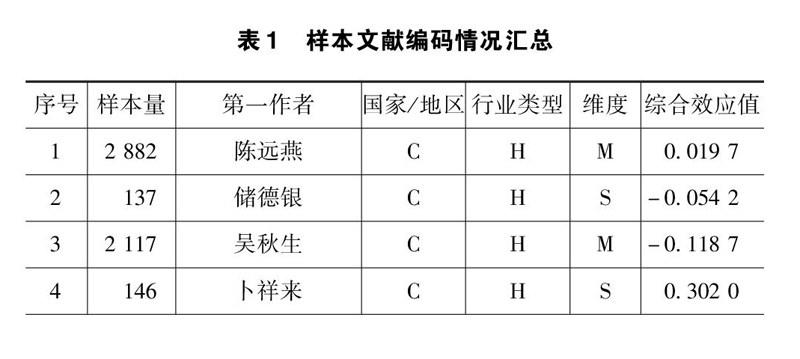

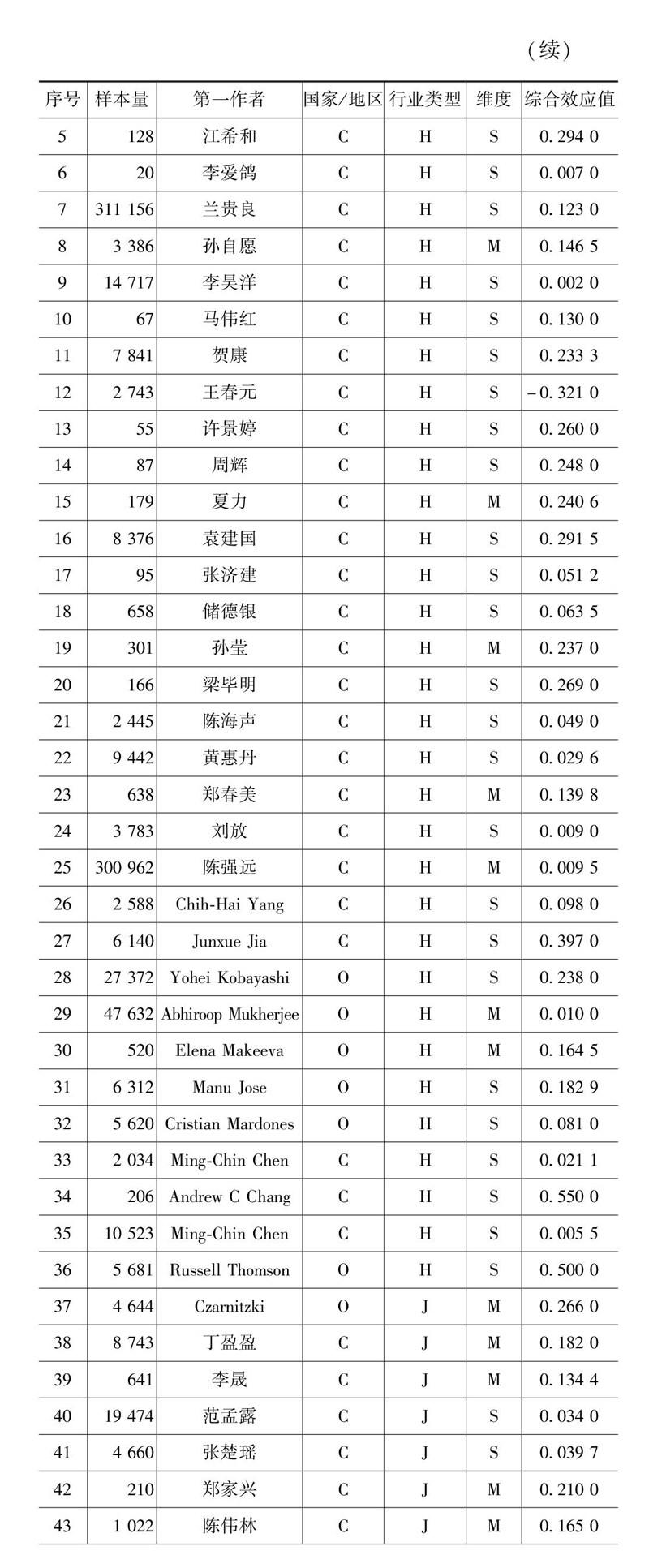

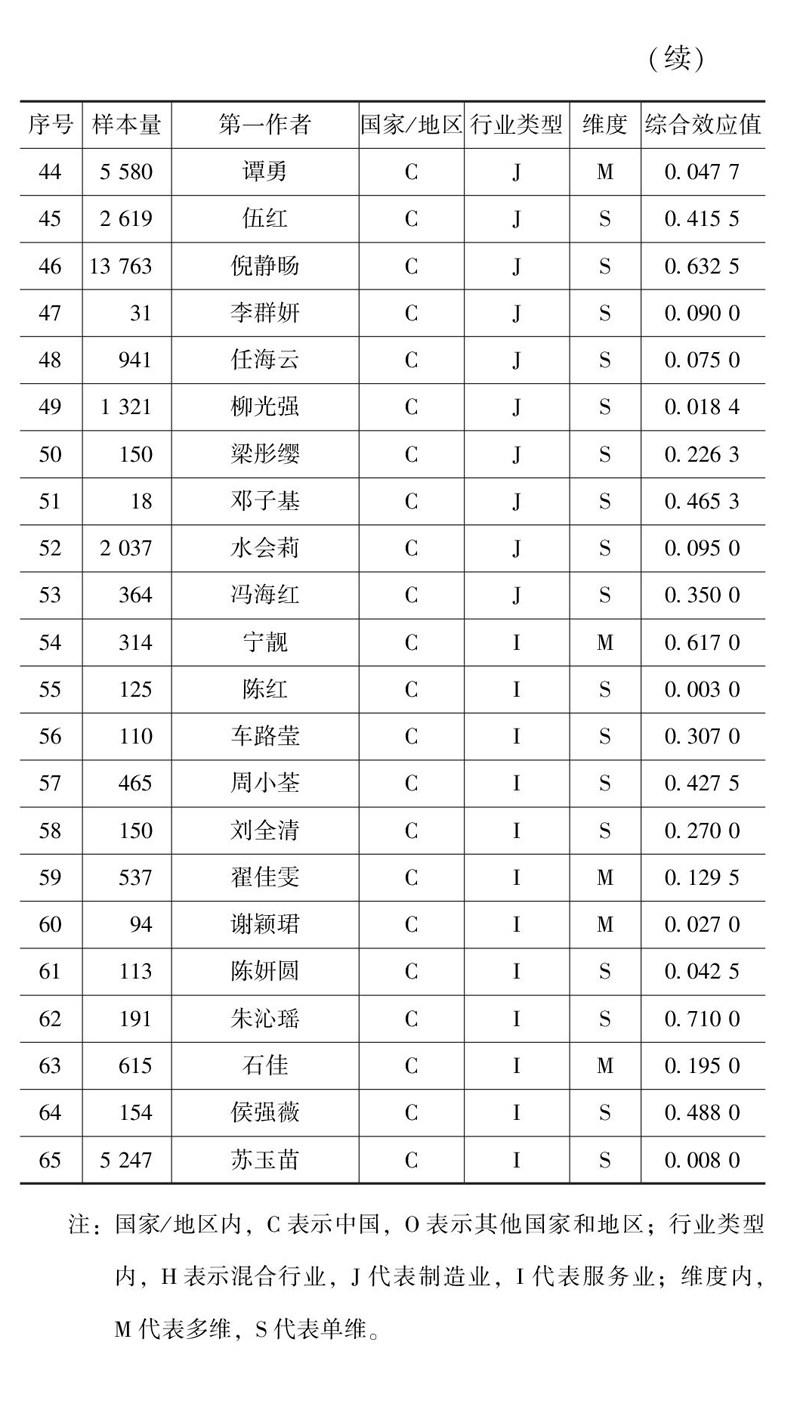

由于二次筛选后的实证文献无法直接用于元分析实验,因此本研究参考Borenstein等[36]推荐的方法设计编码手册,从研究特征和效应值2个角度对二次筛选后的文献内容进行数据编码,进而提取出样本文献中的各类定量和定性信息。其中,编码手册的研究特征信息主要涵盖作者姓名、样本体量、样本所在地区、样本所在行业,以及样本维度等栏目;效应值信息则囊括不同类型变量的信度值,各类研究中所涉及相关系数(如r值、F值、t值、β值),以及作为判断界限的显著性水平。考虑到编码过程可能受人为因素影响,整体编码过程由2位专业人员独立进行,并在完成后对照验证。对照结果显示,在对65篇研究税收优惠与企业创新相关性的实证文献进行编码的过程中,仅有少数文献的编码结果存在争议。对于这类编码结果,本文通过专家咨询、联系原文作者、综合研判等方式进行最终确定。具体编码情况见表1。

3 实证结果

3.1 发表性偏移检验

由于元分析过程十分依赖已出版文献的研究结论,而已有文献中的发表性偏移可能会致使元分析结果产生失真,因此借助CMA2.0生成的漏斗图和失安全系数对出版偏差进行合规评估,见图1。

从图1可以看出,在漏斗图中的数据均围绕中线对称分布,且集中于图中的中上端,因此有理由判断本次元分析所选择的样本可靠,出现出版偏移的可能性较低。同时,经计算得出税收优惠和企业创新关系元分析的失安全系数为9 608,远大于否定元分析结果所需要的相反结论个数,即5×K+10(K为独立研究的样本量)。因此,本研究存在出版偏倚的可能性极小。

3.2 异质性检验

在进行完发表性偏移检验后,考虑到同质性数据和异质性数据在处理方式上的不一致性,借助CMA2.0对收集的数据进行异质性检验,详细考察了95%的置信区间下样本分析的P值、Q值和I2,据以分析研究结果的显著性程度及异质性水平,检验结果见表2。

检验结果表明:I2值为99.512%,远大于临界值50%,这反映出有99.512%的观察变异来自效应值之间的真实差异,仅有不到0.5%的观察变异由随机误差导致;Q值为13 937.288,远大于临界值64。两类检验结果都显示本次元分析所选用的样本数据之间具有高度的异质性,应选用随机效应模型进行分析。

3.3 主效应检验

基于上述异质性检验结果,选用随机效应模型对样本进行主效应检验,实验结果见表3。在随机效应模型中,税收优惠和企业创新的主效应为0.169,说明税收优惠和企业创新之间呈现正向相关关系。其95%的置信区间的下限为0.133,上限为0.205,该区间不包括0,说明主效应分析结果显著,H1得证。结合主效应检验与异质性检验的分析结果,可以初步估计税收优惠和企业创新的关系可能受潜在调节变量的影响。

3.4 调节效应检验

为更好地探究诸如测量维度、国家文化和行业因素这些调节变量对税收优惠与企业创新的关系的影响,运用SPSS软件对上述调节变量实施元回归分析,具体结果见表4。通过文献回顾和分析发现,在搜集到的文献研究样本中,有20篇文献对企业创新划分为多个维度进行分析,有45篇文献将企业创新作为一个整体来分析。研究结果显示,企业创新的单维与多维度划分对顾客参与和企业创新绩效之间相关关系的影响十分显著(β=-0.119,P=0.000),故H2得到支持。

不同文化背景下不同的税制结构可能会对税收优惠与和企业创新之间的相关关系产生影响。本研究将国家文化因素划分为国内文化和国外文化,在搜集筛选到的文献中有54篇文献是在国内文化背景下的研究,11篇文献是在国外文化背景下的研究。研究结果显示,国家文化的差异对于税收优惠与企业创新之间相关关系的调节作用不显著(β=-0.041,P =0.328),H3未得到支持。

由于制造业和服务业之间存在较大差异,2种不同性质的企业对于税收优惠激励的程度也不同,故本研究探究了行业差异对税收优惠与企业创新之间相关关系的影响。在搜集到的文献中,有18篇文献的研究对象是制造企业,12篇文献的研究对象是服务企业,其余为混合样本的研究。研究结果显示,行业差异对于自变量与因变量之间关系的调节作用不显著(β=0.098,P=0.498),H4也未得到支持。

4 结语

在企业创新领域,税收优惠作为一种全球性政策工具,其具体的实施成效受到国内外学者的持续关注。为探明税收优惠与企业创新间的作用关系,探讨不同调节变量在税收优惠与企业创新间的影响作用,本文基于元分析方法的理论框架,借助CMA2.0软件、SPSS软件对2004—2021年国内外65篇研究税收优惠与企业创新关系的实证文献进行整合编码再分析。深度分析了税收优惠和企业创新间的定量关系,检验了创新测量维度、文化差异、行业差异3个调节变量的作用效果,研究结论如下:

首先,从整体效应来看,税收优惠对企业创新有显著正向影响,即税收优惠政策的实施能够切实提升企业的创新力度。作为具备公共消费性和外溢性的创新活动,税收优惠能够借助降低税率、减少税基及对企业缴纳税额的减免返还等方式有效解决研发过程中的市场失灵和企业寻租问题。在作用形式上,税收优惠不仅有效、直接或间接地降低了企业研发成本,还借助损失补偿或当期损失跨年结转等方式改变了企业风险资产与非风险资产的资金配比,使企业在研发过程中的抗风险能力得以有效增强。同时,针对研发科研人员在个人税费缴纳方面的税收优惠政策,能够切实激发研发人员的工作热情,加大对技术创新过程中的人力资本投入。因此,在我国进入提质增效、调结构、去杠杆的经济“新常态”的今天,税务主管部门更应着眼于税收优惠政策在企业创新过程中所具备的扶持激励效应,强化政策的技术创新产出导向,避免税收优惠的作用仅停留于研发投入阶段。同时,也要做到更为科学地平衡直接税收优惠和间接税收优惠政策的实施配比,逐步优化现有税收结构,实施“精准制导”的差异化减税降费政策,从而有效促进国家创新绩效战略的稳步推进。

其次,从调节效应来看,企业创新的测量因素对税收优惠和企业创新间的关系具有显著的调节作用。相较于从多个维度测量企业创新,企业创新的单维度测量方式对税收优惠和企业创新间关系的影响更加显著。由于从多个维度对企业创新进行测量的过程中,各维度之间的复杂性程度更高,而这种复杂性的研究设计反而增大了维度选取、影响路径分析等方面的误差概率,因而多维度的企业创新测量方式在对税收优惠和企业创新间的关系的调节作用上略逊于单维度测量的调节作用。由此可见,不同维度的测量方法会对税收优惠和企业创新的相关性造成影响。因此,后续学者在进行同类型的研究设计时,应当注意考虑量表选择的科学性和准确性,避免过于复杂的维度设计所产生测量结果上的反作用。

再次,在本研究中H3和H4没有得到支持,这说明国家文化差异和行业因素对税收优惠和企业创新间关系的调节作用不显著。前者说明税收优惠与企业创新间的关系不受地理间隔和文化因素的影响,即在不论是在我国还是在世界其他范围内,税收优惠都能够较为普遍地为企业创新提供政策支持,各国文化上的差异对税收优惠与企业创新间的关系无直接影响;后者体现出税收优惠对企业创新的影响是在各行业内部具备一定普遍性,不论是在制造业还是在服务业,税收优惠都能显著提升企业的创新力度。需要注意的是,H3和H4没有得到支持也有可能是本研究所无法避免的数据偏差引起,即由于检索的文献数量依旧不足,进而无法对H3和H4进行清晰判断。因此后续学者可以尝试在本文所建立的样本库基础上进一步完善,从而对H3和H4进行更深入的分析。

最后,本文还存在一定不足。例如,本文所检索的样本均来源于中英文数据库,对其他语言的文献缺乏整理。同时本文仅从创新测量维度、国家文化差异、行业差异的角度探究税收优惠和企业创新间关系的调节作用,没有分析其他因素对税收优惠和企业创新间的调节影响。后续学者可在本文研究的基础上以引入多样化的研究方法,从而更准确地阐释税收优惠与企业创新之间的内在联系。

参考文献

[1]许强.国外激励企业技术创新的财税政策及对我国的启示[J].中国财政,2014(2):75-77.

[2]SWENSON C W. Some tests of the incentive effects of the research and experimentation tax credit[J].Journal of Public Economics,1992,49(2):203-218.

[3]HINES J R. On the sensitivity of R&D to delicate tax changes:the behaviour of U.S. multinationals in the 1980[R]. NBER Working Paper Series,1993.

[4]BILLINGS A,GLAZUNOV S,HOUSTON M.The role of taxes in corporate research and development spending[J]. R&D Management,2001,31(4):465-477.

[5]KLASSEN K J,PITTMAN J A,REED M P,et al. A cross-national comparison of R&D expenditure decisions:tax incentives and financial constraints[J].Contemporary Accounting Research,2010,21(3): 639-680.

[6]LEE C Y.The differential effects of public R&D support on firm R&D:theory and evidence from multi-country data[J]. Technovation,2011,31(5-6):256-269.

[7]

LOKSHIN B,MOHNEN P.Measuring the effectiveness of R&D tax credits in the Netherlands[J].Social Science Electronic Publishing,2008(1):2007-2025.

[8]陈海声,陶羽华. 研发费用加计扣除政策对企业研发投入的影响:以沪深A股高科技上市公司为例[J].财会月刊,2016(10):11-16.

[9]THOMSON R .The effectiveness of R&D taxcredits[J]. Review of Economics and Statistics,2017,99(3):544-549.

[10]宁靓,李纪琛.财税政策对企业技术创新的激励效应[J].经济问题,2019(11):38-45.

[11]吴秋生,王婉婷.加计扣除、国家审计与创新效率[J]. 审计研究,2020(5):30-40.

[12]储德银,纪凡,杨珊.财政补贴、税收优惠与战略性新兴产业专利产出[J].税务研究,2017(4):99-104.

[13]王苍峰.税收减免与研发投资:基于我国制造业企业数据的实证分析[J].税务研究,2009(11):25-28.

[14]冯海红,曲婉,李铭禄.税收优惠政策有利于企业加大研发投入吗?[J].科学学研究,2015,33(5):665-673.

[15]任海云,宋伟宸.企业异质性因素、研发费用加计扣除与R&D投入[J].科学学研究,2017,35(8):1232-1239.

[16]水会莉,韩庆兰.融资约束、税收激励与企业研发投入:来自中国制造业上市公司的证据[J].科技管理研究,2016,36(7):30-36.

[17]陈红,张玉,刘东霞.政府补助、税收优惠与企业创新绩效:不同生命周期阶段的实证研究[J].南开管理评论,2019,22(3):187-200.

[18]张凯,林小玲,傅卓荣.增值税减免、企业税负与创新投入:基于2013—2015年调查数据的分析[J].商业研究,2017(11):39-45.

[19]吴松彬,黄惠丹,张凯.R&D税收激励有效性与影响因素:基于15%税率式优惠和研发加计扣除政策的实证比较分析[J].科技进步与对策,2019(11):117-124.

[20]毛牧然,王健,陈凡.我国网络文化产业科技创新税收优惠政策的现状不足与对策[J]. 中国科技论坛,2014(9):115-120.

[21]夏传伟.政府补贴、税收优惠对数字文化上市公司技术创新投入及产出的影响研究[D].合肥:安徽大学,2020.

[22]孙莹.税收政策对企业创新绩效影响的实证研究[J].上海市经济管理干部学院学报,2015,13(4):46-56.

[23]李维安,李浩波,李慧聪.创新激励还是税盾?高新技术企业税收优惠研究[J].科研管理,2016,37(11):61-70.

[24]KOGAT.Firm size and R&D tax incentives[J]. Technovation,2003,23(7):643-648.

[25]朱平芳,徐伟民.政府的科技激励政策对大中型工业企业R&D投入及其专利产出的影响:上海市的实证研究[J].经济研究,2003(6):45-53.

[26]张信东,贺亚楠,马小美.R&D税收优惠政策对企业创新产出的激励效果分析:基于国家级企业技术中心的研究[J].当代财经,2014(11):35-45.

[27]WALLSTEN S J.The effects of government-industry R&D programs on private R&D:the case of the small business innovation research program.[J]. RAND Journal of Economics,2000,31(1): 82-100.

[28]徐伟民,李志军.政府政策对高新技术企业专利产出的影响及其门槛效应:来自上海的微观实证分析[J].上海经济研究,2011(7):79-85.

[29]CAPPELEN A,RAKNERUD A,RYBALKA M.The effects of R&D tax credits on patenting and innovations[J]. Research Policy,2012,41(2):334-345.[30]夏力.税收优惠能否促进技术创新:基于创业板上市公司的研究[J].中国科技论坛,2012(12):56-61.

[31]MUKHERJEE A,SINGH M,ALDOKAS A. Do corporate taxes hinder innovation?[J]. Journal of Financial Economics,2017,124(1):195-221.

[32]

朱沁瑶.所得税优惠政策对企业研发投入的激励效应:基于信息技术业上市公司的实证研究[J].税收经济研究,2019,24(2):18-28.

[33]陈伟林.减税降费对制造业企业创新绩效影响研究[D].福州:闽江学院,2021.

[34]CASTELLACCI F,LIE C.Do the effects of R&D tax credits vary across industries? A meta-regression analysis[J].Research Policy,2015,44(4):819-832.

[35]伍婵提,蒋天颖.组织动态能力与知识创新的关系:一项元分析的检验[J].技术经济,2018,37(4):60-67.

[36]BORENSTEIN M,HEDGES L V,HIGGINS J P T,et al. Introduction to meta-analysis[M].New York:John Wiley & Sons,2021.

收稿日期:2022-01-18

作者简介:

范丽嘉,女,1983年生,本科,会计师,主要研究方向:会计、税务理论与实务。