基于杜邦财务分析的DC公司财务状况研究

2022-04-20郝瑞玲南京环境再生能源有限公司

郝瑞玲 南京环境再生能源有限公司

一个公司成长的前提是盈利,但在当今市场竞争激烈的经济环境下,想要持续盈利是非常艰难的,而上市公司如果不能保持稳定且逐步上升的盈利,就无法吸引到投资者的目光,甚至会影响到股价的涨跌。

杜邦分析法虽然只是众多财务分析方法中的一个,但它却更适用于对上市公司盈利能力的评价。杜邦分析法的核心是净资产收益率(又称权益净利率),它是销售净利率、总资产周转率、权益乘数三个比率相乘得来的数据。销售净利率反映了获利水平,总资产周转率反映了运营水平,权益乘数反映了企业财务杠杆的大小,是企业经过运营的成果。

本文用杜邦财务分析法来研究DC公司的财务状况,近而分析出公司的盈利能力和股东权益回报水平,从而为投资者指明方向,为决策者改善经营结构。

一、杜邦模型介绍

杜邦分析法是以权益净利率为核心,把公司财务报表上的主要数据逐步分解成三项财务比率,即销售净利率、总资产周转率、权益乘数,然后三个比率相乘,再与预算数据或同期数据作对比,逐一替代,最终经过层层分解,分析出企业的经营状况,找到公司盈利上升或下降的原因,进而采取有效措施改进企业短板。

本文的研究对象是DC上市公司,财务数据取自于该公司2019年和2020年的年报,通过这两年的财务数据对其建立杜邦模型,以权益净利率为核心,通过销售净利率、总资产周转率、权益乘数三个方面来解析该公司的历史情况及现状。

二、净资产收益率驱动因素分解分析

本文是站在投资者的角度来分析DC公司的盈利能力。杜邦分析法公式为:权益净利率=销售净利率×总资产周转率×权益乘数。

根据财务报表数据可以计算得出DC公司2020净资产收益率=4.533%×1.5×2.0833=14.17%。

2019年净资产收益率=5.614%×1.6964×1.9091=18.18%。净资产收益率变动=14.17%-18.18%=-4.01%。

2020年与2019年相比,DC公司的权益净利率明显下降,这对于投资者来说,是一个不良的信号,因为公司的业绩较上年比呈下滑状态,而影响公司盈利水平的不利因素有两项,即销售净利率的降低及总资产周转次数下降,但财务杠杆却提高,这是有利的因素。如果想要知道每项比率影响的大小,可以用连环替代法计算以下三项比率的差异:

2019年净资产收益率=5.614%×1.6964×1.9091=18.18%①

替代销售净利率=4.533%×1.6964×1.9091=14.68%②

替代总资产周转率:4.533%×1.5×1.9091=12.98%③

替代权益乘数:4.533%×1.5×2.0833=14.17%④

2020年销售净利率变动对权益净利率的影响=②-①=-3.5%。

2020年总资产周转次数变动对权益净利率的影响=③-②=-1.7%。

2020年财务杠杆变动对权益净利率的影响=④-③=1 .19%。

三因素综合影响为:-3.5%-1.7%+1.19%=-4.01%。

也等于上述之中,净资产收益率变动=14.17%-18.18%= -4.01%。

综上所述,DC公司2020年股东的报酬率减少了,总体不如上一年。通过层层的分解计算,能够从结果看出,对权益净利率影响最大的不利因素是销售净利率的降低,它的影响比率达到了3.5%;而总资产周转次数的影响值为1.7%,比起销售净利率的降低数低了一倍。权益乘数是个有利因素,它使权益净利率增加了1.19%,这说明财务杠杆有所提高。企业经营管理者应该着重分析销售净利率下降的原因。

三、销售净利率驱动因素分解分析

销售净利率是指净利润与销售收入的比率,该比率越大,企业的盈利能力越强。

DC公司2020年营业收入3000万元,营业成本2644万元,营业税金及附加28万元,销售费用22万元,管理费用46万元,财务费用110万元,投资收益6万元,营业利润156万元,营业外收支净额44万元,所得税费用64万元,净利润136万元。

DC公司2019年营业收入2850万元,营业成本2503万元,营业税金及附加28万元,销售费用20万元,管理费用40万元,财务费用96万元,营业利润163万元,营业外收支净额72万元,所得税费用75万元,净利润160万元。

按照上述数据进行分析,可以得出这样的结论:

主要有利因素:营业收入增加了150万元,所得税费用减少11万元。

主要不利因素:营业成本增加了141万元,营业外收支净额减少了26万元,财务费用增加了14万元。

不利因素大于有利因素,DC公司净利润下降了24万元。

四、总资产周转率驱动因素分解分析

总资产周转率=平均营业收入/平均总资产,它代表的是总资产的周转效率,总的来说,企业的总资产周转率越高,就代表企业的销售能力越强。

总资产收益率=净利润/平均总资产×100%。

按照DC公司的财务报表数据可计算得出:

2020年总资产周转次数=3000/2000=1.5次/年。

2020年总资产周转天数=360/1.5=243.3天/次。

2020年总资产收入比=2000/3000=66.7%。

2020年总资产净利率=136/2000=6.8%。

2019年总资产净利率=160/1680=9.52%。

DC公司2020年的总资产净利率比上年下降了2.72%。想要知道哪个因素影响最大,可以使用差额分析法来计算分析。

因销售净利率变动对总资产净利率造成的影响=(-1.08%)×1.7=-1.84%。

总资产周转次数变动影响=本年销售净利率×总资产周转次数变动=4.53%×(-0.2)=-0.91%。

因销售净利率的降低影响,造成总资产净利率下降了1.84%;因总资产周转次数的降低,造成总资产净利率下降0.91%。二者相加,总资产净利率一共下降了2.75%,影响较大的主要原因是销售净利率下降了。

五、权益乘数驱动因素分解分析

权益乘数=资产总额/股东权益总额=1/(1-资产负债率)。

DC公司2020年权益乘数=2000/960=2.08。

2019年权益乘数=1680/880=1.91。

DC公司2020年的权益乘数较2019年比,增加了0.17,这表示公司的负债变大了,财务杠杆提高了,也表示公司的风险更大了。

六、DC公司与同行业应用杜邦模型的对比分析

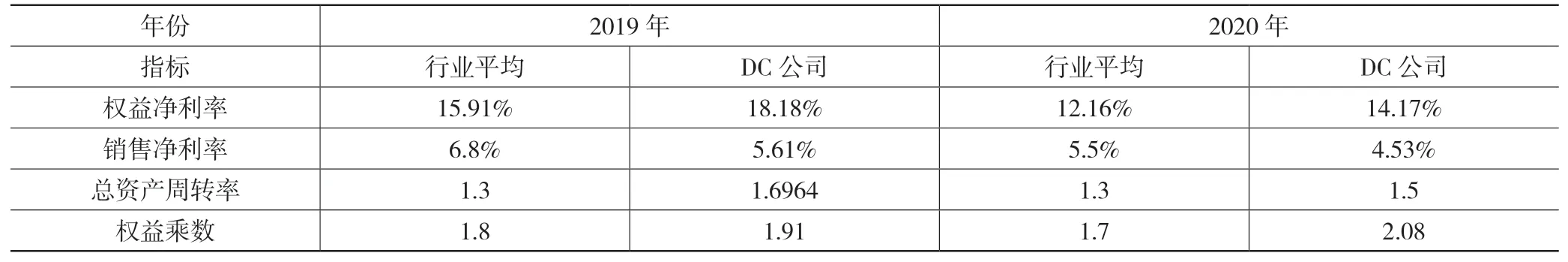

DC公司与同行业盈利能力指标对比情况,如表1所示:

权益净利率:从表1中可以看出,DC公司近两年的权益净利率均高于同行业的平均值。

销售净利率:从表1中可以看出,DC公司销售净利率与同行业平均值低,这有诸多因素造成,比如成本费用的大幅上升等,受市场等多方面的因素影响,DC公司的销售净利率不太理想。

总资产周转率:从表1中可以看出,DC公司总资产周转率两年来均大于同行业的平均值,这表示DC公司的周转效率较同行更高,销售能力也更强。

表1

权益乘数:通过上表我们可以了解到,DC公司的权益乘数较同行业的其他企业来说较大,这表示DC公司的资产负债率高于同行业其他公司,相应的财务风险也越大。

从表1中可知,DC公司的净资产收益率2020年为14.17%,高于行业平均水平,表明DC公司的整体盈利能力比较好;销售净利率为4.53%,低于同行业平均水平,这表明DC公司付出的成本较高,应重点关注成本增加的原因。DC公司权益乘数为2.08,总资产周转率较其他同行企业比周转较快,这表示DC公司承担了更高的负债,财务杠杆比较高,财务风险也就更大。

七、DC公司盈利能力改进对策

成本费用控制较差,DC公司应重点提高经营管理水平,大幅降低成本费用,提高销售净利率。

(一)DC公司应进一步采取措施控制进货的成本

建议DC公司可以对货物进行集中采购管理,相对于零星采购而言,根据销售计划一次性完成采购,就能提高公司在采购过程中的主动性,有利于公司与进货方之间的议价过程,最终通过降低采购价格而减少营业成本。同时,因为有专人负责大批量的采购,还可以节约部分人力。

(二)降低经营成本

DC公司需要控制生产的成本,减少管理以及财务方面的支出,并且在管理上要实现统一的路径,减少贷款,降低财务成本。公司可以规定一些管理方面的制度,鼓励员工节省开支,对于员工节省的开支部分,公司可以采取分成的方式发放给员工,也可以根据企业当下的情况制定一些政策来进行奖励,以此促进员工节约开支的积极性。

(三)坚持“顾客至上”,提高服务水平

市场竞争激烈,DC公司必须把客户放在第一位。公司要严格地要求自己,为顾客着想,在选择供应商时也要经过严格的挑选,可以在集团层面设立合格供应商管理库,公司的采购只能在合格供应商库里挑选,而合格供应商的考核一定要有相关的制度,并且要有专业人士专门把关,只有把顾客的利益放在第一位,才能留住老顾客,吸引新顾客。

(四)独特的企业文化

企业文化是一个企业的灵魂,DC公司可以定期开展一些有利于增强员工凝聚力的团建活动,偶尔的放松身心,有利于增强员工对企业的信心,从而更加热爱自己的事业,更能用心做事。公司还必须有一套确切的实行办法,所有的员工都能受到平等的对待。另外,公司还可以建设一个员工活动室,丰富员工的业余生活,既有利于增强员工之间的交流与合作,也能让员工感受到企业的温暖。

八、结语

本文通过杜邦分析体系,分析了DC公司的财务状况,解释了各主要指标变动的原因,这为投资者进一步采取具体措施指明了方向,同时还为决策者优化经营结构提供了基本思路。但是杜邦分析法在实际应用中也有一定的局限性,比如上述数据针对的都是当期与上期的对比,这难免会造成公司经营管理者比较关注短期的盈利情况,而无法站在投资者的角度考虑企业的长远发展。杜邦分析法只能分析历史的业绩,但在发展日新月异的当下,市场环境对企业经营业绩的影响越来越大,在这些方面,杜邦分析法是无能为力的。总之,杜邦分析法既有优点,也有弊端,在应用杜邦财务分析体系时,还需要结合其他综合分析方法进行分析评价。