融资约束、公司治理与盈余持续性

2022-04-03陈宏丰

陈宏丰

摘要:本文基于优序融资、代理理论等理论,通过对2013-2019年 A股上市公司面板数据模型实证研究发现:融资约束负向影响企业的盈余持续性,财务柔性对二者关系具有倒 U 型区间调节效应;上述关系中财务柔性的边际调节效应在融资约束程度高的上市公司中更加显著;公司治理因素靶向抑制了融资约束对盈余持续性的负向效应;公司治理与财务柔性两者之间相互强化赋能,对融资约束效应具有协同治理表现。企业应综合优化使用公司治理和财务柔性两方面融资约束治理工具,以期提升盈余持续性。

关键词:融资约束;盈余持续性;财务柔性;公司治理

中图分类号:F275.1 文献标志码:A文章编号:1672-626X(2022)01-0093-12

一、引言

融资是企业经营运转的第一环节,对企业持续经营要素具有牵一发而动全身的作用力。随着我国证券等金融市场的发展,企业的融资环境和渠道不断改善,但融资难、融资贵等融资约束情况依然是我国企业普遍面对的突出问题[1]。已有研究分析证明了融资约束在企业经营活动、业绩等方面的负向效应[2],而作为外界投资者进行投资决策时的重要参考指标,盈余持续性尚未纳入融资约束经济后果研究框架。委托代理以及信息不对称问题被广泛认为是企业产生融资约束的根本原因[3],而公司治理作为一套解决现代代理问题的制度安排[4~5],天然与融资约束问题存在逻辑关联。在不确定环境和融资约束背景下,财务柔性作为企业一种现金流调整能力逐渐受到理论研究和实务操作的关注和思考[6~7]。财务柔性的核心价值是预留了企业应对未来不可预见的投融资需求的选择权,对融资约束具有一定治理效能,以往研究大多肯定财务柔性的“正效益”[8],也有一些研究在分析中指出企业储备财务柔性带来的不可忽视的“负效益”[9]。本文基于正、负效益的全面分析,论证财务柔性对融资约束经济后果的调节效应以及不同情境下的差异表现。另外,公司治理与财务柔性作为融资约束两大治理工具,有无治理关联是本文要论证的重要问题。

基于以上思考,本文行文框架如下:首先,理论分析与提出研究假设。从融资约束经济后果和盈余持续性影响因素层面分析融资约束对盈余持续性的影响效应,并基于财务柔性的正、负效益属性分析提出财务柔性对二者关系的调节效应假设;探讨并提出不同融资约束程度下,财务柔性对二者关系的差异调节效应设想;通过逻辑分析,梳理推导出公司治理因素对融资约束治理效应假设;基于公司治理与财务柔性研究的相关理论,提出公司治理与财务柔性对融资约束效应的协同治理假设。其次,进行研究设计。使用 A 股2013-2019年连续七个年度全部的上市公司数据,利用二元Logistic 回归模型计量样本公司融资约束数值,对财务柔性、公司治理变量进行因子分析指数编制,并借鉴已有研究建立盈余持续性一阶自回归模型。再次,对样本整体、分组以及渐进式加入相关交乘项的模型进行实证检验,分析实证结果并做稳健性检验。最后,得出结论并提出建议。本文的理论贡献主要有以下两点:一是以融资约束与盈余持续性关系为框架,分析论证了基于双面效益属性下的财务柔性调节效应以及不同情景下的效应差异,为正确理解财务柔性调控价值和优化应用提供了引导;二是创新性地论证了公司治理与财务柔性在同一框架下的双向协同关系,拓展了上市公司融资约束治理思路,为治理工具的联合使用提供了经验证据。

二、理论分析与研究假设

(一)融资约束对盈余持续性影响方式及财务柔性的调节效应

融资约束是指企业获得外部融资的难易程度[10]。优序融资理论[11]认为在市场不完备情况下,外源融资成本较高,而内部现金流又不充足,企业无法募集到资本成本可承受的资金而不得不放弃NPV 大于零的投资项目时,便会陷入融资约束困境。经典融资约束理论认为,融资约束程度的提高会导致企业投资决策偏离其最优选择,降低企业的投资效率,进而抑制企业的持续发展[12]。Dechow等(2010)认为企业盈余质量的替代变量(如盈余持续性)应以权责发生制下计算的报告盈余为基础[13],而报告盈余是基本盈余(Fundamen⁃tal Earnings)和会计信息系统对基本盈余的核算误差(Error Generated by Accounting Information System)两者组成,报告盈余可表达为:報告盈余=f(X)+会计信息系统误差(E)。基本盈余f(X)表示生产经营变量X 的函数,是企业持续经营期间的利润期望值,其受到外部环境、公司战略、营业周期、投融资效率、管理层行为等事项的影响,误差项(E)表示会计信息系统(AIS)衡量f(X)过程的可及性,两者交互影响。该模型提供了盈余持续性动因分析的基本范式。Lev(1983)认为盈余持续性与经营不确定性相关联[14]。融资约束本质是不充足、不稳定的资金供给,导致企业经营运转的后续环节如投资、生产、营销、分配等基本活动的掣肘,以及研发、创新等战略活动的缺位,整体负向影响企业经营业绩和可持续发展。

为减少融资约束带来的经营风险和财务波动,财务柔性因具有融资期权属性而产生一定融资约束治理价值,因而受到重视。企业一般通过3种方式获取财务柔性,即超额持有现金、保持较低负债以及预留股权融资空间。通过超额持有现金可以避免陷入内部资金不足、外部融资成本过高的融资困境,同时较多的现金持有还能帮助企业更好应对经济下行周期等风险。杠杆水平较低使得企业拥有进一步负债融资的优势和潜力,可以保持低于预期水平的负债以在不确定时获得债务资金支持。此外,股利发放也影响企业财务柔性,企业可以通过较多支付股利或股票回购以向市场传递积极信号获得未来股权再融资。因此,企业通过前期储备财务柔性可在未来不确定环境下提升融资和投资能力,调动更多资源应对内外部风险,发挥缓解融资约束进而稳健经营的“正效益”价值。但储备财务柔性是否存在负效益的产生和累积呢?就现金持有而言,超额现金持有会导致机会成本递增,同时可能会引发管理层非谨慎性乐观而滥用现金导致过度投资等委托代理问题。Faulkender和Wang(2006)基于超额股票回购的实证研究发现现金持有价值具有先升后降的区间效应[15]。就负债水平效应而言,过度负债导致投资不足和过度投资[16]。但是,过低负债则会降低利息抵税效益并减少负债经营对企业监督治理效应,同样推升了代理问题。另外,过多支付现金股利和进行股票回购不仅反噬了现金柔性,而且已有研究发现在半强制分红政策下过高的现金分红比例要求对上市公司再融资造成显著的负向影响[17]。Gupta(1993)认为,根据柔性的经济性原理,柔性具有边际节约额递减和边际费用递增原理[18]。因此,本文认为财务柔性具有一定融资约束治理效益,但过低或过高的财务柔性都不利于企业的稳健发展。正效益大于负效益之前,财务柔性正向调节融资约束经济后果;正效益小于负效益之后,财务柔性负向调节融资约束经济后果。综上,提出本文研究假设1:

H1:融资约束负向影响企业盈余持续性,财务柔性对二者关系具有倒U型区间调节效应。

(二)不同融资约束程度下财务柔性的融资约束经济后果调节差异

在企业发展的各个阶段,其自身经营特点、投融资战略、盈利能力、现金流、资本结构都存在明显差异,各类代理问题以及严重程度也存在显著差异[19],所面临的资金需求量亦不同,单位资金效用和资金价值空间存在显著差异。所以,不同行业与性质的企业面临的融资约束程度不同,企业财务柔性的边际效益也会受到融资约束程度的影响。具体而言,相比低融资约束企业,财务柔性对于高融资约束企业来说更为必要,提前储备的财务柔性在应对不利冲击与有利投资机会时能发挥更大的正向边际作用,同时也扩充了企业财务柔性对融资约束缓冲效应等正效益发挥的空间。另外,当企业面临较大的融资约束时,企业获取外部资金能力较弱,因而企业的管理者在制定企业战略规划与投资决策时会显得比较慎重,利用财务柔性资源稳健经营,对于代理问题严重的高融资约束企业来说,一旦过量储备财务柔性不仅降低了创造价值投资的机会,增加了进行非效率投资的动机,更有可能造成资源浪费和价值侵蚀[9]。所以,高融资约束的情况下,达到最优点之后,超额储备财务柔性会造成严重投资不足,易叠加形成更大的代理效应等负效益,加速助推融资约束对于盈余持续性的边际负向效应。综上,提出本文研究假设2:

H2:相比低融资约束企业,高融资约束企业财务柔性对融资约束与盈余持续性关系区间调节边际效应更显著。

(三)公司治理对融资约束盈余效应的靶向抑制作用

针对融资约束对企业盈余的负面影响,现有研究也从企业内部建设和外部环境角度提出了纾解该问题的系列路径。一方面,企业可通过改善自身經营来提升流动性质量,如通过增加利润实现内源融资,或者通过提升内部现金持有、营销能力等增强投资可得性[3],通过提升声誉改善企业的借款能力,降低借贷成本。另一方面,优化外部融资环境也能够间接缓解融资约束对投资的负面影响,对金融体系、资本市场、货币政策等进行优化和完善。从本质上来说,委托代理及其衍生的信息不对称问题是企业产生融资约束的根本原因,同时亦是公司治理作为一套解决现代企业代理问题的制度安排发挥纾解融资约束效应的重要靶点。公司治理优化应被视为融资约束治理的根本性方案之一。较高的治理水平确实有利于提高融资有效性,作用路径包括降低信息不对称、节约监督成本等,投资者愿为治理良好的公司付出超额溢价,抑制企业融资约束[20]。 Cheng等(2006)对上市公司数据进行实证检验,研究表明提高股东权利地位、增加董事会的有效性(如强化独立董事的作用)、增加财务信息披露数量,可降低公司股权融资成本[21]。胡援成和卢凌(2019)研究表明当上市公司前十大股东中有持股比例超过1%的机构投资者参与公司经营管理决策时,除智力支持外还可通过解决信息不对称和代理冲突问题缓解企业融资约束,并减少因预防动机而超额持有现金以释放收益能力[22]。优化公司治理可以通过提升核心竞争力,改善企业经营业绩并增加内部现金供给,降低企业破产风险。市场中整体上升的公司治理水平亦能够从下至上促进国家资本市场发展,进一步増加投资者信息获取量,增强企业权益融资信心。李维安等(2019)研究表明绿色治理实现了更加可持续和均衡的不同利益主体间的利益分配,通过信息披露向外界传达了公司治理的积极信号,虽然不能带来短期利润,但治理水平高的公司获得了更宽松的融资约束环境、更低的发展风险水平以及更持久的盈余回报[23]。综上,提出本文研究假设3:

H3:公司治理因素靶向抑制了融资约束对盈余持续性的负向效应。

(四)公司治理与财务柔性对融资约束效应的关联治理

Jensen 和Meckling(1976)提出了代理成本问题,并展开研究了代理成本问题对公司财务影响[24]。一方面,为了降低代理成本缓解管理者的道德风险和逆向选择问题,一系列公司治理机制逐渐建立并完善起来。另一方面,公司财务行为本身也会影响或决定公司治理结构。公司治理与公司财务及财务行为存在逻辑关联。皮毅(2004)利用多元回归模型论证了公司治理、资本结构和公司价值间的内在关联:完善的公司治理结构和治理机制是实现最优资本结构的前提条件,资本结构是实现公司有效治理的重要手段,而且这二者均会提升公司价值[25]。财务柔性是调整现金流流入流出时间及分布的资本结构重塑行为,有效的资金管理需要以有效的公司治理为基础。就公司治理对财务柔性具体影响效应而言,高水平公司治理结构对内通过有效的监督与激励制度[26],对外通过高质量自愿信息披露传递积极信号,共同强力弱化代理问题,降低融资资本成本[27],因此在现金价值、资金筹集、投资决策和运营效率方面更为有效,从而助力财务柔性更好应对不确定再融资需求,并提升资金使用效率以及防范风险。公司治理水平的提升进一步增强财务柔性缓解融资约束导致的发展受限,并减弱过度储备财务柔性引起的过度投资倾向进而抑制资金错配导致的衍生性融资约束。因此,优化公司治理生态体系,能够提升财务柔性正效益的释放效度,并有效抑制财务柔性滥用等引起的负效益。财务柔性又对公司治理机制产生了怎样的影响呢?首先就现金持有而言,现金价值在于交易、预防收益和机会、代理成本的平衡。一些研究发现持有较多的现金将有利于在竞争环境中抢占现金持有较少的竞争对手的市场份额,增加未来产品市场业绩[28]。现金储备适度的财务柔性有助于改善要素竞争市场、产品竞争市场等公司外部治理环境。其次,一些研究肯定了负债对管理层具有一定的约束和监督效应,提升了公司治理水平[29],同时亦有研究论证了过度负债没有发挥治理作用,反而导致内部治理效力低下[16]。适度而非过度水平的负债对公司治理具有一定积极效应。另外,公司通过分派现金股利一是减少了管理层利用公司资源谋取私利的机会,减少代理问题;二是当公司未来有投资机会时,需要通过市场再进行融资,从而给外部投资者提供更多监督管理者行为的机会。因此,股利政策在一定程度上影响公司治理结构和治理效率[30]。此外,有效的公司财务行为将提升公司业绩,并通过会计报告等途径将有利信息传递至资本市场,并反应至股价,进一步直接影响公司融资决策以及投资者反应,从而影响公司股权结构和治理结构。因此,公司治理强化和激发了财务柔性正效益更大效度的发挥,并积极抑制了负效益的产生。同时,公司财务柔性通过各种要素渠道影响公司治理结构和效率,适度储备财务柔性优化了公司治理效能。综上,提出本文研究假设4:

H4:公司治理与财务柔性两者之间相互强化效能,对融资约束效应具有协同治理表现。

三、研究设计

(一)样本选择与数据来源

选取2013-2019年全部A股上市公司作为研究样本,并进行以下筛选和处理。筛选程序:(1)以2013年为基期,剔除不能在样本会计期间连续取得数据的样本。(2)剔除在样本会计期间观测值缺失的样本。(3)进行Winsorize缩尾处理(1%)。通过以上筛选,最终确定950个样本公司。公司数据来自 CSMAR、Wind数据库和上市公司年报。本文使用SPSS17.0和EVIEWS8.0进行数据统计分析。

(二)融资约束的度量

融资约束度量采用张金鑫和王逸(2013)的研究方法[31]。首先,以企业规模(Size)作为样本公司预分组变量,并降序排列。将排在前33%的样本公司定义为高融资约束组,用FC=1表示;将排列在后33%的样本公司定义为低融资约束组,用FC=0表示。其次,选取资产负债率(Deb)、股利支付率(Div)、市值与账面价值比值(MB)、净营运资产与总资产的比率(NWC/TA)、息税前利润与总资产的比率(EBIT/TA)五个变量,构建 Logistic 模型。最后,进行二元Logistic模型逻辑回归,依据回归系数构建融资约束指数,且该指数数值越大,说明所受融资约束程度越高。模型(1)如下:

其中,ZFCi,t=α0+ α1Debi,t +α2Divi,t +α3MBi,t +α4(NWCi,t /TAi,t)+α5(EBITi,t /TAi,t)。

(三)盈余持續性的度量

盈余持续性是企业当期盈余持续到下一期的程度。盈余持续性表达式中对于会计盈余的度量,主要使用主营业务利润率(CROA)、营业利润率(OPM)、资产利润率(ROA)或者净经营资产利润率(RNOA)等指标[32]。本文使用CROA计量会计盈余,并选择ROA参与盈余持续性的重新计量进行稳健性检验。

(四)公司治理的度量

公司治理特征用董事会、监事会和股权三个方面来度量[33]。其中,董事会特征包括董事会人数(NBoard)和独立董事在董事会中所占比例(Ind);监事会特征主要是监事会人数(NMonitor);股权特征包括股权集中度——第一位大股东持股比例的平方(H1)和管理层持股比例(SOE)。本文根据上述基础指标运用因子分析方式编制公司治理指数作为公司治理变量的量化。

以2013年为例,根据因子得分数学模型:Ci =αi1X1+ αi2X2+…+ αinXn,其中αin 为旋转后因子得分系数,Xn为原始变量,以及成份得分系数矩阵得到主因子表达式。将各主因子权重系数带入到下面的指数编制表达式中,即得到2013年度各样本公司的公司治理指数C:C =0.39C1+0.325C2+ 0.285C3。

同样,进行剩余各年份公司治理指标的因子分析,均适用因子分析并同理进行指数编制。

(五)财务柔性的度量

本文从现金柔性、负债柔性与权益柔性三个财务柔性获取来源共选取11个基础指标作为计量体系[34],同样采取因子分析方法,编制财务柔性指数F反映样本公司财务柔性大小。

同上方法,并以2013年为例,编制得到各样本公司的财务柔性指数表达式为:F =0.366F1+ 0.285F2+ 0.209F3+ 0.14F4。

(六)融资约束对盈余持续性的影响及财务柔性调节效应研究

使用线性一阶自回归模型估计盈余持续性已成为国际上衡量盈余持续性的主要方法[35~36]。借鉴上述研究的模型变量表达方式,构造下述回归模型(2)、(3)、(4)对H1、H2进行检验:

Croai,t+1=β0+β1Croai,t +β2ZFCi,t +β3ZFCi,t × Croai,t +β4CGi,t +β5Sizei,t +β6NATi,t +β7Grow thi,t+ ndi,t+∑Yeari,t+εi,t

Croai,t+1=β0+β1Croai,t +β2ZFCi,t +β3ZFCi,t × Croai,t +β4FFi,t × ZFCi,t × Croai,t +β5CGi,t +β6Sizei,t +β7NATi,t +β8Grow thi,t+ ndi,t+∑Yeari,t+εi,t

Croai,t+1=β0+β1Croai,t +β2ZFCi,t +β3ZFCi,t × Croai,t +β4FFi,t × ZFCi,t × Croai,t +

β5FFi,t2×ZFCi,t × Croai,t +β6CGi,t +β7Sizei,t +β8NATi,t +β9Grow thi,t+ ndi,t+∑Yeari,t+εi,t模型中具体变量含义见表1。

为验证H1,在构建计量经济学模型前,采用F值检验和Hausman检验来确定最佳模型方式。根据表2列示结果分析,样本总体检验的模型(2)应采用个体固定效应模型,模型(3)和(4)经检验同样采用个体固定效应模型。分组后H2经检验估计依然采用个体固定效应模型检验方式。

(七)公司治理对融资约束效应的治理作用研究

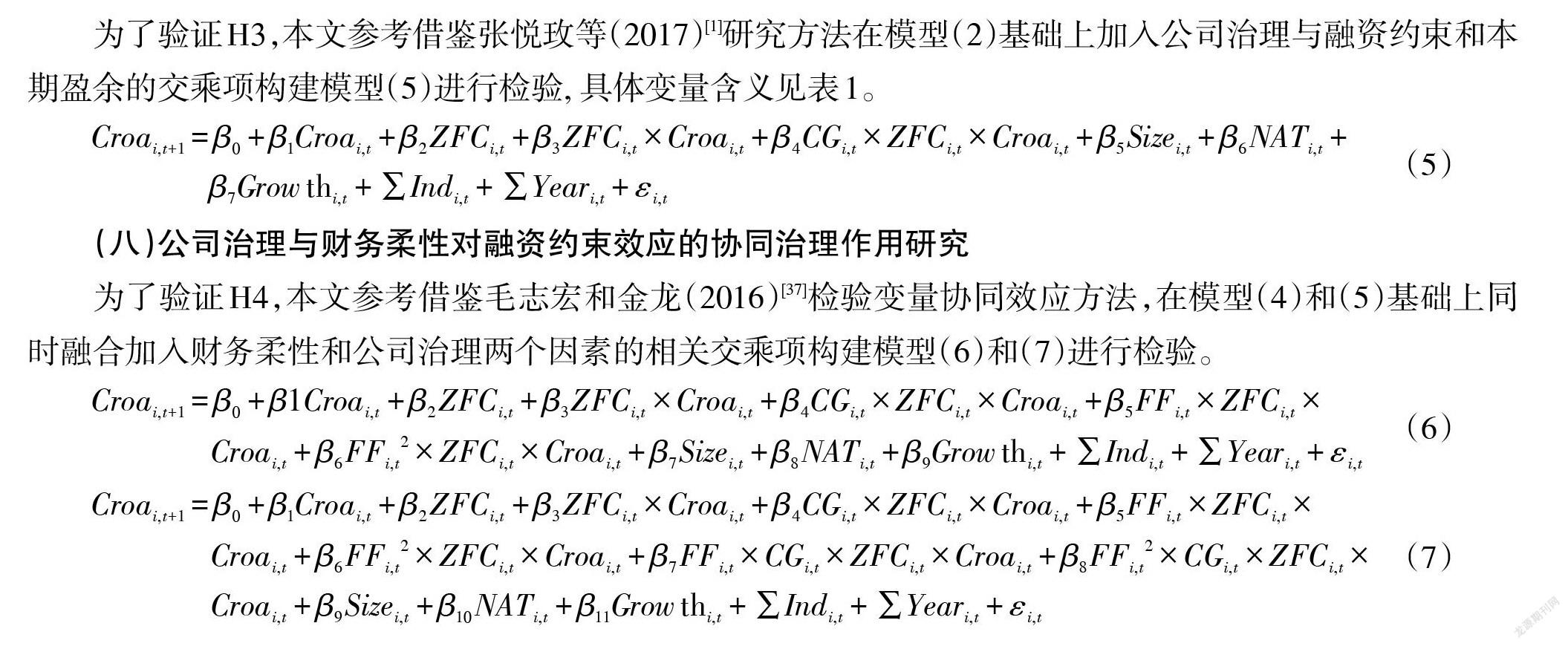

为了验证H3,本文参考借鉴张悦玫等(2017)[1]研究方法在模型(2)基础上加入公司治理与融资约束和本期盈余的交乘项构建模型(5)进行检验, 具体变量含义见表1。

(八)公司治理与财务柔性对融资约束效应的协同治理作用研究

为了验证H4,本文参考借鉴毛志宏和金龙(2016)[37]检验变量协同效应方法,在模型(4)和(5)基础上同时融合加入财务柔性和公司治理两个因素的相关交乘项构建模型(6)和(7)进行检验。

四、实证分析

(一)融资约束对盈余持续性影响及财务柔性调节效果分析

1.样本总体描述性统计分析

从表3样本总体描述性统计结果看出,样本公司本期和下期主营业务盈余均值分别是0.0405和0.0373,均低于5%,反映出我国上市公司整体资产的主营业务利润率较低,资产获利能力和发展能力尚待加强。融资约束水平ZFC 的均值为0.4582,中位数为2.9454,标准差为3.1232,说明我国企业普遍存在着融资约束,且不同企业之间融资约束水平存在相对较大差距。公司治理指数CG均值为0.9208,中位数为1.3567,标准差为 1.1187,说明我国上市公司治理水平整体不高,不同公司之间也存在着一定差异。从财务柔性水平指数 FF均值、中位数来看,我国企业储备财务柔性水平整体较低。

在将样本总体分为高融资约束公司组和低融资约束公司组后,进行组别间描述性统计对比分析。从表3可以看出,高融资约束公司组比低融资约束公司组在ZFC、NAT、Growth等变量的均值和中位数指标上相对较大,但ZFC和Growth标准差相对较小,在Croai,t、CG、FF和Size等变量的均值和中位数指标上相对较小,CG 标准差较大,反映了高融资约束公司在资产运营能力和成长性方面更具优势,但是盈利能力、公司治理水平相对较低,企业规模较小且公司治理水平差别相对较大,储备财务柔性尚未得到充分重视。

2.回归结果分析

表4是样本总体的模型回归结果。可以看出,模型(2)自变量Croai,t 系数β1为0.8754,参数估计在5%的显著性水平下显著。ZFC系数β2为-0.0620,参数估计在1%的显著性水平下显著。ZFCi,t ×Croai,t交乘项系数β3为-0.3215,参数估计在10%的显著性水平下显著。另外,R-sq 为0.6200,说明上述自变量与因变量Croai,t+1拟合度较好;Prob(F-statistic)为0,构建模型通过了F检验(方差齐性检验),说明回归方程有显著意义。D- W值为2.2783,接近2,表明模型变量之间不存在显著自相关问题。所以从这个线性模型回归结果来看,下期主营业务盈余与融资约束和本期主营业务盈余交乘项存在显著线性函数关系,且ZFCi,t ×Croai,t 系数为负,这表明融资约束对企业盈余持续性产生负向影响效应成立。

为了检验H1中财务柔性对二者关系的调节效应,我们使用加入财务柔性相关线性交乘项模型(3)进行检验,结果显示FF×ZFCi,t ×Croai,t项系数为正,但未通过显著性检验(Prob为13.39%),说明财务柔性对二者关系是非线性调节。我们在模型(3)基础上继续加入财务柔性平方相关交乘项模型(4)进行检验,结果显示FF×ZFCi,t ×Croai,t项系数依然为正,并通过显著性检验。同时,FF2×ZFCi,t ×Croai,t项系数为负,并通过参数估计在 1%的显著性水平下检验。这表明财务柔性以倒U型(即开口向下的抛物线)区间调节方式调节融资约束对盈余持续性的负向关系,由此H1得到验证。在控制变量上,公司规模(Size)、资产周转能力( NAT)以及营业收入相对增长率(Growth)与盈余持续性正相关,说明随着公司规模扩大、运营效率提高以及营业收入增长会提升企业的盈余持续性,这与以往研究结论一致[32]。

3.分组回归结果分析

以融资约束程度(ZFC)中位数为基准,对2013-2019年度样本公司数据进行区分,若样本ZFC 的值大于该中位数,则ZFC取值为1,即ZFC=1,定义为高融资约束样本;若样本ZFC 的值小于或等于该中位数,则 ZFC取值为0,即ZFC=0,定义为低融资约束样本。表5报告了不同融资约束水平下分组回归检验结果,高融资约束样本公司组自变量FF2×ZFCi,t×Croai,t 系数是-0.2550,在5%的显著性水平下成立,表明高融资约束的上市公司财务柔性对融资约束与盈余持续性关系区间调节边际效应更加显著。然而,在低融资约束样本公司组中,自变量FF2×ZFCi,t×Croai,t 系数虽然也为负,但不显著。因为低融资约束公司获得外部融资相对容易,储备财务柔性的效应并没有被有效发挥。而对于高融资约束公司,一方面通过前期适量储备财务柔性有效缓解未来投资资金需求不足情况,提升盈余持续性,另一方面过量储备财务柔性则加重了当前融资约束公司困境,并抑制其持续经营,由此H2得到验证。

(二)公司治理对企业融资约束效应的治理作用

由表6可知,模型(5)中ZFCi,t ×Croai,t 回归系数β3是-0.2981,小于0且通过10%水平下的显著性检验,同样证明了假设 H1。公司治理与融资约束、本期主营业务盈余三项交乘项CG×ZFCi,t ×Croai,t 回归系数β4是 0.0916,大于0,并且通过10%水平的显著性检验,回归系数β3与β4之和为-0.2065,虽然依然小于0,但相比模型(2)中ZFCi,t ×Croai,t 的回归系数β3已大比例降低35.77%,说明公司治理因素虽不能单方面完全扭转融资约束对企业盈余持续性的消极影响,但的确较大程度地调节降低了融资约束对盈余持续性的负向效应,提升企业盈利持续性,由此H3得到验证。

(三)公司治理与财务柔性对融资约束效应的协同治理效果

表7反映了渐进式加入公司治理、财务柔性两因素交乘项后回归结果变化,从模型(6)的结果可以看到,在控制了财务柔性调节因素后,公司治理对融资约束负向盈余持续性效应治理作用增强,CG×ZFCi,t ×Croai,t显著性提升且回归系数变大(0.1185>0.0916),ZFCi,t ×Croai,t 系数也有小幅下降,说明财务柔性强化了公司治理效能。在控制公司治理因素后,FF2×ZFCi,t ×Croai,t 项系数绝对值略微增大(│-0.2296│>│-0.1927│),且经计算,极值点数值亦有所增大(1.7635>1.5101),说明公司治理因素强化并延长了财务柔性价值的边际效应和空间。从模型(7)回归结果得到,财务柔性与公司治理对应的融合交乘项FF×CG×ZFCi,t×Croai,t 系数为正,且通过显著性检驗(β7=0.0336,p=0.0546)。财务柔性平方与公司治理对应的融合交乘项FF2×CG×ZF⁃ Ci,t×Croai,t 未通过显著性检验(β8=-0.1328,p=0.1673),但FF2×ZFCi,t×Croai,t 项系数为负,且已通过显著性检验(β6=-0.2387,p=0.0009),所以并不影响模型(7)财务柔性的区间调节效应假设。重要的发现是,CG×ZFCi,t × Croai,t 回归系数变大进一步增大(0.1266>0.1185),财务柔性调节边际效应和区间拐点也进一步略微增大( │-0.2387│>│-0.2296│,1.8817>1.7635)。以上变化说明公司治理和财务柔性相互强化融资约束治理作用,发挥了融资约束治理协同效能,由此H4得到验证。

(四)稳健性检验

采用两种方法对本文构建模型进行稳健性检验。第一,借鉴使用总资产净利率的持续性对模型(2)~(7)中本期和下期盈余的持续性进行重新度量[36],检验结果依然与本文假设基本一致。第二,由于可能存在盈余持续性反向影响融资约束的内生性问题,本文借鉴梅蓓蕾等(2021)[38]的方法使用滞后一期的融资约束对主模型进行回归,结果见表8。可以看出,模型(2)中滞后一期融资约束与本期盈余交乘项ZFCi,t-1×Croai,t 在10%的水平上显著负相关,模型(4)中FFi,t2×ZFCi,t-1×Croai,t 在1%的水平上显著负相关。同时,本文在模型设定时采用固定效应模型缓解内生性问题,控制上年融资约束程度后,本文的研究结论依然成立。

五、结语

本文通过深入考察分析我国A股上市公司融资约束问题的经济后果以及重要治理路径,系统研究了财务柔性与公司治理二因素在融资约束与盈余持续性关系问题中的调节治理作用,并通过理论分析与实证检验表明:融资约束对企业盈余持续性有显著负向影响,财务柔性对二者关系具有倒U型区间调节效应,且高融资约束企业比低融资约束企业财务柔性调节效应更加显著;公司治理因素发挥了有效纾困企业融资约束的治理作用,且与财务柔性形成治理合力,两者相互强化融资约束治理效能,具有协同治理表现。

就融资约束治理工具而言,企业应从代理问题、信息披露等方面着力优化公司治理,以高质量内部建设思考和挖掘进一步纾解融资约束的潜力和工具,提升企业盈余持续性。储备财务柔性创造企业再融资期权,对融资约束问题有一定正向治理作用,同时具有不可忽视的负效益效应,在理解应用中应评估找到适合自身的储备财务柔性均衡点(区间)进行柔性要素设计组合,避免价值低估而不用和价值高估而滥用,同时伴随企业融资约束程度进行动态调整。更为重要的是,应优化公司治理与财务柔性两因素,共同建设,相互强化,增加效能。

参考文献:

[1] 张悦玫,张芳,李延喜.会计稳健性、融资约束与投资效率[J].会计研究,2017,(9):35-40+96.

[2] 周开国,卢允之,杨海生.融资约束、创新能力与企业协同创新[J].经济研究,2017,52(7):94-108.

[3]顾雷雷,郭国庆,彭俞超.融资约束、营销能力和企业投资[J].管理评论,2018,30(7):100-113.

[4] Denis,Diane K.,John J. McConnell. International Corporate Governance[J].Journal of Financial and Quantitative Analysis ,2003,38(1):1-36.

[5] 周茜,许晓芳,陆正飞.去杠杆,究竟谁更积极与稳妥?[J].管理世界,2020,36(8):127-148.

[6] 肖月强,刘名旭.旅游投资存在融资约束吗——基于A 股旅游上市公司投资-现金流敏感性的分析[J].财经科学,2019,(4):26-36.

[7] 曾爱民,傅元略,魏志华.金融危機冲击、财务柔性储备和企业融资行为——来自中国上市公司的经验证据[J].金融研究,2011,(10):155-169.

[8] 曾爱民,张纯,魏志华.金融危机冲击、财务柔性储备与企业投资行为——来自中国上市公司的经验证据[J].管理世界,2013,(4):107-120.

[9] 杨柳,潘镇.财务柔性与企业绩效的动态关系——基于融资约束与代理成本的调节效应分析[J].经济与管理研究,2019,40(4):125-144.

[10] Fazzari s R. Glenn B. Petersen. Financing Constraint and Corporate Investment[J]. RAND Journal of Economics ,1988,(1):141-195.

[11] Myers S C,Majluf N S. Corporate Financing and Investment Decisions when Firms have Information that Investors do not have[J]. Journal of Financial Economics,1984,13(2):187-221.

[12] 马红,王元月.融资约束、政府补贴和公司成长性——基于我国战略性新兴产业的实证研究[J].中国管理科学,2015,23(S1):630-636.

[13] Dechow P.,W. Ge,C. Schrand. Understanding Earnings Quality:A Review of the Proxies,Their Determinants and Their Conse⁃quences [J].Journal of Accounting and Economics,2010,(50):344-401.

[14] Lev,B. Some Economic Determinants of Time-series Properties of Earnings[J].Journal of Accounting and Economics ,1983,(5):31-48.

[15] Faulkender,M.,Wang,R. Corporate Financial Policy and the Value of Cash [J].The Journal of Finance,2006,61(4):1957-1990.[16]伍利娜,陆正飞.企业投资行为与融资结构的关系——基于一项实验研究的发现[J].管理世界,2005,(4):99-105.

[17] 司晓红,金钰.半强制分红政策对上市公司股利分配及再融资的影响[J].南方金融,2018,(3):33-41.

[18] Gupta D. On Measurement and Valuation of Manufacturing Flexibility [J].International Journal of Production Research,1993,31(12):2947-2958.

[19]刘焱,张胜强,田甜.生命周期视角下非效率投资的影响动因研究[J].财经理论与实践,2015,36(1):52-58.

[20] 范亚莉,丁志国.市公司融资约束演进规律与内在动因[J].中南财经政法大学学报,2019,(4):149-156.

[21] Cheng,C.S.A.,Denton Collins,Henry He Huang. Shareholder Rights,Financial Disclosure and the Cost of Equity Capital[J].Re ⁃ view of Quantitative Finance and Accounting,2006,127(2):175-204.

[22] 胡援成,卢凌.机构投资者、企业融资约束与超额现金持有[J].当代财经,2019,(2):62-72.

[23]李维安,张耀伟,郑敏娜,李晓琳,崔光耀,李惠.中国上市公司绿色治理及其评价研究[J].管理世界,2019,35(5):126-133+160.

[24] Jensen,M.C.,Meckling,W.H. Theory of the Firm:Managerial Behavior,Agency Costs and Ownership Structure[J]. Journal of Fi ⁃nancial Economics,1976,3(4):305-360.

[25] 皮毅.公司治理、资本结构与公司价值的实证研究[J].当代经济科学,2004,(5):65-70+110.

[26] Richardson S..Over-investment of Free Cash Flow[J].Review of Accounting Studies ,2006,11(2-3):159-189.

[27] 陈宋生,李文颖,吴东琳.XBRL、公司治理与权益成本——财务信息价值链全视角[J].会计研究,2015,9(3):64-71+95.

[28] FresardL..Financial Strength and Product Market Behavior:The Real Effects of Corporate Cash Holdings[J].The Journal of Fi ⁃nance,2010,65(3):1097-1122.

[29]何瑛,张大伟.管理者特质、负债融资与企业价值[J].会计研究,2015,(8):65-72+97.

[30] Easterbrook,Frank. Two Agency-cost Explanations of Dividends[J].American Economic Review ,1984,74(4):650-659.

[31]張金鑫,王逸.会计稳健性与公司融资约束——基于两类稳健性视角的研究[J].会计研究,2013,(9):44-50+96.[32]周兵,黄芳,任政亮.企业竞争战略与盈余持续性[J].中国软科学,2018,(3):141-152.

[33]姚立杰,罗玫,夏冬林.公司治理与银行借款融资[J].会计研究,2010,(8):55-61+96.

[34]李玥,郭泽光,李成友,徐伟.财务柔性对资本结构及其动态调整的影响分析——基于我国A股上市公司经验数据[J].审计与经济研究,2019,34(1):66-74.

[35] Li,F..Annual Report Readability,Current Earnings,and Earnings Persistence[J].Journal of Accounting and Economics,2008,45(2-3):221-247.

[36]窦欢,陆正飞.大股东代理问题与上市公司的盈余持续性[J].会计研究,2017,(5):34-41+98.

[37]毛志宏,金龙.公司治理、企业社会责任与会计信息相关性[J].当代经济科学,2016,38(6):112-121+126.[38]梅蓓蕾,郭雪寒,叶建芳.问询函的溢出效应——基于盈余管理视角[J].会计研究,2021,(6):30-41.

(责任编辑:卢君)